風險投資進入 Web3 與美國 RIA(Registered Investment Advisor)牌照是怎麼回事?RIA 牌照是什麼?風險投資機構為什麼要紛紛轉型為 RIA?

作者:阿法兔

原用標題:紅杉、BVP、a16z 轉型... 風投基金進入 Web3 所必備的 RIA 牌照是什麼?

封面: Photo by Pepi Stojanovski on Unsplash

本文結構

注:本文約 2500 左右,閱讀時間需要 10-15 分鐘左右。

- 事件背景

- 什麼是 RIA?VC 為什麼要紛紛轉型為 RIA?(有 RIA 牌照,才能將超過 20% 的資金投資於加密資產)

- 關於 RIA(註冊投資顧問)和 ERA(豁免報告的投資顧問)

- RIA 和 ERA 到底咋回事?和風險投資基金有什麼淵源?

- RIA 的合規難度

- Upfront Ventures 合夥人:整個行業終將成為 RIA?

事件背景

背景

2022 年 6 月,美國證券交易委員會正式批准了 Bessemer Venture Partners 的 RIA 牌照申請。

2021 年底,紅杉資本在 2021 年 10 月 26 日公開信裡提出,將從 VC,轉型為 RIA(Registered Investment Advisor,註冊投資顧問),引起了市場對於風險投資行業轉型的關注。其實,早在 2019 年,2019 年美國知名風險投資 A16Z 為了能夠在投資加密貨幣和區塊鏈項目的時候滿足合規需求,已經轉型為 RIA。

什麼是 RIA?VC 們為什麼要紛紛轉型為 RIA?

RIA(Registered Investment Advisor)牌照,指的是美國註冊投資顧問,需要向美國證券交易委員會 (SEC) 或州證券部門申請註冊。由於近幾年 VC 對加密和 Web3 領域非常感興趣,2021 年,Thrive Capital 註冊為 RIA,2019 年,知名基金 Paradigm 註冊為 RIA,而這種架構對 VC 來說的優勢主要在於靈活性:

“因為有了 RIA 牌照,才可以 “將超過 20% 的資金投資於具備流動性的資產,包括普通股和二級證券、加密資產等等,但是如果沒有 RIA 資格,VC 是不可以投資這類資產的。”

BVP 選擇轉型 RIA 的原因:還是為了取得競爭優勢,因為無論是老牌風投基金 A16Z、General Catalyst 還是紅杉都走上了 RIA 的道路,並且,像 Tiger Global Management 和 Coatue Management 這樣各種投資都做的基金,也早就盯上了風險投資這個賽道。

關於 RIA 和 ERA

RIA(Registered Investment Advisor)牌照,指的是美國註冊投資顧問,需要向美國證券交易委員會 (SEC) 或州證券部門申請註冊。在美國,只有具備 RIA 牌照的機構或個人才有資格向投資人提供證券類產品的投資服務建議,並定期提供投資報告,同時可收取相應的管理費,並對客戶承擔委託責任。

注意,證券投資建議的範疇在美國頗為廣泛,囊括整個證券市場的資產管理、賬戶管理與理財服務行為。所以資產池中既包括股票、債權、共同基金、商品期貨等常見有價證券,對沖基金管理、理財規劃服務等也被界定為證券投資業務。

SEC 對於 RIA 的審批相當嚴謹,資金管理人需通過 Series 65 的投資顧問考試(持有 CFA 以及 PFS 等執照可免除該考試)。在此基礎上,其還需管理 1 億美元以上資產規模才能在 SEC 註冊(資產管理在 2500 萬美元到 1 億美元資產規模在州註冊)。

另一方面,SEC 對於 RIA 的監管也相當嚴苛,其要求註冊投資顧問必須維護客戶的利益,不可採取不正當手段欺騙客戶。首先要對客戶保持誠信,信息披露需完全公開,無私地提供合適的投資建議。

其次,資產的管理需通過第三方機構,對於每筆款項的運用都需要通知並得到客戶的認可。該種 “受託責任” 是根據相關法案強加給註冊投資顧問的操作法則,因此客戶利益將得到有效保障。此外,SEC 還會定期對 RIA 進行監督考察。主要集中在對於投資組合的估值、表現和資產審核的風險監管;對於是否提供有效的合規政策和程序的合法性監管;以及對考察結果的通知予以公佈。

總體來說,獲得 RIA 牌照的途徑還是比較嚴苛的。

RIA 和 ERA

RIA 和 ERA 到底咋回事?和風險投資基金有什麼淵源?

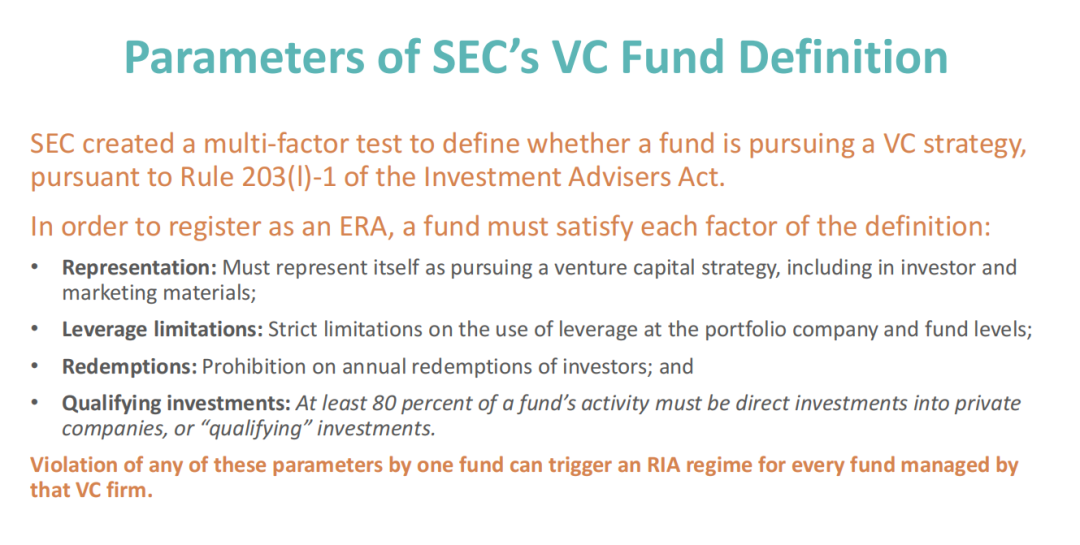

首先,理解 RIA,要先理解另外一個概念,那就是 ERA(豁免報告的投資顧問)

傳統風險投資在 SEC 的監管上屬於 “豁免報告的投資顧問”(Exempt Reporting Advisor,簡稱 ERA)。這個概念來源於 20 世紀 30 年代大蕭條,當時美國發起了系列金融監管立法,依據《1934 年證券交易法》成立監管機構美國證券交易委員會後,美國國會在 1940 年通過了《投資公司法》和《投資顧問法》,為不同投資基金設立了不同的監管規則。

《投資公司法》比較嚴格,適用於投資者超過百人的大型投資公司;《投資顧問法》監管規則相對寬鬆。

通過 ERA 投資初創公司對於合規管理要寬鬆許多。

根據《投資顧問法》,管理資金規模超過一億美元,但不屬於投資公司(即投資者少於 100 人)的基金管理者應該在 SEC 註冊為投資顧問(RIA)。然而,即便 RIA 的監管要求低於公募基金和投行,對小型投資基金依然負擔過重。特別是對於風投基金而言,它們的業務十分簡單:投資於初創公司,隨後數年一直持有不動,直到投資對象 IPO(或出現其他退出契機)才兌現。

監管者也認為此類業務不需要頻繁審查。因此,《投資顧問法》又專門設立了豁免條款,允許從事簡單業務的投資基金只提供基本運營信息,不必正式註冊為 RIA,由此形成了 ERA 這個監管特權群體。多年以來,美國風險投資行業就是憑藉 ERA 身份,在極度寬鬆的監管環境中被呵護成長。

參考資料:環球財經雜誌

RIA 的合規難度

RIA 的申請過程既漫長又昂貴,如果獲得批准,風險投資公司面臨更嚴格的合規要求,包括需要定期披露管理的資產。作為豁免報告顧問,風險投資公司不需要向美國證券交易委員會註冊為顧問。

然而,如果是 ERA,風投公司最多只能將基金資產的 20% 投資於其他風險投資基金、數字資產和二級股票等等,其他需要全部投資於創業公司,多年來,ERA 其實還是比較穩定的,但是隨著越來越多的資金流入 Private tech fund,以及風險投資行業的擴張,對很多風險投資公司來說就比較麻煩了。

因為為創始人和員工提供具備流動性的二級股票,已經成為風險投資交易中更為常見的部分,而持有這些股份的風險投資公司很可能超過規定的 20% 的限制,並且,風投們對加密貨幣越來越感興趣,也就是說,創業公司可以通過出售股權或加密代幣來籌集資金,於是,大家對更具備靈活性的 RIA 就有了需求。

其他評論

除了 BVP 選擇轉型 RIA 之外,總部位於洛杉磯的早期風投基金 Upfront Ventures 也會轉為 RIA,Greycroft 在今年 1 月份也拿到了 RIA 牌照。而 Upfront 的合夥人 Mark Suster 表示,選擇成為 RIA 的主要原因,是能夠購買更多二級股票,甚至從另一家投資公司購買投資組合,他希望投資更有靈活性,更有創意。

他還表示:“我覺得整個行業終將成為 RIA。

怎麼看關於 RIA 牌照和風險投資的關係?如果是研究 SEC 和風險投資架構合規的朋友,也歡迎加微信 Alphatue 聊聊~

【參考文獻】

1. 風險投資 “史上最激進轉型” 將如何影響科技 “獨角獸” 的未來-環球財經雜誌

2. 美國 SEC RIA 投資顧問牌照-中界海外-2021-6-18

版權聲明: 本文版權歸原作者阿法兔所有,未經原作者允許不得轉載本文內容,否則將視為侵權,轉載或者引用本文內容請註明來源及原作者,以及本文所有引用文獻需一併轉載。本文內容僅用於信息展示和分享,不對任何經營與投資行為進行推廣與背書,本文不提供任何投資建議,微信公眾號轉載請添加 Alphatue

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。