像 Uniswap 這樣的去中心化金融工具是否該承擔責任,以及由誰來承擔責任。

作者:Troyso (Tromso),中国香港法律工作者,關注法律和金融領域的 Web3 創新

原用標題:DeFi 協議的去中心化迷思

封面: Photo by Shubham Dhage on Unsplash

最近,Uniswap 面臨集體訴訟一事受到大量外界關注。Uniswap 創始人 Hayden Adams、公司(Universal Navigation Inc.)以及 Uniswap 背後的投資人,在紐約南區法院遭到起訴,被指控 “非法推廣、提供、出售未經註冊的證券”,以及未按監管要求驗證用戶身份。此外,無損彩票協議 PoolTogether(據稱由 PoolTogether Inc. 運營)也在紐約面臨類似的集體訴訟。大家關注的核心問題是:像 Uniswap 這樣的去中心化金融工具是否該承擔責任,以及由誰來承擔責任。

這意味著一些去中心化金融協議(DeFi Protocol)開始面臨著法律上的挑戰,尤其是關於它們的去中心化屬性。從法律上來看,這些運營實體可能會提出的辯護理由之一是:這些 DeFi 協議是去中心化的,因此它們不應該對 DeFi 協議的使用方式負責。本文要探討的問題是:從法律角度來看,這些 DeFi 平台到底有多去中心化?

截至 2022 年 5 月初(UST-Luna 崩盤發生之前)本文根據 DeFiLama 的鎖倉數據(TVL),挑選了七個較為知名的 DeFi 協議平台,這些 DeFi 協議的用戶條款(Terms & Conditions)均在其網站上發布,這些可能會對 DeFi 協議和其背後的法律實體之間的關係帶來一些啟示。

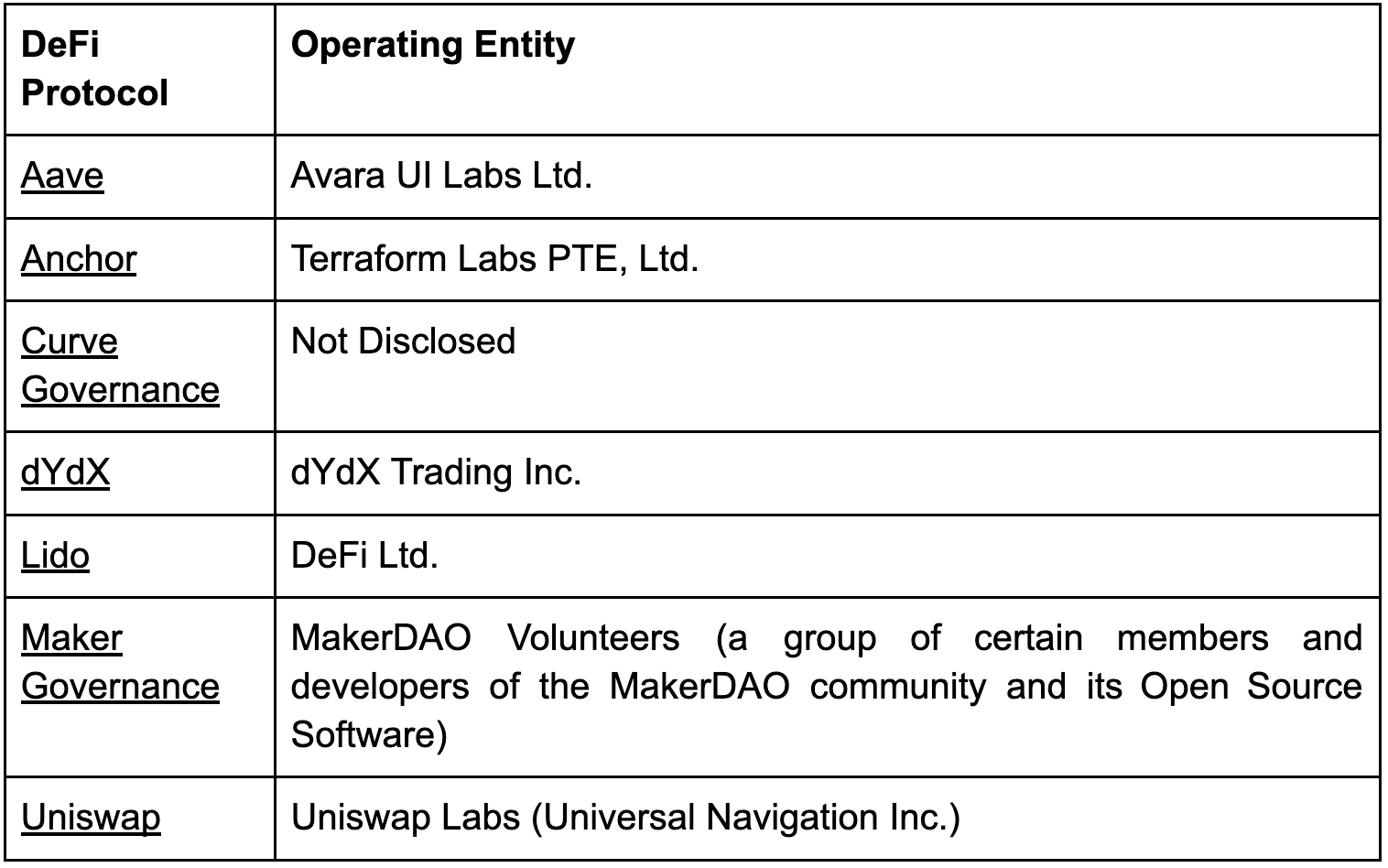

DeFi 協議背後的法律實體

在這七個 DeFi 協議中,有五個披露了相關法律實體的名稱。Curve Governance 和 Maker Governance 的條款沒有命名任何實體,這可能是因為這些條款更多的是與 DAO 治理有關,而不是與 DeFi 協議的運作有關。下文也會主要圍繞這五個 DeFi 協議展開分析。

法律實體和 DeFi 協議間的關係

在研究了這些條款的文本後,人們可能會發現,大多數法律實體聲稱它們是獨立於底層的 DeFi 協議的,理由是後者是部署在區塊鍊網絡上的。下面是對一些條款的粗略翻譯:

- Aave 用戶協議:“Avara UI Labs Ltd. 提供有關去中心化協議基本原理的信息和資源。條款中的"服務"包括提供對網站的訪問、應用程序和網站上出現的信息。”

- Anchor 用戶協議:“Terraform Labs PTE, Ltd. 提供一個用戶界面,該界面提供對去中心化協議的訪問。這些條款適用於界面的使用,包括在 Anchor 網站上提供的所有產品、服務、工具和信息。”

- dYdX 用戶協議:“dYdX Trading Inc. 為用戶提供訪問 dYdX 的網站。這些條款規定了授予使用該網站訪問 dYdX 的智能合約去中心化的應用程序和其他 dYdX 開發的軟件。”

- Lido 用戶協議:“DeFi Ltd. 提供了一個網站託管的用戶界面,該界面提供了對去中心化協議的訪問。”

- Uniswap 用戶協議:“Uniswap Labs (Universal Navigation Inc.) 提供了一個網站託管的用戶界面,該界面提供了對去中心化協議的訪問。這些條款適用於該界面的訪問和使用。”

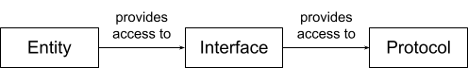

這些條款大多規定了它們網站或界面的使用或訪問方式,從而勾勒瞭如下的一個法律實體、網站界面和 DeFi 協議之間的關係。

在這種安排下,似乎法律實體對 DeFi 協議的控製程度部分取決於它運營的網站使用界面(interface)是否是通往協議的唯一入口。如果法律實體是相關網站界面接入權限的唯一提供者,而網站界面又是 DeFi 協議接入權限的唯一提供者,那麼可以說法律實體本身能夠決定用戶是否可以接入該 DeFi 協議。然而 Aave 似乎是一個例外,它的條款規定:"Aave.com 不是 Aave 協議的可用接入點之一"。

除了對接入權限的控制,還有其他因素可能與法律實體對 DeFi 協議的控製程度有關,其中一些因素已在針對 Uniswap 的集體訴訟中提出。

- 該法律實體可以從 DeFi 協議中獲得多少利潤。

- 該法律實體是否可以單方面改變 DeFi 協議的運作,例如下架權證(token)或暫停提供衍生品。

- 該法律實體是否擁有對 DeFi 協議或底層業務的知識產權。

- DeFi 協議的治理結構(前提是存在治理權證)。例如,Uniswap 案件的原告訴稱,Uniswap 的"所有者"擁有超過 40% 的 UNI 權證,因此他們可以根據治理規則'有效控制 Uniswap 的治理'。

其中一些因素也已經反映在這些協議的條款中。例如,dYdX 的法律實體 dYdX Trading Inc. 有權更新其開發的 dYdX 智能合約,修改對相關服務的接入權限,並自行決定暫停或禁用其服務。此外,Aave、Anchor 和 Lido 背後的法律實體可以全權決定限制用戶對其服務的訪問,特別是在有任何可疑的非法活動的時候。

DeFi 協議真的是無需許可的嗎?

“無需許可”(permissionless)是許多人眼中去中心化區塊鏈的一大特徵,這意味著所有用戶都可以無需權限的讀寫區塊鏈上的內容。與此相對的是 “需許可”(permissioned)的區塊鏈,這通常意味著任何對於鏈上的行為操作都需要網絡所有者的權限許可。因此,“去中心化” 和 “無需許可” 往往被視為相互關聯的兩大屬性。然而,當我們觀察那些運行在無需許可的公鏈 DeFi 協議上時,我們也能得出 DeFi 協議是無需許可的嗎?

答案似乎是否定的,上述這些法律條款和安排的解讀,都讓人懷疑 DeFi 的無需許可程度。本文的一個初步觀察是:儘管許多區塊鍊網絡(如許多公鏈)是無需許可的,但 DeFi 協議卻並非完全如此。

許多 DeFi 協議的條款規定,它們只對"合資格的用戶"開放,儘管目前的門檻往往很低(用戶資格要求通常與年齡、法律行為能力和製裁名單有關)。某些 DeFi 協議,例如 dYdX,明確拒絕向美國居民提供服務(可能是由於監管原因)。此外,如上所述,運作網頁界面的法律實體也可能有能力在 DeFi 協議中去屏蔽某些用戶或交易。試想一下,如果一個 DeFi 協議運營方有權限去主動去屏蔽或阻止某些用戶的交易行為,這是否讓我們覺得似曾相識呢?

所以從這個角度來看,這些主流 DeFi 協議和傳統銀行之間的區別,並不是性質上的天壤之別,而只是程度上的區別(門檻高低)——因為基於相關法律,兩者都會對其對手方(用戶)的資格有一定的要求。這就像我們去傳統銀行開戶,需要簽署幾十頁長的開戶文件,也需要向銀行提供我們的個人信息,以供銀行審查自己可否滿足開戶要求。DeFi 協議也有類似的安排,只不過它們將這種安排放在了網頁角落的法律條款之中。儘管如此,人們仍然可以期待 DeFi 有潛力為那些沒有機會接受銀行服務的人群(unbanked polulations)提供更便利的金融服務。

結語:DeFi 協議的控制權之辯

這些 DeFi 網站上公佈的條款表明了法律運營實體和底層 DeFi 協議之間的關係並不明確。對這一問題的評估可能會需要考慮包括治理結構、利潤流向和知識產權在內的因素(注:這不是一個窮盡的清單)。考慮到現有的法律框架傾向於尋找到一個能對行為負責的主體,我們或許可以在智能合約和人工智能(AI)算法之間建立一個類比關係,以獲得一些有用的指引。對於人工智能,歐盟專家委員會曾指出,最有能力控制和管理人工智能的一方,應該對其行為負責。相應的,運營實體能對 DeFi 協議有多大的控制權,預計會成為未來 DeFi 相關法律訴訟的核心問題。

注:本文是基於作者本人在 BanklessDAO Legal Newsletter (Decentralized Law) 發布的英文文章 “ Decentralized Finance | Decentralized Law ” 翻譯而來,並經過部分編輯;本人另一篇在 Decentralized Law 發布的英文文章 “Tokenized Arbitration Funding May Be the Future of Disputes Finance”,探討了利用發行權證進行仲裁融資的可能性:Crypto and War | Decentralized Law

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。