比特幣 ETF 通過後,須知這 7 件事

作者:木沐

出品:白話區塊鏈(ID:hellobtc)

封面:Photo by Shubham’s Web3 on Unsplash

近日,市場期待了數年的比特幣現貨 ETF 終於獲得通過,國內外媒體均使用了 “里程碑”、“載入史冊”、“重磅官宣” 等醒目詞語來形容此事件的轟動性,然而獲悉後的加密市場卻表現得平平無奇,甚至兩天后開始陷入下行,這令不少人丈二和尚摸不著頭腦,比特幣 ETF 通過是利好還是利空? 短期和長期的實質性影響有哪些? 今天就來逐一分析比特幣 ETF 通過之後,那些需要知道的變化....

現貨 ETF:不要高估、也不要低估了它的影響

市場總是受到資金情緒化的影響, 一切方向均以壓倒性的共識為基準。 一個事件出來人們往往會高估它的短期影響而低估它的長期影響,抑或信息不對稱下的誤判,那麼理性的從多個角度來看現貨 ETF 通過到底帶來了什麼樣的影響?

1)利好落地只剩利空? 未必

過去總流行一句「利好落地」只剩利空,比特幣現貨 ETF 通過是期待已久的大利好,其實總的來說,預期確實大部分在落地之前已經釋放了,從過去一年裡比特幣的強勁走勢中也可以看出來。

但如果說利好落地就是利空,也未必。 除了短期獲利了結和回調部分,其實我們已經看到現貨 ETF 開放首日約 46 億美金的交易量數據相對於此前各種新開盤的 ETF 來說已經相當靚麗,符合此前作為傳統金融管道的新資金入口的預期,後續日積月累形成一股強勁的新買盤。

2)加密市場多了一大指標

比特幣現貨 ETF 其實還有一個非常相近的參照物,就是黃金 ETF,以全球最大黃金 ETF “SPDR Gold Trust” 為例,因為它的持倉份額佔比較大, 通常憑藉它是否增持或者減持黃金來作為判斷黃金價格走勢的一個數據依託,具有很強的指標性。

從過去 GBTC 數十萬的 BTC 持倉量看,預計比特幣現貨 ETF 只增不減,逐步也會像黃金 ETF 一樣,每日調倉都會成為加密市場的一大指標之一,影響加密市場的走向,那麼下列這些黃金 ETF 持倉量對黃金價格產生影響的歷史規律就有了參考意義:

成交量增加,ETF 黃金持倉量減少,價格上升,提示價格可能會馬上下跌;

成交量增加,ETF 黃金持倉量和價格下跌,價格可能轉為回升;

成交量,ETF 黃金持倉量增加,價格上漲,提示價格還可能繼續上漲;

成交量,ETF 黃金持倉量增加,價格下跌,短期內價格還可能下跌;

成交量,ETF 黃金持倉量減少,價格下跌,短期內價格或將繼續下降;

成交量,ETF 黃金持倉量減少,價格上漲,提示價格短期向上,不久或將回落;

同樣的,比特現貨 ETF 持倉量達到一定份額時,對加密市場也會有類似的影響。

3)注意提防灰度 GBTC 轉 ETF

在批准的 11 只現貨 ETF 裡,大部分 ETF 都是初開入市,凈買入狀態,而灰度的 GBTC 絕對是一個反例,因為過去灰度 GBTC 信託過去長期處於負溢價,60 多萬持倉有一部分投資者憋了相當長時間,經過了一輪熊市很多人選擇獲利了結無可厚非,於是乎我們會看到 GBTC 短期的資金流出狀態,而且金額不小。

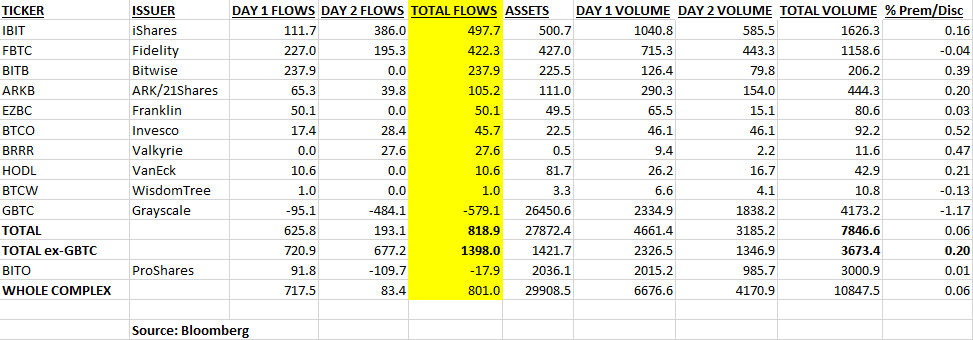

但目前來說,值得慶幸的是,其餘現貨 ETF 的流入遠超「反骨仔」GBTC 的流出,彭博社 ETF 分析師 Eric Balchunas 在 X 平台發文表示,比特幣現貨 ETF 上市的兩天里,九家發行機構已經吸收了 14 億美元的資金,超過 GBTC 5.79 億美元的流出,凈流入總額 8.19 億美元。

4)比特幣從此變中心化,被華爾街掌控、被 ETF 挾持?

一部分人反對現貨 ETF,認為它雖然推動了比特幣從另類資產變成了主流資產,但也削弱了比特幣的去中心化特性,因為 ETF 帶來龐大的傳統資本流入未來將主宰比特幣市場,它的定價權被華爾街掌控。

筆者認為這種擔憂不無道理,不過可能高估了現貨 ETF 的量能。 因為相比現貨 ETF 幾十億的交易量、價值幾億的持倉量,主流加密資產交易平臺的比特幣每天交易量高達一二百億,比特幣交易的主戰場依然還在平臺。 目前通過 ETF 入場的新資金,多是不太熟悉比特幣特性,擔憂一些合規性等原因而沒有直接從交易平台進入。 隨著 ETF 的批准,平臺也會受到更嚴密的監視,比特幣交易市場的合規性和穩定性也會有更好的保障。

目前現貨 ETF 的資金都由中心化平臺負責託管,同樣是中心化平臺託管,為什麼不直接選擇無管理費、成本更低、更靈活管理的加密平臺呢? 因此,在一部分新資金熟悉了比特幣等加密資產特性后,很可能切換並分散到全球各國均有合規、受監管的加密資產平臺里去,這樣現貨 ETF 實際很難形成壓倒性的優勢。 等這些資金進一步再進階,甚至可以通過 DeFi 獲得更自由的資產管理、增值體驗。

當然了,美股自由市場本身就是博弈場,體量小的標的常被操縱,但體量越大就越難以被隨意掌控,相比監管嚴格的傳統金融市場,加密市場過去完全就是三不管,叢林法則下更容易無需顧忌監管,以各種手段對市場施加影響。 現在有了 SEC 的嚴格盯梢,反而規範了許多。

至於以後所謂的「富人接管比特幣」,這倒不是我們能改變的東西,但這並不影響比特幣按照其原本的公開透明原則繼續運行,因為也只有這樣,富人本身的利益才能得到保障。

這個世界本就沒有什麼絕對的去中心化,比特幣白皮書沒有出現過 “去中心化” 這個詞,是人們後續加以理解的 “去中心化” 不同,其本意是權力下放、足夠分散、反脆弱性、透明性,不讓集中的權力背地裡作惡的金融系統。

其實即便物理屬性強悍、物質上去中心化的黃金亦是如此,黃金的主要開採依賴集中的金礦,而開採權往往僅掌握在少數機構手裡,但由於全球持倉足夠分散,持倉量巨大的黃金 ETF 對黃金價格的影響也非常有限,而且黃金 ETF 的調倉很多時候是滯後於市場反應的,也就是說,市場受到宏觀經濟等重大事件影響后導致金價漲跌之後,黃金 ETF 被大量賣出或者買進,市場當天收盤之後,才會進行調倉。

因此與其說,ETF 會影響市場,不如說是市場在影響 ETF,ETF 跟著市場走。

5)ETF 對比特幣生態的影響

現貨 ETF 的通過,無疑給包括比特幣生態在內的加密行業服下一顆「定心丸」,比特幣資產未來可能會越來越穩定,波動變小。

簡單的說,過去波動大時,熊市暴跌生態項目發展往往遇阻,創業者和使用者都信心不足,勒緊褲腰帶,存在融資金額大大減少,人才流失等問題。

作為比特幣生態原生資產,穩步上升的比特幣價格對生態發展是有利的,避免了極端行情下對生態發展的打擊。

總的來說,現貨 ETF 的通過可以讓比特幣生態更有底氣的去發展,獲得更多的認可。

下一步,市場熱點轉向乙太坊現貨 ETF?

1)乙太坊 ETF 預期

關於比特幣 ETF 通過前後乙太坊突然來了行情,不少人的解釋是資金開始關注下一個已經申請即將批准的乙太坊現貨 ETF,其中包括已經獲利了結的資金以及那些本輪比特幣 ETF 預期行情沒有上車的,希望通過乙太坊 ETF 帶來預期的行情能夠「吃上肉」。。

這類策略很常見,一個資產利好落地,短期同類資產預期立即走高。 那麼乙太坊 ETF 預期能持續多久? 貝萊德申請的乙太坊 ETF 最遲 5 月獲得答覆,到時候會不會和比特幣一樣延遲呢?

目前以美 SEC 對乙太坊這種加密資產的態度來說,它目前是把乙太坊當作介於商品和證券之間的模糊地帶來看待的。 也就是既沒有像比特幣一樣準確定位為商品,也沒有完全斷定乙太坊就是證券。 此前 SEC 曾經幾乎要明確乙太坊不是證券,但主要還是由於乙太坊從 POW 共識機制切換到了 POS 共識機制導致的新變故。

另外,乙太坊 ETF 要通過,還需要像比特幣一樣不容易受到某些特定機構的掌控,條件相對嚴苛。 比特幣 ETF 能通過一個是全球第一的交易平台份額下降,另一個是申請 ETF 的機構(資本)太多,如果再不通過,可能會引來官司纏身。

總的來說,乙太坊 ETF 好在還有幾個月的時間,這段時間足以讓乙太坊獲得市場的關注,目前還不用過早擔憂不通過或者推遲帶來的負面影響,但通過概率可能不高。

主要變數在於,美 SEC 對 POS 版本的乙太坊是否有更充足的認識和信心,另外是來自各投資者興趣推動下的大金融機構申請的外部壓力能否到位,這又得看比特幣現貨 ETF 能否穩定允運行,如果加密市場大盤走勢良好帶來全球投資人的強烈興趣,資本在利益驅使下, 很樂意推動乙太坊現貨 ETF 的通過。

2)乙太坊的中長期預期並非 ETF

其實相對於短期關注乙太坊現貨 ETF 能否通過,乙太坊更值得關注的是它包括最近的一次大升級「坎昆」在內的一系列升級,乙太坊目前依然是加密行業最大的一個應用生態基礎設施,相比比特幣生態,乙太坊生態已經走了很遠,更好的基礎設施、更優秀的部署方案,現在 Layer2 順利落地並穩定採用、Layer3 也陸續要上線,總的來說,乙太坊生態其實已經開始準備好在各個賽道中部署大規模應用的基礎,大規模應用也很可能是下一個大行情到來的主要基礎之一。

乙太坊與比特幣還是有區別的,比特幣最重要的屬性是作為資產「數據黃金」概念,因此 ETF 對它很重要,而乙太坊則是來源於創新應用價值賦能。 中長期看,乙太坊的預期主要來自它的創新力,坎昆升級過後,還會有更多重要的創新升級在路上,因此相比關注乙太坊 ETF,我們其實可以更多的關注它後續的技術創新升級。

小結

比特幣 ETF 通過之後,並不是一個利好落地結束,而是一個里程碑式的開始,它帶來了很多變化和影響,我們應理性對待。 不論比特幣生態還是乙太坊生態都是未來加密行業的主要敘事之一。 可以確定的是,2024 年,我們將看到加密資產以肉眼可見的速度加速成長。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。