管框架逐步落地,合規穩定幣將帶領加密捲入主流?

封面:Circle

Circle CEO Jeremy Allaire 的危機感似乎溢於言表。 近日 Jeremy Allaire 通過彭博社採訪回應,面對 PayPal 等非加密貨幣公司的競爭,Circle 有超 10 億美元的現金來緩衝壓力。 而昨日,Circle 官宣 Coinbase 即將入股,USDC 將在 Coinbase 的加持下將在 6 個新鏈上啟動。

對於 Circle 而言,其危機感恐怕不只是來自 PayPal 等 Web2 巨頭們的入侵,還有 USDT、DAI 等穩定幣老競爭對手們給予的輪番壓力。

目前擺在 Circle 面前的一個事實是,USDC 市值已從年初的 450 億美元降至約 260 億美元,近乎腰斬,創下近 2 年最低水準。 而 USDT、DAI 等勁敵們的市場份額卻在明顯上漲或回調。 相較於年初的 660 億美元,USDT 市值已上漲 25.7% 至 830 億美元 ; 而 DAI 經歷了 USDC 脫錨風波后,雖經歷了一段時間的低谷,但藉助 RWA 其市值在近兩個月漲幅超 20%。

USDC 市值下滑危機下,我們也可以看到今年穩定幣市場格局重塑。 一方面經歷了 BUSD 監管打擊,USDC 的脫錨危機后,市值前五大穩定幣寶座的座上賓也發生了顯著變化; 另一方面,老藍籌 DeFi 如 Curve、Aave 們在積極推出原生穩定幣; 一些借力 LSD 和 RWA 的生息穩定幣新勢力也有崛起之勢。 而隨著 Web2 支付巨頭 PayPal 推出穩定幣 PYUSD,穩定幣市場又添加一個重要動因。

除了穩定幣專案方的格局變換,美國、新加坡、香港等加密核心地區也在穩定幣監管賽事上也暗流湧動。 目前新加坡金管局已率先發佈《MAS 最終確定穩定幣監管框架》,為推動合規穩定幣提供了一個參考。

市值近乎腰斬,USDC 的焦慮和應對

對於 USDC 市值下滑,儘管 Circle CEO Jeremy Allaire 在接受彭博社採訪中將其部分歸結為,與一年前幣安決定減少 USDC 採用以推廣其自家穩定幣 BUSD 的決策有關。

但事實上,除了幣安減少 USDC 采 用外,自年初矽谷銀行擠兌引發 USDC 的脫錨風波後,USDC 仍被這場危機的陰霾籠罩著。

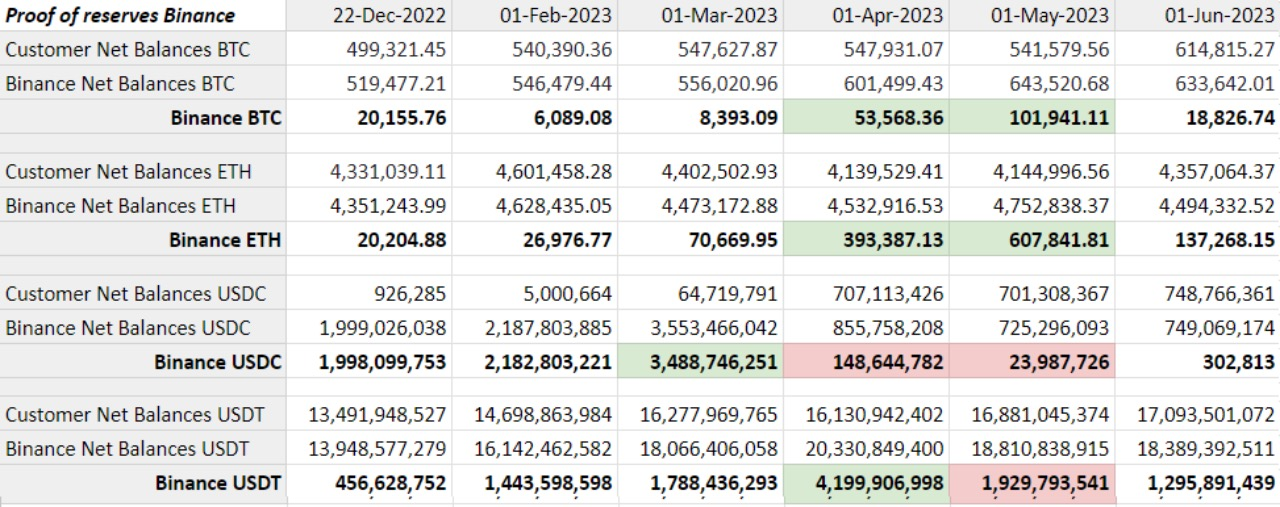

基於對 USDC 脫錨帶來的安全隱患考慮,以幣安、MakerDAO 為首的原 USDC 大戶們縮減甚至完全拋售了儲備的 USDC。 近日,幣安就被爆曾拋售大量 USDC 換取 BTC 和 ETH 作為儲備資產。 幣安最新發佈的儲備證明(PoR)顯示,幣安的 USDC 餘額從 3 月 1 日的 34 億美元減少到 5 月 1 日的 2390 萬美元。 而鏈上分析師 Aleksandar Djakovic 指出,Silvergate 和 Signature 銀行崩潰後,幣安在 3 月 12 日至 5 月 1 日期間購買了約 10 萬枚 BTC 和 55 萬枚 ETH,總計約 35 億美元,與他們擁有的 USDC 盈餘金額相同,暗示幣安是將 USDC 拋售後換取 BTC 和 ETH。

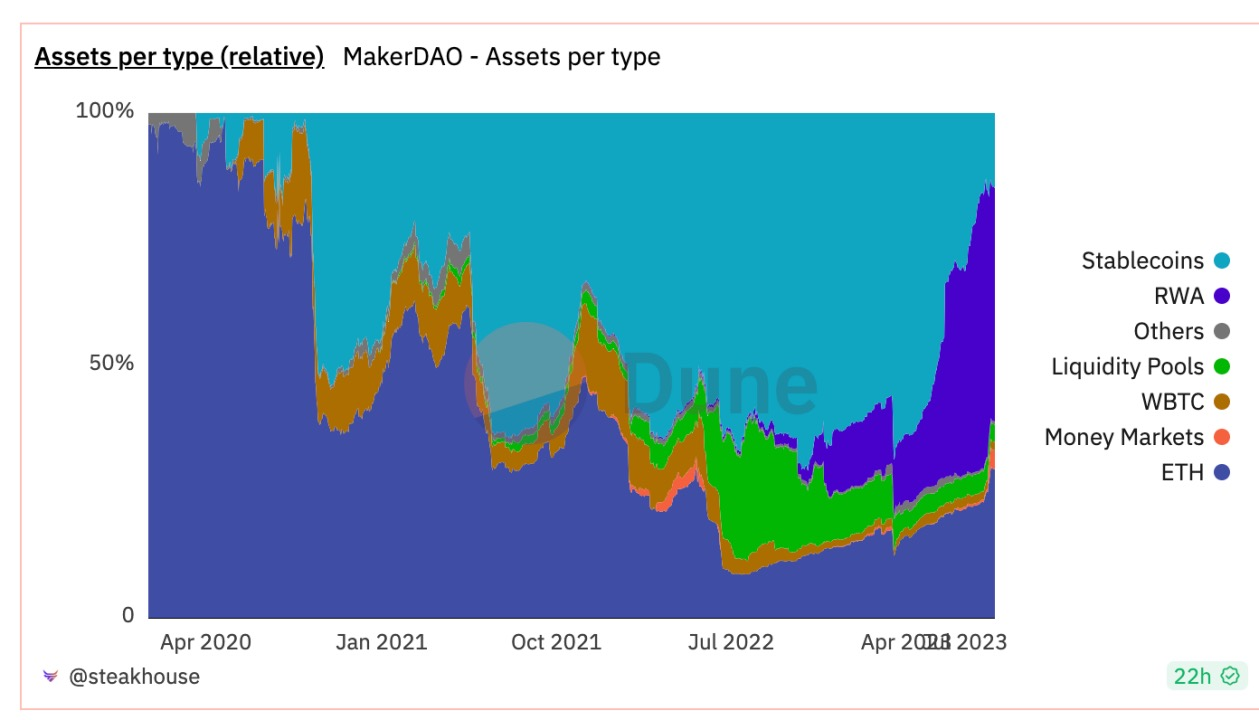

而 MakerDAO 則將大量的 USDC 換成了美元購入美債。 2021 年到 2023 年 5 月期間, MakerDAO 的資產負債表中,PSM 穩定幣(70% 以上是 USDC)資產在絕大多數情況下,佔據了 MakerDAO 一半以上的資產。 而今年 5 月中旬過後, MakerDAO 的 RWA 資產占比飆升,佔比一半左右,而其穩定幣資產則下降到 15% 以下。 截止目前,MakerDAO 的穩定幣資產約為 7 億美元,而 RWA 資產約為 25 億美元。 而在 USDC 脫錨前的 3 月份,MakerDAO 的穩定幣資產一度高達近 40 億美元。 相當於 MakerDAO 資產儲備中的 USDC 可能有至少 20 多億美元被轉換稱了美債等 RWA 資產。

不僅僅是去中心化穩定幣協定 MakeDAO 這樣大量減少 USDC 資產,演演算法穩定幣 Frax 也在 USDC 脫錨後持續探索引入 RWA 來減少對於 USDC 的依賴。 近期即將上線的 Frax Finance V3 升級則重點將改變這一現狀。 Frax Finance 創始人 Sam Kazemian 在與社群互動的過程中提及本次升級背後的想法: FRAX 自成立以來是在 USDC 不脫鉤的假設下運作。 但當 USDC 脫鉤時,0.95 USDC + 0.05 美元 FXS 的贖回價值不足 1.00 美元。 因此 FRAX v3 將通過許多新的 AMO 和具有「主權美元」挂鉤的功能來改變這一現狀。

隨著幣安、MakerDAO 等大量拋售 USCD,USCD 的市值也持續下滑。 據 CMC 數據顯示,USDC 市值已從年初的 450 億美元降至約 260 億美元,下滑了 42%,且連續半年都稱下滑趨勢。

而隨著近期傳統支付巨頭 PayPal 宣佈進入推出 PYUSD,USDC 面臨的競爭壓力進一步加劇。 USDC 與 PYUSD 可謂最直面競爭,兩者作為同樣收到美國監管的穩定幣,有著類似的客群,而 PYUSD 作為 Web3 支付巨頭擁有著 4 億人的流量、品牌等優勢。

在這種新舊勢力的競爭焦慮下,近期 Circle 以及 Circle CEO Jeremy Allaire 發聲活躍。 一方面,Circle CEO Jeremy Allaire 在接受彭博社採訪中披露 Circle 的收入力證,Circle 雖儘管市值下降,仍運營表現良好。 Jeremy Allaire 表示,Circle 今年上半年的收入為 7.79 億美元,已經超過 2022 年全年的 7.72 億美元; 上半年的調整後息稅折舊及攤銷前利潤為 2.19 億美元,也超過了 2022 年全年 1.5 億美元的收入。 但 USDC 穩定幣只是 Circle 業務之一,收入中關於 USDC 的部分並沒有披露。

在面對 PYUSD 的競爭上,Jeremy Allair 表示其資產負債上有 10 億美元資金,有足夠的資金來應對競爭。 此外,Jeremy Allaire 還發文稱,儘管有關美國的炒作不斷,但 USDC 在美國境外的採用率達到了 70% ,其中一些增長最快的地區是新興和發展中市場。 Jeremy Allaire 似乎在暗示,PYUSD 主要客群在美國,而 USDC 主要在美國之外的地區,兩者競爭沒有那麼激勵。

焦慮之外,USDC 也在採取一些措施試圖應對 USDC 市值下滑和新競爭者的壓力。 一方面,Circle 著力開拓美國以外的新興市場,比如獲得了新加坡的加密支付牌照,考慮根據新規在日本發行穩定幣。

另一方面,Circle 也在生態合作夥伴上發力,昨日據 Coinbase 的官方公告,Circle 將迎來 Coinbase 的入股,在 Coinbase 加持下,USDC 也計劃將在 6 個新區塊鏈上啟動。 值得一提的是,穩定幣和交易所的合作早有成功先例,比如 USDT 和 Bitfinex、BUSD 和 Binance 合作確實帶來了雙贏的局面。

而此前,Circle 也和 OKX 達成用 USDC 作為支付 Gas 費、USDC 上線 Arbitrum 外,還在面向開發者推出 “錢包即服務” 平台,未來還將推出穩定幣跨鏈支付和簡化的智慧合約開發平臺,同時近期 Circle 宣佈推出 10 萬美元 USDC 資金支援的生態系統資助計劃,吸引更多的生態夥伴使用 USDC。 此外,Circle 還開源節流,重啟購買美國國債作為 USDC 儲備資產,獲取更高的收益; 通過裁員來節省運營成本。

穩定幣新戰事:監管、RWA、生息、Web2 巨頭

USDC 市值持續下滑中,穩定幣市場格局也在重塑。

首先,據加密貨幣分析平臺 CCData 發佈《穩定幣和 CBDC 報告》顯示,目前穩定幣總市值持續下降至 1240 億美元區間,創下自 2021 年 8 月以來穩定幣市值的最低記錄,也是穩定幣市值連續第 17 個月下跌。

在穩定幣整體市值持續式弱期間,從年初至今,穩定幣市場可謂風雲變化,波動很大,市值靠前的幾大主流穩定幣幾乎都收到了不同程度的影響,穩定幣市值排名相比年初也發生了較大的變化。

先是今年 2 月份的 BUSD 遭遇監管打擊。 紐約金融服務部(NYDFS)宣布調查 BUSD 發行商 Paxos,不久后美國證券交易委員會(SEC)也宣佈因 BUSD 相關問題起訴 Paxos。 被監管接連絞殺的 BUSD,市值從 2 月份的 160 億美元跌至 33 億美元,降幅達到近 80%,其繼 USDT、USDC 之後的第三大穩定幣位置也讓位給了 DAI。

再是因矽谷銀行擠兌,在其中存有儲備金的 USDC 也經歷了擠兌和脫錨風險。 這也造成了前文提到了幣安、MakerDAO 等大量擁有 USDC 儲備的大戶拋售 USDC,減少對其的依賴。 目前 USDC 已從年初的 450 億美元降至約 260 億美元,近乎腰斬,創下近 2 年最低水準。

原本市值排在 BUSD 之後的 DAI,在 USDC 脫錨風波後,先是市值大幅下跌,後因將儲備資產 USDC 大量換成美債的策略而獲得重生。 目前市值近兩個月漲幅超 20%,已躍升第三大穩定幣。

而一直穩定第一寶座的 USDT,雖然曾因不資產透明而飽受詬病,但在 BUSD、USDC 的風波後坐收漁翁之利,市值持續攀升,相較於年初的 660 億美元,USDT 市值已上漲 25.7% 至 830 億美元。

而目前第五大穩定幣 TUSD(TrueUSD)卻在前四大穩定幣紛爭下,低調地快速崛起,自 3 月份以來市值已經翻了一倍多達到約 30 億美元,是增長最快的穩定幣之一。

數據供應商 Kaiko 的數據顯示,TUSD 在中心化加密貨幣交易所的穩定幣交易量中所佔的份額已從年初的不到 1% 攀升至 20%。

名不見經傳的TUSD的快速崛起也引來很多猜測。 華爾街日報近日通過 《幣圈疑雲:誰在控制快速增長的穩定幣 TrueUSD?》一文,對於 TrueUSD 的幕後操手提出了疑問。 文中提到,TrueUSD 創建於 2018 年,但後改名 Archblock,並獲得了 Peter Thiel 的 Founders Fund、斯坦福大學下屬的 StartX、Andreessen Horowitz 以及 Jump Trading 的融資。

目前 TrueUSD 的聯合創始人目前正在就 An 離開公司的相關情況陷入激烈的法律糾紛。 An 在最近的一起訴訟中表示,孫宇晨(Justin Sun)曾在 2020 年商議收購 TrueUSD,但在交易敲定之前,作為首席執行官的 An 被趕出了該穩定幣的母公司。 他的言論加劇了市場的猜測,即孫宇晨是 TrueUSD 突然增長的幕後策劃者。 而此前 7 月份,加密投資機構 Cinneamhain Ventures 合夥人曾爆料 TUSD 與火幣孫宇晨家人及合作夥伴有關。

TUSD 之外的另一增長最快的穩定幣則是 First Digital Labs 的 FDUSD,上個月在幣安上線後,8 月份市值躍升 1410%,達到 3.05 億美元,目前穩定幣市值排名在 11 位,僅次於 Frax。 據悉,DFDUSD 是由總部位於香港的託管公司 First Digital Limited 的子公司 FD121 Limited(品牌名稱為 First Digital Labs)發行。 在今年 6 月 1 日,趙長鵬發佈了 First Digital 將在 BNB 智慧鏈上發行穩定幣的消息。 因 FDUSD 和「香港」和幣安的聯繫,被猜測是幣安選擇的一種 BUSD 替代方案。

我們看到前五大穩定幣中,DAI 通過將原為的穩定幣儲備資產換成美債等 RWA 資產獲取收益后,並將部分收益分配給使用者後而實現了 “逆風翻盤”。 而今年和 DAI 一樣,為獲得了更多的市場份額以推出生息穩定幣。 比如 Curve、Aave 但這類老藍籌 DeFi、以及 Lybra Finance、OpenEden 等新 DeFi,或多或少都在藉助 LSD、RWA 等生息資產 ,推動其生息穩定幣的發展。

今年 5 月份,Curve 原生穩定幣 crvUSD 正式上線,目前 crvUSD 支援 ETH 和 wbtc、wsteth、sfrxETH 三種流動性質押產品作為抵押物,超額抵押鑄造 crvUSD,Curve 網站數據 顯示,Curve 原生穩定幣 crvUSD 鑄造突破 1.2 億枚。 而 Aave 緊跟其後,於 7 月份上線了原生穩定幣 GHO,GHO 與 DAI 的原理類似,使用 Aave 的 aTokens 作為抵押資產就可進行鑄造,而區別在於 aTokens 是一個生息資產,Aave 的鑄造量已突破 2000 萬枚。

而和 Curve 原生穩定幣 crvUSD 類似,支援 LSD 資產鑄造生息穩定幣的還有 Lybra Finance、Prisma Finance 等 LSD 穩定幣協定新勢力。 目前 Lybra Finance 的穩定幣 eUSD 市值突破 1.8 億美元,市值位居穩定幣中的第十五名。 此外,以 OpenEden 為代表的鏈上美債協定,允許使用者通過其原生穩定幣 TBILL 投資美債,以獲取年化收益,目前 OpenEden 的 TVL 突破 1200 萬美元。

除了主流穩定幣的格局變化,生息穩定幣的競爭加劇,穩定幣這門暴利生意也在吸引著 Web2 支付巨頭 PayPal ,其推出的穩定幣 PYUSD 目前發行量已經突破 3000 萬枚。 隨著 PayPal 入局穩定幣,Circle CEO 等加密人士預測,將有更多非加密從業者湧進穩定幣市場。

監管框架逐步落地,合規穩定幣將帶領加密捲入主流?

雖然穩定幣總市值下降,但隨著 PayPal 等 Web2 巨頭加入,或將倒逼合規穩定幣的落地, 而目前美國、新加坡、香港等加密核心地區的穩定幣監管框架正逐步清晰。

年初美 SEC 對於 BUSD 的監管打擊,一度讓穩定幣市場信心; 而 PYUSD 時隔半年後的推出,被視為將加速美國穩定幣法案的落地。

PayPal 宣佈推出 PYUSD 之際,美國眾議院金融服務委員會主席 Patrick McHenry 支援道,“在明確監管框架下發行的穩定幣,有望成為我們 21 世紀支付系統的支柱。 PayPal 的穩定幣使得繼續推動立法比以往任何時候都更加重要。 ”

而在此前的七月底,美國眾議院金融服務委員宣布通過了《支付穩定幣透明法案(草案)》,該法案確定了批准和監管穩定幣發行者的監管路徑,同時通過創建統一的聯邦支付穩定幣最低標準。

除美國外,新加坡金管局更是率先發佈《MAS 最終確定穩定幣監管框架》。 該法律穩定框架確定了監管使用範圍,以及發行人發行穩定幣前需要滿足的儲備資產、資訊披露等多個緯度的關鍵要求。

在香港的穩定幣監管上,7 月份,香港財庫局局長許正宇在公開採訪中透露,香港金管局正在擬訂關於穩定幣的規管框架,並計劃於今年內進行第二輪公眾諮詢,期望在 2023/2024 年度落實監管安排。

而不少加密人士認為,隨著監管的逐漸落地,合規穩定幣或將是加密應用捲入經濟主循環的關鍵之一。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 本文內容僅用於資訊分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。