去中心化資產價格波動很大,如何能在 100% 的抵押率下保證兌付他們所發行的穩定幣?

作者:Lawrence Lee,Mint Ventures 研究員

封面:Photo by Shot by Cerqueira on Unsplash

7 月底,去中心化穩定幣的龍頭 Liquity 宣佈其 V2 版本將會推出風險中性的穩定幣「Delta Neutral Stablcoins」,而新進獲得融資的 Ethena Finance 也要通過風險對沖的方式來對沖其儲備資產,從而實現去中心化的高資本效率。 本文我們會來詳細瞭解這些試圖實現不可能三角的穩定幣協定。

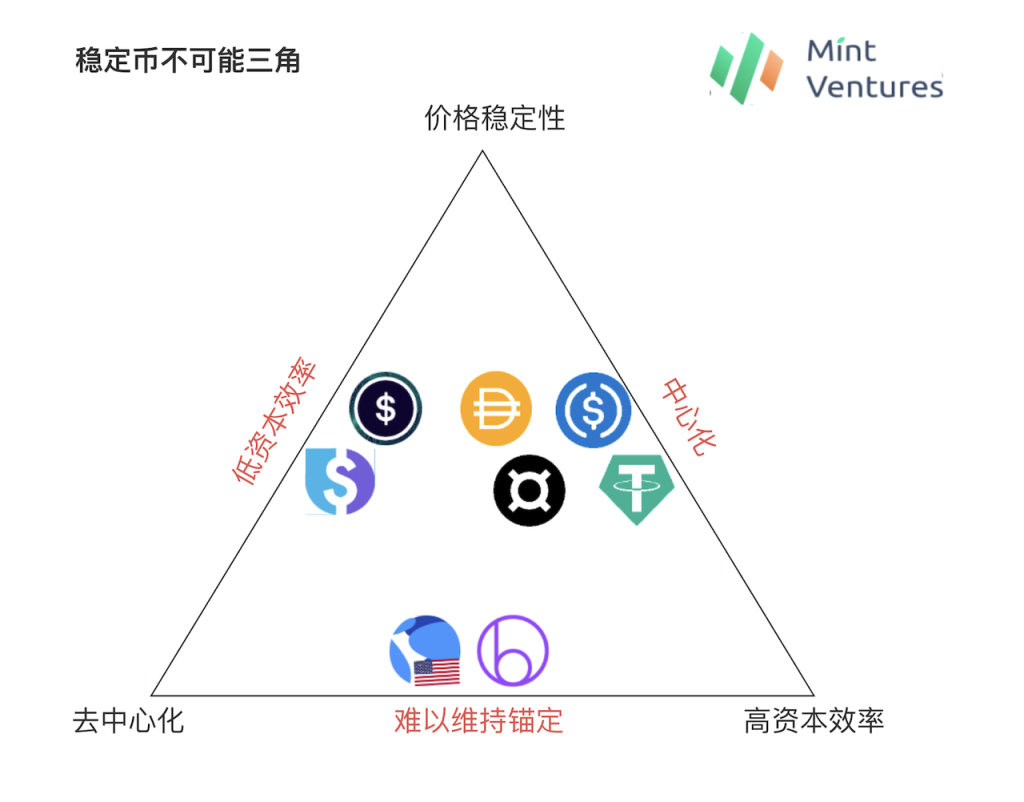

不可能三角

加密穩定幣領域一直存在一個不可能三角,即價格的穩定性、去中心化和資本效率不可兼得。

USDT 和 USDC 等中心化的穩定幣具備目前鏈上最優秀的價格穩定性以及高至 100% 的資本效率,唯一的問題是中心化帶來的風險,BUSD 受監管影響而停止新業務、今年 3 月 SVB 事件給 USDC 造成的影響都很清楚地揭示了這一點。

自 20 年下半年開始的演演算法穩定幣熱潮試圖實現去中心化基礎上的不足額抵押,此間 Empty Set Dollar 以及 Basis Cash 等專案都很快走向了崩潰; 此後的 Luna 以整條公鏈的信用作為隱性擔保,並不對使用者鑄造 UST 的過程要求超額抵押,在相當長的時間(2020-2022 年 5 月)都實現了去中心化、資本效率和價格穩定的三者合一,但最終還是信用崩潰走向死亡螺旋; 此後在不足額抵押代幣也出現過像 Beanstalk 等專案,但並未引起市場的太大關注。 這類代幣難以穩定的錨定是其發展的死穴。

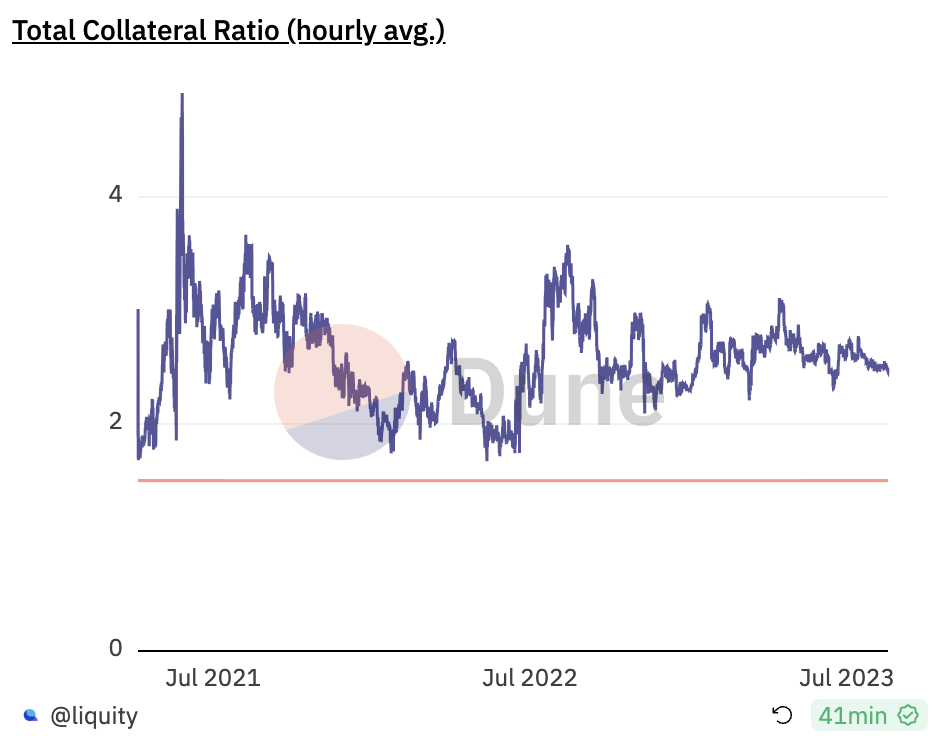

而另外一條道路則是從 MakerDAO 開始,通過對底層去中心化資產的超額抵押,在犧牲了一定資本效率的基礎上希望實現價格穩定。 目前 Liquity 的 LUSD 是完全由去中心化資產所支援的最大規模的穩定幣,不過為了保證 LUSD 價格穩定,Liquity 的資本效率確實較低,整個系統的抵押率常年在 250% 以上,也就是說每 1 枚流通的 LUSD 需要價值 2.5U 以上的 ETH 來作為抵押品。 Synthetix 的 sUSD 則更為極端,由於抵押品 SNX 的波動性更大,Synthetix 要求的最低抵押率通常超過 500%。 資本效率低就意味著規模的天花板低,也意味著對使用者的吸引力低,Liquity 規劃中的 V2 版本中主要想解決的就是 V1 資本效率低下的問題,Synthetix 也在其規劃中的 V3 版本中計劃引入其他資產為抵押物從而降低對最低抵押率的要求。

早期(2020 年及之前)的 DAI 其實同樣也有資本效率低下的問題,並且由於當時整個加密市場的市值較小,DAI 的抵押物 ETH 的波動較大,DAI 的價格還因此波動較大。 為了解決這一問題,MakerDAO 自 20 年引入了 PSM(價格穩定模組,允許使用 USDC 等中心化穩定幣來生成 DAI),DAI 在去中心化、資本效率和價格穩定之間的權衡中部分地放棄去中心化,藉此給 DAI 帶來了更加穩定的價格錨定和更高的資本效率,從而更好地助力 DAI 隨著 DeFi 整體發展而迅速規模增長。 在 20 年底上線的 FRAX 也同樣以中心化穩定幣為主要抵押物。 目前 DAI 和 FRAX 分別是去中心化穩定幣範疇內流通規模前兩名,這當然證明瞭他們的策略得當,給使用者提供了更加符合需求的穩定幣,但也側面說明了 “保持去中心化” 對於穩定幣規模的制約。

但是仍然有一系列的穩定幣,試圖在保持去中心化的同時,實現高資本效率和強價格穩定性。 他們都試圖給使用者提供這樣一種穩定幣:

- 由去中心化資產(如 ETH)生成,避免審查風險;

- 使用 1 美元的資產就可以生成 1 美元的穩定幣,無需超額抵押,更加利於規模化;

- 穩定幣價值保持穩定。

事實上,這也是最符合直覺的理論上最優秀的去中心化穩定幣。 我們採用 Liquity V2 對這類協定的命名——去中心化儲備協定來命名這種類型的穩定幣。 需要指出的是,與傳統的超額抵押生成的穩定幣不同,對於使用者而言,其資產兌換為這類穩定幣后,用於生成穩定幣的資產就歸協定所有,不再與使用者有關聯。 換句話說,使用者更類似做了一次 ETH -> 穩定幣的 swap 操作。 這類穩定幣更加類似 USDT 等中心化穩定幣,使用 1 美元的資產就可以兌換 1 美元的穩定幣,反之也成立。 只不過去中心化儲備協定接受的資產是加密資產。

(有些人可能會認為,抵押物不歸使用者所有,所以這樣的穩定幣不具有加槓桿功能,會損失穩定幣的一大用例。 但是筆者認為,我們現實生活中的穩定幣並不具有加槓桿的功能,USDT 和 USDC 等中心化穩定幣也從來不具有加槓桿的功能,結算工具、記帳單位和價值儲存手段才是貨幣的核心功能,加槓桿只是 CDP(抵押債務頭寸)類型穩定幣的特殊功能,而非穩定幣的一般用例)

但是之所以過去的穩定幣協議並沒有能夠持續提供這樣的穩定幣,是因為上述穩定幣存在一個說起來簡單但是卻難以解決的問題:去中心化資產價格波動很大,如何能在 100% 的抵押率下保證兌付他們所發行的穩定幣?

從穩定幣協議的資產負債表來看,使用者存入的抵押品是資產,而協定發行的穩定幣則是負債,如何能夠保證資產永遠能大於等於負債?

或者一個更加直觀的例子就是,在 ETH = 2000U 的時候,有使用者將 1 個 ETH 發送給協定鑄造了 2000 個穩定幣,那麼當 ETH 下跌到 1000U,協定如何保證這 2000 個穩定幣還能夠兌換價值 2000U 的資產?

從去中心化儲備協議的發展歷史來看,解決此問題主要有兩類思路:以治理代幣為儲備和儲備資產風險對沖。 而依據儲備資產風險對沖的方式,又分為協定對沖風險的去中心化儲備協定和使用者對沖風險的去中心化儲備協定。 接下來我們來一一瞭解。

以治理代幣為儲備的去中心化儲備協定

第一類協定的思路,是使用協定本身的治理代幣來充當協定的「新抵押物」,當抵押品資產價格劇烈下跌時,協定會鑄造更多的治理代幣用於兌付穩定幣持有人的穩定幣,我們可以稱為以治理代幣為儲備的去中心化儲備協定。 在上述例子中,當 ETH 從 2000U 跌至 1000U,以治理代幣為儲備的去中心化儲備協定使用價值 1000U 的 ETH + 價值 1000U 的協定治理代幣來兌付使用者手中 2000 個穩定幣。

採取這種思路的協定有 Celo 和 Fei Protocol。

Celo

Celo 是 20 年上線的穩定幣專案 ,他們此前是作為獨立的 L1 存在,而在今年 7 月,核心團隊提案通過 OP stack 將 Celo 過渡到乙太坊生態。 Celo 的穩定幣機制如下:

Celo 的穩定幣背靠一套綜合資產構成的儲備池,儲備池的儲備率(儲備資產價值除以流通穩定幣價值的比率)遠高於 1,這為其穩定幣的內在價值提供了最核心的托底

Celo 的穩定幣並非超額抵押鑄造而來,而是通過向官方穩定模組 Mento 發 Celo 代幣而獲得,用戶發送 1 美元價值的 Celo,可以獲得 1 美元的 cUSD 等穩定幣,也可以反向向 Mento 發送 1 美元價值的 cUSD,換回 1 美元的 Celo。 在這種機制下,當 cUSD 市價低於 1 美元,就會有人低價買入 cUSD 去換得 1 美元 Celo,同理當 cUSD 高於 1 美元時,就會有人用 Celo 鑄造 cUSD 去賣出,套利者的存在會保證 cUSD 不會偏離其錨定價格太遠。

有三個機制將會用來保證儲備池資金的充裕:1. 當儲備率低於閾值,區塊產出的 Celo 將會納入儲備池,補充資本; 2. 可以收取一定比率的轉帳費率,補充資本(目前未啟用); 3. 在 Mento 的交易模組中收取一定穩定費,用於補充儲備資本。

為提高儲備金的安全性,其資產組合更為多樣,目前包括 Celo、BTC、ETH、Dai 以及碳信用代幣 cMCO2,這會比僅僅採用專案代幣作為抵押物更加安全(Terra 類似於這種方案,Luna 是其原生穩定幣的隱形保證金)

可以看出,Celo 與 Luna 比較類似,是一條以穩定幣為中心的 L1,在鑄幣和贖回機制方面也與 Luna/UST 非常接近,其主要區別就在於,當整個系統進入潛在的抵押不足狀態時,Celo 會首先使用區塊產出的 $CELO 作為協定的抵押物,用於保證其穩定幣 cUSD 的兌付。

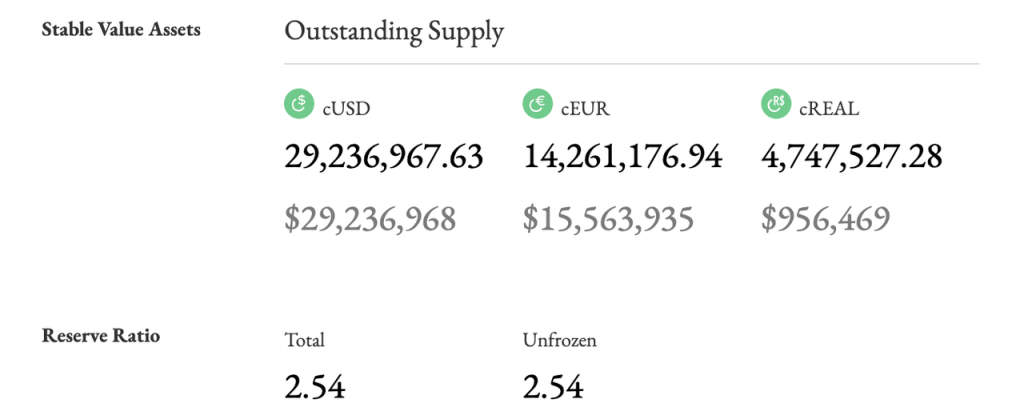

目前,Celo 系統總體抵押物 1.16 億美元,發行的穩定幣共計 4600 萬美元,總體超額抵押率為 254%,儘管整個系統處於超額抵押的狀態,但是對於想要使用其穩定幣 cUSD 的使用者而言,他們可以隨時用價值 1U 的 CELO 兌換價值 1 枚 cUSD,資金利用率優秀。 當然,從抵押物的構成來看,Celo 的抵押物中的一半來自中心化的 USDC 以及半中心化的 DAI,並不能認為 Celo 是一個完全的去中心化穩定幣。

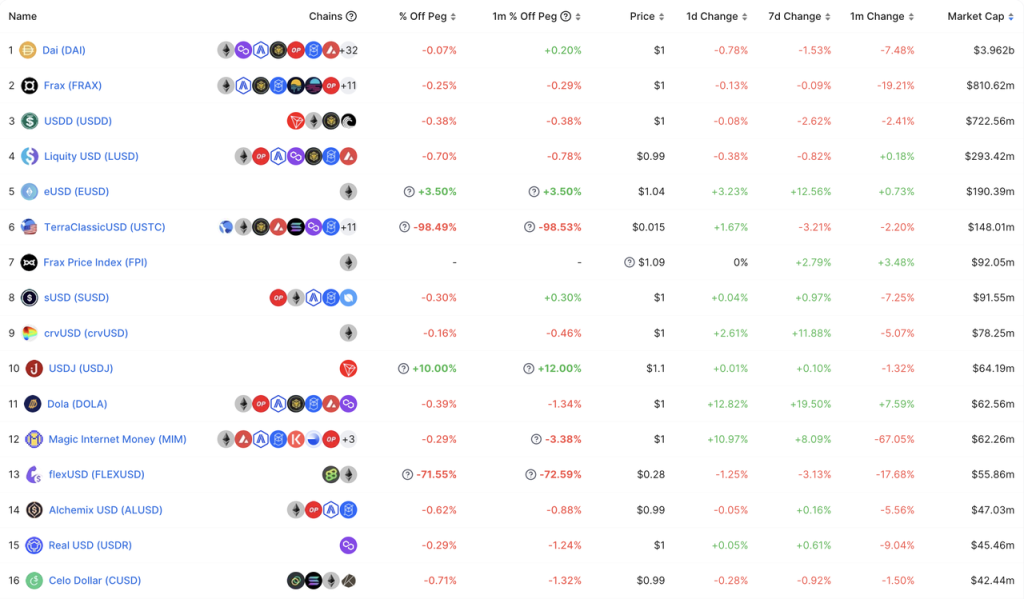

目前 Celo 的穩定幣規模在去中心化穩定幣中列第 16 位(如果排除掉已經無法 Peg 的 UST 以及 flexUSD 則居第 14)。

Fei

在 2021 年初,獲得 A16Z 和 Coinbase 等機構 1900 萬美元融資的 Fei Protocol,由於同時兼具了當時市場上最熱的演演算法穩定幣概念,引發了市場的廣泛關注。 在他們項目發行的初始階段(3 月底),曾經吸引了 63.9 萬枚 ETH 參與鑄造穩定幣 FEI,生成了共計 13 億枚 FEI,這也使得 FEI 一躍成為了僅次於 DAI 的去中心化穩定幣(當時 DAI 的流通市值 30 億美元)。

後續由於短時間內對於 FEI 的需求全都在創世階段被過度滿足(使用者主要是為了獲得 Fei Protocol 的治理代幣 TRIBE),FEI 的供給嚴重過剩,而剛上線的穩定幣 FEI 並無應用場景,所以 FEI 長時間處於 1 美元之下。 此後很快又迎來了 5 月份的市場波動,對價格下跌的恐慌使得使用者紛紛贖回 FEI,使得協定自上線以後就一蹶不振。

此後在 2021 年底上線的 V2 版本中,Fei Protocol 提出了一系列措施來試圖將協議發展重新拉回正軌,其中就包括修改其價格穩定機制。 在 V2 中,FEI 可以由 ETH、DAI、LUSD 等抵押物按照 100% 的抵押率直接生成,生成穩定幣之後,使用者的抵押物則被歸入協定控制價值(PCV,Protocol Controlled Value)。 當協定的抵押率(=PCV/流通的 FEI)高於 100% 時,意味著協定資產增值情況良好,FEI 的兌付也無壓力,協定會增發一部分 FEI 來購買 TRIBE,從而降低協定的抵押率; 同樣,當協定的抵押率低於 100% 時,則協定存在無法足額兌付全部 FEI 的可能性,協定也會增發一部分 TRIBE 來購買 FEI,從而提高協定的抵押率。

在這種機制下,治理代幣 TRIBE 成為 FEI 整個系統在潛在風險時的備用兌付金,也能獲取系統增長時的額外收益(這個機制和與 Fei V1 一同上線的 Float Protocol 比較類似)。 可惜的是,Fei V2 上線時恰逢整個牛市的高點,此後 ETH 價格就一路下跌,Fei 又不幸在 22 年 4 月遭遇了駭客攻擊損失 8000 萬枚 FEI,最終在 2022 年 8 月決定終止協議開發。

以治理代幣為儲備的去中心化儲備協議本質上是以稀釋全體治理代幣持幣人權益的形式,來保證對穩定幣的兌付。 在市場的牛市週期中,伴隨著穩定幣規模的上漲,治理代幣也隨之上漲,很容易形成上漲飛輪。 但是在市場的熊市週期中,隨著協議資產端儲備資產的下跌,治理代幣的總市值本身也會隨市場而下跌,此時倘若需要增發更多的治理代幣,則其治理代幣很可能會進一步下跌,形成治理代幣價格的死亡螺旋。 而治理代幣市值倘若降低到穩定幣的一定比例以下,則整個協定對穩定幣的兌付承諾在穩定幣持有人眼中也會變得不再具備可信性,最終加速逃離導致整個系統死亡螺旋。 能否撐過熊市是這類穩定幣生存的關鍵,事實上,Celo 之所以能夠在目前的熊市中保持生存,與協定總體的「超額抵押」狀態是密不可分的,而之所以協議處於超額抵押狀態,也是因為此前市場高位時,Celo 將儲備金相對多地配比給了 USDC/DAI 以及 BTC/ETH,使得協定能夠在 CELO 價格從 10 下跌到 0.5 的過程中仍然保持協定安全。

儲備資產風險對沖的去中心化儲備協定(風險中性穩定幣協定)

第二類協定的思路是將協議資產端的這些加密資產進行某種風險對沖,當抵押品資產價格劇烈下跌時,對沖實現收益從而保證穩定幣協定的資產始終能償還負債。 這類協議我們稱之為儲備資產風險對沖的去中心化儲備協定,或者風險中性的穩定幣協定。 在上述例子中,當接收了價值 2000U 的 1 個 ETH 之後,儲備資產風險對沖的去中心化儲備協定會將這 1 個 ETH 進行風險對沖(比如在交易所開空單),當 ETH 從 2000U 跌至 1000U,儲備資產風險對沖的去中心化儲備協定使用價值 1000U 的 ETH + 價值 1000U 的對沖收益來兌付使用者手中 2000 個穩定幣。

具體而言,依據具體對沖人的不同,又分為協定對衝風險的去中心化儲備協定,以及使用者對衝風險的去中心化儲備協定。

協議對沖風險的去中心化儲備協定

採取此種思路的穩定幣協定包括 Pika Protocol V1、UXD Protocol 以及近期宣布融資的 Ethena。

Pika V1

Pika Protocol 目前是部署在 Optimism 網路上的衍生品協議,不過在其最初的 V1 版本中,Pika 曾經計劃上線穩定幣,其對沖是通過 Bitmex 的反向永續合約(Inverse Perpetual)來實現的。 反向永續合約(或稱幣本位永續合約)也是 Bitmex 的發明之一,相比目前的更加流行的「線性永續合約」以 U 本位來追蹤幣的價格,反向永續合約的特性則是以幣本位來追蹤以 U 計價的價格。 反向永續合約的收益示例如下:

A trader goes long 50,000 contracts of XBTUSD at a price of 10,000. A few days later the price of the contract increases to 11,000.

交易者以 10,000 的價格做多 50,000 份 XBTUSD 合約。 幾天后,合約價格漲至 11,000。

The trader’s profit will be:

50,000 * 1 * (1/10,000 - 1/11,000) = 0.4545 XBT交易者的利潤將是:

50,000 * 1 * (1/10,000 - 1/11,000) = 0.4545 XBTIf the price had in fact dropped to 9,000, the trader’s loss would have been: . The loss is greater because of the inverse and non-linear nature of the contract. Conversely, if the trader was short then the trader’s profit would be greater if the price moved down than the loss if it moved up.

50,000 * 1 * (1/10,000 - 1/9,000) = -0.5556 XBT如果價格實際上跌至 9,000,交易者的損失將是:

50,000 * 1 *(1/10,000 - 1/9,000)= -0.5556由於合同的反向和非線性性質,損失更大。 相反,如果交易者做空,那麼如果價格下跌,交易者的利潤將大於價格上漲時的損失。XBT

來源:https://www.bitmex.com/app/inversePerpetualsGuide

稍加分析不難發現,反向永續合約與儲備資產風險對沖的去中心化儲備協議簡直是天作之合。 仍然是我們上述的例子,假設在 ETH = 2000U 的時候,Pika Protocol 在收到使用者的 1 個 ETH 之後,使用 1 個 ETH 為保證金在 Bitmex 做空了 2000 份 ETH 的反向永續合約,當 ETH 價格跌至 1000U,則 Pika Protocol 的收益 = 2000 * 1 *(1/1000-1/2000)=1 ETH = 1000U。 也就是說,當 ETH 價格從 2000U 下跌至 1000U,Pika Protocol 協定此時的儲備從 1 ETH 變為了 2 ETH,仍然能夠有效的兌付使用者手中的 2000 枚穩定幣(以上未考慮交易手續費和資金費率成本)。 Pika Protocol V1 的產品設計與 Bitmex 創始人 Arthur Hayes 在其博文中所提到的 NUSD 的產品設計完全一致,能夠始終完美對沖幣本位的多頭頭寸。

遺憾的是,反向永續合約對於絕大多數以 USDT 為本位的加密投資者而言,具備反向和收益非線性的特性(本幣漲跌幅與合約漲跌幅之間並不是線性關係),並不非常容易被普通使用者所理解,在此後的發展過程中,反向永續合約(幣本位永續合約)的發展並遠不及目前大受歡迎的線性永續合約(U 本位永續合約),在主流交易所中, 反向永續合約的交易量大概只有線性永續合約的 20~25% 左右。 受到監管影響的 BitMex 也從一線合約交易所逐步退化成目前合約市佔率不足 0.5% 的狀態,Pika 認為線性永續合約無法滿足他們的對沖需求,而反向永續合約的市場空間相對小,而在其 V2 版本割捨了穩定幣業務,正式轉向了衍生品交易所。

UXD

UXD Protocol 是運行在 Solana 網路上的穩定幣協定,於 2022 年 1 月上線。 UXD 曾經在 2021 年完成了 Multicoin 領投的 300 萬美元融資,並在 IDO 中募集了 5700 萬美元。 今年 1 月,UXD 決定跨鏈進入乙太坊生態,已經在 4 月上線了 Arbirturm,並計劃後續上線 Optimism。

在剛上線時,UXD Protocol 支援使用者存入 SOL、BTC 和 ETH 按照 USD 價值 1 比 1 來鑄造其穩定幣 UXD,使用者存入的抵押品會通過 Solana 的借貸和永續合約交易所 Mango Markets 開空單進行對沖,通過對沖來實現對穩定幣的兌付。 空單收取的資金費用會作為協定收入,而支付的資金費用則由協定募集來的資金墊付。 上線之後的相當長時間內,UXD 協定運轉良好,協定甚至需要限制 UXD 的發行上限,這是因為 Mango Markets 總體的未平倉頭寸在億美元以下量級,倘若 UXD 的空頭頭寸達到幾千萬美元,則面臨潛在無法兌付的風險; 此外太多的空頭頭寸也會使得資金費率更加傾向變為負從而提高對沖成本。

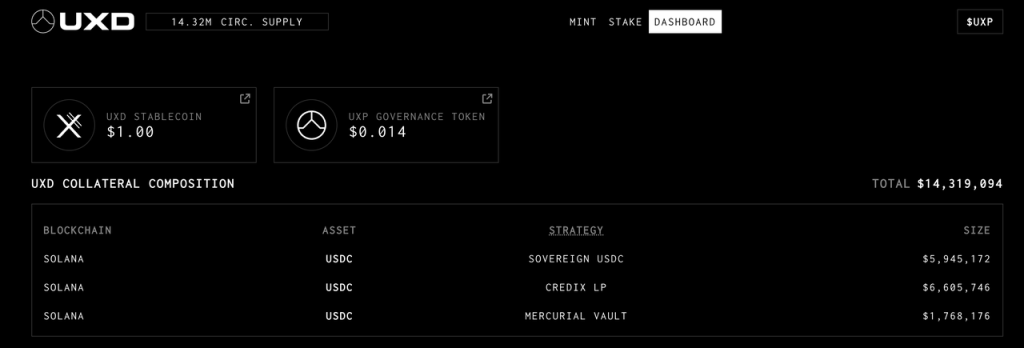

不幸的是,Mango Markets 在 2022 年 10 月遭受了治理攻擊,UXD 在這次事件中損失接近 2000 萬美元,當時 UXD 的保險基金餘額仍有 5500 萬多美元,所以 UXD 可以得到正常的兌付。 儘管後續 Mango Markets 歸還了 UXD 協議的資金,但是 Mango Markets 自此一蹶不振,也恰逢 FTX 暴雷事件使得資金迅速流出 Solana,UXD 無法找到合適的交易所來對沖他們的多頭頭寸。 此後,UXD 協議支援的抵押物只有 USDC,而 USDC 也無需對沖風險,所以他們將使用者的抵押物 USDC 投向了各類鏈上 USDC 金庫及 RWA。 也是在此之後,UXD 決定跨鏈進入乙太坊生態,已經在 4 月上線了 Arbirturm,並計劃後續上線 Optimism,他們也在持續的尋找合適的鏈上對沖場所。

目前,UXD 的流通量為 1430 萬美元,協定保險基金餘額 5320 萬美元。

除此以外,最近剛剛宣佈融資的穩定幣協定 Ethena Finance 也會採用風險對沖的方式來對沖其儲備資產。 Ethena Finance 獲得了 Dragonfly 領投,Bybit、OKX、Deribit、Gemeni、Huobi 等中心化交易所參投的 600 萬美元融資。 Ethena 的融資機構囊括了諸多二線的衍生品交易所,對於其抵押物對沖會有所助益。 除此以外,Ethena 還計劃與去中心化衍生品協定 Synthetix 合作,在 Synthetix 作為流動性提供者開立空頭頭寸,並給其穩定幣 USDe 帶來更多用例(允許 USDe 作為某些池的抵押物)。

對於協議對沖風險的去中心化儲備協定而言,其優勢是顯而易見的,通過將抵押物的加密資產對沖,協定總體可以獲得風險中性的頭寸,從而保證對穩定幣的兌付,最終實現去中心化(主要取決於對沖場所)基礎上的 100% 資金效率。 同時倘若協議能夠通過某種高資本效率的方式來完成頭寸對沖,協議擁有的抵押物儲備還可以通過諸多形式來生息,除此以外還有資金費率可以作為協定收入,從而給予協定更多的閃轉騰挪空間:可以將這些收益分配給穩定幣持有人,打造生息穩定幣而給予穩定幣更多的用例; 也可以分配給治理代幣持有人。

事實上,任何的穩定幣協定的治理代幣都有作為其穩定幣「最後貸款人」的隱含用例,儲備資產風險對沖的穩定幣協議,同樣可以將其治理代幣作為極端情況下其穩定幣的兌付來源。 對於穩定幣持有人而言,持有這種穩定幣要比單純的以治理代幣為儲備的穩定幣多了一層保障。 並且從機制角度來講,儲備資產風險對沖的邏輯也更為自洽,理論上也不會受到市場周期的影響,無需在熊市之中考驗治理代幣本身的抗跌能力。

但發展也存在諸多限制:

- 對沖場所的中心化風險。 目前,中心化交易所仍然佔據了永續合約絕大多數的流動性,並且絕大多數去中心化的衍生品交易所的設計並不適合穩定幣協定去對沖,因而不可避免的協定要面臨中心化風險。 這裡的中心化風險可能還會分為兩類:1 是中心化交易所本身的固有風險; 2 是因為對沖場所的總量少,單個對沖場所不可避免的會佔據協定對沖頭寸的較大比重,倘若某個對沖場所出現問題對協定也會造成較大影響,UXD Protocol 由於 Mango Markets 被攻擊而遭受損失導致協定停止運轉,就是這種中心化風險的一個極端例子。

- 對沖工具選擇存在一定限制。 目前主流的線性永續合約的方式,並無法完美的對沖他們的多頭頭寸。 我們仍以 ETH 為例,穩定幣協定需要的是以 ETH 為抵押品的、ETH 本位空單對沖。 而目前交易量最大的線性永續合約需要以 USDT 為抵押品,其做空的收益曲線也是基於 USD 本位,並不能與倉位的 ETH 完美對沖。 穩定幣協定即便通過某種借貸來使用 ETH 獲得 USDT,但這會提高操作成本和頭寸風險管理的難度,同時也會降低資本效率。 從上述 Pika Protocol 的例子我們知道,反向永續合約是試圖對沖儲備資產風險的去中心化儲備協定的完美選擇,可惜反向永續合約的市場份額並不足夠大。

- 規模增長具備一定的自我限制性。 協議的穩定幣規模增長意味著需要有持久的、足夠多的永續合約空單做對沖,除了獲得足夠多的空頭頭寸本身的複雜度之外,協定本身持有的空單越多,平倉時對對手方流動性的要求就越高,資金費率也就越有可能為負,這都意味著潛在更高的對沖成本和操作難度。 對於幾千萬美金規模的穩定幣這可能並不算什麼大問題,然後如果想要規模再進一步,到達幾億乃至幾十億的規模,這個問題將會明顯制約其天花板。

- 操作風險。 不論通過哪種形式對沖,都會涉及到較高頻率的開倉、 調倉、抵押品管理的操作,這些過程不可避免的需要人工介入,會產生不小的操作風險乃至道德風險。

用戶對沖風險的去中心化儲備協定

採取這種思路的協定有 Angle Protocol V1 和 Liquity V2。

Angle V1

Angle Protocol 在 2021 年 11 月份在乙太坊網路上線,他們此前曾獲得 a16z 領投的 500 萬美元融資。

關於 Angle Protocol V1 的協議設計,讀者可前往 Mint Ventures 此前研報瞭解更多,我們在此簡述如下:

與其他的去中心化儲備協議一樣,Angle 理想狀態下也是支援使用者使用價值 1U 的 ETH 生成 1 枚其穩定幣 agUSD(當然 Angle 所推出的第一款穩定幣是錨定歐元的 agEUR,但是邏輯是一樣的,為了方便上下文統一我們仍然以美元穩定幣來舉例)。 所不同的是,Angle 所面向的使用者除了傳統的穩定幣需求者,還包括了永續合約交易員,Angle 稱之為 HA(Hedging Agency,對沖代理)。

仍然是我們上文所舉的例子,在 ETH = 2000U 的時候,有使用者將 1 個 ETH 發送給 Angle 鑄造了 2000 個美元穩定幣,此時,Angle 會開放價值 1 個 ETH 的槓桿頭寸供交易員們開立,我們假設 HA 以 0.2 個 ETH(價值 400U)為抵押品,開立了 5 倍的槓桿頭寸,此時協定的抵押品共計 1.2 個 ETH,價值 2400U,而負債端共計 2000U 的穩定幣。

當 ETH 上漲至 2200U,協定只需保留可以兌付給 2000U 穩定幣的 ETH,即 0.909 枚 ETH,剩餘的 0.291 枚 ETH(價值 640U)則可以被 HA 提取。

當 ETH 下跌至 1800 U,協定仍需保留可以兌付給 2000U 穩定幣的 ETH,即 1.111 枚 ETH,此時 HA 的保證金頭寸會變為 0.089 枚(價值 160U)。

可以看出,交易員本質上是在幣本位做多 ETH,當 ETH 價格上漲,他們除了可以獲得 ETH 本身的漲幅之外,還可以獲得協定「盈餘」的部分 ETH(在上述例子中 ETH 價格上漲 10%,交易員收益 60%); 而當 ETH 價格下跌,他們除了需要承擔 ETH 本身的跌幅之外,還需要承擔協定抵押品的跌幅 ETH(在上述例子中 ETH 價格下跌 10%,交易員虧損 60%)。 從 Angle Protocol 的角度,交易員們為協定對沖了抵押品價格下跌的風險,這也是其名字對沖代理的由來。 交易員們的做多槓桿倍數取決於協定開放的可對沖頭寸(上例中為 0.2ETH)與協定穩定幣頭寸(上例中為 1ETH)之間的比例。

对于永续合约交易员而言,通过 Angle 来进行永续合约做多交易具备一定优势:1 是他们无需支付资金费用(中心化交易所通常是多头向空头支付资金费用),2 是交易价格直接按照预言机价格成交没有滑点。Angle 希望实现稳定币持有人和永续合约交易员的双赢:稳定币持有人获得高资本效率和去中心化;合约交易员也能获得更好的交易体验。当然这只是理想情况,实际中也会存在没有交易员来开立多单的情况,Angle 引入了标准流动性提供者 (Standard Liquidity Provider,SLP) 来为协议提供额外抵押(稳定币)来继续保证协议的安全,同时自动赚取利息、交易费和治理代币 $ANGLE 奖励。

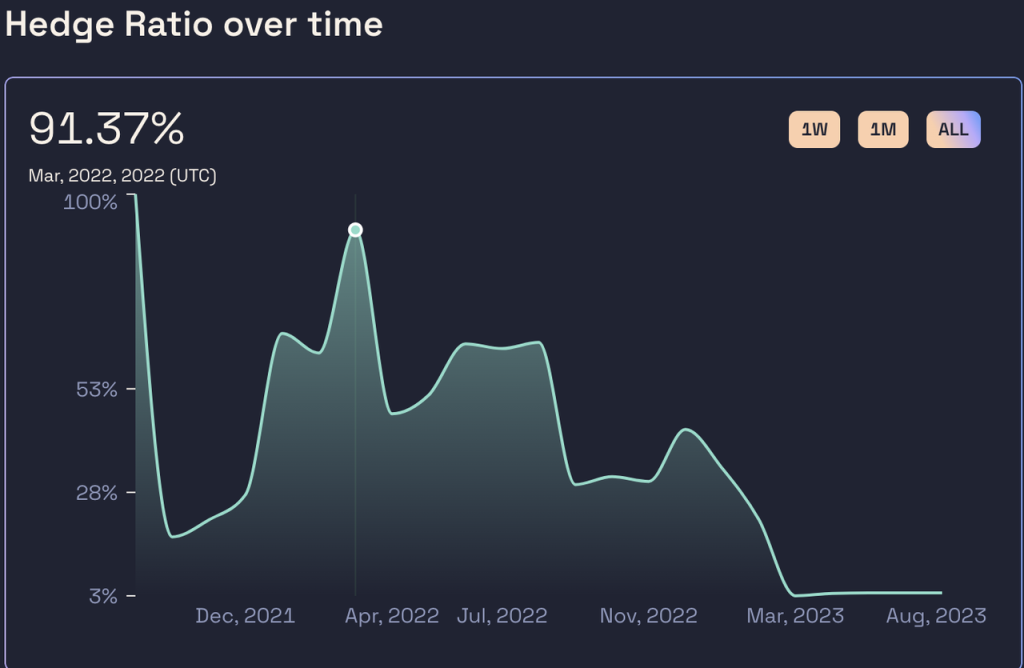

Angle 的实际运行情况并不理想,尽管交易员也有不菲的 $ANGLE 作为奖励,但在绝大多数时间内,协议的抵押物都没有得到完全的对冲,其核心原因笔者认为还是 Angle 并没有提供一个对交易员有足够吸引力的产品。随着 $ANGLE 代币价格的下跌,协议 TVL 也一路从上线时的 2.5 亿美元下跌至 5000 万美元左右。

來源:https://analytics.angle.money/core/EUR/USDC

在 2023 年 3 月,Angle 用於生息的的儲備資產又不幸地遭遇 Euler 的駭客攻擊事件,儘管最終駭客也返還了對應資產,但是 Angle 此後元氣大傷,在 5 月,Angle 宣布結束了上述邏輯的產品,他們稱之為 Angle Protocol V1,並推出了 V2 的規劃。 Angle Protocol V2 改為了傳統的超額抵押模式,在 8 月初剛剛上線。

Liquity V2

自從 2021 年 3 月份上線以來,Liquity 發行的 LUSD 已經成為了整個市場中規模第三大的去中心化穩定幣(次於 DAI 和 FRAX),也是規模最大的完全去中心化的穩定幣,我們在 2021 年 7 月和 2023 年 4 月曾經分別發表過研報,探討 Liquity V1 的機制以及後續的產品更新和用例拓展情況, 有興趣的讀者可以前往瞭解更多。

Liquity 團隊認為,在去中心化和價格穩定方面,LUSD 已經做到了比較好的水準。 但是在資本效率方面,Liquity 表現得相對一般。 上線以來 Liquity 的系統抵押率一直在 250% 左右,意味著每一個流通的 LUSD 都需要價值 2.5U 的 ETH 來做抵押。

Liquity 在 7 月 28 日正式的介紹了其 V2 的特性,核心內容除了要支援 LSD 作為抵押品之外,主要是宣稱其通過整個協定的風險對沖(delta-neutral hedging),來實現高資本效率。

目前 Liquity 並未公開具體的產品文檔,目前關於 V2 的公開資料主要來自創始人 Robert Lauko 在 ETHCC 的演講、此前 Liquity 發佈的介紹文章,以及在 Discord 中的討論。 我們下文主要依據上述資料進行整理。

在產品邏輯方面,Liquity V2 與 Angle V1 比較類似,希望引入交易員來在 Liquity 進行槓桿交易,通過這些交易員的保證金來作為協定的補充抵押物,通過交易員來對沖整個協議的風險。 同時對於交易員而言,Liquity 給他們提供有吸引力的交易產品。

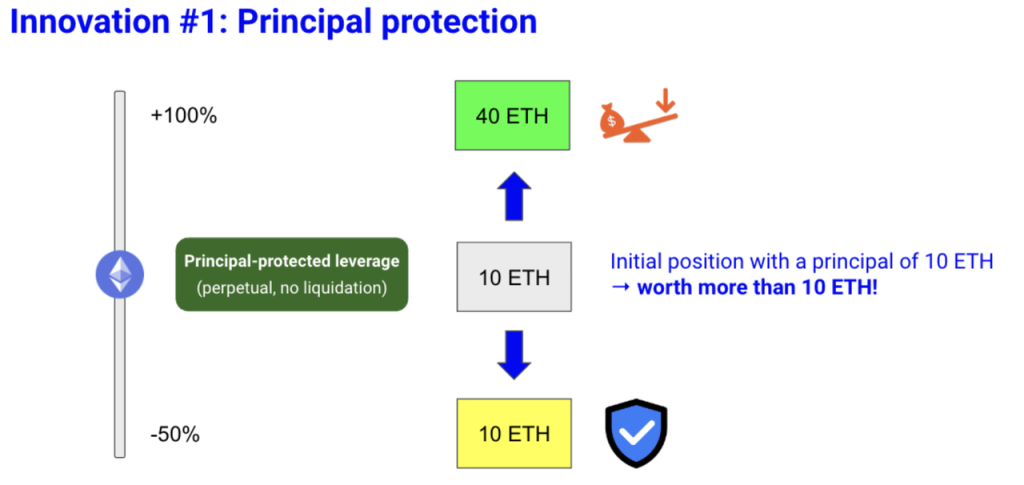

具體而言,Liquity 提出兩點創新,1 是所謂 “本金保護的槓桿交易”,Liquity 會給合約交易者提供一種保護本金的槓桿交易產品,使用者在支付一定權利金(premium)之後,就可以使用這個功能,這個功能可以使得即便 ETH 大幅度下跌的情況下,他們也可能收回一定的 U。 根據 Liquity 文章中的例子,當 ETH 價格 1000U,使用者支付 12ETH(其中本金 10ETH 權利金 2ETH),可以獲得 10ETH 的 2 倍槓桿做多倉位+下跌保護,也就是說,當 ETH 價格翻倍,2 倍槓桿做多倉位生效,上漲使得使用者獲得總計 40ETH; 當 ETH 價格下行時,用戶購買的看跌期權生效,用戶隨時可以取回本身的 10000U(10*1000)。

可以看出,Liquity 的產品在 Angle 的基礎上的創新,主要就是這個「本金保護」功能。 儘管 Liquity 並未說明實現方式,但是依據產品形態以及 Discord 中的討論,這個 “本金保護” 的功能很像一個看漲期權。

Liquity 認為,這種組合產品因為可以保護本金從而對交易員會有比較強的吸引力。 看漲期權可以使得交易員在價格上漲的時候獲得槓桿收益,在價格下跌時又能保證本金,從交易員的角度確實可能會比 Angle 的單純槓桿交易產品更加有吸引力(當然具體也要看 Liquity 對權利金的定價)。 而從協定的角度,使用者支付的權利金則可以成為協定的安全墊:當 ETH 價格下跌時,Liquity 可以使用這部分權利金作為補充抵押物來向穩定幣持有人兌付; 當價格上漲時,Liquity 本身抵押物增值的部分也可以分給合約交易員作為利潤。

當然這個機制中也存在明顯的問題,就是當交易員在中途想要將他們的頭寸關閉,取回自身的 ETH 時,Liquity 會陷入一個困境:交易員當然有權利來隨時關閉頭寸,但是如果他們關閉了頭寸,Liquity 整個協定頭寸被對衝掉比例就會降低,Liquity 協定的安全性隨著這部分 “抵押物” 的撤離會變得脆弱。 事實上,同樣的問題在 Angle 的實際運行中出現了,Angle 的系統的對沖率常年保持在較低的水準,交易員們對協定整體頭寸的對沖並不充分。

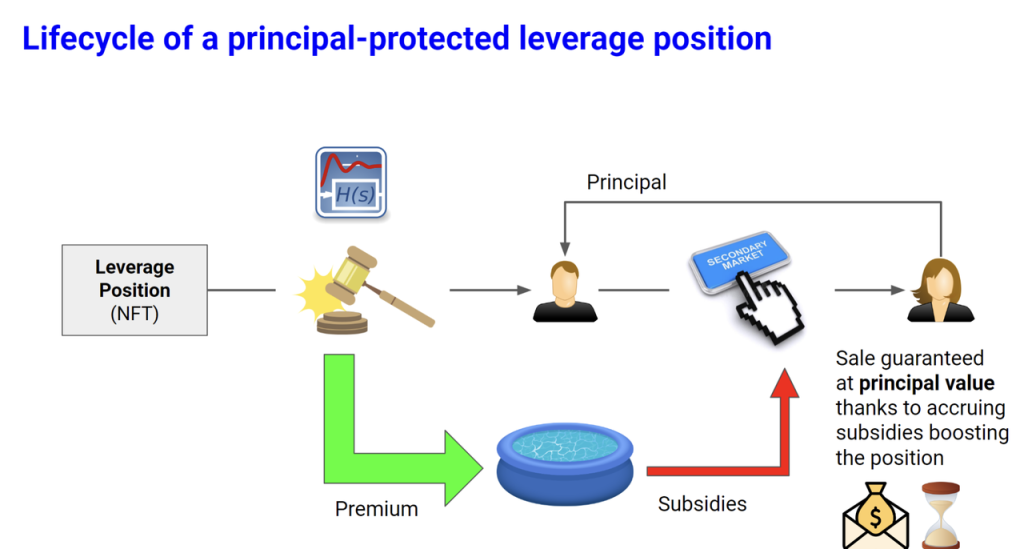

為了解決此問題,Liquity 提出了第二點創新,官方補貼的二級市場。

也就是說,在 Liquity V2 內的槓桿交易頭寸(NFT),除了可以像正常的槓桿交易頭寸一樣進行開倉和平倉之外,還可以在二級市場進行銷售。 事實上,對於 Liquity 而言,他們擔心的是交易員將他們的頭寸平倉,因為這會帶來協定對沖比例的降低。 當有交易員想要平倉時,倘若有其他的交易員願意從二級市場以高於當前頭寸內涵價值的價格來進行購買,他們能夠收穫更多的現金自然樂見其成,而對於 Liquity 而言,儘管這個「當前頭寸內涵價值」是由協定來進行補貼的,但是通過相對小比例的補貼可以維護整個系統的對沖率,從而花費較小的代價提高了協議的安全性。

舉例來說,比如 Alice 在 ETH 價格 1000U 的時候開了 10 個 ETH 的倉位,權利金為 2ETH,這個頭寸對應著 10 個 ETH 的做多+本金保護的價值。 但是此時 ETH 下跌為 800U,Alice 投入的 12000U 的 ETH 的價值目前只能夠換回 10ETH(8000U),此時,Alice 除了直接平掉這個倉位獲得 10ETH(8000U)之外,還可以以 8000U-12000U 之間的某個價格將他的這個頭寸在二級市場出售。 對於想要購買 Alice 這個頭寸的 Bob 而言,購買 Alice 頭寸這個行為,就有點類似於在 ETH 800U 的時候購買(8000U+一個行權價在 1000U 的看漲期權),這個期權一定是有價值的,所以這也決定了 Alice 的頭寸的價格一定可以高於 8000U。 對於 Liquity 而言,只要 Bob 購買了 Alice 的頭寸,那麼協定的抵押率就沒有變化,因為協定收取的權利金仍然在協議資金池裡。 倘若遲遲沒有 Bob 來購買 Alice 的頭寸,Liquity 協定則會隨著時間的提升來慢慢提高 Alice 頭寸的價值(具體形式並未說明,但是比如降低行權價、提高看漲期權的數量都可以提高這個頭寸的價值),補貼的部分出自於協定的權利金池(注意,這種情況則會略微降低 Liquity 總體的超額抵押率)。 Liquity 認為,並不是所有的頭寸都需要協議進行補貼,並且補貼也並不一定會需要補貼這個頭寸收入的很大比例,所以通過補貼二級市場可以有效地維持協定的對沖比率。

最後,通過這兩項創新可能仍然沒有辦法完全解決極端情況下的流動性不足,liquity 也會使用類似於 Angle 的標準流動性提供者機制作為最後的補充(可能的方式是協定也會允許使用者存一部分 V1 LUSD 進入穩定池,用於在極端情況下支援 V2 LUSD 的兌付)。

Liquity V2 計劃在 24 年 Q2 上線。

總體而言,Liquity V2 與 Angle V1 有較多相似之處,但也針對 Angle 所遇到的問題做了有針對性的改進:提出了「本金保護」的創新,對交易員提供更有吸引力的產品; 提出了「官方補貼的二級市場」,從而保護協議總體的對沖比率。

不過 Liquity V2 本質上仍然與 Angle Protocol 一樣,是穩定幣的團隊試圖跨界做出一款具備一定創新性的衍生品產品並反哺其穩定幣業務。 Liquity 團隊在穩定幣領域的能力已經被證實,但是能否也設計出優秀的衍生品,找到 PMF(Product Market Fit,產品匹配市場需求)並順利推廣是存疑的。

結語

能夠同時實現去中心化、高資本效率並保持價格穩定的去中心化儲備協定固然令人激動,但精妙合理的機制設計只是穩定幣協定的第一步,但更重要的還是要看穩定幣的用例拓展。 目前的去中心化穩定幣總體在用例拓展方面進展緩慢,絕大多數去中心化穩定幣都只有「挖礦工具」一個真實用例,而對挖礦的激勵並不是用之不竭的。

從某種程度上說,PayPal 發行 PYUSD 事件對於所有的加密穩定幣專案都是一個警鐘,因為這意味著在 web2 領域內的知名機構開始踏足穩定幣領域,留給穩定幣們的時間視窗可能並不會太久。 事實上,當我們談論託管型穩定幣的中心化風險時,我們更多的還是在擔心託管機構和發行機構不靠譜而帶來的風險(矽谷銀行只是全美排名第十六的銀行,Tether 和 Circle 都只是 “加密原生” 的金融機構),倘若真的有在傳統金融領域內的「大而不能倒」的金融機構(比如 JP Morgan)來發行穩定幣,其背後所隱含的國家信用不僅會讓 Tether 和 Circle 瞬間失去立足之地,也會極大地削弱去中心化穩定幣們所主張的去中心化的價值:當中心化的服務足夠穩定且強大時,人們可能壓根不需要去中心化。

在那之前,我們希望能有去中心化穩定幣能夠獲得足夠多的用例,達到穩定幣的謝林點(Schelling point,指人在沒有溝通情況下的自然傾向),儘管這很難。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 本文內容僅用於資訊分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。