Uniswap 以創新引領整個 DeFi 行業發展。

作者:Daniel Li

6 月 13 日,Uniswap 發佈了 Uniswap V4 版本代碼草案,在業界引發了強烈震動,也成為了過去幾周內的熱點新聞。 作為當前最大的去中心化交易平臺,Uniswap 長期佔據鏈上交易 50% 以上的交易份額,其交易量是第二大競爭對手的 3 倍多。 Uniswap V4 的推出將會進一步鞏固其作為 DeFi 最大 DEX 的地位。 在 Uniswap 發佈的《Our Vision for Uniswap v4》和《Uniswap v4 Core Whitepaper》(白皮書)兩文中,Uniswap Labs 詳細介紹了可實現 AMM 定製化的 Hooks,改變帳戶框架和訂單邏輯的 Singleton 以及可以極大減低 Gas 費用的 Flash accounting 和 Native ETH。 這些創新特性將為 DEX 帶來更大的自由度、更好的流動性、更低的手續費以及更多的選擇。 同時,對在 DEX 和 CEX 競爭中長期處於弱勢的 DEX 注入了一劑催化劑,加快了 DEX 追趕 CEX 的腳步,這將對 DeFi 未來的發展產生深遠的影響。

Uniswap 以創新引領整個 DeFi 行業發展

Uniswap V4 的升級之所以會引發眾多機構的關注,一方面是美國證券交易委員會(SEC)對全球最大 CEX 幣安起訴風波,讓行業內機構開始對 CEX 的未來發展產生了擔憂,而擁有去中心化和抗審核性的 DEX 無疑獲得了更多的青睞。 此外,最重要的一點是 Uniswap 作為行業龍頭,其推出的每個版本都引領了 DEX 的發展方向,被後繼者爭相模仿,也帶動了整個 DeFi 繁榮發展。 下面讓我們來回顧一下 Uniswap 的每個歷史版本。

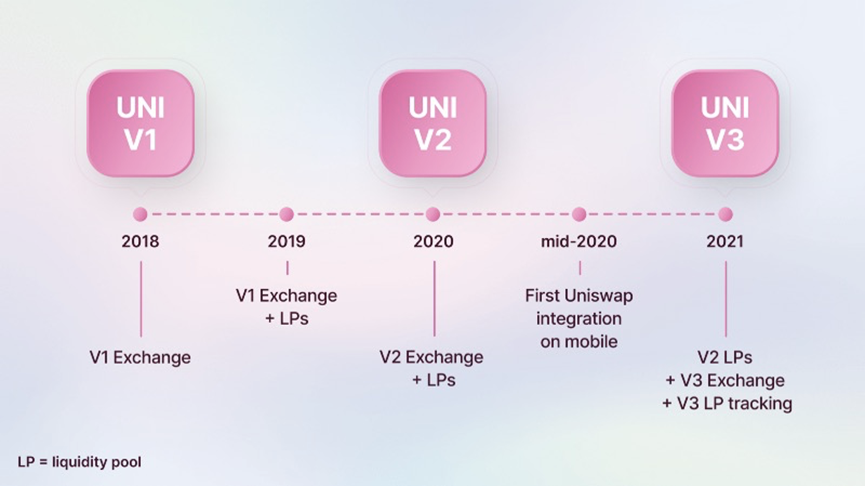

Uniswap V1 是第一個正式版本,於 2018 年 11 月推出。 它提供了 ERC-20 代幣和 ETH 之間的交易,並首次引入了自動做市商模型,自動調整代幣價格和流動性,從而使代幣的交易更加快速、簡單和低成本。 這一做法也為許多後來的去中心化交易所提供了靈感,併為整個 DeFi 生態系統的發展奠定了基礎。 同一時期,SushiSwap、Curve Finance、Bancor 都借鑒了 Uniswap V1 的做法。

Uniswap V2 於 2020 年 5 月推出,進一步提供了 ERC-20 代幣之間的交易支援,並引入了流動性挖礦機制,通過獎勵流動性提供者來增加交易對的流動性。 有了 V2 的流動性賦能,同一時期興起的專案包括 Yearn.finance、AAVE、Compound 和 Chainlink 等。

Uniswap V3 於 2021 年 5 月推出,引入了集中式流動性和價格限制訂單(PLC)功能。 集中式流動性可以讓做市商更有效地管理資金,從而提高其利潤和效率。 PLC 可以讓用戶根據自己的需要設置交易價格的上限和下限,從而更精細地控制交易。 同一時期,Concentrated Liquidity 和 BarnBridge,都是通過使用 Uniswap V3 的集中式流動性和 PLC 功能,獲得了更高的效率和收益。

Uniswap V4 是即将推出的新版本,虽然具体上线时间尚未公布,但根据项目方公布的信息,此次 UniswapV4 版本将与以往的 V1-V3 不同,不再是从 0 到 1 的技术创新,而是从 DeFi 的基础设施上进行全面的颠覆。例如,V4 将提供可以自主创建和管理的代币池,可以通过 “挂钩” 添加新功能的 AMM,以及采用大合约框架取代以往的 Factory/Pool 模式等等。这些创新将进一步强化 Uniswap 作为去中心化交易平台的特性,并为整个 DeFi 生态系统带来新的变革和机遇。

Uniswap V4:四大创新机制打造 DeFi 真正基础设施

Unsiwap 作为 DeFi 行业的重要参与者和领导者,在推动行业进步和完善方面发挥了至关重要的作用,此次 Uniswap V4 将通过引入 Hooks、Singleton 和 Flash accounting 等创新机制,打造了一个真正适合 DeFi 的高效、灵活、低成本的基础设施,为用户提供了更好的交易体验和更多的机会。下面我们来详细介绍一下 Uniswap V4 这些新功能

Hooks

Uniswap v4 的关键创新之一是引入了 “hooks”,Hooks 也被翻译成 “挂钩”,其本质是一个由开发者创建和定义交易逻辑的外部合约。通过 Hooks,开发者可以在流动池生命周期(如添加、调整、删除、交换等)的特定点位调用外部合约执行指定的操作,比如在交易之前创建限价订单,在流动池头寸改变之后调整交易费用等级等。

通过 Hooks 添加插件的功能,Uniswap V4 变成了一个可定制化的流动性池平台。这种可定制化的特性对于中心化交易所来说是无法企及的。开发者可以自由涂画,在此基础上开发出各种新功能,从而满足各种交易场景,让流动性更加与项目自身的发展有深度绑定。此外,这种可定制化的特性还可以激发开发者和社区的想象力和创造力,进一步增加 Uniswap V4 的网络效应,使其成为整个 DeFi 生态系统的底层基础设施。

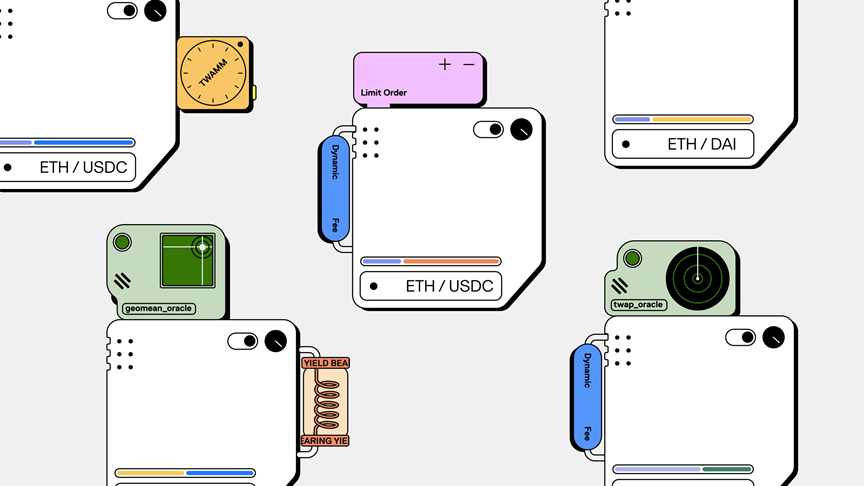

目前 Uniswap V4 展示了以下几个钩子样本:

- 时间加权平均做市商 (TWAMM)

传统的 AMM 做市商在执行大交易时,由于在交易过程中池子中的价格会发生变化,所以会产生巨大的滑点,给交易带来不便。而 TWAMM 通过将大交易拆分成多个小交易,每个小交易都在一段时间内完成,从而减少了价格波动,降低了滑点,提高了交易的平滑度,为用户提供更好的交易体验。

- 动态费用

动态费用可以根据流动性池中的资产数量、交易量和波动率等因素进行计算。当市场波动性较低时,交易费用会降低,从而提供更具竞争力的交易环境。而当市场波动性较高时,交易费用会相应地增加,从而保护流动性池的稳定性和安全性。

- 链上限价单(On-chain Limit Orders)

链上限价单是通过引入一个新的合约类型实现的,称为限价订单合约(Limit Order Contract),它可以让用户在特定的价格条件下自动执行预设的交易订单。通过链上限价单,用户可以更加灵活地进行交易,以满足特定的交易需求。

- 闲置流动性的借贷

在传统的 AMM 交易所中,流动性提供者只能将资产存入流动性池中,以获得交易手续费和挖矿奖励等收益。然而,如果流动性超出了特定范围,这些流动性可能无法获得最大化的收益,变成了闲置的资产。在 Uniswap V4 中,通过引入闲置流动性转移合约(Idle Liquidity Transfer Contract),可以将超出范围的流动性存入借贷协议,提高了资本利用效率,并增加了收益来源。

- 定制的链上预言机

定制的链上预言机是通过引入一个新的合约类型实现的,称为聚合预言机合约(Aggregator Contract)。聚合预言机合约可以根据用户的配置选择不同的预言机服务提供商、数据源和计算公式等,从而实现定制化的预言机服务。

- 内部化的 MEV 利润分配回 LP

在传统的 AMM 交易所中,MEV 利润通常被矿工或其他参与者获取,而流动性提供者只能从交易手续费和挖矿奖励中获得收益。而通过内部化的 MEV 利润分配回 LP,流动性提供者可以直接从 MEV 利润中获得收益,从而增加其收益来源和收益水平。

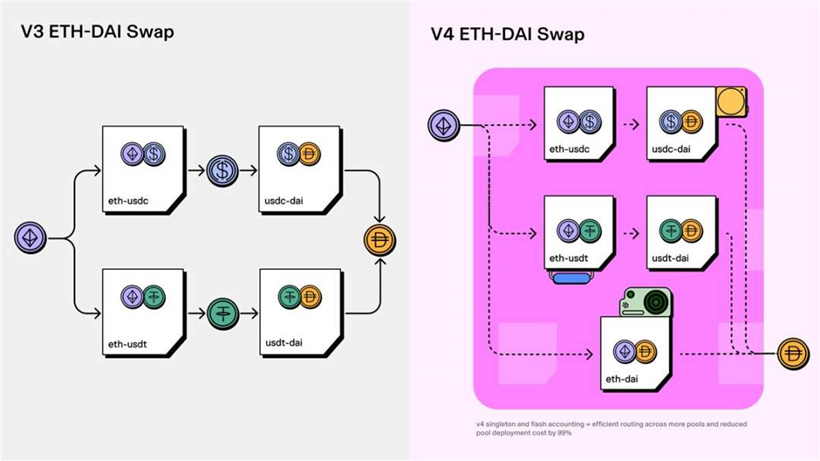

Singleton

Singleton 是 Uniswap V4 的一种新的合约架构。在以前的版本中,每个流动性池都对应一个合约,当添加新的流动性池时,需要部署一个新的合约,这不仅增加了开发者的部署成本,而且交易需要跨越多个合约,导致 Gas 费用和交易时间增加。而在 Singleton 架构中,所有流动性池都保存在一个合约中,这种设计大大降低了创建流动性池的成本和 Gas 费用,并提高了交易效率。

Singleton 架构的优势主要有以下几点:

- 降低成本:由于所有流动性池都保存在同一个合约中,开发者不需要为每个流动性池部署单独的合约,从而降低了开发和维护成本。

- 提高效率:Singleton 架构实现了多跳交易,用户只需调用一次合约就可以完成所有交换,这大大提高了交易效率,降低了 Gas 费用。

- 可扩展性:Singleton 架构可以方便地添加新的功能和特性,为未来的创新留下更多的可能性,使得 Uniswap V4 具备更高的可扩展性和灵活性。

- 简化流动性仓位管理:在 Singleton 架构中,流动性仓位不再使用代币化的方法进行封装,而是使用地址进行仓位管理,这样可以更加简单高效地管理流动性仓位数据

Flash Accounting

Flash Accounting,称之为 “闪电记账”,是在单例合约架构之上引入的一种新的记账方式。在以前的版本中,每次交易都需要计算所有相关仓位的余额,这会占用大量的 Gas,导致交易成本高昂。而 Flash Accounting 系统可以仅根据净余额(即余额的变化量)来计算交易费用,从而减少 Gas 消耗。

具体来说,Flash Accounting 系统利用了 Uniswap V4 中所有流动性池都由一个合约管理的优势。当用户进行交易时,Flash Accounting 系统会查询当前池子的净余额(即买入和卖出量的差异),然后根据交易中用户的净余额计算交易费用。由于只计算了净余额,Flash Accounting 系统可以避免计算所有相关仓位的余额,从而减少了计算所需的 Gas。

除了减少 Gas 消耗外,Flash Accounting 系统还可以提高跨池路由效率,并进一步降低穿越多池的交易成本。这种特性结合挂钩合约之后变得非常有用,支持更复杂的集成和创新,可以将大大增加池的数量。

Native ETH

Uniswap V4 中的 Native ETH 是指在交易过程中,以太坊原生代币(ETH)与其他代币之间的直接交易。在以前的版本中,如果想要进行 ETH 与其他代币之间的交易,必须先将 ETH 转换为 WETH 代币,这个过程需要多次交易和 Gas 费用,导致交易成本高昂且效率较低。

在 Uniswap V4 中,引入了 Native ETH 的概念,这使得 ETH 与其他代币之间的交易可以直接进行,无需先转换为 WETH。这样可以大大减少交易成本和时间。同时,Native ETH 还可以提高流动性,吸引更多的流动性提供者进入 Uniswap V4 生态系统,为交易者提供更好的流动性和价格。

具体实现上,Uniswap V4 在核心合约中添加了一个 ETH 池子,这个池子仅用于 ETH 与其他代币之间的直接交易。当用户进行 ETH 与其他代币之间的交易时,系统会自动将交易量与池子中的 ETH 量进行比较,然后根据比率计算出交易量对应的其他代币数量。这样,用户可以直接在 Uniswap V4 中进行 ETH 与其他代币之间的交易,而无需进行繁琐的转换过程。因此,Native ETH 的引入使得 Uniswap V4 更加便捷和高效,为用户提供了更好的交易体验,并进一步加强了 Uniswap 的流动性和竞争力。

Uniswap V4 或将成为解决 DEX 困境的契机

数字资产交易市场上,CEX 和 DEX 是两种主要的交易所模式。由于 DEX 长期受困与流动性不足、用户体验差、交易费用和成本高等问题,所以长期以来 CEX 一直占据着数字资产交易市场上的大部分份额。随着 DeFi 迅速发展,DEX 的发展困境也引发越来越多的关注,在这种情况下,Uniswap V4 的发布可能成为解决 DEX 困境的契机。通过创新性的解决方案,Uniswap V4 计划从四个方面去改善 DEX 的状况,一旦取得成功,将会引领更多的机构加入进来,共同推动 DEX 困境的彻底解决。

改善流动性:流动性是 DEX 的核心问题之一。Uniswap V4 通过引入 Hook 功能和内部化的 MEV 利润分配回 LP 等钩子结合,提高了 DEX 的可定制性和流动性。Hook 功能允许任何人使用自定义合约来部署流动性池,从而使 Uniswap 的流动性更加具有可组合性和可扩展性,而内部化的 MEV 利润分配回 LP 可以鼓励更多的 LP 参与 Uniswap 流动性提供,从而提高流动性。

改善用户体验:Uniswap V4 引入了 TWAMM 算法和限价交易功能,提高了价格发现的效率和用户的交易体验。TWAMM 算法可以根据时间加权平均值来计算价格,从而反映出更准确的市场价格,限价交易功能允许用户设置价格的上限和下限,更好地控制交易风险。这些功能可以提高用户体验,吸引更多的用户参与 DEX 交易。此外,通过 Hook 自定义合约来部署流动性池,可以满足用户不同的需求,也极大的提升了用户的体验度。

降低交易费用:交易费用是用户选择交易所最重要的参考指标之一。Uniswap V4 通过内部化的 MEV 利润分配回 LP 等钩子结合和闪电记账等机制,降低了交易费用。内部化的 MEV 利润分配回 LP 可以提高 LP 的收入,从而降低用户的交易费用,而闪电记账可以降低频繁交易的成本,为用户提供更低交易成本和更高的效率。

提高成本效率:Uniswap V4 的 Singleton 架构可以将所有的 LP 合约都设置为了单一合约,此举不但可以降低创建 LP 和 multi-hop trade(跨池路由交易)的 Gas 费用,还能极大提升了部署合约的效率。再加上闪电记账来降低频繁交易的成本,Uniswap V4 帮助用户以最小化的成本实现最大化的效益或价值,同时也为 DEX 的可持续发展提供了更好的基础。

总结

Uniswap 是 DeFi 行业中的重要奠基者之一,一直在不断引入新的创新机制来带动整个行业的发展。而 Uniswap V4 作为其中的集大成者,它的出现无疑是 DeFi 行业乃至整个加密行业的重大创新。Uniswap V4 赋予用户更大的自由度、更高的流动性、更低的费用以及更加完善和便捷的服务,这些优势使得 Uniswap V4 成为更加具有竞争力交易平台的同时,也推动了整个 DEX 行业的进步和完善。

尽管当前在用户体验度、费用和安全方面,DEX 与 CEX 之间还存在较大的差距,但随着 Uniswap 版本的不断更新和完善,这一差距正在逐渐缩小。相信未来不久,Uniswap V4 将会在 DEX 与 CEX 的竞争中占据更加重要的地位,成为 DeFi 行业的流动性增长飞轮,引领整个行业的发展方向。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。