Blur 推出 Blend,將加速 NFT 金融化進程,還是大戶收割散戶的工具?

作者:zf857.eth,R3PO

封面: Blend

近一個月以來,NFT 市場被火爆的 BRC20 Ordinal NFT 以及 memecoin 分散了大量注意力以及流量,許多老 NFT 玩家現在都在參與追逐 BRC NFT 市場的熱點與鏈上土狗。 與此同時,原 NFT 市場逐漸遇冷,唯一值得關注的事件是,新星 NFT 聚合交易市場 Blur 於 5 月 2 日上線以 NFT 作為抵押品的點對點永續借貸協定 Blend,正式進入 NFT 借貸賽道。

很多人對 Blur 強勢進入 NFT 借貸賽道持樂觀態度表示,認為這會有利於增加 NFT 的流動性。 但是,R3PO 認為,這種流動性和資金活力的動力目前主要來自積分激勵,未來能否具有持續性還有待商榷。

Blend 是什麼? 與現有借貸協定有何不同

Blend 的機制由 Paradigm 直接操刀,所發佈白皮書中的聯名作者 Dan Robinson 等更是 Comound、Uniswap 等頭部 DeFi 協定中的資深貢獻者。 與此同時,Blend 的設計理念延續了在 DeFi 協定中發揚光大的非許可和可組合性理念。

Blend 所採用的是 P2P Lending,它本質上是匹配 NFT 持有方和資金持有方,點對點完成抵押 NFT 借出資金。 不同於 BendDAO 與 ParaSpace 等新興點對池模型,Blend 只作為撮合 P2P 借貸的第三方平臺。 而且,Blend 與 NFTfi 以及 X2Y2 等一樣採取了點對點的借貸模式,這種模式可以給予借貸雙方更大的協定定製自由度,且不涉及自動清算問題,平臺方由於只承擔撮合功能所以資金安全性也相對較高。

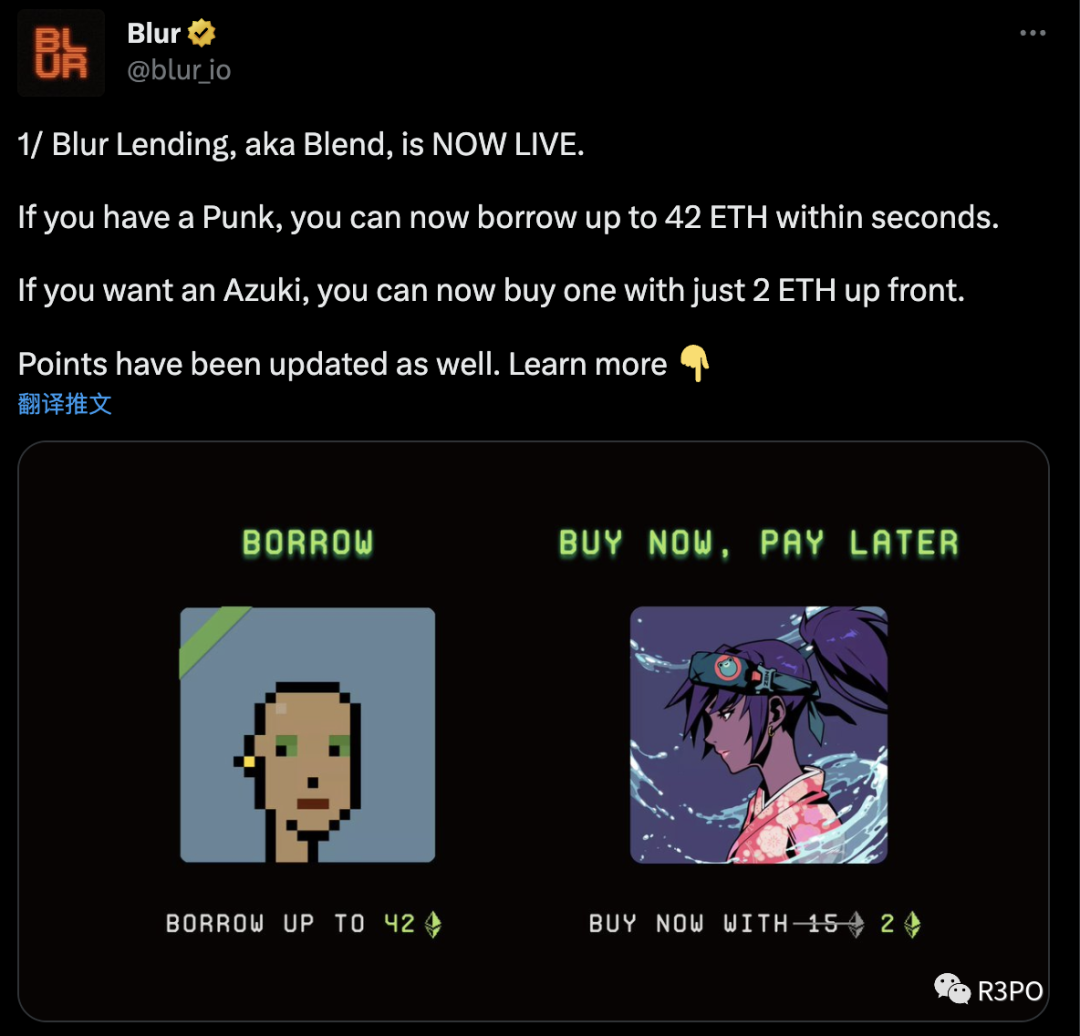

在此基础上 Blend 还做出了进一步的调整,Blend 不依赖于预言机依赖,也没有到期日限定,允许借款头寸无限期保持开放,直至清算,从而让借款双方在使用上更具有弹性,同时利率由市场决定。Blend 推出了 NFT 抵押借贷和「先买后付」(BNPL-Buy Now Pay Later)两大产品。NFT 持有者可以通过抵押他们的 NFT 借入 ETH,而无需出售 NFT。此外 Blend 还支持「先买后付」(BNPL-Buy Now Pay Later),用户能够使用 BNPL 预付一部分资金来购买 NFT,并可随时偿还借款,以获得 NFT 的完全所有权。

目前 Blend 支持 Punks、Azukis、Miladys 三个 NFT 系列,后续新增支持了 DeGod。

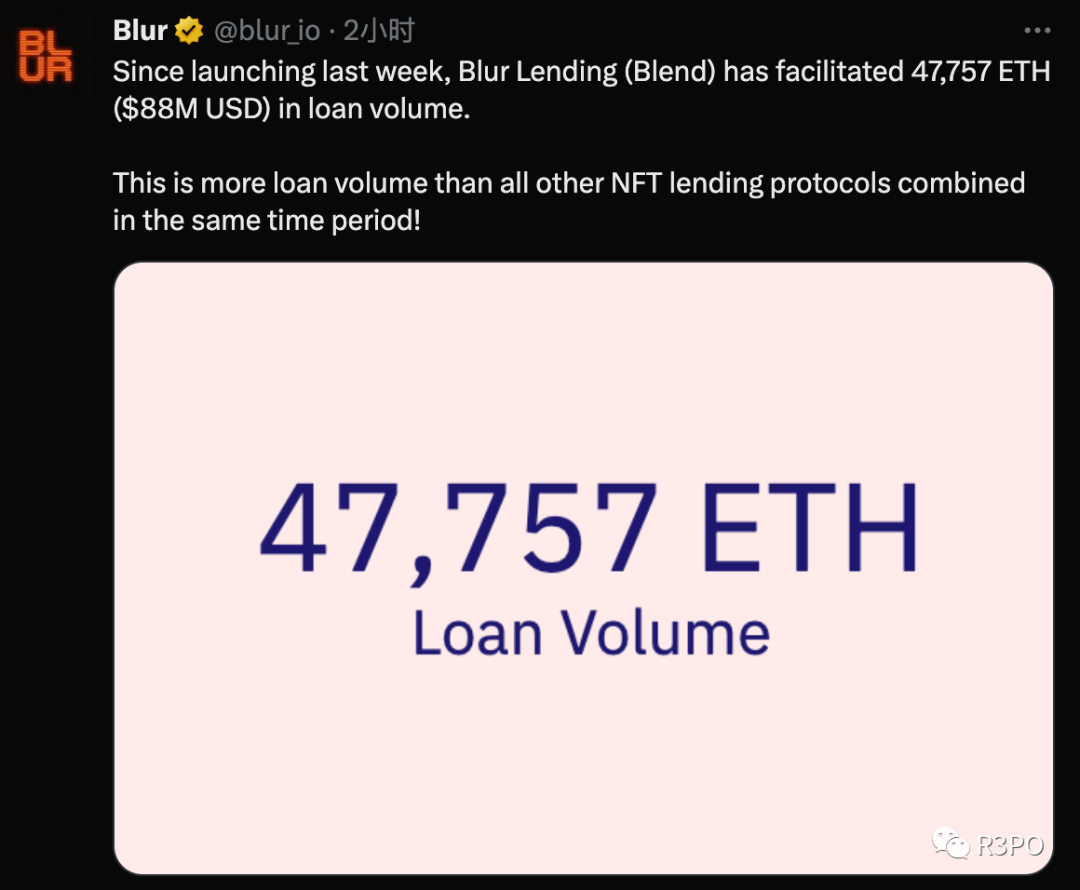

据 5 月 10 日,Dune Analytics 最新数据显示,自 Blur 推出 NFT 借贷市场 Blend 一周以来,该市场已促成了超 4.7 万枚 ETH 的贷款。

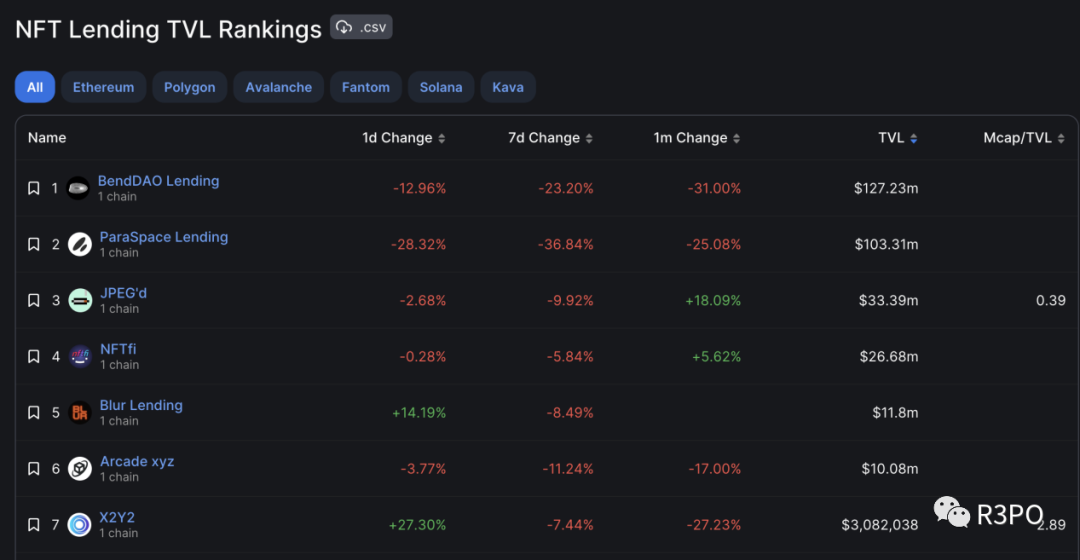

根据 DefiLlama 数据显示,Blend 上线一周总 TVL 达到 11.8M 美元,在所有借贷协议中排名第五,来势汹汹。这份榜单上前两位 BendDao 以及 ParaSpace 借贷协议都采用了与 Blend 不同的点对池(Peer-to-Pool)运行机制,相较于用户之间达成借贷协议,点对池的方式更有效率,但同样具有一定风险,去年 8 月份,NFT 市场遇冷,蓝筹 NFT 价格持续下跌,NFT 式的次贷危机引起了 BendDao 上借贷池的连环清算。近日 ParaSpace 的闹剧也引起其 NFT 资金池的恐慌出逃,点对池的流动性危机和信任危机一直是潜在的黑天鹅风险。

相较于点对池模式中被诟病的流动性危机算和信任危机问题,Blend 的清算机制采用贷方共识推出才会启动清算,能在一定限度内防止地板价迅速下跌的意外事件引起的连环清算。同时借方还具有再拍卖进行融资的权利,并且可以与不同的贷方做匹配。

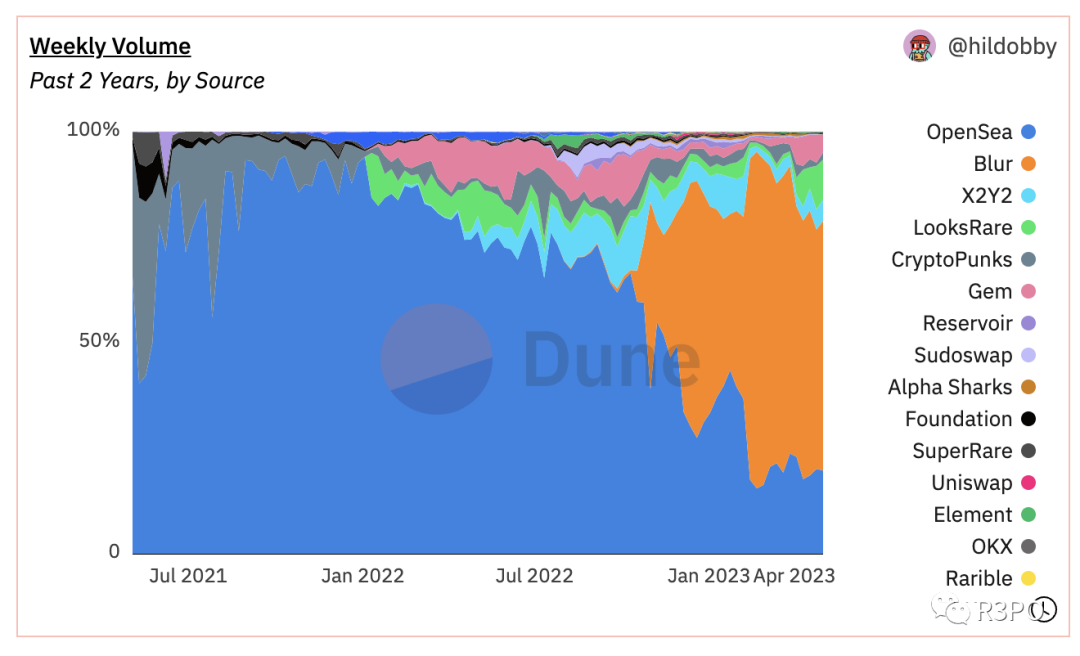

Blur 曾带来的流动性可能只是虚假的繁荣

Blur 上线曾给 NFT 市场带来 “虚假的繁荣”。2023 年初以来,加密货币市场出现复苏迹象,但 NFT 市场总体依旧不见起色。根据 Dune 数据显示,自去年年末 NFT 聚合平台 Blur 上线后,因其空投奖励机制,迅速占领了 NFT 市场的份额,同时将如一滩死水的 NFT 市场交易量带动了起来,然而在 2 月 14 日发行空投奖励后,整体 NFT 市场交易量开始骤降,BLUR 代币价格也在短短三个月从最高点下跌近 70%。

不仅如此,大多数 NFT 的地板价格更是屡屡下跌。其中 NFT 市场的龙头无聊猿(Bored Ape Yacht Club,BAYC) 系列的地板价,就从 2 月份的 80 ETH 高点不断下跌,一度在上周跌破 44 ETH,再创下近 6 个月来的低点。期间,NFT 领域知名 OG 麻吉大哥在这场 Blur 刻意营造的游戏中亏损严重,甚至宣布退出 NFT 领域,并对 Blur 机制做出如下评价:“Blur 的机制纵容虚假的流动性,忽视了真正流动性提供者的权益,真正的流动性提供者会因时常承受不成比例的风险逐渐离开,最终实际的流动性将归零,这一切正在扼杀 Blur 和整个 NFT 生态系统。” 由此可见,Blur 所带来的流动性可能只是虚假的繁荣。

Blend 平台:创造流动性还是服务大户?

在传统金融市场中,借贷的需求无处不在,例如房贷,车贷,银行贷款等。再 NFT 市场,NFT 持有者也都有进一步提升资金运用效率的需求,通过贷出 NFT 换取现金的流动性从而达到资本利用最大化。此外,用户选择抵押 NFT 而不是出售 NFT,也有助于缓解供给过剩的问题。所以 NFT 市场的借贷具有一定现实意义。

然而,Blend 是否是 NFT 借貸的最優模式,仍有待評估。 自從 Blur 一期空投誕生諸多暴富神話之後,第二期的 bid 獎勵機制,吸引了一群本質上並不喜歡收藏 NFT 的「礦工」,把整個 NFT 市場當成了「礦場」。。 這些大戶和科學家不斷優化他們的機器自動化腳本和資金規模,以收割別人為目的,已經給整個市場帶來了極大的風險。 在這個高風險的市場中,很多普通玩家過去憑著對 NFT 的熱情和喜愛提供真實的流動性,但現在他們在購買 NFT 時,還需要面對背後大戶之間博弈的風險,長此以往人們將對這個市場愈發失望。 Blur 的這套獎勵機制以及極致的追求流動性,已經逐漸暴露出很多問題。

現如今 Blur 強勢進入 NFT 借貸賽道,很多人持樂觀態度表示,因為這會有利於增加 NFT 的流動性。 但所謂的流動性真的如此重要? 第二期規則出來之後,很多垃圾 NFT 專案在大戶和創始人的勾結下「迴光返照」,淪為刷積分的工具,這樣創造出來的流動性有什麼意義? 當 Blur 積分獎勵活動都結束之後,這個市場被刷分內捲創造出的流動性還存在嗎?

Blend 的推出是否同樣會逐漸淪為大戶收割散戶的工具? 可能 Blur 的本意是在戰略部署中結合已有的 Bid 資金池推出一個一體化的借貸、利息、分期付款的 NFT 流動性市場,提高資本效率,加速 NFT 金融化進程。 但是實際上可能只為「Blur 積分礦工」增加了新的遊戲玩法。

NFTfi 賽道尚在早期階段,很多人相信未來 NFTfi 協定可能會像 DeFi 一樣走向協定矩陣,將交易、借貸、穩定幣三種模式融為一體。 雖然 Blur 推出 Blend 借貸平臺確實激發了資金活力,但這種活力的來源動機目前主要是積分激勵,未來能否具有持續性還有待商榷。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。