深入探尋 Arbitrum 生態

作者:大聖 Web3

出品:白話區塊鏈(ID:hellobtc)

封面: Coinbase

去年下半年,即便整個加密市場處在深熊困境當中,但 Arbitrum 生態代表項目 GMX 和 Treasure DAO 依然逆勢增長,無論是用戶數據還是 Token 市場表現都可圈可點,引人注目。

2023 年以來,隨著市場整體回暖,Arbitrum 生態全面開花,高熱度只增不減,Arbitrum 生態有哪些值得關注的項目呢?

在此之前,我們需要了解 Arbitrum 在整個 Layer2(二層網絡)中的地位。

Layer2 是以太坊為解決高昂 gas 費和緩慢的處理速度而提出的擴容方案,將部分數據處理放在 layer2 上進行,減少主網的工作量,主網負責結算,從而提升整體的工作效率。

Layer2 從提出以來,生態持續穩步發展。下圖顯示,以 Eth 本位計算,2019.11-2023.2,Layer2 總鎖倉量(TVL)的趨勢。

在 Layer2 中,Arbitrum 迄今最成功的。Arbitrum 近乎 100% EVM 兼容,使得一層網絡上的應用可以無縫遷移到二層上。同時,Arbitrum 是二層中主網上線最早的,佔據一定的先發優勢。主網上線時,就有以 Uniswap V3 為首的 74 個項目部署在上面。

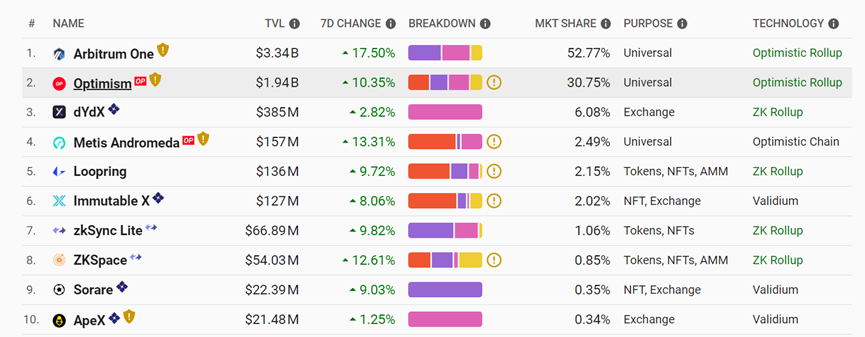

如圖所示,迄今為止,A rbitrum 的 TVL 佔二層總量的一半以上,可以說是目前 Layer2 中當之無愧的龍頭。

接下來,小編將從 DeFi,GameFi 等主要的板塊來介紹 Arbitrum 上關注度較高的項目。

DeFi

- 衍生品

1.Gmx

GMX 於 2021 年 9 月推出,是一個永續合約和現貨 DEX,支持用戶以 0 滑點和高達 50 倍的槓桿率,沒有 KYC 或地域限制。(KYC(Know Your Customer)即充分了解你的客戶,對賬戶持有人的強化審查,了解資金來源合法性,是反洗錢用於預防腐敗的製度基礎。)

使用 Chainlink 提供的動態聚合預言機餵價(來自頭部 Cex)來定價。

在經濟模型和運行機制上,項目有獨到之處: GMX 體系內有兩種 Token,分別為協議的治理 Token GMX 和 LP(流動性提供者)Token GLP。

GMX 和 GLP 持有者分別獲得協議中現貨和槓桿產生費用的 30% 及 70%,Token 有較好的價值捕獲。

同時,GMX Token 採用雙重質押的機制,降低了 GMX 通貨膨脹的風險,減少 Token 流通。而 GLP 流動性提供者作為對手盤,可以獲得流動池中虧損者的盈利。因為 GLP 是零和博弈,用戶虧損則 GLP 獲利,反之亦然。

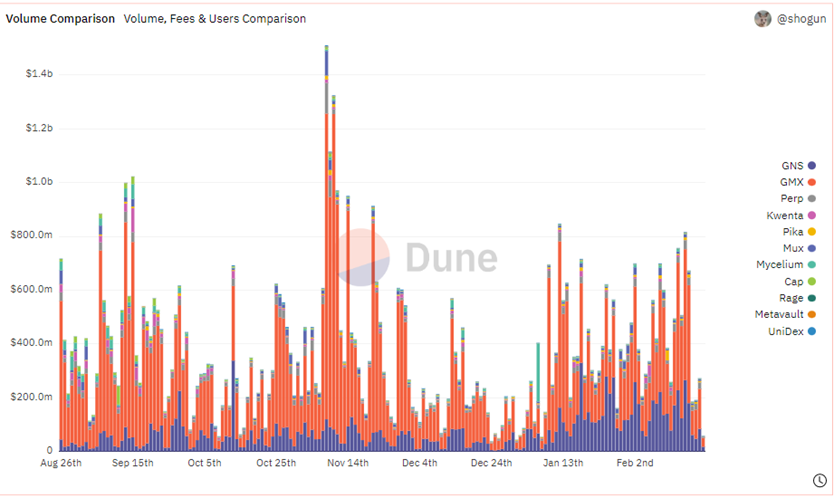

Gmx 是目前 Arbitrum 上鎖倉量最高的項目,TVL 佔比 28.5%(根據 Defillama 數據),市值 6.8 億美元。

2.Gains Network

Gains Network 創始團隊匿名,其產品 gTrade 是一個針對加密資產、外彙和股票的去中心化合成槓桿協議, 種類豐富,包含 Token、外彙和 Token 化股票等 100 多種,槓桿率在所有 DEX 中最高,加密資產品類最高支持 150 倍槓桿。

使用自定義實時 Chainlink 節點運營商網絡(DON)進行報價,為每筆價格獲取中位數值,很好的保障了用戶權益。

Gains 採⽤了與 GMX 有點相似的模型,操作者同樣與流動性提供者進行博弈,但流動性提供者只能使用 DAI 存入金庫,產品相當於在 CEX 中常用的 U 本位合約。

其原生 Token GNS 存在銷毀機制,當系統抵押的 DAI 達到 130% 後,會從 GNS/DAI 池中購買和銷毀 GNS,達到 Token 通縮的目的。

目前 Gains 是 Arbitrum 上交換量僅次於 GMX 的第二大衍生品 DEX,市值 2.7 億美元

- 期權 Arbitrum

3.Dopex

Dopex 是一種去中心化的期權協議,其目標是流動性最大化,同時最小化期權賣方的損失並最大化期權買方的收益。

Dopex 提供了一個簡單易用的平台,這意味著任何人都可以參與期權池,用戶可以為各自的資金池存入基礎/報價,通過流動性資金池賣出和購買折扣期權來賺取被動收入。

項目使用雙 Token 模式,DPX 是有限供應的治理 Token,rDPX 是給補償期權賣方損失的回扣 Token,可用於鑄造合成資產。

Dopex 是 Arbitrum 上鎖倉量最高的期權類項目,目前 Token 市值 9000 萬美金,目前主要流動性在 sushiswap

- Dex

4.Camelot

Camelot 的主要功能是 Uniswap V2+Curve 類型的 DEX,在手續費、激勵措施、Token 模型等方面做了改進。具備一個 Launchpad,項目方可以藉此進行融資並引導流動性。

- 借代

5.RNDT Radiant

Radiant 是 Arbitrum 上的全鏈借代協議,其目標是成為一個全鏈資本市場,用戶可以在任何支持的鏈上存入資產,並跨多條鏈借入各種資產。跨鏈互操作性將建立在 LayerZero 之上,利用 Stargate 的路由接口,讓抵押品的代方能夠在各條鏈上提取資金。頭部借代項目 Aave 在 V3 版本中也會支持跨鏈借代,但目前還未上線。

Radiant 官方近期表示,預計將於未來幾週在 Arbitrum 上正式啟動 V2 版本並遷移,未來還將部署在 BNB Chain 上。目前官方採用流動性挖礦的方式,刺激用戶使用借代服務,TVL 一路飆升。如圖所示,Radiant 目前是 Arbitrum 上 TVL 最高的借代協議。

- 穩定幣

6.Vesta Finance

Vesta Finance 是一個 Arbitrum 生態內的穩定幣協議,該協議允許用戶存入抵押品以鑄造美元穩定幣 VST ,VST 與美元掛鉤。

Vesta 的其他幾個特點包括:

· 低抵押率:要求用戶的抵押金庫以遠低於競爭對手的最低抵押率進行抵押(例如,ETH 為 110%,renBTC 為 110%,gOHM 為 175%))。

· 立即贖回: VST 持有人可以隨時贖回他們的 VST 穩定幣作為基礎抵押品。贖回機制以及算法調整的費用保證了最低 1 美元的穩定幣價值。

該項目的 Mcap/TVL 僅有 0.22,是 Arbitrum 生態內的穩定幣協議中最低的,一般情況下,該數值越小,代表項目上升潛力更大。

GameFi

1. Treasure DAO

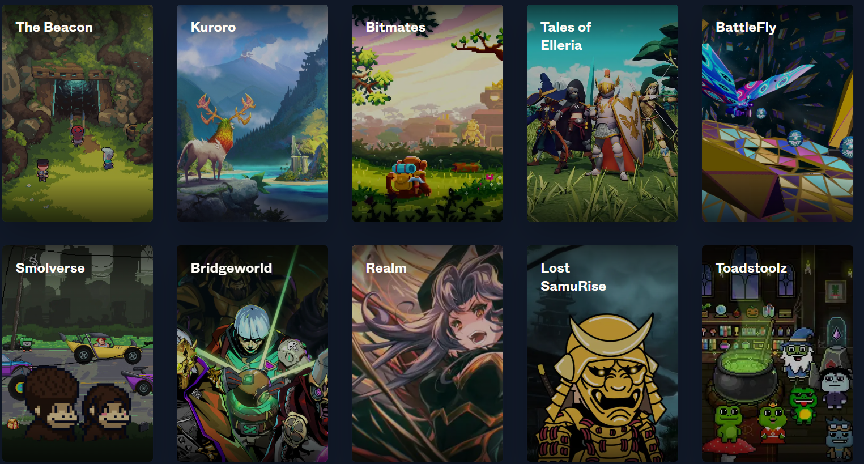

Treasure DAO 是一個去中心化的遊戲發布平台,通過自下而上驅動的 IP 和基礎設施將游戲和社區連接在一起,並通過一組通用的可組合資源統一起來。

起初其 IP 來自於一個知名 NFT 項目 Loot,由此發展出衍生的 NFT 項目和 NFT 生態,其於 2021 年 9 月份由社區推出,方式為社區驅動、公平啟動。

MAGIC 是 Treasure 的原生 Token ,是 Treasure 市場的唯一資產。Treasure 生態的每個社區都圍繞 MAGIC Token 構造自己的故事,通過 MAGIC 將敘事和經濟生態聯繫在一起。

TreasureDAO 由質押 MAGIC 的持有者管理,負責監督該項目。DAO 投票決定加入哪些項目、MAGIC Token 分配,以及市場和協議的收益分享。

絕大多數團隊成員直接來自社區,之後在數輪戰略投資和社區發展下,誕生了十餘款遊戲和基礎設施類型的項目,其中 beacon 遊戲在去年 11 月爆火。項目的特色在於使用 magic 原生 Token 把整個生態都整合起來,相互聯繫,構建更加完善的經濟結構,使 gameFi 生態更加可持續化。

2. Trident

Trident 是一款 2D MMO、程序生成的無限宇宙遊戲,由 Geyser Forge Studios 開發,它提出了一種新的可持續 GameFi 模型 “Risk To Earn”來增強玩家的遊戲經濟。

R2E 即玩家和持幣人可以投注賺取收益,協議抽成收入反哺 Token。舉例:當一個人獲勝時,他們會從失敗的人那裡獲得 “Risk” 的賞金。下注的 Token 要么在玩家之間交換,一小部分進入國庫,要么可以在公開市場上進行互動。此種方式增加了遊戲 Token 的消耗方式,一定程度上延長 Token 通脹的周期,增長了遊戲經濟的壽命。

Trident 目前有兩款遊戲正在開發中:Trident MMO 和 Trident Sprite Duels(精靈決鬥),以及 Trident 的練習模式 Legacy Trident,並將 Risk To Earn 模式融入其遊戲玩法中。

NFT

1.Yieldification

Yieldification 是一個支持 NFTFi 的 DeFi 平台,平台目前由永續合約、OTC 、NFT 三個主要部分組成,YDF 生態系統正在構建獨特的 NFT 實用程序,旨在為 NFT 玩家產生額外收入並為投資者提供更多長期投資收益選擇。

跨鏈

1.Synapse

Synapse 是一種跨鏈消息傳遞協議,該協議包括:廣義跨鏈通信、安全模型、syn 橋。

Synapse Bridge 使用戶能夠使用 AMM 在一系列 L1 和 L2 資產之間進行交換。Synapse 擴展到以太坊及其包含的鏈,並支持在 Canto、Avalanche 和 Harmony 等 Layer 1 以及 Arbitrum 和 Optimism 等著名的以太坊 L2 之間進行交換。

項目原生 Token SYN,市值 2 億美元,近期 2 月 22 日上線各大頭部平台。

Arbitrum 上還有不少關注度較高的項目,感興趣的小伙伴可以再做了解。總體來說,Arbitrum 上項目種類幾乎涵蓋了目前的大部分項目類別,但不乏一些蹭熱度的土狗項目,新興項目風險較高,需擦亮眼睛。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。