dYdX 協議在第 2 層(L2)StarkEx 網絡上運行一個衍生品交易所。

原文:State of dYdX Q4 2022(Messari)

作者:Kentrell Key

編譯:東尋,DeFi 之道

封面: dYdX

要點

- 社區關閉流動性質押模塊(LSM)的決定,從而減少了 200 萬美元的 DYDX 排放量。

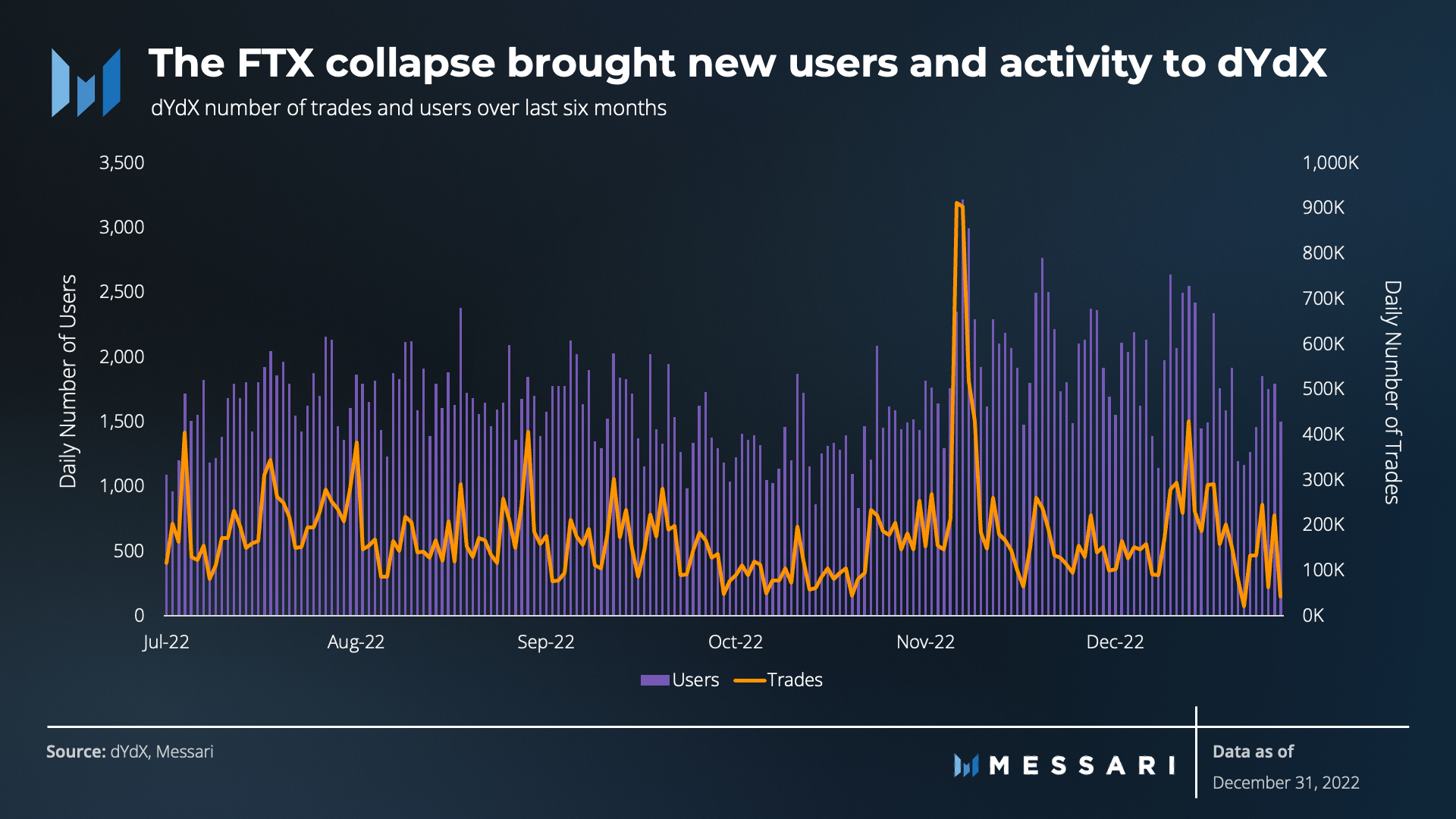

- FTX 崩潰後,每日活躍用戶增加了 39%。

- 對歸屬時間表的修訂延長了對 1.5 億個 DYDX 代幣的鎖定。

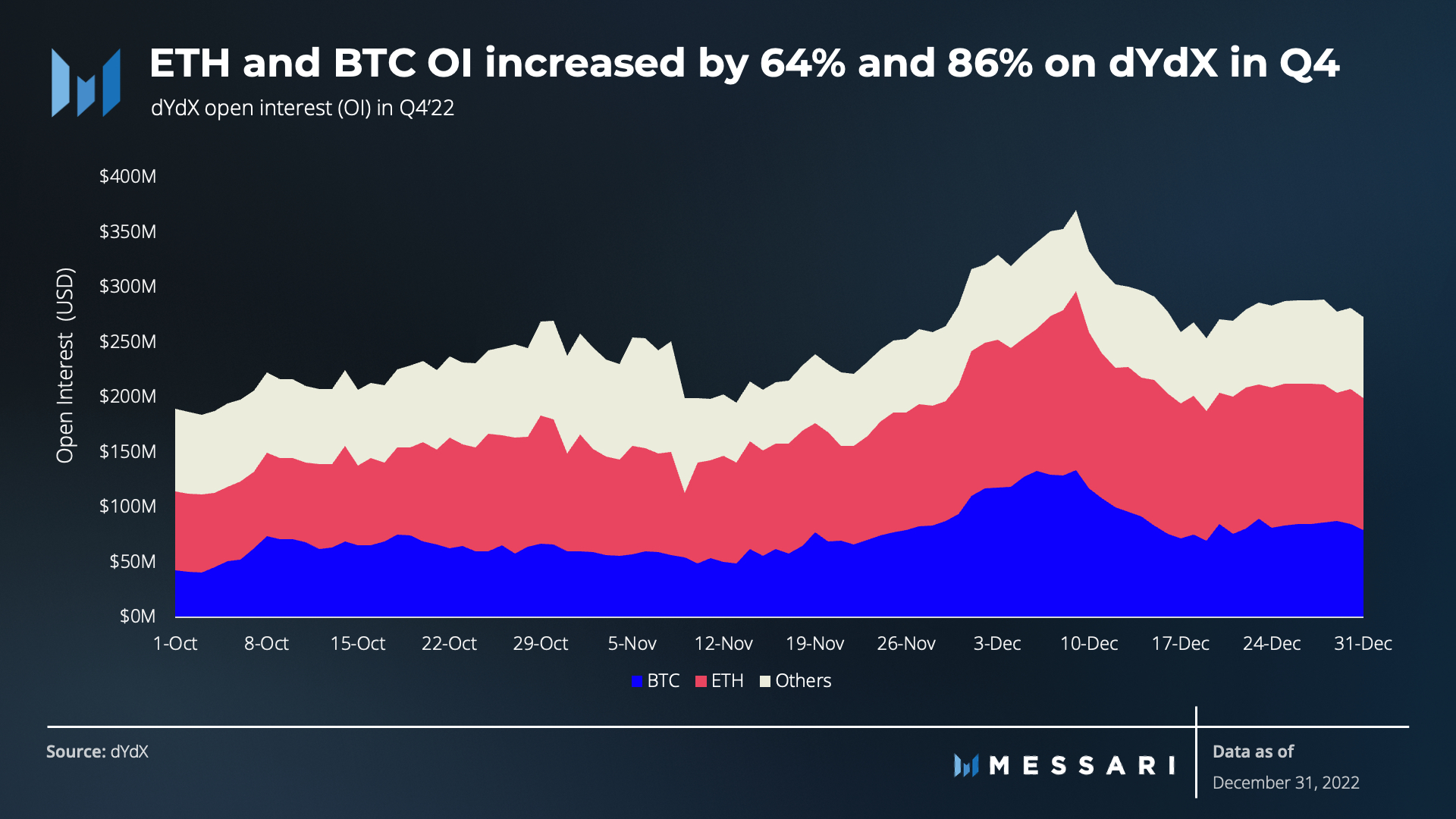

- 第四季度未平倉合約 (OI) 增長了 43%。

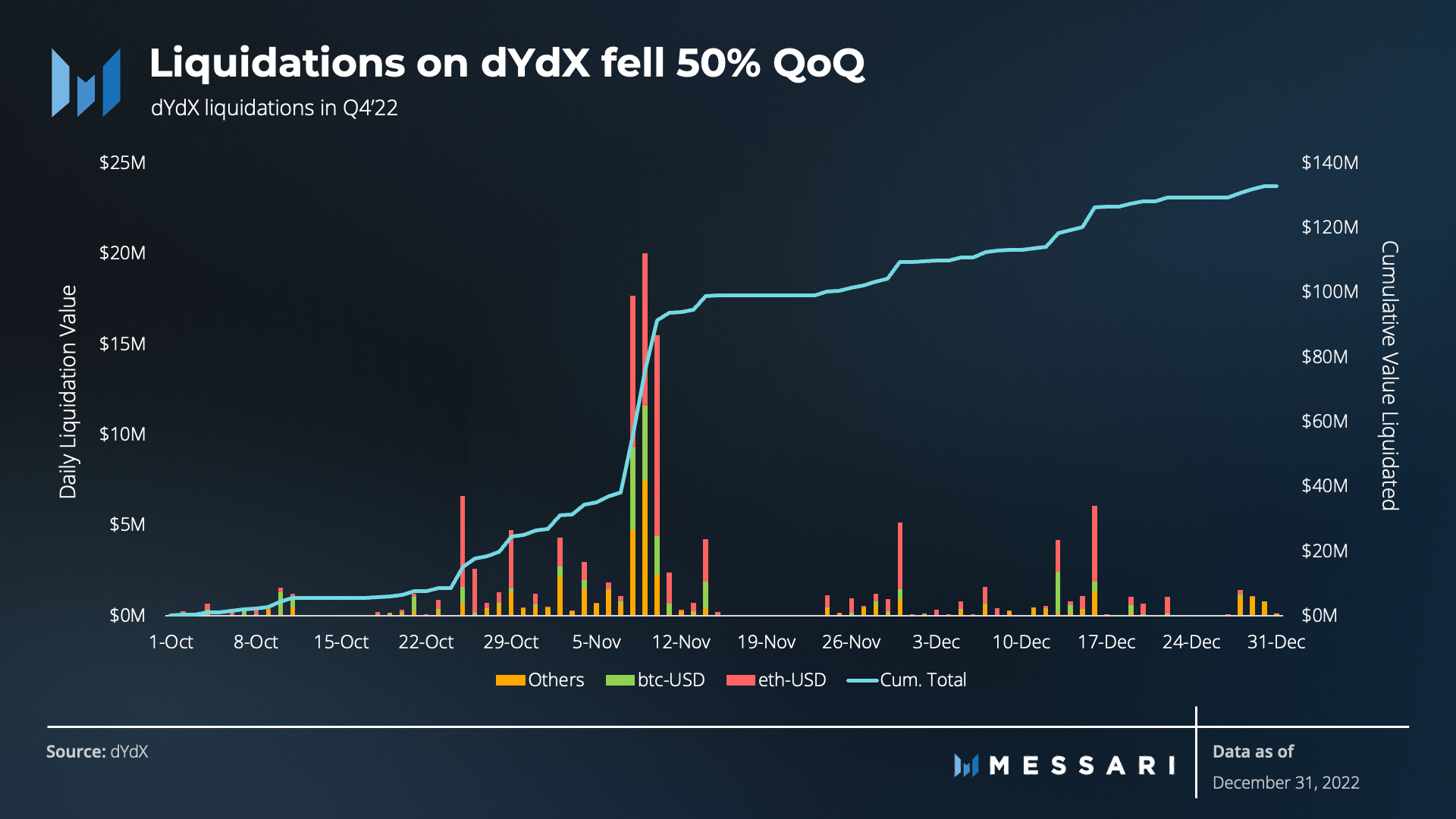

- 繼第三季度減少 43% 之後,第四季度清算量減少了 50% 。

- FTX 崩盤後觀察到淨存款波動 1410 萬美元,此後淨存款總額為 730 萬美元。

關於 dYdX

dYdX 協議在第 2 層(L2)StarkEx 網絡上運行一個衍生品交易所。該混合去中心化交易所提供類似於 Binance、FTX 和其他中心化交易所的永久期貨合約。該協議的最終目標是建立一個完全去中心化的衍生品交易所,包括團隊本身在內的任何一方都不能聲稱有權管理該協議的基本操作。

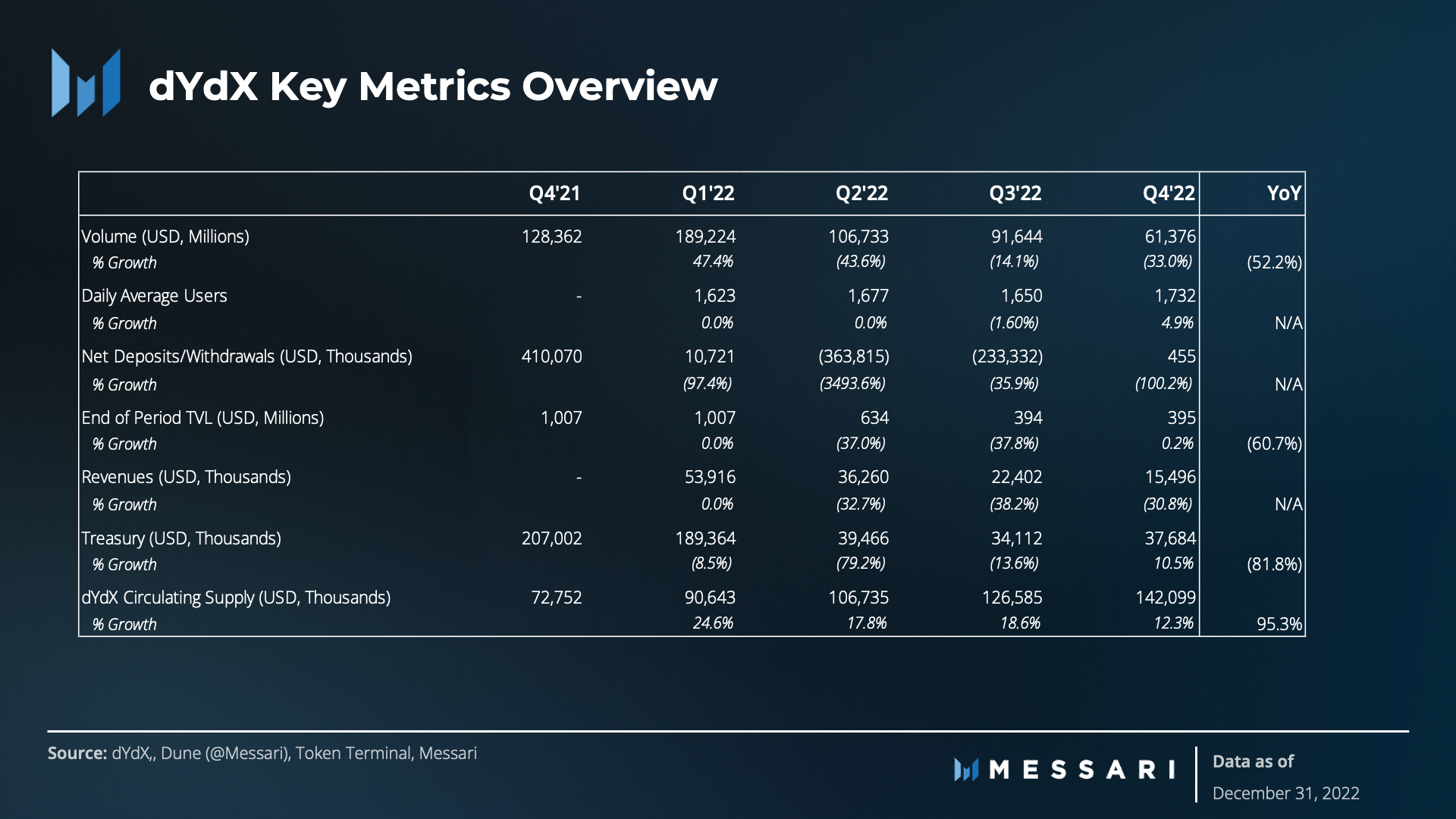

關鍵指標

表現分析

儘管收入從第三季度的 2240 萬美元大幅下降到第四季度的 1550 萬美元,但該協議的淨收入出現了積極變化。虧損從第三季度的 920 萬美元減少到第四季度的 790 萬美元,減少了 14%。這一改善是社區決定在第三季度末逐步取消流動性質押模塊(LSM)的結果。該決定導致通貨膨脹獎勵減少,在第四季度共計 200 萬美元。

總體而言,該協議在 2022 年產生了 1.281 億美元的收入並支付了 1.973 億美元的獎勵,導致淨虧損總額為 6930 萬美元。雖然 65% 的損失來自第一季度,但值得注意的是只有 42% 的收入來自第一季度,這表明社區能夠以比收入下降更快的速度削減成本(儘管收入仍然用於 dYdX 交易,而成本以 DYDX 稀釋來衡量,由 dYdX 基金會在代幣發布期間分配)。要求獎勵的激增是由於 epoch 時間表,允許大約每 28 天收集一次獎勵。

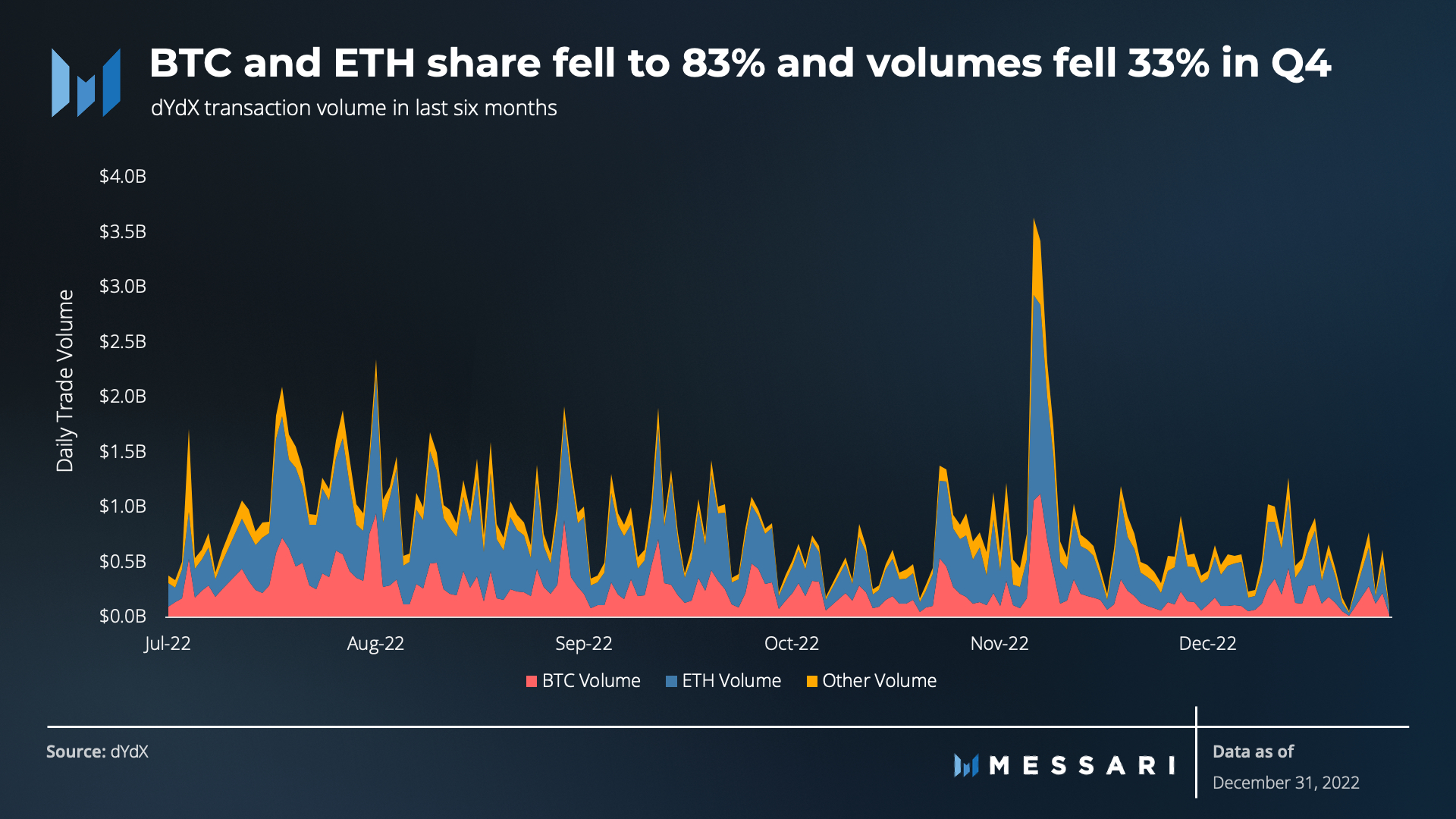

在第四季度,dYdX 的季度環比(QoQ)交易量下降了 33%,從 9160 萬美元下降到 6140 萬美元。此外,BTC 和 ETH 在總交易量中的份額從 87% 下降到 83%,其中 Doge 交易量的增加佔了差異的 48%。第四季度的一個大交易量事件圍繞著 FTX 的崩潰,從 11 月 8 日開始的四天內產生了季度交易量的 18%。

在第四季度,dYdX 的交易數量中位數環比下降 10%,每日活躍用戶(DAUs)中位數下降 2%。這兩項指標在 10 月份都達到了年度低點,這對第四季度的整體數據產生了負面影響。

FTX 崩潰推動了該協議的使用,但值得注意的是,在 11 月 8 日交易量開始增加的前一周,使用量已經開始增加。從 10 月 31 日到 11 月 7 日,DAUs 的七日移動平均值增加了 25%,而 DAU 的交易數量增加了 18%。

當扣除第四季度交易量增加的四天(11 月 8 日至 11 日),並比較前後期間時,觀察到 DAUs 中位數增加 41%,日交易量中位數增加 36%,這表明用戶留存率呈積極趨勢。

在第二季度和第三季度之間,5.97 億美元從該平台撤出後,dYdX 自第一季度以來首次出現了淨存款,總額為 45.5 萬美元。將時間線與 FTX 崩潰之前及之後分開,觀察到 1410 萬美元的波動,淨存款在之前為 680 萬美元,之後則是 730 萬美元。

值得注意的是,季度淨存款為 4900 萬美元,直到 12 月 20 日一隻鯨魚提取了 4400 萬美元,如上圖所示。仔細查看錢包會發現,該地址在 2022 年共提取了 9500 萬美元,到 2023 年 1 月為止,淨存入為 1400 萬美元。

以美元計算,第四季度未平倉合約(OI)增長了 43%。在合約方面,BTC OI 上漲了 120%,而 ETH OI 上漲了 59%。BCH、XMR、YFI、ZEC 等其他資產的 OI 下降了 50% 以上。另一方面,ALGO、ENJ、EOS、FIL、ICP、NEAR、SOL、TRX、XTZ、ZRX 以至少 100% 的漲幅加入 BTC 行列。以美元計算,ICP OI 漲幅最大,達到 336%,而 SOL OI 在本季度價格下跌 70% 的情況下,合約條款漲幅最高,達到了 709%。

第四季度,資產價格整體穩定導致清算量下降 50%。在此之前,第三季度減少了 43%,導致第四季度清算量僅為第二季度的 29%。BTC 的清算份額從 14% 增加到 19%,而以太坊的份額從 64% 減少到 52%。值得注意的是,1INCH、ALGO、DOGE、LTC、SUSHI 和 TRX 的清算量均增長超過 100%,累計佔 Q4 總清算量的 30%,而 Q3 為 15%。

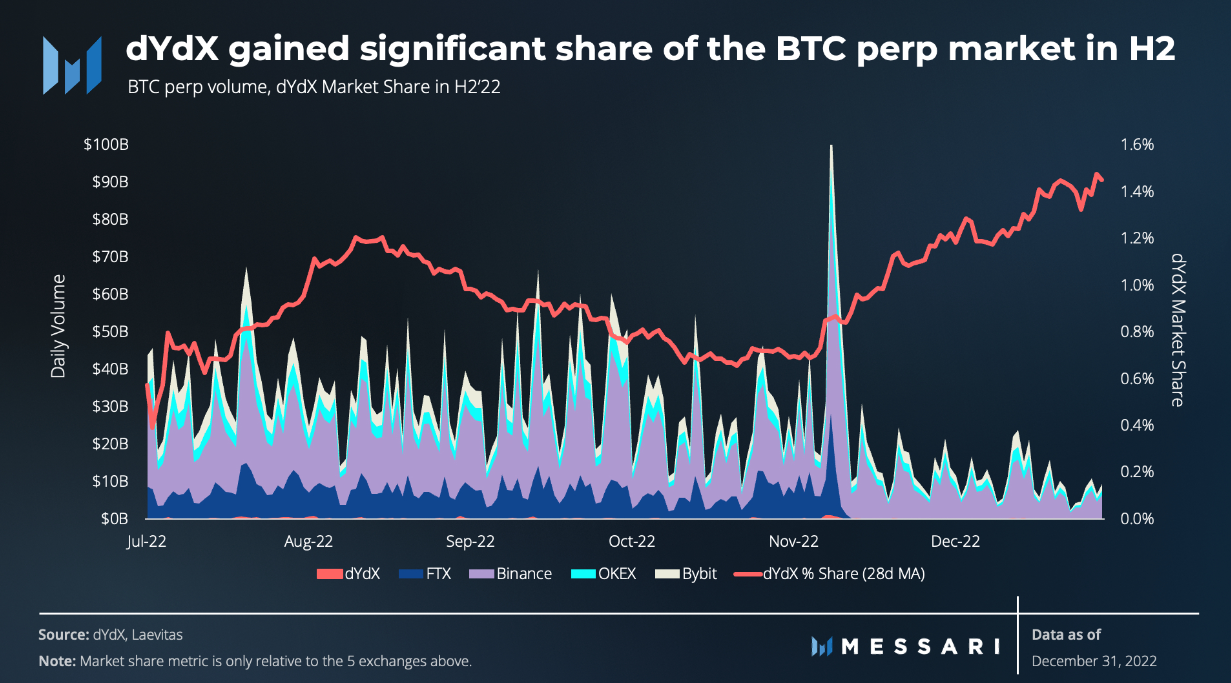

在經歷 9 月和 10 月的小幅沉寂之後,dYdX 在 BTC 永久市場中的份額在 FTX 崩盤後經歷了顯著增加。在 2022 年餘下的時間裡,該協議在 BTC perp 市場的 28 天移動平均份額繼續呈上升趨勢,從 0.8% 增長到 1.5%。

其他主要參與者在 BTC perp 市場中的份額也有所增加。Binance 的份額從 50% 增長到 69%,Okex 從 10% 增長到 13%,ByBit 從 13% 增長到 17%。平均而言,這三個平台獲得了之前市場份額的 33%,而 dYdX 增長了之前的 95%。儘管如此,與其他參與者相比,dYdX 在整個市場中的份額仍然相對較小。

在第三季度,dYdX 能夠保持其在 ETH 永續交易中的市場份額,因為交易量飆升,這可能是由於 The Merge(合併)帶來的不確定性。這表明該協議有能力與最大的中心化交易所的融資利率競爭,並可能確認 dYdX 是當時交易者,以及後來直接或間接受到 FTX 和其他中心化交易所影響的交易者的一個可行替代方案。

按季度計算,dYdX 的市場份額穩定在 2.1%。然而,當將第四季度時間線劃分到 FTX 崩潰後,市場份額躍升至 2.6%,表明即使在不確定時期,該協議也能為其用戶提供可靠穩定的交易環境。

定性分析

安全質押模塊

dYdX 安全質押模塊(SSM)允許用戶存入 DYDX 代幣,如果出現協議資金短缺(例如漏洞利用或破產),這些代幣可能會被治理削減。用戶在每 28 天的周期結束時以按比例分配 383,562 枚 DYDX 代幣的形式獲得獎勵。

然而,由 dYdX 受贈人 Xenophon Labs 發現的一個 SSM 研究報告顯示,SSM 的名義價值明顯高於其實際的保險能力。這是因為在出現資金短缺的情況下,協議將無法在不嚴重影響市場價格的情況下轉換 SSM 中的所有 DYDX。此外,假設 DYDX 代幣價格在短缺事件的情況下不會受到影響是不公平的,因為該事件提供了新的信息,表明該協議在經濟上的安全性和資本化程度低於之前的預期。

由於這些發現,10 月 29 日,社區投票關閉 SSM 並將剩餘的獎勵發送到社區金庫。這一決定還受到 dYdX Trading Inc. 運營的 1700 萬美元以上 USDC 保險基金的影響。這次投票以及關閉借貸池並減少 25% 的交易獎勵的投票,使協議的排放量在每 28 天的 epoch 中總共減少了 1,726,028 DYDX。

在通往 V4 的道路上完成 Milestone 2

11 月,dYdX 團隊宣布完成 dYdX V4 區塊鏈開發的 Milestone 2(第 2 個里程碑)。已經建立了兩個內部區塊鍊網絡,一個用於開發,另一個作為通用測試網。每個區塊鏈都包含核心交易功能,例如槓桿、費用、預言機價格更新、每小時資金費率和清算。

在此之後,Milestone 3 的工作已經開始。發布的主要目標是一個外部測試網,其中包含一小群驗證者。該測試網將包括高級訂單類型、動態資金費率、密鑰許可和訪問管理以及網絡交易界面。路線圖更新提供了新的時間表估計,預計將於 2023 年下半年啟動。里程碑 M3(私人測試網)預計將於 3 月底完成,M4(公共測試網)將於 7 月底完成,M5(公共主網)將於九月底完成。

DYDX 代幣解鎖時間推遲

dYdX 基金會發布了一份關於修正私人 DYDX 代幣歸屬時間表的公告。根據最初的代幣分配,總供應量的 27% 分配給 dYdX 貿易公司過去的投資者,15.3% 分配給創始人、員工、顧問和顧問,7% 分配給未來的員工和顧問。30%(1.5 億 DYDX)的歸屬代幣原定於 2 月初解鎖,將使流通供應量增加 100% 以上。然而,該修正案將代幣的鎖定時間延長至 12 月 1 日。DYDX 代幣價格在這一消息的影響下飆升超過 25%,表明投資者的積極情緒。

dYdX 基金會發布了一個關於修改私人 DYDX 代幣歸屬時間表的公告。根據初始代幣分配,總供應量的 27% 分配給了 dYdX Trading Inc. 的過去投資者,15.3% 分配給了創始人、員工和顧問,7% 分配給了未來的員工和顧問。30%(1.5 億 DYDX)的歸屬代幣計劃在 2 月初解鎖,這將使流通供應量增加 100% 以上。然而,修正案將代幣鎖定期延長至 12 月 1 日。DYDX 代幣價格受此消息飆升超過 25%,表明投資者情緒樂觀。

運營 SubDAO

12 月 18 日,dYdX 社區投票決定啟動 dYdX 運營信託(DOT),作為該協議完全去中心化的下一個步驟。在此之前,dYdX 基金會發起了一項討論圍繞 dYdX DAO 的近期和長期目標,並介紹了 subDAO 的使用作為分配資源和責任的有效手段,同時進一步分散了決策過程。

dYdX 運營信託(DOT)由來自社區財政部的 360,000 美元 DYDX 代幣資助,其主要目標是發布全面的 dYdX DAO 手冊,作為社區啟動新 subDAO 的指南。該手冊的草稿版本計劃於 3 月交付給社區,有關其進展的最新信息可以在 DOT 主頁上找到。

改善用戶體驗

dYdX 團隊一直在提升其平台上的用戶體驗。10 月,公司與 Banxa 合作,一種全球法定貨幣到加密貨幣的進出匝道解決方案,允許用戶使用各種支付方式直接在平台上購買 USDC,包括信用卡、銀行轉賬和其他本地支付選項。這種合作關係旨在使 dYdX 上的交易體驗對更多的交易者來說更容易獲得和使用,因為他們可能不熟悉將法幣轉換為加密貨幣的過程。

11 月,dYdX 推出了全新的 “交換模式” 功能,它為用戶提供了通過用戶友好的交換式界面使用槓桿交易永續合約的能力。此功能旨在增加可能不熟悉永續合約交易的交易者的可訪問性,同時專業交易者仍然可以使用專業模式。

費用分析

在 “費用對 dYdX 交易量的影響分析” 中,dYdX 受贈人 0xCLR 和 0xCchan 最近的一項研究發現,儘管實施了三個單獨的零費用試用期,但 dYdX 的交易量並未顯示出對較低費用的強烈偏好。該研究還發現了費用差異市場之間的彈性,最發達的市場 ETH 和 BTC,在 Luna 崩潰之前對較低費用表現出更強烈的偏好。研究得出結論,在這些市場中區分較低的費用可以更好地細分交易者偏好,並支持實現 dYdX 創建的總價值最大化的目標。

總結

dYdX 在第四季度的淨虧損減少了 14%,這主要是由於社區決定關閉流動性質押模塊(LSM)。儘管環比交易量下降了 33%,但 FTX 崩潰推動了協議使用,DAUs 中位數增加了 41%,此後觀察到的交易數量中位數增加了 36%。該平台在第四季度的未平倉量也增加了 43%,清算量減少了 50%。總體而言,隨著社區繼續改善用戶體驗並削減成本,該社區正顯示出增長和穩定的積極跡象。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。