一文看懂現有 NFT 借貸模式協議,現存問題以及解決方案。

作者:Liam

封面:Photo by Choong Deng Xiang on Unsplash

摘要

TL; DR:

- 以 NFT 形式封裝的資產是上一輪牛市的一大爆發點之一,但除現貨交易外,其他 NFT-Fi 相關項目發展則有些滯後,尤其是在藉貸市場方面。而反觀 DeFi Summer 時,DEX 與 Lending Protocol 的興起幾乎是同步的。

- 從絕對水平看,NFT 借貸總金額不高更多是因為 NFT 仍是長尾資產;從相對水平看,NFT 借貸滲透率較低並不是市場中缺乏供求關係,更多是缺少適應 NFT 特點的、能夠高效匹配供求雙方的借貸協議。

- 借貸協議主要解決三個問題:一是高效地匹配、撮合資金供求雙方;二是安全地保管抵押品;三是藉款人違約時按約定處置抵押品。現有的 Peer-to-Pool 模式和 Peer-to-Peer 模式沒能解決好第一個問題,它們的撮合效率都不高,要么隱性資金成本高,要么時間成本高。

- Peer-to-Pool 模式的優點在於時間成本低,能夠實現 “Instant Borrowing”,缺點在於隱性資金成本高且依賴預言機報價。Peer-to-Peer 模式的優點在於隱性資金成本低且無需預言機報價,缺點在於時間成本高。

- 基於 Peer-to-Pool 模式和 Peer-to-Peer 模式的前車之鑑,可以設想一種兼顧兩者優點的 Peer-to-Orderbook 模式。例如,可以將抵押品、可貸金額上限和期限相同,但利率不同的訂單集中到一個訂單簿上,讓借貸雙方在不同利率水平上競價並進行撮合,從而降低隱性資金成本和時間成本,實現更高匹配效率。

正文

以 NFT 形式封裝的資產是上一輪牛市的一大爆發點之一,NFT 總市值在 2021 年初僅不到七千萬美元,而到 2021 年 8 月已暴漲至 427 億美元,即使是在市場轉熊的 2022 下半年,也基本保持在 210 億美元以上。NFT 現貨交易的火熱催生出了 Opensea 這樣估值超百億美元的獨角獸,但除現貨交易外,其他 NFT-Fi 相關項目發展則有些滯後,尤其是在藉貸市場方面。而反觀 DeFi Summer 時,DEX 與 Lending Protocol 的興起幾乎是同步的。

那麼,NFT 借貸不活躍、滲透率較低的原因究竟是什麼?

從絕對水平看,NFT 借貸總金額不高更多是因為 NFT 仍是長尾資產,對於單獨的 Collection,總市值和交易量不高、即時流動性深度不足;

從相對水平看,NFT 借貸滲透率較低並不是市場中缺乏供求關係,更多是缺少適應 NFT 特點的、能夠高效匹配供求雙方的借貸協議。

相較於 FT,NFT 仍是長尾資產的事實是顯而易見的。即使是最頭部的項目,如 BAYC,其總市值仍在 100 萬枚 ETH 附近波動,僅有不到 15 億美元,甚至比 Ape coin 的 FDV 還要低不少。

這一事實短期內我們無力改變,但作為 Web3 投資人,我們看到了 NFT 的潛力,在下一輪牛市中,大概率會有更多類型的資產採用 NFT 的形式封裝,NFT 總市值很可能還會有十倍乃至百倍的漲幅。所以,站在現在的時點上,可以挖掘匹配效率與資金利用效率更高的借貸協議,這樣的項目將更有潛力在下一輪 NFT 牛市中爆發。

在評估現有 NFT 借貸協議的模式前,不妨先梳理一下抵押借貸的本質與借貸協議發揮的作用。

抵押借貸的具體流程是,借款人提供一攬子資產作為抵押品,與貸款人就可貸金額上限、利率、期限和清算條件與方式等關鍵參數達成共識後,再從貸款人處獲得流動資金,並按約定償付本息。借貸關係存續期間,如果借款人違約或觸發了清算條件,那麼抵押品將按照約定的方式被清算。

在上述過程中,借貸協議發揮的作用可以從三個角度/階段考慮:

- 1. 借貸關係發生前,協議需要高效地匹配資金供求雙方,即撮合能夠對抵押品、可貸金額上限、利率、期限和清算條件與方式等關鍵參數達成共識的借款人和貸款人,幫助雙方建立借貸關係。

- 2. 借貸關係存續期間,協議需要安全地保管抵押品。

- 3. 借貸關係存續期間,如果借款人違約,協議需要按照約定處置抵押品。

明確了抵押借貸的本質與借貸協議提供的核心價值,我們可以開始評估現有模式的優劣。

1. Peer-to-Pool 模式:

優點:能夠實現 “Instant Borrowing”,匹配的時間成本低

缺點:隱性資金成本高(資金利用率不高,且借貸利率存在較大利差)、依賴預言機報價

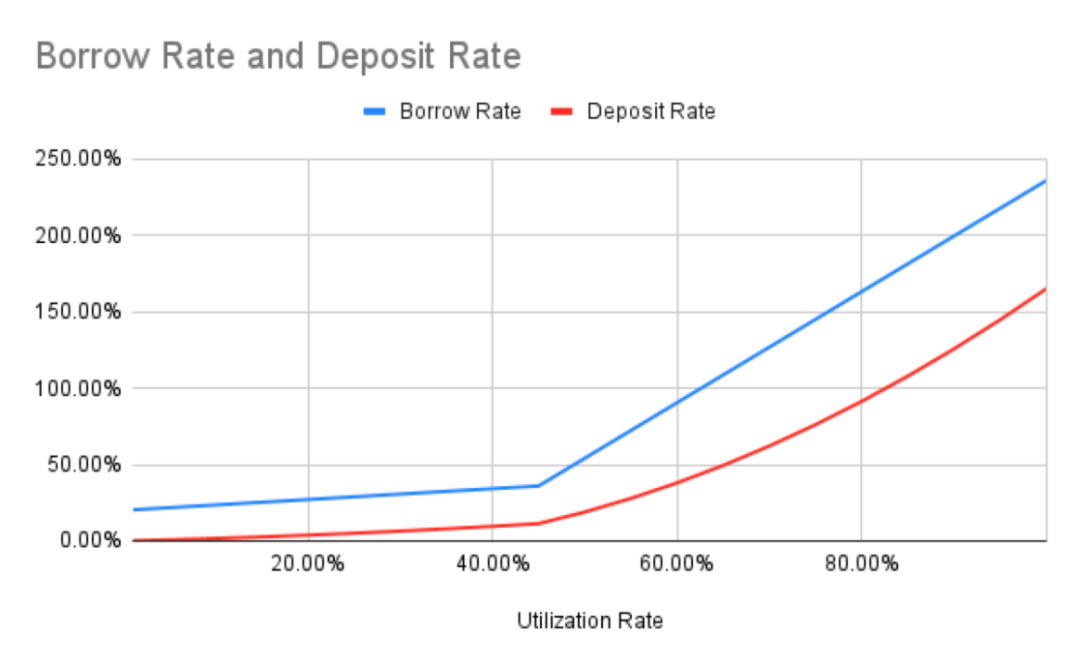

這一模式本質是對 AAVE 的模仿,儘管 AAVE 模式在 FT 市場取得了成功,但它並不是沒有缺點。AAVE 模式的缺點主要有三,一是資金利用率不高,二是藉貸利率存在較大利差,三是依賴預言機報價來判斷是否達到觸發清算的條件。

由於利率曲線的設置,貸款人存入的資金基本不會被全部借出,實際的資金利用率往往低於 50%,而這一問題又進一步導致了借貸利率存在較大利差,因為藉款人支付的利息需要分給所有的貸款人。這大大地增加了匹配借貸雙方的隱性資金成本。例如,本來貸款人願意為市場提供 100,000 枚 ETH 的流動性,但藉款人實際只願意借出 50,000 枚(再多將無法承受高利率);本來借款人願意支付 36% 的年利率,但貸款人平均只能收到 12%。

在匹配資金供求雙方時,協議代替貸款人做了決策,貸款人並不能決定哪些是被貸出資金的抵押品,也無法控制貸款的利率和期限。於是乎,為了控制系統的風險、保障貸款人利益,Peer-to-Pool 模式需要引入外部預言機報價,實時確保抵押品能夠償付貸出資金。

然而,由於為 NFT 評估公允價格仍是一大難題,依賴預言機報價的缺點在 NFT 借貸中被放大了。例如,對於不成熟的外部預言機的依賴可能導致協議錯誤地估計市場中的流動性,為後續清算環節埋下流動性風險的隱患。

綜合而言,目前的 Peer-to-Pool 模式並不高效,借貸雙方隱含支付的匹配成本較高,且存在依賴預言機的風險,並不是理想的模式。

2. Peer-to-Peer 模式:

優點:無需預言機、資金成本較低(資金利用率高、借貸利差小)

缺點:匹配的時間成本較高、成為貸款人的門檻高

本質上來說,造成 Peer-to-Pool 模式種種缺陷的原因在於,在匹配資金供求雙方時,協議代替貸款人做了決策。那麼,如果將決定合同中關鍵參數的權利交還給貸款人,這些問題是否就迎刃而解了呢?

的確如此,在以 NFTf 為代表的 Peer-to-Peer 模式中,由於接受哪個 NFT 作為抵押品、借貸金額的上限、期限、利率和清算條件與方式等關鍵參數都是由借款人與貸款人雙方共識過的,所以貸款人提供多少資金,借款人就能藉出多少資金;借款人支付多高利率,貸款人就能得到多高利率。並且,只要藉款人能夠在到期日前償付本息,就不會觸發清算,也就不需要依賴預言機。

儘管以 NFTfi 為代表的 Peer-to-Peer 模式解決了 Peer-to-Pool 模式的問題,但這種解決方法也是有所犧牲的,同樣不是完美的方案。

Peer-to-Peer 模式的缺點在於,匹配過程的時間較長,借貸雙方達成共識往往需要來回好幾輪的報價;並且,由於目前尚未支持一個借款人向多個貸款人借款(Peer-to-multiPeer),阻擋了資金體量較小的潛在貸款人進入市場。

3. Peer-to-Orderbook 模式:

基於 Peer-to-Pool 模式和 Peer-to-Peer 模式的前車之鑑,可以設想一種兼顧兩者優點的 Peer-to-Orderbook 模式。

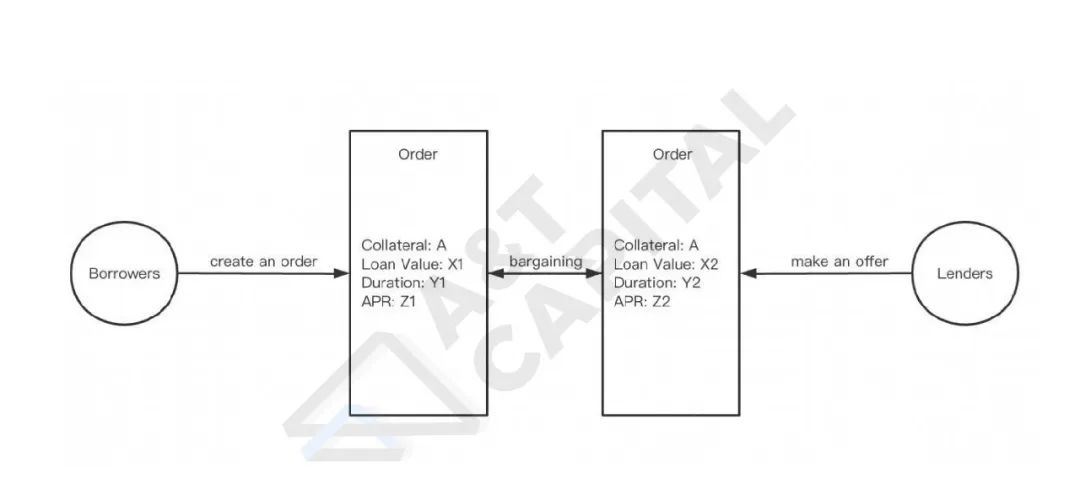

其實在 Peer-to-Peer 模式中,已經用到了標準化的借貸訂單:

如果將這些分散的訂單集中到一個公開的訂單簿上,就能夠在保留 Peer-to-Peer 模式優點的前提下,降低匹配的時間成本。因為,在藉貸前,雙方是在一個 Pool(Orderbook)裡尋找對手方,有 Peer-to-Pool 模式的優點;借貸後,實際的借貸關係是精準的、點對點的,也就有 Peer-to-Peer 模式的優點。例如,可以將抵押品、可貸金額上限和期限相同,但利率不同的訂單集中到一個訂單簿上,讓多個貸款人在不同利率水平上提供流動性,借款人則能夠隨時從訂單簿上提取他們願意接受的資金,實現所謂的 “Instant Borrowing”。

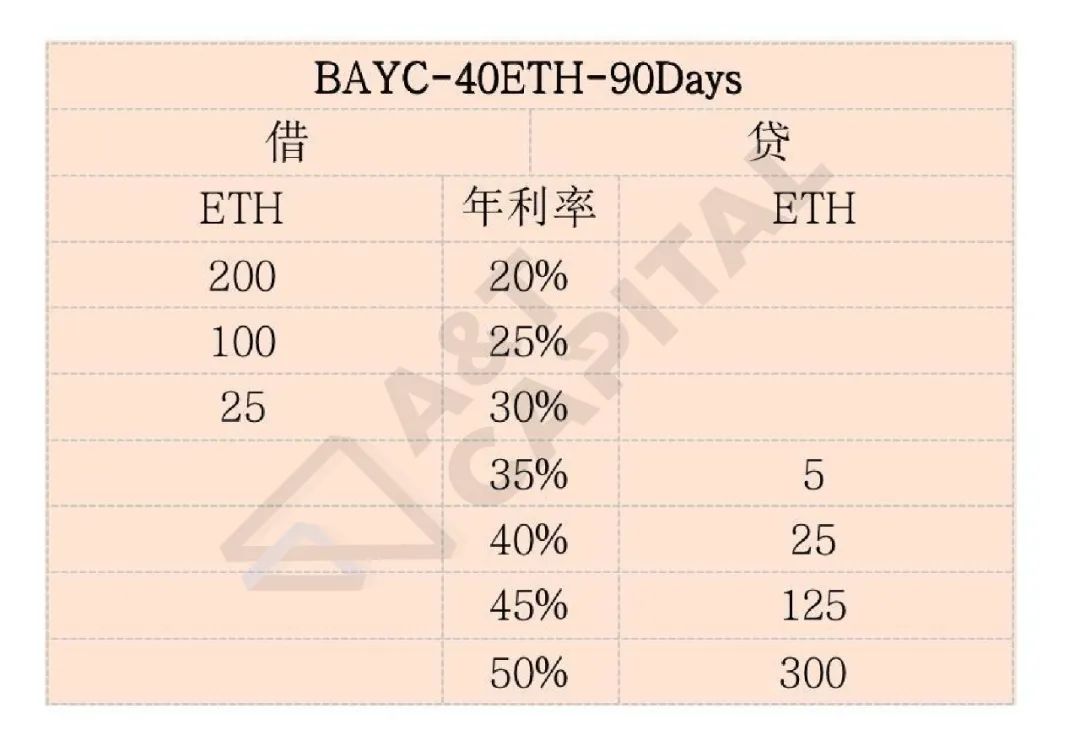

例如,圖中展示了一個可能的訂單簿。表頭 “BAYC-40ETH-90Days” 代表著,這個訂單簿中的借方接受每提供一個 BAYC 作為抵押品,就能夠獲得借出金額上限為 40ETH、期限最長 90 天的借款(貸方同理)。左側 “借” 列代表著,在不同利率水平下,各有多少借款需求沒有被滿足;右側 “貸” 列代表著,在不同利率水平下,各有多少資金尚未被借出。

我認為,讓借貸雙方在公開的訂單簿上競價,撮合的效率將會大大提升。從匹配的時間成本與隱性資金成本綜合考慮,Peer-to-Orderbook 模式將優於 Peer-to-Pool 模式和 Peer-to-Peer 模式。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。