Web3 將區塊鏈作為價值結算層,捕獲價值的同時為用戶提供更好的安全性和數據主權,區塊鏈強大的價值捕獲能力給公鏈帶來了豐厚投資回報

作者: @Hank,Buidler DAO 研究員

出品: Buidler DAO

設計: @Rui

排版: @Coucou @Pink

封面: Photo by Esther Jiao on Unsplash

全文 18158 字,預計閱讀時間 46 分鐘

文章速覽:

01/ 導讀:為什麼需要研究公鏈

02/ 區塊鏈基本原理

03/ 圍繞可拓展性的公鏈敘事

04/ 以太坊擴容方案

05/ 公鏈競爭格局:一超多強

06/ 投資策略思考

Takeaway

- Web2 中缺失價值結算層,價值由各個應用捕獲並壟斷;Web3 將區塊鏈作為價值結算層,捕獲價值的同時為用戶提供更好的安全性和數據主權,區塊鏈強大的價值捕獲能力給公鏈帶來了豐厚投資回報

- 區塊鏈技術的前提假設背景是一個互不信任的分佈式網絡,各個節點互不信任,區塊鏈在機制上設計重複驗算的步驟,創造信任,同時也會犧牲性能

- 公鏈技術的是圍繞可拓展性來發展的,比特幣代表區塊鏈 1.0,沒有可拓展性;以太坊代表區塊鏈 2.0,引入可拓展性;各種做更高性能的鏈代表區塊鏈 3.0 追求更高的可拓展性

- 以太坊的鎖倉資金佔據接近 60% 的市場份額,同時也在積極謀求性能改進,以太坊擴容方案自成一派,是最受資本追捧的熱點之一

- 公鏈有三種打法:普通高性能+ EVM 兼容;極端高性能+ 資本燒錢做生態;更底層做 Layer0 + 跨鏈,其他公鏈憑藉某種策略佔據一部分市場份額

- 公鍊格局呈現一超多強趨勢,以太坊地位穩固,部分公鏈可能迎來洗牌,Aptos & Sui 兩條新貴公鏈泡沫較大,市場預期較高

- 公鏈投資最看重的因素是開發者和生態,其餘因素都是為開發者和生態服務

- 鏈對應用投資的影響:應結合公鏈協議的特點以及鏈上資產的情況,判斷該應用是否選擇了最合適的鏈

導讀:為什麼需要研究公鏈

Web2:瘦協議與價值結算層的缺失

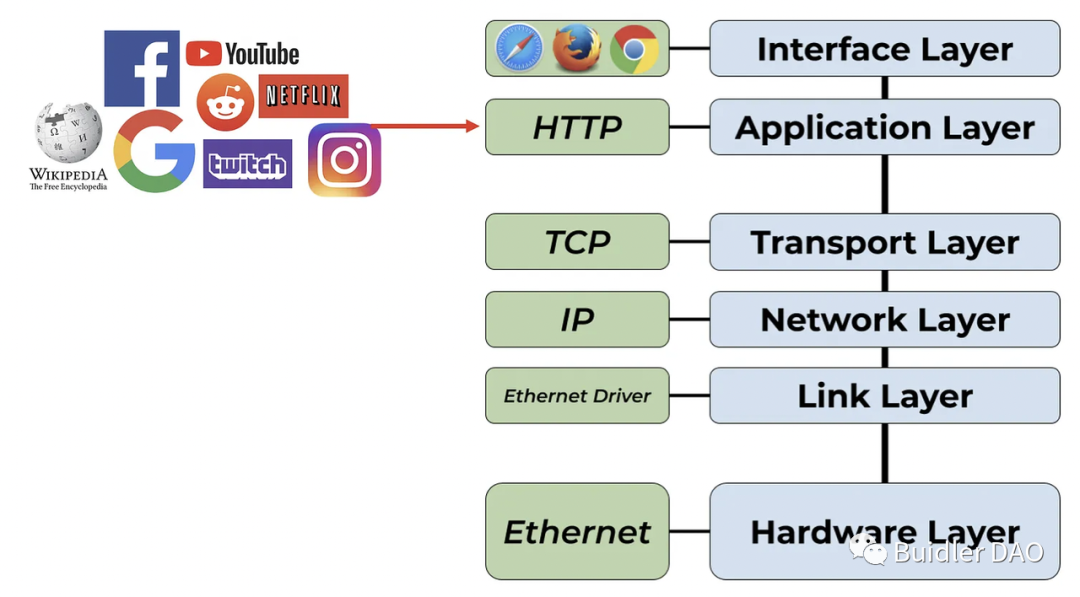

Web2 分層結構

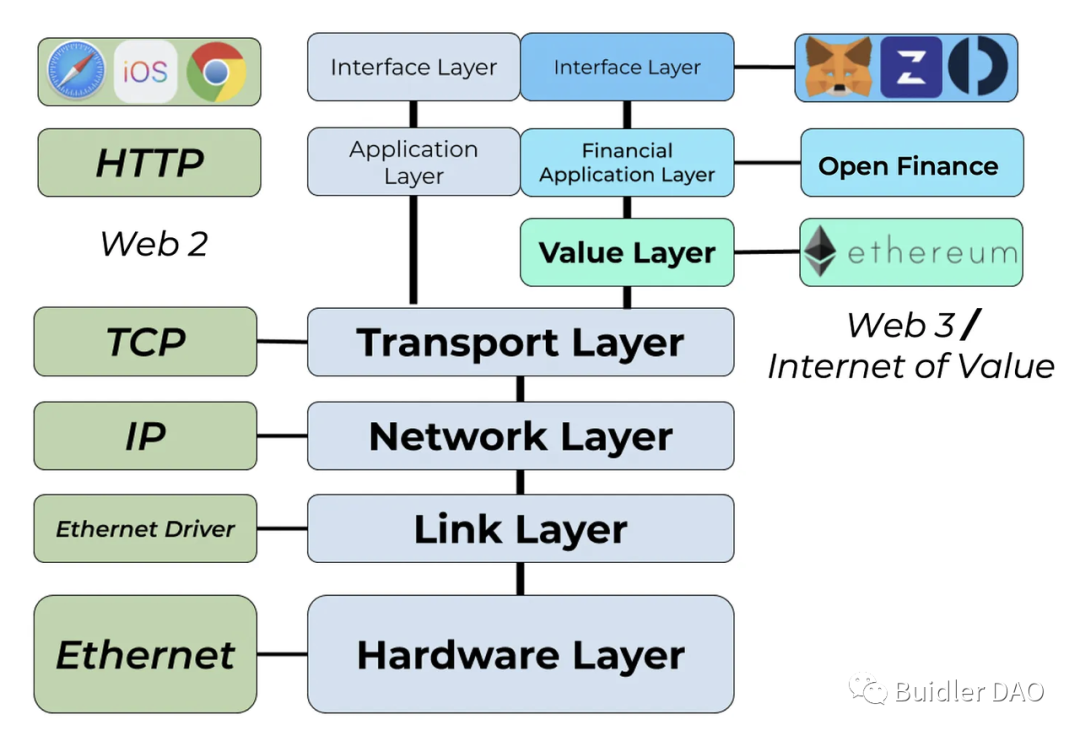

Web2(移動互聯網)基於一系列層級構建:包括硬件層、連接層、網絡層、傳輸層、應用層等,我們日常生活直接接觸的是應用層。

應用層對用戶價值的捕獲

- 隨著人們的生活向互聯網遷移,人們在通過互聯網管理自己的財產,也在互聯網中生產價值,比如用戶的行為數據

- 捕獲價值的實際上是各種 Web2 應用

- 用戶通過微信、支付寶、銀行應用等進行資金管理時,就是在這些應用的中心化服務器上修改自己的賬戶數據,應用充當了結算工具用戶的行為就是各個應用上的交互數據,為應用所擁有,拿來商業變現,甚至成為應用的核心壁壘

Web2 缺少價值結算層

- 應用充當結算工具的問題

雙花問題:即在數字貨幣體統中,由於數據可複制性和應用間信息的割裂性,使得同一筆錢被重複使用,如復制信用卡盜刷、中心化服務器被攻擊偽造交易

用戶數據主權問題:有價值的數據被 “默契” 地贈送給應用,用戶沒有所有權

- 缺失的價值結算層需要發揮的作用

避免雙花問題:價值結算層需要不基於割裂的應用實現全局同步記賬,同時需要足夠的安全性保證交易記錄不被篡改

幫用戶拿回數據主權:用戶保存所有的交互記錄

- 因為底層協議在結構上不夠完整,Web2 的協議框架通常被稱為 “瘦協議”

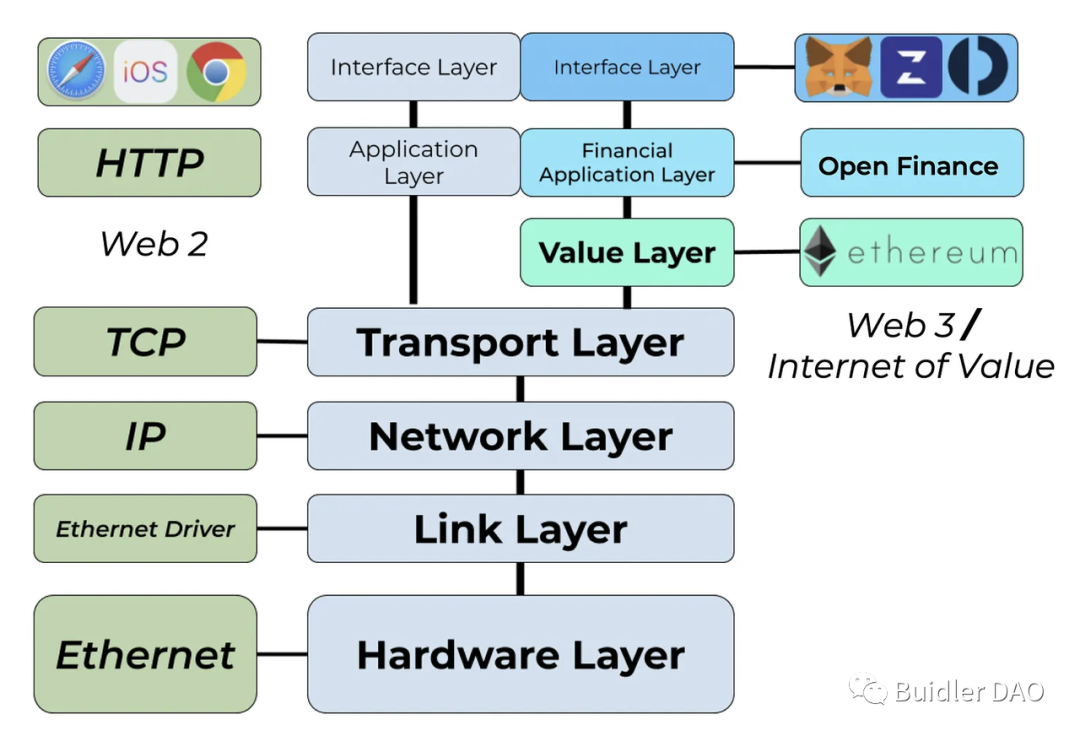

Web3:價值結算層歸位與胖協議

價值結算層的歸位

- Web3 就是在傳輸層和應用層之間引入價值結算層,解決 “雙花” 和 “數據主權” 等一系列問題,全局記賬和安全性可以通過區塊鏈技術充分解決

- 價值結算層的具體形態:由一條區塊鏈來進行網絡中交易的結算以及數據的保存

胖協議:完整協議結構+協議價值捕獲

Web3 協議框架被稱為 “胖協議”,有兩個內涵

1. 協議結構完整:有價值結算層

2. 結算層進行了價值捕獲,是健壯的

HTTP 和 TCP/IP 等其他層級的協議:雖然提供了整體規則,但沒有較好的價值捕獲,用戶免費使用

價值結算層:涉及核心利益關係,需要強大的安全性,因此需要巨大成本來維護,用戶在結算層的行為需要為其付費

胖協議實現方式:共享數據、token 消耗和 token 激勵

共享數據層:通過開源和去中心化網絡來複製和存儲用戶數據,全局記賬,而不是互相獨立的應用來訪問控制不同的信息孤島

原生幣消耗:實現結算層的價值需要將應用部署在結算層/區塊鏈上,用戶與這些應用交互會生成一系列記錄,在區塊鏈上進行執行、驗證和保存,該過程需要向協議/公鏈提交手續費(用結算層發行的貨幣支付)

原生幣激勵:用戶使用結算層支付的手續費會支付給結算層維護者,激勵更多的人來維護結算層,實現協議的健壯性

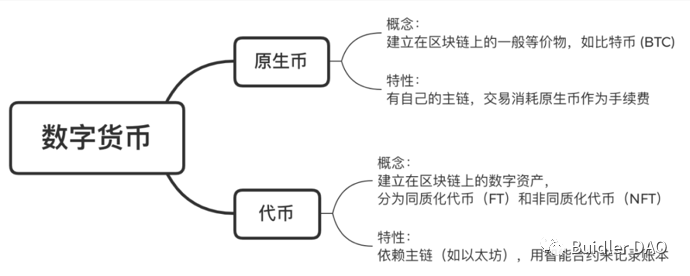

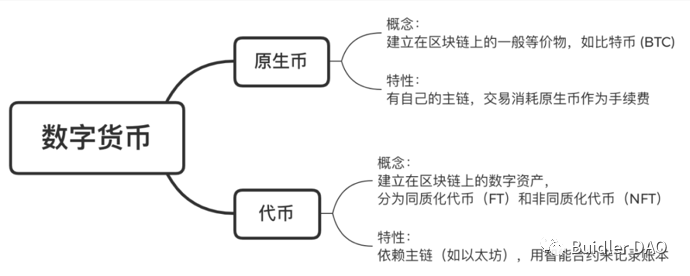

- 原生幣 VS 代幣

原生幣:區塊鏈自己發行的貨幣,用於獎勵維護者,用戶支付手續費

代幣:區塊鏈應用發行的應用代幣,用於獎勵用戶、讓用戶在生態內使用、讓用戶共享成長性

公鏈的投資&研究價值

公鏈 vs 聯盟鏈 vs 私鏈:去中心化程度不同

區塊鏈按照參與許可程度可分為:公鏈、聯盟鏈、私鏈,也代表去中心化程度不同

- 公鏈:任何人都可以參與維護,無許可,是最主要的結算層,以下均討論公鏈

- 聯盟鏈&私鏈:維護者都基於挑选和信任,不是任何人都能參與維護,較為中心化

投資價值:結算層實現價值捕獲,推高代幣價格

- 以太坊目前市值 2276 億美金,原生幣 $ETH 現價 1895 美金,ATL:$0.432979(2015.10),漲幅 437730.4%,ATH:$4878.26(2021.11),跌幅-61.1%

- Solana 目前市值 152 億美金,原生幣 $SOL 現價 44.26 美金,ATL:$0.5(2020.5),漲幅 8729.0%;ATH:$259.96(2021.11),跌幅-83.0%

- Avalanche 目前市值 79 億美金,原生幣 $AVAX 現價 27.73 美金,ATL:$2.80(2020.12),漲幅 890.6%;ATH:$144.96(2021.11),跌幅-80.9%

研究價值:基礎特性決定應用層

- 技術方案與特性直接決定基於該公鏈開發的應用的體驗,投資應用需要看其所在的鏈對該應用的影響

- 例如 Solana 和以太坊在售賣 NFT 時有顯著不同,Solana 的 NFT 只能在一個 marletplace 售賣,而以太坊的 NFT 能在多個 Marketplace 掛單,核心原因在於兩條鏈的資產管理協議不同,Solana 的資產售賣是直接給 Marketplace 的智能合約託管,而以太坊僅僅是授權給 Marketplace

- Cosmos 允許用戶基於其現成的 SDK 建立一條新的鏈,只為其應用服務,鏈的維護需要質押應用的代幣,而不是鏈的原生代幣,讓應用捕獲更多價值

- Dfinity 採用讓開發者代付交互手續費的方式,讓用戶感受不到 web3 的 gas 支付流程

- 擁有發達金融體系的公鏈有更好的流動性,適合做交易

區塊鏈基本原理

場景化理解區塊鏈:信任冗餘

區塊鏈核心場景:在缺乏相互信任的分佈式網絡環境下,實現交易的安全性、公允性,達成數據的高度一致,防篡改、防作惡、可追溯,付出的代價之一就是性能

如何做到在沒有信任的環境下保證安全性,想像一個手動數一個億現金的場景:

a. 單線程密集計算方案:一個人數

- 速度慢,專注,數完的時間是確定的

- 信任風險 i. 一個人可能數錯,沒有第三方校驗結果 ii. 這個人呢可能生病或休假 iii. 這個人可能混入假幣,或者私藏一部分錢,上報錯誤的總數

b. 並行計算方案:n 個相互信任的人一起數

- 每個人平分一部分現金,分頭同時數,最後算總數

- 所用時間基本是第一種情況的 1/n,參與的人越多,所需時間越少,TPS 越高

- 信任風險

i. n 個人中會有一定比例的人數錯

ii. 其中一個人休假或者怠工導致最終結果出不

ii. 部分人換假錢,藏錢,上報假的數字

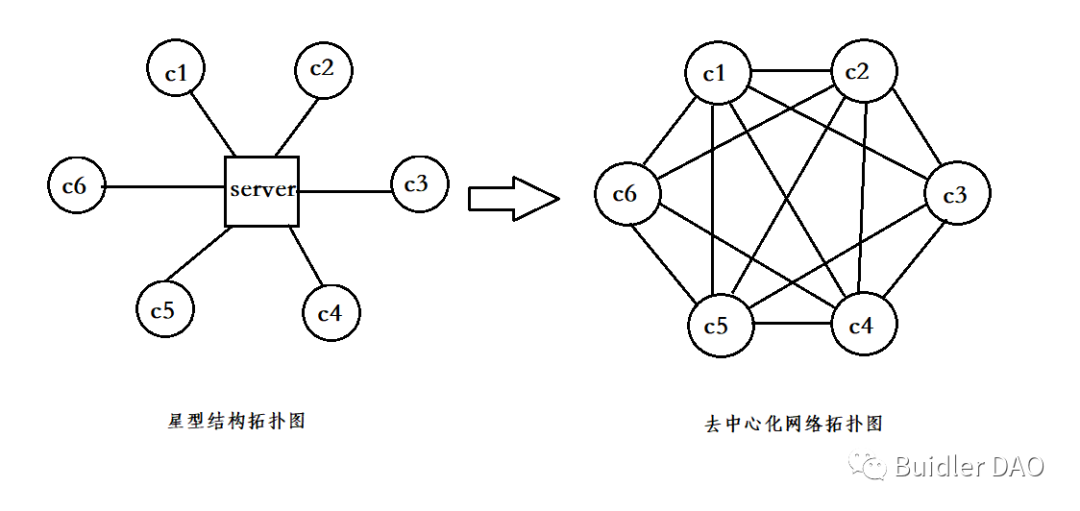

c. 區塊鏈方案:n 個互相不信任的人一起數

- 首先抽籤選一個人,這個人撿出一疊錢數一遍,打上封條,簽名蓋章,再給另外幾個人一起同時重新數一遍,數好的人都簽名蓋章,確認數完這疊錢,再抽籤換個人撿下一疊來數,如此循環

- 一個人數錢時其他人並沒有幫忙數,數錢的人數完後,其他人需要重複數一遍,再簽名確認

特點

去信任化/去中心化:所有人參與驗算,不基於信任前提

可靠性:數錢的人掉線可以換另一個人重新撿出一疊錢數

準確性:參與的人越多,出錯的概率越小

冗餘性:一個人數錢,其他人僅僅是監督和驗證,沒有 “人盡其才”

最著名的兩條區塊鏈,比特幣平均每秒只能處理 5~7 筆交易;以太坊平均每秒只能處理 15 筆左右的交易

在用戶交易頻繁時,容易陷入擁堵狀態,可能某筆交易在一兩天后才會被記錄

具體技術介紹

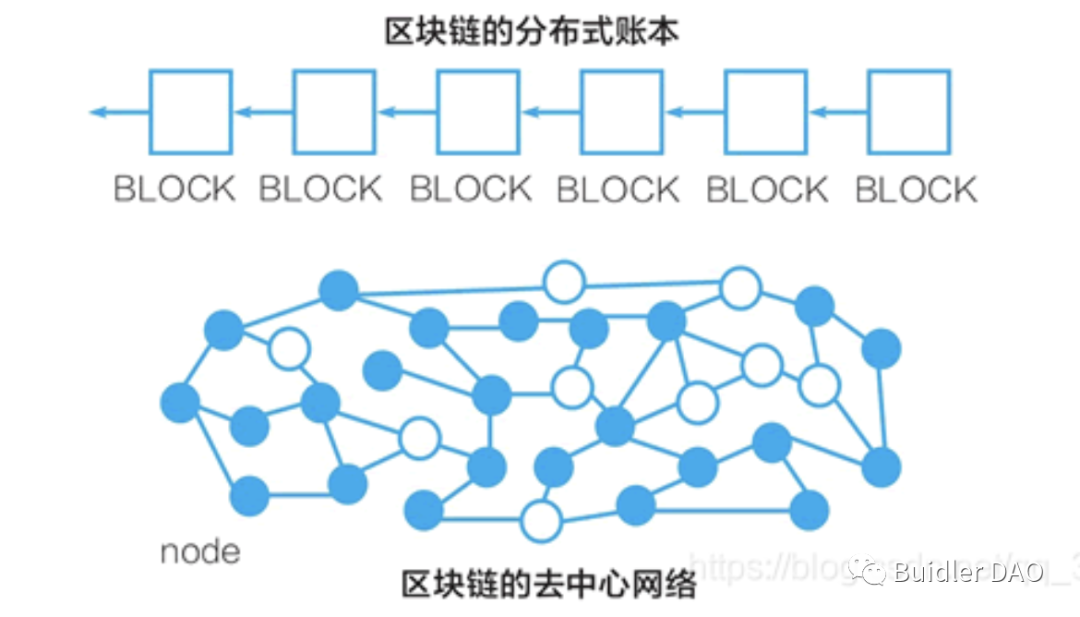

- 區塊鍊是一種數據存儲系統,一個定時更新的數據庫/賬本,由整個分佈式的網絡共同維護

- 比特幣平均每 10 分鐘更新一次賬本,即新出一個區塊,以太坊平均 12~14 秒新出一個區塊

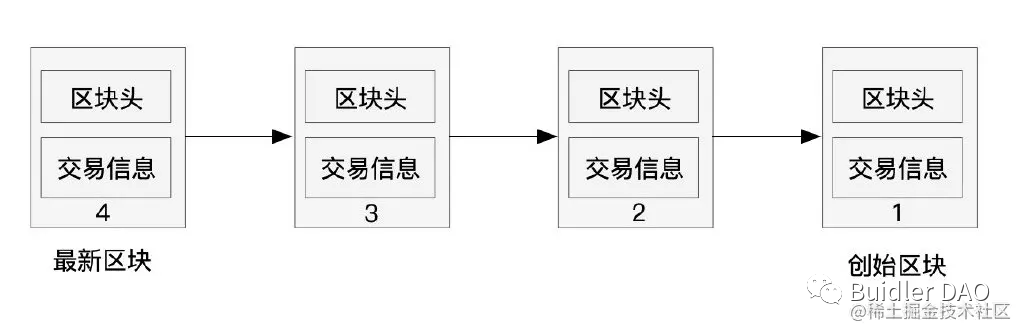

區塊鏈分層結構

Layer0 數據傳輸層

Web2 常用協議為 HTTP 或 FTP,底層使用傳統的服務器- 客戶端模式(底層基於 TCP 協議),資源集中在中心化服務器 P2P 協議,將資源分佈式存儲到不同的節點上,網絡中每個節點都可以既是客戶端也是服務端,通過一定的傳播機制與其他節點實現點對點溝通,實現去中心化

Layer1 底層賬本

數據層:提供標準化的數據結構,全網節點統一記賬標準

鍊式結構:區塊鏈定時結算網絡中的交易,每次結算會把一段時間內的交易打包放進一個區塊,相當於賬本上新的一頁,按頁碼首位相連

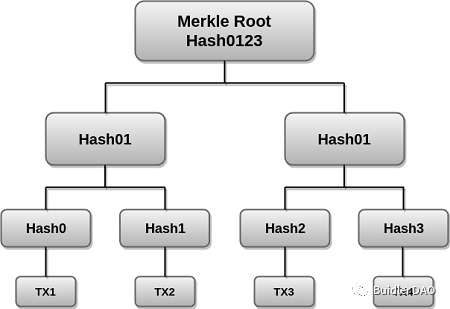

區塊鏈數據標準:包含標準化的交易信息和時間戳(頁碼),交易信息通過哈希函數被抽象成一串數字(哈希值),所有交易按默克爾樹結構儲存,並抽像出一個默克爾根,記錄在區塊頭

非對稱加密:容易通過交易算出默克爾根,但極難倒推,從默克爾根能快速驗證某個交易的存在性

共識層:一個挑选和獎勵機制,挑選出表現最好的節點進行記賬並獎勵原生代幣,其他節點負責驗算和更新,節點為了爭奪一個區塊的記賬權和獎勵,有動機 “努力表現”

幾種主流共識機制

工作量證明 POW(proof of working),獎勵最努力的節點

一個區塊內的所有交易信息會被最終抽象成一個 256 位的數據摘要(默克爾根),抽象過程中有一個隨機參數(Nonce 隨機數),保證所有節點都不能預先知道該數據摘要

節點要通過窮舉法算出該數據摘要,第一個算出的礦工向全網廣播自己算出的數值,其他礦工進行驗證,超過 51% 的其他礦工確認後,該礦工就獲得了這個區塊的記賬權和對應的加密貨幣獎勵

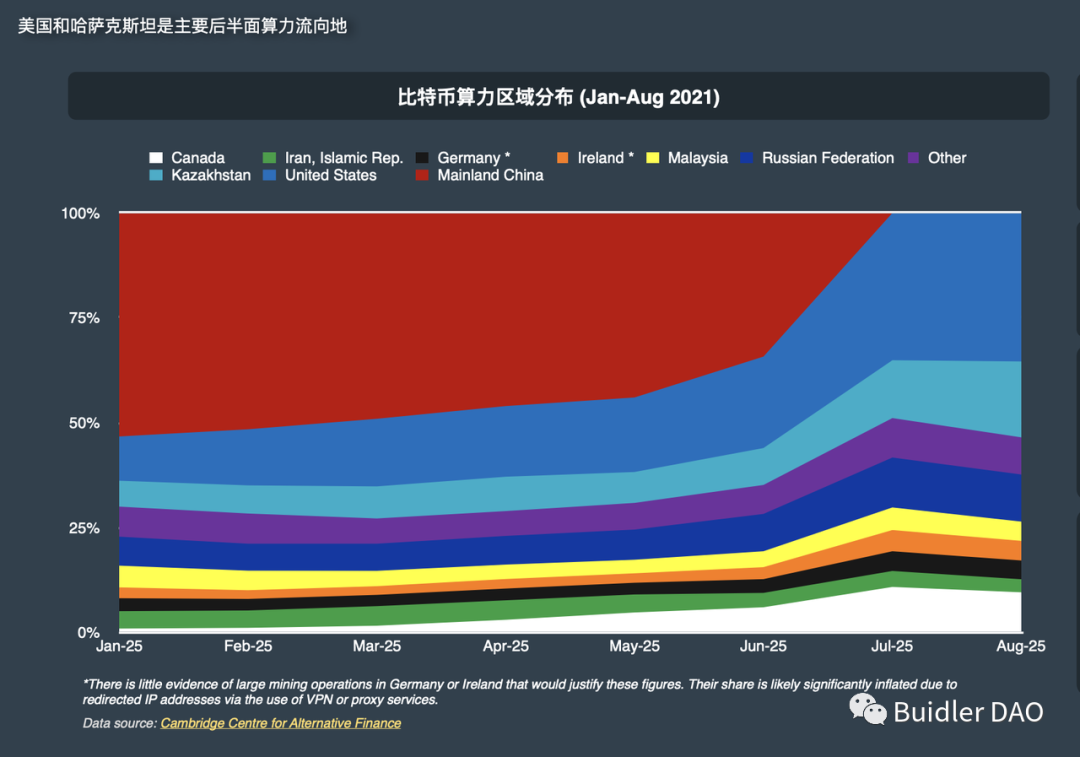

POW 實際上是在比拼算力,礦機就是專門用於計算默克爾根的計算機,POW 硬件投入很大,因此節點是跟整條鏈利益相關的,作惡成本大

POW 共識也出現了礦機產業鏈,以及礦池業務,小節點可以把算力提供給礦池,礦池聚合了大量算力,更容易獲得記賬權,然後給礦池裡的節點分配挖礦收益

問題:多節點算力聚合成礦池,容易造成中心化問題;大量的算力是做無用功,浪費電力等

POW 鏈代表:比特幣、以太坊

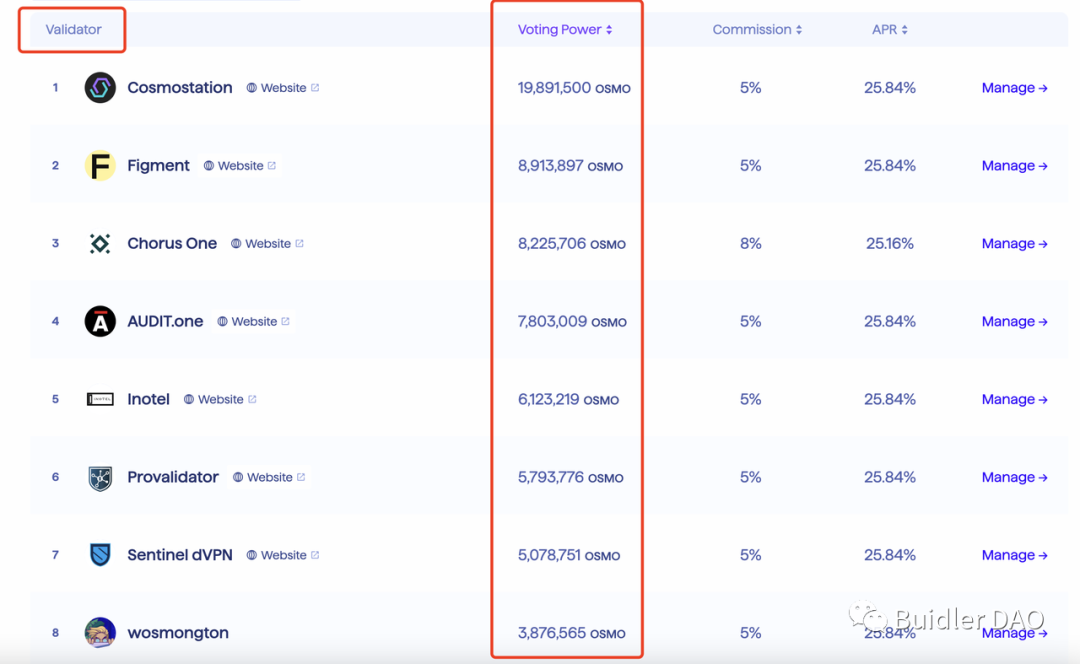

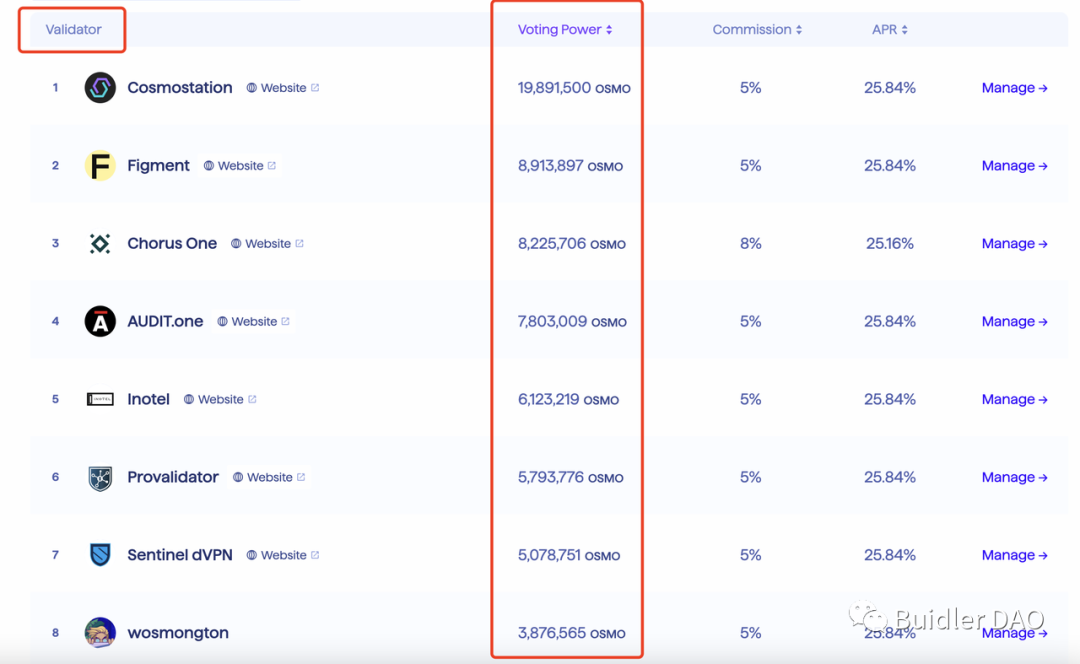

- 質押權益證明 POS(proof of staking),獎勵利益最相關的節點

各節點質押一定數量的加密貨幣,系統按照質押的數量、質押的時長分配給參與質押節點一個獲得記賬權的概率分佈,質押越多、時間越長,獲得記賬權的概率越大

POS 實際上在比拼利益相關程度,持有、質押該加密貨幣越多,利益綁定越深,作惡成本越大

相對 POW 的改進:更加環保,避免大量冗餘計算,硬件成本也更低

問題:資本過度集中也會導致中心化問題

POS 鏈代表: Solana、Avalanche、BNB

- 還有一些基於 POS 質押的衍生共識機制,比如 DPOS 等

- 激勵層:包括發行機制和分配機制

發行機制

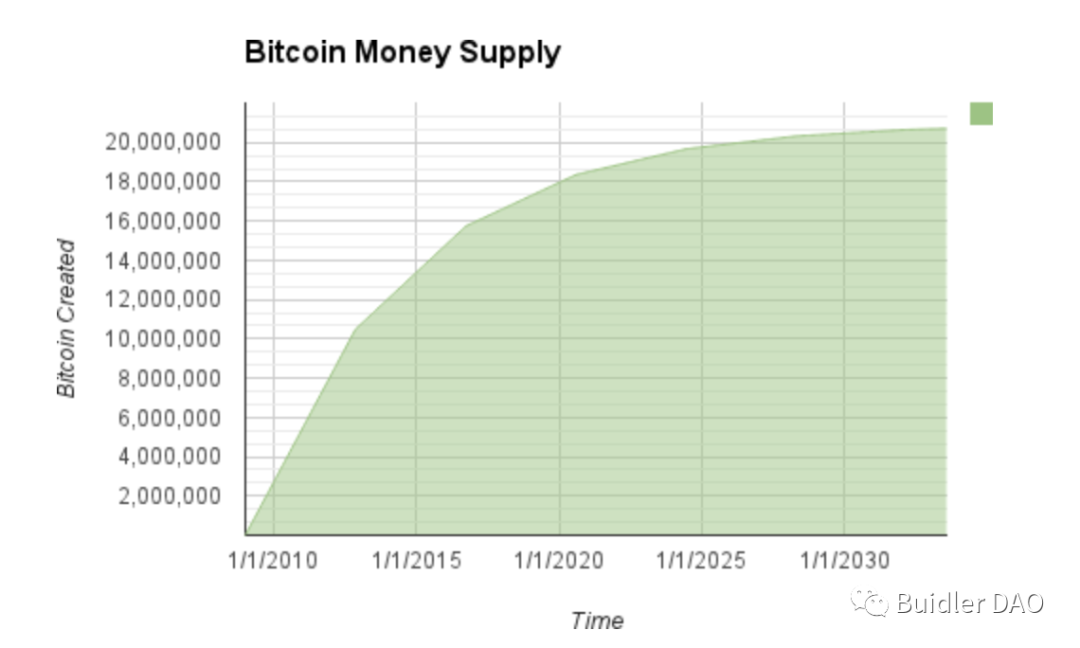

原生幣的價格取決於供需,如果增發過多而需求不足,會造成惡性通脹;增發不足會導致通縮,提高用戶進入門檻代幣的發行需要提前預設的模型,比如比特幣採取了總供應量一定的機制,第一階段每個區塊獎勵 50 個 BTC,每隔 21 萬個區塊/四年減半,總供應量極限為 2100 萬枚 BTC;以太坊採用通脹模型,每年通脹約 4.4%,但以太坊基金會後續也提出了 EIP-1559 提案,增加了燃燒機制,升級後通脹可能降低至 2.9% 左右

- 分配機制:獎勵驗證節點的部分需要提前預留,對開發團隊、資本、社區的早期貢獻,也會通過預留代幣的方法進行支付

Layer2 應用擴展

合約層:智能合約、虛擬機、腳本代碼

智能合約:是一組部署在區塊鏈上的函數邏輯,用戶自身只能進行轉賬交易,但通過與智能合約進行交互,可以實現複雜的交易,如借貸、質押等,智能合約通過用戶交互行為,結合代碼邏輯幫用戶生成交易,再進行結算記賬,基於區塊鏈開發的應用底層就是一套智能合約

虛擬機 VM(Virtual Machine):運行智能合約的環境,由節點運營,收到用戶的交互指令後幫用戶計算,生成交易

腳本語言:適配虛擬機的圖靈完備的語言,用於編寫智能合約

應用層:基於智能合約開發的各種應用,用戶從前端進入,與智能合約進行交互,這些應用也叫 “去中心化應用”、“dApp”

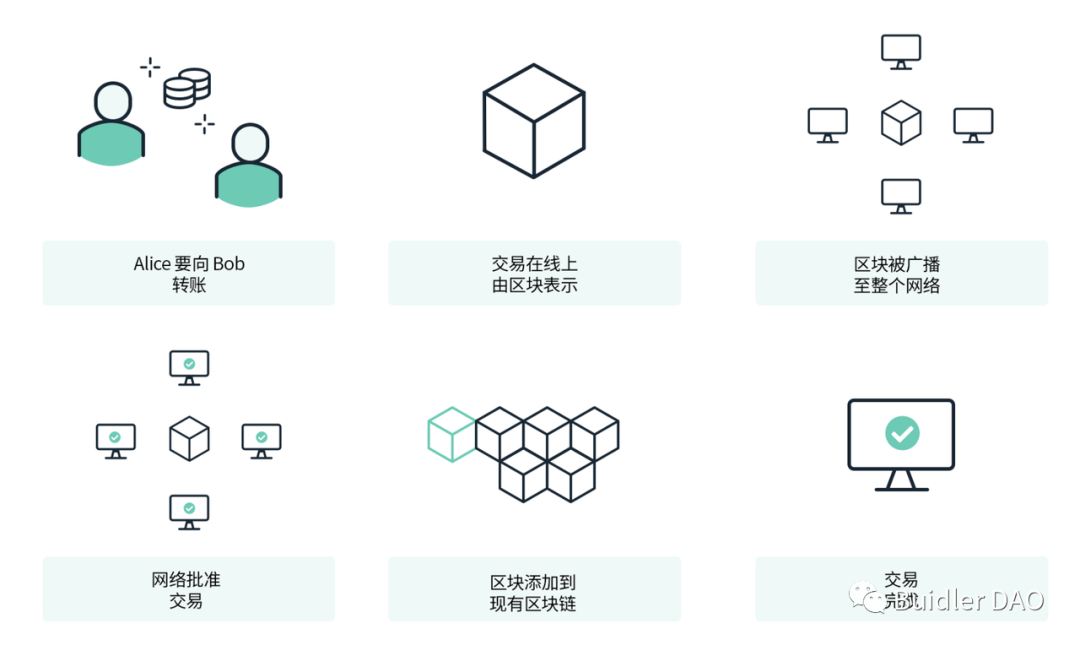

一筆交易的記錄過程:以比特幣為例

- 用戶發起交易請求:A 向 B 轉賬 5 BTC

- 交易信息提煉:交易信息通過哈希算法生成一個數字摘要

- 交易廣播:該數據通過 P2P 網絡被廣播至所有節點,並被節點記錄在待打包的區塊中

- 交易確認過程

各個節點按照 POW 機制爭奪記賬權:通過更改隨機數計算最終的默克爾根

各個節點按照 POW 機制爭奪記賬權:通過更改隨機數計算最終的默克爾根 最先算出默克爾根的節點向全網廣播自己的計算結果

最先算出默克爾根的節點向全網廣播自己的計算結果 其他節點收到廣播後驗證計算結果是否正確,交易是否有遺漏

其他節點收到廣播後驗證計算結果是否正確,交易是否有遺漏  51% 的節點承認計算結果和交易完整性後,交易確認完成,所有區塊共同更新賬本

51% 的節點承認計算結果和交易完整性後,交易確認完成,所有區塊共同更新賬本 - 新區塊被添加到鏈的末

公鏈特性

- 去中心化:公鏈由由大量節點共同維護,沒有一個中心化組織來統一管理,任何人都可以成為驗證節點/礦工,且下一個獲得記賬權的節點是不確定的

- 去信任化:用戶、礦工相信的是共識機制,而不是基於對某個中心化組織的信任,且驗證節點對礦機/質押流動性的投入提高了利益相關性,作惡成本高

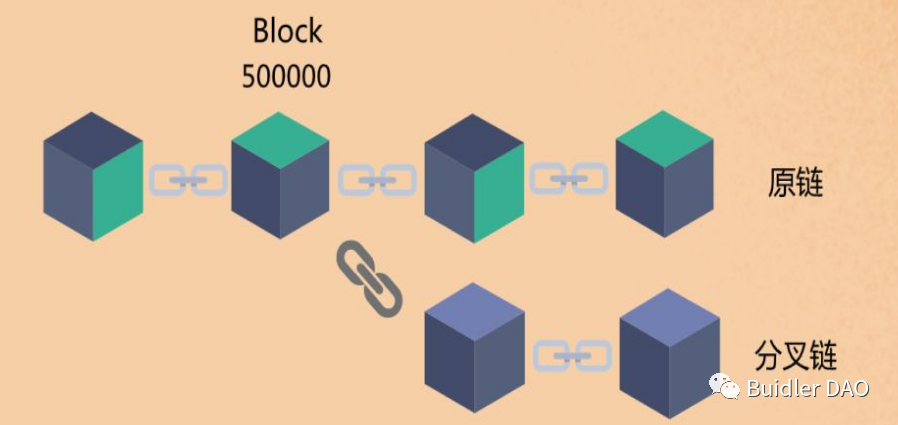

- 不可篡改:公鏈的每一個區塊都會被節點儲存並且可被下載,改動某一區塊會導致下面的區塊信息無法對應,且新區塊需要獲得 51% 以上節點的驗證篡改成本大,如果有一批節點聚集了一定的算力,可以進行 “分叉” 攻擊,即從某個區塊高度開始,一條鏈分叉成兩條鏈

- 冗餘性:互不信任的前提帶來了複雜的確認程序,導致性能低下,比特幣最高 tps 為 7/秒,以太坊為 15/秒,且基於共識層的大的升級動作往往需要分叉,需要冗長的通過流程,迭代慢

圍繞可拓展性的公鏈敘事

區塊鏈不可能三角

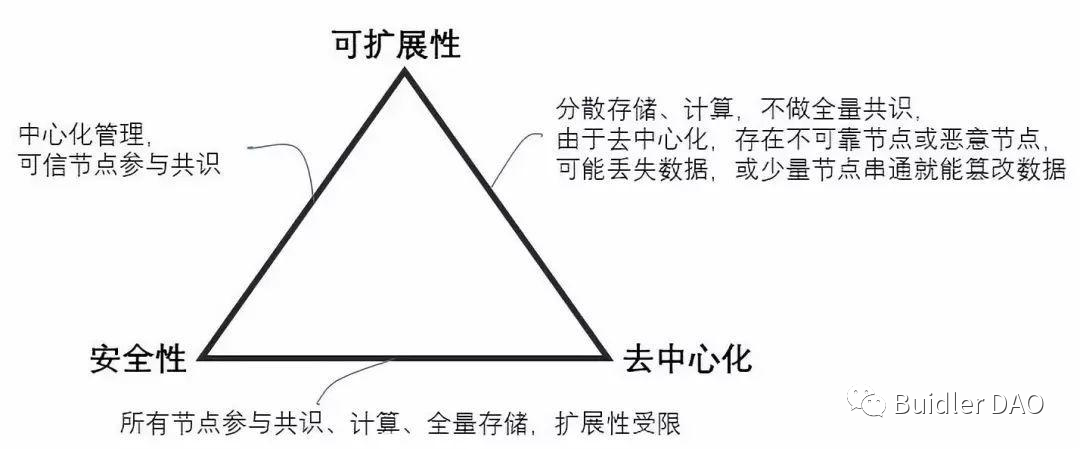

區塊鏈不可能三角:去中心化、可拓展性、安全性,只能優先滿足其中兩點

去中心化:擁有大量參與區塊生產和驗證的節點

- 節點數量越多,去中心化程度越高,驗證過程越充分,安全性越高

- 需要接受大量硬件性能較低的節點來參與維護,可拓展性差

可拓展性:豐富的功能需要較高的 tps,需要更強勁的節點和較低的信任冗餘

- 節點要求高,硬件成本會篩選掉大量節點;信任冗餘低,簡化驗證流程或讓中心化組織協調

- 節點數量減少、引入中心化協調,中心化風險大

安全性:數據不被篡改和控制

- 去中心化程度越高,51% 攻擊越難,安全性越好

- 犧牲可拓展性

圍繞可拓展性的發展脈絡

區塊鏈 1.0,比特幣,無可拓展性

- 最大程度上滿足去中心化性和安全性,完全放棄可拓展性

- 比特幣僅有轉賬功能,但目前攻擊比特幣所需的代價是所有 PoW 公鏈中最高的

- 目前比特幣已經在無中心化組織管理的情況下穩定運行十餘年

區塊鏈 2.0,以太坊,引入可拓展性

- 以太坊引入了智能合約以及以太坊虛擬機 EVM(Ethereum Virual Machine,EVM),可以運行用圖靈完備的腳本語言 Solidity 編寫的智能合約,實現在以太坊上開發去中心化應用

- 智能合約是一系列提前編寫好的代碼邏輯,運行在以太坊虛擬機中,可以接受來自外部的交易請求和事件,進一步生成新的交易和事件,也可以進一步調用其它智能合約

- 目前以太坊上的去中心化應用都是一些部署在鏈上的智能合約,許多應用會把自己稱作 protocol

區塊鏈 3.0,追求更高的可拓展性

- 以太坊並未充分利用性能:13、14 年以太坊引入智能合約實現可拓展性是開創性的舉動,但由於太過早期和保守,冗餘度過大,性能太低

- 後續公鏈在不可能三角上進行權衡,部分犧牲去中心化和安全性,獲得更大程度的性能提升區塊鏈擴容方案(提高可拓展性)

可主要分為鏈上擴容和鏈下擴容兩種方案

- 鏈上擴容:在區塊鏈本身動手術,針對共識層、網絡層、數據層進行改進,一個鏈本身的自我升級通常需要進行分叉,流程繁瑣,有時不如重做一條鏈

- 鏈下擴容:被擴容的鏈本身不變,僱傭幾個助手來幫忙,通常是將復雜的計算搬到鏈下,被擴容的公鏈本身只負責記錄運算結果,充當結算層

幾條公鏈性能對比(吞吐量 [TPS] = 塊大小 [每塊 txs] / 塊時間 [每塊秒數])

- BNB:提高了出塊速度,同時採用 41 個高性能節點來進行記賬,在共識上採用 POSA 的機制,保證節點持有大量的 BNB 資產才能參與驗證,提高了 BNB 的性能,但是去中心化程度較低

- Solana:降低驗算的冗餘度,使用並行計算,減小節點的信息儲存量,實現理論高 TPS

- Near:採用分片技術,實現高性能的並行計算

以太坊擴容方案

以太坊地位:被挑戰的行業先驅

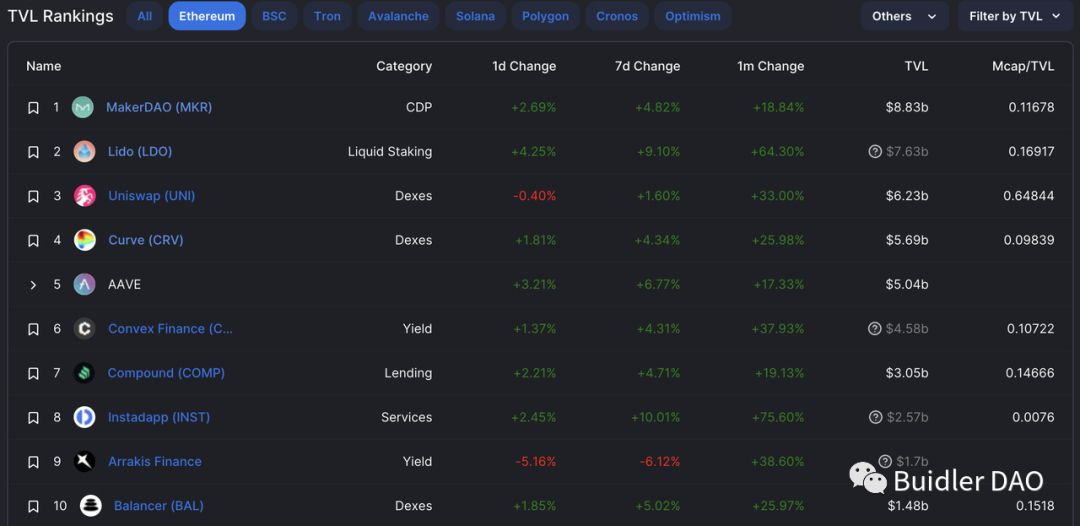

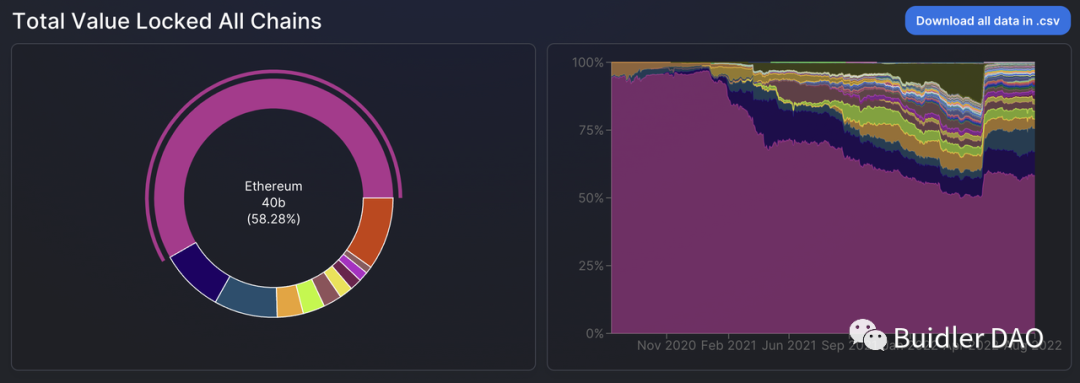

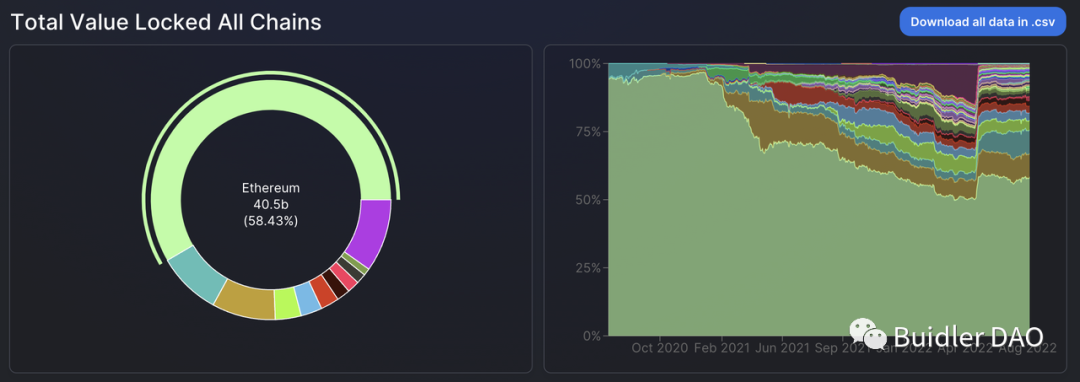

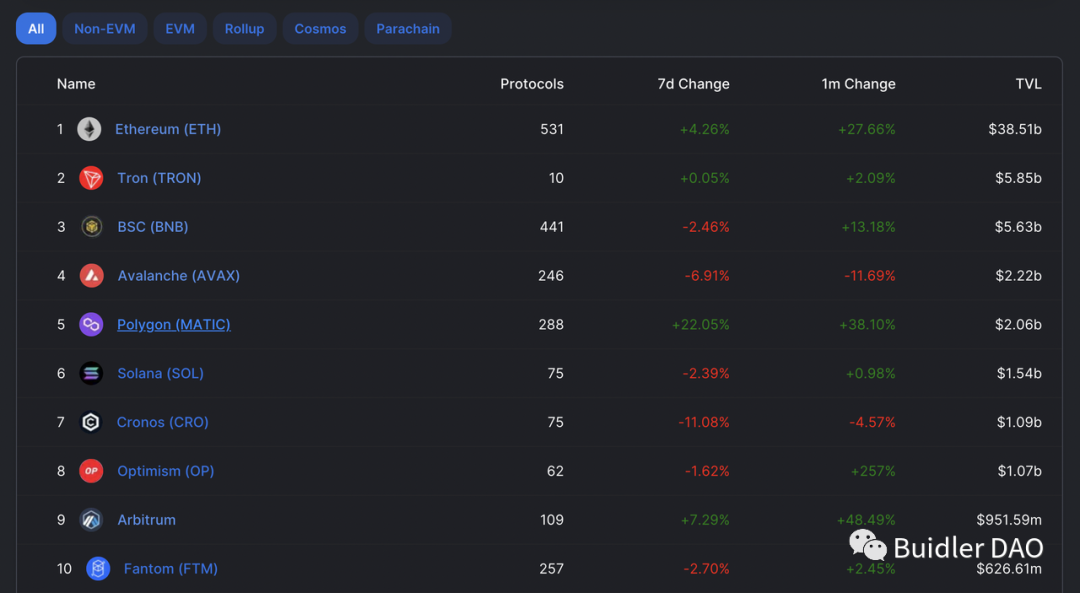

以太坊繼比特幣之後原創性引入智能合約與 EVM,實現了在區塊鏈上進行應用開發,開創了區塊鏈 “可拓展性” 的範本,被稱為 “全球計算機”,目前以太坊的 TVL 仍能占到整個公鏈 TVL 的 58.28%

以太坊是行業早期的拓荒者,積累了很多技術債務(gas 高、擁堵、協議粗放等),同時區塊鏈的特性導致以太坊迭代速度很慢,新公鏈有機會直接基於以太坊迭代,瓜分部分市場份額

不論是出於對市場份額的保護,還是對自身產品的優化需求,以太坊都在積極規劃自己的擴容之路,希望在不犧牲去中心化和安全性的條件下提高性能/ 可拓展性

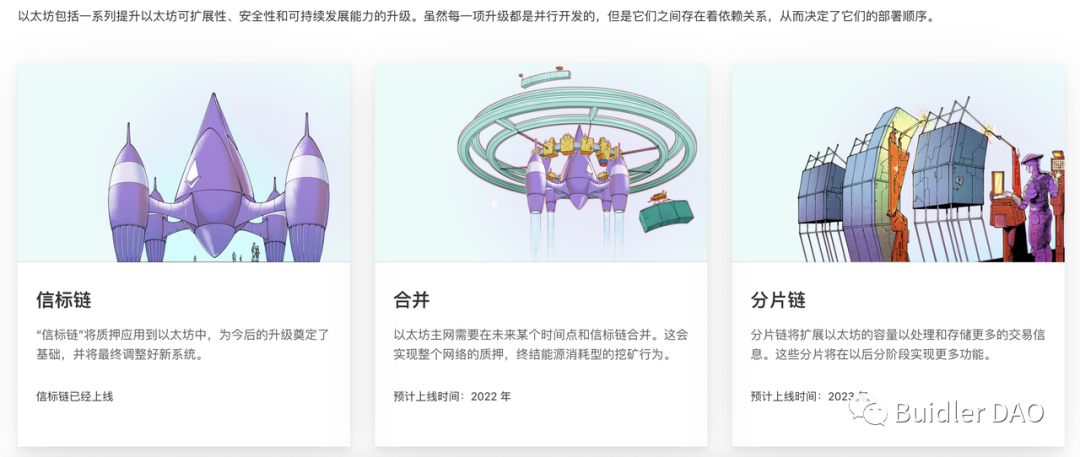

以太坊擴容升級官方路徑

初始版本:從 POS 到分片

- 鏈上擴容:分片技術簡介

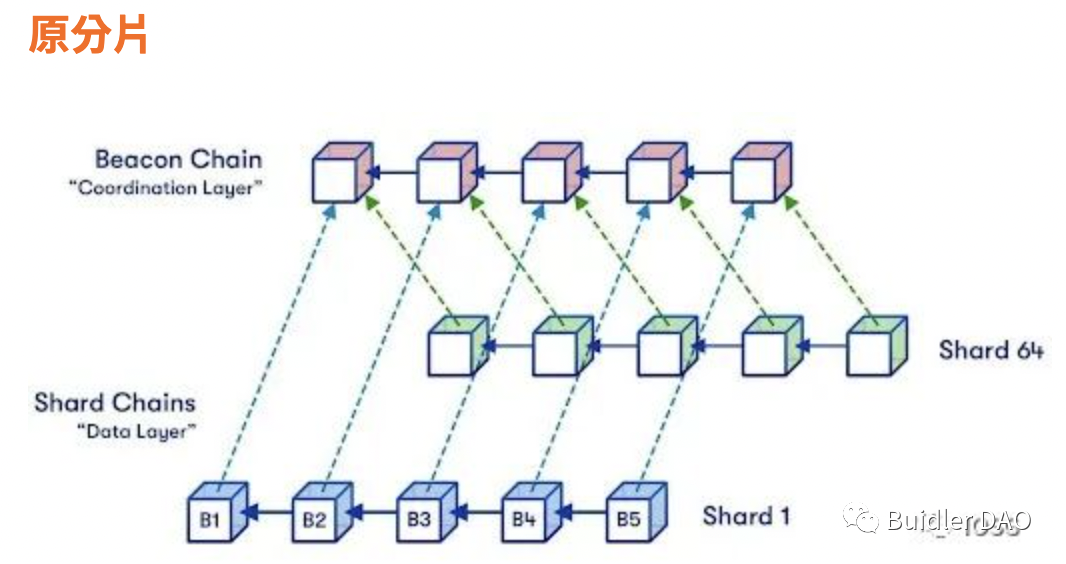

分片 (sharding) 是一種鏈上水平擴容方案,可以增加區塊鏈能夠高效處理的活動量將一條鏈分割成多個更小的鏈,也即所謂的 「分片鏈」(shards),這些分片鏈將並行運行,並最終通過信標鏈 (Beacon Chain) 連接在一起

每條分片鏈將通過一個節點子集來運行,這些節點將檢查數據可用性,確保任何人都可以使用標準的消費級硬件來運行網絡節點,同時提高網絡的可擴展性

- 場景:有 100 個節點需要驗證 1000 筆交易,分片相當於把 100 個節點分組,分成 10 組時,每組 10 個節點,驗證 100 筆交易,並行計算,性能提升 10 倍

- 分片方案路線簡介

早在 2015 年,分片的技術路徑就被提出,但分片的安全性需要靠 POS 共識機制來保證,所以以太坊的路線是

a. 先推出基於 POS 的信標鏈,用戶可質押持有的以太坊,支持一部分礦工通過 POS 共識機制維護信標鏈

b. 把現有的以太坊主網與信標鏈合併,信標鏈作為共識層負責結算,原以太坊主網作為一條分片鏈

c. 推出共 64 條分片鏈,對所有驗證節點進行分組,分發不同的驗證任務,實現並行計算

- 分片方案進度

信標鏈已於 2020 年 12 月上線

預計主網合併時間為今年 Q3-Q4

合併前要經過多次測試網合併測試,上次測試網(Sepolia 測試網)合併於 7 月 6 日發生

以太坊基金會風格較為拖延,合併時間大概率推遲

官方分片預計 2023 年完成,市場有較為一致的推遲預期

Rollup:從過渡方案到核心方案

- Rollup 基本概念

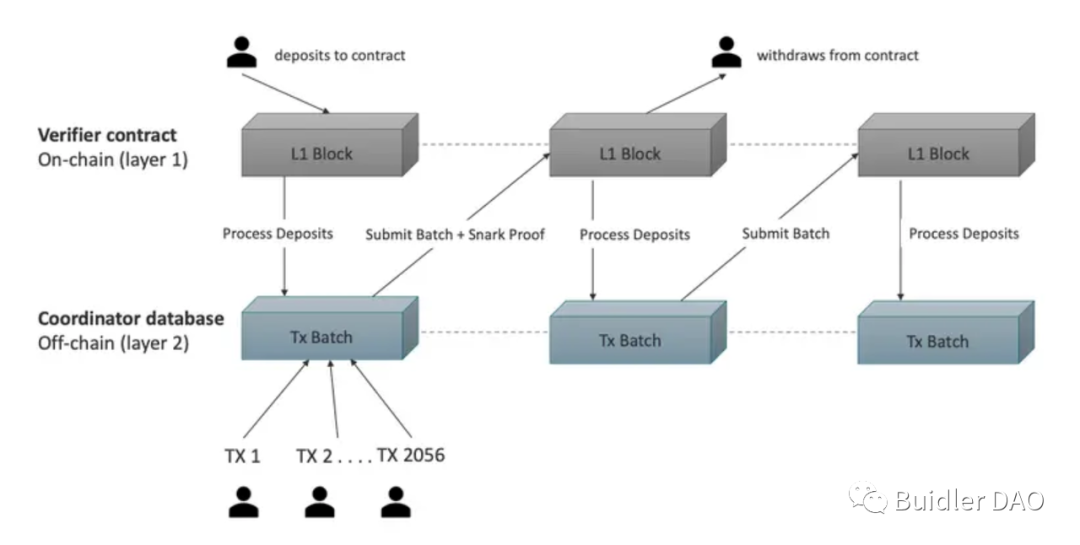

Rollup 是一種將計算帶到鏈下(Layer2)進行的擴容方案:包括兩個步驟

鏈下計算

通過將以太坊主網上交易的計算和存儲轉移至 Layer2 處理並壓縮,再將壓縮後的數據上傳至以太坊主網以拓展以太坊性能多筆交易打包平攤手續費

結果驗證

計算過程放到 Layer2 進行後返回結果給 Layer1 為了保證安全性,Layer1 需要對計算的結果進行證明,防止某些交易被算錯或者算漏目前主流的證明方案為 Op 和 ZK

- 過渡方案 Rollup 的爆發

原路線難度超出預期,進度不佳,無法支持爆發的生態

以太坊需要先轉 POS,再進行分片,實現分片後才能獲得較好的性能提升僅轉 POS 的難度就遠超預期,需要多次測試網測試,自 2015 年被提出後,至今仍未實現

隨著以太坊生態的大爆發,原以太坊主網的性能已無法承受生態繁榮帶來的計算量

在生態爆發帶來的性能要求和其他新公鏈的挑戰之下,Rollup 開始成為最重要的過渡方案

Rollup 相比以太坊具有更低的手續費,更好的性能體驗,在以太坊升級的過渡時期承載了較大的生態壓力

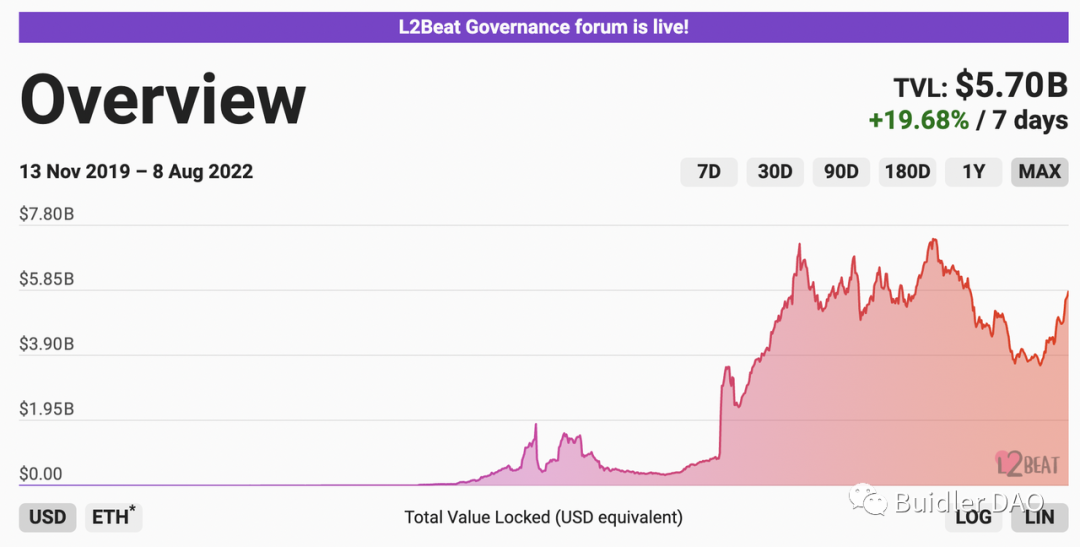

目前所有 Layer2 的鎖倉量約為 57 億美金,以太坊鎖倉量約為 390 億美金

- 路徑轉變:以 Rollup 為中心

- Vitalik 在 2020 年 10 月發表了《以 Rollup 為中心的以太坊路線圖》,提出以太坊需要在中短期內對 Rollup 進行集中支持

其一,以太坊基礎層擴容是聚焦擴大區塊數據容量,而非提高鏈上計算或操作效率,即以太坊分片旨在為數據(而非交易)提供更多空間,以太坊無需解釋數據,只需要保證數據可用

其二,以太坊的基礎設施進行調整以支持 Rollup(如 ENS 的 L2 支持、錢包的 L2 集成和跨 L2 資產轉移)

Vitalik 繼續在 2021 年 12 月發表《Endgame》中描述了以太坊的最終圖景:區塊產出是中心化的,區塊驗證實現去信任且高度去中心化,同時保持抗審查

底層鍊為區塊的數據可用性提供保證,而 Rollup 為區塊的有效性提供保證以太坊的未來將是多 Rollup 共存的——它們都基於以太坊提供的數據可用性和共享安全性

用戶依賴橋在不同 Rollup 之間活動,而無需支付主鏈的高 gas

- 原分片方案僅僅在於擴大區塊容量,但 Rollup 的出現及繁榮,讓以太坊社區和基金會看到 Rollup + 分片可實現乘法效果的性能提升,此後分片成為了配合 Rollup 的方案

多種鏈下擴容技術詳解

鏈下擴容主要分為側鏈和 Layer2 兩類

- 側鏈較為獨立,跟主鏈之間有部分競爭關係

- Layer2 更加依賴主鏈安全性,對主鏈有依附性,是最主要的擴容方案

- Rollup 又是 Layer2 技術中的核心方案

Layer2

- 技術邏輯:將以太坊的數據或計算帶到 Layer2 進行,完成後返回結果給以太坊進行驗證和保存

- 與側鏈的區別:Layer2 一般沒有共識機制,返回給以太坊的結果更完整,需要以太坊進行驗證才能打包確認,更好享受以太坊安全性

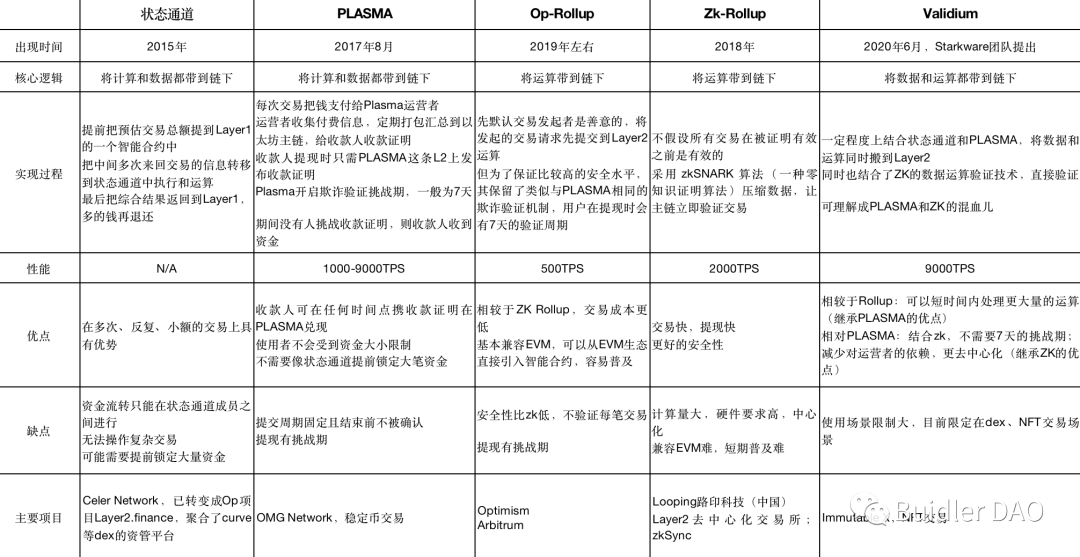

- 五種 Layer2 方案對比

Layer2 大致可分為 5 種技術路線

- 狀態通道

- PLASMA

- Op-Rollup

- Zk-Rollup

- Validium

其中,Op-Rollup, Zk-Rollup 又同屬於 Rollup 方案,只是證明數據有效性的方式不同

- 詳解 Op 與 ZkLayer2

方案中,狀態通道和 PLSMA 主要用於支付層面的擴容,Validium 由於較為早期,場景也局限在 dex,NFT 交易方面

通用性擴容主要基於 Rollup 方案,目前絕大部分擴容項目基於 Op-Rollup 與 Zk-Rollup 進行,因此下面對 Op-Rollup 與 Zk-Rollup 進行詳細解釋

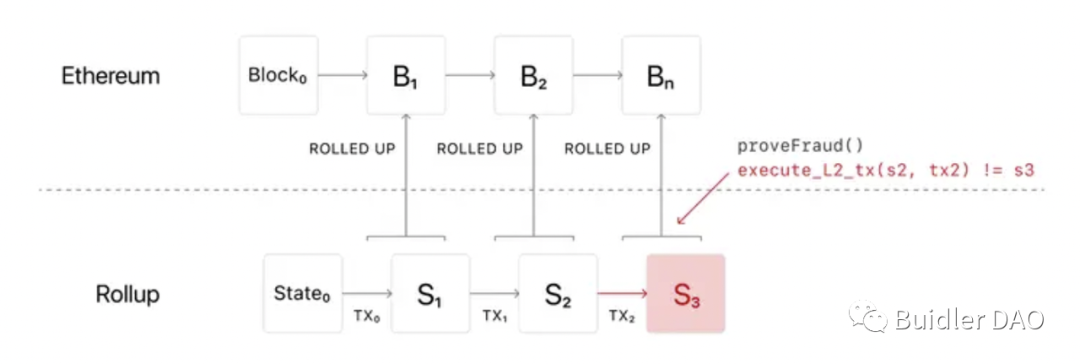

1. Op Rollup

實現過程(欺詐證明)

Op-Rollup 網絡假定所有交易從一開始就是有效的,計算完直接返回壓縮的數據給主鏈,並提供一個挑戰期 (challenge period),挑戰期通常為七天

網絡驗證者可以通過父鏈 (比如以太坊) 上的一個欺詐證明 (fraud proof) 來質疑某筆交易的合法性

在懷疑存在欺詐時讓主鏈重新進行計算驗證

- 機制保障:被挑戰的一方和懷疑的一方均需質押保證金,失敗的一方將失去保證金,以減少惡意挑戰、加大作惡成本

- EVM 兼容性

OP 通過博弈論的機制設計減少了信任冗餘,從而實現擴容

返回主鏈的數據相對原始,不需要經過複雜處理,從而能和 EVM 實現很好的兼容性,基於 EVM 開發的 dApp 可以直接遷移到 Op-Rollup 的項目中

- 代表項目:Arbitrum、Optimism 等

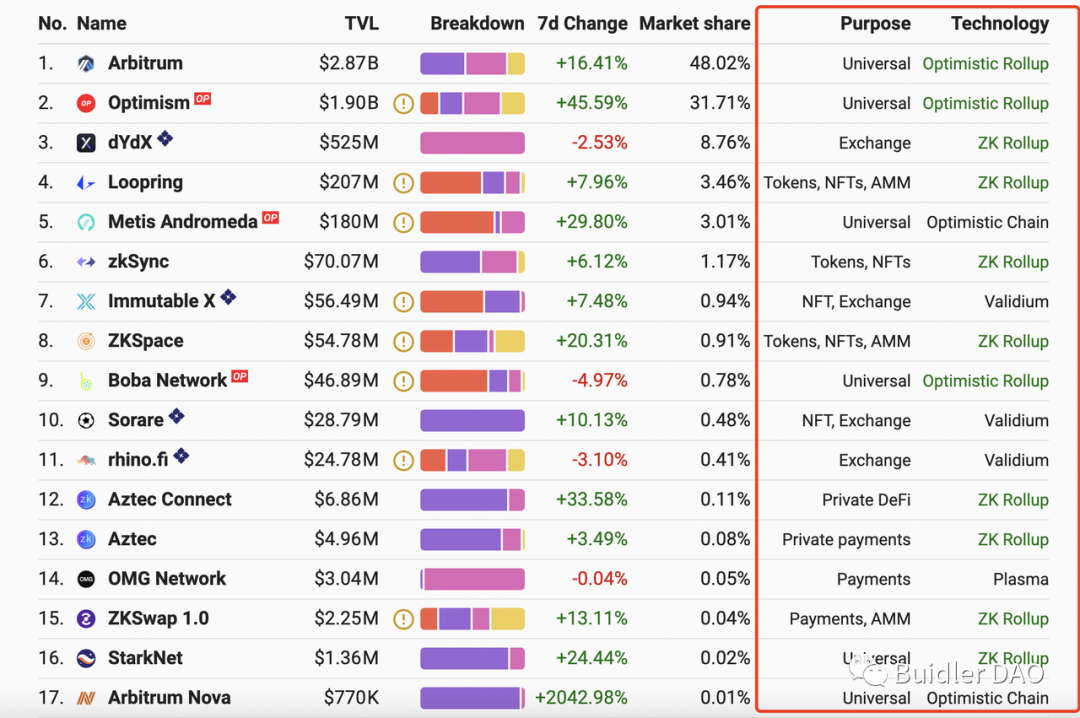

Arbitrum 和 Optimism 為 Layer2 中排名前的項目,都是使用 Op-Rollup 方案,TVL 分別為 28.7 億美金和 19 億美金

兩者均是通用型擴容方案,大量不同種類的 dApp 均可直接遷移

2. ZK Rollup

零知識證明 (Zero-Knowledge Proof,ZKPs)

- 一種證明方法,一方(證明者)可以在不透露任何實際信息的情況下,向另一方(驗證者)證明它知道一個秘密或一個聲明是真實的

- 零知識證明並不是隱私保證,也不是加密系統,因為除了擁有該秘密的⼈以外,沒有⼈可以解密(不存在數據傳輸),僅用於驗證者來驗證交易的有效性

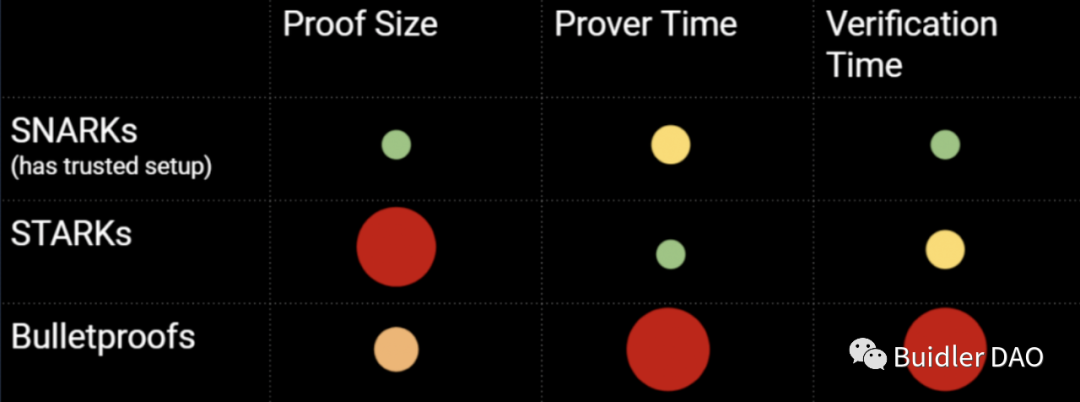

- 從誕生至今,零知識證明或者說 ZK-Rollup 經歷了三個發展階段:SNARK, STARK, 和 Bulletproofs,三種算法在證明計算量、證明者時間、確認時間上稍有差異

- Zcash, ZK Sync(Matter Labs), DarkForest(Game) 等在使⽤ SNARKMonero 使⽤ Bulletproofs

- 實現過程(有效性證明)

- ZK-Rollup 不假設所有交易在被證明有效之前是有效的

- 在將數據進行計算之後,將所有的過程及數據通過某個零知識證明算法,計算生成一個加密有效性證明,可以用來驗證每批交易的真實性

- 包含批量交易信息的有效性證明被添加到 Layer1 中,該證明可以被 L1 合約快速驗證,無效的批次可以被直接拒絕

EVM 兼容性

- 有效性證明非常複雜耗時,生成密碼證明 (有效性證明) 需要大量的計算,計算邏輯通常與 EVM 不兼容,導致 EVM 兼容性較差,大多數 ZK-Rollups 並不兼容 EVM,僅僅能在 Dex、NFT 交易等場景得到應用

- 由於兼容 EVM 後可以直接搬運以太坊生態的 dApp,擴大生態,讓更多交易可以直接在 Layer1 上發起,因此兼容 EVM 的 Zk 項目成為了當下最受關注的投資熱點,近期已有 ZK-EVM 嶄露頭角

- Polygon 開源了他們的 ZK-EVM 項目

- ZKSync 發布了他們的 ZKSync 2.0 計劃,去年 11 月完成 A16z 領投的 5000w 美金 B 輪融資

- 相對較新的 Scroll 在最近也宣布了他們的 ZK-EVM,今年 4 月完成 3000w 美金 A 輪融資

- 其餘 zk 代表項目: StarkNet,2021 年 11 月完成紅杉領投的 5000 萬美元 C 輪融資,估值 20 億美元,目前估值漲至 60 億美元

Layer2 四大天王融資信息

- Layer2 綜合總結

狀態通道& PLASMA

- 狀態通道和 PLASMA 相對較早提出,但應用局限在支付領域,之後開發者社區逐漸提出 Rollup 方向

- 狀態通道和 Plasma 技術特點上有相似之處,都嘗試將以太坊 Layer1 這條主鏈上的數據和運算都嘗試搬到 Layer2 處理,再匯總回 Layer1

- Optimistic Rollup 和 ZK Rollup,只嘗試將運算帶到鏈下,數據仍然保存在公鏈上

- 狀態通道和 Plasma 理論上相對後面三個方向有更高的處理運算能力,但數據和運算都搬到以太坊之外,因此更加依賴一個或多個提供技術服務的運營者,中心化風險相對較高,是相對獨立的 Layer2 方案

OP-Rollup & ZK-Rollup

- OP-Rollup 和 ZK-Rollup 相對更依賴以太坊的安全性,更容易享受到以太坊的高度去中心化的安全性能,是最核心的 Layer2 方案,也是以太坊擴容路徑的中心

- 短期,Op 的可實現性更高: Op 有著更好的 EVM 兼容性,可以迅速承接以太坊生態外溢的價值,分擔壓力解決以太坊的燃眉之急

- 長期,未來屬於 Zk 項目:隨著以太坊團隊以及開發者們對 ZK 的探索,Zk 也大概率能做到很好的 EVM 兼容性,同時比 Op 更加安全

側鏈

- 側鏈技術介紹

核心思路

- 構建一條完全獨立的區塊鏈,有自己獨立的共識機制、驗證者和運營者

- 通過跨鏈橋與主鏈橋接,可以與主鏈互相轉移資產

- 部分享受主鏈安全性,會選擇性地將區塊頭的快照發送至主鏈,利用主鏈防止分叉產生

- 快照:存儲於主鏈上的區塊哈希側鏈上分叉選擇

- 規則:合法的鏈必須構建在最近一個進行過快照的區塊之上

- 防止分叉的例子:下圖所示,區塊 A 的快照已經發送至主鏈,即使側鏈上的驗證者勾結起來,試圖在區塊 A 生成之後生成一條更長的 A'<-B'<-C' 鏈來發動雙花攻擊,側鏈上的參與者也會忽略這條更長的鏈

優點

- 有自己的共識機制和驗證者,有較大的自由

- 可以利用主鏈的安全性來防止分叉,部分享受到以太坊的安全性

缺點

- 安全性不如 Layer2,雖然可以利用主鏈的安全性來防止分叉,但是驗證者依然可以通過串謀來發動另一種叫做 “無效狀態轉換” 的攻擊,主鏈不會驗證側鏈上的所有區塊,如果有超過 50% 或 66%(取決於側鏈的架構)的驗證者串謀,可以創建一個完全無效的區塊,竊取其他參與者的資產,並將這個區塊的快照發送至主鏈,發起並完成一個 “退出” 交易,成功偷走這些資產

- 有跨鏈橋的風險敞口,側鏈本身的安全性也受到跨鏈橋安全性的影響

- 側鏈代表項目介紹

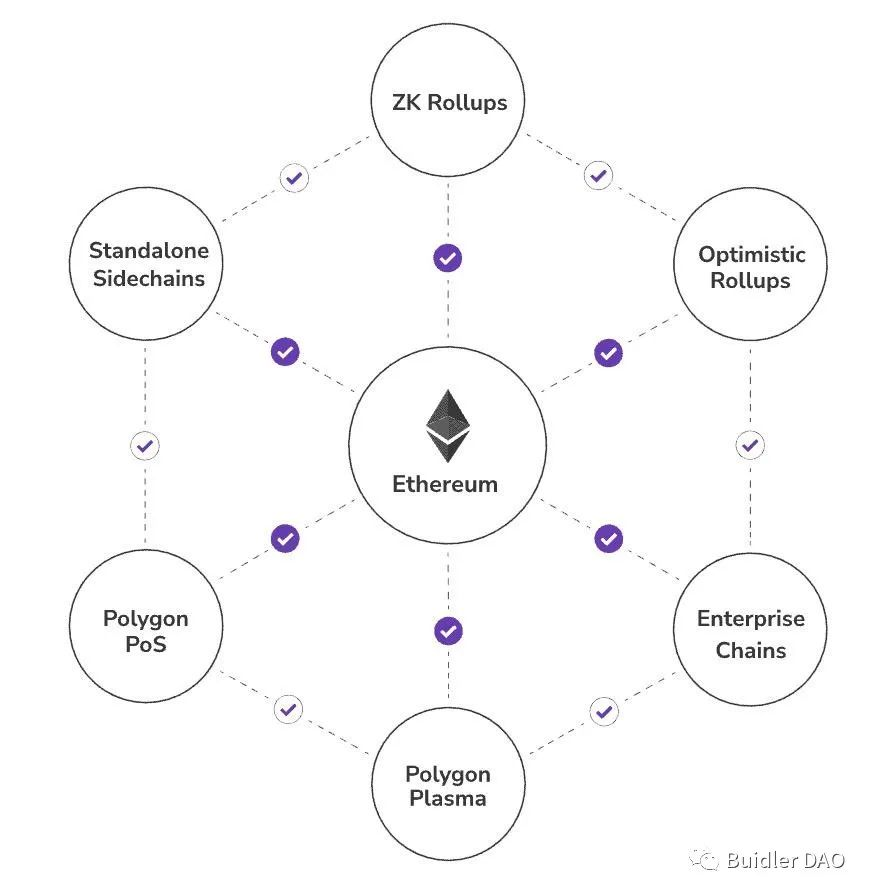

Polygon

- Polygon 前身是 Matic Network,於 2017 年成立,是一個建立在 Layer2 的以太坊擴容方案,將以太坊上的計算搬到側鏈進行,實現擴容

- 使用 Plasma 框架和去中心化的 POS 共識機制保證資金安全 Plasma,基於 Layer2 擴容方案的子鏈,負責處理代幣交易、提供安全和即時的交易驗 POS,去中心化的 POS 共識保證資金安全

- 轉型:後來團隊意識到 PLASMA 方案的局限性,在 2021 年將 Matic Network 改名為 Polygon(多邊形),希望搭建一個通用的擴容框架,囊括所有的擴容方案,圍繞以太坊打造一個多邊形的多鍊網絡

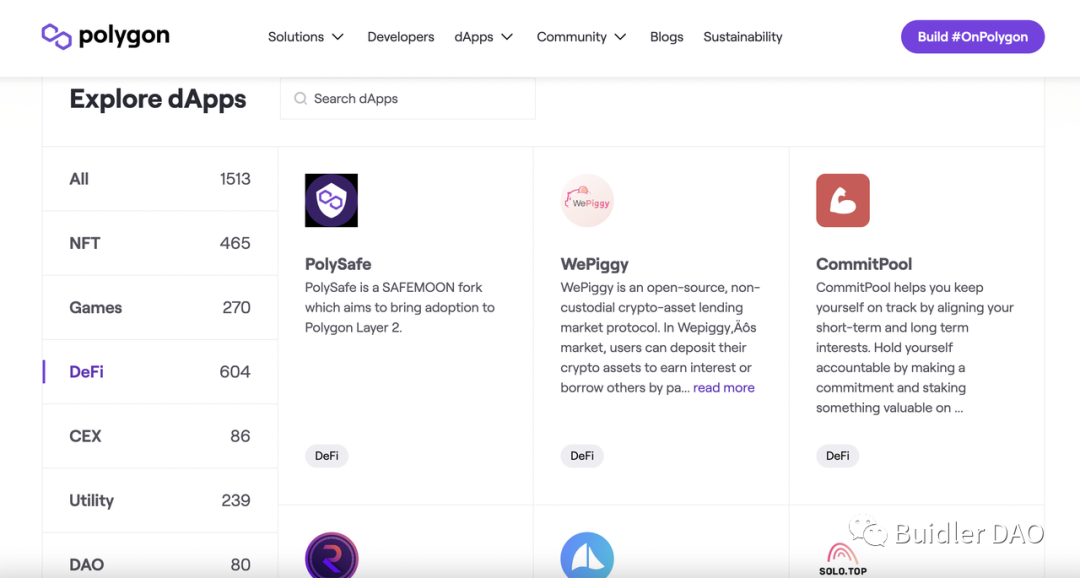

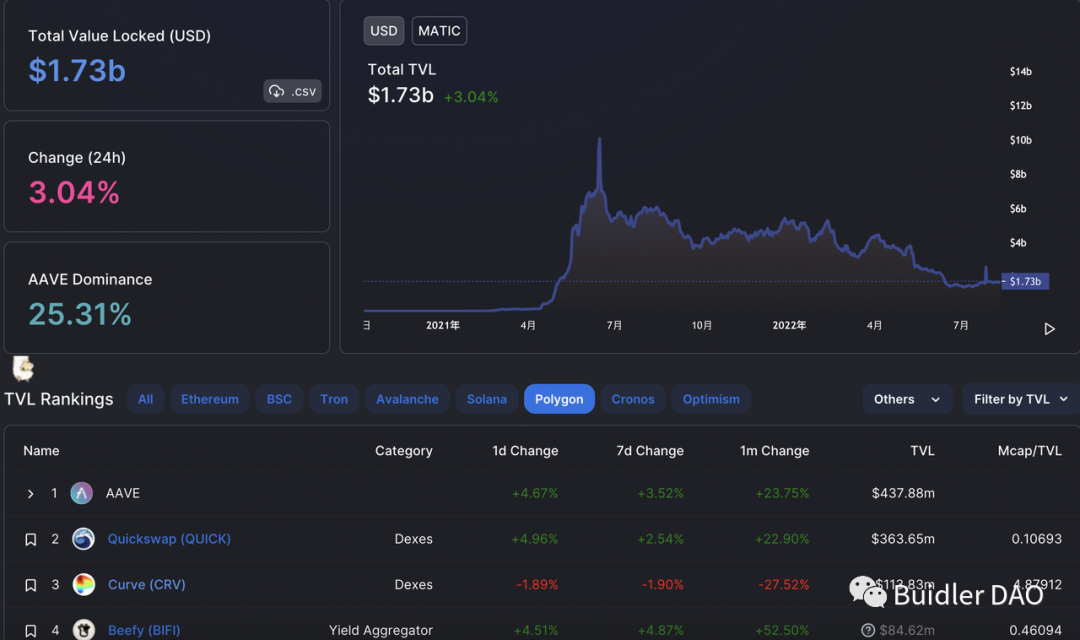

- 目前 Polygon 生態有超過 1500 款 dApp,類型涵蓋 NFT、遊戲、各類 DeFi 等,TVL 超過 17.3 億美金,在所有公鏈中排名第六,很好地承接了以太坊的價值外溢

Ronin

- Ronin 是 Axie Infinity 為自身遊戲打造的一條側鏈,專門用於 Axie Infinity 的遊戲結算,因為遊戲中每天發生的交易較為高頻,導致一般玩家無法支付以太坊高額的 gas fee

- Ronin 目前採用權威證明 (PoA) 共識模型,一種基於信譽的系統驗證者是由團隊根據他們的可信度精心挑選的,數量有限、相對集中,可以允許快速交易如果驗證者發生不良行為者或對網絡產生負面影響,驗證者可能會失去聲譽 Ronin 網絡驗證器的一些節點包括 Binance、Ubisoft 和 Animoca Brands

- Ronin 上也有 Katana 這樣的去中心化交易所應用,也叫 “Ronin DEX”,它允許用戶在 Axie Infinity 生態系統內自由交換代幣,而無需離開 Ronin 區塊鏈,還包括有(SLP/ETH、AXS/ETH)兩個交易對的質押池

- Ronin 的 TVL 在 2021 年 12 月達到最高點 15 億美金,目前鎖倉量在 8700w 美金左右

- 安全事件:2022 年 3 月 23 日,Ronin 與以太坊之間的跨鏈橋遭到黑客攻擊,被盜資金超過 6.2 億美金

公鏈競爭格局:一超多強

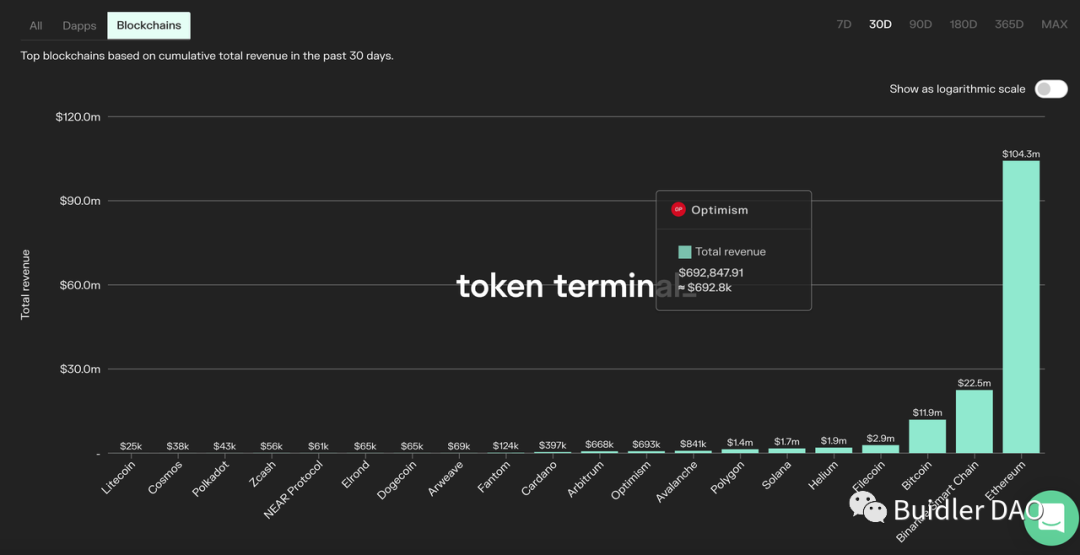

以太坊穩坐半壁江山,仍有看漲預期

目前,以太坊主鏈佔據 58.43% 的 TVL 份額,穩坐半壁江山

2021 年 2 月前,以太坊 TVL 穩定保持 90% 以上份額,隨著多條公鏈生態陸續增長,ETH 幣價下挫,以太坊 TVL 佔比經歷大幅下降

隨著近期 ETH 幣價回暖,以太坊 TVL 份額迎來上升趨勢,對比以太坊 TVL 的 U 本位和 ETH 本位,實際上以太坊主網的鎖倉的 ETH 本位資產變化不大

- 僅前四個 DeFi 協議中就有 250.1 億美金的以太坊鎖倉(Lido 中 81 億美金、AAVE 中 52.6 億美金、Uniswap 中 60.4 億、Curve 中 56.1 億美金),以太坊所有合約鎖倉約 400 億美金

- 假設 ETH 從最現價 1800 美金回到 3000 美金左右,鎖倉數量不變,且其他資產不上漲,以太坊 TVL 佔比超過 80%,隨著以太坊升級路線的推進,ETH 幣價在長期有看漲預期(短期拋壓嚴重)

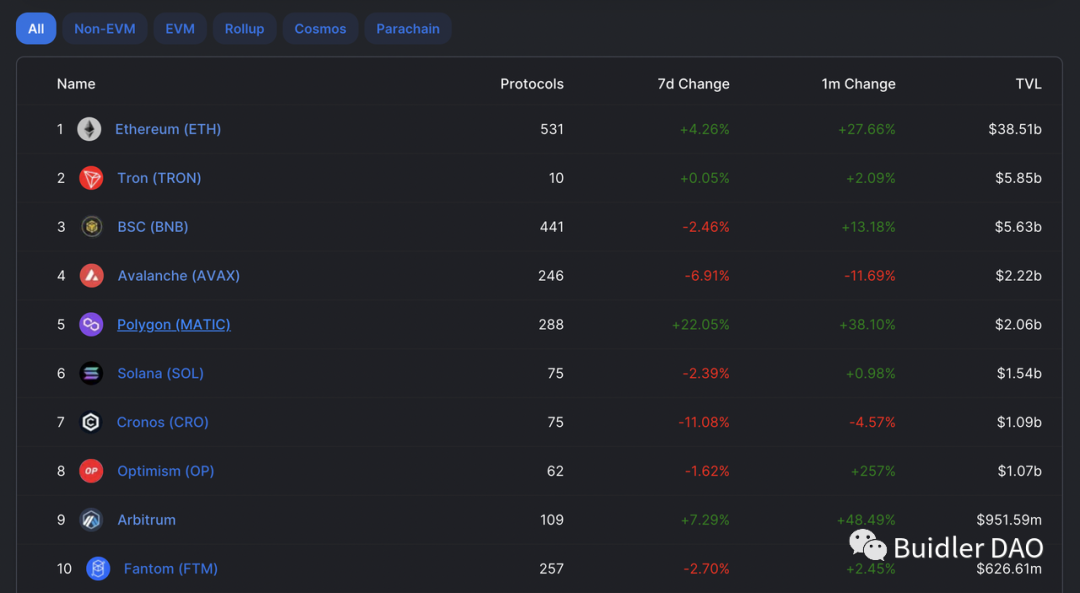

其他公鏈細分剩餘市場

在 TVL 前 10 的公鏈中

- 排名第二的 Tron 以 58.5 億美金的鎖倉量佔據約 9% 的市場份額

- 排名第 10 的公鏈 Fantom 以 2.26 億美金的鎖倉量佔據略小於 1% 的市場份額

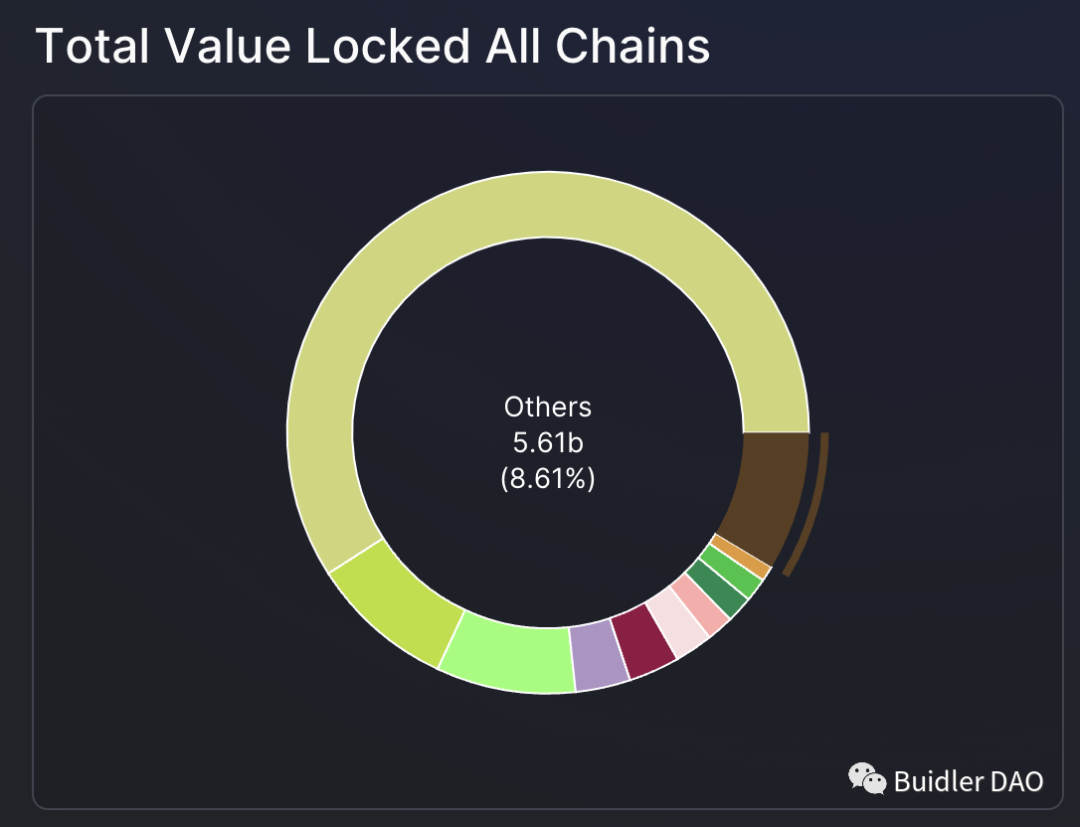

前 10 以後的公鏈鎖倉量佔總鎖倉量的 8.61%

公鏈三種主流打法

- 其他所有公鏈都要和以太坊競爭,主打高性能,不論是 EVM 生態的 L2 / 側鏈共生,還是 Solana 這種極端擴容 Layer1,都需要憑藉各自的敘事來獲得部分 TVL 份額

- 圍繞生態的建立與公鏈本身的性能,市場上的其他公鏈逐漸形成了三種打法普通高性能+ EVM 兼容 極端高性能+ 資本燒錢做生態更底層做 Layer0 協議+ 跨鏈

- 三種路徑中存在的取捨燒錢自己做生態 VS 直接兼容 EVM:自己做生態成本大,不確定性大,直接兼容 EVM 最容易把以太坊生態復製過來,快速建立 dApp

生態極端高性能 vs 普通高性能

- 普通高性能 tps 大概在一萬以下,可以通過一些特色技術實現,不犧牲兼容 EVM 特性,極端高性能 tps 往往超過一萬,往往要犧牲兼容 EVM

- 極端高性能有 “完美用戶體驗” 的正當敘事,但除了以太坊、比特幣,其他公鏈的用戶量很少挑戰到公鏈的性能極限

普通高性能+ EVM 兼容

思路:做 EVM 生態,並且講高性能/L2/側鏈的故事,捕獲以太坊的溢出流量和價值

- 成立邏輯

以太坊有最繁榮的生態和開發者社區

以太坊最先提出 EVM 和智能合約,為公鏈引入可拓展性,具有行業級的正統性,也憑藉先發優勢聚集了所有公鏈中最大的開發者社區

經過數年的驗證,以太坊已經積累了行業最好的生態、開發資源,有大批成功項目

智能合約的開源導致做山寨版本成本極低

智能合約的開源是行業共識(不開源很難吸引大資金智能合約中進行鎖倉),導致成功項目的智能合約極容易被直接複製,再造一個山寨版

以太坊上項目的智能合約可以直接換個前端,接入山寨智能合約

如果某個鏈能夠支持 EVM,則也可以把以太坊上的合約代碼直接複製到另一個鏈,再做一個前端接入,便可實現同樣的功能

以太坊性能不足,迭代速度慢,其他公鏈直接吸收以太坊經驗,更容易做出高性能

其他公鏈低成本做出更好性能的同時,又可以直接把以太坊生態的項目複製過來,實現同樣的功能、更強的性能,更好的用戶體驗

因此許多公鏈能夠採用 EVM+ 提升性能的打法,捕獲以太坊的溢出流量和價值

問題:以太坊完成升級後,更快、更便宜、更安全後,這些項目會稍顯雞肋

下面列舉 TVL 前 10 的公鏈中採用該打法的公鏈

幣安智能鏈 BSC

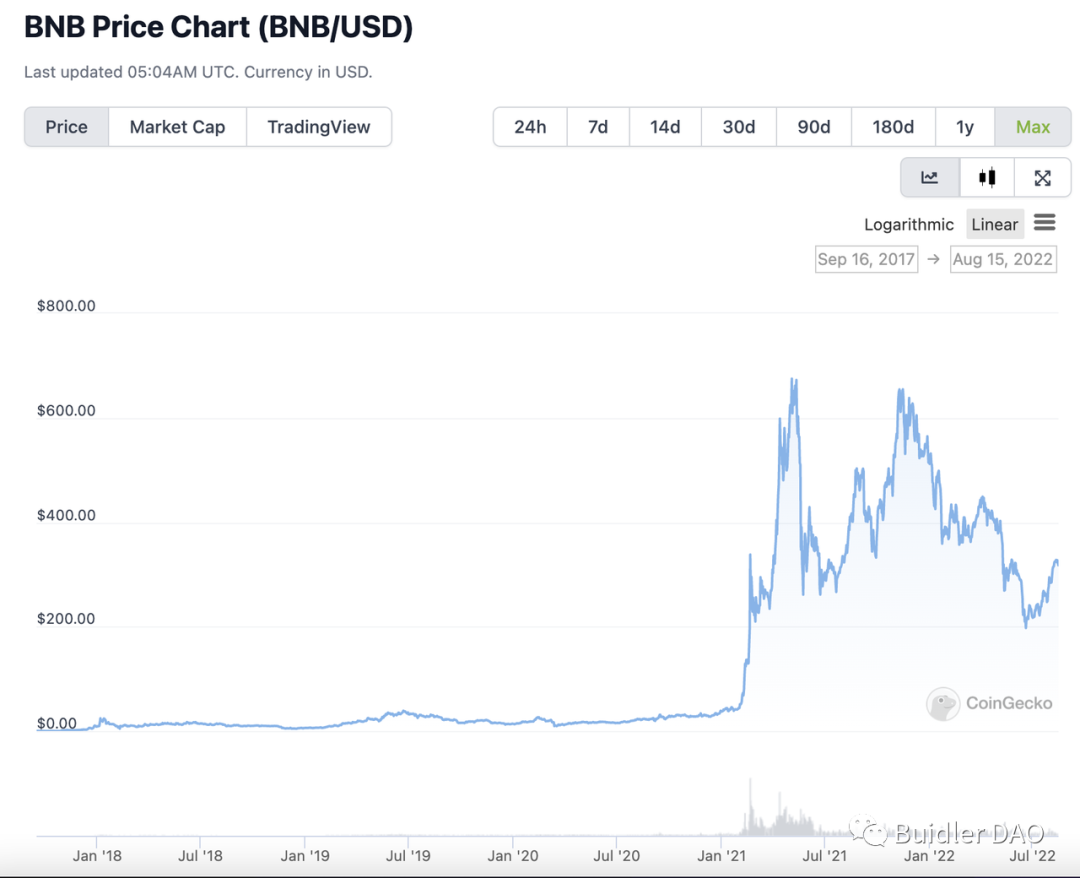

- 幣安於 2019 年 4 月推出自己的幣安鏈 BNB, 後續推出幣安智能鏈 BSC 並將兩條鏈合併,變成現在的幣安(智能)鏈 BSC,希望用比以太坊更好的性能與以太坊抗衡

- 最初幣安鍊是為了發展自己的去中心化交易所,與自身中心化交易所業務協同,後來看到以太坊上的 DeFi 生態/ dApp 蓬勃發展,於是自身也推出各種 DeFi 應用,以及開發 EVM 兼容性,積極捕獲以太坊溢出價值

- 共識機制:基於 POS 的權威證明 (PoSA),只有 41 位幣安認證的驗證者可以確認交易,驗證者有更強的硬件,更好的協同性,能實現更好的性能,但中心化較為明顯

- 原生代幣: $BNB,用於質押驗證,在幣安強的大資金背景和做市能力下,$BNB 價格較為堅挺- 現價 324 美金左右,市值 530 億美金- ATL:$0.04,漲幅 814972.9%;ATH:$686.31,跌幅-52.7%

主要生態:幣安扶持的一些 DeFi 應用以及大量 gamefi,Stepn 也有 BSC 版本

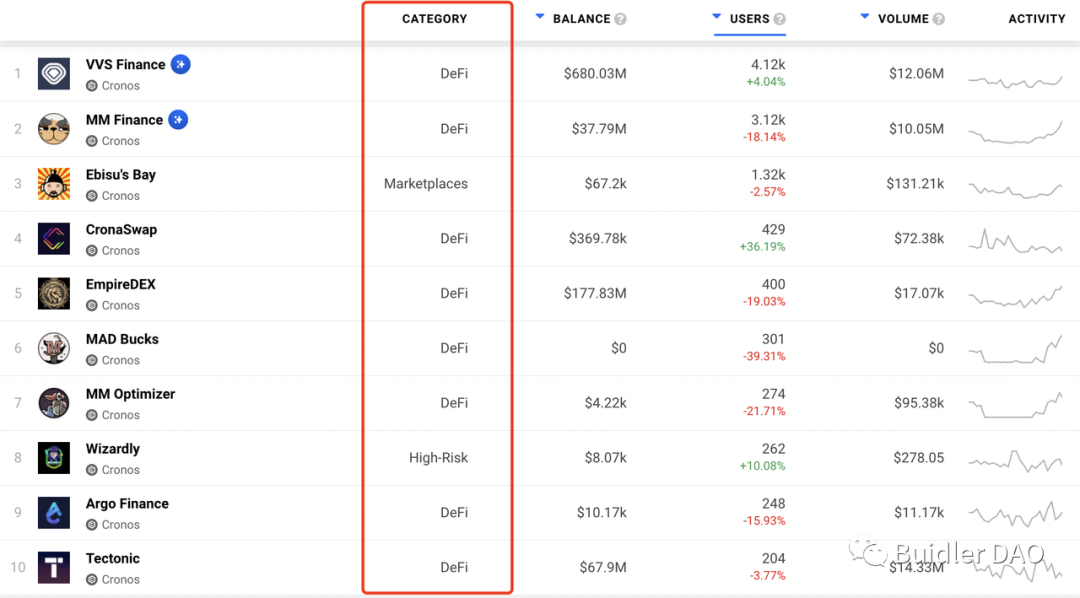

Cronos

- Cronos 主網於 2021 年 11 月上線,是由加密貨幣交易所 Crypto.com 基於 Cosmos IBC 協議開發的 EVM 兼容鏈,旨在為開發人員提供將 DApp 從以太坊和其他 EVM 兼容鏈遷移至 Crypto.com 生態系統的能力

- 共識機制:基於 POS 的權威證明共識機制 PoA,基於網絡參與者的真實身份和個人信譽選出一批驗證人進行交易和區塊的驗證,驗證人必須是現實生活中的可信實體

- 特性 - EVM 高度兼容,更好承接以太坊生態 - 支持 Cosmos 的 IBC 通信協議,可與其他支持 IBC 的公鏈進行跨鏈通信

- 原生代幣:$CRO,作為 Cronos 公鏈的基礎結算代幣和 POS 質押代幣- 現價 0.15 美金左右,市值 38.5 億美金- ATL:$0.012,漲幅 1156.5%;ATH:$0.96,跌幅-84.2%

- 主要生態:DeFi 等金融應用為主

Fantom

- Fantom 背景普通,成立於 2018 年 1 月,團隊來自韓國,主網於 2019 年 11 月上線,旨在利用更高的 tps 和 EVM 兼容性,承接以太坊的 DeFi 應用

- Crypto 圈明星開發者、YFI 創始人 Andre Cronje 於 2018 年 9 月份作為技術顧問加入 Fantom,2021 年 9 月,AC 在 Fantom 上推出 Loot 仿盤 Rarity,喊單後 6 小時,新增召喚者 NFT mint 數量超過 12 萬個,4 天突破 100 萬,此後 AC 繼續在推特不斷喊單,Fantom 生態出現崛起勢頭

- 2022 年 3 月,AC 宣布退圈,不再繼續為 DeFi 和加密貨幣領域做出貢獻,此舉引發 Fantom 生態陷入恐慌,資金加速逃離,幣價下挫嚴重

- 共識機制:POS

- 原生代幣:$FTM,Fantom 鏈的基礎結算代幣和 POS 質押代幣- 現價 0.38 美金左右,市值 9.65 億美金- ATL:$0.0019,漲幅 19868.3%;ATH:$3.46,跌幅-89.0%

- 主要生態:DeFi 等金融應用為主

極端高性能+資本燒錢做生態

思路:在技術上做出極端的高性能,再通過資本助推,燒錢做生態(無法直接複製 EVM 生態)

成立邏輯

- 公鏈本身技術過關後,最重要的就是生態,需要有足夠強大的開發者社區和大量的 dApp 才能吸引用戶

- 極端高性能需要跳出 EVM 的框架,因此無法直接承接 EVM 生態中的 dApp,需要自建新的生態體系,因此對資本的助推提出了較大要求

問題

- 技術和生態都依賴巨大體量的資本,資本出走則整條公鍊和生態都面臨危機,極端性能也對可靠性提出了挑戰

採用該打法的公鏈:目前跑出來的只有 Solana,但仍然有宕機和中心化問題,隨著 Solana 背後的資本目前在押注 Aptos、Sui 等新公鏈,Solana 前景堪憂

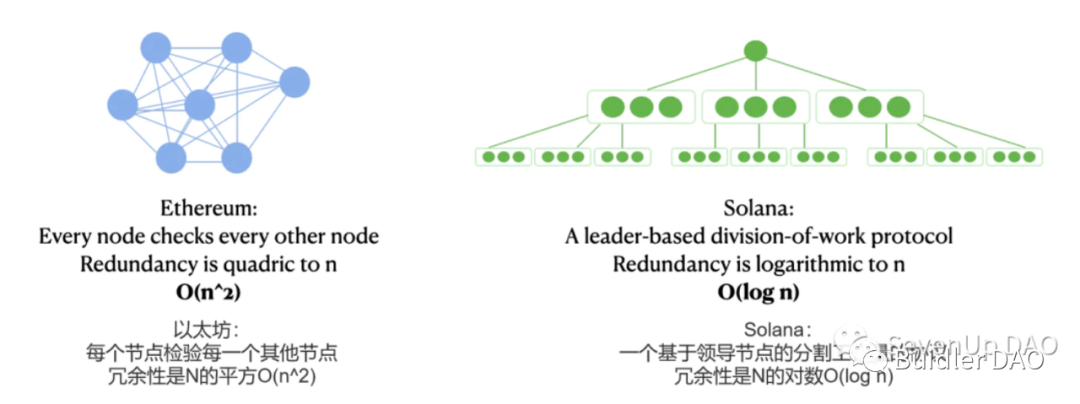

Solana

Solana 主網於 2020 年 3 月上線,將自己定位成 “世界上最快的高性能公鏈”、“以太坊殺手”,有非常多的技術優勢是對標以太坊的缺陷開發的

- 超快的速度:TPS 最高可達 6.5 萬,以太坊 TPS 為 15,Visa 支付網絡 TPS 約為 2 萬

- 超低的費用:只有以太坊的千分之一

共識機制

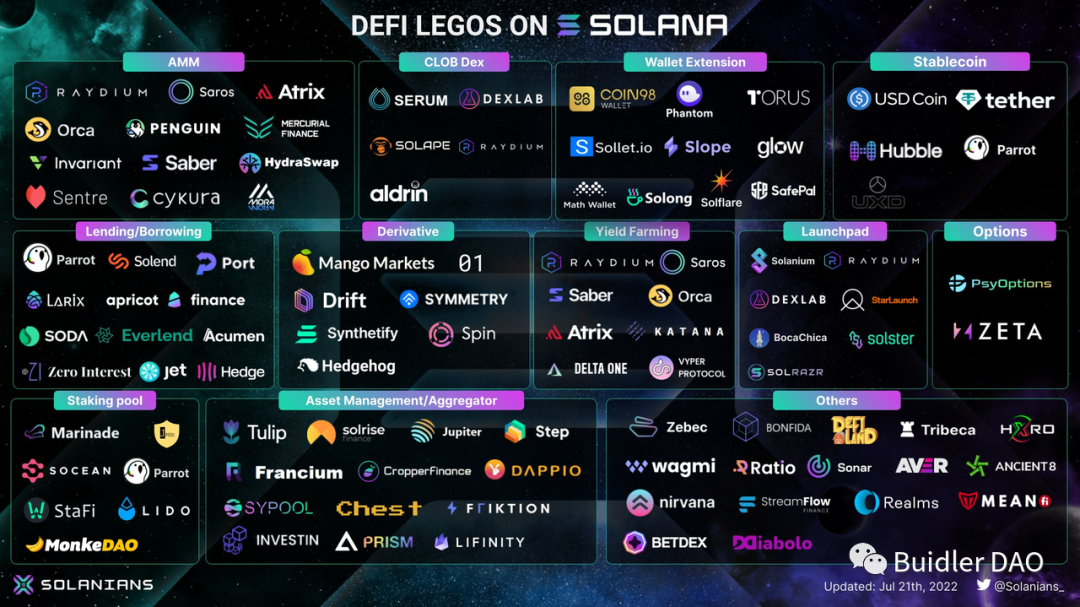

基於 POS 的歷史證明機制(POH),全局時鐘實現並行計算

- 區塊鏈上的時間戳是完全同步的,所有節點都共同維護這個公共賬本,以保證區塊鏈的可信度,但這也會導致效率較慢,比如以太坊生成一個區塊就需要間隔 15 分鐘

- Solana 則允許每個節點生成本地的時間戳,無需等待整個區塊鍊網絡來同步更新數據及數據狀態,從而提高了整體效率

- 這將 Solana 的平均出塊時間壓縮至 400 毫秒,對於絕大多數 DeFi 交易來說,手續費也可忽略不計

激進的低冗餘設計,犧牲可靠度,提升性能

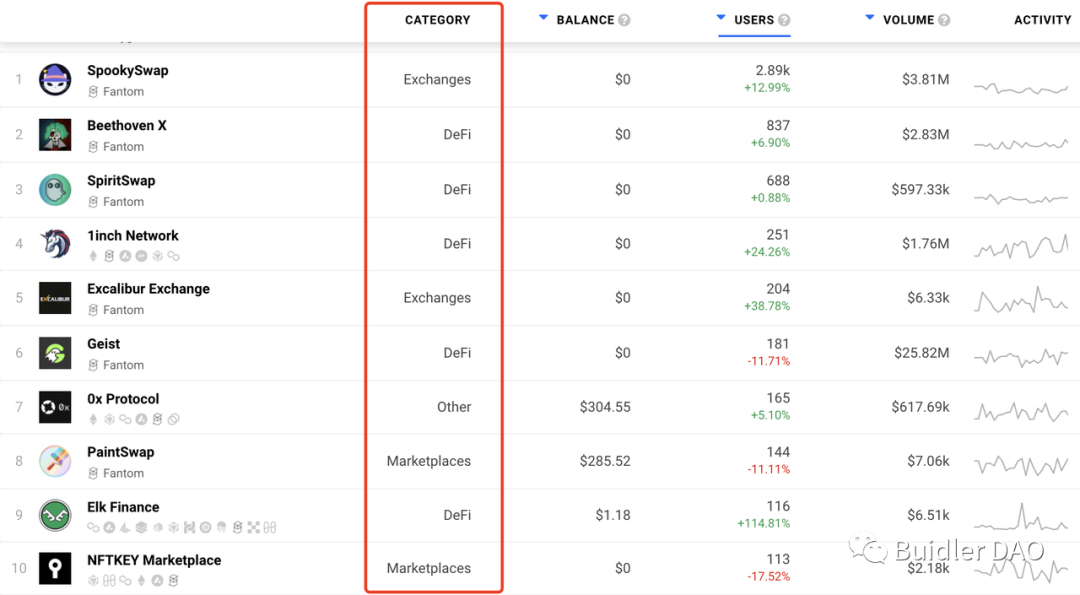

- 去中心化需要冗餘性,所有數據都需要由不同的節點進行計算和驗證,在比特幣、以太坊和其他許多簡單的 PoS 鏈中,每個區塊都必須傳輸、檢查和比較其他每個區塊的工作

- 對於 Solana,只有被指定的那個領導節點來生產下一個區塊,在此基礎上,Solana 將區塊分割成很多小塊,然後只有一小部分節點驗證者來驗證每個小塊 (See Turbine),而不是所有的節點都要發送和驗證所有的區塊,以實現並行計算

- Solana 的低冗餘設計嚴重依賴領導節點是否在線,一旦領導節點離線,網絡的其他部分需要做大量的應急工作;以太坊網絡沒有領導節點,每個節點都有一份精確和重複的副本,如果任何以太坊節點離線,所有其他節點手頭仍有他們需要產生一個新區塊的所有內容

- 冗餘的雙刃劍:在理想的情況下,冗餘導致了網絡的緩慢;但在壞的情況下,它可以防止重大事故

智能合約與虛擬機:節省鏈上資源,降低費率

- Solana 提供了一種不同於傳統的基於 EVM 的區塊鏈的智能合約模型

- 傳統的基於 EVM 的鏈中,合約代碼和狀態都存儲在鏈上的合約中

- Solana 的智能合約是只讀或無狀態的,並且只包含程序邏輯,部署後就可以通過外部賬戶進行交互

- Solana 中與程序交互的賬戶會存儲與程序交互相關的數據,實現了狀態(帳戶)和合約邏輯(程序)的邏輯分離,用戶所需要支付的就是一個文件存儲所需要的花費,不佔用其他 CPU 等鏈上資源,從而降低交易費

生態建立:資本加持+頻繁舉辦黑客松

- 2019 年 7 月,Solana 在由 Multicoin Capital 領投的 A 輪融資中籌集了 2000 萬美元

- 2021 年 6 月,Solana 獲得了 A16Z 領先的 3.14 億美元融資,用於孵化基於 Solana 的項目,以及風險投資部門和交易平台,專注於 Solana

- 2021 年 11 月,Reddit 創始人 Alexisohaniannn 和 776 基金宣布成立總額 2.5 億美元的基金,幫助 Solana 開通區塊鏈社交媒體

- Solana 目前已經舉辦五次黑客松,第五屆黑客松 Riptide 有將近 7000 名參與者總共提交了 550 多個項目,Google、Visa、Jump Crypto 等機構聯合 Solana Ventures 為參賽者提供了高達 500 萬美元的全球獎金和種子資金,Stepn 也是 Solana 黑客鬆的項目

- Solana 上項目類型齊全,基本涵蓋所有類型的 dApp

- 原生代幣

- $sol,可用來進行 POS 質押、生態內支付等

- 現價 44.26 美金左右,市值 155 億美金

- ATL:$0.5,漲幅 8729.0%;ATH:$259.96,跌幅-83.0%

Aptos & Sui

Aptos 和 Sui 在今年 7 月、8 月份分別以高達 27.5 億美金、20 億美金的估值為圈內外所知

- Atpos 本輪融資籌集了 1.5 億美金,FTX Ventures 和 Jump Crypto 領投,在 2022 年 3 月份還有由 a16z 領投的 2 億美元融資,今年已經籌集了 3.5 億美金,預計在 9 月底左右推出主網

- Sui 本輪融資由 FTX Ventures 領投,目前已在該輪融資中獲得 1.4 億美元資金支持,上一輪在 2021 年 12 月完成,3600 萬美元 A 輪融資,由 a16z 領投,Coinbase Ventures 等參投

Aptos 和 Sui 團隊的前身是 Meta 的數字貨幣 Libra 團隊,2022 年 1 月份被 Meta 以 1.82 億美金賣出

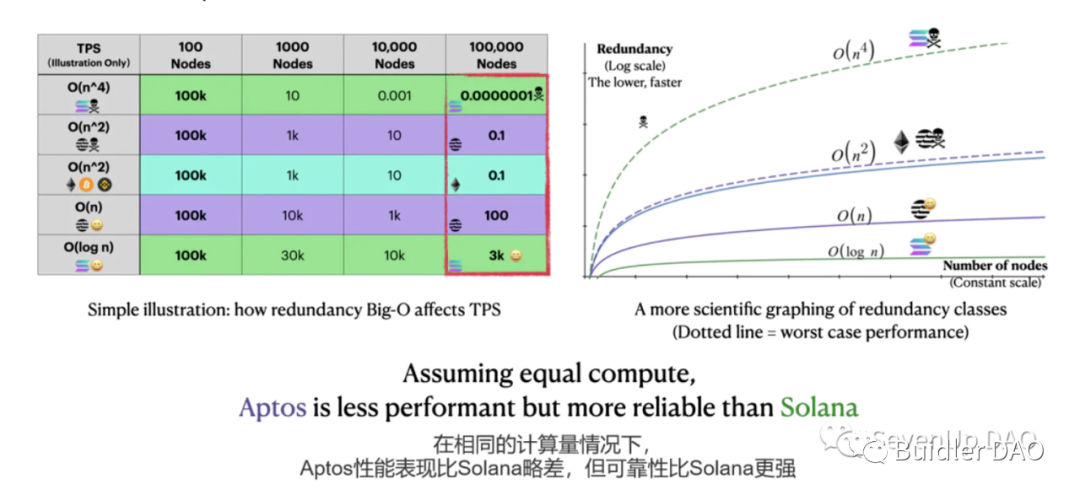

Aptos 和 Sui 均基於 Move 語言開發,在底層設計上有相似之處,通過減少一定信任冗餘度實現並行計算,tps 在 12 萬左右,信任冗餘度比 Solana 稍高,也更安全

頂尖 Crypto fund 領投,生態開發者大量湧入提前佈局

- 2019 年,Multicoin 投資 Solana 的成本幣價在 0.4 美金左右,2021 年最高浮盈 650 倍,Solana 早期生態的建設者和投資者也獲得了巨量財富回報,Aptos 和 Sui 的出圈和當年 Solana 的故事極其相似,吸引了大量的資金和開發者

- Aptos 表示已有超過 100 個項目在網絡上構建,包括 DeFi、NFT、遊戲等,大量的生態還在開發當中

短期 FOMO 情緒嚴重,長期價值難以判斷

- Aptos 和 Sui 的前身 Libra 在 2022 年 1 月份被 Meta 以 1.82 億美金賣出,現在估值逼近 50 億,短期泡沫和資本做局的味道是明顯的

- 高性能並不是新敘事,Aptos 和 Sui 被看作是高性能鏈 Solana 的殺手,背後必然有頭部 crypto fund 募資過剩資金無處配置的問題,同時以太坊完成升級後也將擁有相近的高性能

- 但以太坊真正完成性能升級樂觀估計還需要 2-3 年,且隨著生態建設者大量湧入 Aptos 和 Sui,兩條新公鏈也可能在未來佔有部分位置

更底層做 Layer0 協議+ 跨鏈

思路:做公鏈間的協議,讓其他公鏈接進來或者基於自己的底層協議開發公鏈,項目方基於更底層的協議捕獲價值

成立邏輯

- 直接做公鏈將面臨較大的內捲

- 公鏈間生態較為割裂,但多鍊格局是主流論調,跨鏈項目有一定機會,用中心化或者純鏈上的方式來達成數據跨鍊或者資產跨鏈的目的

- 直接讓現有公鏈接入自己的協議或者基於 SDK 開發,能降低公鏈開發成本,同時讓接入的公鏈直接共享生態

問題

- 行業仍處在較為早期的階段,跨鏈需求並不強烈

- 需要公鏈項目主動接入自身協議,對招商能力較為依賴

代表項目:波卡、Cosmos、Avalanche

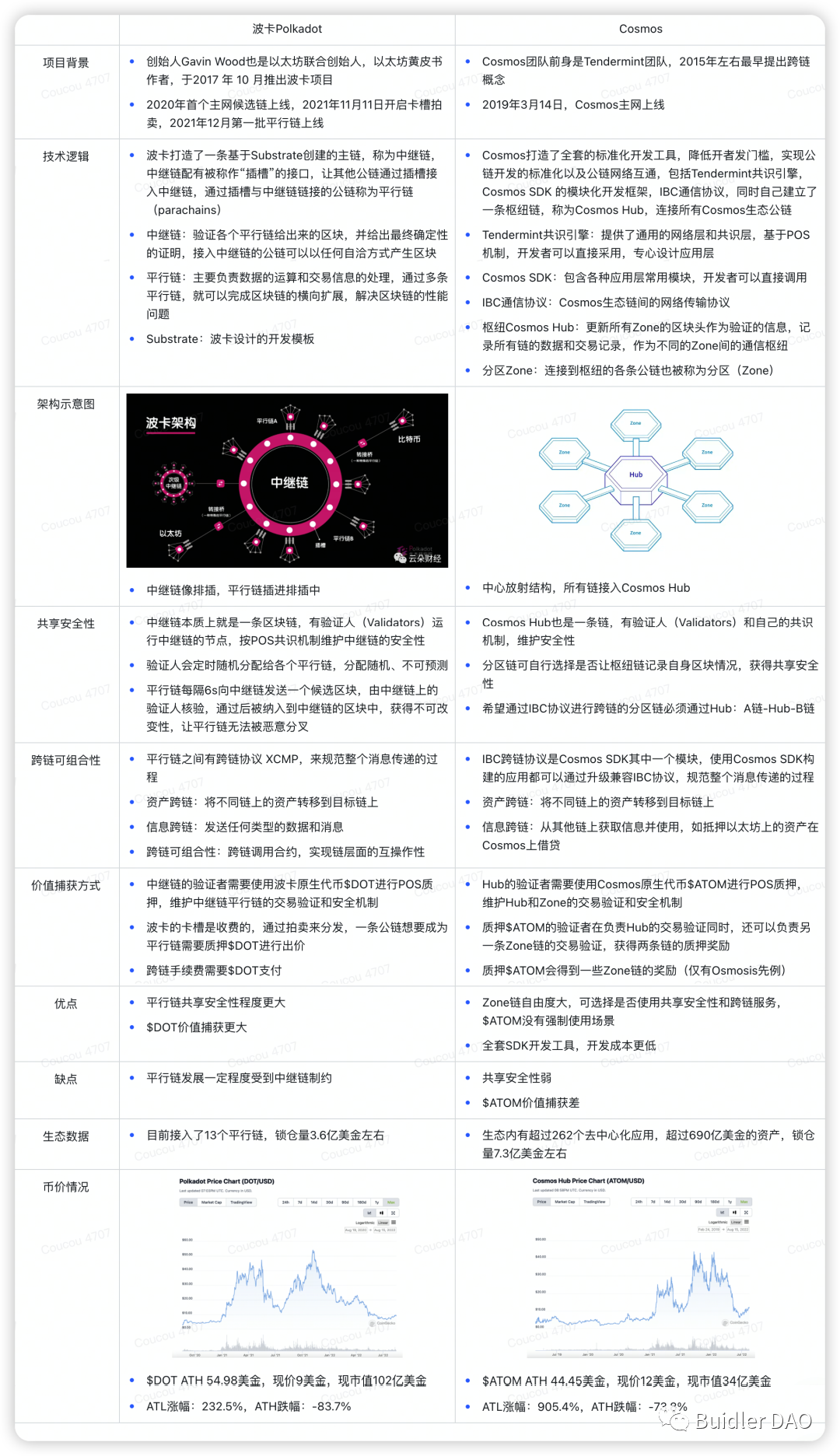

波卡和 Cosmos 的 Layer0 策略較為接近,均是自己專注於 Layer0 的搭建,降低開發者接入門檻,並提供較好的跨鏈互操作性;Avalanche 既做 Layer0,也有自己原生可拓展的 Layer1,Layer0 的搭建程度不如波卡和 Cosmos,因此下面著重對比波卡 Polkadot vs Cosmos,單獨講解 Avalanche

波卡 VS Cosmos

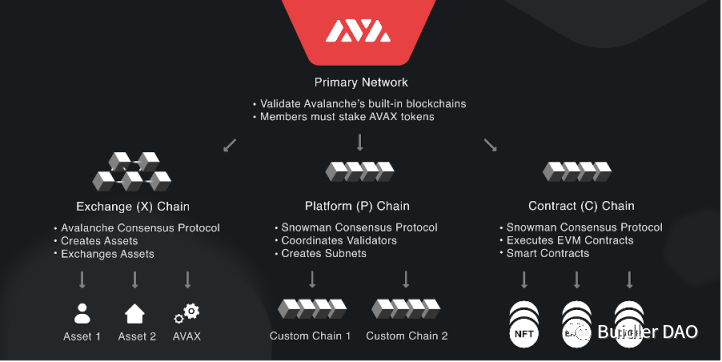

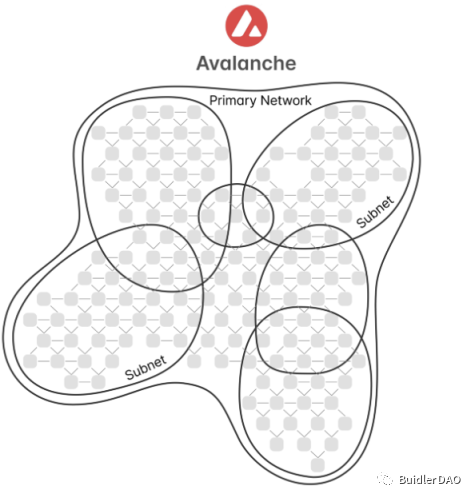

Avalanche

Avalanche 於 2020 年正式上線,屬於新型的區塊鏈,特點是全新的共識機制 Avalanche,又為為 “雪崩協議”

項目主體 Ava Labs 由康奈爾大學副教授 Emim Gun Sirer 於 2018 年創立,A16z 等機構投資,Gun 教授在 2002 年就發表了區塊鏈相關技術論文,被認為是比特幣的技術源頭

“雪崩” 共識機制

- 在既有數百個以至更多節點當中,以快速而多次抽樣方式獲得多次驗證結果,節點自身也會做小樣本抽樣,只要某一結果多次在驗證節點中得出過半數結果,則可以確認其交易或信息正確性,不需要所有節點進行驗證

- 整個機制就像 “雪崩” 一樣,啟動後驗證節點如雪球般愈積愈多,因此被稱為 “雪崩機制”,不用受限於單一的線性鏈,擴容性很高

架構:平行鏈+子網

平行鏈:主網由三條平行的公鏈所組成,三條鏈各司其職,共同創造出快速且能方便 DeFi 搭載其上智能合約的平台

- X-chain 負責對數字資產的創建、管理和交易鏈

- C-chain 致力於智能合約,支持基於 Avalanche 協議的 dApp 開發的 EVM 副本

- P-chain 負責協調驗證者並創建 Subnet 和質押機制

子網

- 一組對網絡狀態達成共識的驗證節點,可以被認為是堆棧的底層,每個區塊鏈都需要有一個子網負責驗證交易,同時一個子網可以驗證多條區塊鏈,主網是一個特殊的子網

- 理論上 Avalanche 允許創建無限的 Subnet,實現網絡擴展

- 每個 Subnet 可以是私有的(permissioned),或公共的(permisionless)

- 對於跨鏈互操作性,使用同一子網(即擁有同樣驗證者集)的區塊鏈將默認兼容

Layer0 跨鏈邏輯

- 希望接入 Avalanche 的鏈可以部署自己的子網,發行自己的原生代幣來進行質押驗證者,支付 gas 消耗

- 同時接入部署的子網也需要參與 Avalanche 主網的區塊驗證

- 但 Avalanche 並未公佈原生跨鏈互操作方案,且開發工具不如 Cosmos SDK 成熟,這成為了 Avalanche 橫向可拓展性的重要製約因素,其他公鏈接入 Avalanche 產出成本比不高

主網原生代幣

- $AVAX,可用於質押驗證和交互 gas,技術正統性和 A16z 的背書讓 $AVAX 成為 2021 年表現最亮眼的幣之一

- 現價 27.95 美金左右,市值 80 億美金

- ATL:$2.80,漲幅 910.1%;ATH:$144.96,跌幅-80.5%

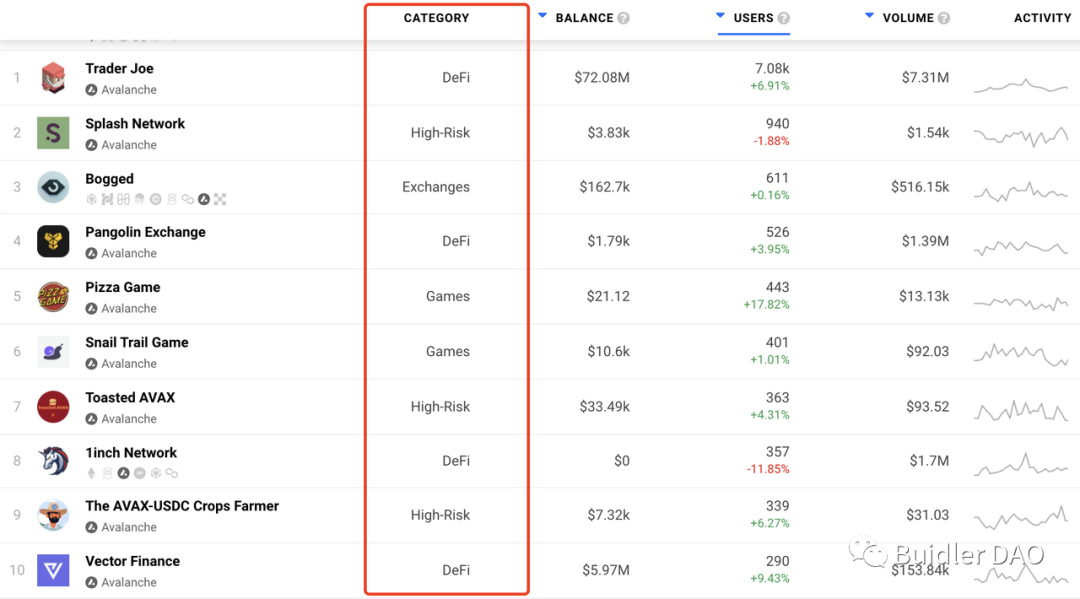

- 主要生態:最初以 Cruve 等成熟的 EVM DeFi 項目切入,後續發展出眾多 gamefi、marketplace 類應用,DeFiKingdoms 也在 Avalanche 的子網上進行部署

公鏈發展趨勢

未來仍是一超多強的格局,以太坊地位相對穩固,部分鏈可能面臨洗牌

以太坊

- 隨著 $ETH 價格回暖,TVL 佔比將更加穩固,資產聚集將增強以太坊的網絡效應,吸引資產回流

- 以太坊未來的多 Rollup 格局已經初步體現-TVL 前十的鏈中已經包含了 Optmism 和 Arbitirum 兩個以太坊的 Rolllup 項目,以太坊從中捕獲部分價值,Polygon 作為以太坊側鏈也有部分和以太坊共生的關係- 此外還有多個明星 Zk-Rollup 項目即將上線,若 Zk-EVM 技術實現突破,有望取得比 Optmism 和 Arbitirum 更靠前的地位- 分片後,以太坊也將憑藉 Rollup* 分片,躋身高性能公鏈行列,單純高性能敘事無法挑戰以太坊

- 高性能公鏈中,隨著 Solana 背後的資本出走 Aptos 和 Sui,且 Aptos 和 Sui 未上線就迎來了大批開發者和在建生態,Solana 的高性能鏈霸主地位將受到兩條新公鏈的嚴重威脅

- 靠普通高性能+ 兼容 EVM 生態的鏈中- BSC 和 Cronos 可能憑藉頭部交易所戰略節點的身份活下來,BSC 身後的幣安比 Crypto.com 更加強勢- Fantom 隨著 AC 出走走勢較弱,較可能在後續出局

- Avalanche 憑藉出彩的共識創新和橫向拓展概念仍大可能在前十中保留一席之地

- 波場 Tron 憑藉創始人光環自帶流量,也有較強的競爭力

細分敘事的鏈捕獲細分賽道的價值

- 通用型 Layer1 往往圍繞著去區塊鏈不可能三角等通用敘事發展,較為內捲

- 一些無法在通用型 Layer2 上完美體現的特性成了部分公鏈講述的細分敘事,如隱私鏈、Social 鍊等,精准定位可能會帶來部分市場份額,但在體量和生態完整性上無法參與通用型公鏈的競爭

- 這部分公鏈可能基於 Cosmos、波卡、Avalanche 等 Layer0 協議加入對應生態,也可能是以以太坊的一個 Rollup 項目形態出現

投資策略思考

公鏈投資

公鏈 KSF:開發者與生態、投資機構背書、招商與市場能力、技術與性能

開發者與生態:最重要的因素,有豐富且閉環的生態才能長久吸引用戶和資金,以太坊最大的護城河就是大量的活躍開發者和豐富的生態,Solana 頻繁舉辦黑客松、孵化項目也是快速佔領部分市場份額的原因,Aptos 和 Sui 未上線就號召了大量生態建設者來進行開發

投資機構背書:A16z、Multicoin、Coinbase 等明星 crypto fund 的加持具有巨大的號召力,給生態建設者以及早期用戶帶來信心,同時,吸引開發者、打造生態需要巨量資金,也離不開頂級機構的支持

招商與市場:另一種做生態的思路,直接引進明星項目部署到新鏈上,吸引用戶前來交互,獲得早期收益,以及如何通過一些市場策略吸引早期用戶

技術與性能:性能上過關即可

- 各個鏈之間用 TPS 衡量的性能並沒有較大的差異化,除了像以太坊、BTC 這樣的老牌 POW 公鏈,可以在升級後解決問題,同時,絕大多數公鏈日常的交易並使用到其所宣稱的性能極限,Solana 理論 65000 的 TPS 實際只達到 2000 多,但體驗依舊順暢

- 差異化在於實現該 TPS 的技術,在區塊鏈不可能三角的哪一部分做了權衡,絕大部分公鍊是部分犧牲去中心化,但絕大部分普通用戶是對中心化無感的

投資策略

在技術與性能過關的前提下,結合現存開發者與生態、投資機構背書、招商與市場能力因素,判斷該公鏈在未來是否有生態爆發的可能

應用投資

新公鏈剛上線一般最先有 DeFi 的投資機會

- 公鏈剛上線時,絕大部分用戶沒有原生幣進行交互,購買鏈上資產,只能通過鏈上的 DeFi 項目來獲得原生幣,DeFi 的競爭優勢在於流動性,需要吸引用戶遷移資金,獲得早期快速增長,因此 DeFi 往往是一條新公鏈最先增長的項目類型

- EVM 時光機,DeFi 生態發展的路徑參考,從邏輯上講,所有能寫智能合約的公鏈都會走一遍- dex-> 借貸-> 穩定幣 swap-> 算法穩定幣-> 其他衍生種類的 defi 項目- BSC、Polygon、Solana、Avalanche 等公鏈都復現了該路徑,目前仍有大量公鏈在復現過程中,但市場上的資金有限,故事效果會越講越差

和資產相關的應用去資產規模大的鏈

- DeFi、NFTfi、重資產的 gamefi 等類型的項目對流動性要求較高,適合選擇以太坊、Solana 等資產規模大的鏈

- 資產規模大說明該鏈用戶眼光較為長期,鏈上資產比較優質,同時用戶不需要進行複雜的操作將其他鏈資產轉移到新鏈參與交互

- Solana NFT 交易量只有以太坊 NFT 交易量的十分一,總是以太坊的 marketplace 更賺錢,NFT 借貸等項目也只能基於以太坊的藍籌 NFT 來做

更加高頻、輕資產的應用適合去高性能、低手續費的鏈,或者以太坊的 layer2

公鏈底層協議特性會創造一些不同於其他公鏈的生態位

- 例如 Solana 和以太坊在售賣 NFT 時只能在一個 marketplace 售賣,而以太坊的 NFT 能在多個 Marketplace 掛單,核心原因在於兩條鏈的資產管理協議不同,Solana 的資產售賣是直接給 Marketplace 的智能合約託管,而以太坊僅僅是授權給 Marketplace

- 因此 NFT 交易聚合器的商業邏輯在 Solana 上更加成立

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。

各個節點按照 POW 機制爭奪記賬權:通過更改隨機數計算最終的默克爾根

各個節點按照 POW 機制爭奪記賬權:通過更改隨機數計算最終的默克爾根