“《DeFi:重生》是 CoinMarketCap 和 Spartan Labs 的最新報告——涵蓋了 DeFi 的現狀、DeFi 發展的經驗教訓和進展,以及新興行業的簡史。”

原文:CoinMarketCap and Spartan Labs: State of the DeFi Industry Report(CoinMarketCap)

作者: CoinMarketCap、Spartan Labs

編譯: Skypiea,DeFi 之道

目錄

- DeFi 已死了嗎?

- DeFi 簡史

- DeFi 的誕生:鏈上自動化做市商 Uniswap

- 了解 Maker Protocol 和 DAI,第一個去中心化穩定幣

- Aave (ETHLend) 和 Compound:突破 DeFi 借貸的界限

- 收益耕種的誕生

- COMP 治理代幣

- Andre Cronje(AC)的 Yearn Finance

- YAM 和食物代幣浪潮

- SushiSwap:Uniswap 衍生產品

- 以太坊可擴展性和 L1 軍備競賽

- 隨之而來的區塊鏈擴展問題

- 第 1 層區塊鏈軍備競賽

- 互操作性:多鏈的未來

- 混亂的水域和前進的道路

- DeFi:重生

- 轉向可持續的現金流生成協議

- 向可持續代幣經濟學的轉變

- 可持續 DeFi 協議框架

- 代幣經濟學的進一步發展

- 合成資產和衍生品的興起

- 監管和 DeFi:下一步是什麼?

- 這對 DeFi 意味著什麼?

- 最後的想法

DeFi 已死了嗎?

去中心化金融(DeFi)的創建已經席捲了加密行業。

這個故事源於 2016 年 Reddit 用戶 u/vbuterin(現廣為人知的以太坊聯合創始人 Vitalik Buterin)的假設性思想實驗。他當時提出了一個想法,以鏈上自動化做市商這種方式運行鏈上去中心化交易所,類似於預測市場。這隨後推動創建了在區塊鏈技術之上的去中心化金融系統。

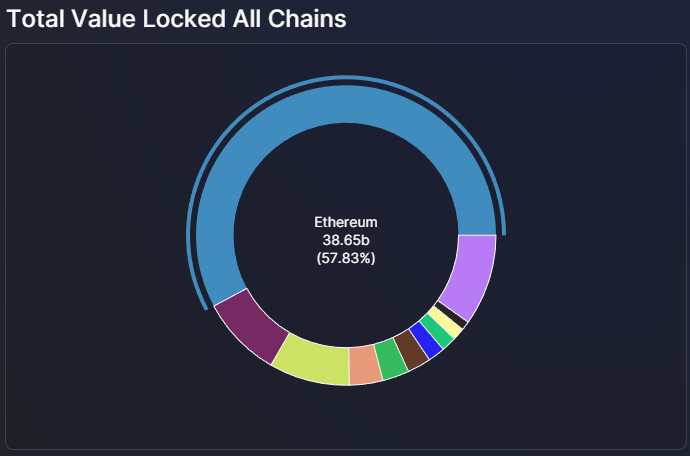

此後,DeFi 行業飛速發展,成為一個充滿機遇、價值億萬美元的蓬勃發展的生態系統。在 2021 年 12 月達到頂峰時,DeFi 憑藉多個區塊鏈生態系統和應用程序而獲得了高達 2479.6 億美元的總價值鎖定 (TVL)。然而,在宏觀經濟不確定性、地緣政治緊張局勢、DeFi 黑客攻擊和漏洞增加、市場普遍低迷以及由於近期事件(Terra、3AC、Celsius 暴雷)導致的前景越來越悲觀之後,DeFi 空間已經失去了很大的價值。2022 年 6 月,其 TVL 跌至 674.6 億美元的低點。

這就引出了一個問題:DeFi 已經死了嗎?

現在,這是一個很難回答的問題。說 “沒有” 顯得太倉促,我們看到了很多時刻 “被否定” 的 web3 最大主義者;說 “是的” 同樣太倉促,這樣會使我們低估這個空間的真正活力和穩健性,它經歷了多少才能活下來,以及它還能成長和發展多少。

那麼最好的答案就在 “二者之間”。雖然 DeFi 肯定不會以任何方式消亡,但走上導致市值崩潰和 TVL 流失的老路根本不會給這個空間帶來任何好處。

要想重生,DeFi 必須建立在之前週期的灰燼之上。前進的道路應始終以過去的教訓為指導,因此這是我們首先要全面關注的地方。

DeFi 簡史

在加密貨幣寒冬的嚴寒中,Uniswap、Maker Protocol 和 Compound 從第一批探索未知領域的探索者中脫穎而出。這些項目的創建都考慮到了類似的願景,即創建一個去中心化且無需信任的金融系統,實現抗審查和經濟包容,同時不影響其能力和效率。

借助這三個去中心化應用程序,無需信任的數字資產交易所、穩定幣和加密貸款的想法成為現實。根據 DeFilllama 的說法,到 2019 年 6 月,這些協議累計積累了接近 5 億美元 TVL 的驚人數字,這在當時是一項令人矚目的壯舉。

話雖如此,去中心化金融的想法在當時並不是真正可廣泛使用的東西,只有少數生活在以太坊區塊鏈上的智能合約。

“DeFi” 是一個流行詞,經常被拋出,作為對去中心化金融系統充滿希望的未來的一瞥。向構建 DeFi 的巨大轉變真正始於 2018 年 11 月誕生的 Uniswap。

DeFi 的誕生:鏈上自動化做市商 Uniswap

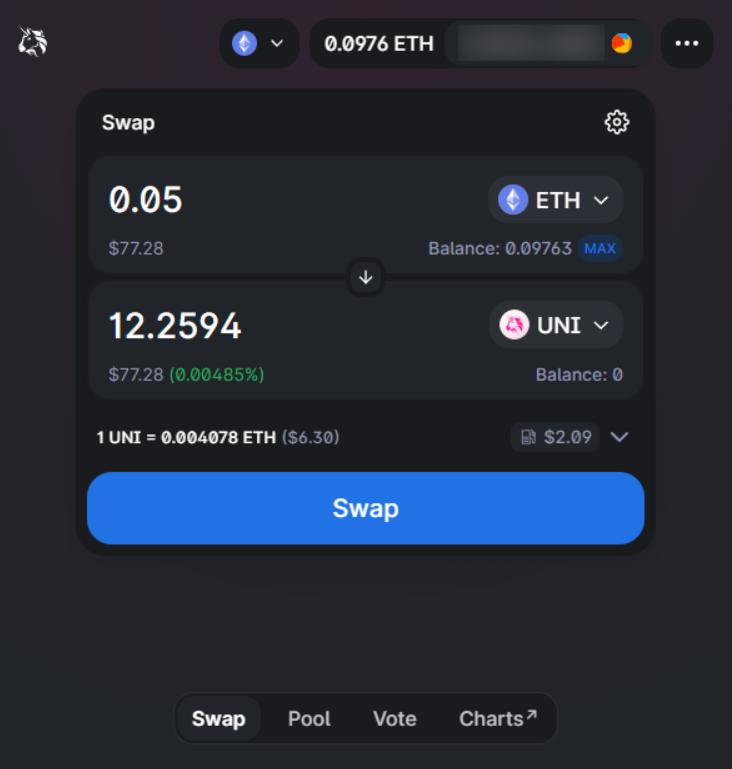

建立在 Vitalik Buterin 關於去中心化交易所的思想實驗之上,Uniswap 作為以太坊上第一批鏈上自動化做市商協議推出。儘管 Bancor 最先提出了流動性池的概念,但 Uniswap 以其著名的 “x * y = k” 恆定產品池公式為大眾普及了它。

Uniswap V1 的任務很簡單,為用戶提供一個界面,讓他們在以太坊上無縫交換 ERC20 代幣。它主要專注於去中心化、抗審查和安全,它有效地使 Uniswap 能夠為用戶創造一種安全可靠的方式,在沒有中心化託管人的情況下無需信任地交易他們的數字資產。

Uniswap 協議的代碼被設計為推動行業向前發展的公共產品,它的代碼是完全開源的,對早期投資者、採用者或開發者沒有特殊待遇,沒有治理代幣或平台費用。

完全開源 Uniswap 協議代碼的選擇顯然造就了當今跨多個區塊鍊網絡的很多去中心化交易所。

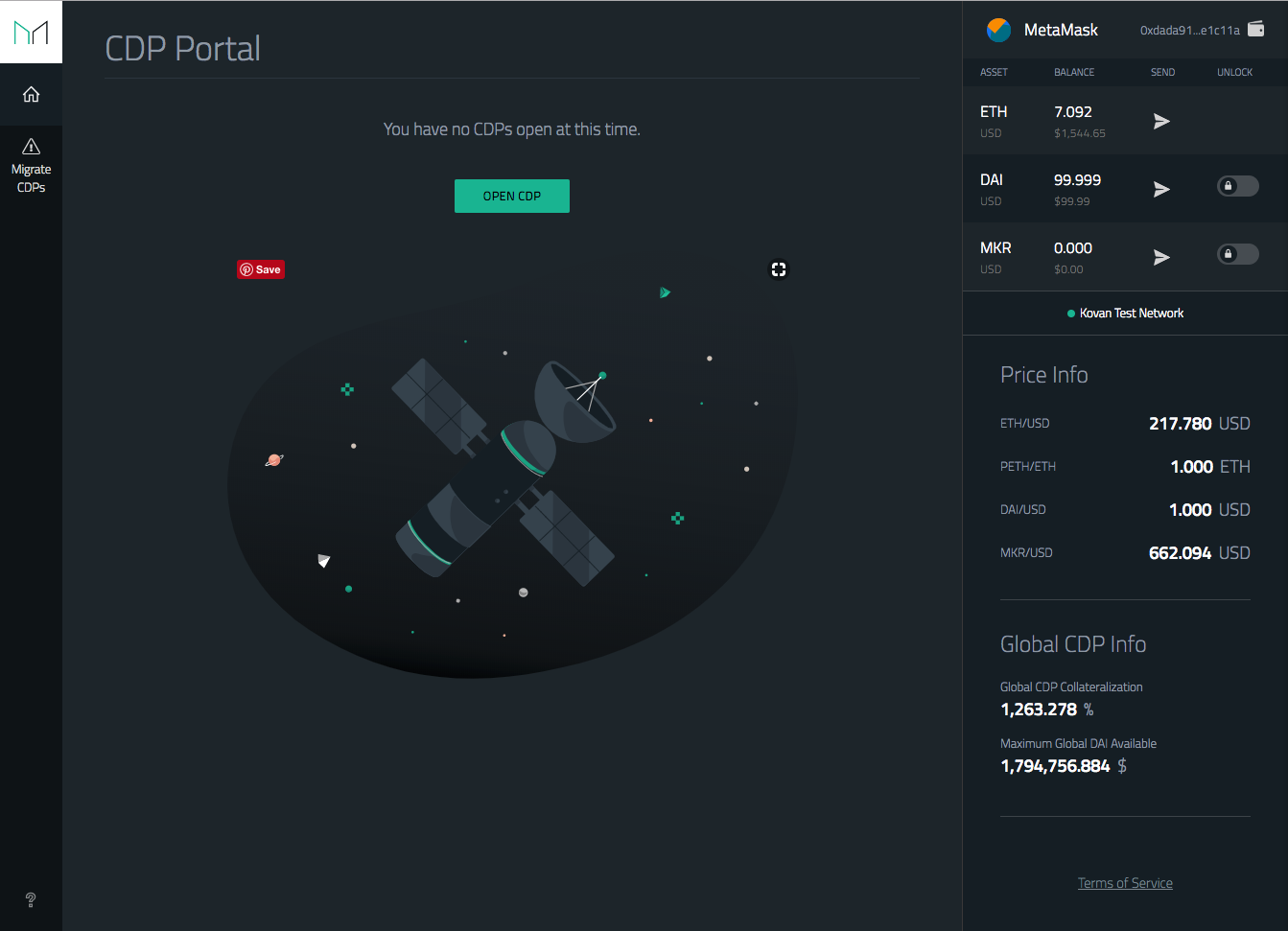

了解 Maker Protocol 和 DAI,第一個去中心化穩定幣

Maker 協議平台使任何人都可以生成 DAI,這是第一個以 ETH 和 BTC 等加密資產為抵押的去中心化抵押穩定幣。

由於加密貨幣的市場價值通常會經歷大幅波動,因此對穩定幣的需求是顯而易見的。然而,當時唯一的市場產品是由中心化各方資產支持的中心化穩定幣,這些資產面臨託管和監管風險。

在去中心化經濟中,適合 DAI 的產品市場很明確,因為它維護了加密行業的創始精神、抗審查和去中心化。

自成立以來,該協議及其穩定幣已經經歷了多次迭代。

2020 年 3 月 12 日,也就是被稱為黑色星期四的一天,ETH 的價格經歷了大幅下跌,並在 24 小時內下跌了 30% 以上。這種市場波動加上以太坊不斷上漲的 gas 費給協議帶來了巨大壓力,因為許多 DAI 金庫所有者的金庫抵押不足並被清算。

與此同時,由於套利者在網絡擁塞的情況下暫停操作,沒有足夠的清算人競標可清算抵押品。這很快導致了穩定性問題,因為 DAI 與美元掛鉤,並且 MKR 的價格在同一天大幅下跌了 50% 以上。

為了拯救 DAI,MakerDAO 社區提議添加由 Coinbase 的 Circle 支持的中心化穩定幣 USDC,作為鑄造 DAI 的抵押品,為協議及其 DAI 穩定幣提供更高的穩定性。

雖然當時是一個有爭議的決定,但抵押 USDC 被證明是止血的好舉措,並有效地挽救了 Maker 協議。

Aave (ETHLend) 和 Compound:突破 DeFi 借貸的界限

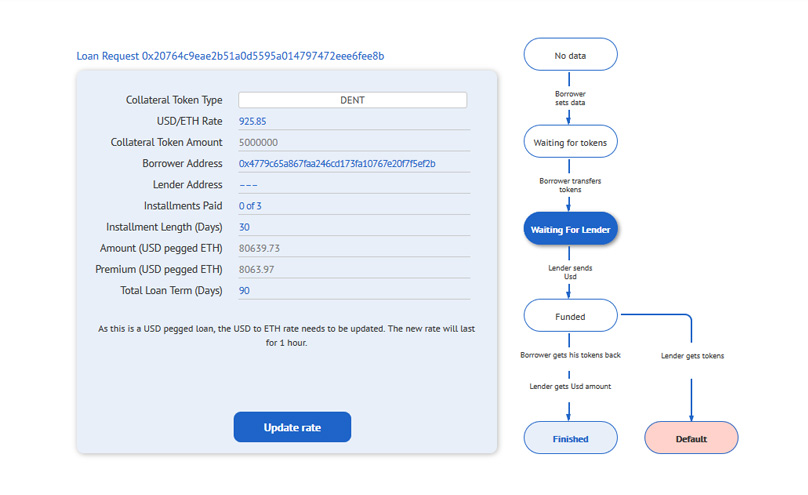

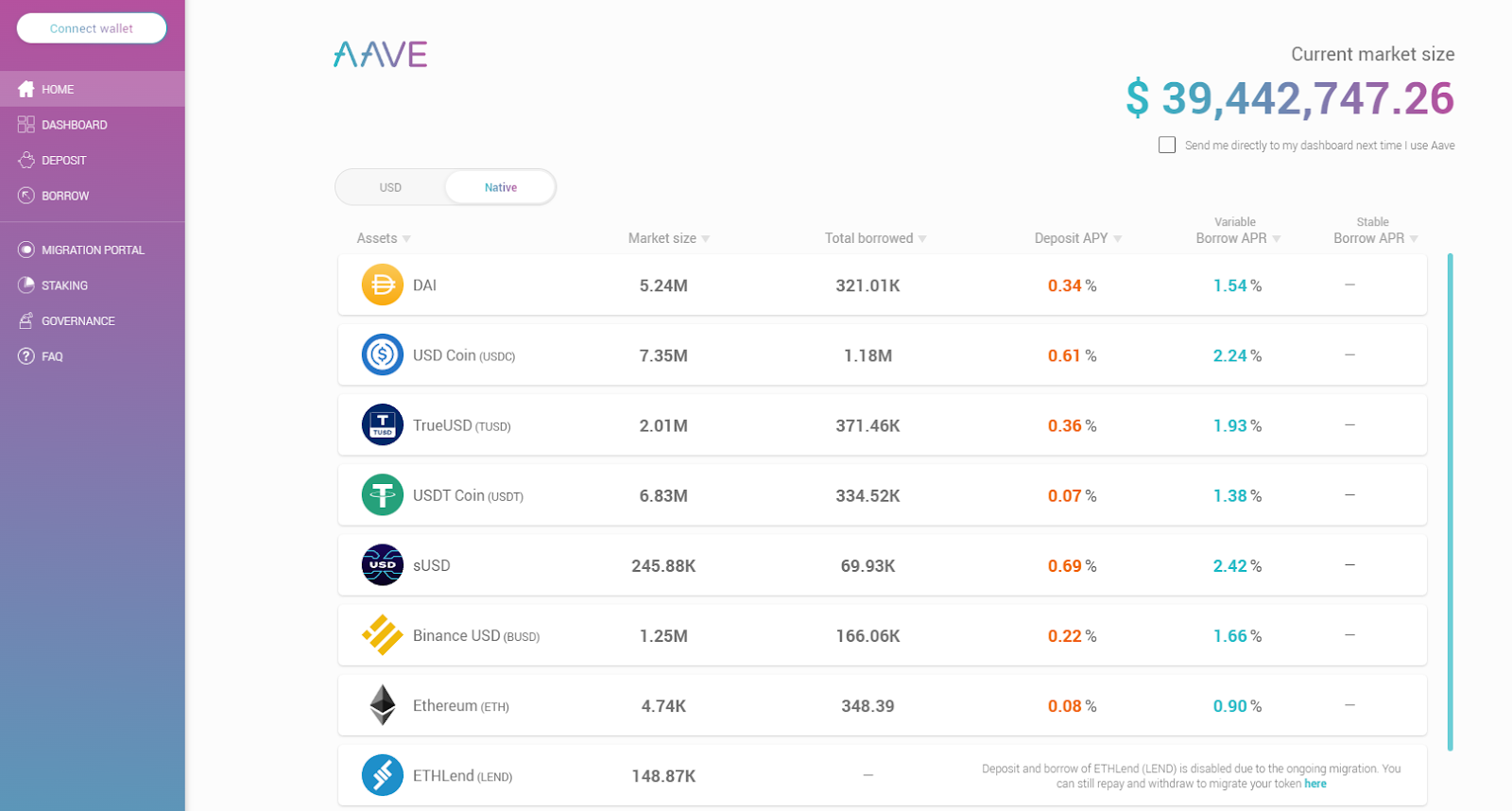

ETHLend 於 2017 年推出,是以太坊上第一個去中心化借貸市場。作為同類平台中的第一個,該平台匹配了希望以安全可靠的方式參與抵押貸款頭寸的個人貸方和借款人。

為了確保其安全性和去信任性,該平台利用以太坊上的智能合約來存儲用戶資金及其抵押品,以促進點對點貸款協議。該平台開放了一系列 DeFi 功能,交易者能夠添加槓桿或做空加密資產,而企業和消費者可以在不出售基礎抵押品的情況下獲得現金流和流動性。

話雖如此,ETHLend 有其局限性,因為其整個借貸過程在用戶體驗方面存在很多摩擦。作為一種點對點協議,貸方需要發布、管理和監督貸款報價和活躍貸款。整個過程往往緩慢而乏味,因為貸款必須手動融資。此外,平台參與者生活在世界各地的不同時區,使問題更加複雜。如果 DeFi 是金融的未來,那時候的 ETHLend 絕對不是。

這就是 Compound 進入視野的時候。

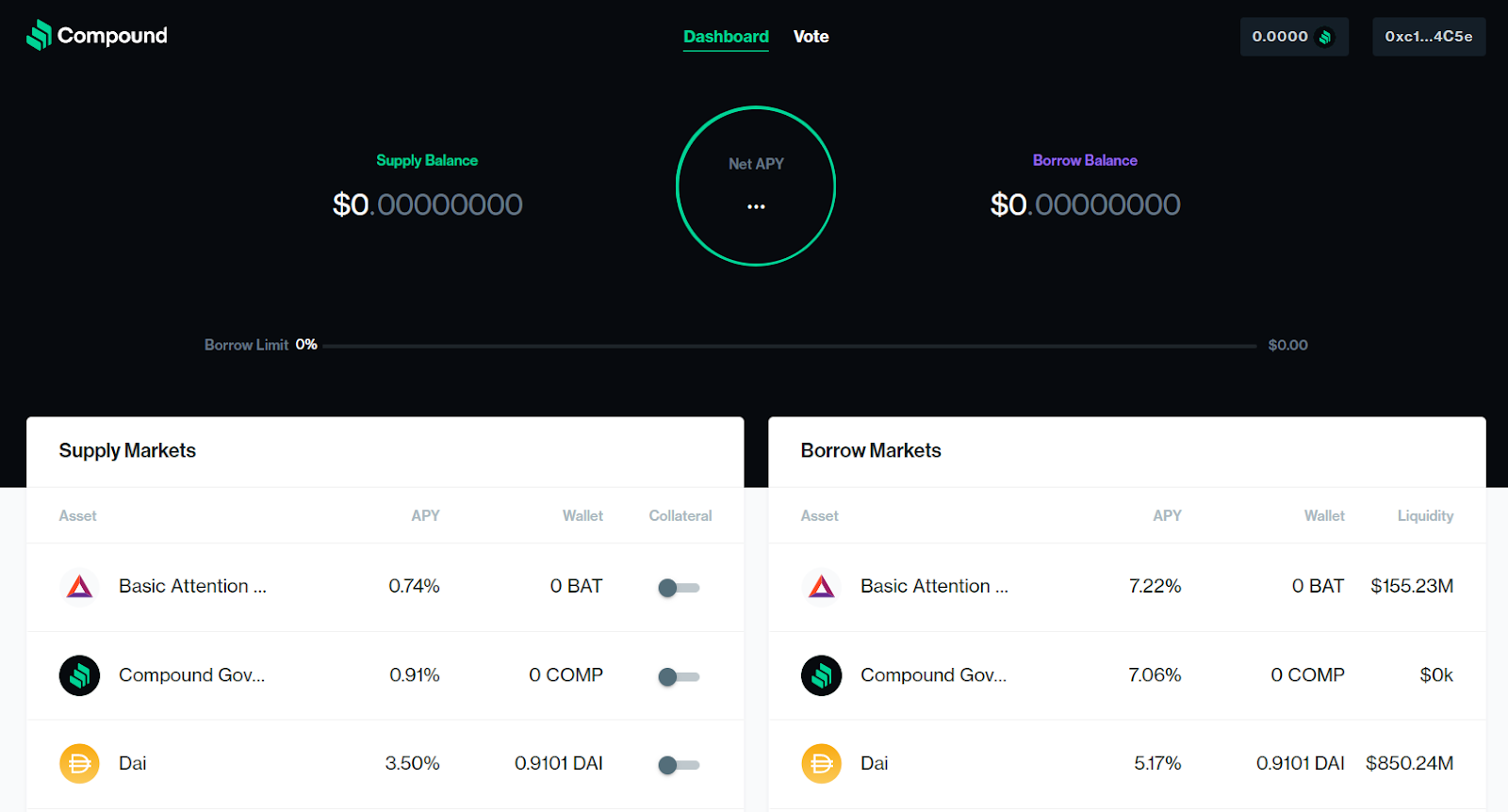

2018 年 9 月,Compound 在以太坊上推出了其算法和自主貨幣市場協議,允許任何人以無需信任的方式無摩擦地賺取利息或借入加密資產,而無需與交易對手互動。讓 Compound 脫穎而出的是它引入了點對合約(Peer-to-contract)設計和動態借貸利率。

貸方和借方僅與借貸池交互,而不是與另一個用戶交互,借貸池是一個包含用戶池資產的智能合約儲備。每個借貸市場都會自動計算供應和借貸利率,該利率會隨著市場條件的調整而實時浮動。

這使得 Compound 能夠有效地為貸方和借方提供有效的利率,以應對市場條件。

與借款人需要協商貸款期限和借款利率的傳統信用中介不同,Compound 以一種無需信任和自動化的方式重新構想了這項服務,使所有人都能獲得貸款,並允許貸方利用其加密資產產生收益。

這種基於池的模型允許在藉款人支付借款利率而貸方從其提供的資產中獲得利息時永久開設貸款頭寸。這種動態由貸款價值比 (LTV) 機制平衡,這是衡量貸款頭寸清算閾值的指標。

由於該協議是完全開源的,Compound 在去中心化經濟中開創了算法鏈上貨幣市場協議設計方面發揮了重要作用。

ETHLend 從 Compound 中吸取了經驗,並擺脫了去中心化的點對點借貸設計,最終將其平台重新命名為現在著名的 Aave 協議。

與 Compound 一樣,Aave 的基礎設施建立在其基於池的金庫之上。然而,Aave 通過引入閃電貸、利率 swap 和流動性提供者(LP)代幣化等創新功能,使 DeFi 貸款服務更進一步發展。

該協議此後經歷了兩次升級,現在是 Aave V3。

雖然他們當時可能沒有意識到這一點,但 Uniswap、MakerDAO、Aave 和 Compound 正在為整個 DeFi 行業的到來奠定基礎,並為我們今天所知道的許多其他家喻戶曉的名字鋪平了道路。

事實上,2020 年和 2021 年是這個新興行業突飛猛進的年份,因為許多人表示,他們開始突破 DeFi 的界限,使其發展超出了幾年前最初設想的範圍。

收益耕種的誕生

COMP 治理代幣

2020 年 2 月 27 日,Compound 創始人 Robert Leshner 宣布推出新的 COMP 代幣,作為引入新的社區主導治理系統的一種方式,該系統將取代 Compound 的中心化管理。

這一變化有效地允許 COMP 代幣持有者在不依賴或要求項目團隊的情況下建議、辯論和實施對 Compound 的更改。COMP 代幣允許代幣持有者將他們的投票權委託給他們選擇的任何 ERC-20 地址;基本上允許其他人代表他們投票。

COMP 代幣是第一個 “治理代幣”,使任何人都可以擁有 Compound 的股份,並在協議的未來計劃中擁有積極的發言權。根據設計,COMP 代幣直接分發到其最重要的利益相關者手中,例如協議的用戶。

這種代幣分發設計授權和激勵了協議社區通過良好的治理共同管理協議的未來。在不知不覺中,這種新設計引起了巨大的轉變,永遠改變了加密行業。

雖然最初是為了社區治理,但 COMP 代幣的分發標誌著一個全新的範式轉變,因為交易者能夠推測 Compound 協議的未來價值。

實際上,用戶開始使用 Compound 的唯一目的是為了耕種其代幣,因此 “收益耕種” 一詞被普及。

在 2020 年 6 月的代幣生成事件之後不久,COMP 代幣飆升至 336.22 美元的高位,比 4 天前增加了 399.51%。這一價格上漲將 COMP 代幣推向了市值排名前 20 的加密貨幣。

從技術的角度來看,這種從中心化管理到社區治理的轉變引發了各種新的創新——從去中心化治理到為協議吸引流動性的新方法。雖然當時已經很流行,但 Compound 協議的最活躍用戶極大地受益於 COMP 代幣形式的極高 APY。

這種方法將被證明是非常成功的,因為它吸引了許多新用戶加入該協議。該協議的池非常受歡迎,以至於 APY 每分鐘會迅速變化幾個百分點。到了這樣一個地步,積極尋求最高收益的用戶試圖將資產交換到最高 APY 池的過程自動化。

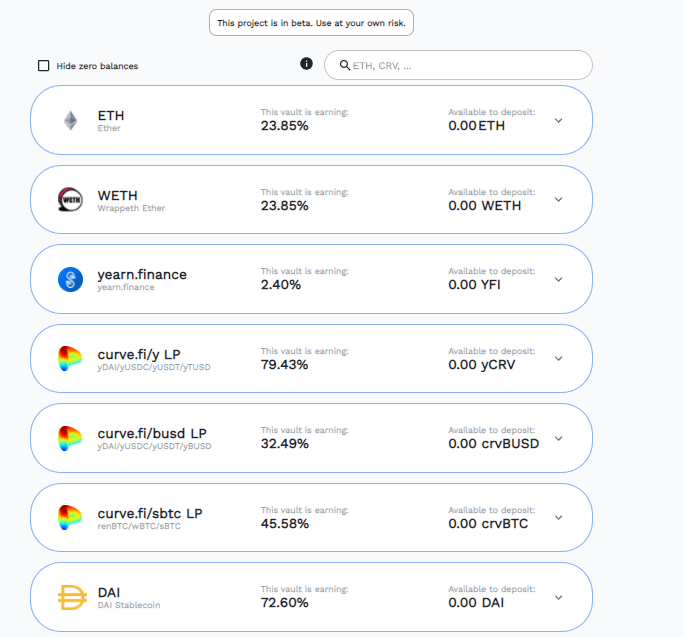

Andre Cronje(AC)的 Yearn Finance

接下來是 Yearn Finance,這是 DeFi 中的第一個收益耕種聚合器,由 Fantom 開發人員 Andre Cronje(AC)於 2020 年 7 月 17 日推出。為了優化從收益耕種機會中獲得的回報,Yearn Finance 充當了一個共享金庫,任何人都可以將他們的加密資產存入其中。

其金庫是資金池,可以自動將資金部署到最佳策略中,為其儲戶帶來最高收益。除了產生最高收益外,這些金庫還通過將 gas 成本社會化、自動化收益產生和再平衡過程以及在新機會出現時自動轉移資本來使用戶受益。

當時,有幾種方法可以讓他們的加密資產產生收益。最常見的方式包括通過向 Uniswap 或 Curve Finance 上的資產對提供流動性來賺取交易費用,或者只是通過向 Compound 或 Aave 等借貸平台提供資產來賺取借貸利息。

當激勵性流動性戰爭開始時,這一切都發生了變化,Compound 是第一個以其 COMP 代幣開啟流動性激勵的公司。當時每個 DeFi 協議都會引入自己的治理代幣,並向其協議的用戶提供代幣分發。

這使得收益耕種變得更加複雜,因為收益變得更加有利可圖。例如,用戶將 DAI 提供給 Compound,將 cDAI(代表從 Compound 領取 DAI 的權利的代幣)存入 Balancer,以便在 DAI 上賺取 COMP,在 cDAI 上賺取 BAL。

最重要的是,該策略將產生 DAI 的借貸利息和來自 Balancer 池的交易費用。Yearn Finance 將簡化這一過程,並將其轉變為被動投資者的一站式解決方案。

追隨 Compound 的腳步,Yearn Finance 推出了自己的 YFI 治理代幣。然而,更特別的其,Andre Cronje 宣布 YFI 的公允價值為 0 美元,因為沒有代幣銷售,所有 YFI 代幣都將由平台用戶賺取。

儘管如此,一些人認為一種代幣的價值應該大於或等於協議的 TVL。

如果應用將市值與 TVL 進行比較的概念,鑑於 YFI 當時提供的服務,它被嚴重低估了。再加上其高利潤的收益,該協議獲得了 TVL 的顯著增加,導致價格出現天文數字的上漲。

從 0 美元的起點開始,Yearn 的治理代幣 YFI 在推出僅 2 個月後就抵達了超過 43,000 美元的高位。

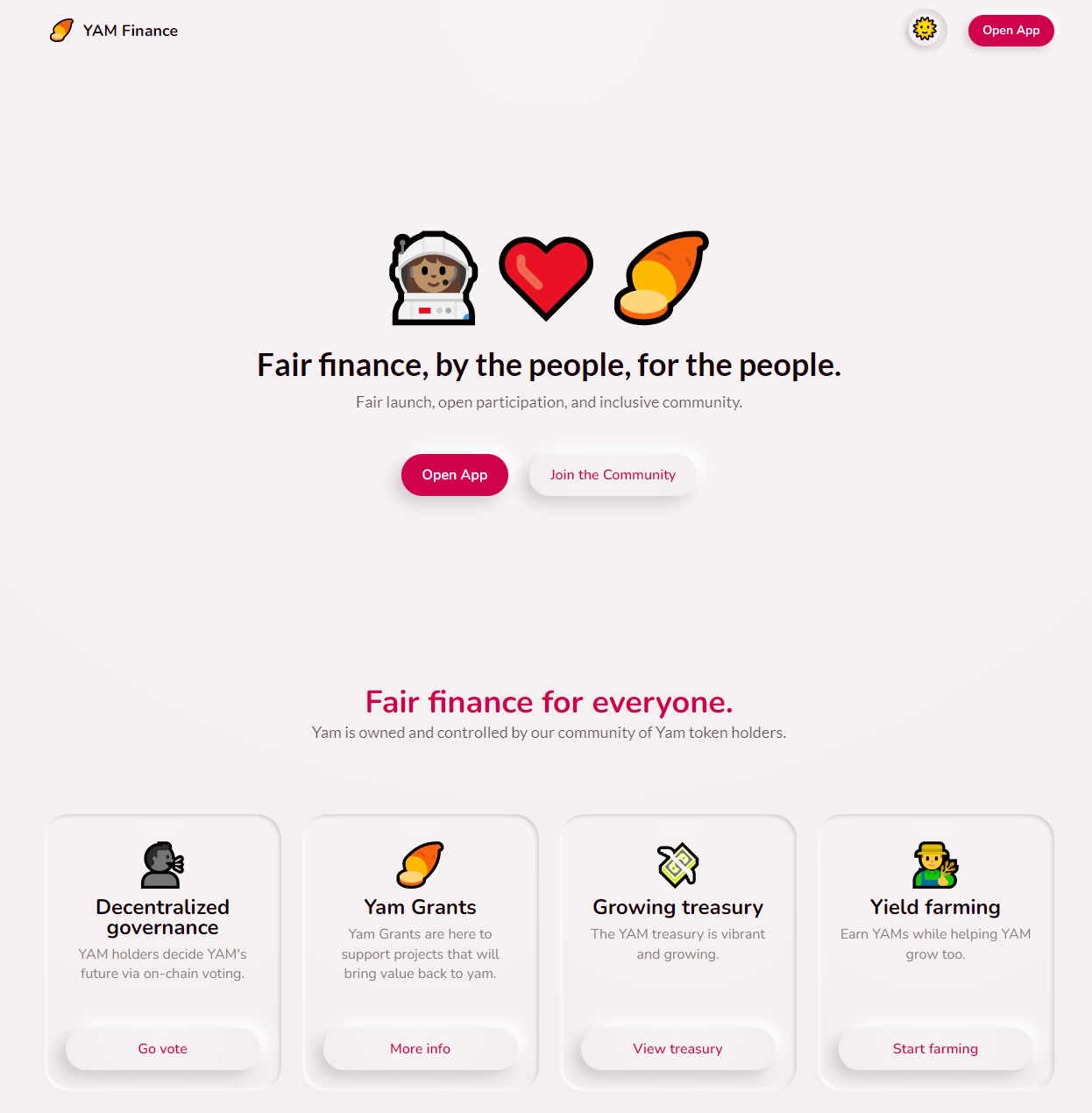

YAM 和食物代幣浪潮

收益耕種創造了瘋狂的流動性挖礦熱潮,促使大量普通用戶追逐最高收益。然而,誰也無法預測接下來會發生什麼。

最初是加密貨幣和可訪問的金融產品之間的融合,很快就演變成以模因幣為主題的收益耕種的亞文化。

作為一項貨幣實驗,Yam Finance 從一開始就探索了各種 DeFi 概念,例如彈性供應代幣、協議金庫治理、公平的代幣分配機制和完全鏈上治理。該協議的治理代幣以紅薯(YAM)命名,均勻分佈在八個質押池(COMP、LEND、LINK、MKR、SNX、wETH、YFI 和 ETH/AMPL LP)中,以覆蓋整個 DeFi 社區。

在不到 48 小時內,這個收益耕種協議憑藉其高利潤的收益獲得了超過 6 億美元的 TVL,隨後引發了 DeFi 食物代幣耕種的狂熱。一個接一個,憑空出現,你會看到 “美味” 的名字,比如 Pickle Finance、Cream Finance、Beefy.Finance、Kimchi、BurgerSwap、Tendies 等等。

人們會認為這是牛市高峰期興奮的跡象,但 degen 終歸還是 degen,無論如何他們都只是在模仿。不幸的是,在 YAM 的代幣中發現了一個嚴重的錯誤,導致代幣超發並最終導致代幣價格下跌,造成超過 5 億美元的財富損失。

同樣,Yam Finance 的許多其他效仿和分叉項目也遭受了類似的命運。

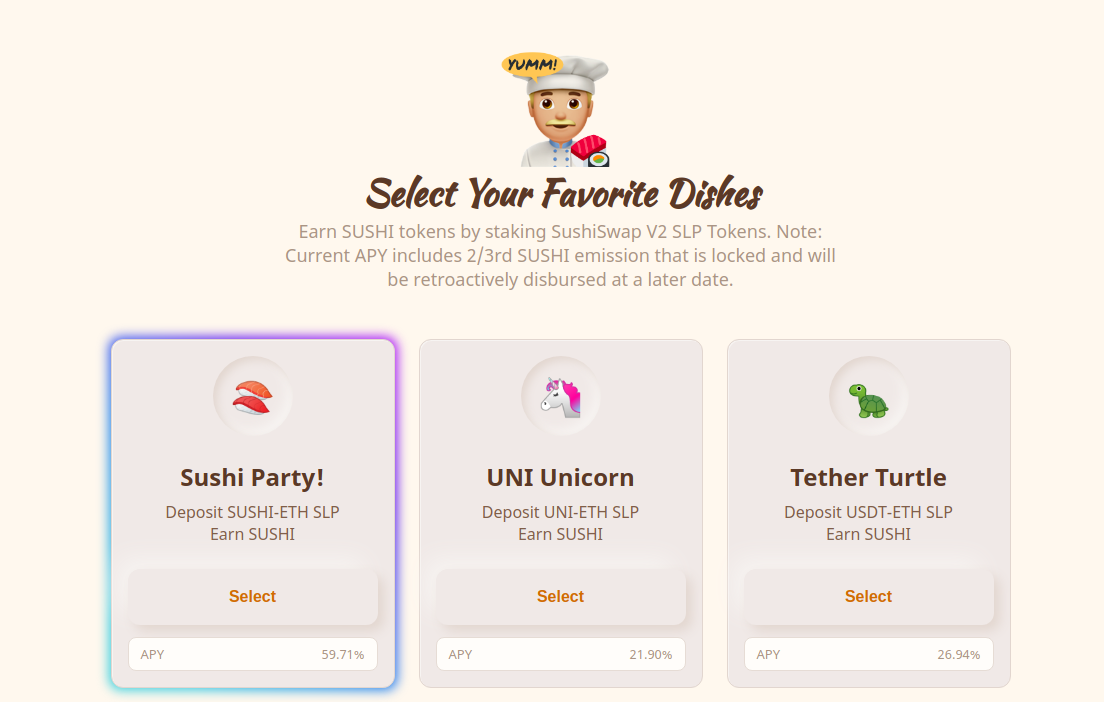

SushiSwap:Uniswap 衍生產品

在這場 Yam 分叉、拉盤跑路和有問題的美味佳餚的宴會桌上,有一種協議在 DeFi 社區中引起了轟動。SushiSwap 是 Uniswap 的一個簡單衍生產品,於 2020 年 8 月推出,允許用戶在 SushiSwap 平台上質押其 Uniswap LP 代幣以賺取 SUSHI 治理代幣。

然而,SushiSwap 的創建者 Chef Nomi 更進一步,透露了將這些 Uniswap LP 代幣兌換成新的 LP 代幣的計劃,新的 LP 代幣將轉移到 SushiSwap。這種被廣泛稱為 “吸血鬼攻擊” 的新技術使 SushiSwap 能夠從 Uniswap 中提取大量流動性來引導自己的流動性池。

由於當時 Uniswap 還沒有治理代幣,SushiSwap 的方法被證明是非常有效的。Uniswap 流動性提供者追逐其 LP 代幣的最高收益機會,因為他們可以賺取 SUSHI 代幣。

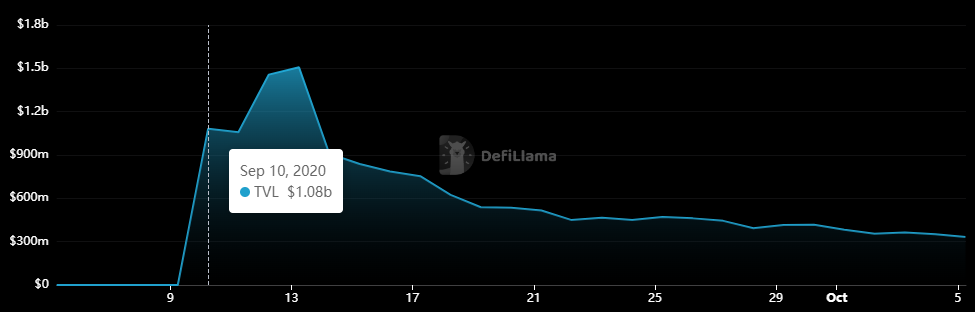

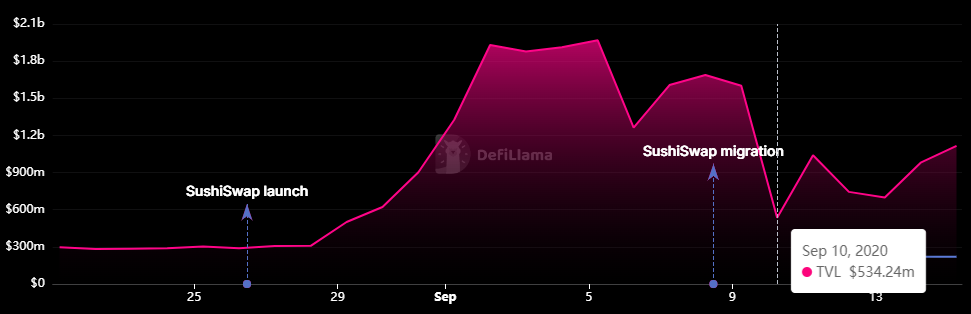

在 LP 代幣遷移到 SushiSwap 的當天,該協議迅速從 Uniswap 的流動資金池中獲得了超過 10 億美元的 TVL。另一方面,Uniswap 經歷了同等比例的 TVL 大規模外流,該協議的 TVL 迅速從超過 16 億美元的高位跌至 5.3424 億美元。

資料來源:DeFiLlama(TVL,第一張圖片= SushiSwap,第二張圖片= Uniswap)

在 2020 年 9 月接近指定的流動性遷移日期時,SUSHI 的價格在一天內大幅下跌了 70% 以上,因為其創建者大廚 Nomi 耗盡了 SushiSwap 協議的開發基金,將其換成當時價值約 1400 萬美元的 37,400 ETH。

由於 Nomi 的行為被公開視為對 SushiSwap 社區的背叛,因此大廚 Nomi 面臨著巨大的壓力和強烈反對。為滿足社區的需求,Nomi 將 SushiSwap 的智能合約私鑰交給了 FTX 的首席執行官 Sam Bankman-Fried,後者將流動性遷移推遲到 2020 年 9 月 9 日。

在成功從 Uniswap 轉移超過 8 億美元的流動性後不久,Nomi 出於內疚自願將套現獲得的 ETH 退還給社區,並隨後為自己的行為公開道歉。一周後,FTX 的 Bankman-Fried 在實施多重簽名後將 SushiSwap 協議返回給其社區,以防止唯一的不良行為者完全控制該協議。

儘管有戲劇性,SushiSwap 激進的流動性挖礦激勵措施和啟動方式激發了許多未來的項目,因為在不斷發展的 DeFi 生態系統中,爭取 TVL 變得越來越困難。

以太坊可擴展性和 L1 軍備競賽

隨之而來的區塊鏈擴展問題

2020 年 DeFi 夏季即將結束,進入 2021 年,以太坊的 DeFi 生態系統蓬勃發展,在主網上部署了無數的去中心化應用程序。

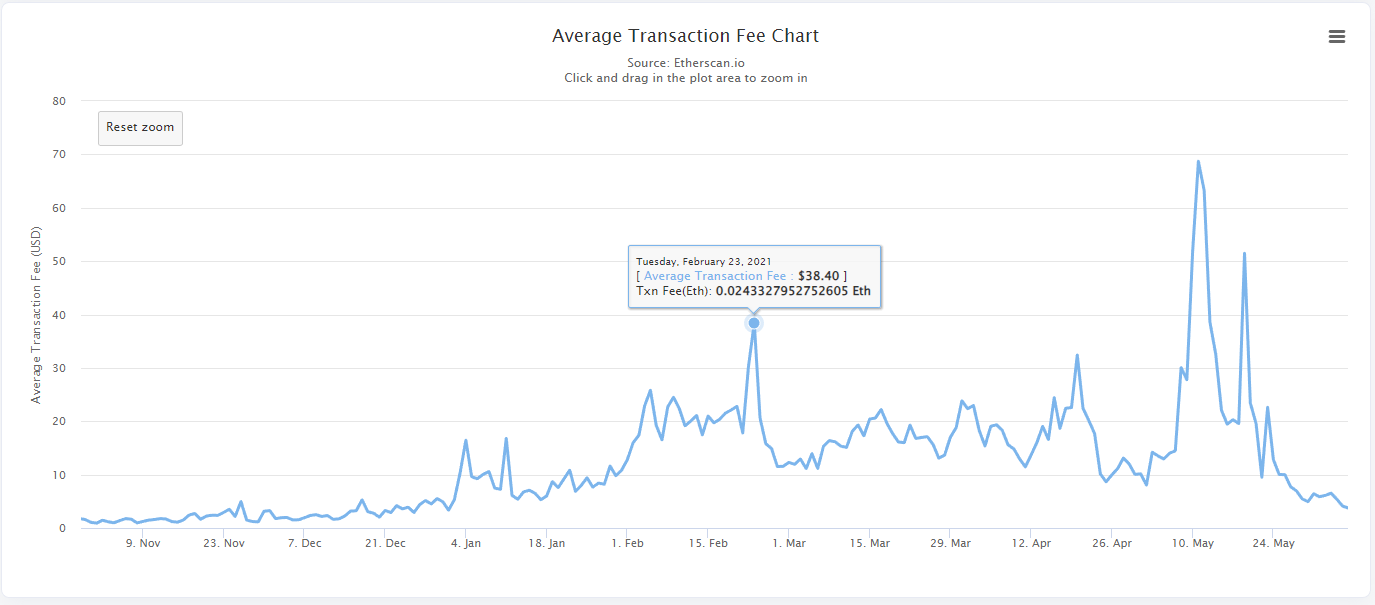

ETH 的價格飆升至新高,從 2021 年 5 月的 150 美元漲到一年後的 4100 美元的峰值。隨著用戶探索以太坊的 DeFi 生態系統,鏈上活動繼續加速,以太坊的 gas 費開始變得越來越高,有時在 Uniswap 上進行簡單的交換交易需要花費 30 多美元的 ETH。

除此之外,隨著 OpenSea 和 CryptoPunks 在銷量和價格行為方面搶盡風頭,不可替代代幣 (NFT) 市場開始升溫並獲得牽引力。每天,OpenSea 都會一直位居 Etherscan 上 ETH gas 消耗量最高的項目之列。

根據以太坊的創建者 Vitalik Buterin 的說法,每個區塊鏈都應該努力實現三個關鍵屬性:去中心化、安全性和可擴展性。然而,在堅持簡單的技術情況下,一個區塊鏈項目只能實現三個中的兩個,因此他稱之為 “區塊鏈可擴展性三難困境”。

當時,很明顯以太坊需要擴展。但是,Optimistic rollup 和 ZK rollup 等第 2 層擴展解決方案尚未準備好,仍處於開發階段。

在某個時候,在普通零售用戶變得相對難以訪問且價格昂貴之後,資金開始從以太坊轉移到更綠色的牧場,如 Binance Smart Chain、Polygon、Solana、Avalanche、Fantom 和 Terra,從而帶動替代性第 1 層區塊鏈敘事進入全渦輪時代。

第 1 層區塊鏈軍備競賽

每個第一層(Layer 1)區塊鏈生態系統的基金會都宣布了他們自己的流動性挖礦激勵和建設者資助計劃,以吸引開發者和用戶。

幣安在宣佈為幣安智能鏈 (BSC) 上的 DeFi 項目提供 1 億美元的支持基金時,開啟了這場狂熱。儘管其對價格走勢的影響並非立竿見影,但 2021 年 2 月,隨著 BNB 的價格在短短 4 個月內從 40 美元飆升至 686 美元的峰值,BSC 鏈上的鏈上活動開始受到關注。

來到這個新生態系統的開發人員很快意識到他們不需要重新發明輪子。由於以太坊已經有許多成功的應用程序找到了適合他們的產品市場,開發人員在 BSC 上分叉並重新命名它們,以快速獲得 TVL 和新生態系統中的市場份額,以期在 1 億美元的激勵蛋糕中分一杯羹。

奇怪的是,最成功的應用(就市場份額而言)恰好是 Uniswap 分叉以及美味的食物農場,著名的 PancakeSwap。雖然不完全是複制粘貼,但 PancakeSwap 鞏固了自己作為 BSC 上的核心去中心化交易所(DEX)的地位,並具有諸如質押即服務、收益耕種、Launchpad 以及預測市場等附加功能。

以太坊無法擴展的說法足夠強烈,以至於每個主要的第 1 層生態系統都經歷了自己的鼎盛時期,因為流動性挖礦激勵措施在一場典型的牛市期間被拋出。

與 BSC 上發生的情況類似,開發人員將復制相同的策略,即在盡可能快的時間內推出 DeFi 應用程序,以獲得最大的市場份額和 TVL,從而有資格獲得生態系統撥款。儘管像 Solana 和 Terra 這樣的非以太坊虛擬機 (EVM) 鏈由於代碼庫的差異而無法分叉以太坊應用程序,但許多新協議都建立在現有 DeFi 解決方案的設計架構之上。

由於大多數年輕的生態系統都缺少關鍵的 DeFi 原語,例如去中心化交易所、借貸市場、收益聚合器、穩定幣和跨鏈橋,因此有大量的機會可供利用。

這一趨勢在 2021 年到 2022 年期間一直持續,因為 DeFi degens 從一個生態系統跳到另一個生態系統以賺取流動性挖礦獎勵。Crypto Twitter 經常將此稱為 “L1 Rotation”,甚至在提到 Solana、Terra 和 Avalanche 第 1 層輪換遊戲時創造了 “SoLunAvax” 一詞。

隨著以太坊 DeFi 的 TVL 市場份額逐漸被新的生態系統所蠶食,這些生態系統提供更便宜的費用、更快的交易最終確定性和整體上更加用戶友好的體驗,Uniswap、Aave 和 Curve Finance 等第一代 DeFi 的許多應用程序被迫將他們的影響力擴展到更新的區塊鏈生態系統。

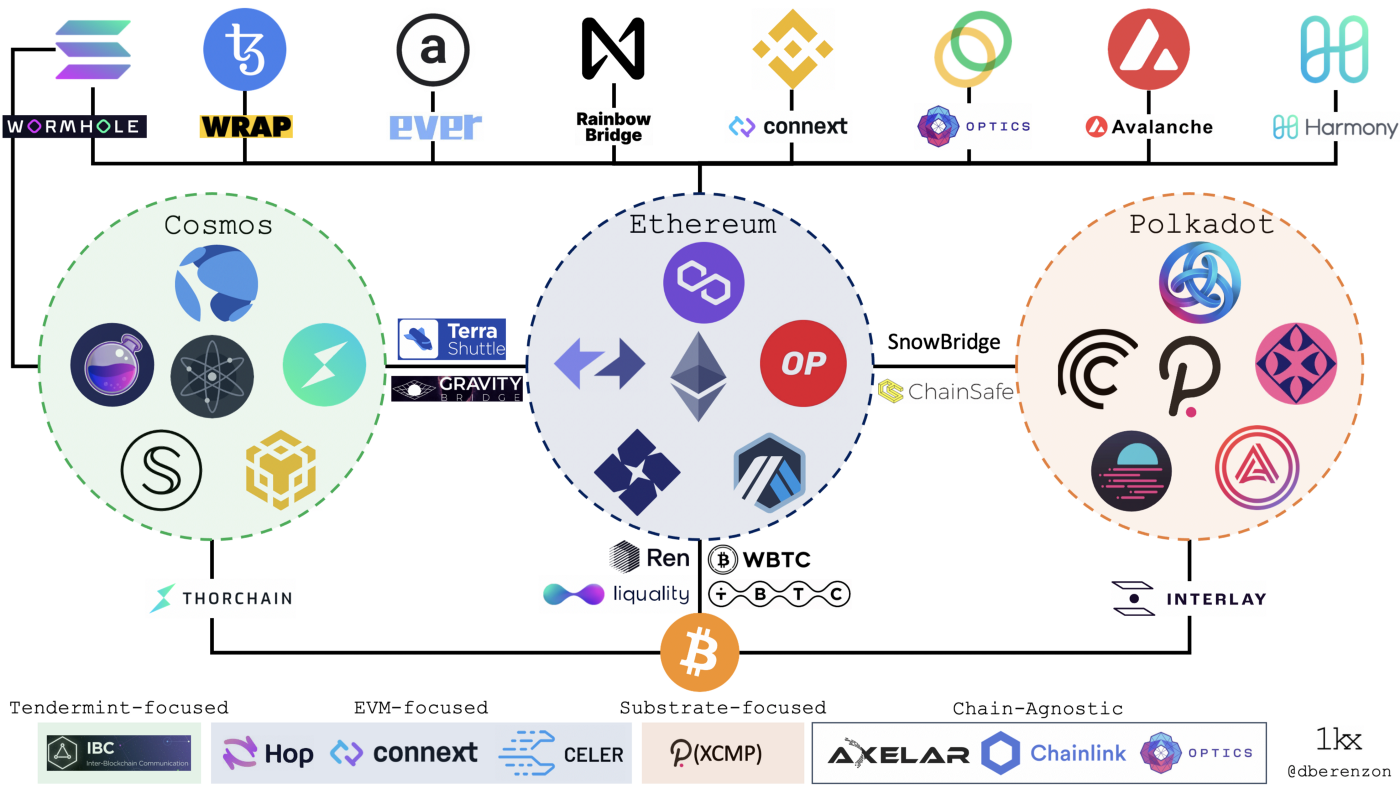

最終,這種敘事轉變進一步驗證了多鏈未來的論點。通過跨鏈應用程序和資產橋樑的創建和擴展,主權 Layer 1 區塊鏈比以往任何時候都更加互聯。

然而,參考 Vitalik Buterin 之前提到的可擴展性三難困境的概念,這些較新的第 1 層區塊鏈並非沒有自己的問題和成長的痛苦,因為為了速度和可擴展性而犧牲了不同程度的去中心化和安全性。

話雖如此,多個 DeFi 生態系統的誕生意味著從以太坊的主網上減輕了大量負載,不可避免地減少了網絡擁塞。

互操作性:多鏈的未來

隨著年輕區塊鏈的興起,很明顯這些生態系統開始變得更加孤立。雖然已經是一個新興行業,但在較新的區塊鏈生態系統中運行的 DeFi 協議在獲得流動性和用戶採用方面遇到了相當大的困難。互操作性是區塊鏈技術未來的關鍵部分,也是 DeFi 基礎設施的重要組成部分。

隨著項目和用例數量的增加,對區塊鏈之間互操作性的需求也在增加。互操作性將使多鏈生態系統成為可能,不同的鏈可以相互通信,從經濟和技術的角度來看,它們可以實時協作和共享數據。

許多公司和團隊已經通過創建允許一個區塊鏈與另一個區塊鏈直接或間接通過第三方進行通信的解決方案來實現這一目標。從高層次來看,可互操作的解決方案可以分為兩個不同的類別:(a) 追溯構建在不可互操作生態系統上的補丁解決方案,以及 (b) 本機可互操作解決方案。

進一步闡述,追溯構建在不可互操作生態系統上的補丁解決方案是指構建在現有鏈之上的互操作解決方案,這些解決方案不是為互操作性而構建的。這些可以進一步提煉成中心化交易所和跨鏈資產橋等解決方案。

中心化交易所是最常用的加密交換類型,因為它們可以被認為是交易加密貨幣的 “傳統” 方式。在中心化交易所中,用戶將資金存入由交易所控制的賬戶。然後,交易所跟踪中央訂單簿中的所有交易,並將資金保存在託管中,直到需要進行鏈上交易為止。

儘管無論區塊鍊網絡如何,都可以在不同加密貨幣之間實現快速輕鬆的交易用戶體驗,但這種形式的鏈下互操作性增加了多層複雜性,因為這些平台受到嚴格的監管。對於為客戶提供服務的中心化交易所,交易所必須遵守每個國家/地區自己的法律和司法管轄區,大多數時候要求客戶通過了解您的客戶(KYC)流程來驗證他們的個人身份,然後才能允許用戶在鏈上提取他們的資產並重新獲得對其資金的保管權。

無意中,這使用戶面臨交易對手和信用風險,因為如果出現流動性問題甚至破產,交易所可以在任何給定時間扣留用戶的資金。

在鏈上互操作性方面,上圖描繪了截至 2021 年 9 月區塊鏈如何相互連接。根據去中心化的核心原則,跨鏈資產橋樑,如 Wrapped BTC、Multichain(以前的 AnySwap)和 Portal(以前的 Wormhole Bridge)選擇了一種更無需許可的方法。這些解決方案是根據類似的設計架構構建的,使用戶能夠以無需信任的方式將其加密資產從一條鏈轉移到另一條鏈。

跨鏈資產橋通常在 “鎖定和鑄造” 機制上運行,其中源鏈上的資產被鎖定在橋的智能合約金庫中,而可贖回的 “封裝” 版本的本地資產被鑄造在目標鏈上。

這種設計的基本原理是因為來自一條鏈的原生資產不能原生存在於其他主權區塊鏈上,因此這些新鑄造的與目標鏈上價值掛鉤的封裝資產可以反向燃燒並贖回源鏈上的等價原生資產。

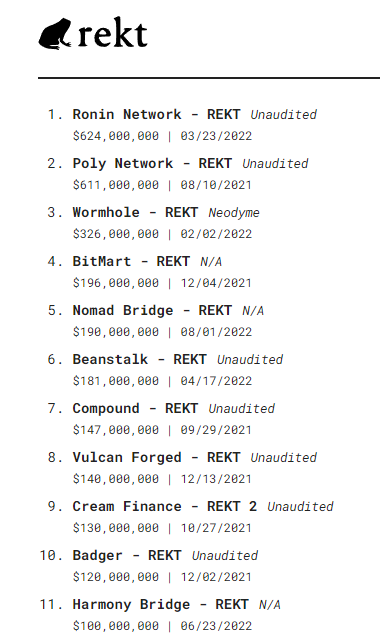

雖然仍然是最常用的互操作性形式,TVL 超過 120 億美元,但由於鎖定在其中的大量資金,跨鏈資產橋一直是許多黑客攻擊和利用的主要目標。

僅在過去兩年中,就有超過 18.5 億美元的池資金被黑客從 Ronin Network 和 Wormhole 橋黑客等少數事件中吸走,分別損失 6.24 億美元和 3.26 億美元。

雖然大多數跨鏈橋通常以類似的方式運行,但每種設計都有一些變化,其中一些在結構上比其他的更中心化,並且存在額外的缺陷,例如審查風險和流動性差。儘管存在這些差異,但 Halborn 的區塊鏈安全專家發現,大多數區塊鍊網橋黑客攻擊都針對一些特定的攻擊媒介,這些攻擊媒介通常旨在導致在一個區塊鏈上釋放代幣,而在另一個區塊鏈上沒有相應的存款。在最近的歷史中,漏洞利用主要通過以下幾種方式進行:

1. 虛假充值事件:

- 跨鏈橋經常密切關註一個區塊鏈上的存款事件,以便開始向另一個區塊鏈轉移。如果攻擊者可以在不進行有效存款或使用沒有價值的代幣進行存款的情況下創建存款事件,則攻擊者可以從另一端的網橋中取出資金。

2. 假存款:

- 在批准轉移之前,每筆存款都由跨鏈橋驗證。如果攻擊者可以進行虛假存款以驗證為真實存款,則此驗證過程可能會被欺騙。Wormhole 事件就是這種情況,黑客利用數字簽名驗證的弱點竊取了 3.26 億美元。

3. 驗證者接管:

- 根據橋的設置方式,一些跨鏈橋上的一組驗證者會投票以批准或不批准特定的轉移。如果攻擊者控制了這些驗證者中的大多數,他們就可以授權虛構和有害的轉移。在 Ronin Network 漏洞利用中,攻擊者控制了橋的 9 個驗證者中的 5 個,從而可以從橋的智能合約中提取資金。

儘管橋運營商採取了大量的代碼審計和安全措施,但跨鏈橋的性質創造了一個複雜的環境,將自身暴露在眾多風險中。鑑於上述中心化交易所和跨鏈資產橋面臨的漏洞數量,很明顯,構建多鏈未來需要本地可互操作的解決方案。

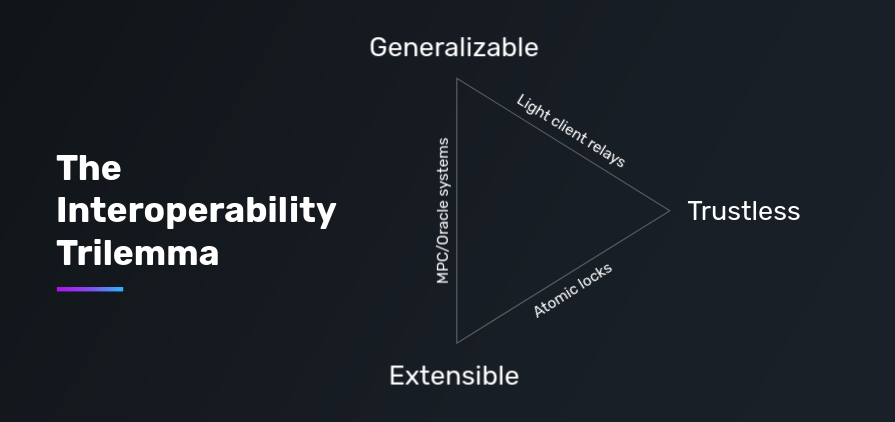

儘管許多團隊最近都在迎接挑戰並尋求更多創新方法,但構建互操作性解決方案並非易事。類似於 Vitalik Buterin 的可擴展性三難困境;存在互操作性三難困境。正如 Connext 的創始人 Arjun Bhuptani 所描述的,互操作性協議只能具有以下三個屬性中的兩個,通常會為了追求其他屬性而犧牲一個或多個屬性:

1. 無信任,是指具有與底層區塊鏈同等的安全性。

2. 可擴展性,是指能夠輕鬆集成到任何區塊鏈上。

3. 泛化性,是指處理更複雜的跨鏈數據的能力。

在撰寫本文時,許多新的本機互操作解決方案已選擇使用更複雜的方法來嘗試實現上述所有三個屬性。像 THORChain 這樣的項目選擇建立自己的去中心化流動性網絡,充當全鏈去中心化交易所 (DEX),從而將脫鉤風險轉移給各個流動性池提供者;Cosmos 和 Polkadot 等互操作性中心率先提出了同質 “網絡網絡” 的概念,因為它們充當了多個第 1 層區塊鏈的可互操作網絡的基礎第 0 層。

儘管設計更複雜,但這些協議在用戶採用和獲得更多市場份額方面取得了不同程度的成功。

然而,最近的互操作性設計似乎是最有前途的,因為它們採用了優雅且可擴展的方法。與傳統的網橋設計相比,LayerZero、Axelar 網絡和 Router 協議等跨鏈通信協議遠遠超出了封裝資產和中心化系統,它通過中繼通用和復雜數據的想法,減少了許多移動部件和攻擊向量。節點、中繼器和預言機的混合,以建立快速、經濟高效和去中心化的區塊鏈間通信,同時不影響安全性。

雖然不像其前輩那樣被廣泛採用,但這些考慮到互操作性而構建的新解決方案似乎是朝著構建多鏈未來和解決互操作性三難困境的一個有希望的進步。

混亂的水域和前進的道路

然而,從那時起,隨著我們進入 2022 年,隨著一些不幸事件的發生,整個加密貨幣市場開始出現問題。

首先,由於受困於過去 2 到 3 年困擾的新冠肺炎大流行,所有國家都存在通貨膨脹上升的問題。在地緣政治上,今年 2 月爆發的俄烏戰爭也引發了很多緊張和擔憂。所有這些最終導致宏觀經濟的巨大不穩定,因為美聯儲最終轉向加息來對抗通脹,引發市場對即將到來的衰退的擔憂。

因此,不出所料,全球市場都遭受了大幅下滑。標準普爾 500 指數大幅下跌,更廣泛的加密市場同樣暴跌,而 DeFi 市場也受到了相當大的打擊。

壞消息並不止於此。墨菲定律規定,任何可能出錯的事情最終都會出錯,而且是在最糟糕的時候。這句格言用在加密市場再好不過了。

由於市場參與者剛剛接受上述宏觀經濟催化劑,眾所周知的棺材上的最後一顆釘子從內部鑽入了加密貨幣市場。當時這個領域中最受歡迎的寵兒之一 UST 不幸遭遇了脫鉤。這導致了 Anchor 銀行擠兌,然後 Terra 最終不可避免地因惡性通貨膨脹而崩潰,一起沉沒的還有 600 億美元的巨額資金。Terra 的崩盤對整個空間產生了嚴重影響。

從這裡開始,三箭資本(3 AC),當時行業內最大的玩家之一,突發暴雷。Celsius、BlockFi、Babel 和 Voyager 等大型 CeFi 貸方也因 Terra 和 3 AC 崩盤的蔓延而崩潰。由於 CeFi 貸方被迫償還 MakerDAO 和 Aave 等 DeFi 借貸協議以解鎖其抵押品,stETH 由於所有強制拋售而開始以低於 ETH 的價格交易,進一步加劇了市場形勢。

隨著加密貨幣總市值的暴跌,我們還看到,隨著 TVL 開始迅速退出生態系統,DeFi 的總市值在 2022 年第二季度暴跌了 75%。儘管此後 DeFi 總市值已經有所恢復,但全面復甦的道路仍然漫長而艱鉅。

我們究竟從這裡去哪裡?

Terra 的崩潰雖然非常不幸,但有助於發掘算法穩定幣模型的脆弱性,以及在更大的 DeFi 生態系統中對更可持續的代幣經濟學的需求。這為 DeFi 指明了前進的方向。

憑空印刷穩定幣的行為在持續時創造了奇蹟,但很可惜——這絕不是可持續的。

作為對上述內容的一個非常莊嚴的提醒,在 UST 失去掛鉤的那一刻,Terra 在短短幾天內就崩潰了,隨後在 2022 年 5 月 9 日至 14 日死亡螺旋期間,價格從 1 美元跌至 0.12 美元。

很明顯,有些事情必須徹底改變。DeFi 生態系統不應該依靠超級僱傭資本來支撐。如果我們想要一個充滿活力、強大且最重要的是——在周期中可持續發展的 DeFi 生態系統,這根本不明智。如果不存在可持續性,那麼 DeFi 生態系統也將永遠不會以任何有意義的方式成為實質性的。

DeFi:重生

在 Spartan Labs Research 看來,我們看到了一條明確的道路,讓 DeFi 從過去的灰燼中走出來,至少在中短期內是這樣。

警告:'重生' 不等於繁榮;這兩者必然是相互排斥的。因此,Spartan Labs 和 CoinMarketCap 都沒有聲稱 DeFi 將在未來幾個月內經歷繁榮。相反,在我們看來,這些只是生態系統應該採取的幾個步驟,以從過去的經驗教訓中向前發展。

為了讓 DeFi 生態系統從目前陷入的相對低谷中重生,並真正從過去的教訓中吸取教訓,必須進行三個主要的支點和進展。

首先,所有給定的 DeFi 協議都必須在更大程度上優先考慮自己的可持續現金流生成能力。在過去的一兩年裡,大多數 DeFi 項目(很大程度上是由於牛市週期產生的極度興奮)非常公開地關注其路線圖和運營的用戶獲取/TVL 引導方面。然而,在牛市週期之後,我們現在開始意識到,這可能不是 DeFi 協議長期可持續性和整體壽命的最佳策略。這是我們將在下一節中進一步闡明的內容。

接下來,主導 DeFi 領域的代幣經濟學模型也必須不斷發展以適應不斷變化的時代。協議必須學習(通過其代幣經濟學策略)來吸引與其各自長期目標和願景相一致的適當用戶群,而不是依賴僱傭資本。

最後,我們還認為,合成資產的興起將推動 DeFi 空間向前發展,並在未來許多年在很大程度上維持它。畢竟,就 DeFi 和 web3 而言,衍生品領域在很大程度上仍未開發。隨著合成資產的興起,也許這個 DeFi 子垂直領域的潛力可以最大化到它真正應該達到的程度。

轉向可持續的現金流生成協議

目睹 LUNA 和 UST 的全面崩盤,這兩者(當時)按市值排名前 10 位,在幾天之內就砰然倒塌,這嚴重動搖了整個市場的信心。

市場中揮之不去的恐懼、不確定性和懷疑(直到今天)引發了關於理想 DeFi 協議應該是什麼樣的敘述的巨大轉變。投資者不再盲目地渴望龐氏騙局的收益和功能,這些收益和功能承諾如果他們工作就會獲得高得離譜的回報。

相反,投資者開始將目光投向真正的穩定性和可持續性,以確保他們的代幣投資能夠承受定義加密/DeFi 市場的動盪市場條件,同時仍然提供可能超過傳統市場的可觀回報。

因此,雖然 2021 年和 2022 年早期的 DeFi 在很大程度上是由高得離譜的 APR(想想 Olympus DAO、Wonderland)和流動性挖礦激勵措施的興衰決定的,這兩者都是專門針對大規模用戶的——許多人現在意識到,真正的關鍵(對於用戶和建設者)在於用戶保留策略,這是上述兩種模型都缺乏的。

對於構建者而言,現在不應僅僅將大量用戶帶到您的平台和協議上。雖然很重要,但它不應該是項目優先考慮的唯一事情。獲得用戶後發生的事情也非常重要,因為這基本上是用戶首先被引入的原因。現在的關鍵問題變成了:項目和協議如何留住他們已經被大眾認可的用戶?他們如何圍繞所述用戶創造一種粘性形式和護城河?

對於用戶而言,現在不應僅僅只是關於高回報和收益率的崇高承諾,而沒有財務數據可以為他們提供實質性的體現。最近,事實證明,一旦任何事情發生了遙遠的事情,項目所有者就太容易(並且經常)打破了所說的崇高承諾。現在有項目證明他們所吹捧的回報和收益是可能的和可持續的,因為他們現有的運營,用戶在考慮對上述項目進行任何形式的投資之前,絕對應該對此保持嚴格。

在這個時刻,順便說一句:我們上面提到的高得離譜的 APR 和流動性挖礦激勵措施已被加密貨幣領域內外的許多人批評為 “龐氏經濟學”。雖然我們確實明白為什麼他們會受到這樣的批評,但我們謙卑地請求不同。出於所有意圖和目的,“龐氏” 一詞的含義掩蓋了欺詐的意圖。將所有承諾高收益的 DeFi 協議貼上 “龐氏騙局” 的標籤,對於那些有意為用戶提供實質性價值但由於其吸引的資本的僱傭性質而未能這樣做的人來說是不公平的。誠然,肯定有一些是為了詐騙(地毯)而建造的,但如此籠統地談論它是不合適的。

回到重點,將重點明顯轉移到用戶保留上(通過真正的價值生成)導致了創收協議的興起,對於像 UNI 和 AAVE 這樣的一些人來說,這是第二次出現。

很明顯,用戶現在正在尋求投資於實質性價值,而不是承諾的價值。這在很大程度上意味著能夠以一致和可持續的方式產生和累積費用的運營。

下面,我們將探討幾個已經這樣做的協議,其他人應該學習和/或效仿他們的押注,以成為更大的 DeFi 生態系統的一部分。

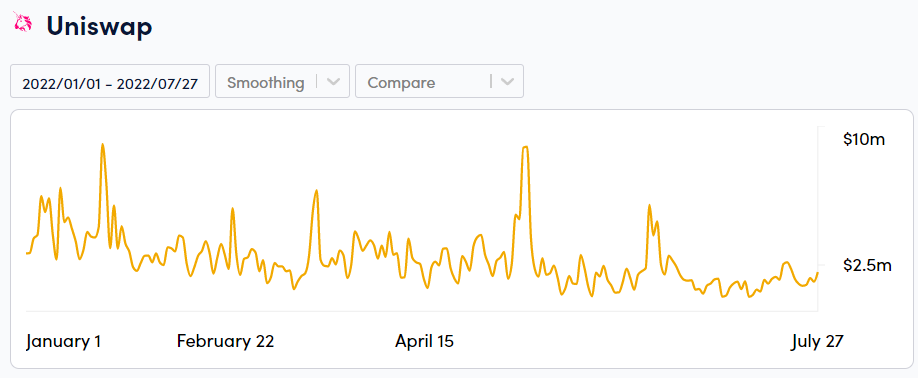

Uniswap (UNI),費用生成之王

作為以太坊上的第一個 AMM 和在費用產生方面無可爭議的領導者,Uniswap 通過允許用戶在不同費用等級的自定義價格範圍內提供流動性,徹底改變了流動性提供 (LP) 的工作方式。

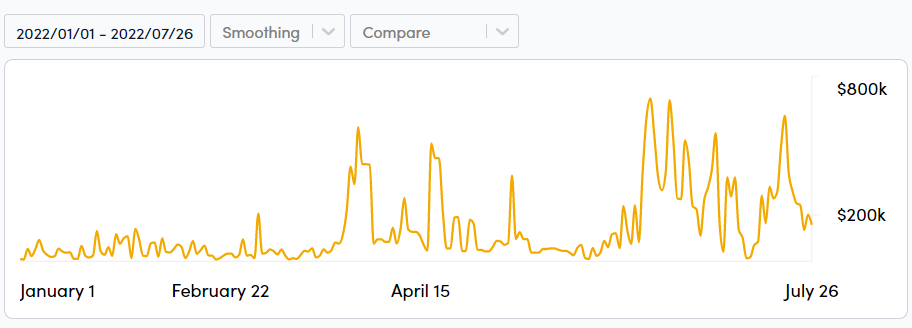

考慮到動蕩的市場狀況,Uniswap 在 2022 年平均每天收取 16-30 萬美元的費用(截至撰寫本文時),在產生各種穩定收入流方面做得非常好。

協議產生的費用全部支付給 LP 用戶,協議費用目前仍設為零。

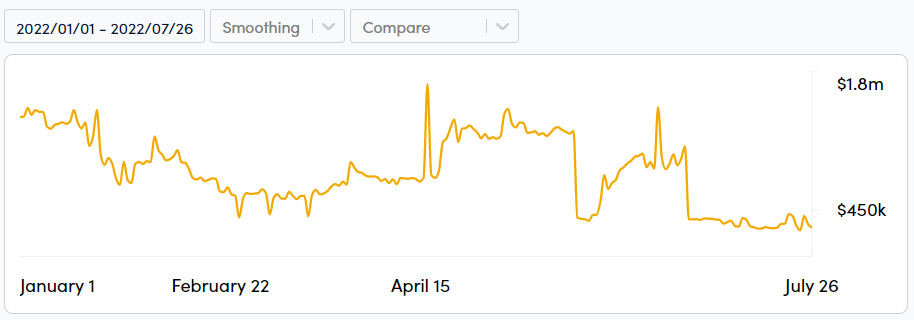

AAVE,最大的跨鏈貨幣市場

接下來,另一個通過穩定的費用計提產生了一些真正的實質性價值的協議是 AAVE,它是最大的跨鏈貨幣市場,TVL 為 63 億美元。

儘管像 Celsius 和 Voyager 這樣的中心化貨幣市場最終在這次市場低迷期間崩潰了,但 AAVE 經受住了時間的考驗,並且仍然功能齊全。事實上,它甚至在 2022 年(截至撰寫本文時)每天穩定地產生約 700-900 K 美元的費用。

GMX,一顆冉冉升起的新星

最近,我們還看到了幾種去中心化永續協議的興起。一方面,GMX 是建立在 Avalanche 和 Arbitrum 之上的快速發展的去中心化永續交易所。該協議在 2022 年吸引了大量的 TVL,從 1.08 億美元飆升至 2.89 億美元。GMX 的 TVL 急劇增加反映了市場希望在沒有 KYC 的以太坊之外的區塊鏈上進行永續交易。

GMX 允許用戶通過以 GLP 代幣(這是衡量 BTC、ETH、AVAX 和穩定幣等代幣的指數)的形式利用從其他用戶借來的流動性來利用高達抵押品 30 倍的槓桿。

該協議產生的 70% 的費用與 GLP 持有者共享,而剩餘的 30% 與 GMX 質押者共享。

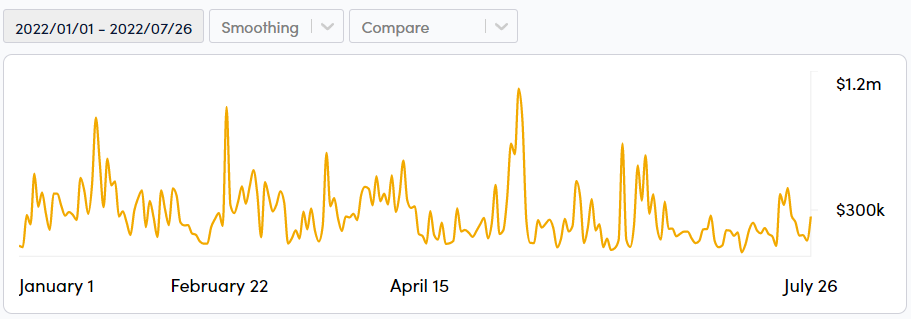

Synthetix (SNX),一種收入分享協議

最後,最近變得非常流行的收入/費用共享協議將是 Synthetix (SNX)。在某些情況下,Synthetix 是一種衍生流動性協議,允許用戶創建合成資產並交易永續期貨。Synthetix 也是最早利用合成資產彌合穩定幣、股票市場和商品市場之間空缺的 DeFi 協議之一。

最近,Kwenta、Lyra、Curve 和 1 Inch 等協議建立在 Synthetix 之上,以利用 Synthetix 債務池的深度流動性,並允許在減少滑點的情況下進行高效交易。由於這些不同的協議通過 Synthetix 進行交易,Synthetix 將產生費用,隨後將與 SNX 質押者共享。

因此,SNX 在 2022 年產生的費用從每天 20,000-80,000 美元急劇增加到每天 150,000-300,000 美元(截至撰寫本文時)。

向可持續代幣經濟學的轉變

從上面我們可以看出,隨著用戶開始尋找易於製造的背後真正的重量,通過持續的創收來產生和維持真正的實質性價值的能力現在可能會定義這一現有的新 DeFi 協議浪潮崇高的承諾和 APR。隨著 DeFi 市值和總 TVL 的縮水幅度與最近一樣,那些留下來的人肯定會並且正確地無限地難以取悅,更難留住,並且對他們的資本更加嚴格。有魅力的領導者將不再削減它;在這個新時代,有效的運營必須成為任何成功的 DeFi 協議的基石。

然而,這還不夠。雖然這是所有 DeFi 協議在這種牛市後的背景下生存和發展都應該滿足的基線標準,但 DeFi 協議還應該採取更多措施來確保它們只會吸引合適的用戶。如果不這樣做,將導致僱傭資本大量湧入,如前所述,如果價格再次下跌,這些資金可能會大量流失。協議的生存本質上與加密市場的波動價格行為密切相關,這一事實對於任何給定的 DeFi 協議的壽命和維持都不是理想的,應該在未來得到適當的解決。

這就是代幣經濟學的概念以及博弈論發揮作用的地方。隨著協議轉向真正價值和創收的實質性模型,他們還必須確保為他們提供服務的用戶將在很大程度上與其長期目標和願景保持一致。因此,必須從現有系統中增強和擴充整個 DeFi 協議的代幣經濟學模型才能滿足這一需求。

在 DeFi 的早期階段,正如在本報告中多次提到的那樣,協議提供了極高的回報,作為一種進入市場的策略,以引導流動性並在生態系統中獲得市場份額。高代幣釋放意味著這些協議面臨著與時間賽跑,以利用其市場份額來克服流入生態系統的代幣稀釋率。

當 Curve 創建了當今許多協議中廣泛使用的流行 ve 模型時,這個問題引發了對可持續代幣經濟學的首次嘗試。

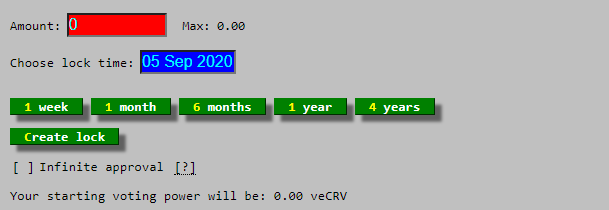

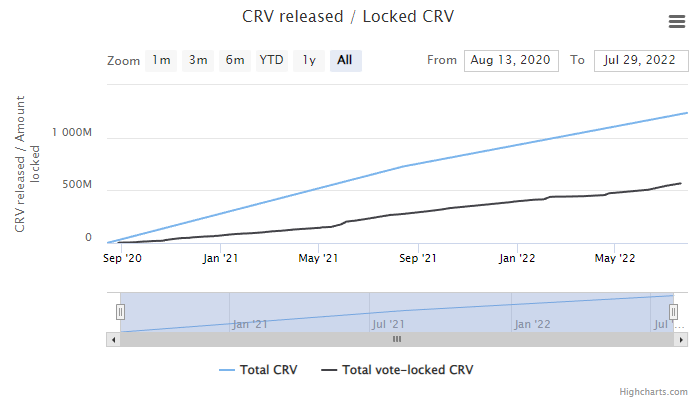

最初的 ve 模型是一種簡單但有效的協議方法,可以減少拋售壓力,同時通過增加獎勵來激勵長期持有者。Curve 允許用戶將其 CRV 鎖定長達 4 年,以換取 veCRV 獎勵的 x2.5 提升。因此,CRV 的激勵鎖定有助於減少 CRV 的流通供應,並獎勵那些長期相信該項目並選擇長期鎖定的人。

當投票權的代幣賄賂展示了協議如何將其治理權貨幣化時,ve 模型還引發了對 DeFi 場景的二次影響。

Convex 協議旨在在協議上積累質押的 CRV,以改善其在 Curve 生態系統中的治理影響力。這最終導致了臭名昭著的 Curve 戰爭,其中協議競相積累大量 CRV 以影響 Curve 上的治理提案。

隨著 ve 模型的興起,我們已經開始看到最近出現的各種迭代的穩步進展。在我們看來,這種進展不太可能很快消失,更新的協議/構建者將很好地從這些迭代中最好的那裡學習。

對於 ve 模型的上述迭代的一些(非詳盡的)示例,我們將研究在自己的實現中表現相對較好的兩個協議。

Trader Joe (JOE)

一方面,Trader Joe 是 Avalanche 上最大的 AMM,擁有 2.2534 億美元的 TVL。它於 2022 年 3 月推出了 veJOE、sJOE 和 rJOE。

Trader Joe 團隊選擇將 JOE 代幣的用例細分為 3 個獨立的組件:

- veJOE - LP 獎勵和協議治理能力的提升

- sJOE - 協議費用的利潤分享

- rJOE - 來自 launchpad 代幣銷售的分配

通過細分這些用例,Trader Joe 試圖讓用戶專注於 DEX 中最適合他們需求的方面。

veJOE 還選擇取消冗長的鎖定,而是嘗試通過虛擬積分累積的承諾來激勵長期質押。他們的前提簡單明了:您投注的時間越長,您獲得的虛擬積分就越多。

擁有更多虛擬積分可以讓用戶從 LPing TraderJoe 平台獲得額外獎勵。用戶可以在任何給定時間點解除質押和交易他們的 JOE 代幣;他們只需要放棄他們積累的虛擬積分。

Platypus.finance(PTP)

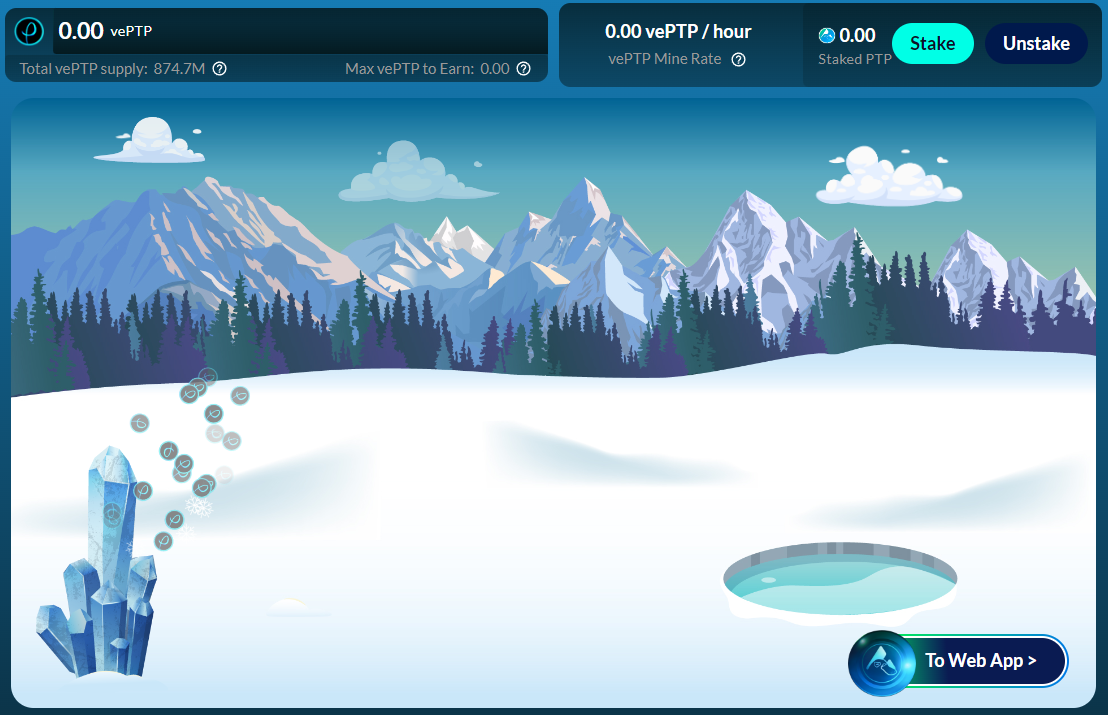

接下來,Platypus.finance 是 Avalanche 上的開放流動性和單面穩定幣 AMM。它使用單變量滑點函數而不是不變曲線,並允許提供單幣流動性。目前,它已經在 TVL 中積累了 1.91 億美元。

為了進一步闡述 Platypus 的代幣經濟學,$PTP 是 LP 可以通過提供流動性獲得的治理和實用代幣,而 $vePTP 是通過質押 $PTP 獲得的獎勵提升代幣。

對於後者,用戶可以抵押 PTP 每小時獲得 0.014 個 vePTP,其中需要 10 個月才能達到 vePTP 上限。這是一個類似於 veJOE 的模型,用戶將獲得與其 vePTP 分數成正比的獎勵。

當涉及到 vePTP 模型時,還有一些機制可以限制鯨魚的影響,這可以用這個等式最好地表示:

詳細地說,存款權重和 vePTP 分數將始終是平方根,以限制 PTP 代幣的鯨魚耕種的影響。這是實現 PTP 發行更公平地分配給用戶的一個不錯的嘗試,但更精明的用戶可以輕鬆規避。

Platypus 還利用 Platypus Heroes NFT 項目將一些遊戲化元素注入到 vePTP 模型中。在這裡,Platypus Heroes NFT 將允許用戶以更快的速度累積 vePTP 分數,同時還允許他們訪問封閉社區。

這些項目以及更多項目如何繼續在 veModel 上構建和創新將會很有趣,我們肯定還沒有看到最後一個。如前所述,新興協議將很好地學習並建立在 JOE、PTP 等協議模型的基礎上。

可持續 DeFi 協議框架

儘管有利有弊,ve 模型(及其迭代)揭示了任何想要可持續並與產生價值一致的給定協議所需的基石框架。

我們將上述基石框架總結為一個簡明的表格,項目在運營規劃時可以參考:

1. 供應——通過鎖定來限制流通代幣釋放以最小化銷售壓力

2. 需求——通過激勵大型長期質押者來引入協議級別的需求

3. 創收——協議可以創收,以確保商業模式的長期可行性

4. 收入分配——與長期質押者分享協議收入,讓持有者參與協議的成功

5. 簡單性——擁有一個簡單易懂的代幣經濟學模型,以促進用戶輕鬆加入

6. 供需平衡——根據預期需求隨時間的增長對代幣發行進行建模

從上述內容擴展,我們還可以從可持續和護城河協議的構成中汲取 4 個經驗教訓:

1. 需要擺脫高 APR 和流動性挖礦來引導流動性

2. 在協議採用方面需要關注正循環的飛輪

3. 需要專注於建立一個真正相信協議願景的核心社區(而不是僱傭資本)

4. 需要擺脫稀釋性獎勵。替代方案是:

a. 穩定幣獎勵(TRI、JOE、SNX)

b. 託管獎勵(GMX、SNX、ILV)

綜上所述,這並不意味著 ve 模型(及其迭代)必然是下一波 DeFi 創新的全部和最終模型。

事實上,我們認為恰恰相反。在像 DeFi 這樣充滿活力的空間中,從來沒有千篇一律的模型。這種心態只會讓任何採用它的協議失敗。

因此,隨著時代(和市場)的變化,協議及其各自的代幣經濟學模型也應如此。協議模型永遠不應該隨著時間的推移保持靜態——在這個空間中,被動永遠不會得到回報,並且總是需要主動的反思和適應。

事實上,我們已經開始看到一些協議以自己的方式推動這種反射性變化。我們將在下面的部分中探討其中一些新模型。

代幣經濟學的進一步發展

無代幣發行協議

在某些情況下——YFI 如何構建他們的發布可能會構成無代幣釋放協議的最佳示例。為了闡明,能夠產生收入的代幣可能會選擇在引導階段後轉向無排放模型。在這樣的模型中,應該逐漸從原生代幣的填充發行轉向協議費用產生的現金流獎勵。

通過這種方式,將有強烈的動力促使早期採用,並密切關注收入模式的可持續性。此外,由於供應極其稀缺,代幣(以及擴展的協議)將更能抵抗拋售壓力。

當然,協議也可以選擇採用非常低的發行來解釋協議的逐漸增長。

動態代幣發行

最後,基於我們的信念(DeFi 空間是一個始終在發展的空間,並且協議將通過積極適應做得很好,我們相信代幣經濟學模型最終會演變成不斷變化的、穩健的和此類模型在高層次上將涉及根據需求和利潤塑造代幣發行,為所述代幣提供最低限度。

通過這種方式,動態發行允許協議保守,並且不會過度承諾任何特定的發行結構。

然而,這裡的一個問題是團隊可能會利用發行的動態特性來實現他們自己的自私和/或惡意手段。為了緩解這種情況,我們可能會考慮 Soulbound NFT——本質上可以充當數字 CV 的不可轉讓 NFT——以確保所有相關 DAO 管理成員的可信度。

此外,增加時長限制還可以確保變化是漸進的,不會發生突然的變化。這可能是我們將在更深層次上更多考慮的事情,所以請務必留意!

合成資產和衍生品的興起

除了新的代幣經濟學模型之外,最近在 DeFi 領域出現(並且可能會繼續出現)的另一個子垂直領域是合成資產和衍生品領域,其中合成資產是一種代幣化衍生品。

在傳統金融中,來自合成資產的現金流主要來源於在合成產品本身中復制的基礎資產。然而,在 DeFi 中,現金流也可以從新創建的合成資產以及基礎資產中產生。例如,將 SNX 代幣質押到 sUSD 使用戶既可以利用 SNX 的質押回報,又可以使用新鑄造的 sUSD 代幣參與 DeFi 中的收益生成策略。

這通過允許用戶確定自己想要的參數來作為合成資產的基礎,從而提高了資本效率和靈活性。

這些參數包括(非常簡潔):

1. 抵押品比例

2. 資產類型——商品、指數、穩定幣

3. 費用

4. 利潤分享

5. 合成資產的掛鉤機制(即來自 TracerDAO 的槓桿代幣)

用戶配置上述參數的能力將完全提高生態系統內的資本效率。基礎資產將繼續增值,而合成資產可以自由交易。合成資產還可以作為用戶的一種槓桿形式,這是一把雙刃劍。但是,如果謹慎使用,可以極大地優化資本效率。

有關上述資本效率的更多背景信息,並且在堅持 SNX 示例時,用戶經常抱怨 400% 的抵押率(c-ratio),因為他們經常使用貨幣市場的 c-ratio 作為資本效率的比較。

這是我們必須做出區分的地方。對於大多數貨幣市場,用戶通常會為他們可以交易或產生收益的貸款提供抵押品。對於 SNX,用戶將從質押的 SNX 獲得 SNX 獎勵和協議費用,同時仍然能夠使用 sUSD Minted 進行交易/產生收益。在他/她的 c-ratio 達到 150% 之前,用戶也無需償還債務頭寸。

由此,如果用戶希望從基礎抵押品中獲得盡可能多的免費資本,那麼貨幣市場或在 SNX 上的 ETH 抵押品(130% 的 c 比率)上獲得 sUSD 貸款將被視為更多資本高效的。

如果用戶希望從長期頭寸中產生盡可能多的被動收益,那麼 SNX 可能仍被認為更具資本效率,因為該頭寸可以保留到其達到 150% 的底線率,同時仍從所述頭寸產生額外收益。

回到我們在這一部分的主要觀點,合成資產也將允許創建和交易任何不相關的資產。這是一種對沖加密貨幣市場波動的形式,也為投資者提供了更多樣化的投資選擇。

此外,這有可能向非 web3 本地的傳統金融投資者(即使是新興經濟體中的投資者和/或無法獲得必要金融服務和工具以利用這些市場的投資者)打開熟悉的市場,構成較低的風險他們在進入 web3 世界時可以抓住的果實。

在這樣做的過程中,合成資產潛在地使世界各地對此類服務和工具的訪問民主化。

但這並不是合成資產所能提供的全部。我們相信,在這個子垂直領域,未來是非常光明的。

以下是兩種形式的創新,我們認為它們將在中短期內獲得該領域的關注。

固定利率債券票券

固定利率債券票券將允許協議使用其國庫以合成代幣的形式向用戶提供固定利率債券,其中用戶將能夠超額抵押相應的基礎資產以鑄造具有代表性的合成債券。

該債券只能在到期時以底價和承諾的固定利率贖回,並且可以在公開市場上自由交易給願意承擔債券風險的任何人。

這將為項目提供額外的融資選擇,也將有助於確保一切都保持透明和鏈上。

結構性產品

在某些情況下,結構性產品是其表現與基礎資產籃子相關的金融工具。

大多數基於衍生品的結構性產品允許投資者以預定價格或行使價買賣資產。可以在產品中加入附加條件,以確保產品對發行人和投資者都具有足夠的吸引力(即執行價格高於行使價)。

此類結構性產品還允許發行人在波動的市場條件下對沖風險,並允許投資者以適當的溢價承擔風險。但是,需要注意的是:結構性產品只應迎合那些了解此類產品所涉及的複雜性和細微差別的成熟投資者。

監管和 DeFi:下一步是什麼?

要讓 DeFi 重生,我們不能向內看。雖然對代幣設計和協議的改進非常重要,但該空間也必須對外部發展進行反思。

最近幾週,發生了幾起這樣的外部事態發展(以及巨大的事態發展)。2022 年 8 月 7 日,現在臭名昭著的隱私混合器 Tornado Cash 以及與之相關的 40 多個以太坊和 USDC 錢包受到美國財政部外國資產控制辦公室 (OFAC) 的製裁。

這代表了 OFAC 辦案手法的重大轉變,其中以前的製裁通常針對利用特定工具進行惡意行為的特定實體,而不是針對整個工具,或者在這種情況下直接針對源代碼。

這件事的後果是迅速的。

流行的去中心化交易所 dYdX 迅速封鎖了與 Tornado Cash 有任何互動的賬戶,GitHub 暫停了 Tornado Cash 的 GitHub 賬戶,而 Circle 凍結了這個混幣平台上價值 70,000 美元的 USDC,同時禁止任何與 Tornado Cash 相關的地址獲得訪問 USDC。

另一方面,全球市值最大的穩定幣 USDT 背後的公司 Tether Holdings Limited 宣布,他們不會單方面將與 Tornado Cash 相關的地址列入黑名單或凍結地址。

非營利性研究和宣傳中心 Coin Center 也對 OFAC 的裁決提出了法律挑戰。

這對 DeFi 意味著什麼?

OFAC 對 Tornado Cash 的製裁將對這個空間產生超出已經發生的一切(如前所述)的影響。將有幾個因素需要考慮和思考。

必須保護和保存 L1 的抗審查價值

首先,像以太坊(Tornado Cash 的基礎層)這樣的 L1 區塊鏈的價值在這次事件中真正凸顯出來。儘管 OFAC 已經對 Tornado Cash 的源代碼進行了抨擊,但該代碼今天仍然非常活躍。從這個角度來看,根據 Nansen 的數據,在 2022 年 8 月 8 日(制裁後),Tornado Cash 流出了 13, 800 ETH,這是每天大量流出的增量 1, 400 ETH 就在前一天(制裁前)。換句話說,雖然 Tornado Cash 的前端可能已經從其網站上被刪除,但後端代碼仍然存在,不可阻擋且無法被殺死。

在區塊鏈世界裡,代碼永遠是王道;它是抗審查的,即使是像政府這樣的大型中央集權實體的心血來潮也不能屈服。儘管存在非法案件(我們不會以任何方式縱容非法洗錢行為以獲取非法收益),但這在我們今天生活的隱私匱乏的世界中肯定具有價值。Tornado Cash 事件在很大程度上證明了這一點。

這個價值是我們必須不惜一切代價保護和維護的東西,不僅是為了 DeFi 空間,也是為了更廣泛的 Web3 空間。我們提出這一點是有原因的。

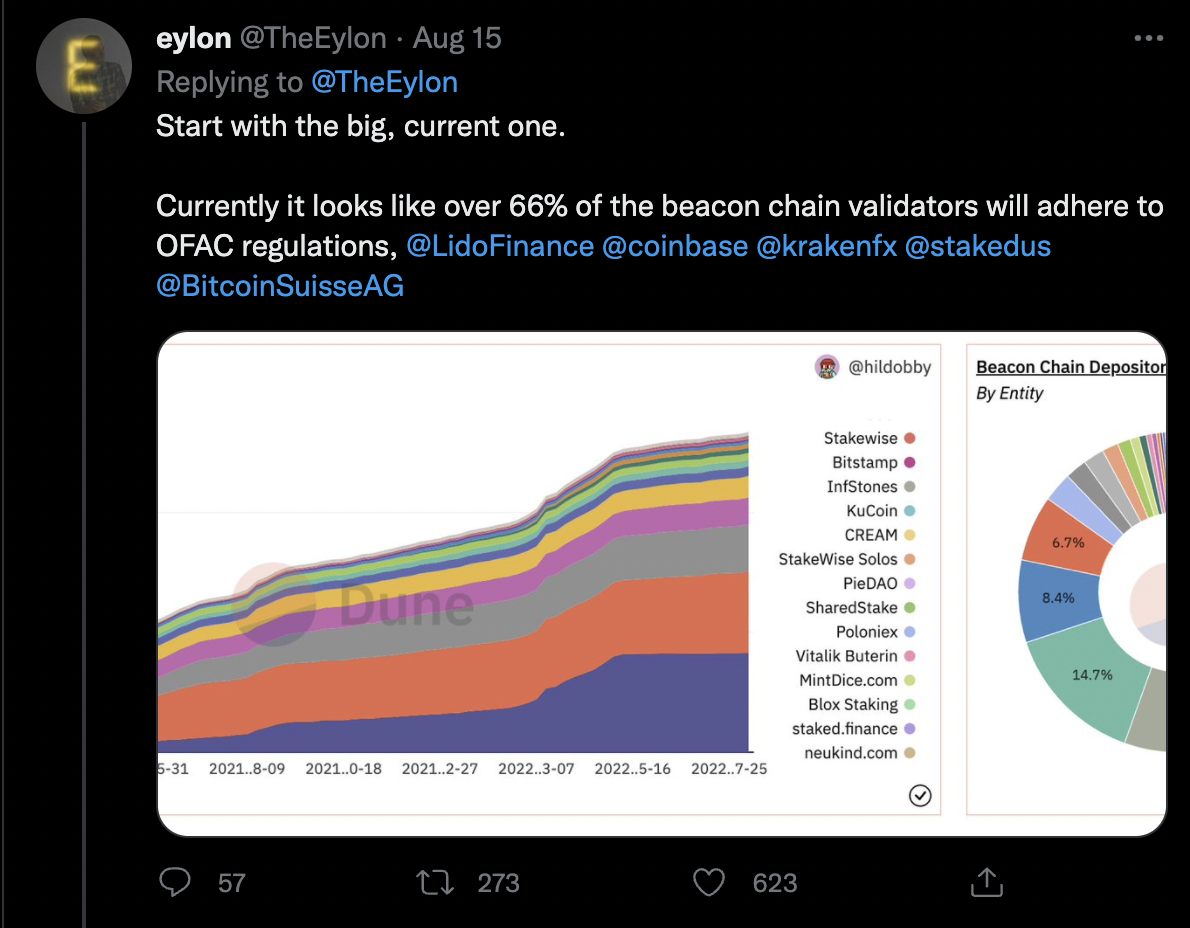

Twitter 用戶 @TheEylon 在以太坊上提出了一個非常中肯且發人深省的帖子。在其中,他討論了以太坊驗證者社區如何表面上沒有去中心化到足以真正抗審查。

如果 @TheEylon 的假設是正確的,並且超過 66% 的信標鏈驗證者不會簽署與 Tornado Cash 相關的區塊(從而遵守 OFAC 規定),那麼以太坊與任何給定的中心化平台有何不同?那麼,在這種情況下,區塊鏈的意義何在?

因此,如果我們甚至想要體驗任何形式的重生,驗證者社區的去中心化/多樣性絕對是整個行業必須首先仔細考慮的事情。

基層立法干預的必要性

雖然發生的事情對 DeFi 領域來說是非常不幸的,但它並不像許多人想像的那麼可怕。在任何給定的新興行業中,總會有轉折點幫助該行業成熟,只要他們妥善處理即可。

我們認為 Web3 行業目前正處於這樣一個轉折點。我們如何從這裡繼續前進至關重要,由此產生的討論和對話必須如此細緻和有效地進行。從另一個角度看待制裁,這是 Web3 社區表達他們的擔憂(關於空間立法)的機會,也是爭取在涉及立法時定義一些參數的機會的空間。

我們現在有一個參考點,雖然是一個非常極端的參考點,可以使用;我們必須努力爭取在這場可能會塑造未來幾年 Web3 格局的關鍵對話中擁有強有力的發言權。

在非常高的層面上,OFAC 的製裁已經存在很多細微差別。一方面,這可能是一種制裁,對無辜的當事人的傷害比對陰險和惡意的當事人的傷害更大。這種制裁後的除塵攻擊證明了這一點。

不僅如此,上述內容還證明了上述制裁如何可能如此過度和無所不包,以至於它有可能使系統不堪重負,而這些案件(在這種情況下,是 ETH 塵埃的無辜接收者)至少可以說是微不足道的,使其無法有效對付真正的 “壞人”。

雖然法律的框架應始終足夠廣泛,以防止人們輕易發現漏洞或變通辦法,但 OFAC 的裁決絕對不是完美的。作為一個社區,我們有機會就此展開對話。如果我們能有一個實質性的,那麼當涉及到 Web3 的立法和監管領域時,我們很可能有能力在未來幾年塑造我們自己的未來。這一點不能掉以輕心。

過度依賴中心化實體

最後,Tornado Cash 事件也揭示了協議的強烈需求,即不要過於依賴中心化實體來維持其生存和繁榮。

鑑於 OFAC 的製裁,MakerDAO 目前的情況完美地概括了這一點。在某些情況下,MakerDAO 的原生穩定幣 DAI 目前主要由 USDC 擔保。MakerDAO 是一個主要的 DeFi 協議,具有近 110 億美元的極其重要的(相對於 DeFi 的總 TVL)TVL。因此,他們對 USDC 的(過度)依賴,這一資產已被證明如此明顯地處於政府制裁的範圍和範圍內,絕對應該引起該領域所有人的關注。

事實上,MakerDAO 的創始人 Rune Christensen 已經公開討論了將 USDC 從 DAI 掛鉤中剝離的可能性,這一舉動顯然是因為 USDC 對 OFAC 監管的回應。

這是超越 MakerDAO 和 DAI 的東西;客觀上,去中心化的社區、生態系統和行業的生存,不能以容易受到中心化實體控制和影響的中心化元素為前提。

再一次,正如已經提到的,我們絕不寬恕利用 Tornado Cash 和/或任何給定的去中心化協議謀取不正當利益的不良行為者。只是為了讓 Web3 首先實現其目的,這是必須承認的。

最後的想法

在我們的文章中,我們追溯了 DeFi 從單純的思想實驗到如今充滿活力和多樣化的生態系統的發展歷程。

儘管 DeFi 總市值和 TVL 可能較 2020 年(以及在某種程度上,2021 年)夏季 DeFi 的歷史高點大幅下降,但無論如何,DeFi 絕對沒有死。

過去幾個月的考驗和磨難肯定會在未來幾個月和幾年內塑造和改善 DeFi 空間,我們已經在本報告中討論的幾個協議中看到了一些相似之處。

人們有時不記得的是,DeFi 不是一個單一的實體。它也不是靜態的。它是許多活動部分的總和,並且不斷地動態適應和發展。

人們有時也忘記的是,Web3 和加密貨幣的概念從一開始就沒有真正獲得過戰鬥的機會。在許多人的誤解眼中,我們總是死去(現在仍然是)。然而,無論如何,我們已經成功地在我們的集體旅程中走到了這一步,還有更多的比賽要參加。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。