開啟 L2 生態軍備競賽,甚至將挑戰以太坊統治地位。

作者: Maxlion

編輯:郝方舟

出品: Odaily 星球日報(ID:o-daily)

TL;DR

- StarkNet 發幣或將加速 Arbitrum 發幣進程。參考 Optimism 發幣加速生態發展期間相關數據超過 Arbitrum 的歷史經驗,StarkNet 可能也同樣會在一段時期內贏得對 Arbitrum 的競爭,加劇 Arbitrum 的競爭壓力。

- 短期來看,Optimism 兼容 EVM 背靠以太坊生態,支持相關開發工具,開發門檻低,項目移植難度低,相比 StarkNet 具有開發優勢;Optimism 與 StartNet 市場份額差距較大,StarkNet 短期難以追趕。長期來看,StarkNet 的去中心化 PoS 機制將在與 Optimism 的中心化 MEVA 機制的競爭中勝出。

- OPR 類項目具有內在的 MEVA 困境,StarkNet 的 PoS 機制能夠限制 MEV,並且能夠創造更高的收入天花板,具有代幣經濟壁壘,長期將在與 OPR 之爭中勝出。

- StarkNet 將通過捕獲 gas 結算價值和截取網絡流量的方式挑戰以太坊統治地位。

7 月,L2 生態發生的關鍵事件無疑是 L2 四大天王之一的 StarkNet 官宣代幣提案。

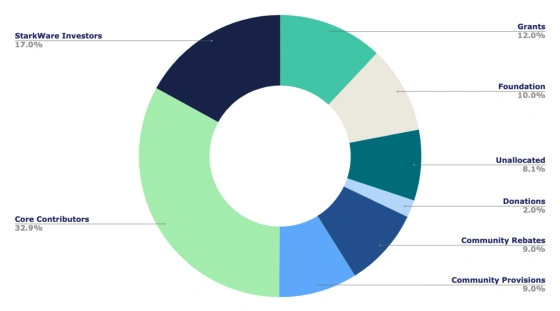

雖然,目前公佈的代幣提案中明確強調會向生態開發者空投大量代幣,但沒有明確提到「用戶空投」相關字眼,讓眾多提前埋伏生態的擼毛黨大失所望。

但作為估值高達 80 億、還有 V 神、Naval、Multicoin、Coinbase、Paradium、Tiger Global 等豪華資方站隊的 L2 明星項目,StarkNet 對加密行業的影響將是全方位的。

一方面,StarkNet 理論上可以在繼承以太坊的安全性前提下將以太坊 TPS 從 15 提高到 10000+,將 gas 從小數點前一位數優化到後兩位數,StarkNet 對加密網絡的影響正如互聯網從 3G 到 4G 的網絡提速為之後的移動互聯網生態爆發奠定基礎一樣,網絡擴容將會極大推動整個網絡生態的發展。

另一方面,StarkNet 作為 L2 眾多擴容項目中的一員,面臨與 Arbitrum、Optimism、zkSync 等其他 L2 熱門項目的競爭,L2 格局將會出現壟斷還是共存尚未可知。

本文將聚焦在 StarkNet 發幣對 L2 賽道熱門項目如 Arbitrum、Optimism 的影響以及對以太坊的挑戰。對於 StarkNet 官宣發幣計劃,其他 L2 項目可能做出哪些應對措施?還沒發幣的 Arbitrum 會被迫提前發幣參與競爭嗎?StarkNet 如何解決以太坊以及 Optimistic Rollup 上的 MEV 問題?L2 的競爭格局將會有何改變?以太坊的地位會被削弱嗎?

Odaily 星球日報將綜合各方信息並深入分析,以回答上述問題。

一、StarkNet 與 L2 格局

StarkNet 是一個無需許可的去中心化 L2 ,旨在允許以太坊通過稱為 STARKs 的加密協議進行擴展,同時不損害以太坊的去中心化、透明度、包容性和安全性的核心原則。它可以在不損失以太坊的可組合性和安全性的前提下提高 TPS 與降低 gas。

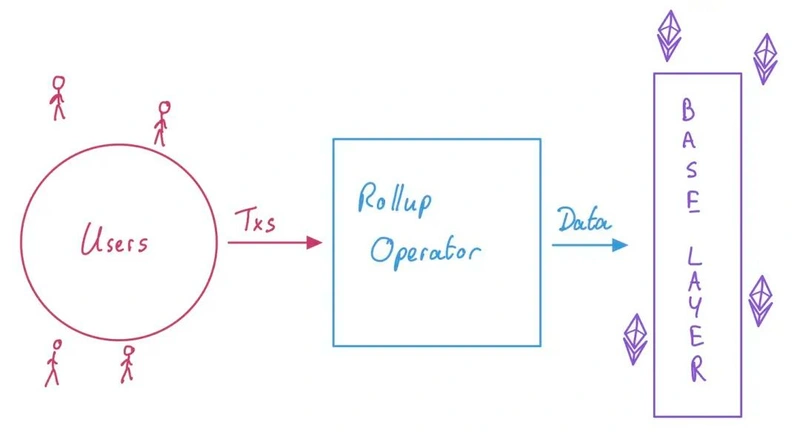

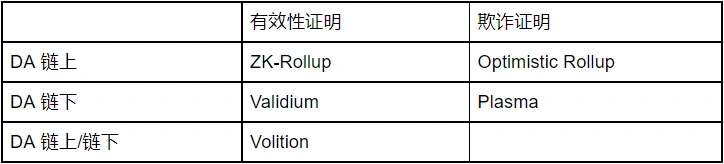

L2 是描述一類特定的以太坊擴展解決方案的統稱,是擴展以太坊並繼承以太坊安全保證的獨立區塊鏈。根據底層技術的差異,L2 Rollup(匯總)方案主要可分為欺詐證明的 Optimistic Rollup(樂觀匯總,下文簡稱 OPR)和有效性證明的 Zero Knowledge Rollup(零知識匯總,下文簡稱 ZKR)兩類。StarkNet 是 Zero Knowledge Rollup 方案中的一種。

Optimistic Rollup 最熱門的項目包括 Optimism、Arbitrum,Zero Knowledge Rollup 最熱門的項目包括 StarkNet、zkSync。Optimism、Arbitrum、StarkNet、zkSync 也被稱為 L2 四大天王。

二、對 Arbitrum 的影響

OPR 的 Optimism 在 5 月 31 日公佈代幣計劃,6 月 1 日執行代幣空投,ZKR 的 StarkNet 在 7 月 13 日公佈代幣計劃,隨著 L2 賽道中的兩大競爭對手都推出代幣計劃,Arbitrum 可能會加速其代幣進程。

首先回顧 Optimism 發幣事件對 Arbitrum 的影響。

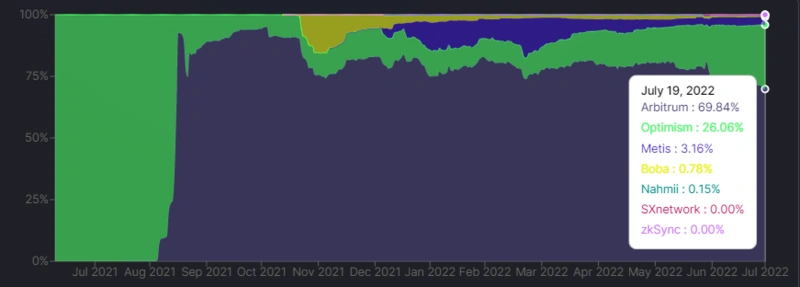

Arbitrum 與同屬 OPR 路線的 Optimism 存在一定差距。截至 7 月 18 日,Arbitrum 的 TVL 達到 10.4 億美元,佔 L2 總市場份額達到 69.84%,Opimism 的 TVL 達到 3.89 億美元,市場份額達到 26.06%,Arbitrum 暫時領先 Optimism。

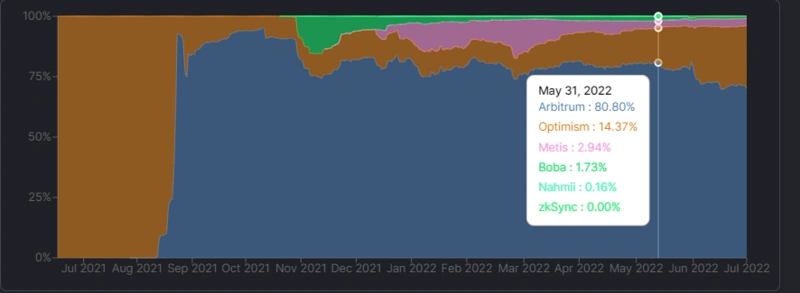

但 Optimism 在 5 月 31 日公佈代幣計劃,6 月 1 日執行空投之前的 TVL 佔比僅有 14.37%。

自發幣至 7 月 19 日,Optimism 在 L2 中的 TVL 份額從 14.37% 上升至 26.06%,同期 Arbitrum 的 TVL 份額從 80.80% 下降至 69.84%。

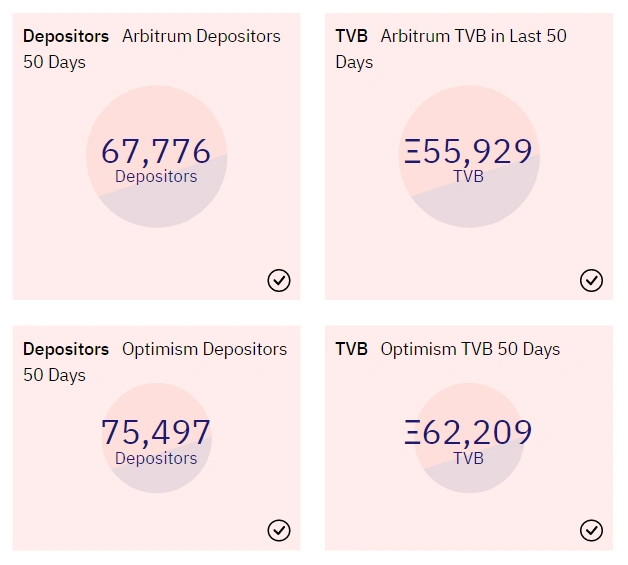

以下圖表進一步展示了在 Optimism 在發行代幣並執行空投的 50 天內(截至 7 月 19 日)Optimism 與 Arbitrum 生態發展的對比情況。

該圖表通過對比 Arbitrum 和 Optimism 的用戶與 TVB 數據,顯示了 Optimism 空投代幣事件 50 天內用戶和資金的增長。

左上角圖表顯示最近 50 天 Arbitrum 的用戶數量,近 50 天 Arbitrum 的用戶達到 67,776;左下角圖標顯示最近 50 天 Optimism 的用戶數量,近 50 天 Optimism 的用戶數量達到 75,497。Optimism 同期用戶數量超過 Arbitrum 11.4%。

右上角圖標顯示最近 50 天 Arbitrum 的 TVB,近 50 天橋接到 Arbitrum 的資產達到 55,929 個 ETH;右下角圖表顯示最近 50 天 Optimism 的 TVB,近 50 天橋接到 Optimism 的資產達到 62,209 個 ETH。Optimism 同期 TVB 領先 Arbitrum 11.2%。

我們可以發現,Optimism 在推出 OP 代幣並空投之後的 50 天內,Optimism 的用戶數量與 TVB 均超過 Arbitrum,可以得知 Optimism 的生態發展與推出代幣計劃存在正相關性。Optimism 發行代幣並執行空投的舉措推動了生態發展並在一段時間內領先了與對手 Arbitrum 的競爭。

根據 Optimism 發幣對 Arbitrum 的成功競爭經驗,我們可以試著做出以下推理:

- 前提 1:發行代幣並執行空投的舉措可以推動生態發展並在一段時間內贏得競爭。

- 前提 2:StarkNet 是 Arbitrum 的競爭對手。

- 前提 3:StarkNet 即將發行代幣並執行空投。

結論:StarkNet 將在一段時間內贏得與 Arbitrum 的競爭。

我們也許可以預見隨著 StarkNet 發行代幣並執行空投計劃,StarkNet 的用戶、開發者、TVL/TVB、應用數量將會迎來一段時期的增長,從而搶奪 L2 市場份額,增加 Arbitrum 的競爭壓力從而加速其發幣進程。

三、對 Optimism 的影響

StarkNet 的發幣與空投對 Optimism 生態影響有限。Optimism 背靠 EVM 生態以及既有的 DeFi 市場份額,StarkNet 短期難以撼動 Optimism 地位。

Optimism 兼容 EVM,支持 EVM 工具,對大量的以太坊開發者而言進入 Optimism 開發應用難度較低,主網應用移植難度也低。而 StarkNet 原生的 zkVM 不兼容 EVM,StarkNet 的 Cairo 語言及其相關開發工具也阻礙以太坊開發者進入 StarkNet 生態。

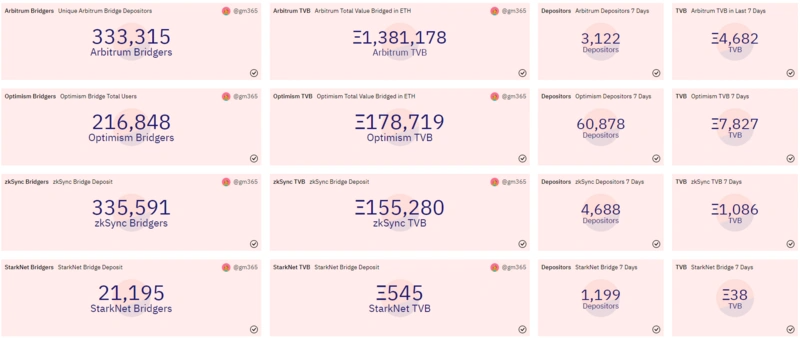

與此同時,Optimism 相比 StarkNet 佔據更大的 DeFi 市場,TVB 達到 178,719 ETH,StarkNet 的 TVB 僅有 545 ETH。

但長期來看由於 OPR 固有的代幣經濟困境,Optimism 將持續依賴 MEVA(最大可提取價值拍賣)作為收入來源。而 StarkNet 的代幣提案明確指出不將 MEVA 作為網絡收入,並將推動排序器去中心化運營,逐步建立 PoS 機制,Optimism 的 MEVA 收入將落後於 StarkNet 的 PoS 收入,打破長期存在於 OPR 類項目中的 MEVA 困境。

下文將深入分析 OPR 中面臨的 MEVA 困境與 StarkNet 的 PoS 創新。

四、OPR 的 MEVA 困境

StarkNet 的 PoS 機制能夠打破包括 Arbitrum 和 Optimism 在內的 OPR 項目的 MEVA 困境。

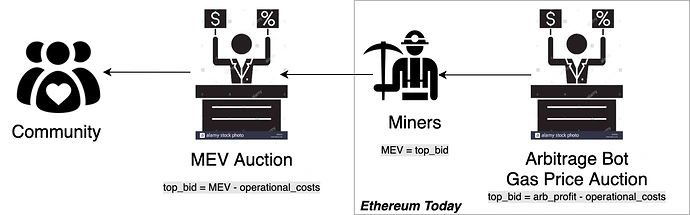

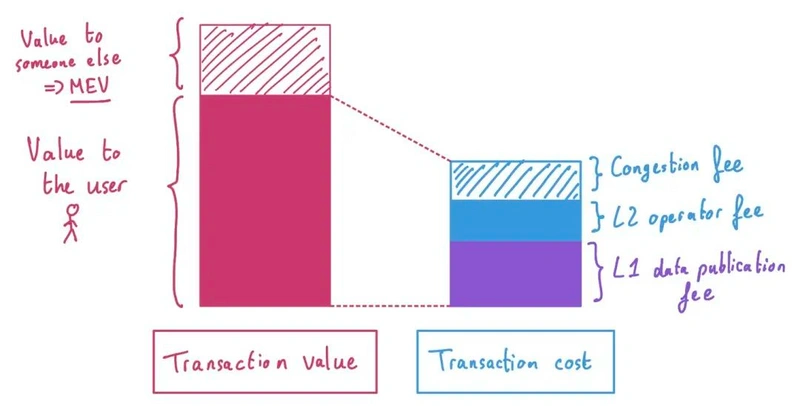

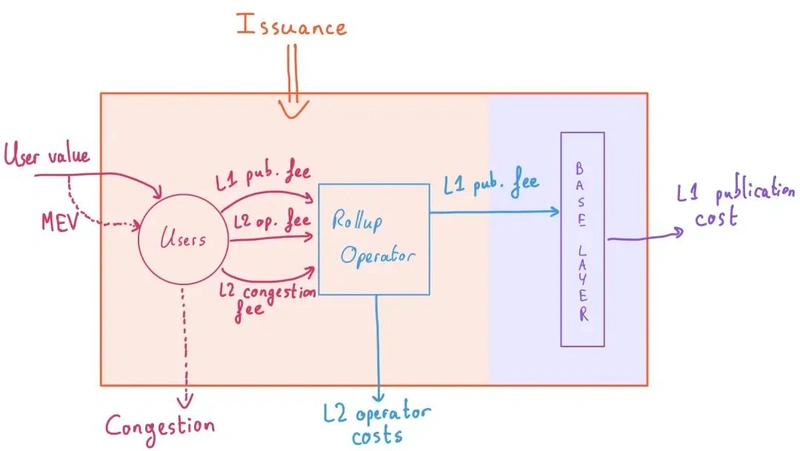

在像以太坊這樣的 L1 網絡上,區塊鏈礦工(也稱為驗證者、區塊生產者或聚合者)名義上通過區塊獎勵和交易費用獲得收入。但作為一個負責生產特定區塊的區塊生產者,它可以在該區塊的範圍內擁有很大的權力,比如可以任意重新排序交易,在其他交易之前插入自己的交易,並將原交易完全延遲到下一個區塊。

和 L1 的情況類似,在 L2 上,L2 的排序器類似 L1 上的礦工/節點,擁有對交易排序的權力,排序器可以選擇優先執行有更高 gas 價格的事務以獲得額外利潤,該額外利潤稱為 MEV(Maximal/Miner Extractable Value,最大可提取價值)。對排序權拍賣的行為叫做 MEVA(Maximal/Minter Extractable Value Auction)。

舉例:小明發起交易需要支付 n 個單位的 gas,當套利者發現了交易信息,就可以通過向排序器支付 n + x 個 gas 從而優先獲得交易權,套利者可以再把該交易以 n + x + y 個單位的價格賣回小明,套利者獲得 y 個 gas 的利潤,小明多支付了 x + y 的 gas,排序器額外獲得了 x + y 的收入。假如小明在該筆交易中獲得的最大收入是 m,出於功利目的,只要 m > = n + x + y,小明仍然願意支付 n + x + y 的 gas,理論上套利者最多將原價為 n 的 gas 推高到 m。

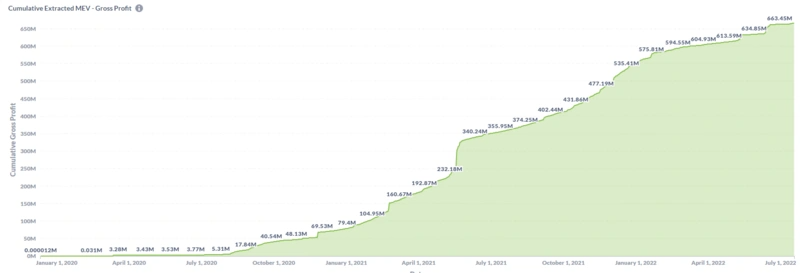

以下是 MEV 近年來的的增長曲線:

MEVA 的危害

如前所述,MEV 的存在理論上一方面可以無限推高用戶成本,直到達到用戶願意為該交易支付的最高價格,傷害用戶的應用體驗,另一方面額外發起的套利交易也會佔用鏈上 TPS 增加網絡負擔造成網絡擁堵。而 Arbitrum 和 Optimism 都通過中心化運營排序器(類比 L1 節點)的方式將 MEVA 並作為收入來源,這還將加劇中心化的運營風險。

MEVA 的困境

從代幣供應角度來看,如果固定 OPR 代幣供應,並將鏈上 gas 以 OPR 代幣結算,這將會不斷消耗 OPR 代幣,不斷抬高 gas 價格,L2 失去意義,用戶和資金將會逃離。如果循環供應,需要設計代幣鑄造機制,引入 PoW 或者 PoS 並推動排序器去中心化運營,但這與 OPR 中心化排序器的現實相矛盾。Optimism 和 Arbitrum 都將 MEV 作為主要的收入來源,形成財政依賴之後就需要繼續保證排序器中心化以獲得 MEV 收益。

簡而言之,Arbitrum 和 Optimism 等 OPR 項目的 MEV 困境就是:由於依賴 MEV 收入,只能中心化運營排序器,而中心化運營排序器無法實現去中心的代幣供應,無法推動去中心化的 PoS 或 PoW 共識機制,使得用戶成本高體驗差、網絡負擔大、具有中心化運營風險。

而 StarkNet 代幣提案中提到的在 L2 上建立的 PoS 機制將會破解存在於 OPR 項目中的 MEVA 難題。

五、StarkNet 的 PoS 創新

長久以來 PoS 作為 L1 項目的共識機制被人們熟知,StarkNet 是第一個採用 PoS 的 L2 Rollup 項目。採用 PoS 的 StarkNet 作為一個 L2 項目可以打破長期存在於 L2 上的 MEVA 困境,降低用戶支付成本,改善平台體驗,緩解網絡擁堵情況,還將極大提高 L2 收入上限。

限制 MEV

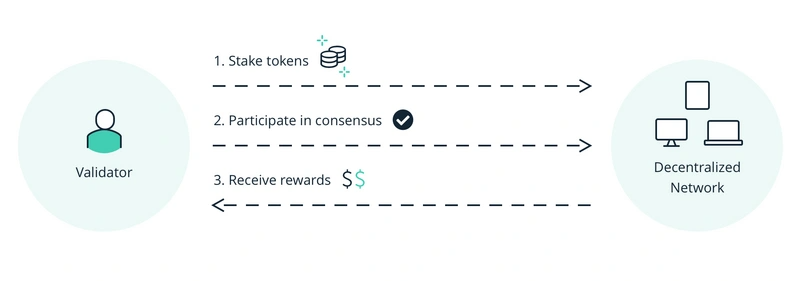

StarkNet 的 PoS 機制可以通過質押與共識規則限制 MEV。

在過去,關於 L2 排序器的運營方式包括兩種思路:

- 集中排序器,像 Optimism 和 Arbitrum 這樣的中心化排序器運營商通過拍賣獲得全部 MEV,但他們可以” 自覺地 “承諾將收入投入到生態建設中回饋用戶與開發者;

- 分散排序器或者節點,MEV 利潤給到投機者和礦工,就像在 Solana 和以太坊這樣的 L1。

而這兩者都曾因此出現 gas 飆升、網絡擁堵的情況。

StarkNet 的方式是推動排序去中心化運營,開發者可以申請成為排序器運營者,擁有 StarkNet 代幣的用戶可通過質押代幣成為質押者,作為獎勵,排序器與質押者可能因為按照共識規則執行排序職能獲得獎勵,這在一定程度上可以限制無序的 MEV,實現相對公平的交易排序,限制恐怖的 gas 飆升與不必要的網絡擁堵。

更多收入

長期來看,建立 PoS 機制的 StarkNet 將會取得相比 OPR 項目更高的收入天花板。

Arbitrum、Optimism 的協議收入通過 MEVA 獲得,最大值取網絡上的潛在交易利潤之和,利潤受到網絡上的 DeFi 應用影響。Optimistic Rollup 所發行的代幣僅有治理權與 MEV 收入的分紅權。

StarkNet 在 PoS 機制下的協議收入,可能由 gas 和質押獎勵構成(暫未公佈細節)。gas 收入取決於 StarkNet 網絡的應用需求——與以太坊類似,PoS 的質押機制使得質押者與排序器可以鑄造新的代幣。

而且 StarkNet 屬於 ZKR,理論上的 TPS 和 gas 優化上限比 OPR 高很多。OPR 的性能優化有限,目前來看只能運營 DeFi 等相對低 TPS、高單位收益的場景,而 StarkNet 上更有可能產生應用創新,促進更多應用類別的爆發。加上 StarkNet 上的 gas 由 StarkNet 代幣支付,因此可以推理 StarkNet 的收入上限高於 OPR。

StarkNet 作為第一個建立 PoS 機制的 L2 項目,打破了長期存在於 L2 Rollup 中的 MEVA 困境。PoS 的共識參與機制能夠限制 MEV,降低用戶支付成本,提高平台體驗,緩解網絡擁堵,獲得更高的收入上限,其代幣經濟遠比 Optimistc Rollup 類項目良性健康,長期來看將會使得 StarkNet 在 L2 的競爭中獲得更大的優勢。StarkNet 的代幣計劃將是 L2 發展史上的重要節點。

六、StarkNet 挑戰以太坊

StarkNet 的 PoS 創新使得 StarkNet 不僅領先於其他 OPR 項目,還將會挑戰以太坊的地位。

網絡結算

StarkNet 代幣與 ETH 將會爭奪 gas 的結算價值。

儘管 StarkNet 作為以太坊的 L2 需要用 ETH 支付將匯總信息發佈在以太坊主網上的打包與發布費。但 StarkNet 網絡上的 gas 由 StarkNet 代幣支付,這會分流以太坊上的 gas 收入。

一方面,隨著 StarkNet 上 TPS 與 gas 不斷優化,StarkNet 將會湧現出豐富的生態應用,催生大量的 gas 用量。另一方面,以太坊主網項目不斷移植到 StarkNet 以及其他更高 TPS、更低 gas 的 L2 網絡上,這會減少以太坊 gas 以及 ETH 代幣的使用。此消彼長,StarkNet 代幣相比 ETH 獲得更多 gas 結算價值。

流量截取

開發者和用戶可以只與 L2 交互,不與 L1 交互。

因為包括 StarkNet 在內的 L2 是 L1 的擴容解決方案,它具有一個單獨的執行層並運行在 L1 上,而該執行層繼承了 L1 網絡的安全保證。用戶將不再需要與以太坊主網交互,因為它將僅作為 L2 的數據可用性層。StarkNet 上的 gas 由 StarkNet 代幣結算佐證了這一點,當用戶使用 StarkNet 上的程序並支付 gas 時沒有任何一個環節直接與以太坊主網有關,StarkNet 成了 “網絡前台”,截取了用戶流量(儘管以太坊作為 L1 在背後默默工作)。

結語

StarkNet 發幣不僅是發幣,還是首個創新地應用了 PoS 機制的 L2,在短期內,這不僅將改變 L2 競爭格局,還將在不遠的將來接過以太坊的大棒,推動加密網絡朝著去中心化、安全、可擴展的方向繼續前進。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。