真正的普惠金融

原文:DeFi Option Vaults: Options Democratized(Treehouse)

編譯:北辰

原用標題(譯後):期權通往大眾化之路——DeFi 期權庫(DOV)

封面: Photo by Shubham Dhage on Unsplash

DOV 簡介

DeFi 用戶都知道 yield farming,畢竟在 DeFi Summer 的初期,由於大多數挖礦沒有鎖倉期,因此收益率都是直接從兩位數開始,甚至一直漲到了類似龐氏騙局的天文數字。

然而最初的高收益很快就消失了,因為 DeFi 協議主要是提供補貼來吸引用戶,當 DeFi 協議以「用戶使用率」的名義紛紛效仿時,我們已經看到很多項目撐不住陸續離場了。

在這個過程中,儘管一定有不少用戶獲得了短期利益,但當整個市場的資金枯竭時,勢必是由最後一波用戶來買單。

這種不可持續的回報就會導致人們去利用波動性在期權上賺收益。

期權一直是 TradFi 市場不可或缺的一部分,可以被投資者用來表達對方向性的觀點,並從波動中獲利,因此也像樂高積木一樣形成了不少的結構化產品。這些工具如果實施得當,可以提供卓越的風險調整資本回報,超過簡單的購買和持有點。

此外,期權已成為 TradFi 的重要收益來源,尤其是在股票/外匯領域,那些持有現貨的投資者會通過購買期權來對沖資產。

那麼對於加密貨幣以及 DeFi 而言,如果想要進一步發展的話,流動性期權市場就至關重要,因為它開闢了現貨價格變動之外的另一個維度。

但話說回來,期權策略非常複雜,並不是每個人都有時間或知識去及時地執行這些策略,所以我們需要 DeFi 期權庫(DOV)。

DOV 為用戶提供了一種途徑,把資金輕鬆存入到預定義的期權策略裡賺取收益。

在創建 DOV 之前,只有合格投資者可以通過場外交易 (OTC) 交易或在 Opyn 等期權交易所自行執行期權策略,而 DOV 則允許投資者簡單地將資產存入金庫,然後金庫將代表投資者來執行產生收益的策略。

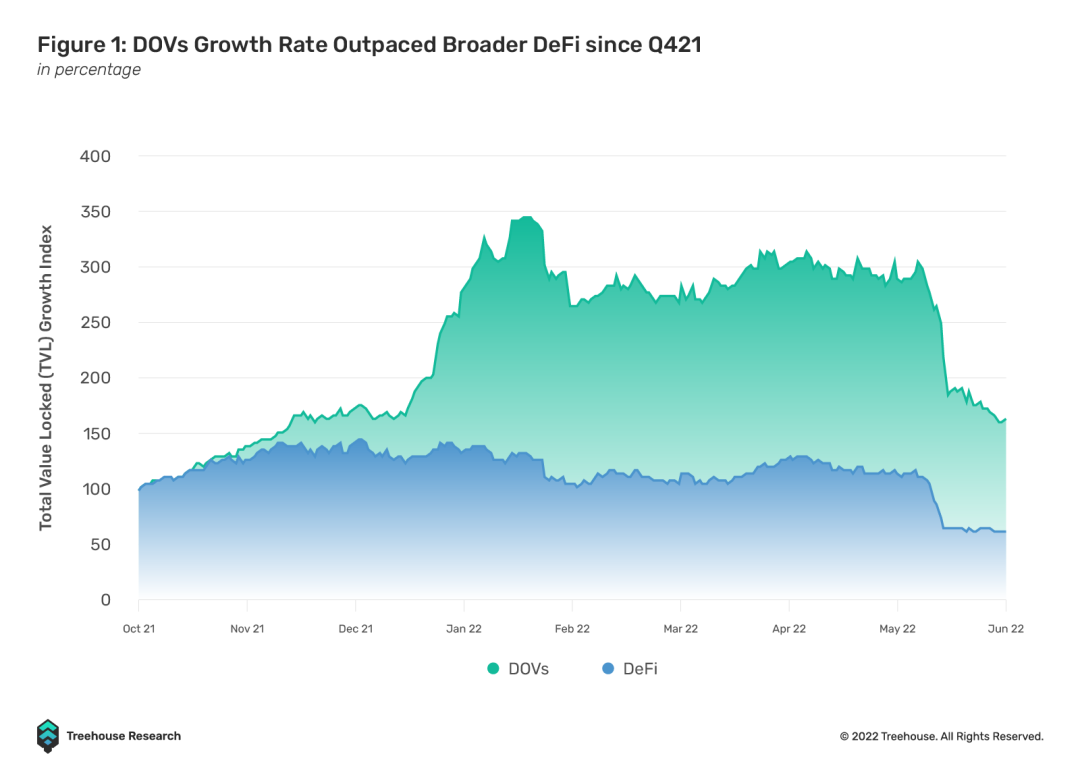

2021 年第 1 季度,DOV 的增長速度與整個 DeFi 市場差不多,但是到了 2021 年 12 月,DOV 開始爆發,TVL 在 3 個月漲了 3 倍。儘管 2022 年初開始進入熊市,但仍然顯示出了韌性。

DOV 最近流行並將繼續出現在 DeFi 領域的原因有以下幾個。

首先,DOV 可以通過將基礎資產的波動性給貨幣化來產生收益。加密期權是收益的重要來源,隱含波動率往往高於實際波動率,也稱為方差風險溢價。

其次,DOV 允許在 DeFi 上進行非線性工具的可擴展交易。

中心化交易所提供的期權是那種限價訂單簿模式,這意味著流動性會分散在不同的價位,而 DOV 則是將期權流動性集中在預定期限的特定或一系列執行價格上,極大地提高了流動性。而流動性的改善將不可避免地在 CeFi 中傳播。

在本文中,我們將研究 DOV 的複雜性,評估不同類型的 DOV,並提供我們對前景的展望。

DOV 的內部工作原理

最常見的 DOV 產品實施的策略是備兌看漲期權和現金保證金看跌期權。

備兌看漲期權策略是按照比當前市場價更高的執行價來賣出看漲期權,然後把賺到的期權費返還給金庫,這就是儲戶的收益。

現金保證金看跌期權也差不多,只是方向相反。

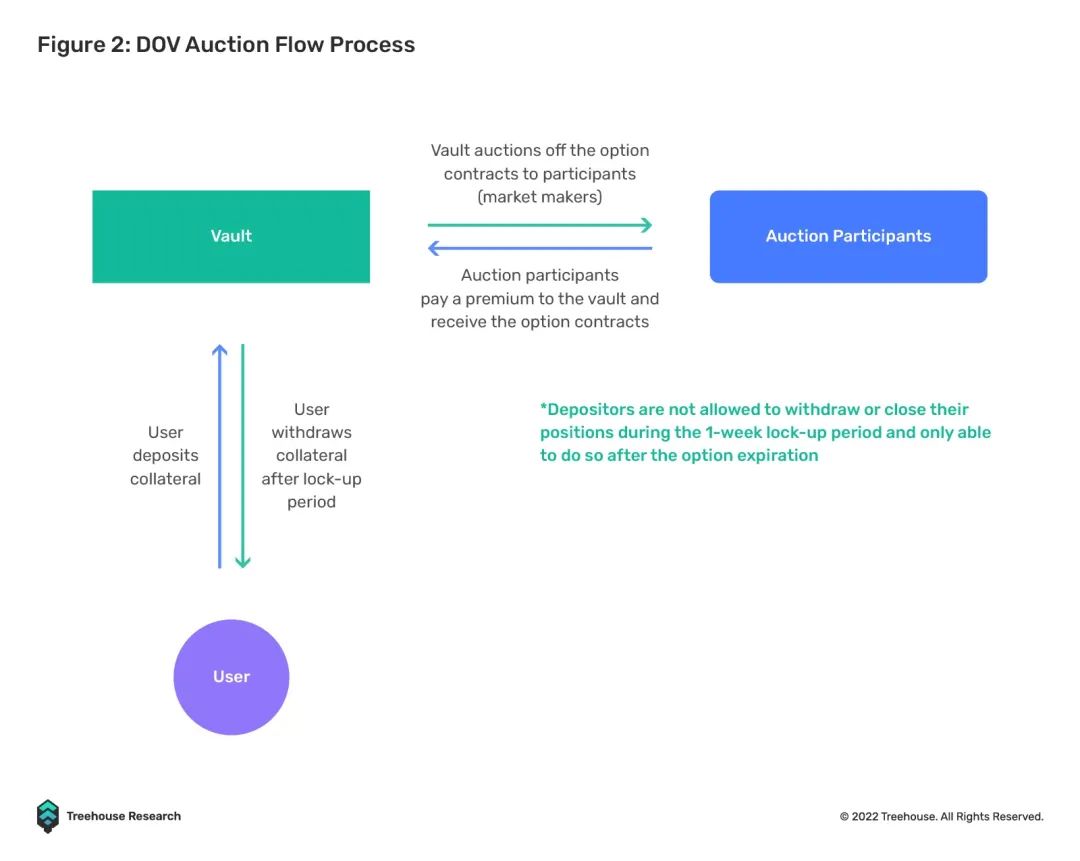

金庫向交易者開放,他們可以把資產存入他們希望參與的相應策略。一般是存入波動資產用於看漲賣出金庫,存入穩定幣用於賣出金庫。然後金庫每週都會開立期權,並在預定的日期和時間將它們拍賣給市場參與者。

不同的 DOV 產品都有自己的機制來鑄造並出售期權給授權參與者,但總的來說都是根據回溯測試結果來決定期權參數,例如行使價和期限,從而為存款人帶來最高的風險調整資本回報。

拍賣完成後,金庫會收到期權費,到期的時候,存款人可以提取存款,或者繼續存在金庫裡參加下一次拍賣。

因為策略的表現不同,所以金庫中的餘額可能高於或低於前一周。

現有的 DOV 協議

許多現有的 DOV 協議部署在各種區塊鏈上,具有相同的目標:為投資者創造收益。

儘管它們中的大多數具有相似的策略(備兌看漲期權或現金擔保看跌期權),但由於不同的執行機制、微觀策略和額外的收益率覆蓋,跨 DOV 協議的能力會有所不同。

Ribbon Finance

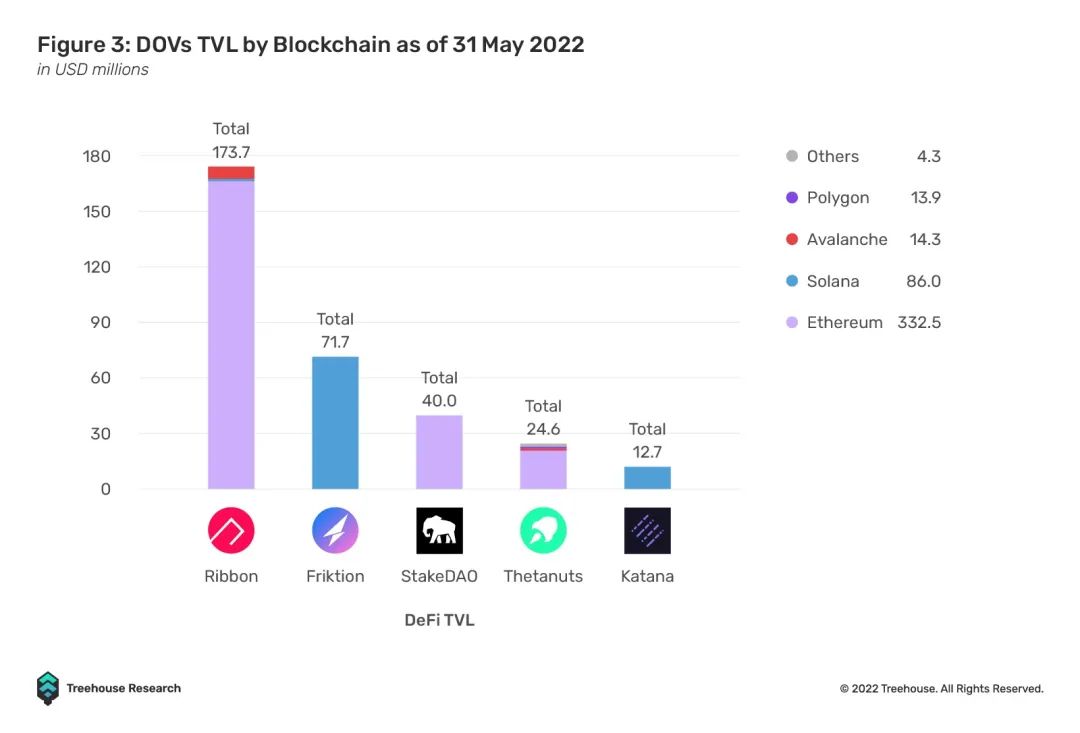

Ribbon Finance 是 DOV 領域的先驅,允許用戶訪問用於 DeFi 的加密結構化產品。

Ribbon Finance 的旗艦產品 Theta Vault 讓用戶可以通過各種期權策略存入資產並賺取收益,目前提供 11 個不同的保險庫,涵蓋 5 種不同的代幣,用於看跌期權和備兌看漲策略。

Ribbon Finance 自 2021 年 4 月份上線以來,金庫產生了超過 3800 萬美元的收入,TVL 峰值超過 3 億美元。Dragonfly Capital、Nascent 和 Coinbase Ventures 等機構參與了種子輪融資。

StakeDAO

StakeDAO 最初是一個類似於 Yearn Finance 的收益聚合器,但後來擴展到其他收益產品,例如套利金庫、staking-as-a-service 和 DOV。

它於 2021 年 8 月 19 日推出第一個期權金庫,擁有三個主要圍繞 BTC 和 ETH 的金庫,操作與 Ribbon 類似,都是使用 Opyn 作為期權市場來承銷他們的期權。

StakeDAO 的與眾不同在於,放入 StakeDAO 期權金庫的資產會立即轉移到平台的被動收益金庫,在獲得的期權溢價之上產生額外的收益。StakeDAO 還允許用戶質押從期權金庫收到的 LP 代幣以賺取 SDT 代幣,從而提高收益。

雖然 Ribbon 已轉向主動基金管理費用模式,但 StakeDAO 對資產或利潤收取零平台費用,但收取 0.50% 的提款費。

StakeDAO 最近一直在積極構建 Curve 生態系統,支持多種基於 Curve 的資產和策略。

Thetanuts

Thetanuts 是一種為日常投資者設計的跨鏈結構化產品協議,從根本上簡化了收益賺取過程並提供了期權敞口。

Thetanuts 於 2021 年 12 月推出,現已在 Ethereum、Avalanche、BNBChain、Polygon、Fantom、Aurora 和 Boba 等鏈上可用。它通過積極部署新鏈獲得了超過 2400 萬美元的 TVL。

Thetanuts 不為其金庫收取費用,並利用鏈下拍賣對 QCP Capital 和 Paradigm 等期權交易公司進行拍賣,這使得他們能夠提供差異化的期權,因為它們不受鏈上抵押品可用性的限制。

Thetanuts 最近完成了由三箭資本、Deribit、QCP Capital 和 Jump Crypto 領投的 1800 萬美元種子輪融資。

Thetanuts 通過 Stronghold 策略從其他 DOV 協議中脫穎而出。

Stronghold 是多個 Thetanuts 基本金庫的聚合,以創建一個指數代幣,代表組成金庫的按比例公允價值。通過將代幣兌換為 Stronghold 索引代幣,投資者實質上是投資於協議基於回測和定期調整參數而優化的策略池,這類似於波動性風險溢價收穫對沖基金,但它是在鏈上且不收費。

Friktion

Friktion 是目前在 Solana 網絡上的 DeFi 投資組合管理產品協議,為 DAO、個人和傳統機構提供風險調整後的收益生成策略。

Friktion 的原生投資組合策略 “Volts” 是對 “Vaults” 一詞的演繹,允許投資者通過衍生品套利和波動率策略獲得收益。

Friktion 於 2021 年 12 月推出,交易量為 22 億美元,並提供 DeFi 中最大的期權市場——涵蓋 35 種資產。

Friktion 使用 Inertia(歐元現金結算的期權)和 Entropy (奇異衍生品 DEX) 用於他們的鏈上結算。此外,Friktion 還為所有用戶構建了一個機構分析平台,以分析每個金庫的性能及其各自的策略。

Friktion 去年 12 月從 Jump Crypto 和 DeFiance Capital 等公司籌集了 550 萬美元,Friktion 已經發展成為 Solana 最大的結構化產品協議。

Friktion 的產品範圍從產生收益的保險庫擴展到整體投資組合管理服務,重點是風險管理產品:例如 Volt#05,它將幫助資金池提供商對沖無常損失,同時獲得高收益機會的好處。Friktion 還提供 delta 中性策略,這些策略通過他們的系統自動進行 delta 對沖,此外還有定向策略,例如帶有 delta 的備兌看漲期權和看跌期權。

Katana

在贏得 2021 年 Solana IGNITION 黑客鬆後,Katana 於 2021 年 12 月正式啟動。它已成功建造了 14 個不同的保險庫,支持與 Friktion 類似的資產。

Katana 金庫鑄幣廠在 Zeta 上代幣化價外期權,並通過競爭性報價請求 (RFQ) 拍賣流程將其出售給做市商。Katana 的 TVL 目前為 1100 萬美元。

最近,Katana 宣布了由 Framework 領投的 500 萬美元種子輪融資,將用於幫助協議擴大規模,成為 DeFi 中事實上的收益生成層。

DOV 周圍的潛在問題

雖然 DOV 有可能徹底改變 yield farming 並將結構化產品向大眾開放,但它們也有潛在的缺點。TradFi 股票空間中的 DOV 和系統性波動性拋售策略可能彼此相似。後者見證了期權賣家的幾次爆炸,特別是在 2016 年至 2018 年的長時間低波動之後,波動性最終均值大幅回升,在此期間,參與者過度擁擠的市場採用了相同的波動性賣出策略。隨著 DOV 空間的擴大,它可能會面臨同樣的問題。除此之外,資本效率低下和搶先運營問題可能是 DOV 在吸引更多 TVL 之前要解決的下一個障礙。

資本效率低下

自現代金融鼎盛時期以來,波動性拋售已經走過了漫長的道路,但它也經歷了相當多的崩潰。幸運的是,今天大多數去中心化的期權金庫都需要完全抵押。

例如一個 ETH 看漲保險庫將要求投資者將標的 ETH 存入保險庫,並以低於所存抵押品的名義金額賣出期權,這是為了防止裸賣空,並保護投資者在該策略未使用槓桿時損失超過他們所擁有的,然而提高安全性的代價是低迴報。

與直接出售期權相比,DOV 不允許持有人在到期前平倉,這意味著如果投資者希望在到期前獲利,他必須進行抵消交易。

對於不介意 delta 敞口的散戶投資者來說,鎖定的 ETH 是一種機會成本,因為它可能會在其他地方產生收益來疊加回報。

正在對解決 DOV 的資本效率低下問題進行改進,最終必須在資本效率和投資者保護之間取得良好的平衡。

例如,Ribbon Finance 正在考慮降低期權金庫所需的抵押品。此外,Ribbon Finance 已經與 Lido Finance 的 Liquid Staking 功能集成,允許金庫存款人同時獲得 ETH 質押獎勵期權費。

DOV 的搶先運行

與任何其他資產一樣,期權價格由供需決定,期權定價的一個關鍵組成部分是隱含波動率。期權是波動性產品,表示標的資產的特定回報分佈。簡單來說,如果隱含波動率很高,期權價格就會更高,反之亦然。

這是大多數 DOV 目前面臨的一個問題——如果每週在相同的到期時間和同一目標 delta 的平台上出售超過 1 億美元的期權,會發生什麼?結果是隱含波動率被壓縮,導致收益率受到抑制,機會主義的領先者進一步壓低了收益率。

目前,大多數 DOV 拍賣在周五舉行,因為做市商可以將風險轉移到週末。鑑於 Deribit 管理的每週期權也在周五到期,做市商可以輕鬆應對 DOV 流動,然而這使得精明的波動率交易者可以在 DOV 拍賣之前搶先交易,這使金庫持有人的收益率降低。

為了金庫存款人的利益,一些協議試圖改變時間。例如,Friktion 協議執行時間調整為全天,以利用波動性市場動態,為用戶提供更高的風險調整後回報。除此之外,Ribbon Finance 是第一個去中心化並向非做市商開放投標的公司。

然而,目前的努力並沒有有效地解決供需失衡,因為買家無法在到期前解除他們的期權,這意味著他們必須在另一個中心化交易所提供額外的抵押品來平倉。

過度擁擠和表現不佳

隨著越來越多的投資者湧入期權銷售策略,發生了兩件事。

首先,期權賣方在 DOV 拍賣前後的特定時間間隔內超過買方,結果就是賣出期權獲得的溢價變低。這在 TradFi 領域很明顯,DOV 也不例外。

首先,大多數 DOV 參與者都是不成熟的散戶,他們對價格不敏感,主要尋求收益。

其次,協議設計者正試圖為 DOV 設計一種一勞永逸的方法,讓金庫持有者可以享受免提的期權銷售方法。這些動態可能會進一步壓低收益率,因為即使市場條件表明波動性拋售的風險調整後回報不佳,金庫持有人也會不加選擇地系統性地拋售波動性。

回到 TradFi 領域,鑑於期權賣出策略的大量湧入導致方差風險溢價下降,期權賣出者要么通過槓桿增加賣出量,要么選擇更具侵略性的執行價格來滿足他們的回報基準。這樣做會累積負面的 Gamma 和 Vega 風險。因此,如果市場朝任一方向劇烈波動,期權賣家的表現就會很差。

波動性拋售也可能對整個現貨市場產生二次影響。加密期權市場目前佔整個加密市場的比例不到 1%,如果這個比例增加,市場結構可能會發生變化,賦予期權市場更大的影響力。

隨著期權交易在加密貨幣中變得越來越流行,製造這些市場的交易商將更頻繁地對沖,因為他們承擔更多的 Gamma 風險,多頭或空頭。

投資者應該認識到他們在使用期權金庫進行投資時所承擔的風險。對於備兌看漲期權來說,整體抵押品是有限制的,因為如果期權在價內行使,它的美元價值仍然會增加。但對賣出看跌期權是一項危險的嘗試,如果期權在價內到期,價值將下降。

DOV 的未來

儘管上一節提到了警示故事,但我們相信 DOV 將通過為大眾提供收益和民主化期權來徹底改變 DeFi 格局。以下是我們對 DOV 應該如何從這裡取得進展的看法。

創新、創新和更多創新

到目前為止,DOV 仍處於起步階段這一事實可能是最令人興奮的方面。

DOV 目前僅提供備兌看漲期權和看跌期權,可期權的用途如此廣泛,它允許投資者表達具體的觀點。所以未來可能會為投資者提供具有誘人回報的新的策略,例如蝶式價差,DOV 還可以為金庫持有人研究實物結算(如果期權被行使,他們不必在另一個交易所買賣標的物)。

協議開發人員除了擴展他們在該領域的產品外,還可以考慮改進他們的執行方法。執行可以在一周中的每一天發生,而不是專注於一天。

例如 Ribbon Finance 最近宣布了其計劃中的 V3 升級,允許在隨機時間和大小進行拍賣執行。

Paradigm 是一個機構加密流動性網絡,最近還與多個 DOV 協議合作,以改善交易者和投資者的按需流動性,以調整他們的期權在到期日、風險狀況和結算偏好方面的敞口。此次合作將在整個 DOV 拍賣過程中顯著提高流動性,為所有相關方帶來更多利益。

最後,DOV 可以考慮將金庫倉位代幣化,以解決資本效率低下的問題。例如 Thetanuts 將很快將其金庫轉換為代幣化頭寸,允許用戶提前換入和換出。代幣價值將反映保險庫的期權價格。

自律和零售教育

除了通常的智能合約和協議風險之外,還有一些風險對於首次涉足期權的投資者來說可能並不熟悉。

有很多可供學習的途徑,例如 Deribit 和 GenesisVolatility,無論您是初學者還是專家,它們都會發布有用的期權內容。最近,Katana 宣布他們將推出 Katana Dojo,這是一項教育計劃,旨在為投資者提供基本的期權知識。

投資者不應只關注收益率,而應考慮行使價、期限以及如果期權在價內到期時是否願意被行使。投資者還必須了解這些金庫的管理和績效費用。

投資者不應簡單地進行系統性拋售,而應了解當前的波動環境。例如在避險環境中,實際波動率可能超過隱含波動率,投資者在實施波動率賣出策略之前應保持謹慎。

強烈建議投資者採取混合方法來賣出波動性。如果他們認為自己承擔的風險沒有得到足夠的補償,他們可以選擇在那一周不參加。

再次,Ribbon Finance V3 將提供 “暫停” 功能,讓投資者無需從金庫中提取資金以改善用戶體驗。教育和自我監管是保護投資者的關鍵。

結論

雖然期權交易是為傳統金融中更成熟的投資者保留的,但 DOV 可供所有類型的投資者使用,它代表了向大眾金融民主化邁出的重要一步。

DOV 有著廣闊的前景。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。