Crypto Fund Research 發布的加密基金一季度報告,全球加密基金行業本季度淨虧損 3.4%,表現遜於比特幣的-1.7%。作為近兩年來沒見過的狀況,一季度關門基金的數量超過了新基金的數量。

作者: Crypto Fund Research

翻譯: malatang.eth

簡介

目的

Crypto Fund Research 的加密基金季度報告提供了該行業在季度末的概況,以及對不同時間行業趨勢的詳細了解。我們希望這些報告提供的定量數據和相關見解能夠在提高加密基金行業透明度方面起到積極作用,並為加密基金和其他參與者提供有用的指標,來衡量其增長、運營和最佳操守。

為了覆蓋盡可能廣的範圍,本報告涵蓋了加密對沖基金、風險投資基金、混合型基金、私募股權基金、母基金和被動基金。除非另有說明,“加密基金” 一詞包含了這些廣泛的基金類型。

市場概況

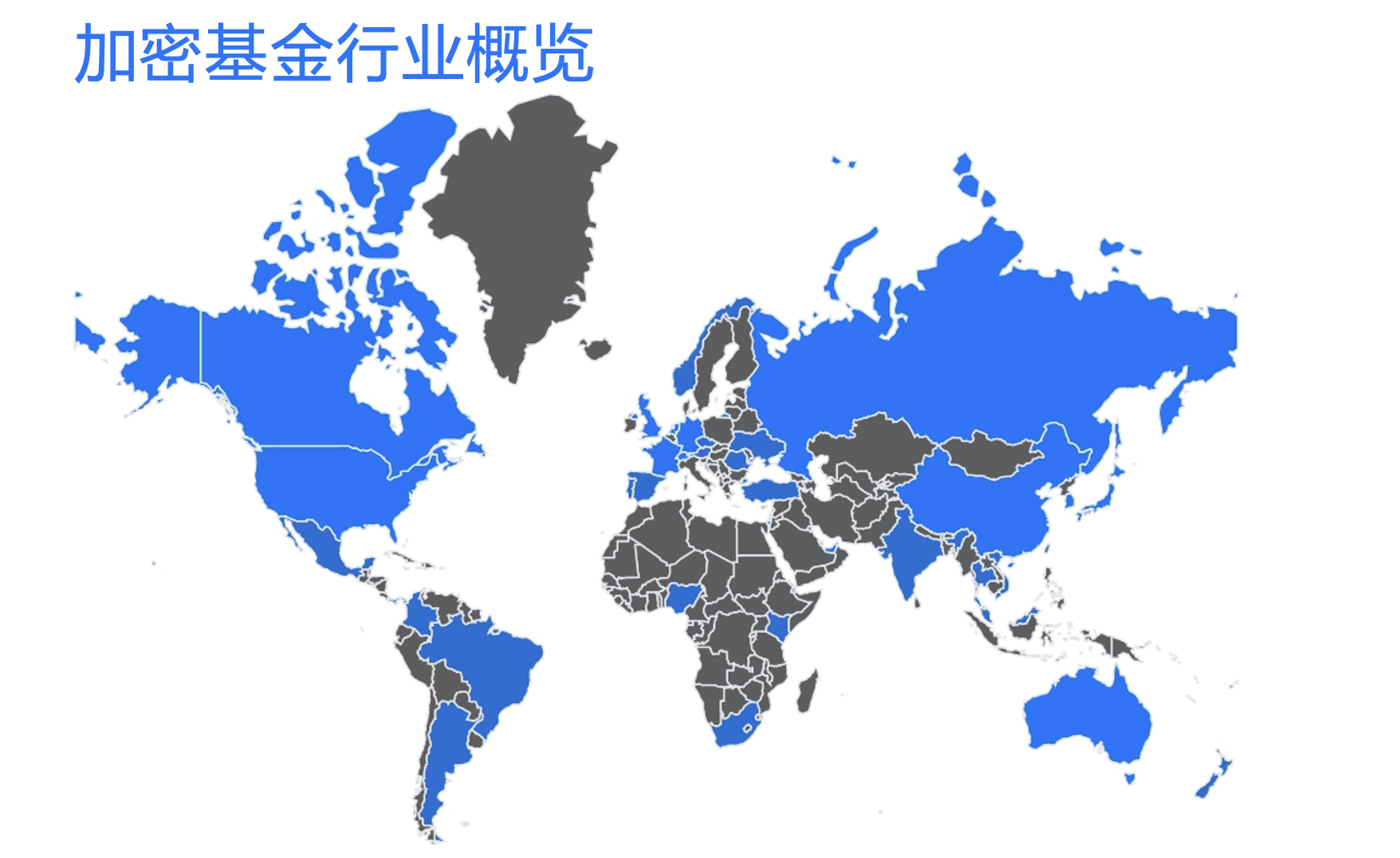

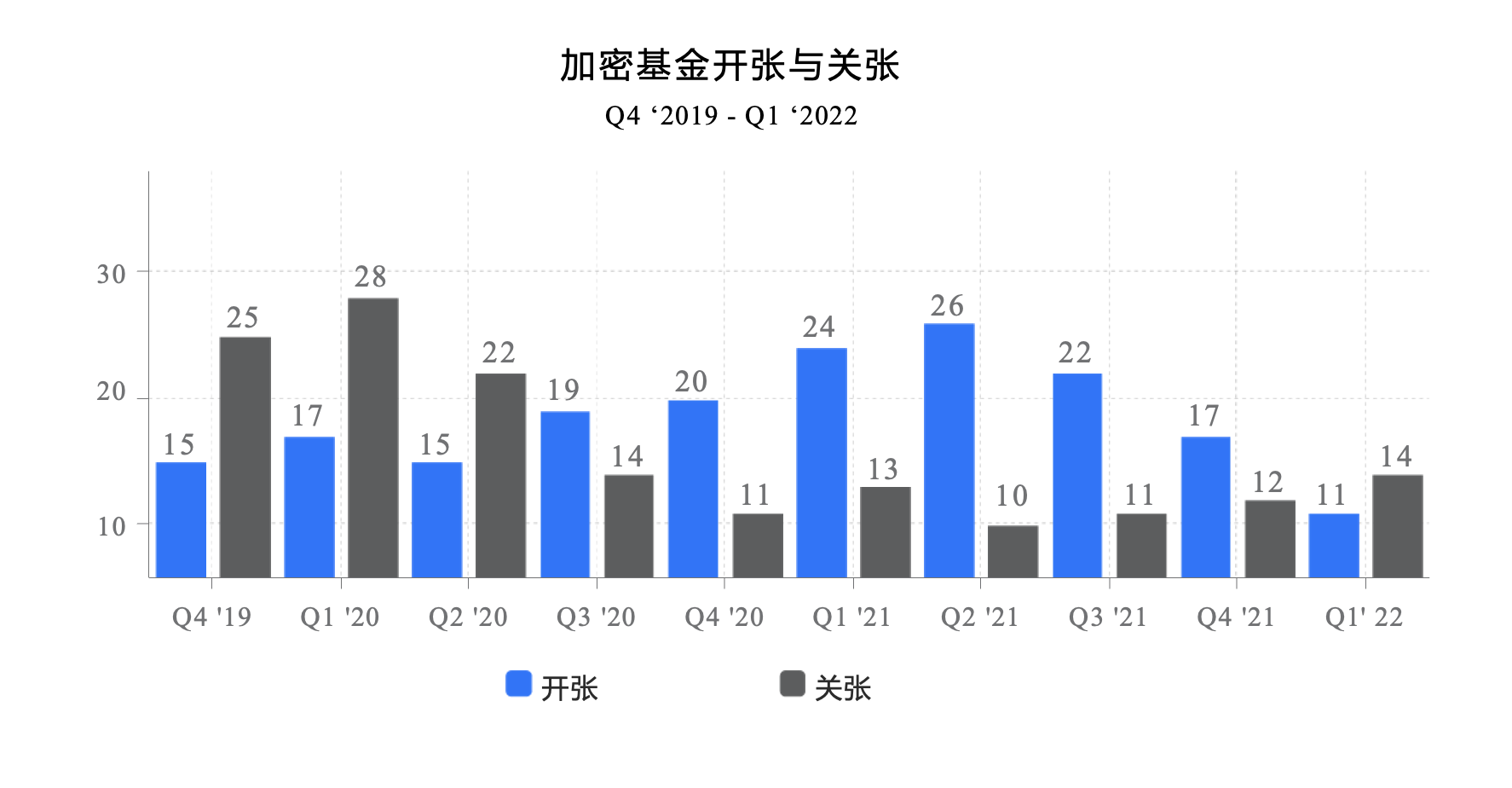

截至 2022 年一季度末,全球共有 850 多支加密貨幣基金,主要分佈在 80 多個國家。新基金推出的步伐在 2021 年一季度開始加快,這一趨勢在 2021 年餘下時間裡一直持續到 2022 年。然而,作為近兩年來沒見過的情況,一季度關門基金的數量超過了新基金的數量。

加密基金在一季度虧損 3.4%,略低於比特幣的-1.7% 回報率。

新聞

壞消息

- 在扣除費用後,加密基金在一季度的表現略遜於比特幣。

好消息

- 前 a16z 合夥人 Katie Haun 為她的兩隻新加密基金籌集了 15 億美元。

- 紅杉資本宣布推出其 6 億美元的加密基金。

- 貝恩資本推出了 5.6 億美元的加密基金,專注於 Web3 和 DeFi。

加密基金行業概覽

自 2020 年第二季度以來,加密基金關張的數量首次超過新基金的數量。

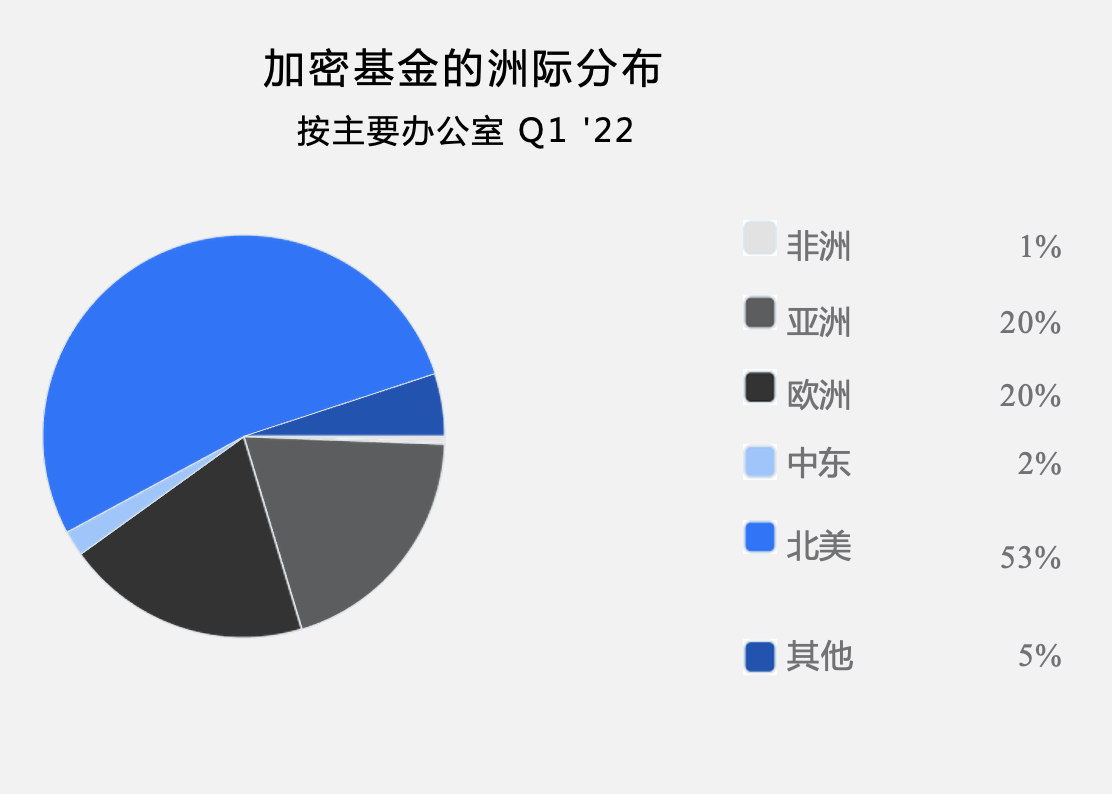

超過一半的加密基金位於北美,大部分位於美國。歐洲和亞洲各擁有約 20% 的基金。

然而,需要注意的是,加密基金往往比傳統基金更多地採用 “分佈式” 辦公。

Crypto Fund Research 於 2021 年對加密基金進行的一項調查發現,27% 的基金不是維持一個或多個實體辦公室,而是不依賴實體辦公室,讓員工在家工作或全球其他地方工作。

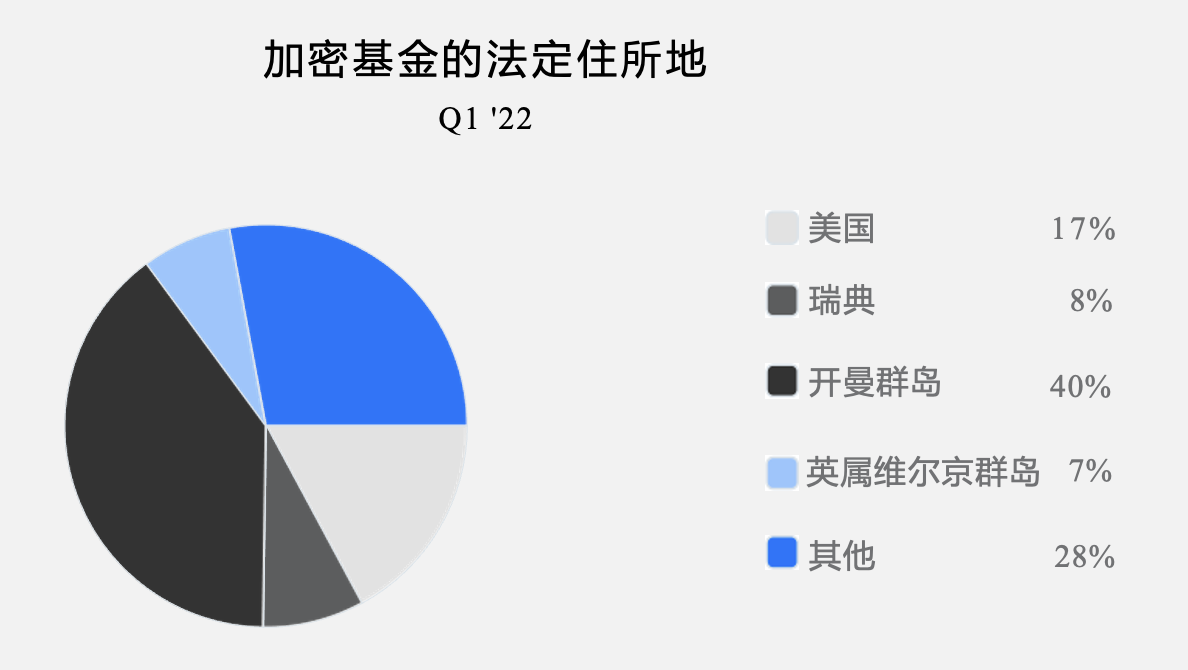

雖然大多數加密基金在美國都有主要辦公室,但只有不到 20% 的基金在那裡註冊(例如,在特拉華州註冊公司)。由於稅收、法律和監管的各種原因,開曼群島和英屬維爾京群島是加密基金的主要離岸法定住所。上述離岸島合計構成了 49% 的加密基金的住所地。這與傳統對沖基金的研究相對一致,後者大約三分之一的對沖基金住所地在離岸島,只有 20% 的住所在美國。

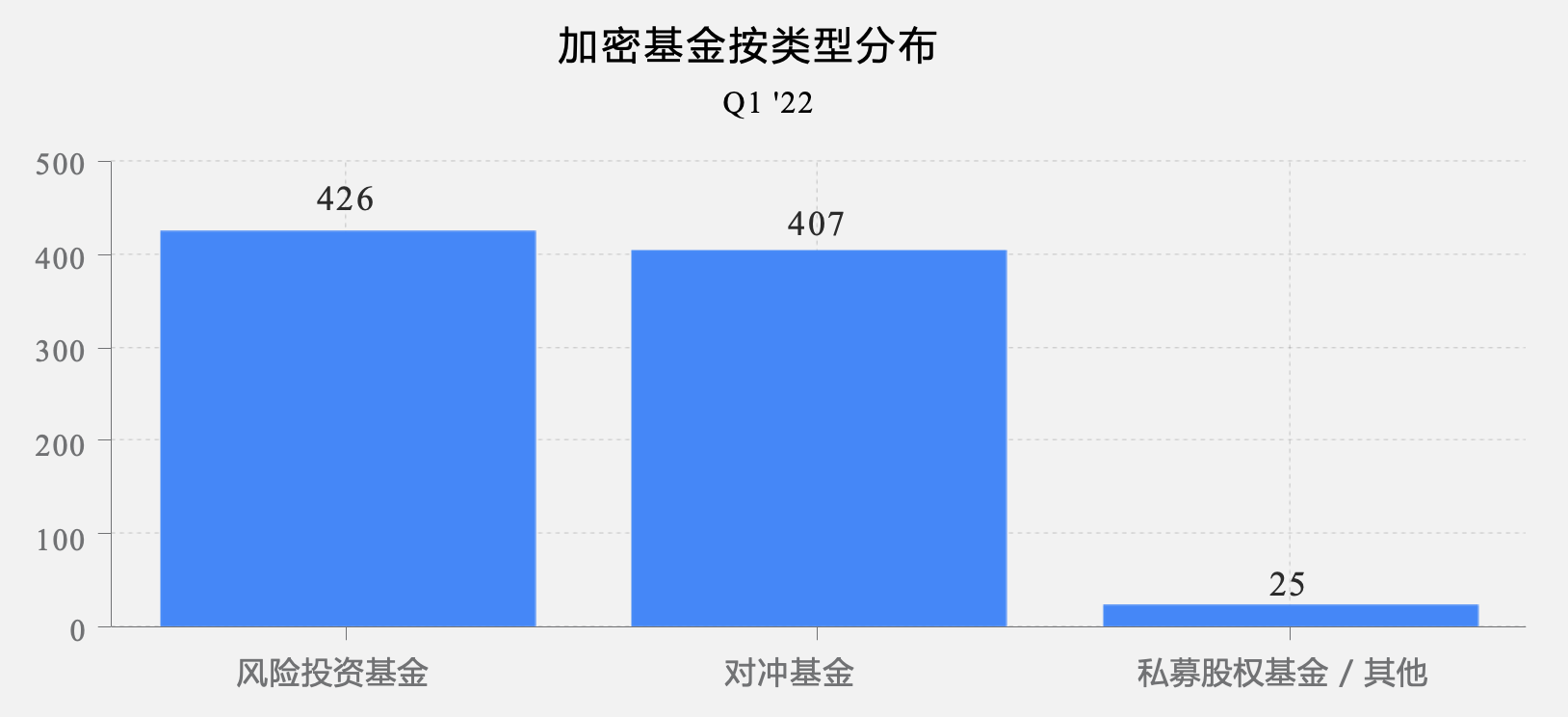

多數加密基金可以大致歸類為風險基金,緊隨其後的是加密對沖基金。

2022 年一季度,加密基金在管資產規模 (AUM) 基本沒有變化。投資者的新增非常溫和,抵消了許多基金的小幅業績下滑。

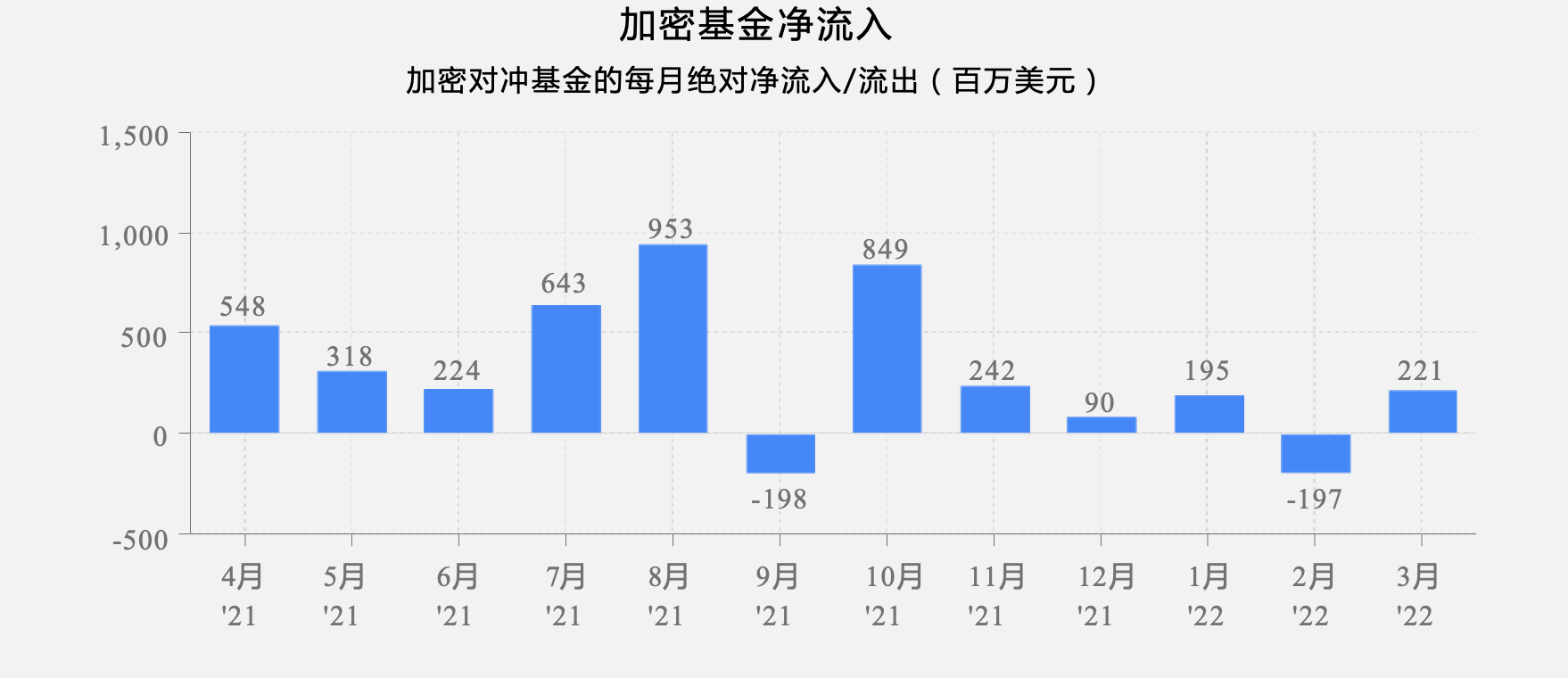

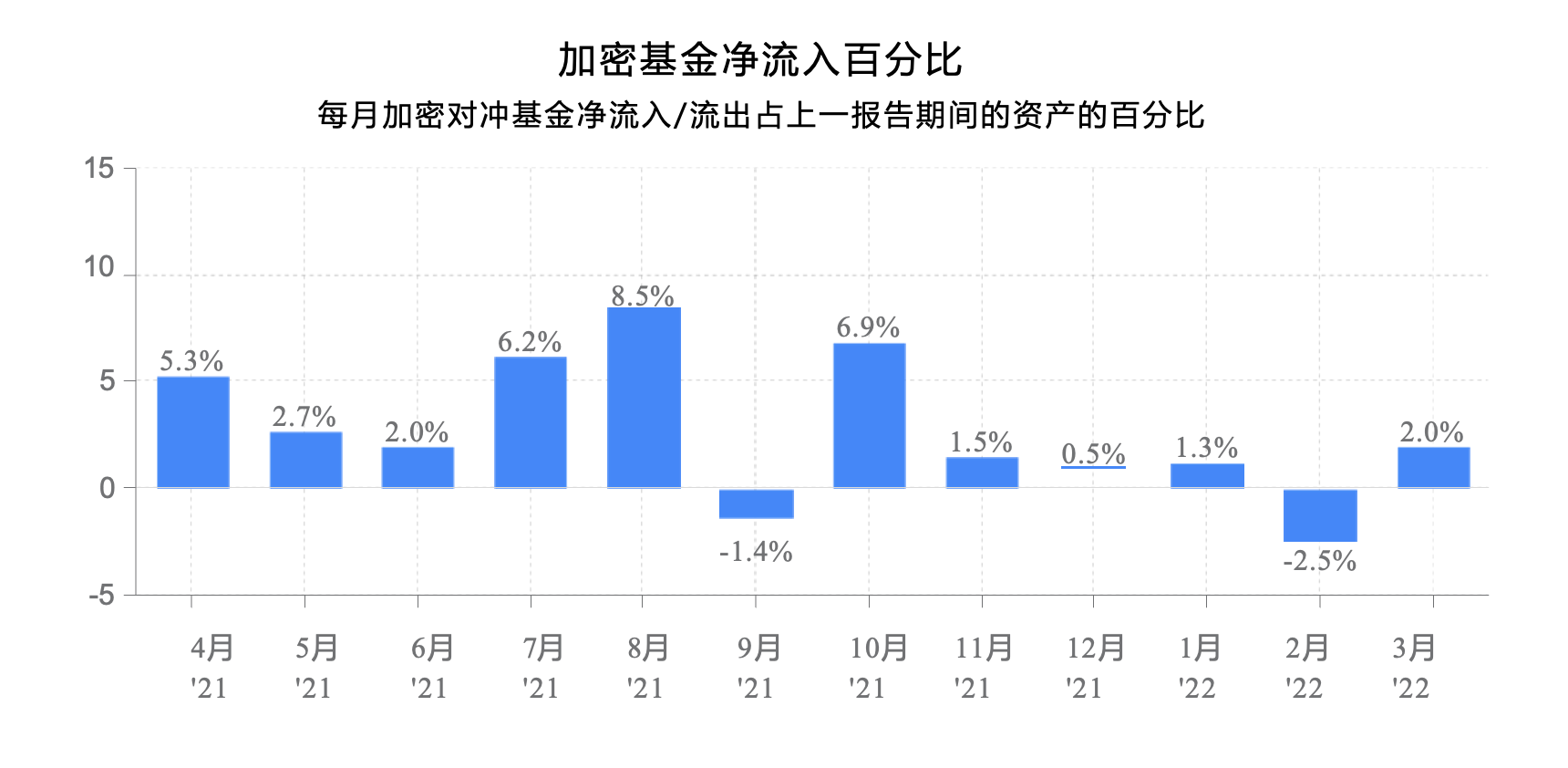

加密基金淨流入是投資者情緒的重要指標。它們是新投資者申購和贖回的淨值,獨立於基金基礎資產業績的變化。

加密基金在一季度的淨流入量約為 2 億美元。1 月和 2 月 [原文如此——译者注],投資者對加密對沖基金的流入是正向的。

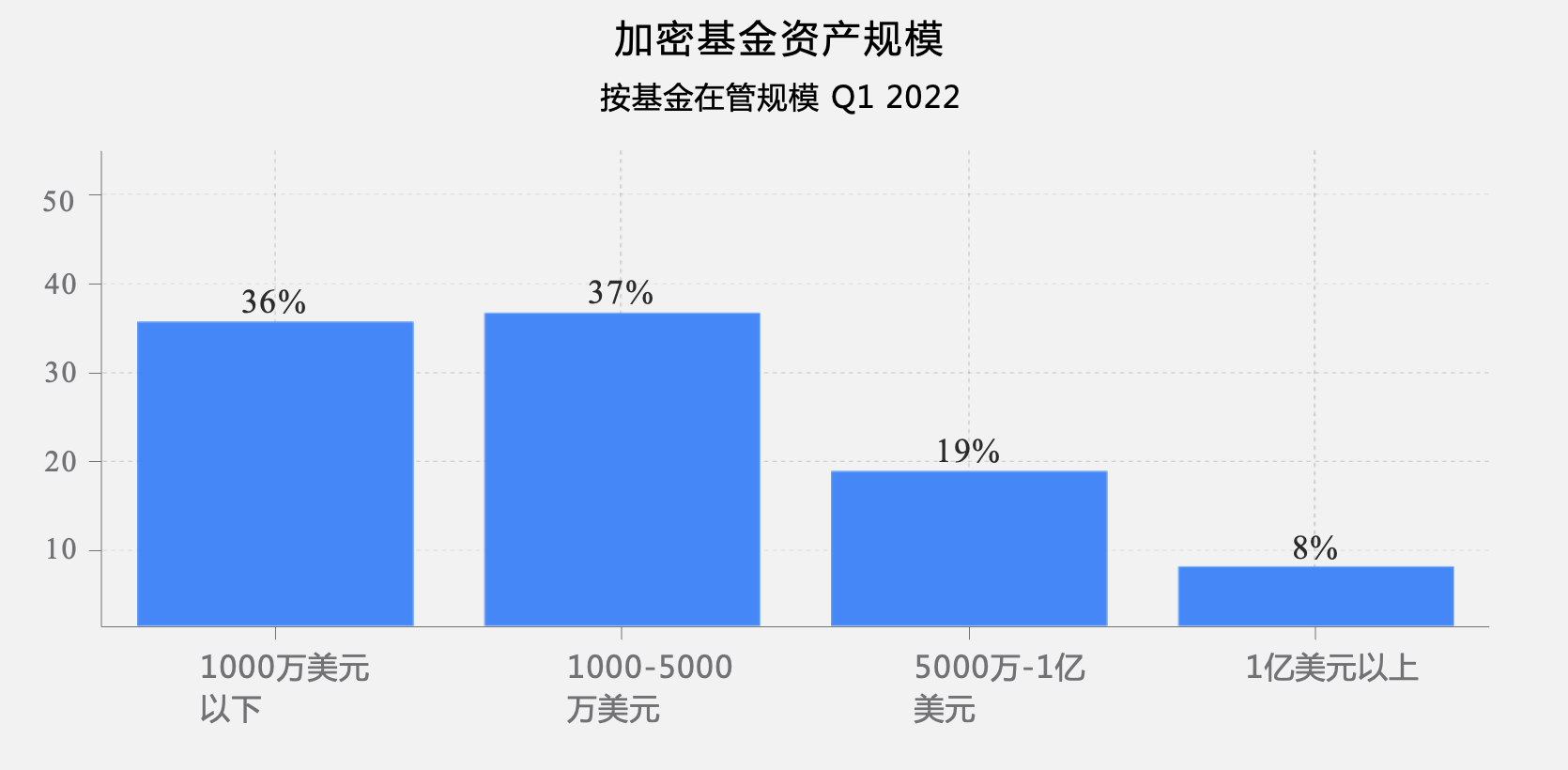

儘管加密基金在管規模持續增長,但資產仍然高度集中在幾十家基金手中。不過,最近的趨勢是加密基金規模越做越大。這主要是由於其強勁的表現以及一些較小基金的減員。此外,數只承諾資本超過 1 億美元的新基金在本季度推出。

692.4 億美元

Crypto Fund Research 估計,截至 20212 年一季度末,加密基金總共管理著約 692 億美元的資產。這包括加密對沖基金、風險基金和指數基金,與 2021 年底相比略有下降。

35.8%

雖然大多數加密基金仍然相對較小,但隨著基金繼續吸引新資金,並通過良好的基金業績提升其在管規模,1000 萬美元以下基金的比例繼續縮小。37% [原文如此——译者注]的加密基金管理資產少於 1000 萬美元。管理超過 1 億美元的基金的比例繼續增長。

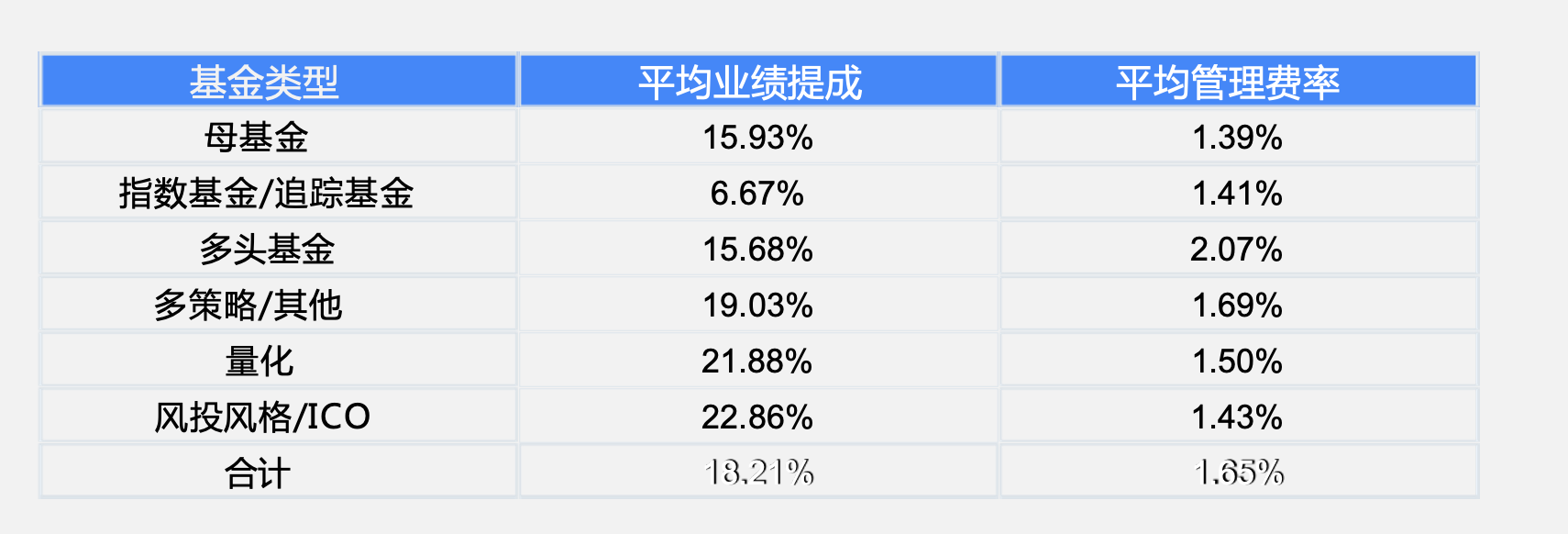

由於加密基金之間的規模和年份不同,一些關鍵運營指標的中位數更有考察意義,如下所示:

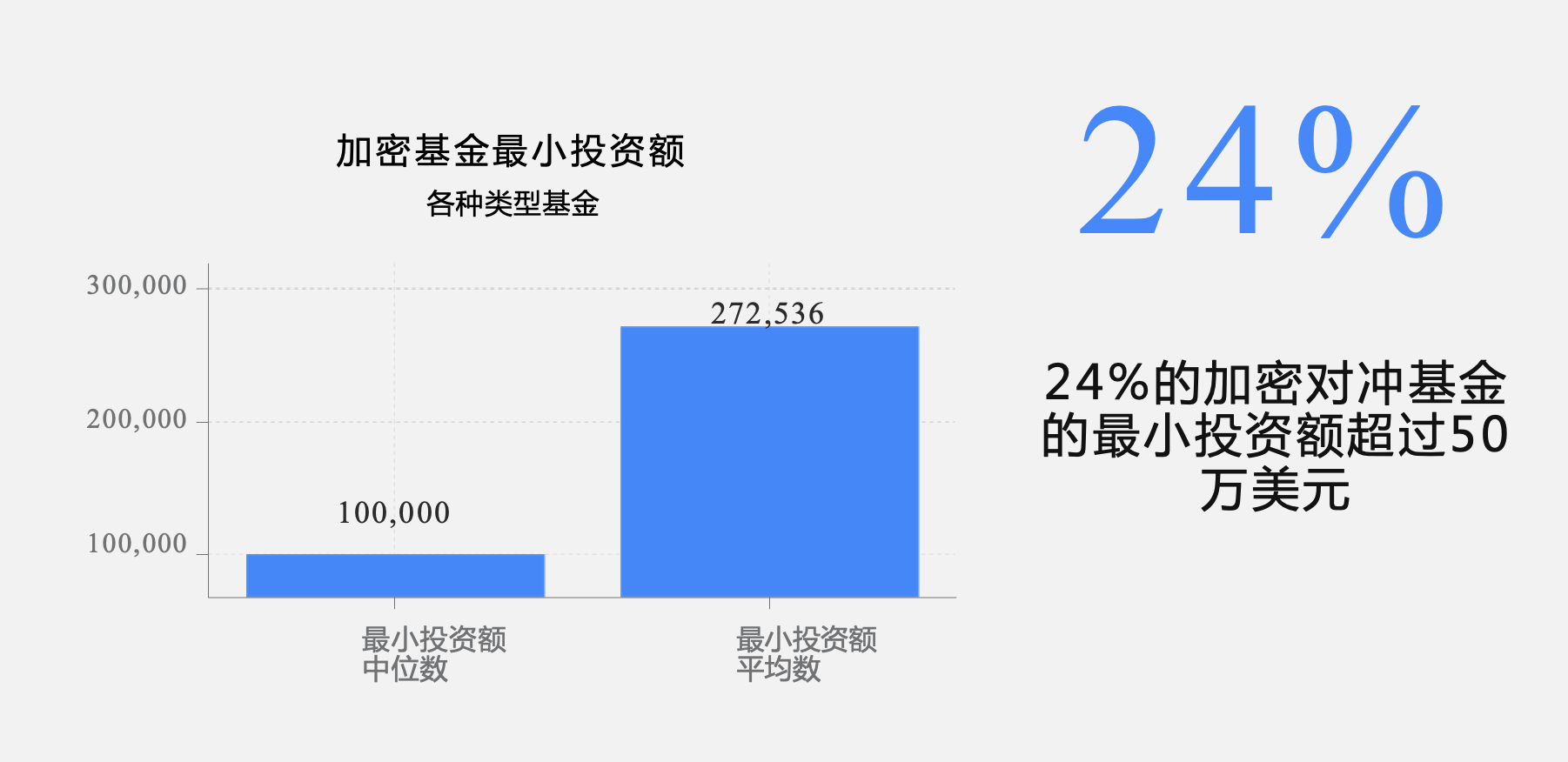

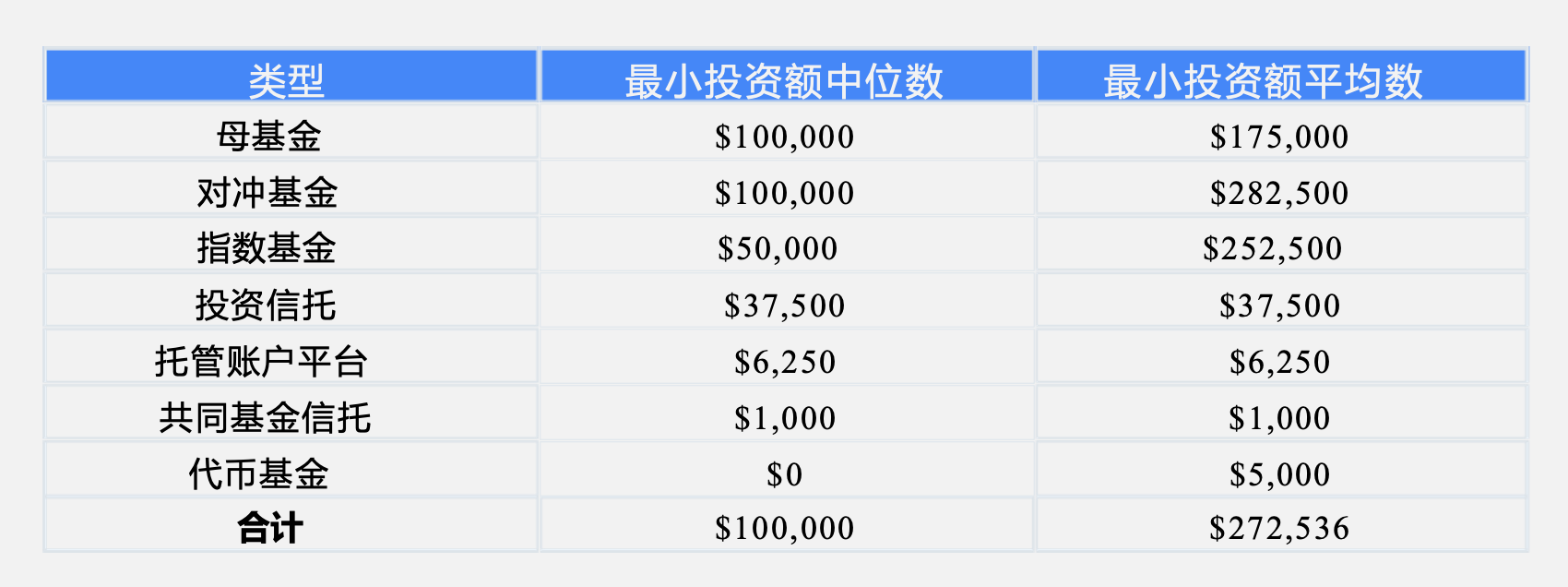

加密基金的最小投資額因基金類型而異。加密對沖基金和母基金通常具有較高的最小投資額,而代幣基金的最小投資額較低或沒有。

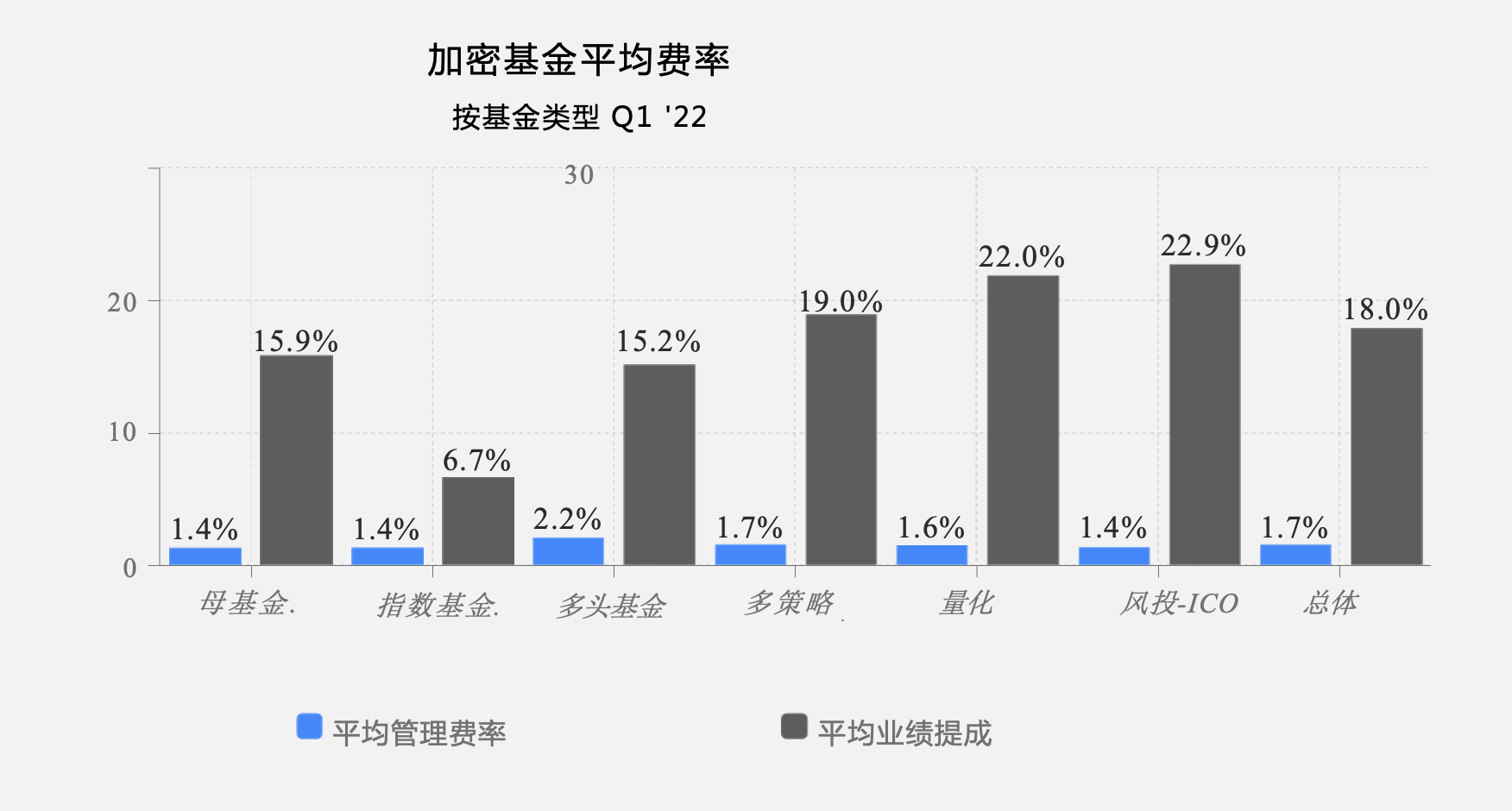

2% 的管理費和 20% 的激勵/績效分成(2/20)是加密基金最常見的費用結構。但是,所有基金的費率平均數往往較低,並且基金類型之間略有不同。指數和其他被動策略通常不收取業績提成,而採用更積極投資策略的基金往往有更高的業績提成(有時管理費更低)。

加密基金業績數據和指標

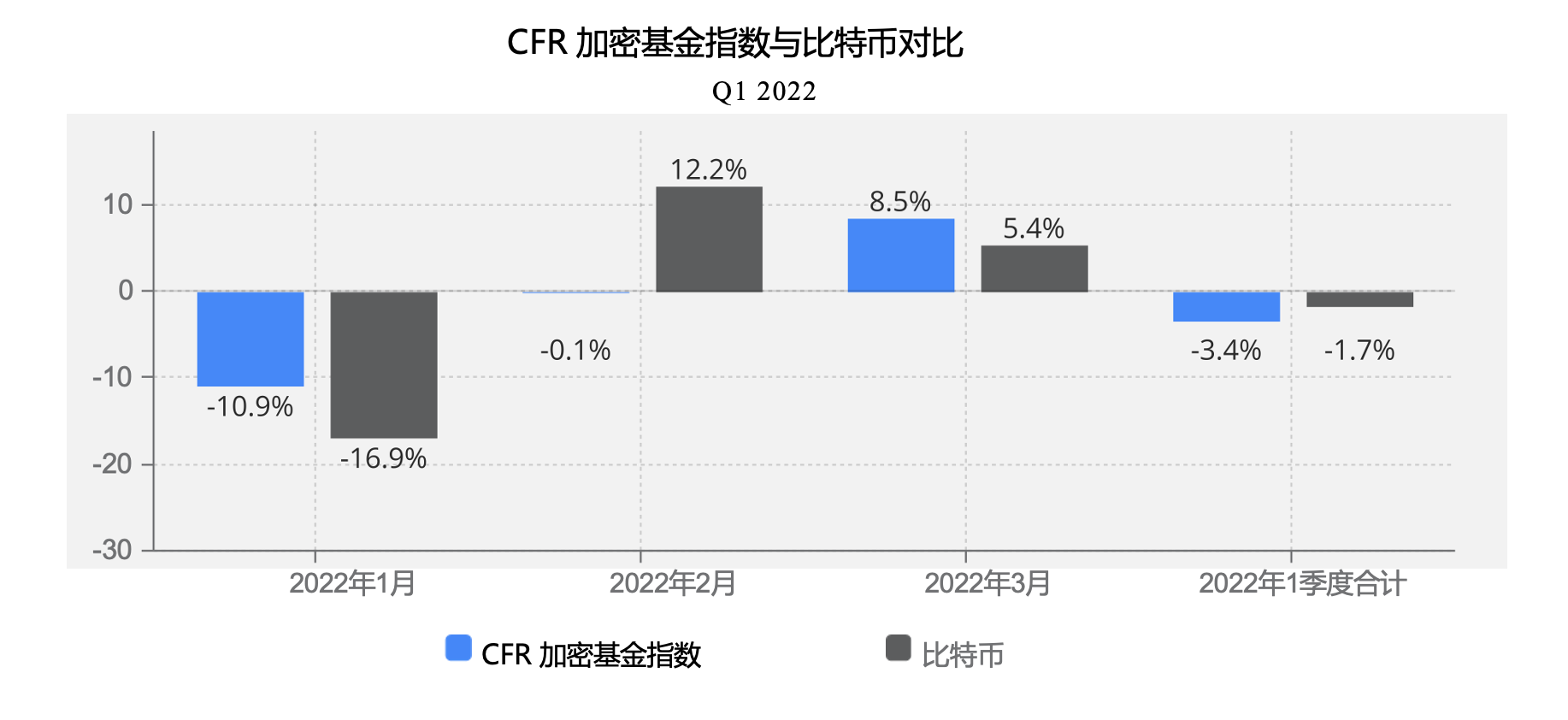

CFR 加密基金指數衡量了大約 150 只積極管理的加密基金的平均回報(扣除費用),2022 年一季度的回報率為-3.4%。

有關 CFR 加密基金指數的最新情況,請訪問:https://cryptofundresearch.com/cfr-crypto-fund-index/

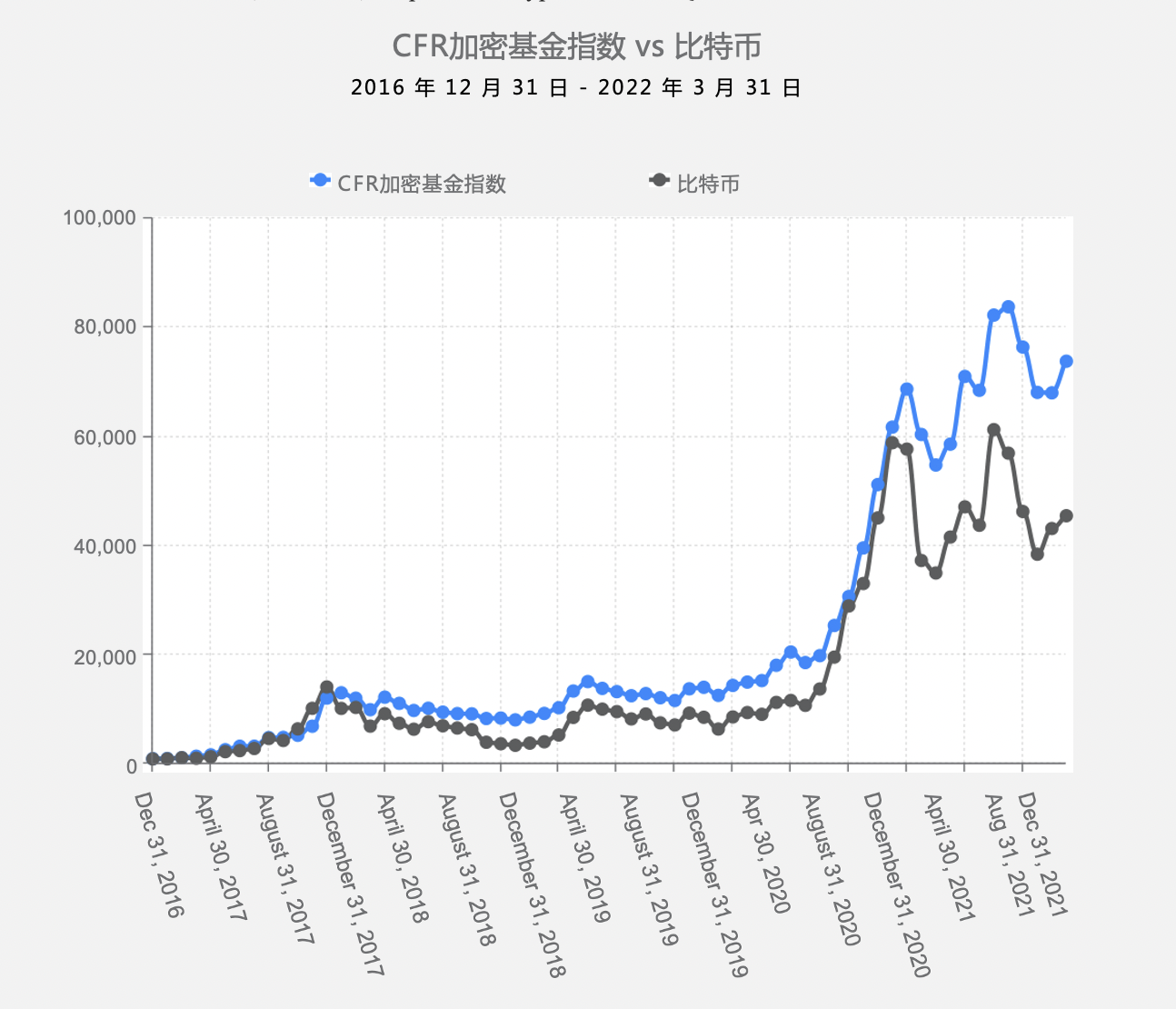

從 2017 年 1 月設立到 2022 年一季度末,CFR 加密基金指數的回報率為 7,286%。同期比特幣上漲 4,453%。該指數的大部分超常表現都發生在 2021 年第二季度那樣的熊市條件下。然而,比特幣在一季度的表現確實優於加密貨幣基金。

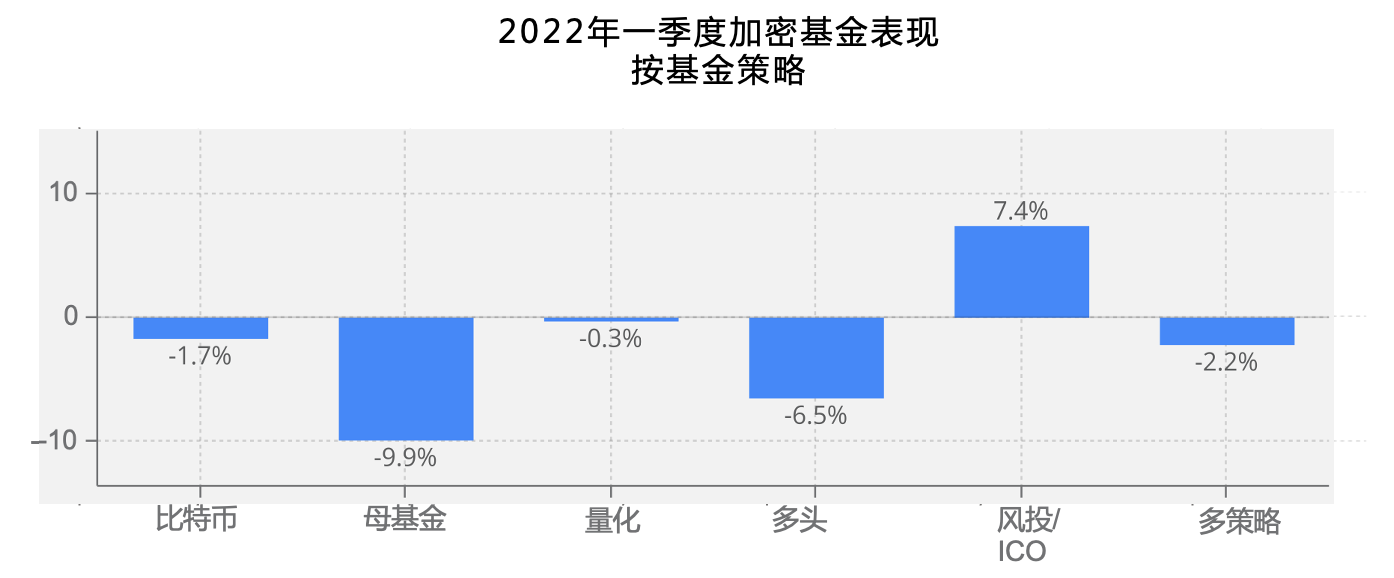

加密基金在 2022 年一季度下跌 3.4%。除風險投資基金外,本季度所有基金策略的均為虧損。而多策略基金曾是第四季度表現最好的策略。

Beta 在傳統金融中用於衡量市場的風險,並通過使用比特幣作為市場回報率的代理,使我們能夠確定特定基金策略的回報有多少可能僅僅是由於市場對比特幣的敞口所貢獻的。母基金往往具有最高的 Beta 係數,而風險投資基金往往具有最低的 Beta 值。

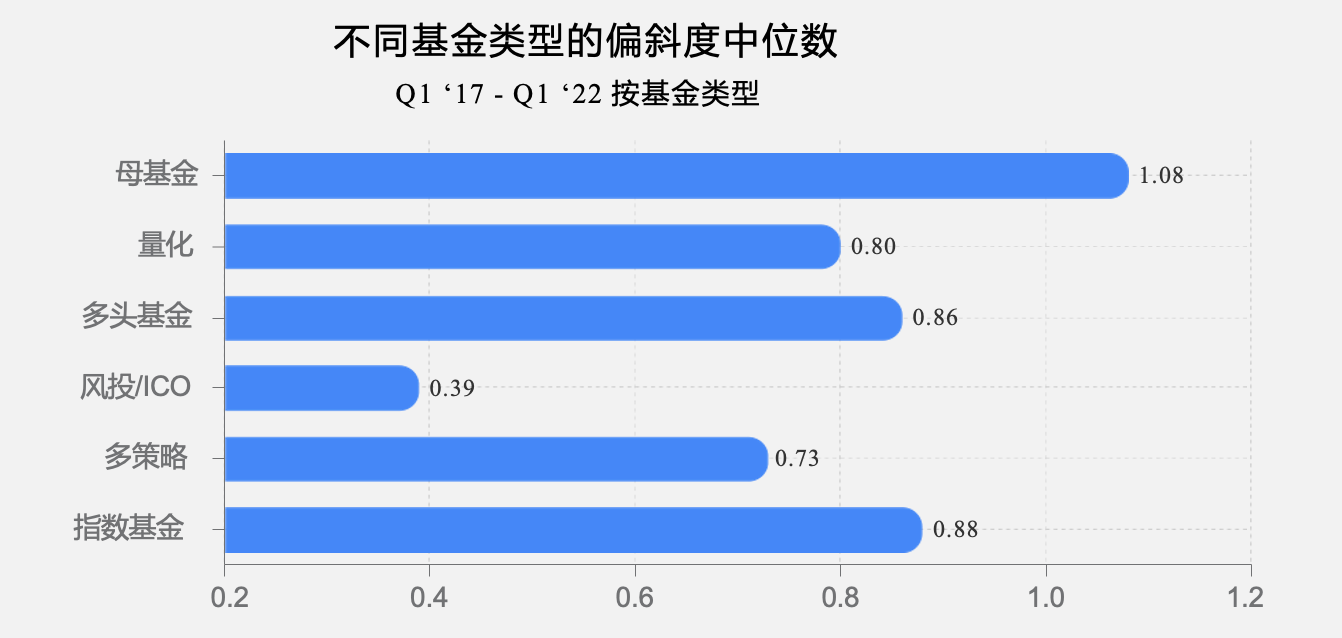

“偏斜度”(skew)反映了收益分佈的形態,可以確定收益與正態分佈的差異程度。大多數加密基金策略都顯示出正偏斜,或右側較長的平滑尾部。重要的是,偏斜度計算的準確性取決於大量的回報數據,對多數加密基金而言這樣的數據不一定拿得到。

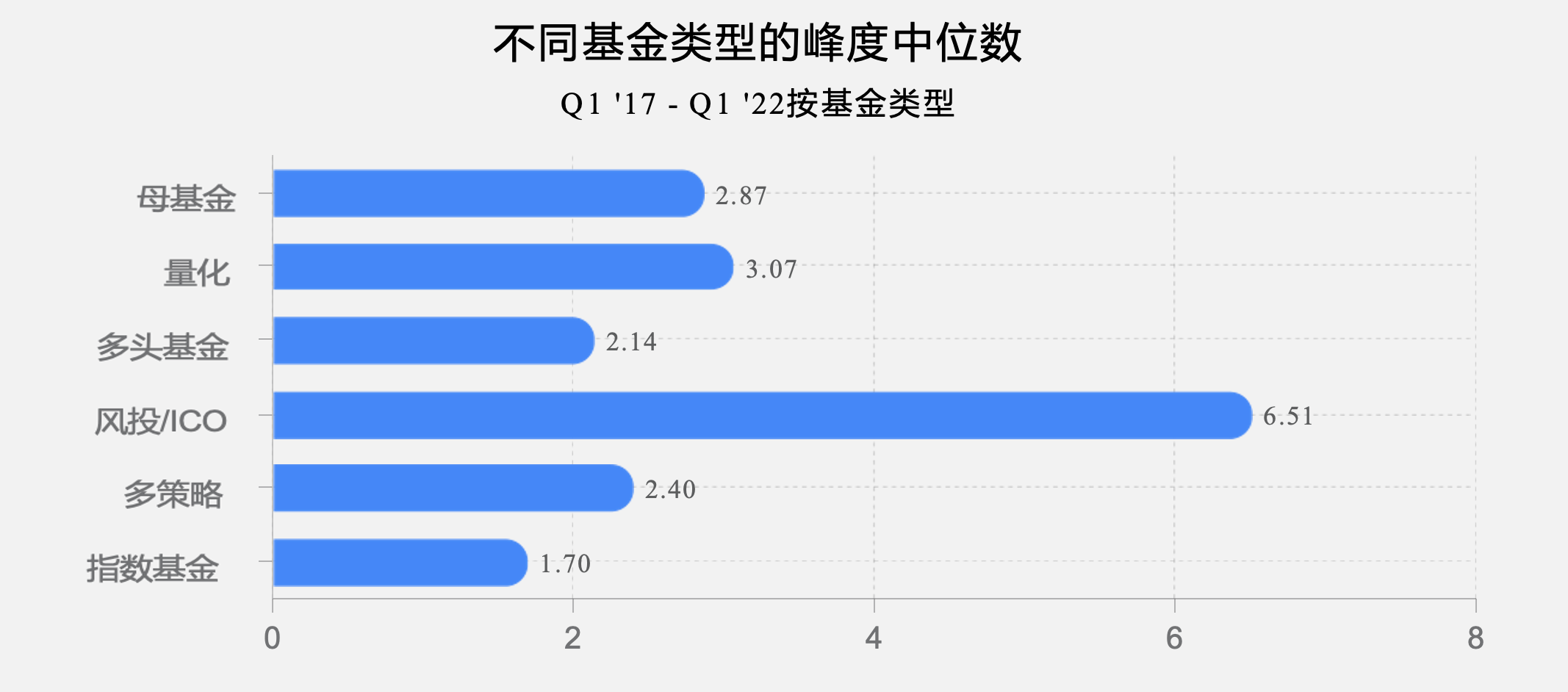

與偏斜度一樣,峰度(kurtosis)是相對於正態分佈的回報量度。峰度衡量極端收益的大小,與收益的正態分佈相比,正峰度捕捉這些極端收益的大小。正態分佈的峰度為 3。

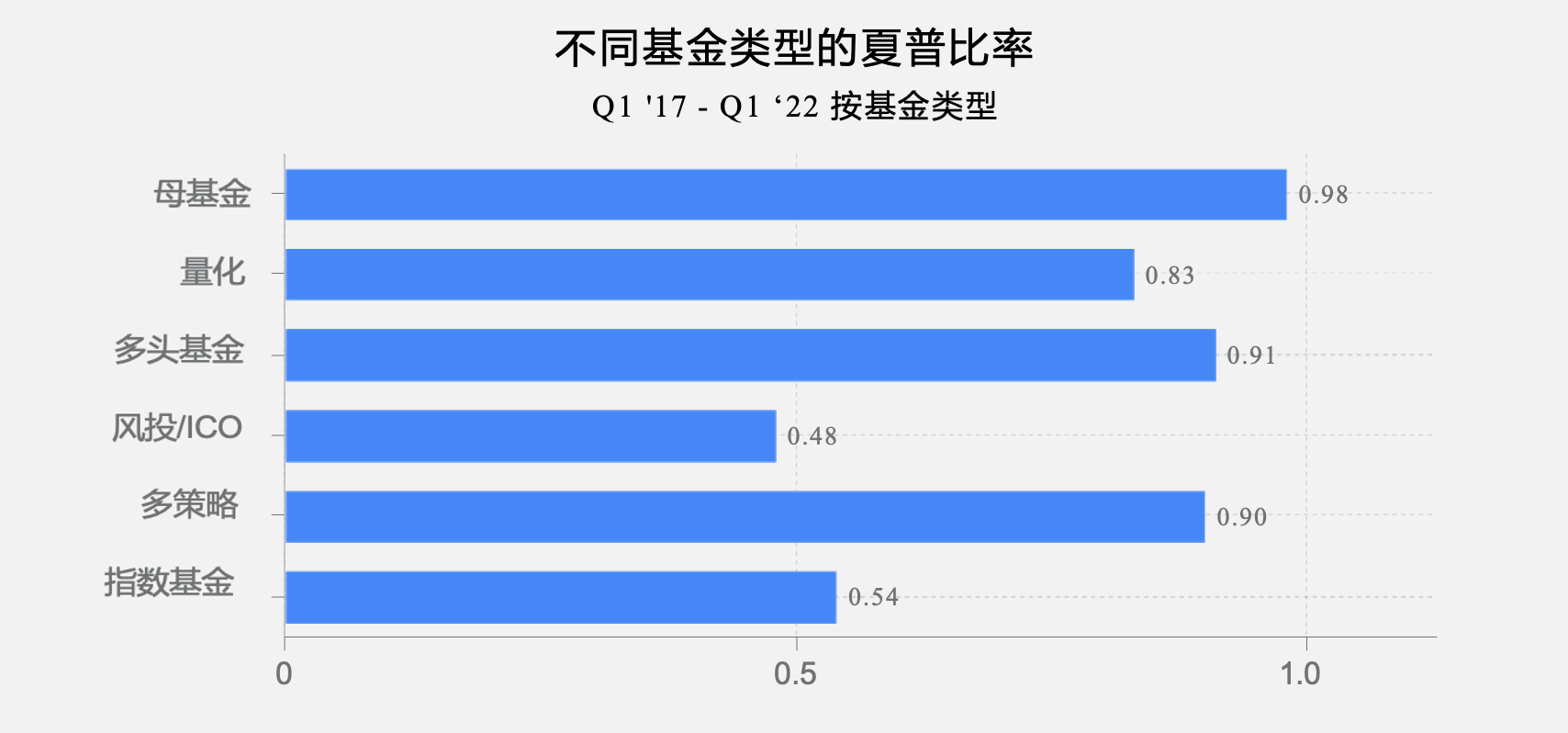

夏普比率 (Sharpe Ratio) 是投資者經常使用的績效指標,幫助他們更好了解投資風險和回報之間的關係。在比較同類投資時,較高的夏普比率可能表明相對於所承擔風險的回報率更高。夏普比率可以使用算術或幾何回報。我們在下面的計算中使用幾何回報。

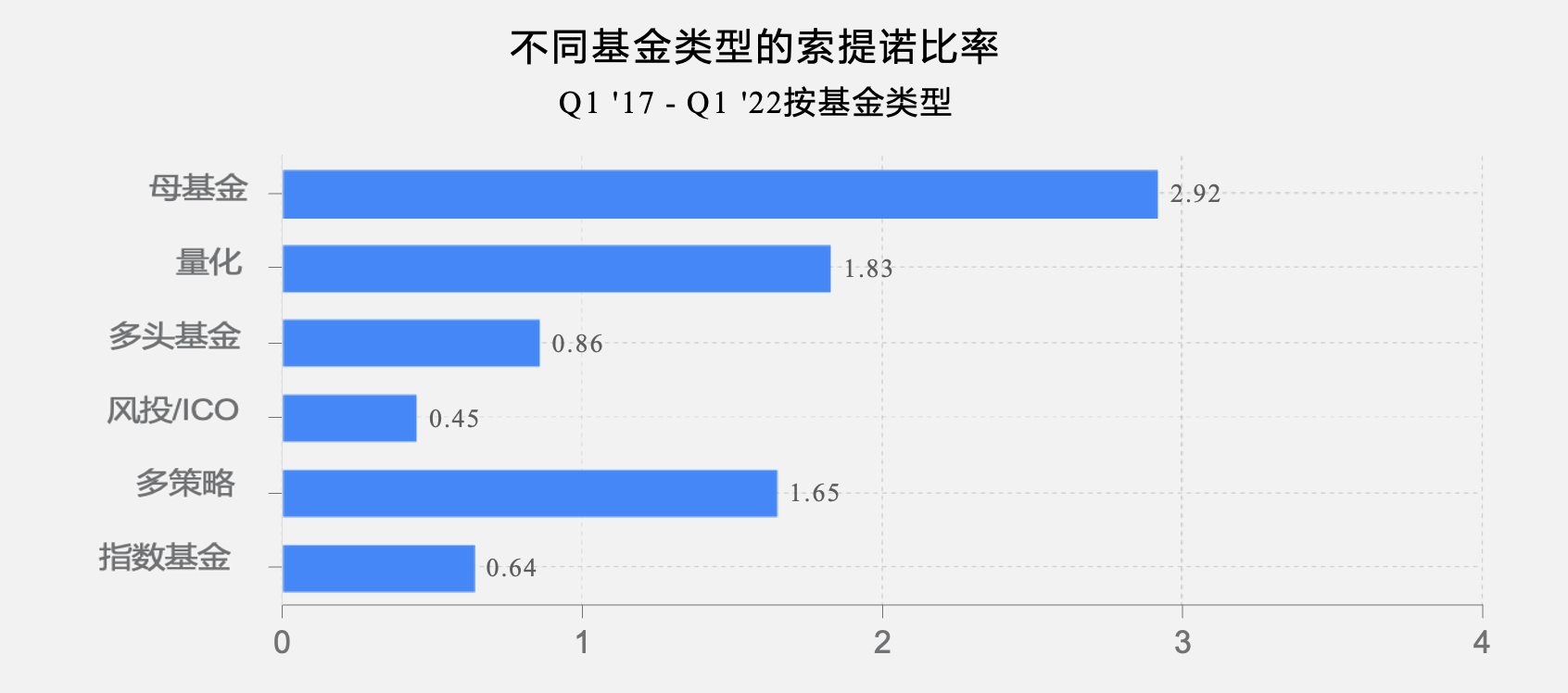

與夏普比率一樣,索提諾比率 (Sortino Ratio) 可幫助投資者了解投資風險與回報之間的關係。然而,索提諾比率僅關注風險(標準差)或負回報。通過只使用負回報,索提諾比率可以幫助投資者識別不利/下行風險,同時忽略有利/上行風險。

2022 年一季度 CFR 最佳表現基金

Crypto Fund Research 跟踪 200 多家加密基金的表現,主要是加密對沖基金、母基金和混合基金。在每個季度和年度結束時,我們會公佈各期間表現最佳的基金(扣除費用)的評選結果。

以下是 2022 年一季度的 Crypto Fund Research 最佳表現基金:

如需了解其他獲獎者,請訪問:https://cryptofundresearch.com/crypto-fund-performance-awards/

加密基金調查

最近對 60 多家加密基金進行了一項調查,以評估投資者情緒,並提供對加密行業的進一步洞察。該調查涵蓋加密風投基金、對沖基金、混合基金、指數基金和母基金,於 2021 年 7 月 12 日至 8 月 23 日期間進行。完整的調查結果在 [此處]。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。