去中心化金融(DeFi)已死?總鎖倉量(TVL)下降,收益蒸發,穩定幣脫鉤風險,協議被黑,UST 雪上加霜,以及糟糕的宏觀市場前景。以下我將從 DeFi 投資人視角發表個人觀點。

作者:Ξ huf 丨經作者授權發布

翻譯:Roger Zhu,Joejoe,jianan,石志遠;996fubao.eth,Web3Caff 聯合翻譯出品

先看圖表 1,我們發現總鎖倉量(TVL)從 1 月份的 2400 多億美元降至現在約 1100 億美金(降幅達 55%)。

與此同時,也有資金在流向 USDC 和 DAI 以規避風險,供給側的收益率已經降低到不足 2%,換言之,收益不是以某種流動性挖礦的空氣幣發放了。

即使我們提高風險承受力,例如在 UNISWAP v3 上,為 ETH/USDC 配對提供流動性(當流動性提供者,簡稱 LP),預期能獲得大約 12% 的收益率,但隨之而來的真正風險是從高風險資產與穩定幣配對裡抽取收益時承受的無常損失(IL)。

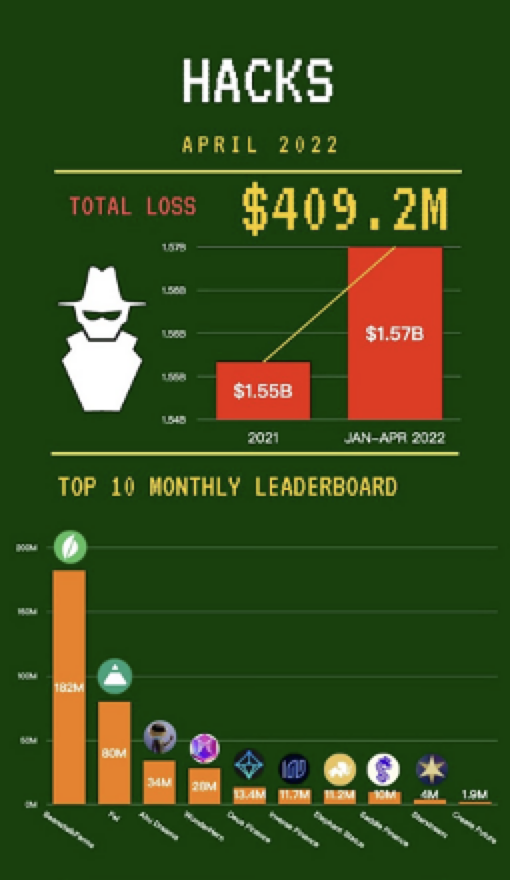

儘管 LUNA/UST 配對失敗是由於算法穩定幣本身儲備金低,無以維繫,還有許多其它的 DeFi 事故也讓投資人的本金一夜歸零。

下半部分:2022 年 4 月,月度損失前十名項目和損失額。)

我是否還相信運用風險調整策略後會有穩定的獲利機會?簡而言之,有機會- 但你需要更加聰明點的做法。

首先,DeFi 獲利的可持續性如何?DeFi 收益基於兩個主要因素:1. 對槓桿的需求(利潤);2. 鏈上活動產生的交易費用(交易總額)。下面我們分別看看兩者的趨勢。

散戶對槓桿的需求具有周期性,並且與價格走勢高度相關。在市場行情更加看漲的情況下,散戶尋求加大槓桿來承擔高風險,追求高收益。在這次劇烈的市場下行過程中,許多賬戶的資產已被清算。

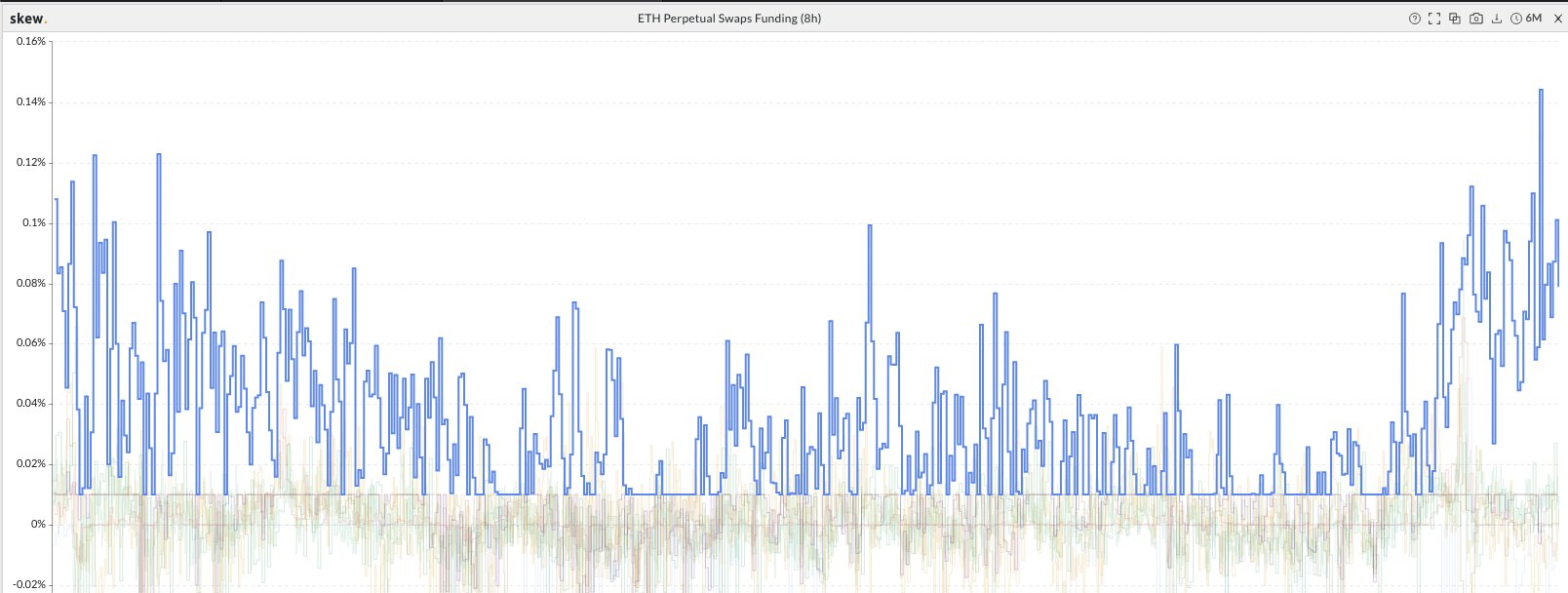

然而,永續合約 (perps) 的高融資率,能更好反映了散戶對槓桿的高需求。在分析了歷史融資率後,我們發現散戶在對資產做多和放空兩方面仍有很大的槓桿需求。

同時,精明的投資者仍有著穩定的槓桿需求,他們希望通過槓桿來執行市場中立策略。例如,一筆常見的對沖基金交易會通過借貸來買入以太幣,賣出期貨 (價格高於現貨),並通過持有以太幣的敞口到期來獲利。

這種價差被稱為 “基差”,而像這樣向上傾斜的期貨曲線被稱為 “期貨升水”。它反映了機構投資者對接觸加密生態有廣泛的興趣。期貨升水最近一直持續,但隨時可能消失。

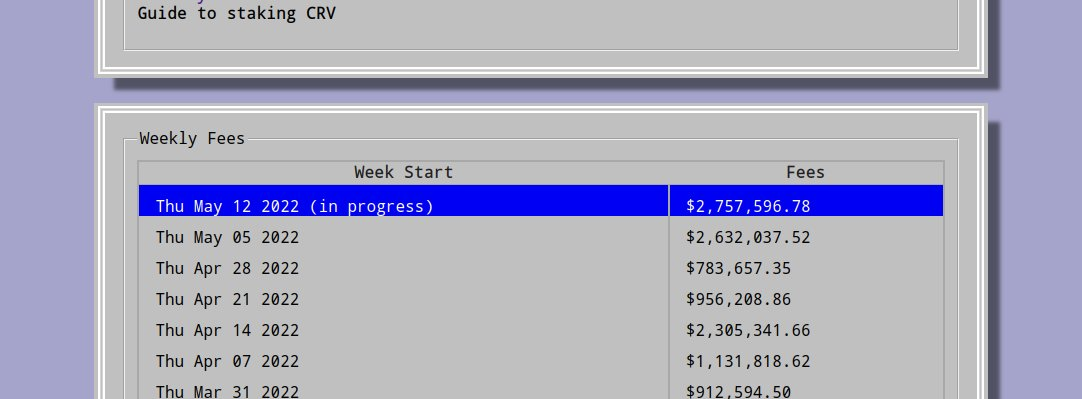

撇開槓桿需求不談,對 DeFi 投資者來說,更令人鼓舞的是來自 DeFi 協議產生的交易費用。以下是在最近的市場波動中,Curve Finance 每週產生的費用。

這些歷史新高的費用再次證實了我們的觀點,即我們希望長期持有像 $CRV、$CVX 這樣的高收益的資產,在它們估值低的時候進行定投。

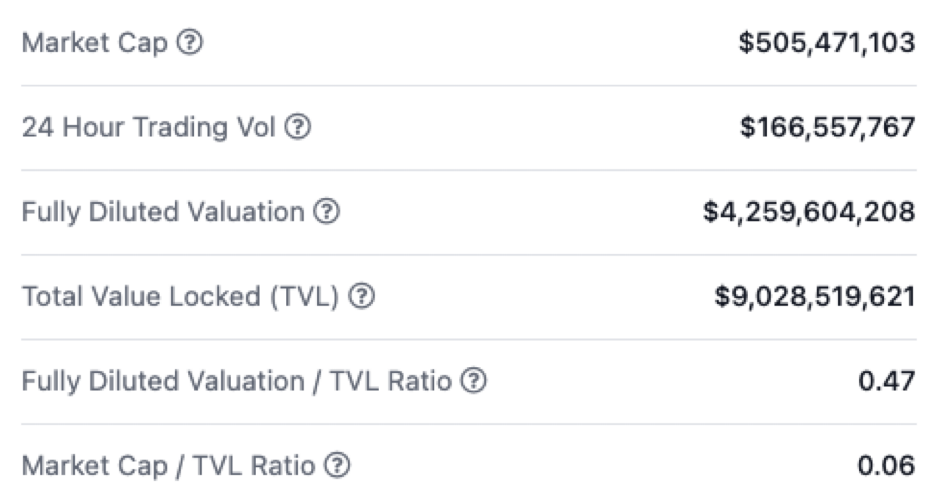

例如,Curve Finance ($CRV) 是穩定幣交易中的自動化做市商(AMM)龍頭,當前交易市值與 TVL 比率為 0.06。

如果要進行流動性挖礦,你將需要基於市場的供需前景來動態調整你的穩定幣和藍籌幣挖礦配置策略。在我看來,Curve 這樣的平台可以提供反週期機會,但是記得止盈,而且不要長期鎖倉。

當收益飽和時,你將希望嘗試一些創新的低風險策略。我們成功嘗試了一種叫做 “傾斜挖礦”(Skew Farming)的策略。

這是我們與頭部風投青睞的 DeFi 協議 @TracerDAO 合作搭建的一種市場中立收益策略。從本質上講,是一種在不同平台上對同一資產共同進行多頭和空頭交易的套利策略。

通過定制化開發,我們可以用編程生成交易信號並對接交易應用接口,輕易將其拓展為一種系統化策略。同時,我們也在探索其它創新的交易策略,包括正在與負有盛名的 @indexcoop 研究一種融資套利策略。

翻譯註解:

左側文字部分:“為什麼” 需要市場中立收益代幣($MNYe)?

DeFi 投資者一直都在追求高收益,如今在 DeFi 有很多地方能通過協議激勵和短期的挖礦機會獲得穩定幣收益。這就讓投資者不停的換地方挖礦來追求新的收益。$MNYe 通過自動化的基差交易或者買現賣期交易策略來創造出可持續的,以 USDC 為面值的收益。市場中立收益不依賴於代幣激勵或者釋放,並且沒有淨資產價格敞口。

右側圖片部分上方四個項目:提供者,代幣,基準年化利率,貸款抵押保險

最後,我們要多多接觸那些在現實世界中有實際應用的 DeFi 協議。

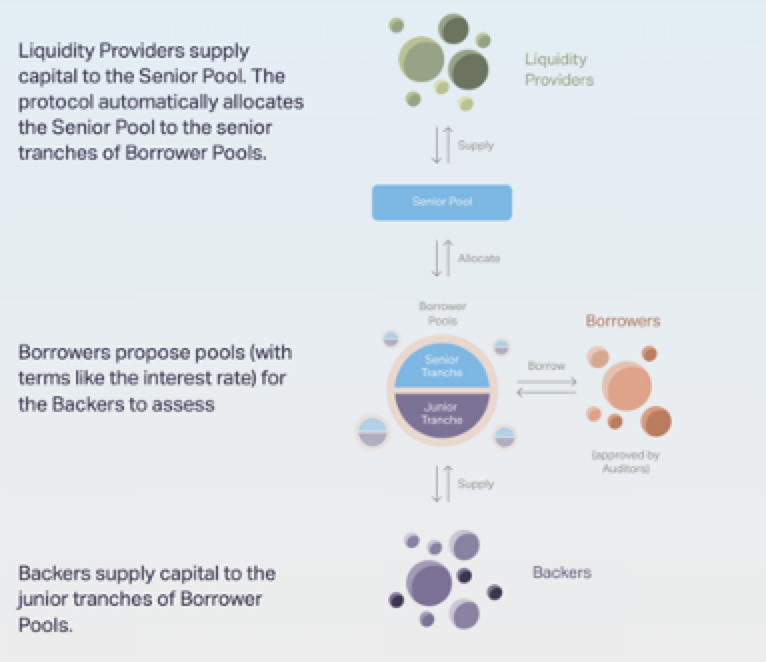

@goldfinch_fi 允許現實世界的借方以本國的法幣進行借款。在後端,像我這樣的流動性提供者貸出一筆加密貨幣貸款,可以從優質的借方獲取 12-14% 的年化利率。如果發生違約,這筆借貸將被吸收到風險更高的初級層。

翻譯註解:

左側文字部分

第一段:流動性提供者向高級池提供資金;協議會自動將這部分資金劃歸到貸款池的高級層。

第二段:支持方審核借方提議的貸款池(根據利率等條款)。

第三段:支持方向貸款池的初級層提供資金。中間圖片部分

從上至下:流動性提供者,提供,高級池,配置,貸款池(高級層,初級層),提供,支持方

最右側圖片部分

從上至下:借方,借出,(審計同意)

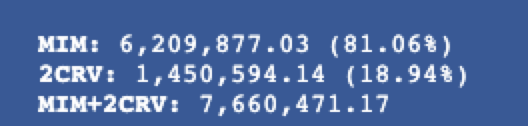

你也可以用 Tron,USDD 和 USN 進行短期的借貸交易,只要你身邊有筆記本電腦並且能一直監控著借貸池的失衡情況。另外一個例子,在 Arbitrum 上的 MIM2CRV 使用 Beefy 協議,目前給到的年化利率是 23.60%,下圖是它的 curve 流動性池

但是你一旦把出入金和交易費用考慮進去的話,就會發現即使在 L2 上資本流轉的效率也是真的很低。說實話, 我覺得大多數人都不會為了僅僅幾百/幾千美元的利潤去存入幾百萬美元的本金。

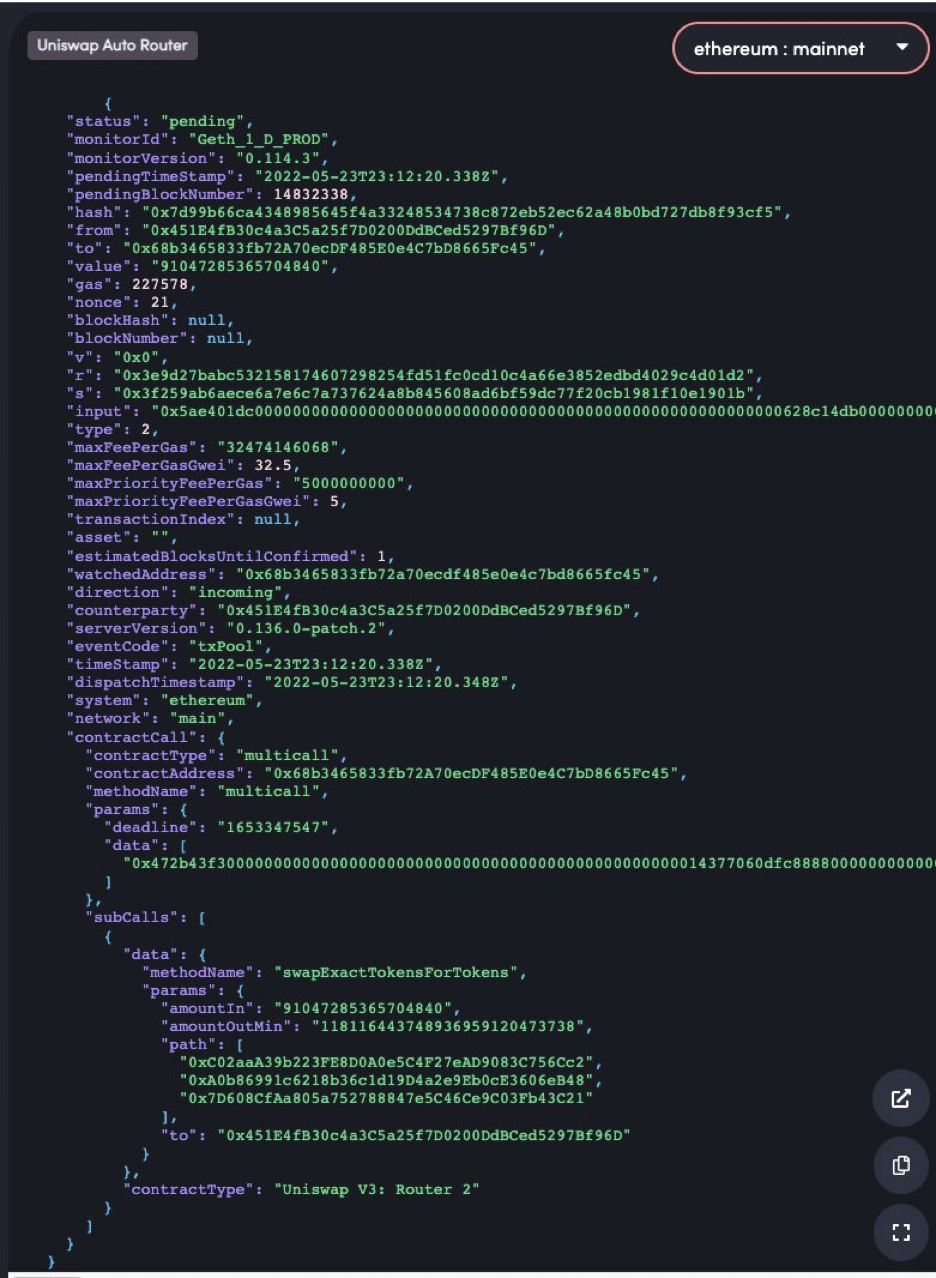

總而言之,你最好抓緊時間自學這些知識,了解未來的走勢。如果你會一點編程,打造一些系統性的策略,然後學會如何把它們集成到一個內存池瀏覽器裡作為主要策略使用。

一般而言, 就像以前一樣 — 別人貪婪,我恐懼(做空),別人恐懼,我貪婪(看多)。希望大家及時止盈,暢享夏日。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。