如果催熟的時間表是明斯基式風投資金流入的驅動力,那麼任何延遲融資的事情都可能導致痛苦的逆轉。明斯基給予的,明斯基會拿走。在 Web3 的一級市場,這一定律將更加明顯。

原文:Minsky Moments in Venture Capital(Pivotal)

翻譯:malatang.eth

原用標題(譯後):風險投資是否正在滑向明斯基時刻?

封面: Photo by Alexander Popov on Unsplash

前言

市場漲,市場跌。大家至少見怪不怪了。但是市場週期為什麼會出現呢?是什麼導致鐘擺在狂熱與危機之間來回擺動呢?

海曼·明斯基 (Hyman Minsky) 是 20 世紀的經濟學家,他的 “金融不穩定假設” 可能是對公共金融市場盛衰週期的最著名解釋。但對明斯基定律如何應用於私募市場的研究卻非常稀少,實際上幾乎沒有。

私募市場活動目前正處於前所未有的繁榮之中。科技創業、天使投資和風險投資從未如此普遍。明斯基循環也能在這個領域發生嗎?

我們來探討探討。

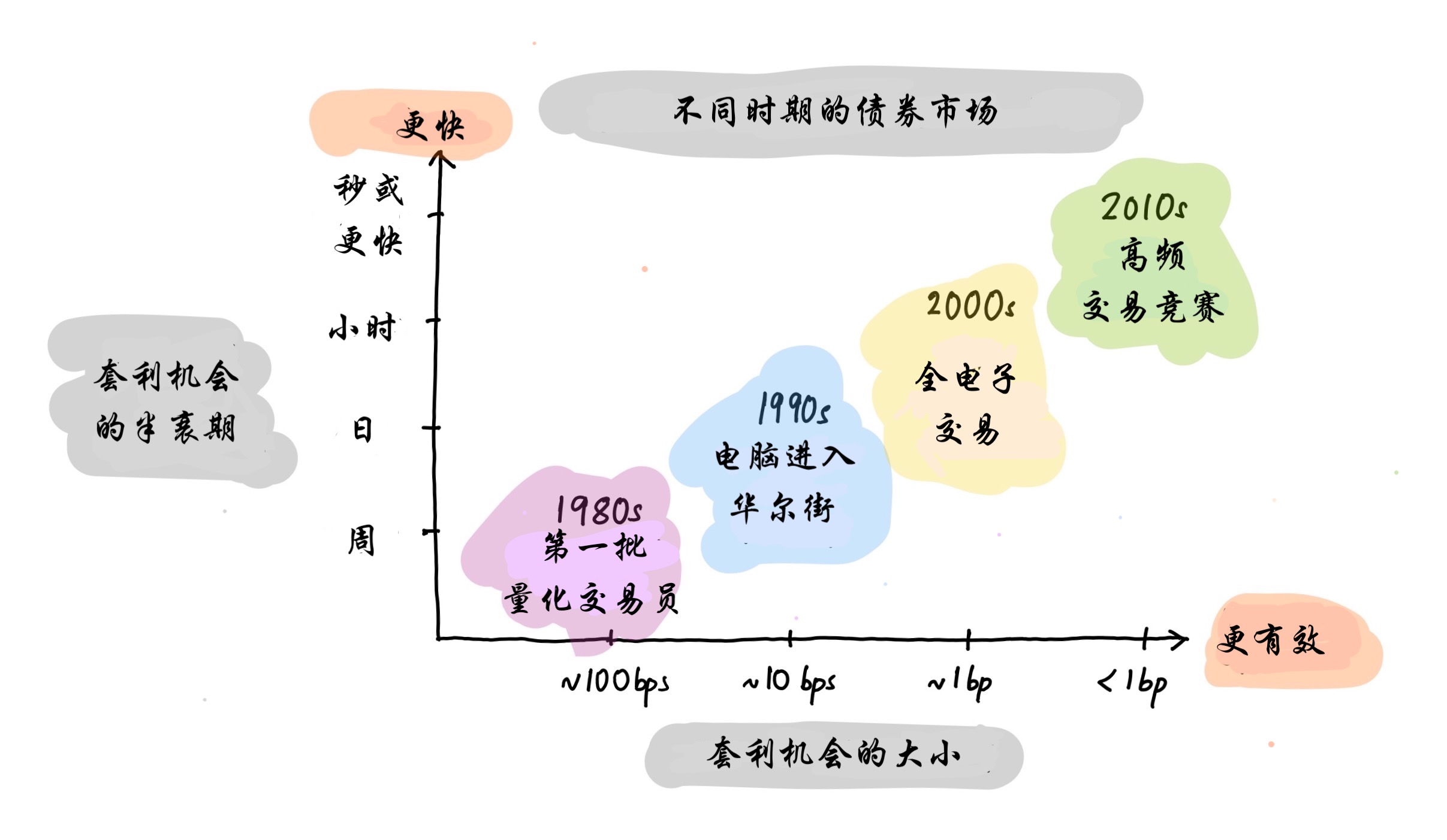

阿爾法必然短暫

我的職業生涯始於我在一家量化對沖基金擔任債券交易員,那時套利機會相對豐富。少有投資者俱備有效利用這類機會的知識或工具,因此市場上的早期先驅者賺了不少錢。

當然,這並不能一直持續。知識會普及,技術會傳播,套利空間隨之消失。市場越來越高效。這一進程在資本市場上世人皆知,它有一個響亮的名字:“阿爾法衰減”。

在我開始乾交易時,幾十個甚至幾百個基點的利差都很常見,不到十年後,就縮小到只有個位數。

……等等,你乾了什麼?

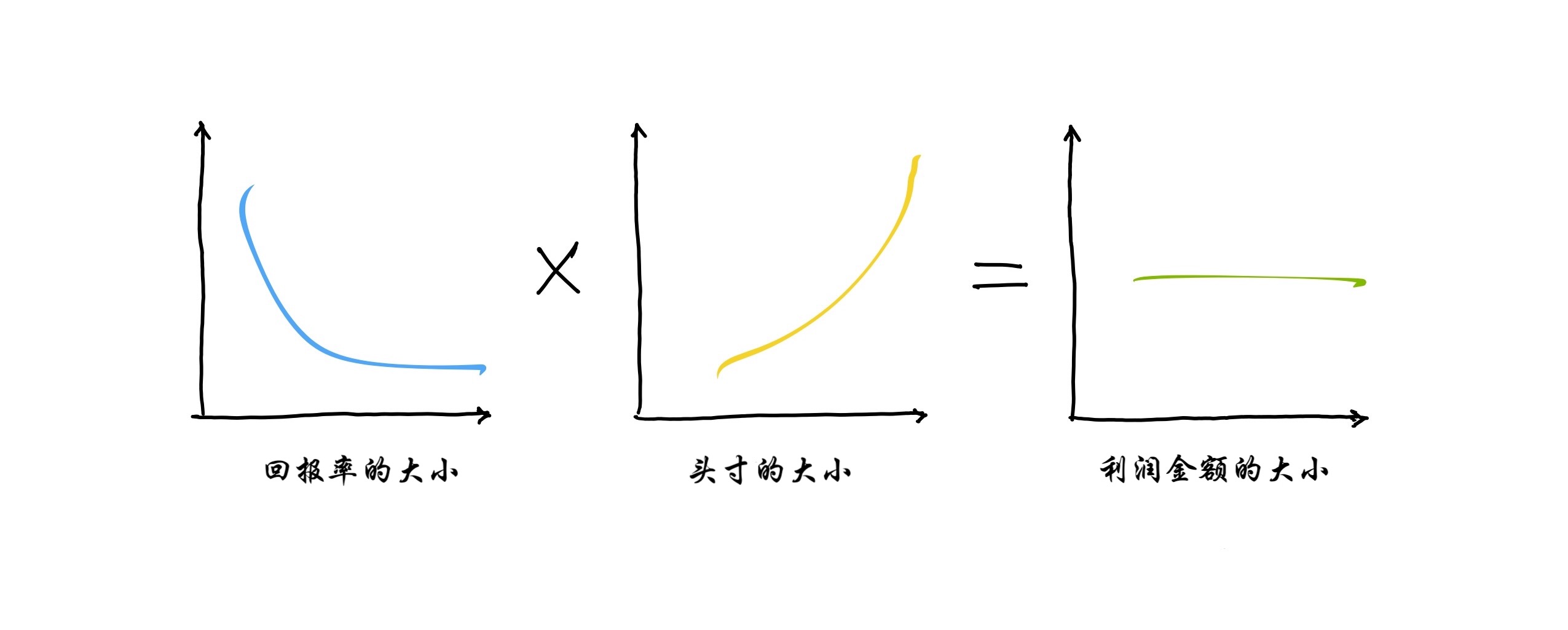

現在,多數個人投資者會在回報率減少時降低敞口。如果某個策略上一年賺了 10%,但預計今年只能賺 1%,則常識會叫人減少配置在裡面的資本。

但是機構……不是那樣運作的。交易部門有季度利潤指標,交易員都想要年終獎。“你最近為咱賺了多少?” 的文化很普遍。你不能躺在過去的功勞簿上。多數交易員的薪酬方案中嵌入了隱式看漲期權,加劇了這一現象。

因此,如果投資回報的預期價值減少 1/10,許多機構的投資組合經理實際上會將該項投資的敞口擴大 10 倍,以追平之前的利潤金額。在二零零幾年初我多次見過這種情形,想想他們的激勵機制,這是完全正常的。

數學模型讓我這麼幹的

但這不是有意思的部分。有意思的是,眾多風險模型和合規模型積極鼓勵投資者這麼做。它就是這麼運行的。

多數風險模型(無論是隱性的還是顯性的、定量的還是定性的)都根據某項投資和類似投資過往的表現來度量其風險。聽起來很合理,對吧?

現在,假設過去風險很大的一類投資,近年來的風險降低了。由歷史和近期數據訓練得出的模型會表明,與過去相比,對這類投資投入更多資金是可以的;這類投資的風險不再那麼高了。這聽起來也非常合理,對吧?

“市場成熟了”,人們通常如此描述這種情況。或者說,“這類資產變得更有效率了”。

安全的幻覺

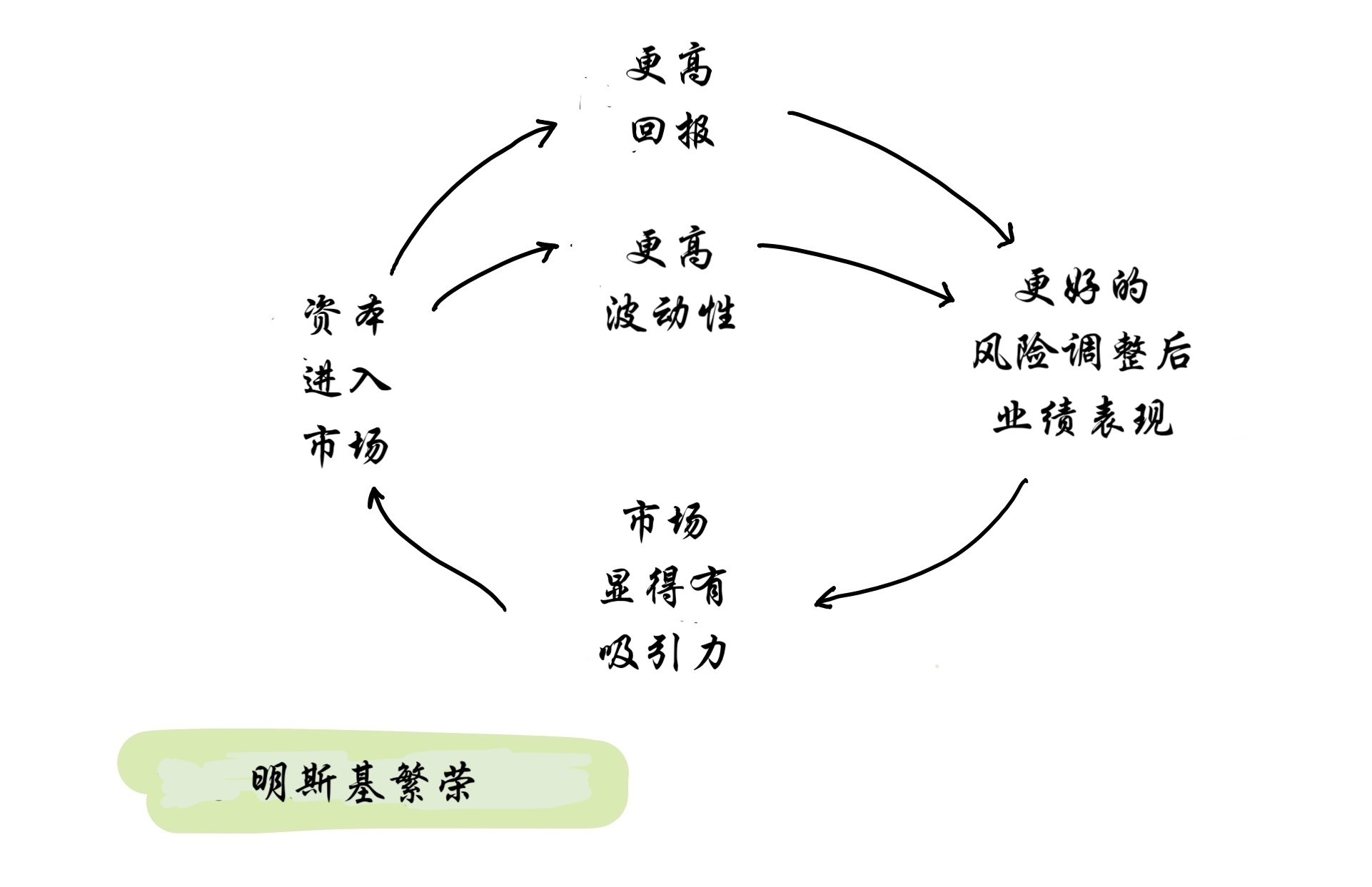

哈,玄機就在這裡。會不會是資本配置本身導致了波動性的降低,進而風險感知隨之降低呢?

在債券套利的小世界裡,2006 年的利差波動性遠低於 1999 年,因為任何與 “公允價值” 的微小偏差,都會很快被湧入的套利資金沖向另一邊。那樣的資金在 1999 年是不存在的。

於是,2006 年的債券交易 “看起來” 比 1999 年的風險要小得多。回報(預期價值)下降,但風險(實際波動率)下降得更多;結果,夏普比率(大致來說,是指回報除以風險:一個常用的投資業績指標)飆升。

這就是明斯基繁榮。入市資金推高回報,降低波動性,帶來非常強勁的(已實現)回報表現。這會吸引更多資金,從而進一步提升回報表現。正反饋循環隨之而來。

這完全正常!經濟體可以而且確實一直在不斷配置資源。這是它的工作原理;這是大家預期它工作的方式。

上去的東西……

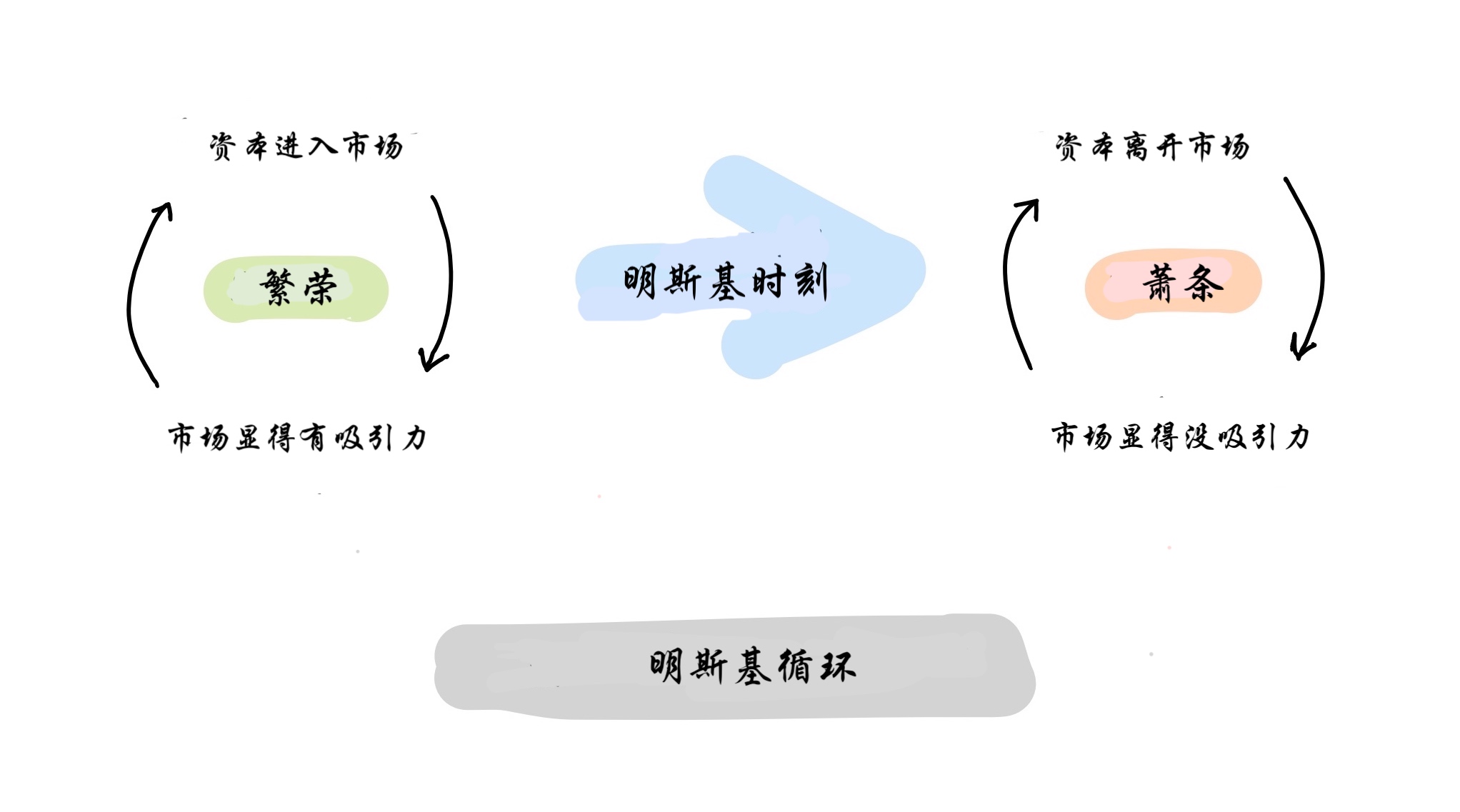

反饋迴路的問題在於市場往往會過頭。處於明斯基繁榮的資產類別,吸引新資金不斷湧入,但它也靠湧入的新資金來不斷推高價格和降低風險。正如智者所言,“如果一件事不能永遠持續下去,它總有一天會停下來”。

最終——財富的得與失,無不基於對 “最終” 何時到來的預測——某些事發生了。可能是像新冠病毒這樣的外來衝擊,也可能是美聯儲的緊縮政策,也可能是選舉或戰爭;可能是行業內部的大事,如某家公司倒閉或清盤。新錢停止湧入,或者只是放慢那麼一點點,價格就會走軟。這些都可能引發種種嚴重後果。

……一定會下來

第一個後果是風險管理監控板開始亮紅燈。即使是輕微的拋售,也會導致回報下降和風險上升;貌似平衡的投資組合,一下子就顯得過於激進了。

倉位過重的投資者開始削減頭寸。不幸的是,這會導致價格進一步下跌和更大的波動,從而引發另一輪平倉。即使是保守型投資者也會突然意識到投資組合的風險比想像更大。於是他們也開始賣。隨之而來的惡性循環,有時被稱為風險螺旋。

風險螺旋與保證金螺旋如影隨形。銀行和經紀商要求槓桿投資者提供與其投資組合風險成比例的保證金。隨著其投資組合的風險加大——請記住,投資組合本身往往是不變的;改變的只是市場的波動水平——槓桿投資者收到追加保證金通知。他們必須出售資產,來滿足保證金要求,從而造成進一步波動,加大價格下行壓力;追加保證金成為自我應驗預言。

(這就是為什麼搶先作為第一家平倉或追加保證金的公司總是好的。高盛(披露:Matt Levine 曾在那裡就職)在這方面非常擅長,雷曼做得則不那麼好。)

最後的多米諾骨牌是贖回螺旋。一看業績在下滑和波動性在增加,基金的有限合夥人會要求贖回。為應對贖回要求,基金必須賣出更多頭寸,從而引發另一輪反饋循環。繁榮迅速轉為蕭條。

你好雷曼,我的老朋友

這正是 2007-2008 年信貸市場發生的情況。大量資金湧入,與之相伴的是四處瀰漫的不可能虧的感覺;所有人都在住房、抵押貸款和信貸上賺了錢。然後在暴跌的過程中同樣也是勢不可擋的巨潮,風險值、追加保證金、贖回螺旋,一窩蜂地把資本從信貸市場中撤將出來。

天道輪迴

在繁榮時期,人們因過往的成功而受到鼓舞,於是賭注越下越大,揣摩著風險沒實際的那麼大,而往往正是由於這些大賭注的存在,推動了當下的成功,導致了風險感知的降低。

投資者相信這一趨勢將永遠持續下去,並自鳴得意起來。他們投資於低質資產,並加大了槓桿。

然後音樂嘎然而止。資產減值引致去槓桿化,從而帶來更大的減值;正反饋迴路現在變成了逆反饋。最終,投資者變得過度厭惡風險,資產類別出現超跌,為下一個牛市奠定了基礎。 穩定滋生不穩定,反之亦然。

這一切在現在都很稀鬆平常。海曼·明斯基在 80 年代和 90 年代還顯得不合時宜,其作品直到全球金融危機前才被發現並廣泛傳誦。如今,它已成為多數宏觀(及許多微觀)投資者工具包的一部分;您還可以在市場熔斷機制和系統性支持等監管理念中看到他的貢獻。

這對風險投資也適用嗎?

但信用市場是完全不同的市場;他們做的事情不同。我們接下來談談早期科技風險投資。

乍一看,明斯基定理對風險投資似乎不太管用。原因是:

- 風險投資基金不加槓桿

- 他們不向投資者提供贖回或早期流動性

- 沒有交易對手方,也不用追加保證金

- 大多數 VC 投資組合的波動性其實還好(籃子裡雞蛋很多)

不用盯市計價,也就沒有風險螺旋的可能性。沒有槓桿和交易對手方,也就沒有保證金螺旋的可能性。不用給投資者流動性,也就沒有贖回螺旋的可能性。什麼機制可以迫使風險投資清算投資組合,或者導致明斯基蕭條?就此而言,風投圈明斯基繁榮的機制是什麼?

我有信心……只是對信心有信心

要回答這個問題,先問這個問題:信心從何而來?

明斯基輪迴的核心思想,並不是要揭示價格上漲導致了資本湧入;這只是標準的趨勢定律。明斯基的關鍵思想是,資本流入增加會降低對風險的感知。

在全球金融危機前夕,房價(以及其他許多因素)上漲,但市場的基本信心植根於這樣的信念,即證券化的發展(從高斯相依函數到二次合成債務抵押債券)給按揭貸款市場帶來了真正的結構創新,釋放了大量價值。這一信念的初步證據是,信貸利差比以往任何時候都窄。

直到後來才變得清楚,利差縮窄是由資本流入次級證券所導致的,而不是由於經濟風險的實際降低。

風投圈可與之類比的是啥?我感覺可比的變量是時間。

快,是一種時髦

如果今天與風投行業的人聊天,會一次又一次地聽到某些主題。

創業項目估值調高的速度比以往任何時候都快:

融資交割的速度比以往任何時候都快:

Everett Randle @EverettRandle:

基金投資的速度比以往任何時候都快:

Elizabeth Clarkson @Beezer232

在風投的各個方面,時間線都在不斷壓縮。

尋求縮短的時間

風投的時間線全面在壓縮。這對創業者來說是個好消息。這對投資者來說甚至是更好的消息。

為什麼這樣說呢?表面上答案在於 IRR(內部收益率)。風險投資通常要 5-10 年才能產生現金回報。要等那麼久是不切實際的,於是 LP(有限合夥人)會根據期間 IRR 來對判斷風投基金。快速調高估值會顯著抬高 IRR。

風投基金用這些抬高的 IRR 來激進地募集新基金,他們也確實該這麼做;如果投出的每一美元都能賺回 2 美元和 20 美元,為什麼要慢慢投呢?在生職業生涯裡能多投則多投。

但還有更深層次的回答。記住明斯基的重要思想:這無關乎回報,而關乎風險。

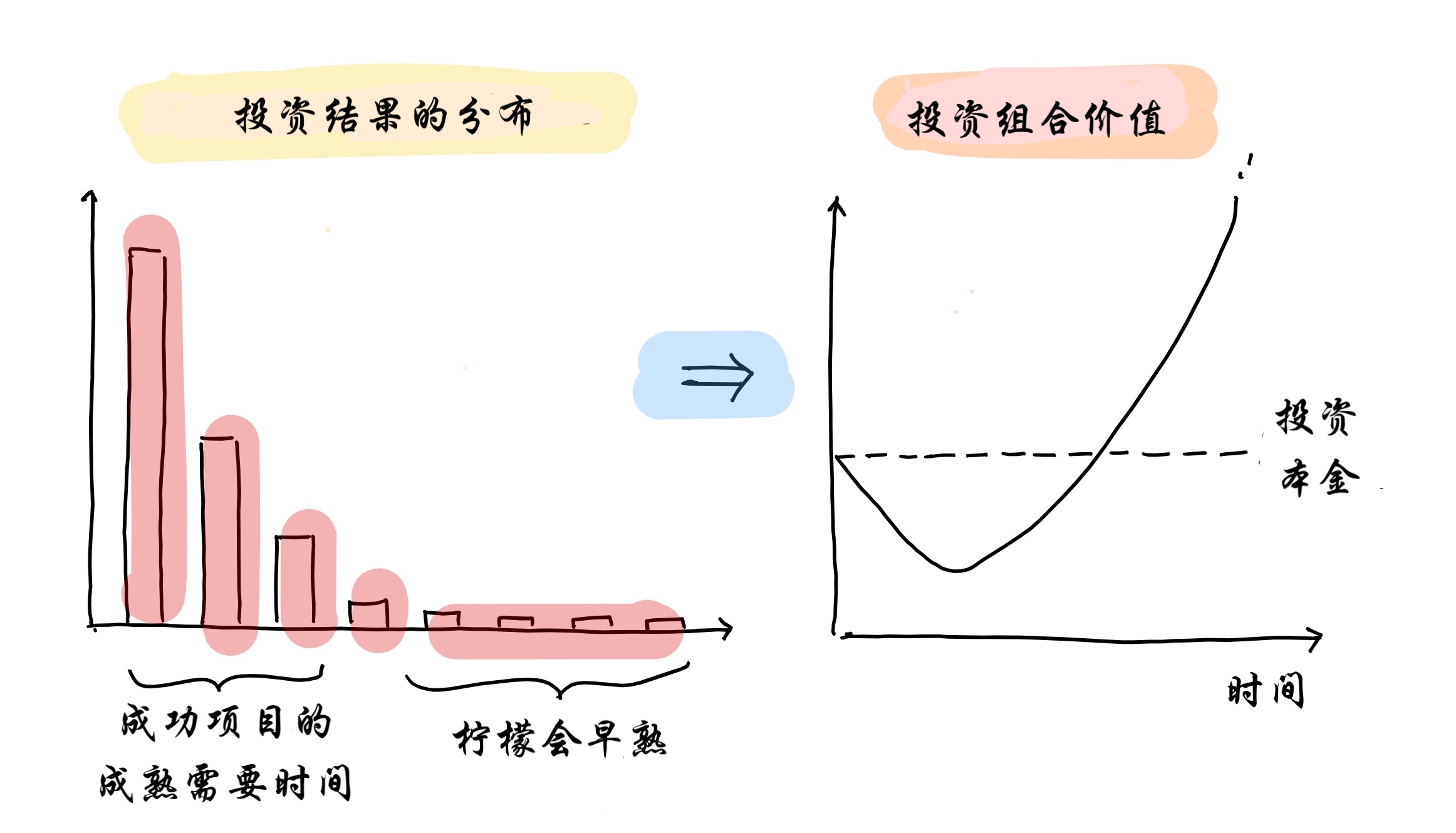

風險投資的 “經典” 模型,是假設創業項目的表現遵循冪律分佈:大多數創業項目會失敗,而少數超常項目則貢獻全部利潤。此外,“檸檬會早熟”:失敗的創業項目死得很快——不能在後續輪次中融得必需的資金,於是很快掛掉。而超常項目發光溢彩卻需要時間。因此,風險投資組合呈 J 曲線。

但現在這不再是這樣了。

加速調高估值意味著風險 J 曲線不再存在!

讓我們做做數學題。在過去市況不好的時候,如果投資了 10 個創業項目,那麼 18 個月後,可能會有 3 或 4 個項目以 2 倍的估值完成 1 輪融資,而其餘的會死掉或要死不活。投資組合整體的估值是投資成本的 0.6-0.8 倍:這時還處在 J 曲線的負值階段。(請注意,這已算是一個表現良好的投資組合!)

放到今天,如果投資 10 個創業項目,那麼 18 個月後,3-4 個活下來的項目可能很容易以每次翻 2 倍的估值完成 2-3 輪融資。歸因於融資速度的加快,投資組合整體的估值會變成投資成本的 1.2-2.4 倍。是的,區間上限高了,但更重要的是,區間下限也高了。估值快速調高完全抵消了那些早熟的檸檬!因此,風險似乎很小了。如果您是投資者,這是非常棒的,而基金們更清楚這一點:

Rob Go @robgo

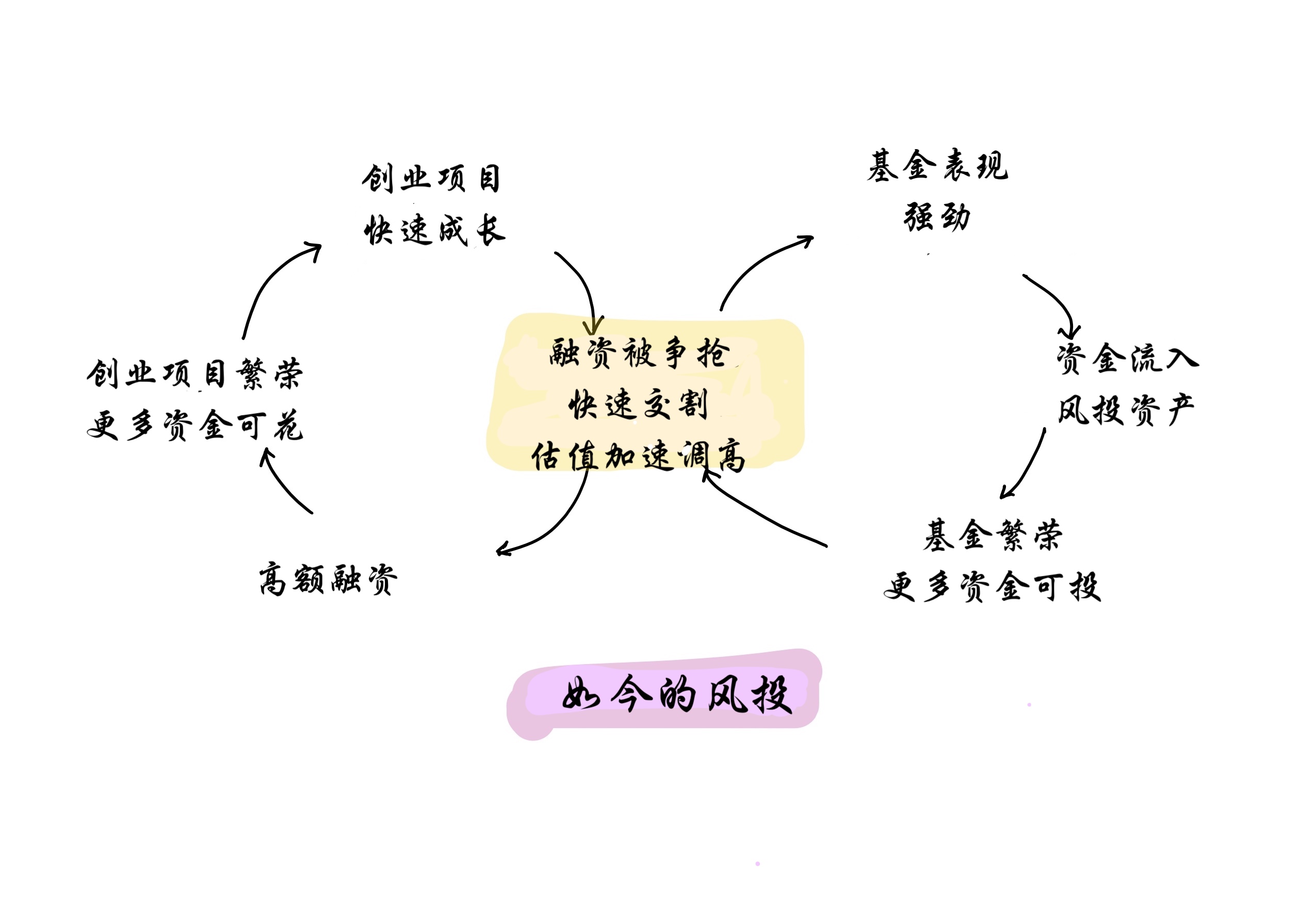

更高的回報和更低的風險,意味著新資金將湧入該行業,加速了反饋循環。這是明斯基繁榮的經典模板,而這都是因為時間線壓縮而實現的。

許多事情可以同時為真

像所有明斯基繁榮一樣,當今風投市場的動態背後有一些真實的事實。

創業項目估值調高速度比以往任何時候都快——但創業項目的增長速度也比以往任何時候都快。過去 3 倍的年增長被認為是強勁的;今天這是最起碼的。好公司會以 5 倍、10 倍甚至更高的速度增長。

融資交割的速度比以往任何時候都快——但對軟件公司財務的估值比以往任何時候都容易。對 SaaS 的盡職調查問題已得到解決。

基金的投資速度比以往任何時候都快——但這就是回報最大化的原因,隨意的投資進度做不到這一點。

畫圖更易於理解:

這些論點固然是正確的。但是,二零零幾年信貸市場出現了一些實在的結構性進步,固然也是事實(我這裡並非諷刺),拓展了借款人獲得貸款的機會,同時降低了貸款人的風險。但這並沒能阻止信貸市場在 2008 年崩潰。

那麼這些論點是否足以讓風投基金免受明斯基定律的影響呢?這次真不一樣了嗎?

繞道而行:真實風險和度量風險

理解明斯基循環的一種方法是,它們是由 “度量風險” 和 “真實風險” 之間的差距驅動的。

當借給人錢時,您承擔的 “真實風險” 是藉款人違約。但是你無法直接知道這個風險;而是,您以信用利差這個中介來度量它。信用利差既反映了違約概率,也反映了投資者對信貸產品的需求。以較小利差交易次級信貸,並不一定意味著次貸的風險較低(儘管可能確實這樣);低利差也可能是由對次貸產品的旺盛需求推動的。度量風險偏離了真實風險。

同樣,當您投資一個初創業項目時,您承擔的 “真實風險” 是該創業項目失敗。但是您無法直接知道這個風險;而是,您以估值調整這個中介來度量它。估值調整反映了成反比的失敗概率(估值調整越高越快,項目越成功,因此失敗的可能性越小——大家至少這麼希望的)。但估值調整也反映了投資者對創業項目股權的需求。這裡,度量風險也偏離了真實風險。

在明斯基繁榮期間,度量風險下降。在明斯基蕭條期間,度量風險增加。當市場意識到真實風險並沒有消失時,就會發生從繁榮到蕭條的翻轉。

目的地,而不是旅程

所以現在讓我們重新表述這個問題。風險投資的真實風險是否發生了變化?更嚴謹地說:

風險投資時間線的壓縮,是否會改變風險投資所投公司的最終結果分佈?

這個問題上,仍然沒有定論。對我來說,加速調高估值,對風險投資組合冪律定律的改變並不明顯。估值調整改變了企業的旅程,但會改變目的地嗎?

如果答案是肯定的,那麼明斯基定律在此就沒有起作用;我們看到的是風險投資行業是在理性演變。也許現在創業項目的風險真的降低了;也許市場真的已經成熟了。更多的資本,更低的回報,更安全的投資。

如果答案是否定的,那麼風險投資很可能正處於明斯基繁榮時期,而我們只在等待明斯基蕭條到來的那一刻。

什麼將會觸發這樣的時刻?

定律暫時失效的原因

本節一定是推測性的,但我將從觀察到的一個現像開始。事實上,在創業領域有一個眾所周知的死亡螺旋,即可怕的估值調降(down round)。

在估值調降中,資金即將枯竭的創業項目被迫以低於其之前輪次的估值籌集資金。這是個壞消息。反稀釋條款意味著早期投資者和普通股股東會被清除。近期招聘的員工,要么選擇降工資,要么準備離開。這個項目被視為有破損的商品,必須支付高於市場可比公司的成本才能更換,吸引來的是僱傭軍而不是傳教士。客戶不知道這家創業公司能否活過來,於是會流失。財務狀況惡化,掠奪性投資者覬覦四周,下輪調降若隱若現。

估值螺旋已經夠糟糕了。往往還隨之而來人才螺旋,這才是更糟糕的。在勞動力市場緊張的情況下,優秀的經理人自由選擇在何處工作。優質創業項目能吸引到優質人才。而搖搖欲墜的創業項目往往只能留下平庸的員工,即那些在其他地方找不到工作的人。這使得招聘優秀人才難上加難。螺旋往復。

普遍認為估值調降是風投支持的創業項目厄運的先兆。可以理解,創業者和投資者會竭盡全力避免它的出現。

如何做到呢?最常見的方法是等它結束。削減成本,榨出短期收入,以最優惠的條件從較不知名的投資者那裡籌集過橋貸款,並希望最終 “轉換為你的股權”。有時這種方法確實管用。

並非巧合,這確實是當今許多投資者所用邏輯的完美反映。“我不介意付更高價格;在目前的軌跡上,即使價格翻倍,項目短短幾個月的增長就可輕鬆補回。”

但如果我關於時間的假設是正確的,那可能就危險了。如果壓縮的時間表是明斯基式風投資金流入的驅動力,那麼任何延遲融資的事情都可能導致痛苦的逆轉。首先,一些創業項目會推遲融資,因為它沒法提高估值;然後投資這些創業項目的風投基金不得不推遲自己向有限合夥人的募資,因為基金的估值沒有如願調高;然後有限合夥人重新考慮其(之前曾不斷加碼的)風險投資配置,因為最近的回報並不令人滿意;在不知不覺中,這一資產類別出現了資金外流。明斯基給予的,明斯基會拿走。

請告訴我該怎麼做

傳統的做法是提一些可行的建議來結束本文。“溫和的創業者/投資者/經理人 [選其一] 可以做以下 5 件事,以保護自己免受未來災難的影響。”

我不會那樣做的。面兒上的建議是顯而易見的:當音樂播放時,就好好跳舞;當音樂停止時,那就停止。秘訣是知道音樂何時停止,坦率地說,我也不知道。

這就是明斯基時刻的特點:以馬後砲的視角,它們很容易識別和分析,但要提前預測卻幾乎不可能。我們只知道:市場漲,市場跌。祝你好運!

多倫多,2022 年 2 月 12 日

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。