穩定幣、Curve 生態等遭受池魚之殃。

作者:楊樹

封面: Photo by Jeremy Bishop on Unsplash

此次「UST 脫錨」的崩盤事件中,Terra 生態數百億市值在數日內蒸發殆盡,對 Terra 自身生態帶來了毀滅性打擊,證明了加密市場沒有「too big to fail」的神話。

而對整個加密世界而言,這次堪稱加密「雷曼時刻」的危機,也衍生出一系列的次生災害,我們一起來盤點一下,那些在 Terra 之外受到嚴重波及的相關項目。

穩定幣遭受信心衝擊

而在熊聲依稀可聞的大背景之下,UST 的暴雷也讓市場對穩定幣的信心幾乎降到了冰點,穩定幣似乎不再穩定。

USDT 等中心化穩定幣

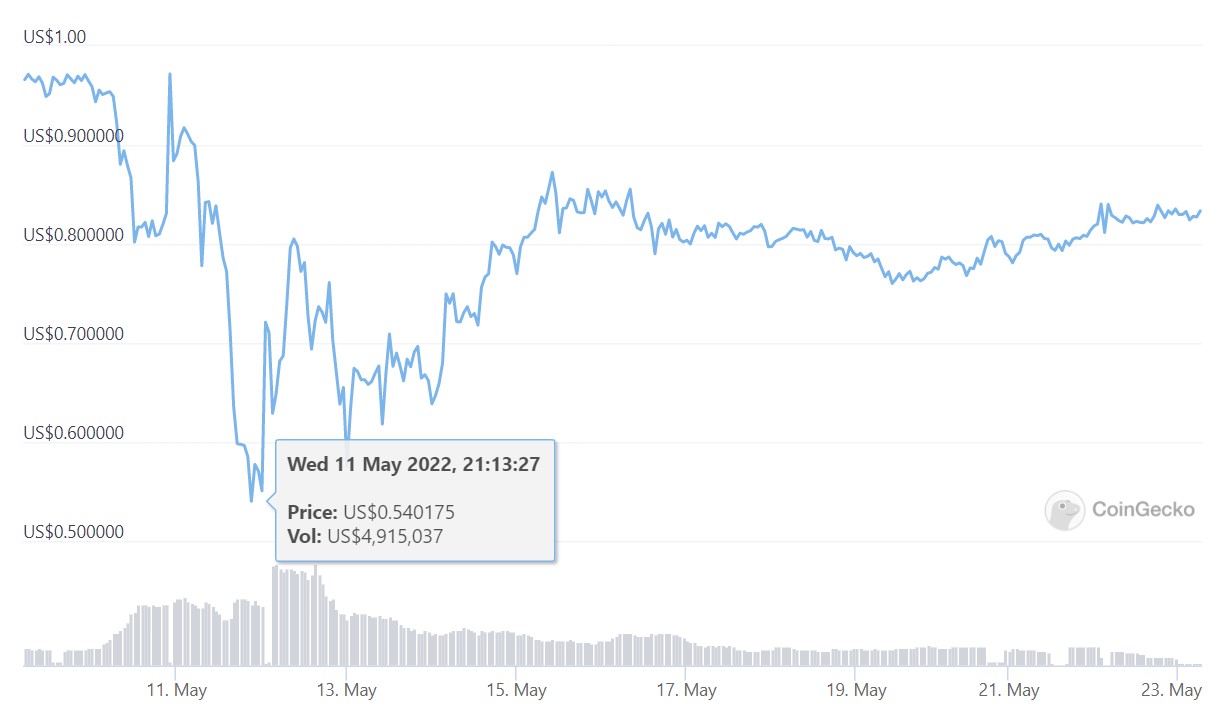

5 月 11 日開始,數年來暴雷聲不絕於耳的 USDT 率先面臨脫鉤衝擊:

從 5 月 11 日到 5 月 12 日中午,USDT 的價格脫離了 1 美元的掛鉤價,達到 0.9565 美元的低點,然後在 36 小時內恢復,最終恢復到 0.998 美元。

在此期間,其他主要穩定幣 USDC、BUSD 和 DAI 經歷了 1% 到 2% 的溢價,而 Tether 在 5 月 12 日脫鉤壓力最嚴重的時候宣布仍開放贖回,且價值 20 億美元的贖回已經在進行中,緩解了市場疑慮。

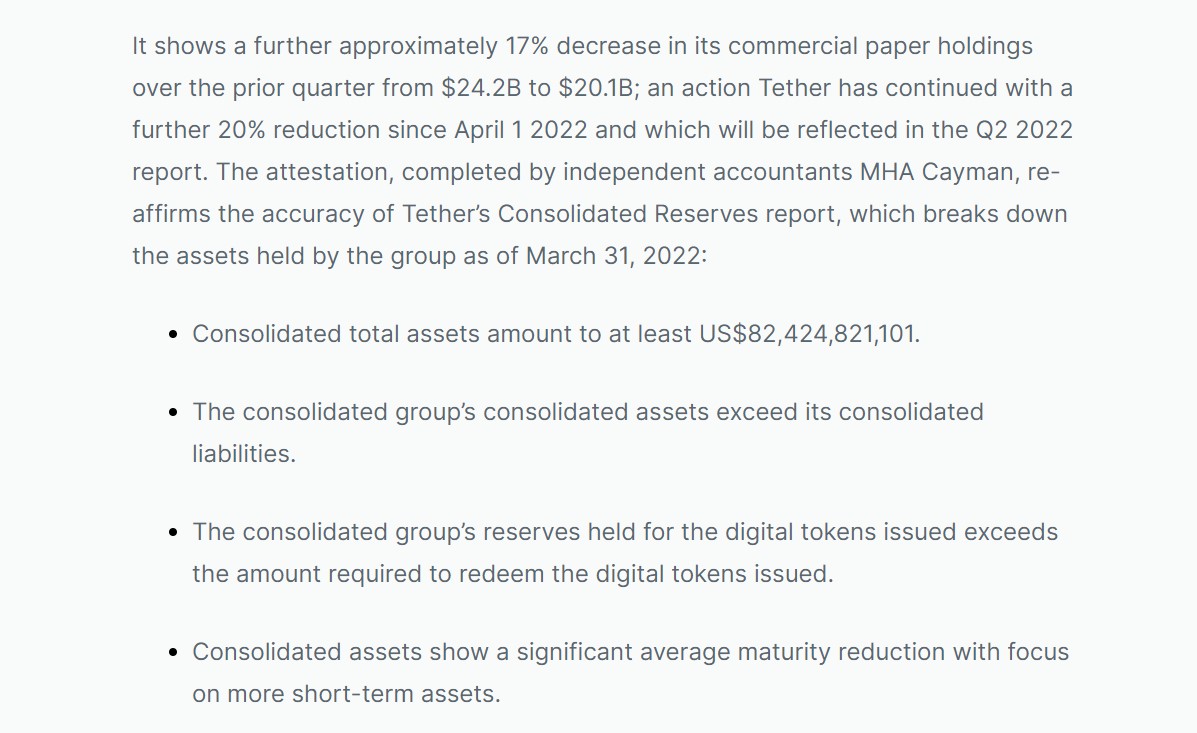

隨即 5 月 19 日,Tether 發布一季度審計報告,截至 2022 年 3 月 31 日,Tether 綜合總資產至少為逾 824 億美元,綜合資產超過綜合負債,進一步穩定了市場信心。

不過 USDT 還是在過去 14 天內總流通供應量下降 100 億美元,CoinGecko 數據顯示,截至發文時 USDT 總流通供應量為 733 億美元,USDC 為 532 億美元。

USDX 等去中心化穩定幣

5 月 13 日,Kava Network 的原生去中心化穩定幣 USDX 脫錨,價格一度最低暴跌至 0.55 美元,主要原因便是 USDX 的部分抵押品為 UST,且同樣作為 Cosmos 生態的區塊鍊網絡,Kava 中 UST 等 Terra 資產抵押應用也存在風險。

隨即 5 月 14 日,Kava 決定從協議中刪除所有 Terra 風險資產,所有 UST 也從 Kava 移除。

但截至發文時,據 CoinGecko 數據顯示,USDX 約 0.83 美元,仍未完全恢復錨定。

Curve 生態迎來危機

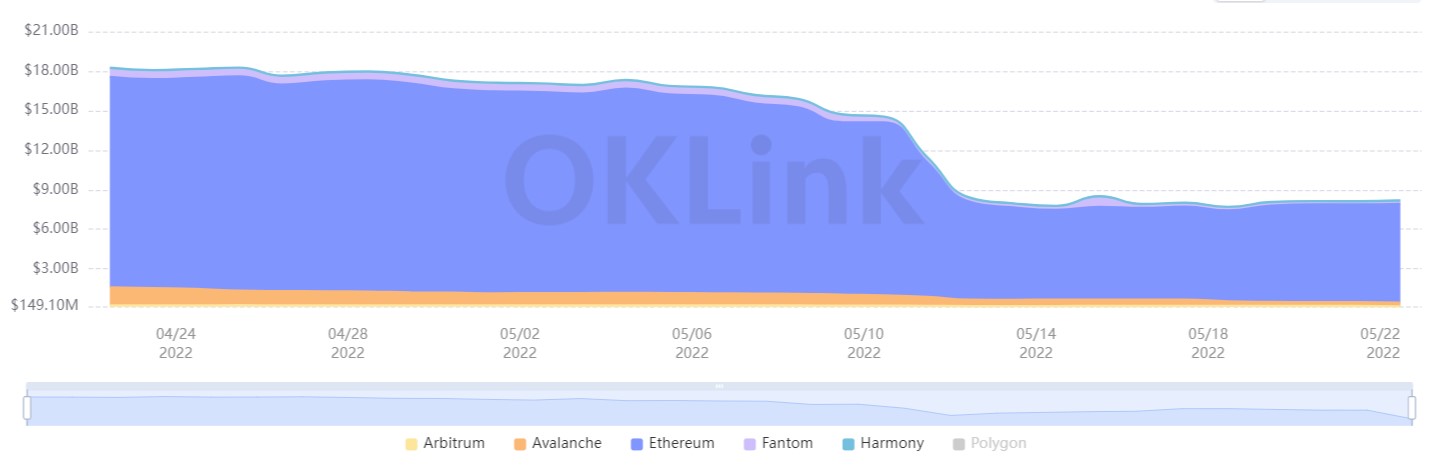

Curve 鎖倉腰斬 80 億美元

據歐科雲鍊鍊上大師數據顯示,5 月 8 日以來,半個月內 Curve 全網總鎖倉量從 170 億美元大幅下滑至 84 億美元,下降逾 80 億美元,跌幅超 50%。

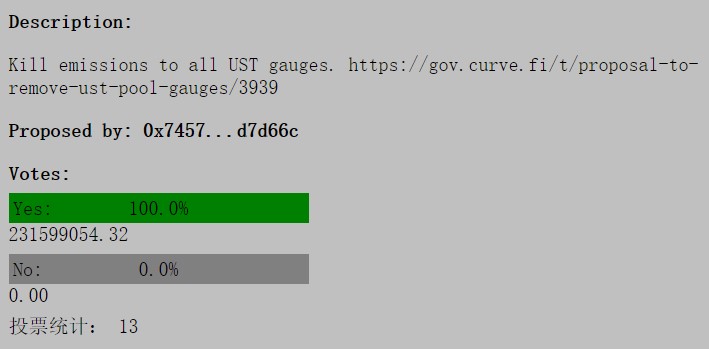

此外 Curve 社區發布提案投票,建議將 UST 池移除出 Gauges,不再向其提供流動性激勵,此舉旨在防止添加流動性時產生的高滑點以及部分用戶通過流動性池不均勻的分佈獲利等情況。

截至發文時,該投票獲 100% 贊成票。

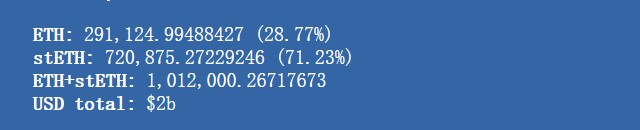

ETH/stETH 池持續傾斜

城門失火,殃及池魚。繼 USDT Curve 池偏離之後,在市場動蕩的背景下,ETH/stETH 兌換比例也偏離其 1:1 掛鉤且逐漸拉大,鏈上 ETH2 用戶積極換回 ETH,截至發文時 ETH/stETH 池中 stETH 流動性佔比達 71%。

而 5 月 13 日 Lido Finance 已宣布將部署新的 stETH/WETH 流動性池以改善二者的掛鉤,並提供 100 萬枚 LDO 獎勵,建議在新池中 stETH 與 WETH 的存款比例為 13:1。

「預言機攻擊」等 DeFi 協議損失

在 LUNA 等的市場價格劇烈之際,部分用戶針對餵價不及時等預言機漏洞進行套利,導致一批借貸、DEX 等 DeFi 協議損失慘重。

Venus 損失 1420 萬美元

5 月 12 日 09:20 左右,Chainlink 對 LUNA 的價格反饋達到價格下限,並被其以 0.107 美元的價格暫停,而 Venus 的 LUNA 市場繼續運行,但現貨價格繼續下跌,4 小時後現貨價格約為 0.01 美元時團隊發現問題並暫停協議。

但此間已有用戶通過「預言機攻擊」進行借貸,導致資金損失缺口約 1420 萬美元,隨後擁有 1500 萬美元餘額的 Venus 風險基金計劃彌補全部缺口,此外 Venus 還與 BNB 加速器基金進行了談判,將為 Venus 提供即時貸款以支付流動性(如果由於任何短缺而需要的話)。

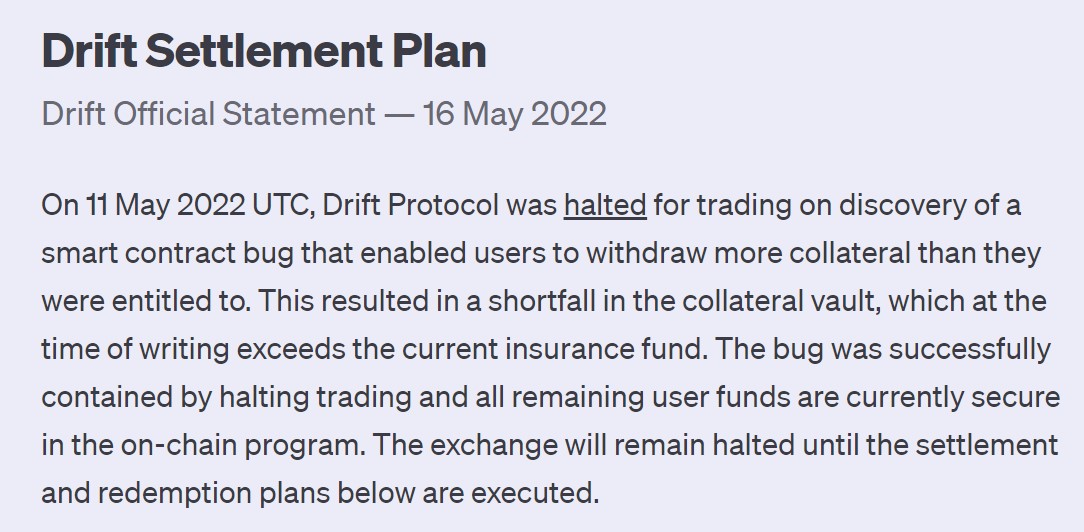

Drift Protoco 損失 1040 萬美元

5 月 12 日,受 LUNA 價格劇烈波動影響,Solana 生態永續合約協議 Drift Protoco 用戶能夠從抵押品庫和金庫中提取比他們有權獲得的更多的抵押品,從而造成 1040 萬美元的損失,隨即協議被中斷以避免進一步損失。

5 月 17 日,Drift Protocol 公佈結算和贖回計劃,計劃在協議重新上線之前,將此前所有未平倉頭寸均按照 UTC 時間 5 月 12 日 19:37(交易暫停時間)進行結算,結算方法根據用戶的賬戶餘額和未平倉頭寸上未實現損益的處理情況,確定用戶可以贖回的抵押品總額。

InsurAce 支付 1500 萬美元索賠

除了「預言機攻擊」之外,此前支持給 UST 錨定投保的保險協議也面臨索賠。5 月 14 日,DeFi 保險協議 InsurAce 發布 UST 脫鉤報告並啟動用戶索賠程序,符合相應標準的保險持有者有資格提出索賠:

- 購買保單時,在其錢包或在任何託管服務(例如 CEX、資管提供商等)的賬戶中持有 UST 或任何 UST 流動性衍生代幣(例如 aUST);

- 在脫鉤事件被觸發時持有活躍的 UST De-peg 保單;

- 在脫鉤事件被觸發時持有 UST 或任何 UST 流動性衍生代幣(例如 aUST);

據估算,此次可索賠事件 InsurAce 預計會支付約 1500 萬美元。

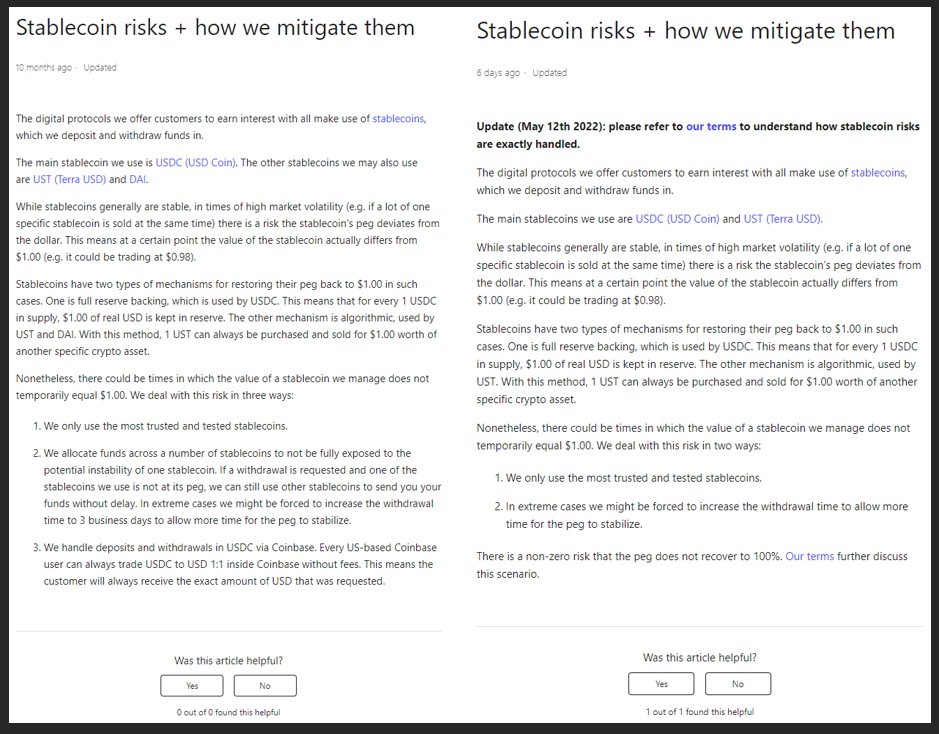

Stablegains 損失客戶資金 4200 萬美元

5 月 19 日,有網友爆料收益協議 Stablegains 在未提前披露的情況下將客戶的 USDC 和 USD 投入到 Anchor,損失了 4878 名客戶的共約 4200 萬美元的資金,並且可能無法償還。

Stablegains 已將其應用中的計價方式(denomination)從 USD 更改為 UST,還更改了其條款內容。根據截圖,律師事務所 Erickson Kramer Osborne 已代表其客戶向 Stablegains 發出信函。

投資機構損失慘重

參與 Terra 生態的投資機構中不乏 Pantera Capital 這樣「將 170 萬的投資額變為了 1.7 億美元的收益」的逃頂高手,但也有相當一部分投資機構「盈虧同源」,得失到頭歸一處。

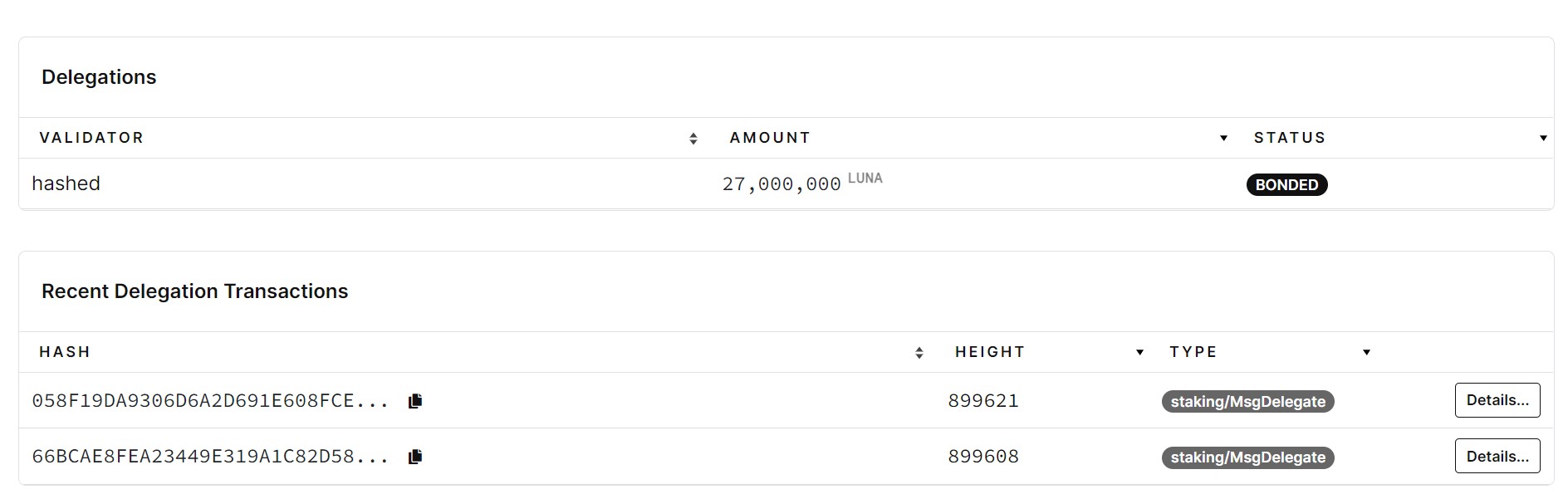

Hashed 或損失逾 50 億美元

據 CoinDesk 報導,韓國風投公司 Hashed 在 LUNA 崩盤事件後表示,公司財務狀況良好,但根據鏈上數據顯示,該公司在 Columbus 3 主網上質押了超過 2700 萬枚 LUNA,在 Columbus 4 主網質押了 970 萬枚 LUNA,還有 1320 萬枚 LUNA 質押在當前 Columbus 5 主網上。

若使用 UST 脫錨前的價格數據, Hashed 的損失總計超過 50 億美元。

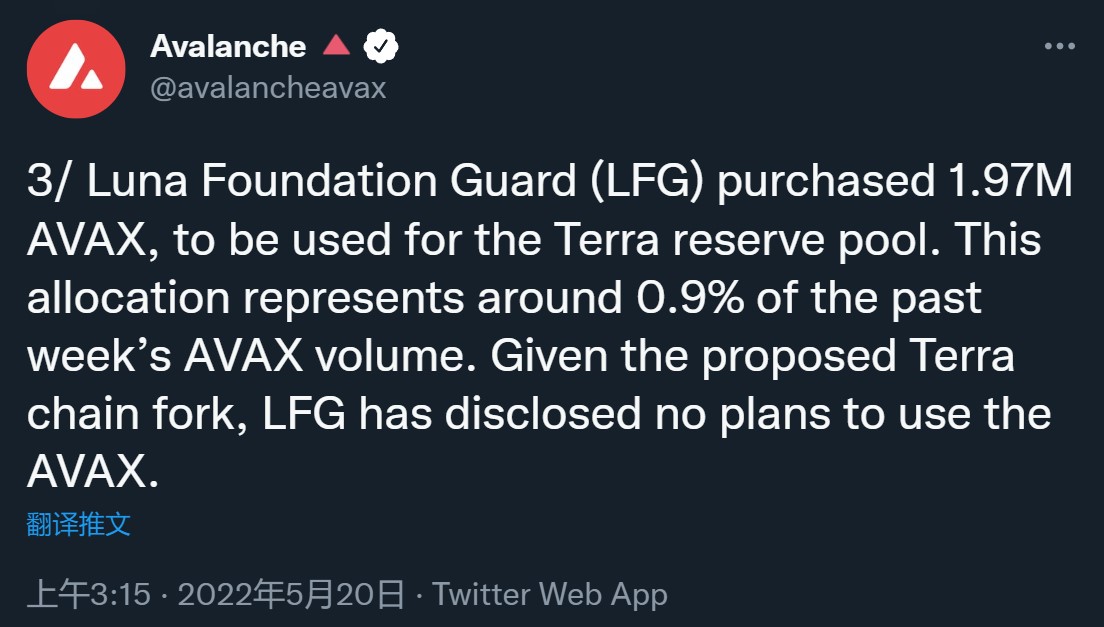

Avalanche 損失約 6000 萬美元

5 月 22 日,Ava Labs 首席執行官、Avalanche 創始人 Emin Gün Sirer 在接受福布斯採訪時透露,Avalanche 在 UST 崩盤事件中一共損失了約 6000 萬美元。

此前 Avalanche 基金會與 Terraform Labs 達成合作,Luna Foundation Guard(LFG)購買了價值 1 億美元的 AVAX(109 萬枚 AVAX)以增加其 UST 儲備,其中一部分 AVAX 是以 UST 和 LUNA「支付」的。

Jump Crypto 或損失數億美元

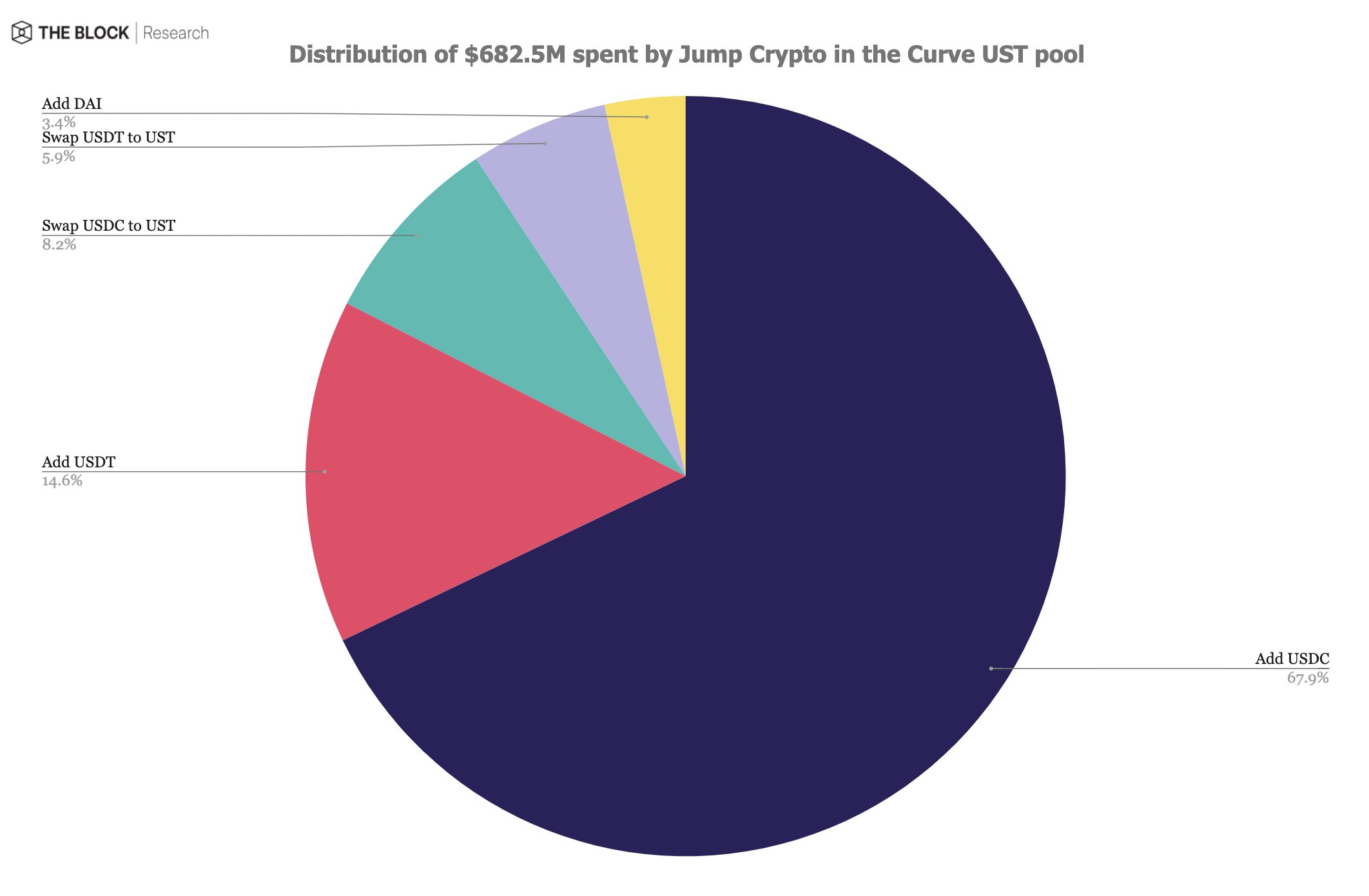

5 月 16 日,The Block 數據研究總監 Igor Igamberdiev 表示,Jump Crypto 此前試圖穩定 UST 與美元的掛鉤,並向 Curve 上的流動性池添加了超 6.825 億美元的其他美元穩定幣流動性並通過 LP 代幣撤回了近 6 億枚 UST 的流動性。

之後 Jump Crypto 從北京時間 5 月 10 日 6:00 左右開始將 UST 鑄造為 LUNA 進行套利,5 月 12 日,Jump Crypto 在 Terra 鏈上完成交易,將 6.4 億枚 UST 鑄造為 2.21 億枚 LUNA 並委託給 5 名驗證者。

但儘管 Jump Crypto 使用的資本約等於整個 UST 池的規模但仍未能阻止其下跌,並在本次事件中至少損失了數億美元。

Delphi 相關投資已「完全虧損」

《樓起樓塌的 Terra 生態,Delphi Digital 的「Terra 豪賭」反思》一文中,Delphi 表示自己在 2022 年 2 月參與了 LFG 融資,Delphi Ventures 投資了 1000 萬美元,而在 Terra 危機期間中沒有出售任何 LUNA;根據目前的 LUNA 價格,這筆資金已完全虧損。

另外,Delphi Ventures 曾在 2021 年第一季度在二級市場上購買了少量的 LUNA 代幣(佔資產淨值的 0.5%);而後繼續加倉,按照 LUNA 價格高點計算,LUNA 和其他 Terra 資產一度佔 Delphi Ventures 資產淨值的 13% 左右,目前這些資產都處於巨額浮虧狀態。

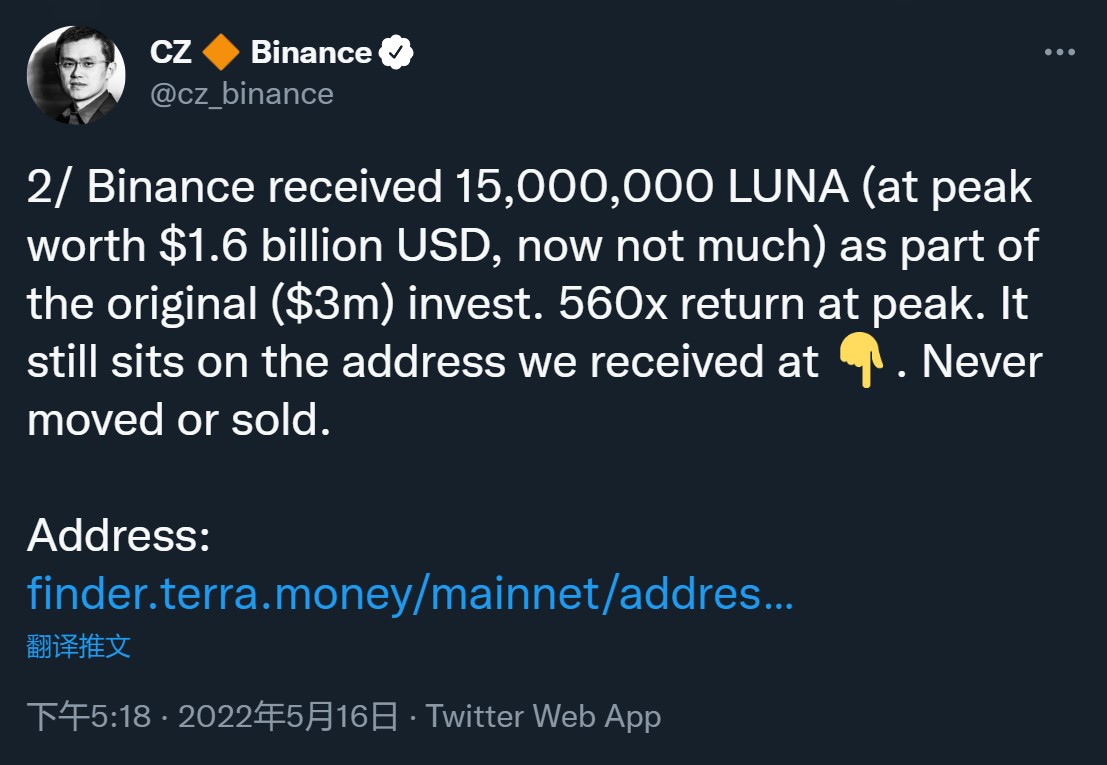

幣安 16 億美元投資浮盈歸零

5 月 16 日,幣安創始人趙長鵬表示 Binance Labs 僅在 2018 年向 Terra 投資了 300 萬美元,並未參與之後的融資,UST 是在 Binance Labs 投資之後出現的,所以幣安也並不持有 UST。

而幣安從對 Terra 300 萬美元的投資中收到了 1500 萬枚 LUNA 的回報,此外也通過質押獲得了 1200 萬枚 UST,價值最高時達 16 億美元,但從未移動或出售上述資產。

無論後續 Terra 的重建進程如何開展,UST、LUNA 注定已經成為加密行業的歷史名詞,Terra 生態和加密行業都承受了一輪前所未有的信心和系統性考驗。

巨鯨落,萬物生。BNB Chain、Polygon 也都已向 Terra 生態的建設者和資金伸出橄欖枝,「作為 Terra 生態的遺產,如何為行業提供新一波的種子選手和可能」,或許是此輪危機的次生災害之後,我們所面臨的最大行業命題之一。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。