NFT 作为流动性较低的标的物,是否可以通过提高 NFT 流动性或将其金融化发挥利益最大化?

— 导读(Web3Caff 编辑部注)

原文:Show me the Liquidity: Evaluating NFT Financialization Methods

作者 :Nichanan Kesonpat,1kxnetwork

编译 :白泽研究院(已获授权转载)

原用标题:NFT 金融化:持有者如何让利益最大化?

封面:Photo by Richard Horvath on Unsplash

虽然 NFT 自 2017 年以来一直存在,但它们最初被用于加密社区内的边缘用例(收集加密猫)。然而四年后,我们见证了艺术家、设计师、游戏开发者、音乐家和作家对这项技术的采用。

在 DeFi 出现之前,用户获取加密货币的唯一途径是通过 ICO、场外交易或具有严格上市要求的中心化交易所。对于大多数在 ICO 热潮中推出的可替代 Token(ERC-20)而言,市场缺乏流动性。随后出现了 DeFi 协议,并减少了这些 Token 获得流动性的时间,这使得我们今天在加密市场中看到的充满活力的交易、借贷和杠杆活动。

就像过去的可替代 Token 一样,我们可以预期 DeFi 协议也可以为 NFT 解锁流动性。我们之前写过为什么 NFT 金融化很重要,并概述了将 NFT 与 DeFi 交叉的早期协议。不到一年后,NFT 市场中已经有了一套金融化协议可供使用。更重要的是,我们现在还可以开发一个用于评估每种流动性机制针对不同 “类型”NFT 的框架。

每种流动性机制都需要权衡取舍,使其更适合具有某些属性的 NFT。NFT 的独特性和多样化特性给寻找流动性带来了新的挑战。一些有实际用途,一些只是 “身份的象征”。一些是 “稀有” 的物品,一些则是完全独特的。在评估如何最好地找到特定 NFT 的流动性时,值得定义属性,在这些属性下对不同的 NFT 进行分类,并将这些属性与最有意义的流动性方法进行匹配。

NFT 的定价属性及其价格等级比它所属的 NFT“类别” 更能洞察适当的流动性方法。对 NFT 进行分类的一种常用方法,例如可以分为虚拟土地、PFP、游戏资产、域名、音乐和艺术品。然而,在评估流动性方法时,用类别可能比较单一。

在本文中,我将:

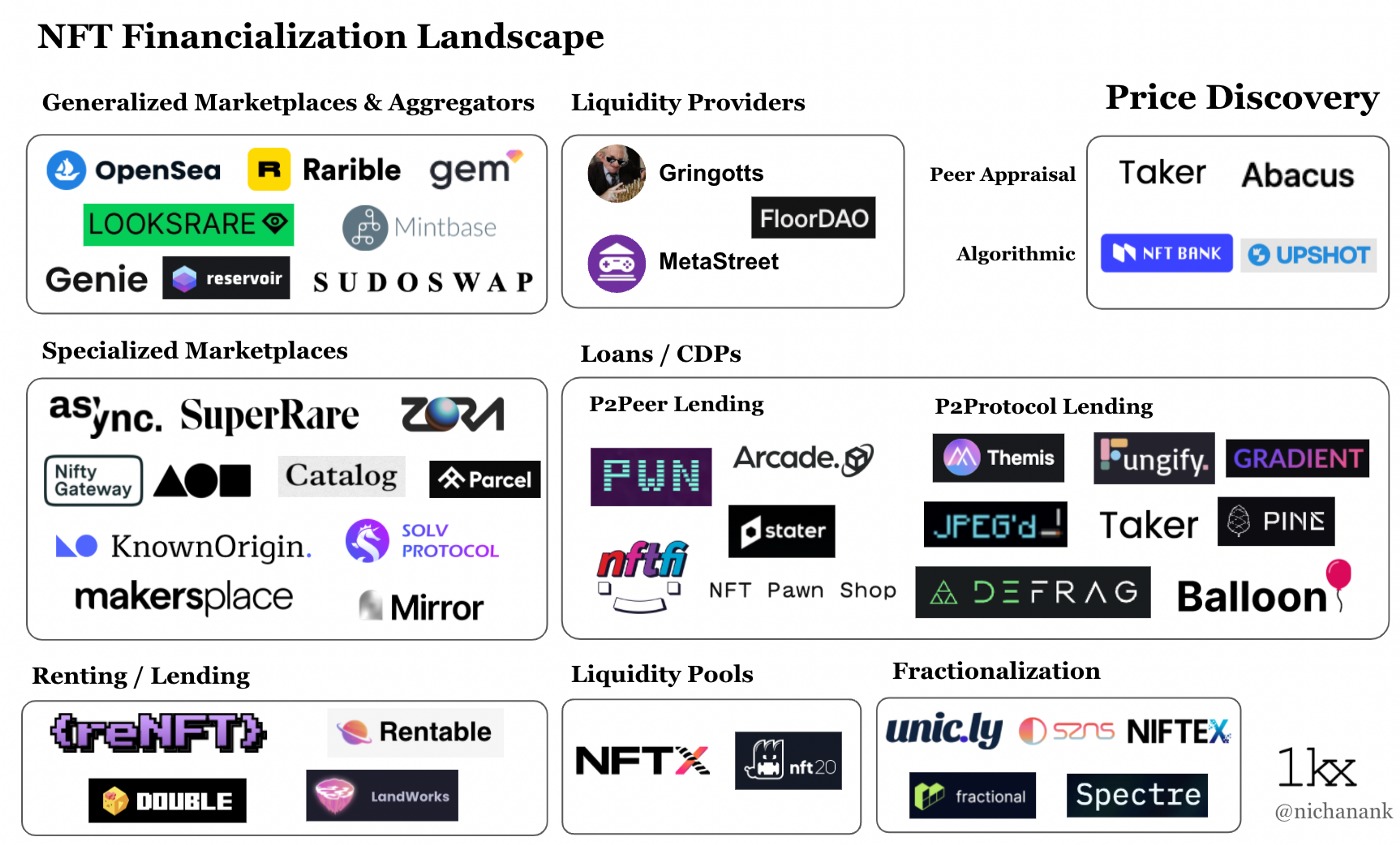

- 绘制当前 NFT 金融化格局

- 讨论现有 NFT 流动性方法的优势和局限性

- 定义 NFT 价格等级,以及这些等级的典型特征

- 用户如何让持有的 NFT 利益最大化?

现有的 NFT 流动性方法及其权衡

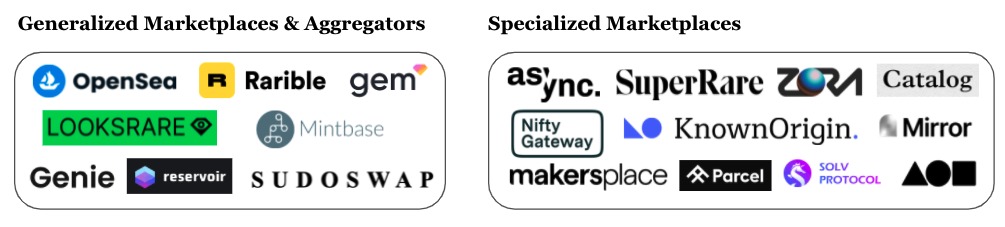

市场

NFT 市场允许用户通过订单簿和简单的销售或拍卖机制找到买家和卖家。它们可以是广义的(Opensea、Rarible)或专门的(例如 SuperRare 用于艺术、Catalog 用于音乐、Pracel 用于虚拟土地)。NFT 市场拥有大量的买卖列表和出价订单,是用户交易 NFT 最直观的方式。然而,如果没有活跃的参与者,市场最终会缺乏流动性。

同时,销售机制也是进行 NFT 估值的一种资本效率相对较低的方法。用户必须花费 100% 的价值来实现价格发现,并且持有者必须卖出对应的 NFT。

拍卖

拍卖为创作者带来了丰厚的利润,并且是为艺术品或收藏品中的稀有物品等资产获得流动性的好方法。虽然备受瞩目的拍卖活动在将 NFT 推向主流方面发挥了不小的作用,但作为价格发现手段的拍卖,其资本效率甚至低于市场销售,因为它们要求竞标者锁定资金。多个竞标者之间的资本锁定总是超过或等于资产最终出售的价格。

从卖家方面来看,拍卖通常需要与潜在买家进行预先谈判或进行广泛的营销工作。如果没有潜在买家争夺该 NFT,那么获取流动性的时间最终可能需要很久。

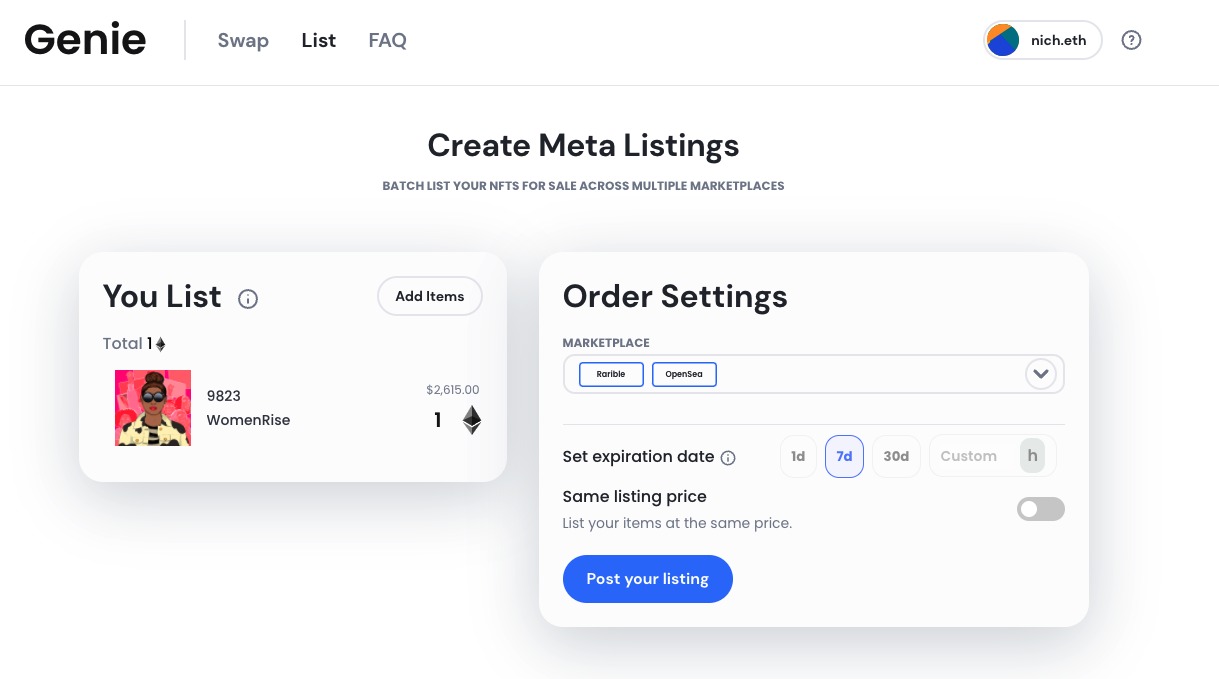

聚合器

Genie 和 Gem 等聚合器从不同的 NFT 市场获取流动性,并拥有更大的订单簿,因此可能比单个孤立的市场提供更好的流动性。用户还可以批量跨市场交易。

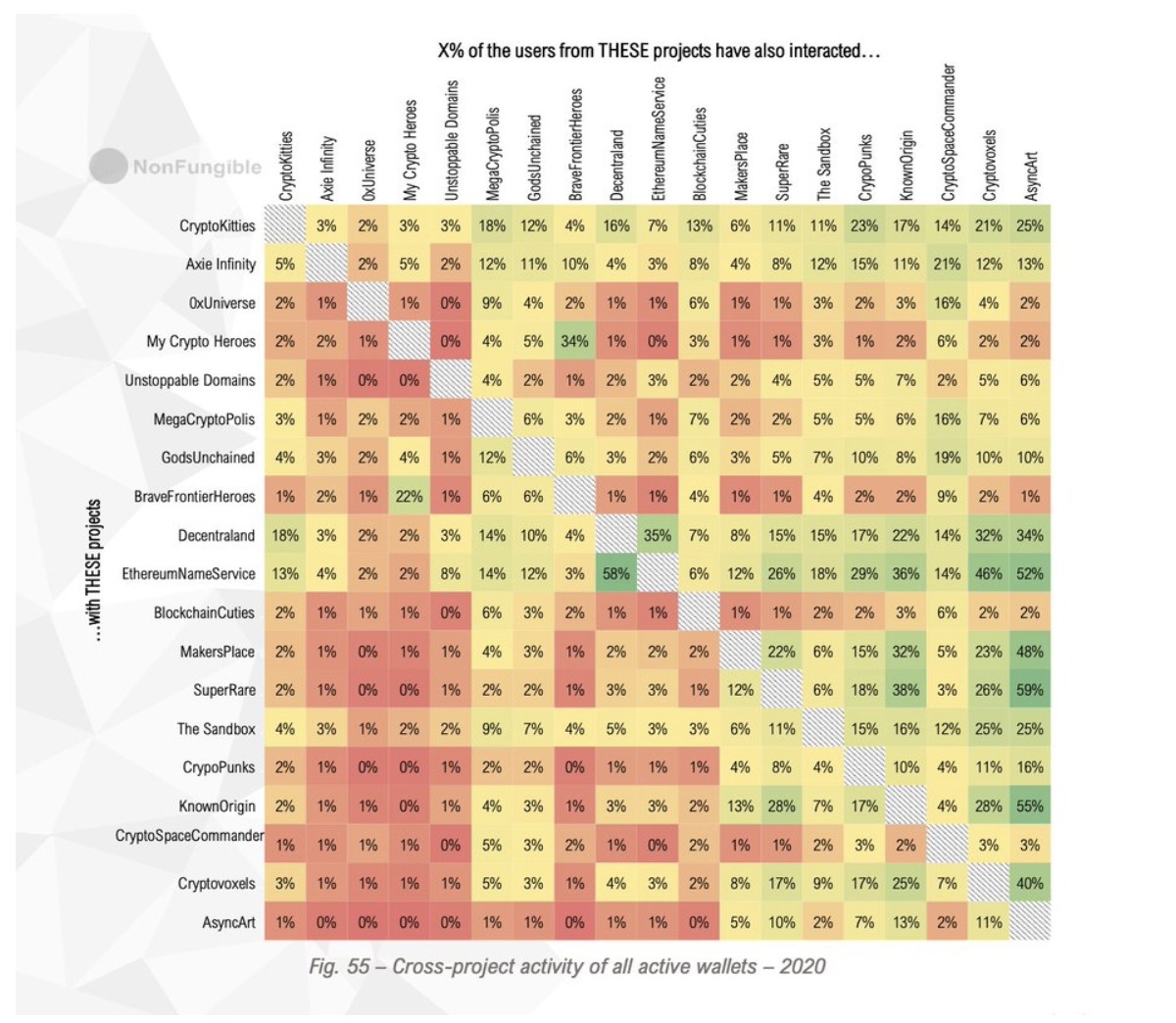

聚合器对于流动性在不同市场上分散的 NFT 项目最有用。例如,加密艺术家通常会将艺术品挂在多个艺术市场。事实上,与其他 NFT 类别相比,艺术品拥有最高的用户跨钱包活动,这表明尽管有 NFT 市场,但用户仍会关注艺术家(与平台无关)。而聚合器可以允许用户浏览不同艺术市场的艺术家作品。

贷款/CDP

NFT 抵押贷款协议有两种主要风格,具有互补的权衡。

在 NFTfi 和 Arcade 等 P2P 借贷市场中,贷方和借方以点对点的方式就贷款条款(期限、贷款价值比和 APR)达成协议。由于匹配过程是手动的(各方需要就条款达成一致,借款人需要批准贷款提议),所以获取流动性的时间可能会很慢。而这类协议的优势是贷款条款可以根据每个用户进行定制,而无需依赖价格预言机。这对于没有可靠价格馈送的物品很有用,并且需要专业知识来进行估价。

也有让具有估值能力的承销商或 DAO 进来提供信息的贷款条款。Gringotts 是一个由 NFT 收藏家、交易员和分析师组成的社区,他们汇集资金并通过 NFTfi 发放贷款。MetaStreet 正在贷款协议之上构建基础设施,以实现更有效的资本汇集和风险分档,并从传统证券化市场中汲取灵感。

在 JPEG'd 和 DeFrag 等 P2P 借贷协议解决方案中,贷方可以直接向协议提供流动性,然后协议自动将资金分配给抵押了 NFT 的借款人。

与 P2P 借贷市场不同,P2P 借贷协议可以提供即时的流动性,因为协议负责匹配过程。然而,这意味着他们必须依靠价格预言机来将贷款条款自动化。因此,合格的 NFT 抵押品将仅限于具有可靠价格馈送(那些已经具有流动性)或能够通过算法确定估值的具有可量化属性的。

Taker 采用混合方法并将同行评估纳入他们的协议。流动性提供者可以在 Taker 上组建或加入 “Curator DAO”,以集体评估某个 NFT。这是一种定价机制,可用于借贷活动,为资产评估值最高的借款人提供即时流动性。

将 NFT 作为抵押品的贷款的好处在于,债务头寸也可以表示为 NFT,然后可以再次插入到其他金融化协议中。例如,可以在对冲策略中进一步利用 NFTfi 期票。

但重要的是要考虑贷款与价值的比率始终低于 100%(通常为 50%),并且 APR 可能会很高,具体取决于贷方或协议确定的抵押品的风险状况(高风险资产的利率为 60-80%),而 NFTfi 蓝筹股的风险资产为 18-25%)。

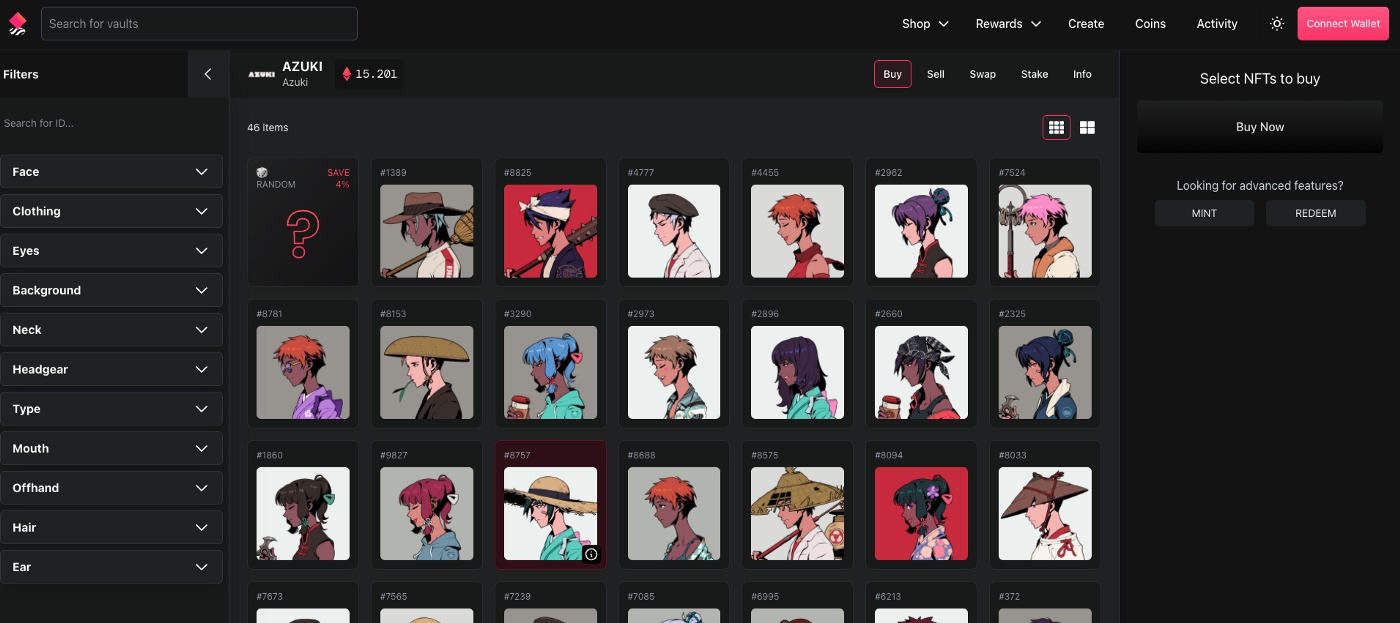

流动资金池

流动性池允许用户将类似的 NFT 存入池中,铸造一种衍生品 Token,可在任何时间赎回池中的资产。像 NFTX 和 NFT20 这样的 NFT-LP 协议有效地成为建立在 “类似” 资产组的流动性池之上的市场。

Floor items 是此类协议的候选者,理论上可以根据集合的某些特征创建流动性池,其中非底价的 NFT 可以分组为同一类。只要有足够的供应,一个类别中的 NFT 项目都被视为可以相互替代。买家可以提议购买任何具有该特定特征的资产。任何非底价或定价过高的资产都将被套利出池,从而实现价格发现。

流动性协议不必为特定的 NFT 寻找买家,而是向那些想要购买任何同类 NFT 的用户开放买家池,提供比普通市场更好的流动性。此外,虽然具有代表性的 ERC-20 衍生品 Token(例如 NFTX 的 vTokens)可以以任意数量进行交易,但单个 NFT 实际上并没有被分割,只要拥有完整的 vToken 就可以从池中赎回一个 NFT。

与借贷协议一样,在 NFT-AMM 上也有构建服务的空间。FloorDAO 是 NFTX 之上的去中心化做市商。它 “扫荡” 了社区投票的蓝筹项目,为很多收藏品创造了深厚的流动性。这种流动性允许交易者即时购买、出售和交换资产,而 DEX 的交易费用和 NFTX 保险库费用则流回 DAO 国库。

碎片化

碎片化涉及将 NFT “拆分” 为多个部分,然后可以作为可替代 Token 进行交易(例如,1 个 NFT 变为 10,000 个 Token)。通过购买 NFT “碎片”,更多买家可以接触到该资产及其上涨空间,而无需购买完整的。“碎片” 可以与其他 DeFi 协议进行组合,并且可以通过买断条款获得高于公平市场价值的溢价。

这种方法的局限性在于需要为每个 NFT 创建新市场和提供流动性。这增加了所有权和治理权的复杂性。这种方法更适合高价值的 NFT,而对低价值/底层资产的用处不大。

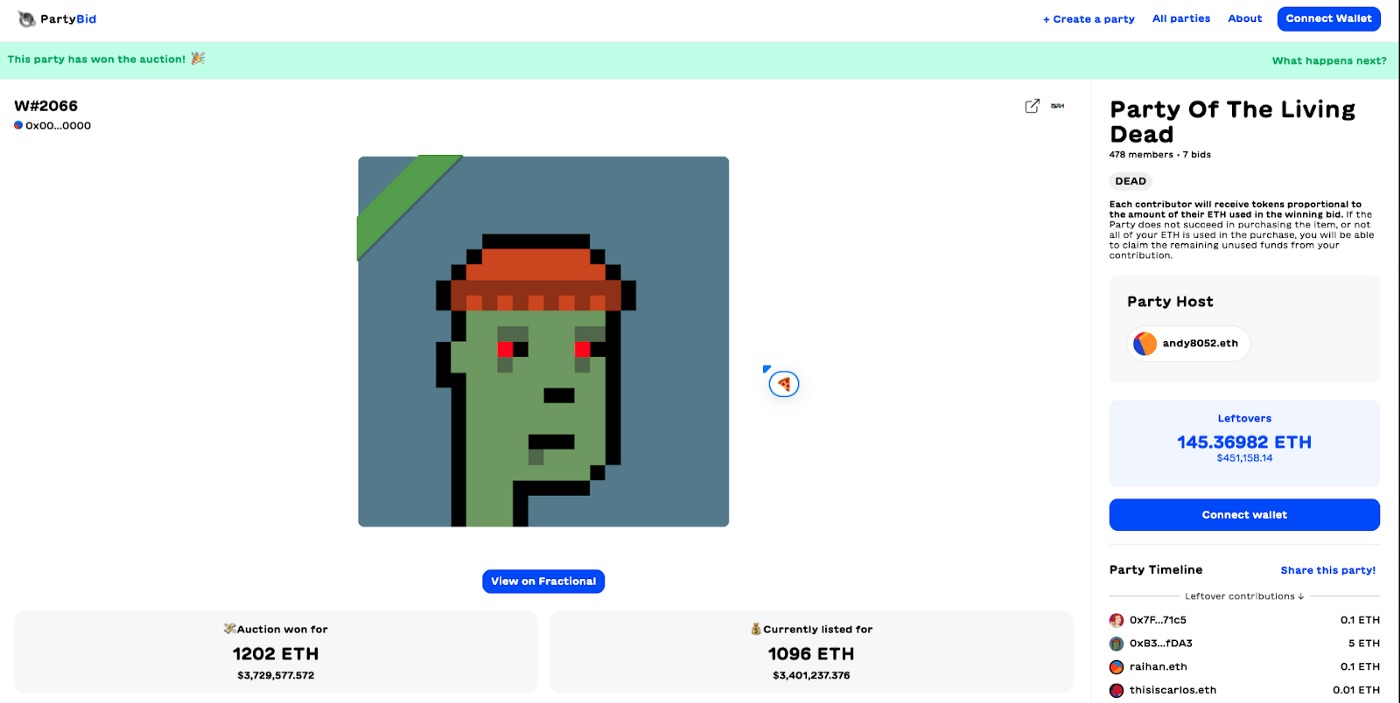

可组合性再次允许在 NFT 之上构建应用程序。PartyBid - 使用 Fractional.Art 智能合约构建 - 是一个众筹平台,使用户们能够集中资金并集体投标 NFT。如果拍卖获胜,出资人将按其出资额的比例获得分权 Token。

Szns 采用另一种方法,使社区能够创建轻量级的管理式 DAO,这些 DAO 共同管理分散的 NFT。Album DAO 为每个社区使用相似的参数启动,并且可以定义自己的买断、NFT 管理、Token 分发和任意操作的流程。

租赁/借贷

租赁/借贷协议允许用户出租他们的 NFT 以换取稳定费用(Twitter PFP 租赁)或未来收入(YGG 将 AXIE Token 借给新玩家以换取未来在 Axie Infinity 中获得的 SLP)。虽然 reNFT 和 RenTable 更为通用,但也有针对特定 NFT 类别的专用租赁平台(例如,用于游戏资产的 Double,用于虚拟土地的 Landworks),以支持特定类别的用例,虚拟土地使租户能够将资金集中在一起,以租用相邻的虚拟地块以举办大型活动。

虽然通常只能让 NFT 持有者获得其资产价值的一小部分,但对于不想放弃资产以从闲置 NFT 中赚取收益的收藏家来说,这是一个不错的选择。对于低价值和高价值的 NFT,租赁都是一个有价值的额外需求和流动性来源。

其他的价格发现解决方案

在我们将 NFT 带入到属于它们的流动性方法之前,有必要讨论 2 个用于价格发现的新兴解决方案并将它们映射到 NFT 价格属性。

算法

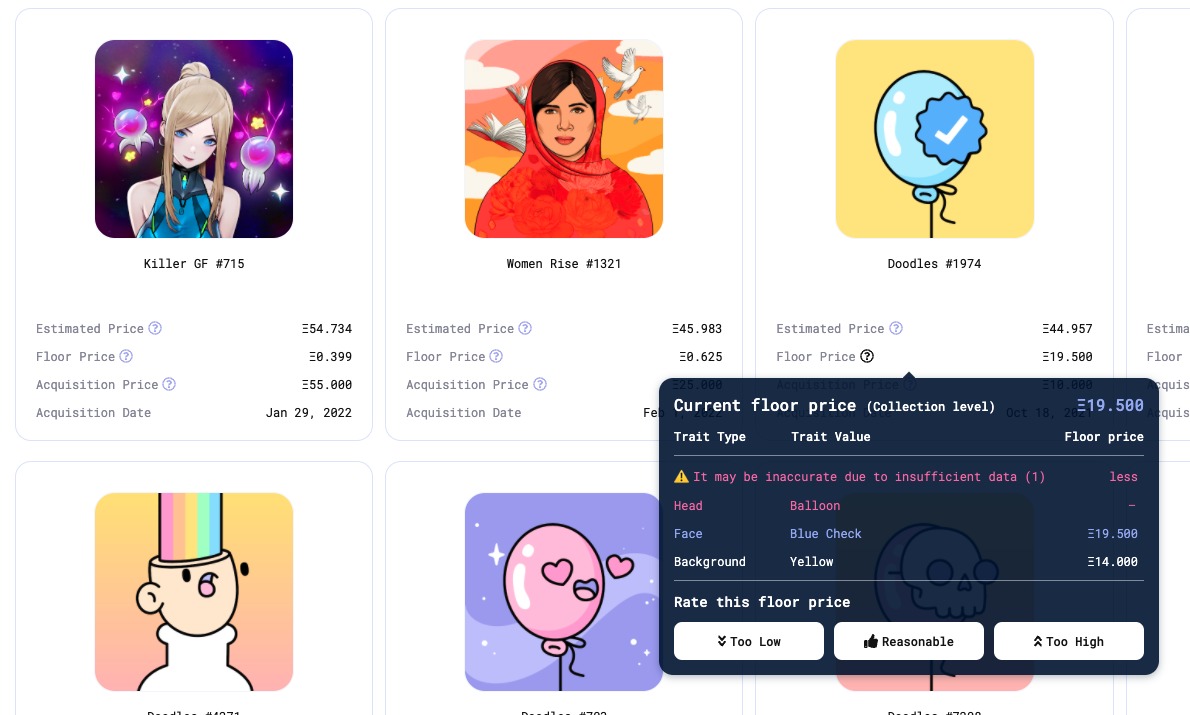

尽管 NFT 经常被认为具有独特性,但收藏品市场通常以可量化的属性定价,例如特质稀有性(Alien Punks)。在这些情况下,我们可以根据历史销售数据来简单的计算定价。NFTbank 使用算法根据过去类似资产的定价来预测某一资产的价格。

这是一种更具资本效率的定价方法,因为开发定价模型的固定成本会随着时间的推移在用户交易资产中摊平。然而,鉴于顶级项目的可用数据量相对较少,在可预见的未来,这种方法可能对低级、中级项目的估值最有用。数据驱动的方法对于主观定价的物品也不太有用,比如 1/1 的艺术品 NFT,加密经济激励的评估协议可能更适合这些物品。

同行预测

同行预测激励参与者诚实地回答有关资产估值的问题。Upshot 激励用户使用众包的方法对 NFT 进行估值。Abacus 为卖家提供了另一种方式来发现其 NFT 的现货价格,它为交易者创造了一个流动市场来推测 NFT 池的价值。

与算法方法一样,通过同行预测的估值成本在大量资产交易中进行摊平。

考虑到这些权衡,我们可以推导出一个简单的心智模型,用于具有某些价格属性的 NFT 的价格发现方法。

定义价格等级

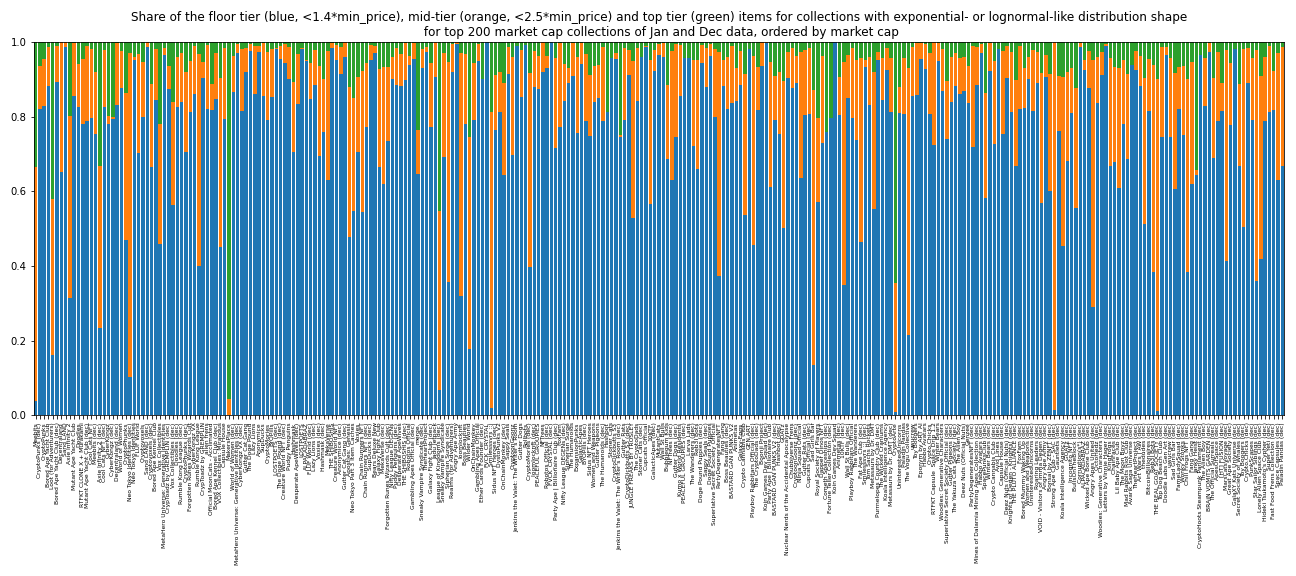

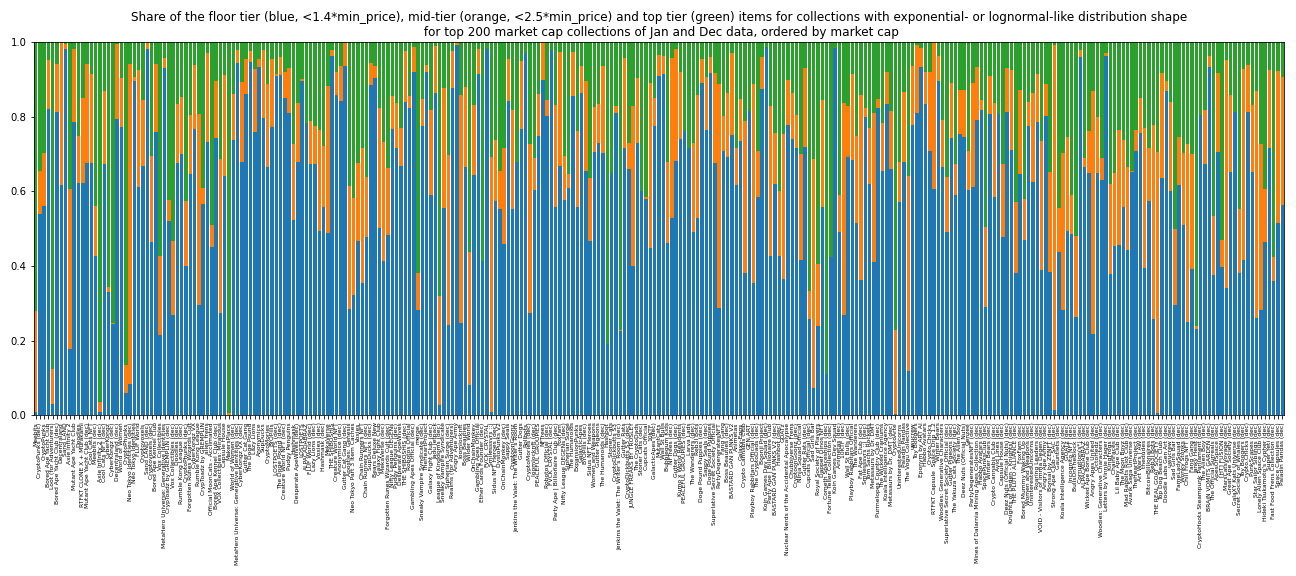

考虑 NFT 价格的粗略框架是它们所属的价格 “等级”。通过设置价格范围,我们可以绘制出价格分布:

低级:大部分表现同质,使其特别适合流动性池,这些流动性池有效地充当 “场内 AMM”,用户可以通过场内资产的交易活动赚取收益,并享受与其他级别相比最深的流动性. 我们在这里将低级价格项目定义价格介于底价 和 底价 * 1.4

中级:中级 NFT 可能具有使其比其他级别更有价值的属性,但不是最有价值的项目。我们将此组定义为价格介于底价 * 1.4 和底价 * 2.5 之间。

顶级:顶级项目可以包括一般的蓝筹收藏品(例如 Fidenzas、Autoglyphs、CryptoPunks),或著名加密艺术家的作品(例如 XCOPY、Beeple、Hackatao)。但就我们的目的而言,它们是任何收藏品中最稀有、通常最受追捧的物品。例如,Alien Punks、Black Suit Board Apes 和 Matrix CrypToadz。我们在这里将顶级定义为价格在底价 * 2.5 及以上。

以下基于 NFTbank 2021 年 12 月 15 日和 2022 年 1 月 15 日的数据:前者包含 279 个项目,总计约 240 万个 NFT,评估为 370 万个 ETH 市值。后者包含了 540 个项目,总计约 1420 万个 NFT,估计为 890 万个 ETH。

在整个系列中,我们可以看到低级(蓝色)构成了大部分项目。

当我们查看每个价格组的市场份额时,可以看到顶级项目通常会在低级项目高出 10 到 1000 倍,从而蚕食 NFT 的市值。

乍一看,针对低级项目的金融化协议似乎在市场中占有最大份额,但在为中级和顶级项目寻找流动性解决方案方面还有很多尚未开发的价值。

将 NFT 价格等级映射到流动性方法

综上所述,我们得出了一个矩阵,该矩阵提供了一个粗略的心智模型,用户可以根据 NFT 的价格等级、供应和效用,选择不同的流动性方案,让持有的 NFT 利益最大化。

未来

除了本文介绍的 NFT 金融化项目的开发和采用之外,我还要注意以下几点:

- 专业化:就像今天有通用和专业市场一样,看到其他针对特定 NFT 类别的金融化产品出现也就不足为奇了——例如,我们开始看到虚拟土地租赁平台。NFT 项目跨类别应用的快速增长很快会使将 “NFT” 视为一个单一的生态系统是徒劳的。相反,用于虚拟土地、艺术品、游戏资产等的 NFT 和金融化产品将是独立的生态系统,每个垂直领域都会有专门的协议作为其基础设施。

- 可组合性:协议可以相互利用以进一步利用闲置资产。例如,NFT 流动性池可以重复使用 AMM 内的资产,将其出租或用作贷款抵押品。或者,用作贷款抵押品的 NFT 也可以租用相同的期限。锁定的 NFT 可用于杠杆流动性或抵消贷款偿还。

- 服务 DAO:分析师、评估师、承销商和流动性提供者社区将继续涌现,以推动对金融化协议的需求。这些可以在协议本身的社区内形成,也可以在 NFT 收藏者社区中形成。服务 DAO 将在帮助协议引导采用、提高估值能力和快速增加 NFT 流动性方面发挥关键作用。

- 新的 NFT 衍生品:例如,Putty 是一个看跌期权市场,允许用户在任何一篮子 NFT 或 ERC-20 Token 上交易看跌合约。NFT 持有者可以通过购买看跌合约来对冲下行风险。

在本文中,我们定义了价格等级并提供了一些有关其市场份额的数据,以便用户将 NFT 应用到最合适的流动性方法中。

尽管过去一个月,NFT 市场交易量有些下滑,但 NFT 的潜力仍未完全释放。许多人仍然将 NFT 视为非流动性资产类别。但正如我们在之前的创新浪潮中看到的那样,随着应用程序的激增,很快就会出现一波 “基础设施构建浪潮”,这些基础设施可以增强这些应用程序并解锁 NFT 更复杂的用例。

如果 2020-2021 年是 NFT 的繁荣时期,那么我们现在将通过解决流动性问题来驾驭即将到来的基础设施浪潮——这将极大地增强 NFT 的能力。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。