從加密行業體系中可以看出 ve 投票託管模式邁出正確的方向,同時,隨著市場參與者對代幣設計的影響和持有非流動性頭寸的風險越來越明智,如將 ve 治理模型可進一步解決其惡意治理及硬性鎖倉等問題

作者:7OclockMedia

封面:Photo by Pawel Czerwinski on Unsplash

在當今以去中心化為主旋律的 Web3 時代,去中心化的透明化及要求越來越高,從而去中心化金融 DeFi 獲得了眾多加密推動者的關注,如投資機構、Web3 創業者、及慕名而來的 Web2 資深創業者及使用者等眼球; 進一步加速資金敞口及市場人才的湧入。 同時隨著去中心化的應用覆蓋下,數據永久存儲於鏈上的透明化,底層技術開源公開化,經濟模型及協議發展的投票治理化進一步讓市場更加成熟和繁榮,其中 DeFi 板塊作為行業的聖杯及永動機,使金融資金得到更大化的迴圈及收益; 而 DeFi 的核心運轉模式則為其健康的經濟模型及合理的權益治理,而其中則會涉及到 Token 的效用、收益、權益、治理、 價值有效期等,對於去中心化及經濟模型最合理及健康的則為收益與治理,為解決治理與收益問題的 Ve(託管治理)應運而生,助力於推動新時代 Web3 和去中心化的發展,讓我們一起解析下 Ve 託管治理的實用性和潛力!

目錄

一 什麼是 Ve(託管治理)

二 Ve 治理託管的技術創新和優劣勢

三 Ve 治理託管的競爭格局與差異化

四 Ve 治理託管的應用場景

五 總結及未來展望

1. 什么是 Ve(托管治理)

Ve 投票托管是将交易费用(收益)与治理权力融为一体的经济模式;其模式由 Curve Finance 提出,核心通过将 Token 锁定一段预定时间来获得投票托管 veToken 作为回报的一种协议,获取的 veToken 无法流通及交易,举例如 $CRV 持有者可以将 $CRV 锁定一定时间来获得 veCRV,锁定时间可选择 1 周到 4 年不等。锁定时间越长奖励越多;同时获得的投票权就越多(对应锁定 Token 比例)。在锁定期间,锁定的 Token 无法交易出售,其 Token 通过在锁定期间线性释放,直到锁定期结束时托管代币降低为 0。为了无限期延长其锁定期,用户可以定期重新锁定已释放的 Token,并获得最大的奖励和治理权。

核心的业务模式分为:用户及项目方

-To 用户:当用户参与交易并将 Token 锁定时,可以获得协议的治理权,其中包括 Token 通胀及通缩模式,未来 Token 是否增发、流动性池交易参数及某一个流动性池 LP 的收益比例、平台交易费用分成比例;

-To 项目方:可增加其平台的知名度及用户量,进一步增加其平台的 TVL 等数据,另外降低项目平台币的流通量,提高 Token 的健康发展及价值提升;还可以提升项目的去中心化形式,增加市场的认可度和安全性。

综合来说,ve 投票托管是通过锁定原生 token 来获取托管 Token,并增加用户对于平台的治理权及收益渠道。

2. Ve 治理托管的技术创新及优劣势

Ve 治理托管其核心则是通过锁定原生 Token 得到 veToken,为了更好的提高用户的留存和 token 的流动性,则分化与 vetoken 持有者多元化的收益和权益,例如业务分成,治理投票权益、流动池奖励提升等;其中模型中最为争论的主要是上币的决定权和流动性激励的分配权。在通过 vetoken 获得项目治理权的同时,也获得平台的稳定分红收益。而在这个过程中出现了各类项目在争先恐后的的博弈与内卷,也间接性对于支持 ve 模型的平台产生了产生了依赖和持续需求,平台既可以将原生币价值稳定提高同时并又托住平台做市 APY 来吸引更多流动性,形成闭环模式。

随着 vetoken 的基于 veCRV 构建的复杂的生态系统持续覆盖及发展中,我们也可以看出 vetoken 的治理托管模型做到了价值创新和市场发展,总结创新点可分为:

l 对于不同协议提供更有效的 token 分配及释放逻辑

l 利用 veNFT 模式,将优化 veToken 的流动性情况

l 有效激励流动性池交易量的正向发展

l 将治理与收益结构型整合,提升用户在参与项目中的权益及项目本身的去中心化程度

通过以上几点 ve 治理模型带来的核心创新路径,提升基层技术和方案得到优化,同时再看下在提升基层技术的同时有什么具体的优势和劣势。

优势

i. 优化收益与风险比例:veToken 持有者可享有手续费分成、提高 APR 等一系列收益,并将流动性提供者、交易方、token 持有者、协议四方的利益协调在一起,降低参与风险并提高用户收益。

ii. 原生 Token 价值保值:降低原生 token 的流动性的同时也减少了抛盘力量,有助于项目价值的上升发展。

iii. 治理与收益:治理权与收益分配挂钩,用户持币动力增强,有助于提升治理参与度。同时,长期质押的用户的治理权重更大,也增加动力做出更好治理决策;治理权重中体现基于时间和数量的加权目前看起来是相当合理的。

iv. 去中心化激励程度:当前较多的 DAO 治理的对于用户的吸引力量低迷,用户只关注收益比例问题,而在 ve 治理中首先提高用户治理权益,而权益则可影响到个人收益比例,也避免出现恶意提案及决策。

劣势

i. 硬性锁仓:锁仓是参与和获得收益的方式,但也因为硬性的锁仓让不少用户望而止步,锁仓对于用户来说是固定限制而对未来的不确定性因素,也形成门槛问题。

ii. 套娃治理:虽然治理的权益分散到用户手中,但资金市场难免出现恶意用户通过多账户多权益份额进行投票,导致治理权益随时时间的延长出现较为集中状况。

iii. 賄賂問題:在平臺新上線的流動池資金量及流動性都有限,而新上線專案則可以通過賄賂方式或者活動模式激勵用戶進行投票,而擾亂市場階層化; 同時如遇到惡意專案則會影響使用者鎖倉資金安全問題;

通過以上的優劣勢我們發現,雖然具備眾多創新及優勢的專案或模型,都將會有風險問題,在投資時需要多方面的分析與排查,具體計算盈虧比例。 當然,總之來說,行業不斷地發展及反覆運算,新型模式技術都是對於行業的正向提升。

3. Ve 治理託管的競爭格局與差異化

ve 治理託管模式使協議發展進一步加速,而其中最為核心也是其經濟模型,而 ve 治理託管優化現有經濟模型,從不同專案的業務邏輯來分,可將 DeFi 經濟模型分為三個主要類別:DEX、借貸、衍生品; 而按照經濟模型的激勵層特點可分為四個模式:治理模式、質押/現金流模式、投票託管「包括 ve 和 ve(3,3)模式」、es 挖礦模式。 讓我們一起具體看下 ve 治理託管的對於不同經濟模型的競爭格局;

- 治理模式:Token 僅擁有對協定的治理功能; 比如早期的 $UNI,代表對協定的治理權。 Uniswap DAO 是 Uniswap 的決策機構,由 $UNI 持有者在此發起提案並投票,決定對協定產生影響的決策。 主要治理內容有管理 $UNI 社區金庫、調整手續費率等。

- 質押/現金流模式:Token 能夠帶來持續現金流; 例如 1inch、PancakeSwap 等,通過向早期 LP 以及交易者分配其代幣快速吸引流動性。 另外如 Uniswap 前段時間更新的將協定收入按照比例獎勵給質押者。

- ve 投票託管:主要為 ve 模式和 ve(3,3)模式。

- ve 模式:ve 的核心機制在於用戶通過鎖定 token 獲得 veToken。 veToken 是一種不可轉讓且不流通的治理代幣,選擇鎖定時間越長可獲得的 veToken 越多。 根據其 veToken 權重,用戶可以獲取相對應比例的投票權。 投票權部分體現在可以決定增發代幣獎勵的流動池歸屬,從而對使用者的切身收益產生實質性影響,增強使用者的持幣動力。

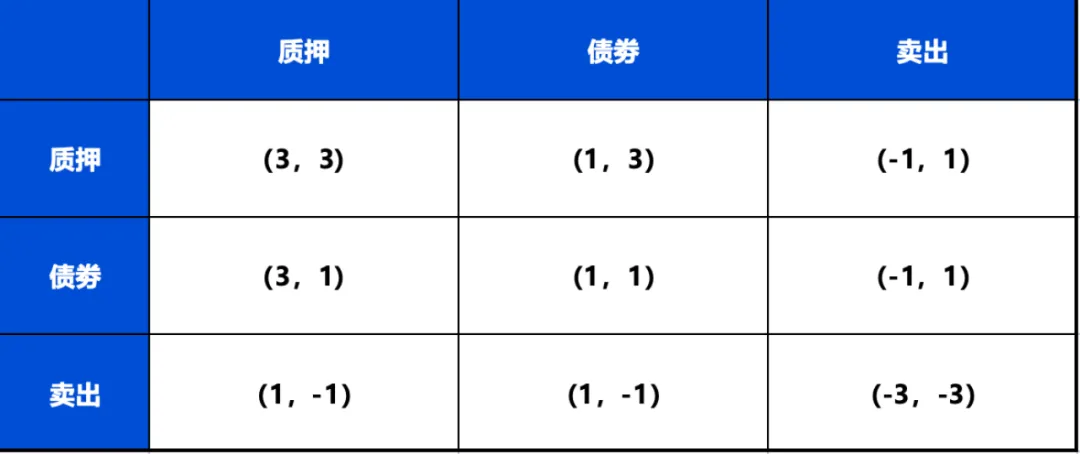

- ve(3,3)模式:VE(3,3)模型結合了 Curve 的 ve 模型和 OlympusDAO 的(3,3)博弈模型。(3,3)指投資者在不同行為選擇下的博弈結果。 最簡單的 Olympus 模型包含 2 個投資者,他們可以選擇質押,債券,賣出三種行為,當雙方投資者均選擇質押時共同收益將達到最大(3,3),可更好地激勵合作與質押。

另外 Ve(3,3)模型循環可分為三個步驟:

第一步:LP 投入 Token 市場流動性獲得提升;LP 將 Token 放入流動性資金池中,從而為整個市場帶來潤滑作用,市場交易量上升,為市場交易所提供服務的協定工作量也上升,而活躍的市場也意味著更高的幣價。

第二步:交易量提升促進 veToken 選民收益提升。 流動性增強所導致的交易數量激增,在有限的交易「算力」中意味著交易費用的同步上升,因此 veToken 選民所能獲得的交易費用的抽成也更多。

第三步:優質市場吸引更多外部投資者,市場完成正向迴圈。 良好的市場環境下,更多的外部投資者被吸引,選擇將手中的 Token 置換為鎖倉代幣,市場幣價得到進一步支撐。 另一方面,由於 LP 的收益與幣價是強相關的,幣價越高 LP 收益越高,因此 LP 將會有更多 Token 放入流動性資金池中,二次循環開始。

- ES 挖礦模式:核心通過解鎖門檻降低協議補貼的成本,並通過激勵真實使用者參與來增強其吸引力和包容性,其中 esToken 的供應量會根據規則進行調整; 例如當代幣價格上漲時,協定會增加代幣供應以穩定價格; 當代幣價格下跌時,協定會減少代幣供應以提高價格。 當在 ES 模式下,用戶可以通過質押或鎖倉獲得 ES Token 的獎勵來獲得高收益率和獎勵,但由於解鎖門檻的存在,用戶無法立即兌現收益,使真實的收益無法精準計算,增加了複雜性和難以預測性。 相比於 ve 模型,ES 模式在協議補貼的成本方面具備優勢,因其設計的解鎖門檻降低了補貼成本。 這使得 ES 模式在分配真實收益的博弈中更為接近現實,ES 模式核心在於通過激勵真實用戶參與,如使用者取消時則無法獲取收益,如一直保持質押模式,則獲得 esToken 獎勵,獎勵通過控制質押或鎖倉的現貨比例和解鎖週期,將代幣進行曲線解鎖解鎖。

在瞭解以上幾種不同 DeFi 經濟模型的情況下,可以發現在不同的模型中不斷優化,則不斷在放大使用者的激勵以及流動性問題,也反映出 DeFi 中核心要素則就是使用者及流動性; 我們在從經濟模型中細節去瞭解,對於使用者最容易接收的也當屬普通治理模式或者質押/現金流模式,大大降低的使用者資金風險,隨時提供及取消; 而 ve 治理模式相比於 es 治理模式,ve 模式更加具備一些吸引性,畢竟獲取的收益細節較多,如果對於一個項目長期看好,則無疑是最合適的方案。

4. Ve 治理託管的應用場景

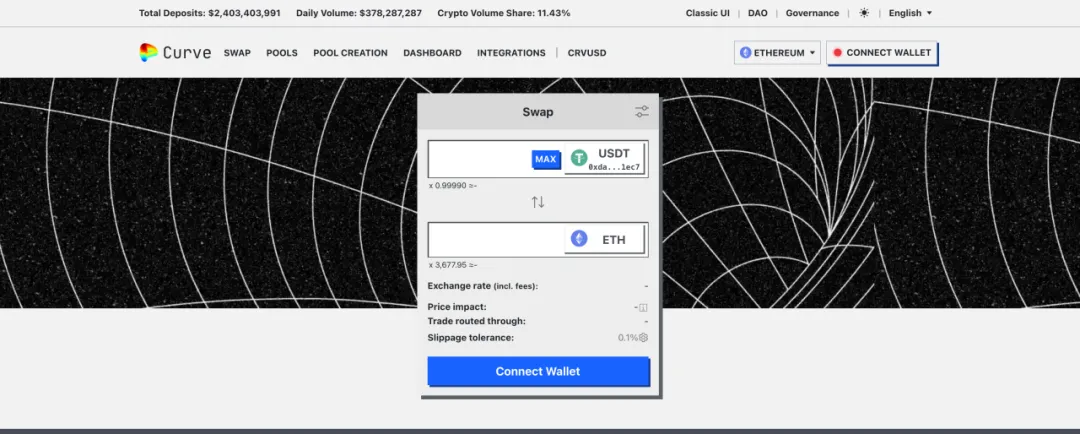

1、Curve

是一個乙太坊上的去中心化流動池交易所,從事穩定幣與挂鉤資產的互換,並提供極其高效的穩定幣交易。 其在資產交易和流動性市場業務方面位於最大的市場規模。

其核心業務為基於 AMM(自動化做市商)模式提供去中心化交易所(DEX)服務,其中穩定幣、封裝資產(如 wbtc\renbtc)、LSD 資產(如 stETH)是其主要的交易類別,主要服務於票據市場,另一塊是流動性採購、分發和管理,也是 Curve 區別於 Uniswap 的主要業務。

其核心特色分為其的 ve 經濟模型,其核心機制是讓用戶通過鎖定 token 獲得不可轉讓且不流通的治理代幣 veToken。 鎖定時間越長可獲得的 veToken 越多,根據其 veToken 權重,使用者可以獲取相對應比例的收益及其它權益(1 個 CRV 鎖定 1 年可獲得 0.25 個 veCRV,鎖定 4 年可獲得 1 個 veCRV); 另外協定通過 ve 經濟模型來實現業務和參與方兩個層面的協調。 在業務方面,可實現交易、流動性採購與分發、治理、市值管理、拓展生態合作方等多個業務訴求之間的協調; 在投資者和參與方中,協定實現交易使用者、做市使用者、流動性採購使用者和代幣持有人之間的利益協調。

其他則是協定基於 AMM(自動做市商)進行優化; 採用介於恆定總和(x+y=const)和恆定乘積(Uniswap xy=const)函數之間的 AMM 交易機制,具體來說,該機制會在曲線的平衡點附近創建一條相對平坦的曲線,類似於恆定總和函數,以保持價格相對穩定,又使兩端更多傾斜,類似於恆定乘積函數,這樣在曲線的每個點都能夠提供流動性; 核心實現了低滑點、低交易手續費和低無償損失風險,使其可以滿足巨量穩定幣的交易需求。

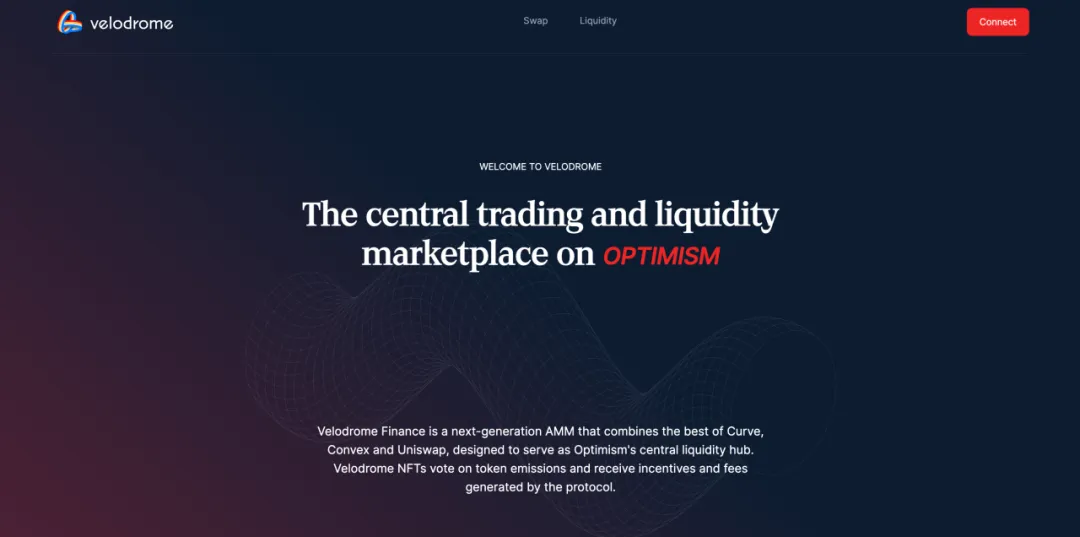

2、Velodrome

是 Optimism 上的 AMM 式原生 DEX,是由 veDAO 背後的團隊所推出,並且受到了 Andre Cronje 推出的 Solidly 的啟發,其代幣設計結合了 veToken 模型和 Solidly 的(3,3)機制。

平臺交易費率為 0.02%,其協定的 veVELO 不僅是 NFT 形式,也具有投票治理功能。 持有 veVELO 的投票者可獲得所投票的流動性池中的所有費用和賄賂,還可每周收到抗稀釋的 Rebase。 其代幣模型主要通過原生代幣 VELO 和 veVELO 進行投票和治理。 VELO 主要用於獎勵流動性提供者,而 VELO 代幣持有者可以選擇鎖定代幣以獲得 veVELO。 這種鎖定關係是線性的,例如,100 VELO 鎖定 4 年可以獲得 100 veVELO,而鎖定 1 年則可以獲得 25 veVELO。 veVELO 持有者還可以通過投票決定哪些流動性池可以獲得 VELO 獎勵,並作為回報獲得其參與投票池交易對所收取的交易費用和賄賂。

另外持有一定比例的 veVELO 的人可以發起投票添加代幣,供其他人投票,團隊對投票功能設置了由 Velodrome 團隊的 7 名成員和 Optimism 社區的裁判委員會有權禁用惡意投票或否決白名單請求,確保系統的穩定性和安全性。

3、Chronos

是一個基於 Arbitrum 的去中心化交易所(DEX),旨在通過 maNFT LP 模型和 ve(3, 3)提供更穩定、更可持續的流動性,有機會成為 Arbitrum 的首要流動性層。

其核心機制通過引入 Maturity-Adjusted(MaNFT)概念,將額外的 $CHR 獎勵給長期提供流動性的 LP 來進一步推動 Ve(3,3)的優勢和 TVL 的價值穩定,還能使 TVL 更加穩定,而 MANFT 是一種特殊的 fNFT,這些 maNFT 跟蹤提供的代幣以及自質押 LP 代幣的時間期限,隨著時間的推移,maNFT 可以增加 $CHR 的產出,最高可在 6 周後達到 2 倍的提高; 另外平臺將鎖定期限進行更改為只有 6 個月(0.25 個 veCHR)和 2 年(1 個 veCHR)兩種。 同時也發行了 chrNFT。 chrNFT 共 5555 個,質押 chrNFT 的用戶可獲取流動性池 10%-20% 的交易費用。 chrNFT 的銷售收入將用於協定金庫、CHR 流動性和協定未來發展。

其機制對於協定而言,將受益於持續的、可預測的流動性,流動性提供者需在短期激勵和長期盈利潛力之間更加慎重地權衡選擇; 同時專案還可直接從二級市場購買成熟的 LP 頭寸——maNFT 來增加協定擁有的流動性。

對於流動性提供者,隨著時間的推移,他們將從收益倍數的提高中受益,並且有可能在二級市場上以溢價出售成熟的流動性頭寸。

對於 $veCHR 持有者,在賄選方面的收益將會增加; 由於短期內 LP 的流動性存在較高的機會成本,希望獲得初始流動性的專案方需要在賄選方面投入更多資金,將進一步促使專案方將更多的激勵引向自己的流動性池以吸引 LP。

4、Thena

是 BNB 鏈上的原生流動性層,通過資本高效的流動性引導,為新協定和現有協議的上線創建了更簡單的流程。

其產品支援多類型板塊,Swap、永續合約、跨鏈、法幣購買 token 以及質押,而其質押激勵措施是通過計量權重投票來確定,平臺中週期被分成每周的時期,通過將 $THE 轉換為 veTHE 代幣的個人能夠對產出水準進行投票; 而產出的量通過週期結束時進行比例份額分配,其權重投票機制由一個賄賂市場組成,協定可以在其中進行賄賂以獲得支援其計量的 veTHE 選票。 在周期結束時,投票贊成相關的持有人可以索取相關的賄賂。

另外在基於 Solidy 賄賂模型的基礎上進行了改進,將允許選民適當補償流動性提供者的無常損失,同時與協定的核心目標保持一致時即可增加費用產生,進一步激勵持有者的投票行為。 在此基礎上引入 NFT 系統,NFT 質押者可獲取 10%-20% 的交易費用。

5、Pearl

是一個基於 Polygon 的是 ve(3,3)去中心化交易所,具有代幣化 RWA 和優質數位資產的深度流動性。 通過受賄賂模型驅動,由 USDR 提供支援,USDR 是與計量器成對的代幣所需的穩定幣,Pearl 收取 USDR 的本機收益率並將其重定向到賄賂池。

其模型核心通過 Solidly 的賄賂模型進行激勵,同樣通過鎖倉平臺 pearl 獲得 vePearl,而在此過程中投票人可進行賄賂,賄賂後將獲得穩定幣 USDR,該演演算法穩定幣為 Tangible 的一種由一籃子代幣化收益產生的房地產支援的基礎穩定幣。 Pearl 與 Tangible 合作, 借助他們的穩定幣 $USDR,允許使用 Solidy 模型從 USDR 進行自動賄賂。 USDR 由代幣化的房地產支援,提供來自租金收益的 8% 年利率。 核心通過用解鎖的治理代幣激勵 LP、將交易費用分配給 veToken 持有者及允許協議釋放不平等分配給池子並讓協定賄賂鎖倉代幣持有者投票。

5. 總結與未來展望

隨著市場體量的不斷增長,技術越來越成熟,去中心化金融時代加速發展,DeFi 經濟體越來越具備實質效用及健康生態,我們本文中說到的 ve 治理託管模型,通過鎖定和收益分成,將各方利益很好地協同在一起; 從而使參與者增加更多動力為專案提出真實存在問題,對於協定長期健康發展做出貢獻。 而 ve 治理協議的創新對於市場作出了實際效用; 從不同維度貢獻了反覆運算方案。 不同的協議根據其在機制上作出的優化和改進; 經過優化和改進,也使行業的核心開發者及從業者的信心提升,激勵了提出者的創新意圖。

從加密行業體系中可以看出 ve 投票託管模式邁出正確的方向,同時,隨著市場參與者對代幣設計的影響和持有非流動性頭寸的風險越來越明智,如將 ve 治理模型可進一步解決其惡意治理及硬性鎖倉等問題,則可打破用戶對於鎖倉的抵觸心理,同時也可結合借貸與衍生品結構結合,實現 vetoken 的多元化效用。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。