比特幣現貨 ETF 的到來對所有現有的期貨 ETF 發起了挑戰。 但後者並沒有坐以待斃,ProShares 正在加倍下注。

原文:What Is The Future Of Bitcoin Futures?(Forbes)

作者:Javier Paz,福布斯員工

編譯:Luffy,Foresight News

封面:Photo by Shubham Dhage on Unsplash

在 2024 年 1 月之前的 20 個月里,投資者如果想要將資金投入到在美國交易所交易的比特幣基金,他們只能選擇進入期貨市場。 美國證券交易委員會(SEC)拒絕了 30 多項加密貨幣基金的申請,理由是加密資產市場容易受到操縱。 這些基金只是簡單地購買了頂級加密貨幣,並將其持有的資產打包成在主要證券交易所上市交易的股份。

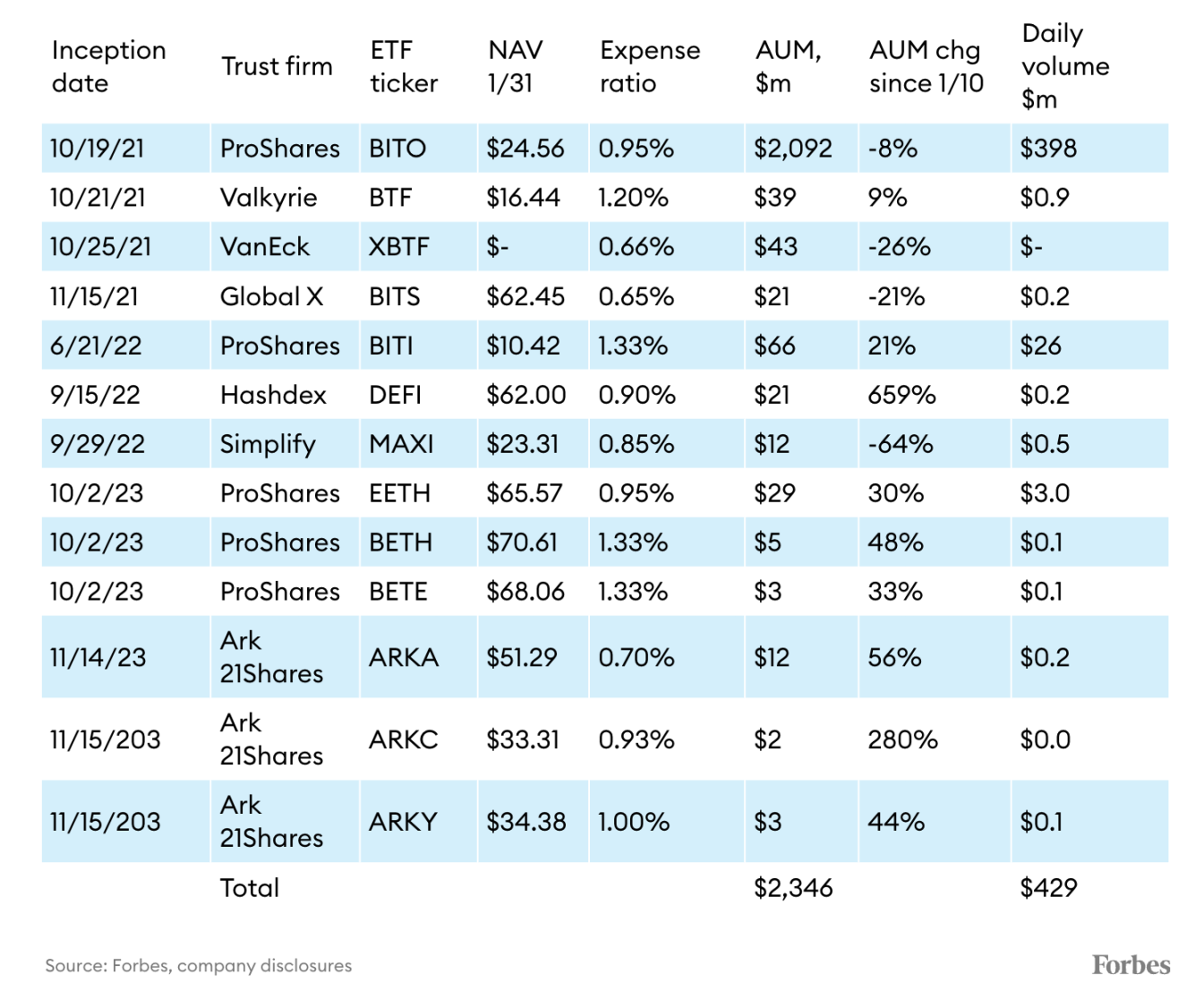

由於被認為「任意且反覆無常」,美國證券交易委員會最終同意了比特幣期貨 ETF,因為其價格是由受監管的商品交易所來決定。 這不要緊,期貨價格又是基於比特幣現貨市場的。 因此,從 2021 年 10 月的 ProShares Bitcoin Strategy ETF(BITO)開始,13 個基於期貨的比特幣 ETF 陸續登臺。 總部位於馬里蘭州貝塞斯達的 ProShares 是第一個推出比特幣 ETF 的機構,ETF 發行當天籌集了超過 10 億美元,使其成為歷史上最成功的 ETF。 自那時起,截至今年 1 月 10 日(美國證券交易委員會允許 10 支現貨 ETF 開始交易),該公司已積累了約 25 億美元的資產。

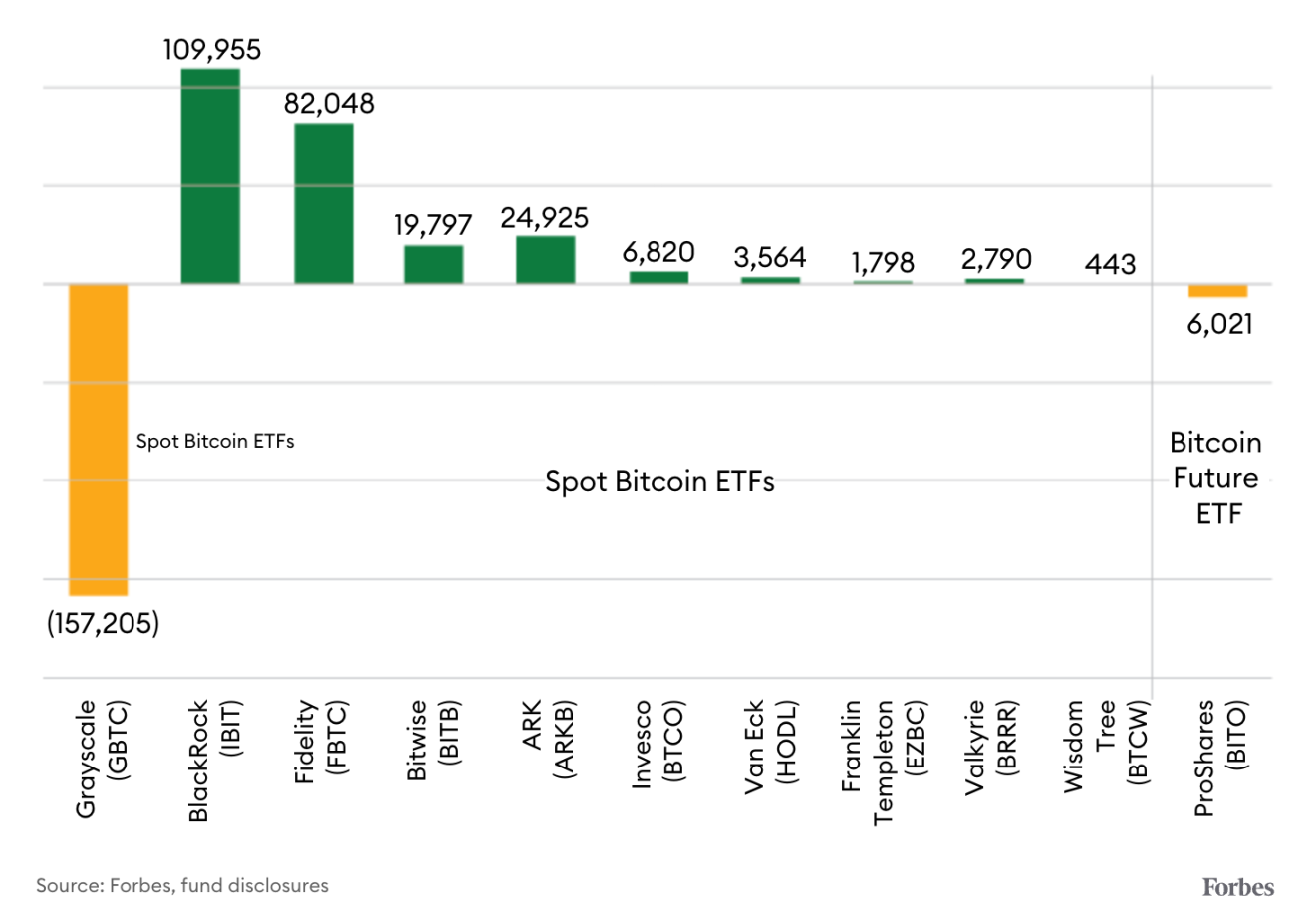

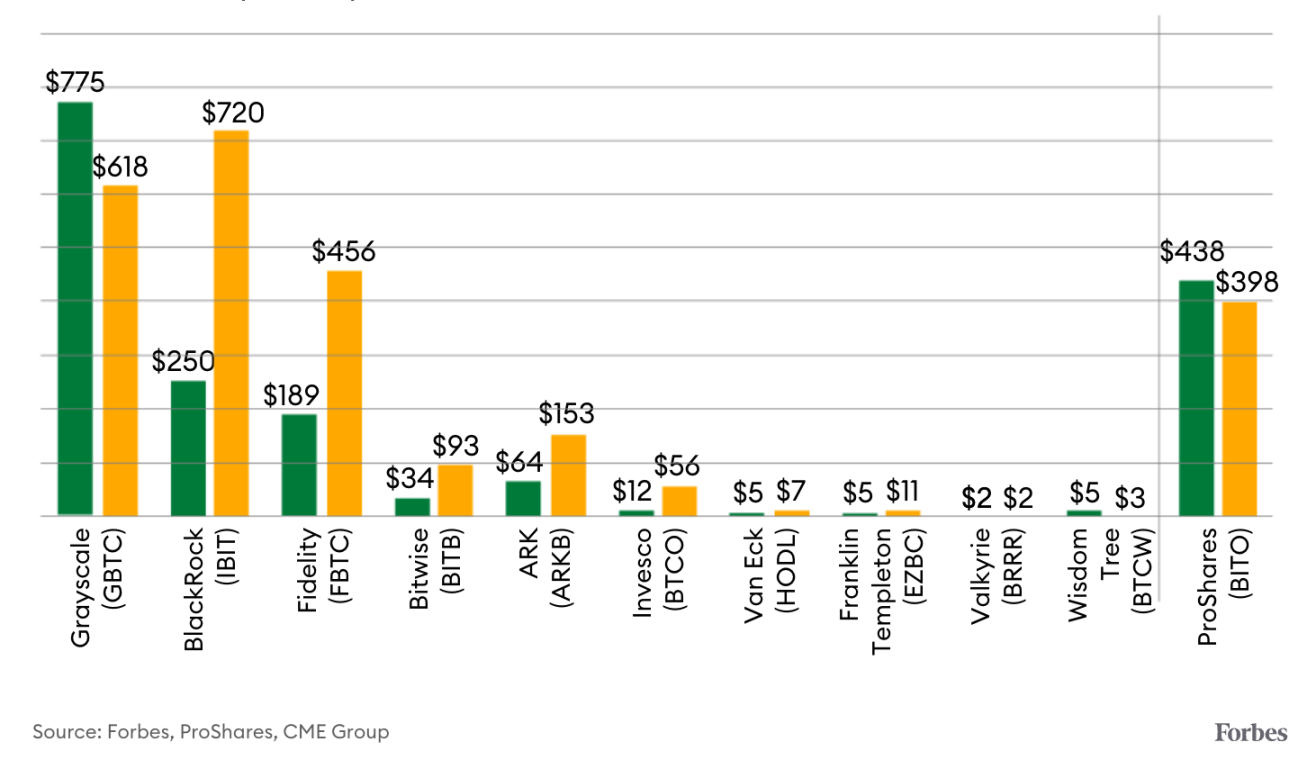

而比特幣現貨 ETF 自今年 1 月上線以來,短短一個月已經積累了 340 億美元的資產(其中包括從封閉式基金 GBTC 轉換而來的超過 280 億美元比特幣),比特幣期貨 ETF 的前景突然變得不那麼明朗。 VanEck 數位資產產品總監 Kyle DaCruz 表示:「投資者的興趣將從提供比特幣期貨敞口的產品轉向直接提供比特幣現貨敞口的產品。」「現貨產品能更密切地跟蹤比特幣的價格,」VanEck 並沒有坐等期貨比特幣基金走向衰敗。 該公司上個月關閉了價值 4300 萬美元的 Bitcoin Strategy Fund(XBTF)期貨 ETF,轉而支援新的現貨基金 VanEck Bitcoin Trust(HODL),新基金目前持有 1.76 億美元資產。

相比之下,ProShares 正在加倍下注期貨 ETF。 它沒有計劃退出其資產規模達 20 億美元的 Bitcoin Strategy ETF(BITO),也沒有將其轉換為現貨基金。 相反,它最近申請提供一系列互補的期貨 ETF,為基金的間接比特幣投資增加槓桿。 ProShares 的 BITO 費用比率相當於基金資產的 0.95%,約為新現貨 ETF 競爭對手的 3 倍。

背景

BITO 和類似的期貨比特幣 ETF 在芝加哥商品交易所(CME)等受監管的交易所購買現金結算的期貨合約,並將其打包為在股票市場上自由交易的股票。 這些產品與新的現貨 ETF 不同,後者的發行人購買實物比特幣,然後提供代表比特幣投資組合中部分權益的股票。 期貨 ETF 可能更加複雜和昂貴,因為發行人需要在每次到期時(通常在月底)繼續購買新合約,並且如果比特幣價格開始攀升,隱藏的展期成本可能會侵蝕利潤。

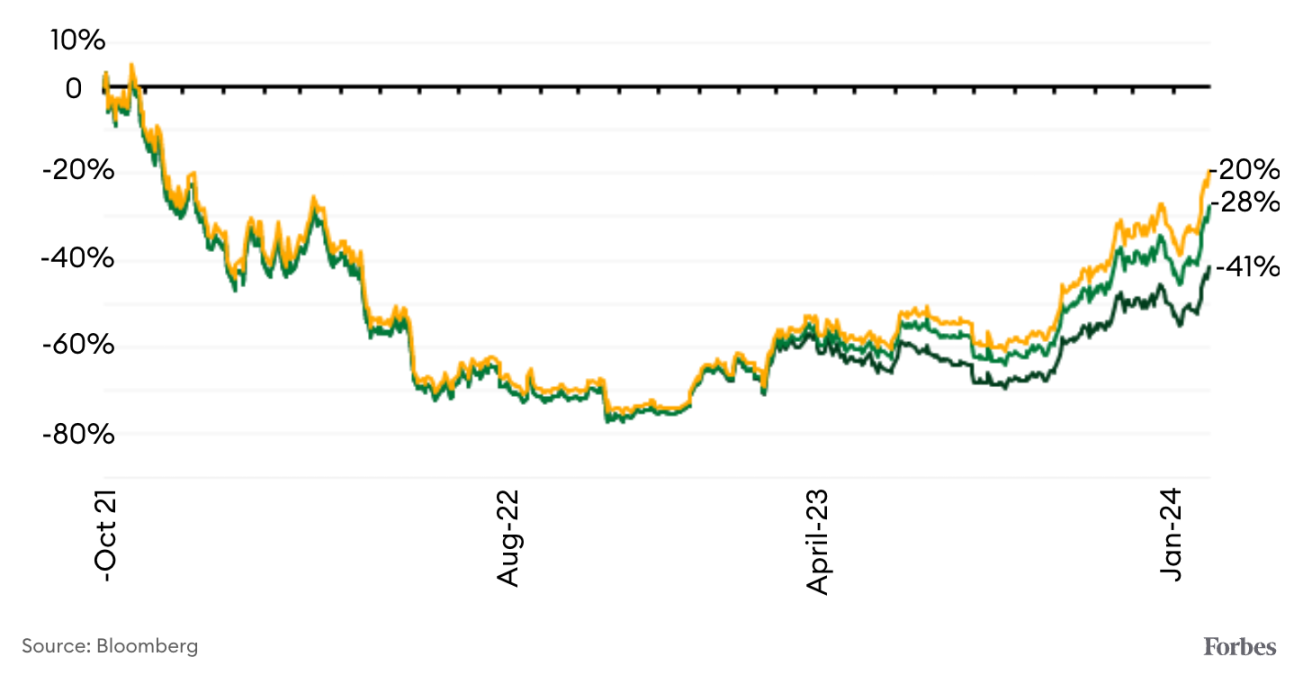

如下圖所示,自成立以來到今年 1 月 30 日,BITO 一直落後於其基準 Bloomberg Galaxy Bitcoin Index 指數 8 個百分點。 請注意,累積回報率和現貨價格回報率之間存在差異,因為累積回報率包括其他因素,例如股息支付和基金現金利息。 純現貨 ETF 尚未支付股息。

考慮到這些額外的機制和增加的成本,美國證券交易委員會首先批准期貨 ETF 可能會讓一些人感到驚訝。 然而,SEC 主席 Gary Gensler(曾負責期貨市場監管機構商品期貨交易委員會)對追蹤在受監管交易所交易的產品的 ETF 感到更放心,而不是在很大程度上不受監管的加密貨幣交易所交易的現貨產品。

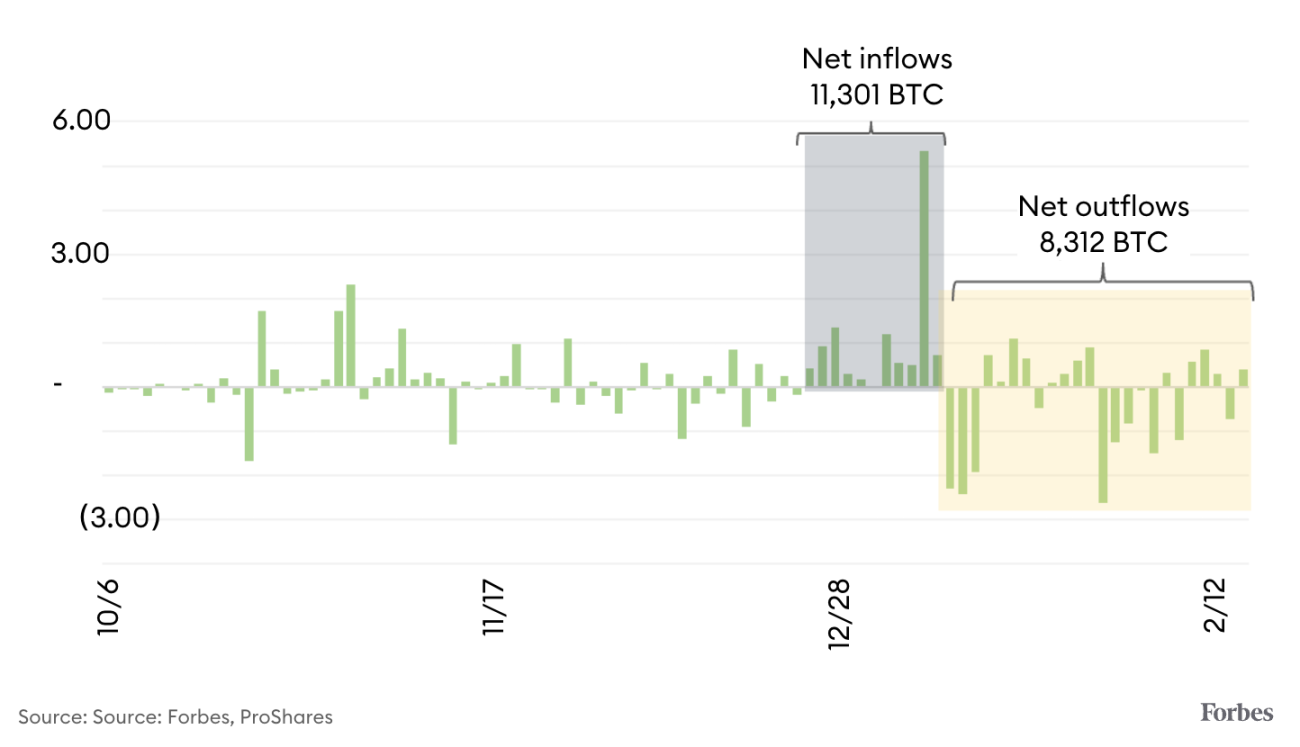

強勢推出的 ProShares BITO 在比特幣期貨基金中佔據了 90% 的市場份額。 1 月 10 日至 2 月 16 日期間,BITO 管理的資產減少了 1.26 億美元,但其總資產仍比 2023 年 10 月中旬增加了 13 億美元,當時機構投資者因預期 SEC 批准現貨 ETF 而看漲比特幣,開始買入期貨 ETF。

1 月 11 日以來 BITO 大量流出的確切原因很難確定,很大一部分可能是由於短期買家的獲利了結。 Cathie Wood 的 Ark Invest 將持有的 BITO 份額轉換成自己公司的現貨 ETF Ark 21Shares Bitcoin ETF,從而獲得了約 9300 萬美元的收益。

關鍵統計數據

展望與影響

Proshare 的 BITO 擁有穩定的收入來源,其資產費用率為 0.95%,資產約為 20 億美元,即每年約 1,900 萬美元。 如果 ProShares 要轉換為現貨 ETF,它可能必須將費用比率削減三分之二(儘管其成本也會下降)才能與競爭對手相匹配。 BITO 只是 ProShares 提供的 40 多種交易所交易產品之一,其總資產管理規模達 640 億美元。 該公司似乎採取了與比特幣信託(GBTC)類似的方法,後者在之前作為封閉式基金時的費用率為 2%,當其轉變為 ETF 時,費用率才降至 1.5%。 相比之下,大多數新現貨 ETF 競爭對手的費用率約為 0.26%。 ProShares 的公開聲明與 Grayscale 首席執行官 Michael Sonnenshein 的公開聲明如出一轍,後者試圖通過關注經驗、運營效率、流動性和較低的買賣價差來證明 GBTC 高成本的合理性。

ProShares 首席執行官 Michael 表示:「我們相信 BITO 的持續成功是因為許多投資者希望通過基金投資於有序、高效和高度監管的市場並由世界上最大的銀行之一(摩根大通)託管,從而獲得比特幣敞口。」

與現貨 ETF 競爭對手相比,BITO 較高的費用比率可能永遠不會引發大量贖回。 慣性長期以來一直是投資管理的強大力量。 hanETF 創始人 Hector McNeil 表示,「約 75% 至 80% 的資產管理規模投資於成立時間超過 15 年的交易所交易基金」。「他們如此深入地融入金融平臺和系統,他們只是收穫金錢。」

讓投資者繼續投資 ProShares 成本較高的基金的另一個因素可能是稅收,特別是與一些擁有大量賬面利潤的 BITO 持有者徵收的資本利得稅相比。

但新資金呢? 投資者是否有理由配置期貨 ETF 而不是現貨比特幣 ETF? 這是一個更難的爭論點。 事實證明,基於期貨的商品 ETF 對某些資產而言比其他資產更有意義。 例如,原油很難儲存。「問題在於,當你有現貨時,你需要將其儲存在大罐中,」McNeil 說。「存儲實物產品時需要承擔一定的成本。」不過,他指出,現貨黃金 ETF 不存在這樣的挑戰。「黃金很容易獲得,因為它非常有價值,體積小,適合存放在金庫中...... 而且還有流動性好的現貨市場。」由於比特幣作為數位黃金的一種形式進行行銷,而且更容易存儲,因此黃金的例子更有意義。

在加密貨幣市場下跌的情況下,基於期貨的基金可能會跑贏比特幣。 雖然 BITO 在期貨溢價期間可能難以跟上現貨價格,但當長期合約的期貨價格最高時,相反的情況可能對 BITO 在熊市時期有利,因為展期成本越來越便宜。「期貨 ETF 是一種更複雜的產品,因此不太適合大多數人,」21.co 聯合創始人兼總裁 Ophelia Snyder 表示,「這是一種戰術戰略產品,而不是買入並持有的產品。」

ProShares 的前景如何

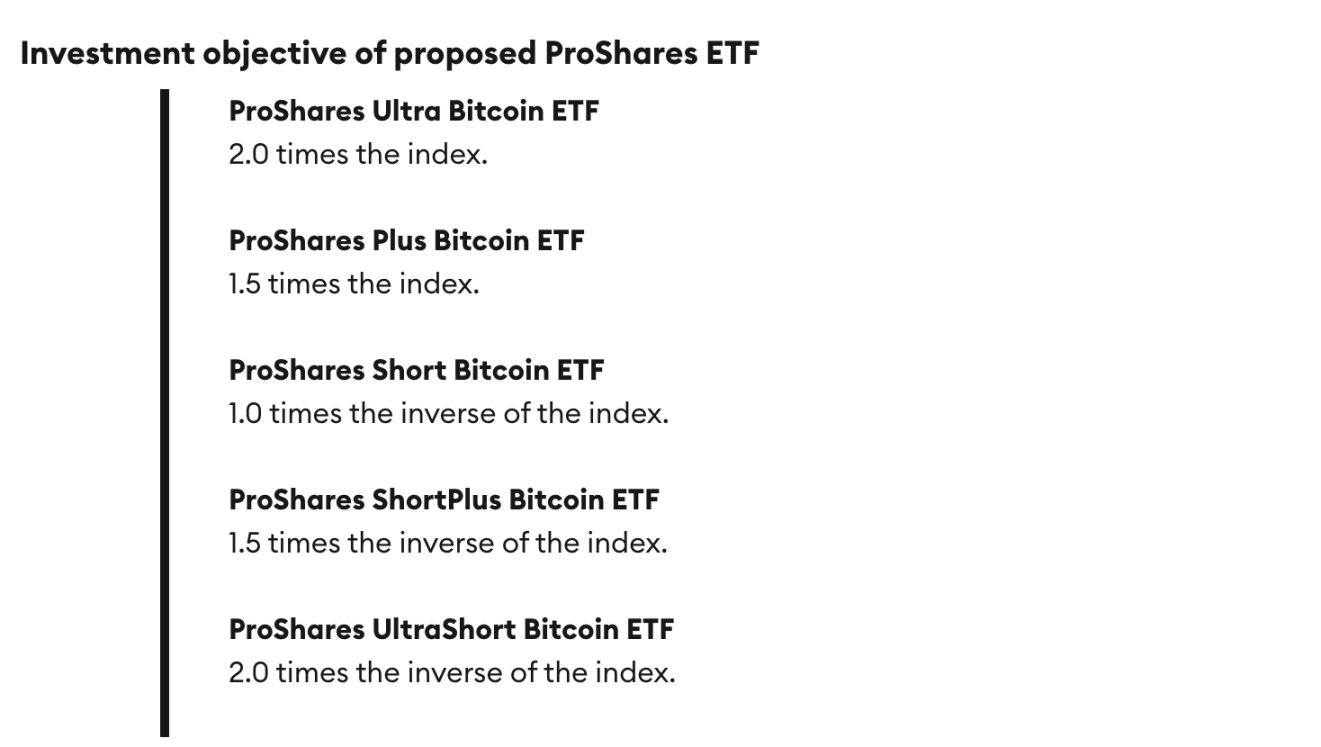

雖然 ProShares 比特幣策略 ETF 仍然是該公司的旗艦加密貨幣基金,但該資產管理公司最近申請推出另外五支 ETF,這些 ETF 將交易掉期協定(一種新型的比特幣敞口)。 這些基金還將使用北美現貨 ETF,但不直接持有加密貨幣頭寸,並尋求根據 Bloomberg Galaxy Bitcoin Index 提供槓桿每日回報:

ProShares 的目標客戶是尋求財務槓桿的交易者,這是它與現貨 ETF 的區別,現貨 ETF 不能使用槓桿來放大回報。 這些風險較高的基金尚未獲准開始交易,但鑒於美國證券交易委員會已經批准了其他提供比特幣價格多向押注和槓桿的產品,它們很可能會被允許上市。

ProShares 的第二大加密貨幣期貨 ETF ProShares Short Bitcoin Strategy ETF(BITI)(資產規模約為 5800 萬美元)也以比特幣價格 1.0 倍的反向回報為目標,但有所不同,因為它主要出售比特幣期貨合約來實現其投資目標。

儘管產品成本較高,但 ProShares BITO 在比特幣期貨 ETF 中的主導地位使其在成熟的加密貨幣交易者中站穩了腳跟。 ProShares 正在創建一個槓桿產品生態系統,該生態系統應該會吸引尋求放大收益或對沖風險的機構投資者。 ProShares 面臨來自其他發行人(包括 Hashdex、GlobalX 和 Ark21 Shares)提供的類似產品的競爭(假設它們仍然運營)。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。