該報告對 Web3 行業在去年的發展狀況進行了詳細分析與解讀,其中包括 Web3 行業整體趨勢特點、2023 年 RootData List 等四大板塊。

封面:Photo by Esther Jiao on Unsplash

目錄

Web3 行業整體發展趨勢特點

1.1、比特幣領跑全球大類資產漲幅,比特幣現貨 ETF 將推動行業長遠發展

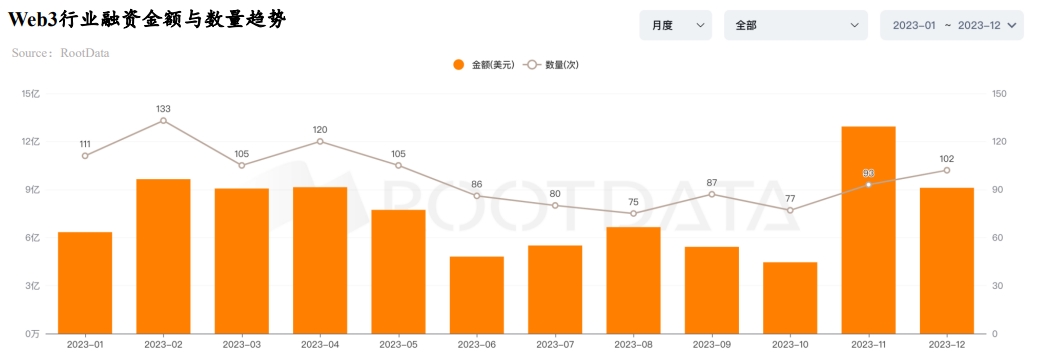

1.2、2023 年融資總額 90.43 億美元,一二級市場聯動助推行業走向新週期

1.3、一級半市場正成為投資或退出的新選擇

1.4、2023 年基礎設施與 CeFi 主導 Web3 行業發展,新增獨角獸 6 家

1.5、2023 年 Web3 專案倒閉數量減少 50%

Web3 資產發展特點及板塊趨勢分析

2.1、Web3 行業四波創新浪潮的實質在於尋找最大共識的原生資產

2.2、Web3 開發者數量同比增加 66%,乙太坊生態具有壓倒性優勢

2.3、Web3 熱門板塊輪動:L1/L2、DeFi、GameFi 依舊是市場最關注的賽道

2.4、斯坦福產出最多的 Web3 從業者, 谷歌系項目融資金額最高

Web3 資金流動特點及趨勢分析

3.1、2023 年 Web3 投資機構風格及活躍度分析

3.2、 2023 年 Web3 投資機構出手次數漲跌分析

3.3、基礎設施賽道年度融資額前十專案研究分析

3.4、DeFi 賽道年度融資額前十專案研究分析

3.5、CeFi 賽道年度融資額前十專案研究分析

3.6、GameFi 賽道年度融資額前十專案研究分析

2023 年 ROOTDATA LIST 榜單

4.1、Web3 行業 Top50 專案

4.2、Web3 行業 Top100 投資機構

4.3、Web3 行業垂直賽道榜單

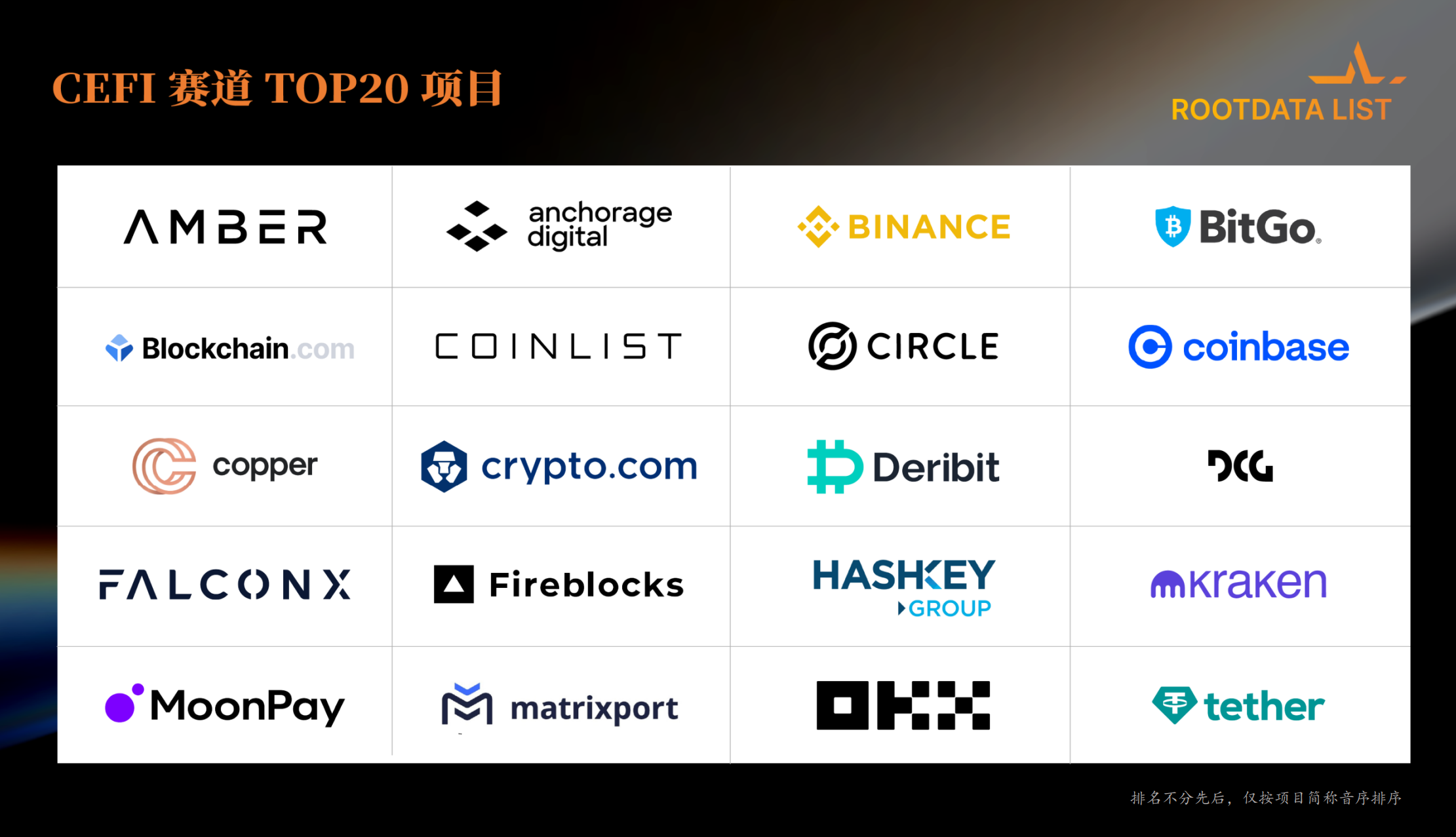

- CeFi 賽道 Top20 專案

- Layer1 賽道 Top20 專案

- GameFi 賽道 Top20 專案

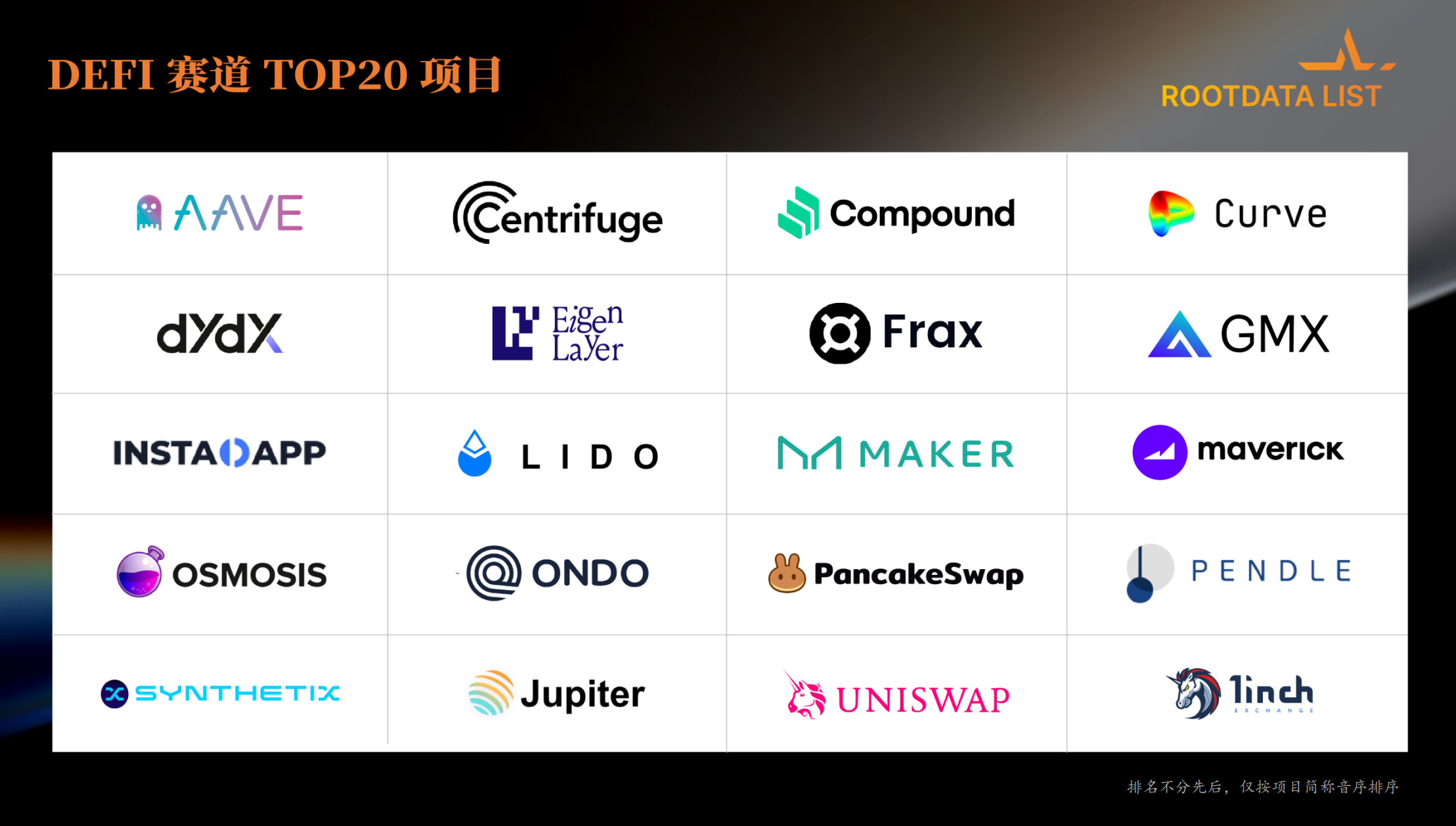

- DeFi 賽道 Top20 專案

- Layer2 賽道 Top20 專案

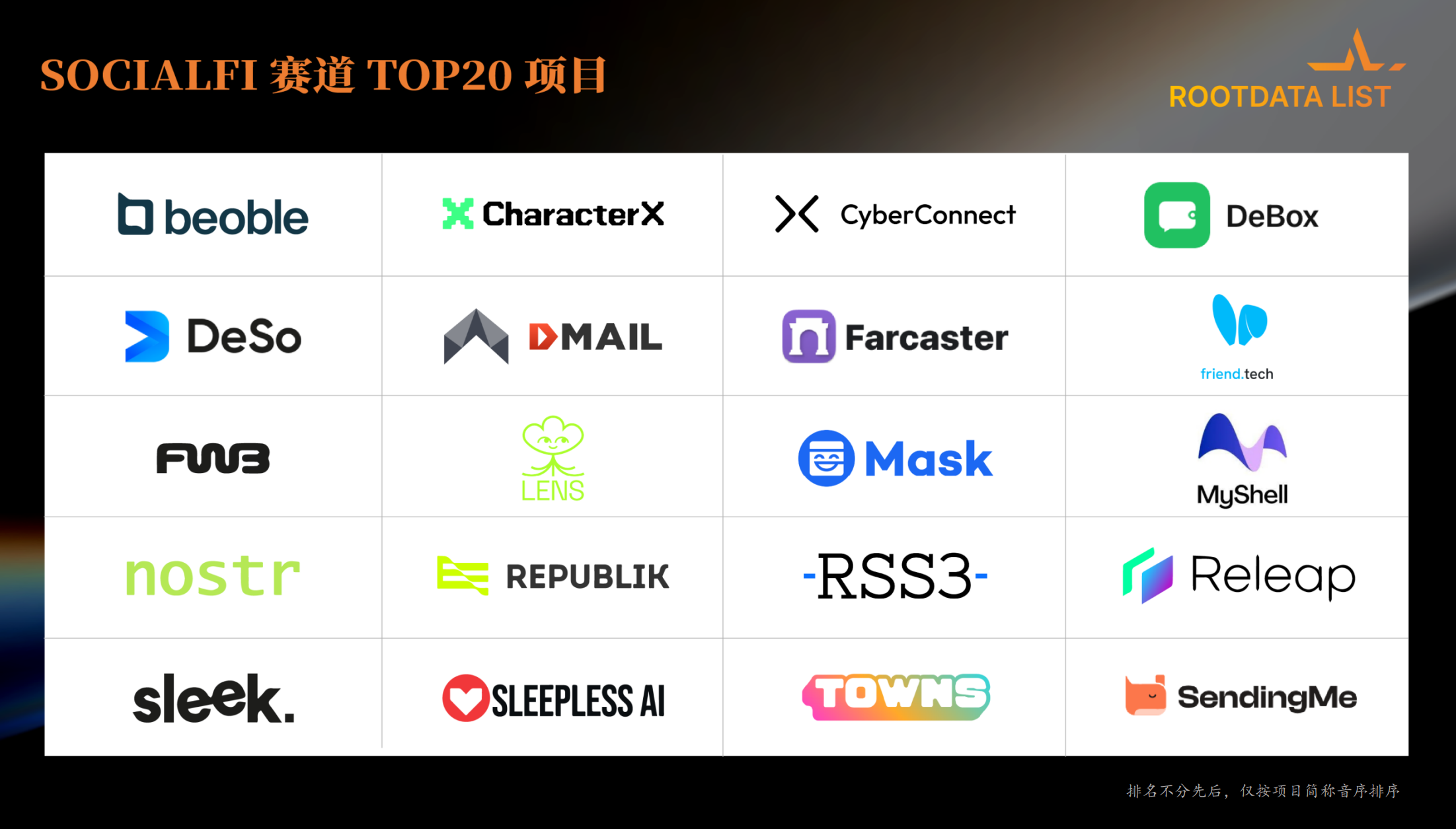

- SocialFi 賽道 Top20 專案

Web3 行業整體呈現出強勁的回暖態勢,比特幣全年最高漲幅達到 160%,投資回報率領跑全球大類資產,比特幣現貨 ETF 成為增量資金新的入場管道。

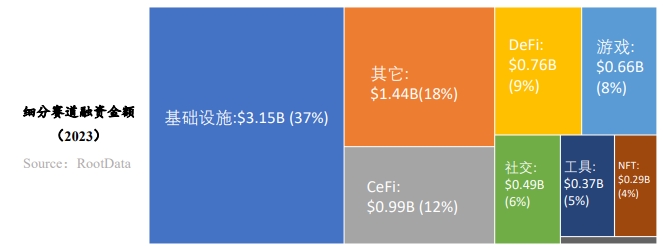

Web3 行業總融資額在 2023 年達到 90.43 億美元,不同賽道的融資表現也有所不同,企業級基礎設施與錢包方向備受資本青睞。 在 DeFi 趨勢中,DEX 競爭激烈,衍生品與 RWA 備受關注。 CeFi 賽道總融資額下跌,但比特幣生態機會備受資本關注。

尋找最大共識的原生新資產成為 Web3 行業發展的重要規律。 開發者數量同比增加 66%,乙太坊生態憑藉其壓倒性優勢引領潮流。 熱門板塊集中在 DeFi、L1/L2、Game 等傳統領域,但合規、社交方向的機會正在成為市場的重要共識。

2023 年有超 10 個機構領投至少達 8 次。 HashKey Capital 首度躍居年度投資次數榜首,在亞太區的基礎設施、DeFi 等方向大範圍佈局。 DWF Labs 成為年度黑馬,主要投資已發幣且市場熱度不高的專案。

一、Web3 行業整體趨勢特點

1.1、二級及宏觀分析:比特幣領跑全球大類資產漲幅、現貨 ETF 開啟市場新維度增長

1、比特幣:全球資產領域的亮點

在 2023 年,比特幣作為一種資產類別表現出色。 據 NYDIG 統計,截至 2023 年 10 月份,比特幣以 63.3% 的漲幅成為 40 種選定資產類別中表現最佳的資產。 這超過了美國大盤增長股的 28.2% 漲幅,以及其他主要資產類別,如美國股市(12.2%)、大宗商品(6%)、現金(3.8%)和黃金(1.1%)。 此外,Kaiko Research 的分析顯示,儘管面臨宏觀經濟的緊張條件和加密行業的逆風,比特幣在 2023 年的漲幅仍然超過了 160%。

2、比特幣減半:市場供需新機遇

比特幣減半事件將於 2024 年 Q2 發生。 歷史上,每次減半之後比特幣的價格都有顯著上升,但同時也伴隨著波動性增加。 需求方面,據 Glassnode 數據,截至 2023 年 12 月 22 日,非零餘額比特幣地址數量已超過 5 千萬。 該數據的增加反映了用戶基礎的增長。 這些因素共同影響比特幣的市場價值和交易活動。

3、比特幣現貨 ETF:引領增長趨勢

比特幣現貨 ETF 市場表現突出,在 1 月 16 日的交易量超 18 億美元,是同日 500 個其他 ETF 總量的三倍。 前三天交易量近 20 億美元。 主要包括 Grayscale、BlackRock 和 Fidelity 管理的基金。 渣打銀行的外匯研究主管預測 2024 年資金流入量可能達到 500 億至 1000 億美元。 這反映出市場對這些 ETF 的高興趣和增長潛力。

4、貨幣政策轉變:催化 Web3 新牛市浪潮

上輪牛市與美國寬鬆貨幣政策相關,而最新數據顯示美聯儲 2024 年可能降息。 該背景下,比特幣等加密貨幣因非關聯性和避險屬性,或成為投資者多元化選擇。 比特幣現貨 ETF 批准後,比特幣從個人投資向機構投資轉變,減少流通量增加稀缺性。 美聯儲降息預期和通脹對策可能促使更多投資者配置比特幣,預示著 Web3 行業新牛市周期的開始。

1.2、2023 年投融資總額達 90.43 億美元,一、二級市場聯動推進 Web3 行業復甦與增長

受比特幣現貨 ETF 利好刺激,BTC 價格在多次測試 3 萬關口之後,迎來突破,伴隨著市場看漲情緒突出,截止 12 月 31 日,2023 年 Web3 行業融資總額達 91.3 億美元,其中單月融資額最高為 11 月達到 13.12 億美元,Q4 季度的融資額超前三個季度,這源於 Web3 行業一二級傳導路徑短有極大關係,顯示一級市場正逐步進入恢復與增長的軌道。

進入 2023 年 Q3 季度以來,多家基金宣佈完成募資,Web3 基金 Lightspeed Faction 宣佈完成 2.85 億美元募資(超募 14%)、渣打銀行與日本金融巨頭 SBI 推出 1 億美元 Web3 基金、受李澤楷支援的 Web3 基金 CMCC Global 完成 1 億美元募資。

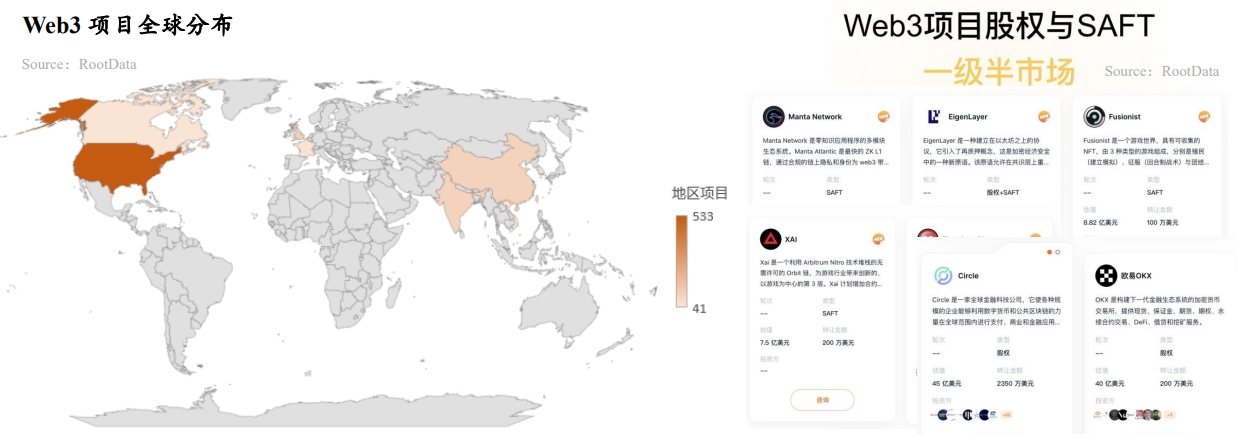

1.3、一級半市場正成為投資或退出的新選擇,Fireblocks 場外估值回撤最多,EigenLayer 場外估值上漲最多

- 隨著 Web3 加速走向合規,一二級市場高度聯動較容易造成投資者的 FOMO 情緒、專案估值高企,越來越多的投資者正在將一級半市場視為重要的投資與退出路徑。

- 在 RootData 一級半市場上架的 45 個專案中,Fireblocks 場外交易估值相比融資估值回撤最多,減少約 40 億美元。 Copper、Dune Analytics 均有約幾億美元的場外估值回撤。 EigenLayer則表現強勁,現25億美元場外交易估值為最新一輪融資估值5億美元的5倍。 Aleo、LayerZero 等項目的場外估值較為穩定。

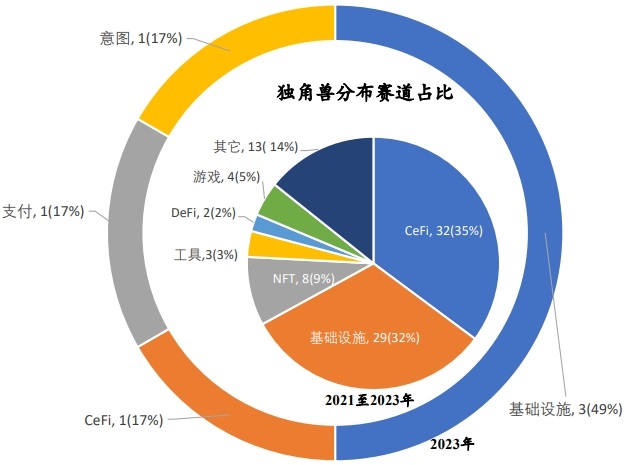

1.4、2023 年基礎設施與 CeFi 主導 Web3 行業發展,新增獨角獸 6 家

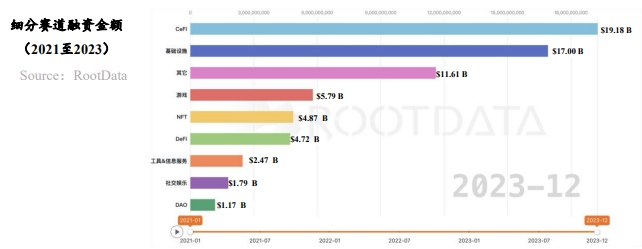

據 RootData 數據顯示,近 3 年基礎設施、CeFi、遊戲、NFT、DeFi 等是資金流入量最多的賽道。 2023 年平均融資金額 990 萬美元相比 2022 年 1880 萬美元縮減約一半。 即使行業歷經兩年熊市,但基礎設施始終為高熱度賽道。

截止 2023 年 12 月 31 日,Web3 行業總共誕生 91 個獨角獸專案,其中 CeFi 佔 32 個、基礎設施佔 29 個、NFT 佔 8 個。 然而近兩年市場行情低迷,一級市場投資步調放緩,由此 2023 年崛起的 Web3 獨角獸專案(Andalusia Labs、Scroll、Flashbots、BitGo、Wormhole、Ramp)數量僅為 2022 年的 1/5。

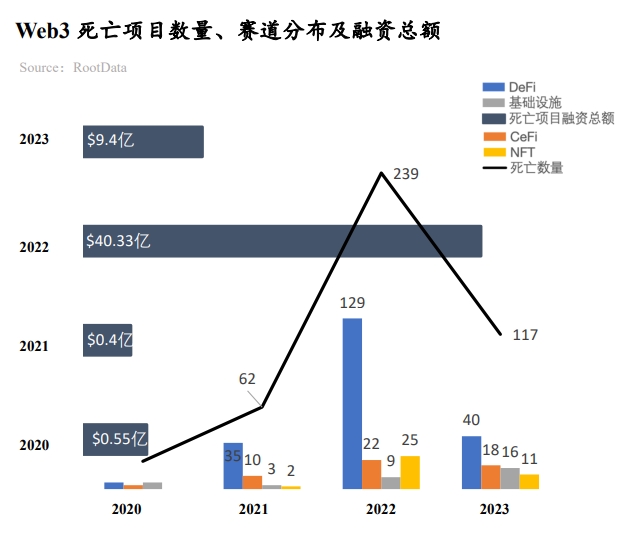

1.5、Web3 行業正趨向於成熟:2023 年死亡項目數量同比減少 50%

據 RootData 數據,約 120 個專案在 2023 年宣佈破產或停止運營,累計融資金額達到 9.4 億美元。 相比 2022 年死亡的 239 個專案,總融資 40.33 億美元, 整體呈現大幅下降,反映出行業正在逐漸成熟和穩定。 這些死亡專案分佈於各個賽道,其中 DeFi 賽道死亡的專案最多(40 個),其次是 CeFi(18 個)、基礎設施(16 個)。

倒閉項目當中融資前三的分別是 Prime Trust(累計融資 1.63 億美元)、Voice(累計融資 1.5 億美元)、Rally(累計融資 7200 萬美元)。 資金金不足是最專案停止運營主要、也是最直接的原因,其它原因還包括產品缺乏市場契合度、監管政策趨嚴、駭客攻擊等。

二、Web3 資產發展特點及板塊趨勢分析

2.1、Web3 行業四波創新浪潮: 尋找最大共識的原生新資產

Web3 行業四波創新浪潮的本質是尋找最大共識的原生新資產,新資產驅動資金湧入,所以尋找 Web3 行業新資產誕生的路徑與場景變得重要,尤其是原生資產,因為相對非原生資產,它的阻力小且敘事空間會更大。

2.2、Web3 開發者數量同比增加 66%,乙太坊生態具有壓倒性優勢

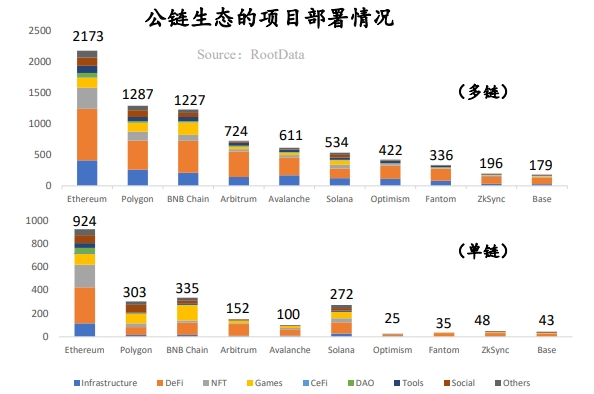

- 乙太坊生態具備最大優勢: 無論是單鏈還是多鏈,乙太坊生態都具有壓倒性優勢,其餘生態主要承接乙太坊的價值溢出;

- Solana 成為 2023 年表現最亮眼的公鏈:SOL 代幣漲幅近 1000%,Solana Foundation 公佈月活開發者保持在 2500 位以上,生態明星專案輪番上陣,無論是老牌 DeFi 專案 Raydium、Orca、Solend,還是當前 Jito、Jupiter、Pyth Network 等明星專案, 逐漸形成了獨特的生態優勢。

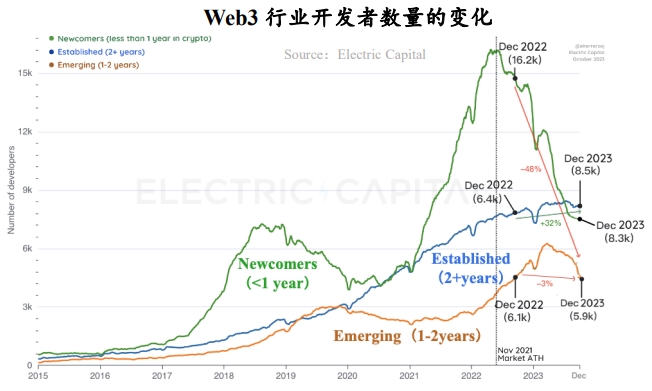

- 開發者數量較上個周期整體提升:與上一次熊市相比,開發者數量增加了66%;

- 開發者類型的變化:成熟的開發者建設者依舊在Web3行業堅挺,投機性開發者批量離開; 從 2023 全年數據來看,本輪熊市變化最大的是新手開發者(數量減少了 58%),而有經驗的開發者數量均在增長, 1 年以上經驗的開發者代碼提交量佔比為 75%。

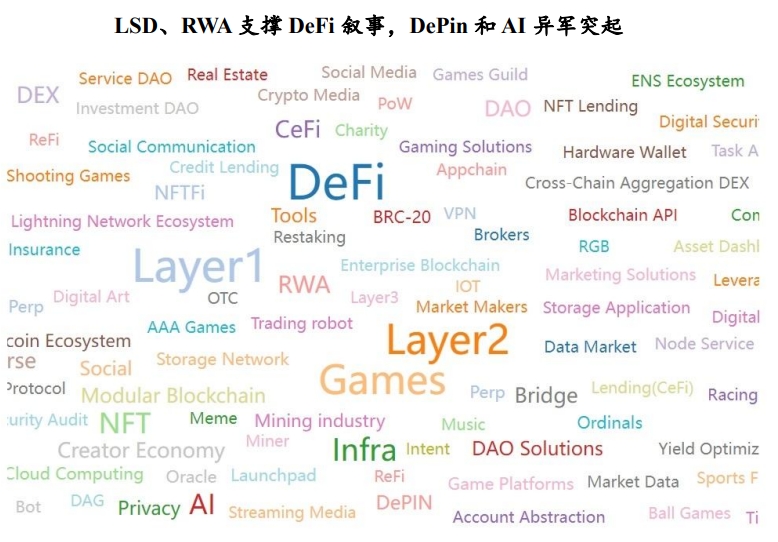

2.3、Web3 熱門板塊輪動:L1/L2、DeFi、Game 依舊是市場最關注的賽道,Layer3、Restaking等板塊正在被市場關注

- 從 RootData 上百萬次的標籤點擊量來看, DeFi、L1/L2、Games 是最熱門的標籤。 質押服務龍頭 Lido 和 RWA 概念先鋒 MakerDAO 帶領 DeFi 賽道重煥生機。

- Layer3、 Intent和Restaking等板塊正在被市場關注。 EigenLayer 將乙太坊級別的信任引入中間件,已打造出全新的再質押生態。

- 2023年幣安總共上架26個新幣種,覆蓋了基礎設施、Layer1和Meme等20多個熱門標籤, 搜索熱度下降較大的是 NFTFi、DAG、DOV 等標籤。

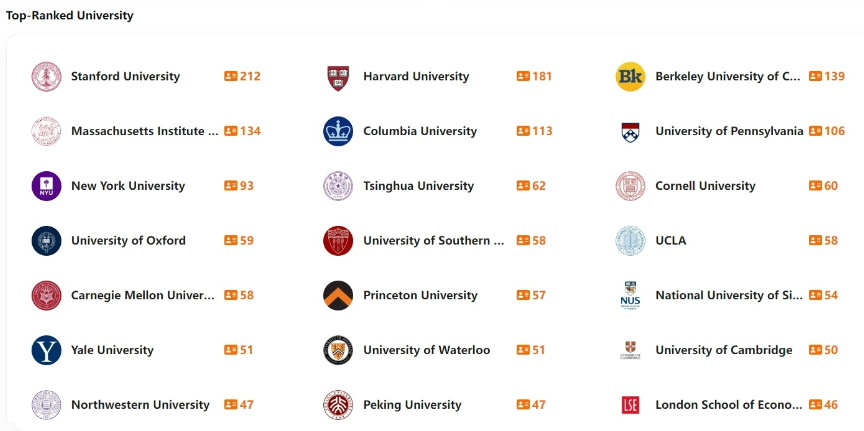

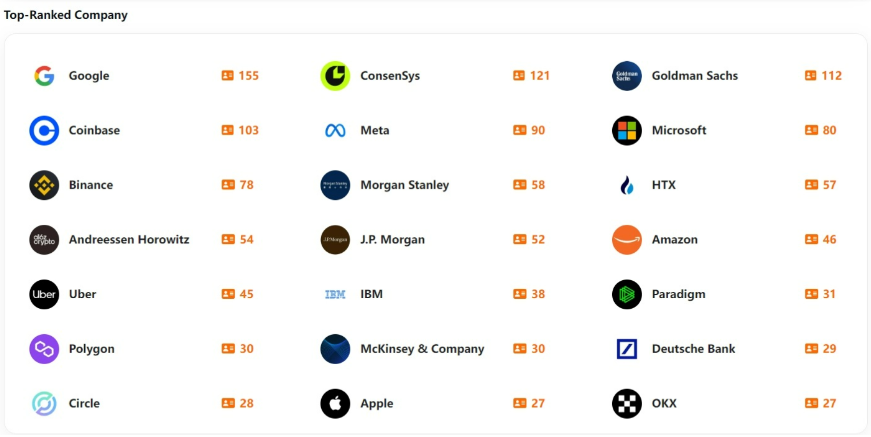

2.4、斯坦福產出最多的Web3 從業者,谷歌系專案融資金額最高

- 從教育經歷與工作經歷來看,美國、中國與新加坡是誕生 Web3專案最主要的國家,主流 Web3 從業者基本都具備金融與技術雙重能力與資源。

- 哈佛大學系 Web3 創業團隊與谷歌系創業團隊累計融資金額最高,北京大學系 Web3 創業團隊累計融資金額排第十五位,幣安系創業團隊累計融資金額排第十位。 華人當中以幣安、HTX 系創業團隊數量最多。 此外,OKX、比特大陸系創業團隊數量在不斷增加。 華人非原生的從業者主要來自阿里、騰訊。

三、Web3 資金流動特點及趨勢分析

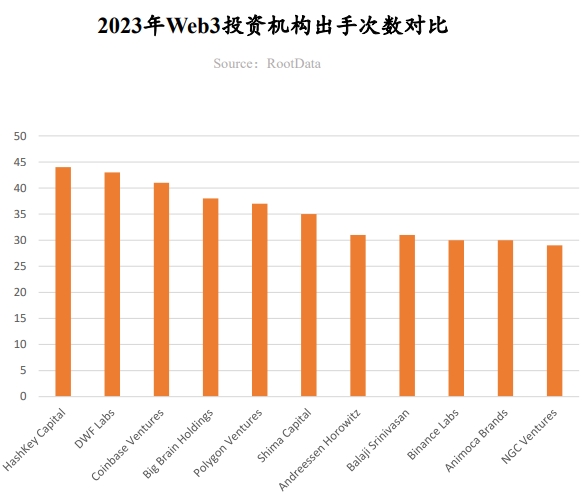

3.1、2023 年 Web3 投資機構風格及活躍度分析:HashKey Capital 最願意出手,a16z Crypto 偏好領投

Hashkey Capital 成為年度出手次數最多的機構

HashKey Capital 首度躍居年度投資次數榜首,在基礎設施、DeFi 等方向大範圍佈局,特別關注亞太區專案。 2023 年 1 月,宣佈旗下三期基金完成 5 億美元募資,為其高頻投資提供有力支援。 典型投資案例:MyShell、DappOS、Supra、SynFutures、PolyHedra。

DWF Labs 成為年度黑馬

DWF Labs 主要投資已發幣且市場熱度不高的專案,其風格引發諸多爭議。 典型投資案例:EOS、Conflux、Mask Network、Synthetix、Fetch.ai。

a16z Crypto 偏好領投與大額投資

a16z Crypto 偏好領投、大額投資的風格,在基礎設施、遊戲、娛樂等領域保持積極投資姿態。 典型投資案例:Gensyn、Mythical Games、Proof of Play、Story Protocol、CCP Games。

2023 年有超 10 個機構領投至少達 8 次

從領投次數來看,2023 年 Andreessen Horowitz、Polychain、Bitkraft Ventures、Dragonfly、1kx、Hack VC、Shima Capital、Jump Crypto、ABCDE Capital 位居前十,至少領投 8 次。

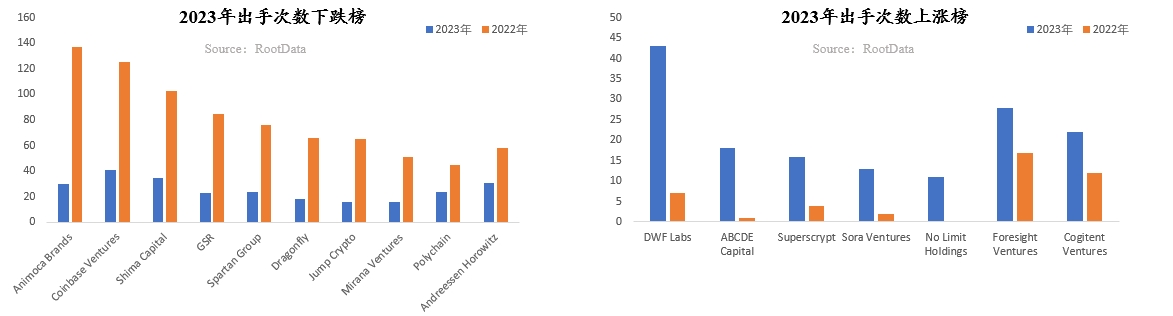

3.2、2023 年 Web3 投資機構出手次數漲跌分析:Animoca Brands 出手次數收縮最大,85 個機構全年投資超 10 次

- 從投資數量來看,共有 85 個投資方出手超過 10 次,9 個投資方出手超過 30 次,較 2022 年均大幅大跌,這反映出絕大多數投資機構都受到募資困難、信心不足等原因影響,大幅下調投資頻次。

- 其中 Animoca Brands、GSR、Coinbase Venture、Shima Capital、Spartan Group、a16z、Paradigm、Circle Ventures、Mirana Ventures 等投資機構在 2023 年的投資數量均顯著下降,下跌 40% 以上。

- Web3 投資機構普遍面臨募資困難,僅 Blockchain Capital、HashKey Capital、CMCC Global、Bitkraft Ventures、No Limit Holdings 等機構宣佈募資金額超過 5000 萬美元。

- 與此同時,少部分投資機構也在加快投資頻次,為慘澹的市場注入動力。 根據統計,ABCDE Capital、Superscrypt、Foresight Ventures、OKX Ventures、Sora Ventures、No Limit Holdings 等機構在 2023 年的投資數量均顯著增加,上漲 50% 以上。

- 在年底的比特幣生態熱潮中,ABCDE Capital、Sora Ventures、Waterdrip Capital 等機構保持活躍態勢,成為比特幣生態專案的主要投資者。

3.3、基礎設施賽道:跨鏈方向誕生年度最大融資案,企業級基礎設施與錢包方向受資本追捧

跨鏈賽道誕生年度最大融資案

Wormhole 在 2023 年 11 月宣佈完成 2.25 億美元融資,成為年度融資最高的專案,跨鏈也是 2023 年最熱門的行業趨勢之一。 隨著 Layer1、Layer2 乃至 Layer3 大範圍出現,使用者的資產與數據跨鏈需求正在快速增長,Wormhole、LayerZero 通過跨鏈通訊打通了各種區塊鏈間的壁壘。

錢包作為流量入口獲得資本加持

作為使用者流量入口,錢包賽道仍然是資本加注的物件。 加密硬體錢包 Ledger 與 社交登陸錢包 Magic 均獲巨額融資,分別反映出使用者在錢包安全性與便捷性方面的需求,它們的發展與進化是區塊鏈承載下一個十億級用戶的關鍵。

企業級基礎設施成為布局重點

企業級基礎設施成為布局重點。 數字資產託管與發行基礎設施 Auradine 、區塊鏈開發平臺 QuickNode 都主要面向企業級客戶,幫助企業在資產端解決資產發行、應用開發等問題,從而向市場輸送源源不斷的優質資產與專案。

3.4、DeFi賽道:DEX競爭持續加劇、衍生品與RWA成為行業關注的焦點

衍生品協議成為資本關注的焦點

衍生品協定是 DeFi 領域的焦點所在,圍繞著永續合約、合成資產、結構化產品等方向,SynFutures、Thetanuts Finance、Synthetix 等協議獲得資本加注,其核心亮點在於更加透明化、無需許可的運作機制以及更加使用者友好的產品。

DEX賽道在合規、訂單薄、跨鏈等方向競爭加劇

去中心化交易賽道也有不少亮點,主打合規的 Mauve、主打訂單薄交易的 tanX、以及專注多鏈的 iZUMi Finance,它們正在通過細分市場與功能從 Uniswap 等龍頭手中爭奪市場份額,被投資機構們寄予厚望。

市場對RWA產生較高期待

RWA 資產正在成為 DeFi 市場最受矚目的方向,由於房地產、國債、票據等資產具有穩定的收益率,這使得 RWA 能為加密市場提供可持續的、豐富類型的的真實收益率。 Compound 創始人新創立 Superstate 是 RWA 賽道的最新主力軍之一,該專案致力於購買短期美國國債並上鏈進行代幣化,可以直接在鏈上交易流轉。

3.5、CeFi 賽道:主要賽道中融資總額跌幅最高,比特幣生態機會受資本追捧

主要賽道中跌幅最高

2023 年,CeFi 賽道總融資額為 11.8 億美元,下降 75.%,這是主要賽道中跌幅最高的賽道。 這主要受自 2022 年開始的 CeFi 惡性暴雷事件影響。

比特幣相關金融服務獲得資本押注

比特幣相關的金融服務最受資本關注,Swan、Unchained、River Financial 都是針對比特幣生態提供解決方案,提供儲蓄、借貸、經紀等服務。 比特幣作為價值最高的加密資產,為其持有者提供各種解決方案醞釀著巨大的未挖掘價值。

交易所賽道經歷轉折

交易所賽道在歷經 FTX 事件後,空缺的市場空間仍然吸引許多資本的關注,Blockchain.com、One Trading 等交易所憑藉垂直業務、地區性或者牌照方面的優勢,均獲得巨額融資。

3.6、GameFi 賽道:融資總額下跌超 57%,3A 遊戲仍受投資機構青睞

GameFi 賽道整體融資金額跌幅超 57%

受二級市場行情影響,GameFi 賽道總體融資金額大幅下降超 57%,大額融資主要由 a16z Crypto、Griffin Gaming Partners、Bitkraft Ventures 等機構發起。

可玩性至上成為主流趨勢

3A 遊戲尤其受到投資機構青睞,足球、射擊、冒險類傳統遊戲的 Web3 話前景也受到看好,可玩性至上成為成為 GameFi 的趨勢; 此外,全鏈遊戲正在被資本與市場寄予厚望。

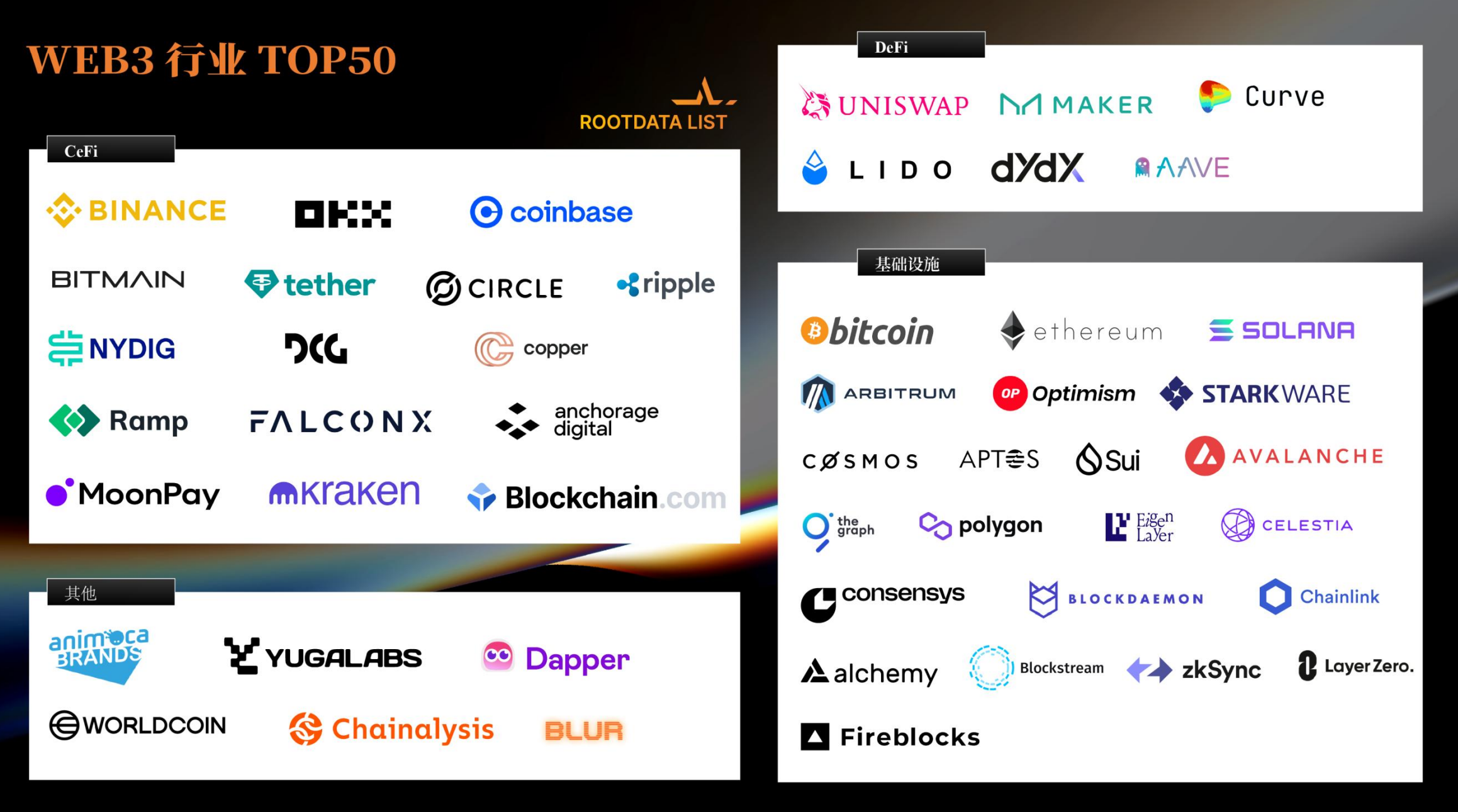

四、2023 年 ROOTDATA LIST

Web3 正在成為全球社會不容忽視的重要變革性力量,為了更加清晰地呈現這些貢獻巨大的 Web3 力量,RootData 依託自身領先且豐富的數據優勢與來自使用者超千萬次訪問與查詢,秉持專業、客觀、嚴謹、公正的原則,致力於打造一份數據驅動的具有業界公信力的榜單——ROOTDATA LIST,呈現更多 Web3 領域的行業代表,助力行業高質量發展。

2023 年 ROOTDATA LIST 榜單包括《WEB3 行業 TOP50 專案》、《WEB3 行業 TOP100 投資機構》、《CEFI 賽道 TOP20 專案》、《DEFI 賽道 TOP20 專案》、《LAYER1 賽道 TOP20 專案》、《LAYER2 賽道 TOP20 專案》《GAMEFI 賽道 TOP20 專案》、《SOCIALFi 賽道 TOP20 專案》。

評選標準說明:

機構評選:核心衡量指標包括投資次數、領投次數、投資專案品質、媒體熱度、RootData 熱度等。

項目評選:核心衡量指標包括市值/估值、媒體熱度、總鎖倉價值、融資金額、RootData 熱度、投資機構品質、敘事與賽道卡位。

關於 RootData

RootData 是一個 Web3 資產發現及追蹤的數據平臺,率先封裝 Web3 資產的鏈上鏈下數據,數據結構化更高、可讀性更高,致力於成為 Web3 愛好者與投資者的生產力級別工具。

網站:https://www.rootdata.com/zh

X:https://twitter.com/RootDataLabs

Discord:https://discord.gg/AeKsqq9738

注:本報告由 RootData Research 製作,本報告中的資訊或表達的意見均不構成對任何人的投資策略與建議。 本報告所載的資料、意見及推測僅反映 RootData Research 於發佈本報告當日的判斷,過往表現不應作為日後的表現依據。 在不同時期,RootData Research 可能發出與本報告所載資料、意見與推測不一致的報告。 RootData Research 不保證本報告所含資訊保持在最新狀態,對本材料中資訊的依賴由讀者自行決定,本材料僅供參考。

本報告可以通過該連結查看與下載 PDF 完整版本。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。