鏈上國債的風險鏈條涉及多個方面。

導語:隨著 RWA(Real World Asset)的興起,鏈上國債作為一種新嘗試引發了廣泛的關注。 然而,鏈上國債面臨著諸多風險和挑戰,特別是在標準化和合規方面。

近年來,隨著 DeFi 專案快速發展,鏈上國債作為將實物資產引入區塊鏈的一種嘗試,備受矚目。 然而,我們必須意識到,在實踐中,鏈上國債面臨一系列挑戰和風險,特別是在標準化和合規方面。 儘管鏈上國債提供了許多優勢,如去中心化、透明度和可程式設計性,但這個新興市場也存在一系列風險,需要深入分析。

在 DeFi 1.0 時代,可持續的穩定幣收益率是一個支柱,但如今傳統金融市場中低風險工具的收益率已低於 DeFi 領域。 這導致傳統金融產品因其低風險特性而更具吸引力,同時引發傳統金融和 DeFi 之間的有趣交織。 Bing Ventures 研究認為,這種趨勢可能對鏈上國債產生影響,因為作為固定收益投資品種,鏈上國債的吸引力可能受到傳統金融市場波動和競爭的影響。

矛盾點:收益需求與風險管理

對於專案方而言,提高年化利率意味著獲得更多資金和流動性,但可能忽視了標準化、合規和監管等關鍵問題。 舉個例子,與超額抵押 Vault 中的資產不同,MakerDAO 可以通過 PSM 中的穩定幣直接購買其他資產,如美國國債。 值得注意的是,目前 DeFi 利率與美國國債利率呈倒掛狀態。 因此,作為與鏈上國債緊密相關的 DeFi 協定,MakerDAO 可以利用當前的利率倒掛視窗期來獲取更多收益。 然而,存在一種矛盾情況:收益需求與風險管理之間的平衡。

我們可以看到,目前 DeFi 市場中穩定幣的平均年化收益率約為 1%,但 MakerDAO 將其 DSR(Dai Savings Rate)提高到 3% 以上。 提高 DSR 當然會給 MakerDAO 帶來許多好處,例如吸引更多協定整合 sDAI 等。 然而,鏈上國債的風險鏈條較長,包括智慧合約安全性風險、流動性風險和監管風險等。 如果無法有效管理和控制這些風險,可能會對 MakerDAO 和整個鏈上國債市場造成損失。

鏈上國債的風險鏈條涉及多個方面。 首先,安全風險是最為明顯的。 由於鏈上國債使用區塊鏈技術,智慧合約的安全性至關重要。 任何合約漏洞或攻擊都可能導致資金損失。 其次,鏈上國債的流動性風險也不容忽視。 相比傳統金融市場,鏈上國債市場的參與者數量和市場深度相對較低,這會導致交易執行的困難和成本的增加。

鏈下合規和標的物的監控

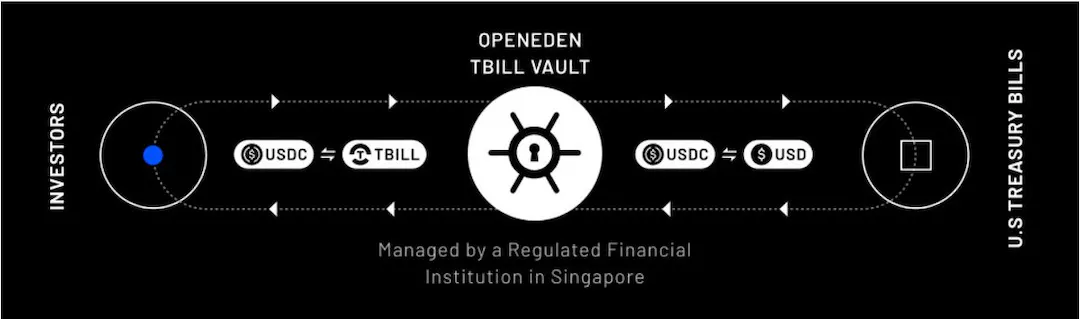

鏈上國債的鏈下合規和標的物監控是一個關鍵問題。 由於鏈上國債採用超額抵押物支持的資產形式存在,鏈下合規問題不容忽視。 特別是在選擇底層資產時,專案方需要考慮其合規性和監管要求,以確保鏈上國債的合法性。 在傳統金融市場中,監管機構已經建立了相對成熟的監控機制,用於監督底層資產和合規性。 然而,在鏈上國債的情況下,監管機構往往難以有效監控鏈上資產流動和合規性。 因此,我們需要探索新的監管和監控機制,以確保鏈上國債的透明度和合規性。

為了解決鏈下合規問題,可以考慮引入合規審查機制、加強 KYC 和反洗錢(AML)策略,並與傳統金融機構建立合作關係,實現鏈上和鏈下監管的整合。 通過這些措施,可以確保鏈上國債專案方在選擇底層資產時遵守相應的合規標準,並提高監管機構對專案的信任度。

同時,對鏈上國債關聯的標的物進行有效監控也是一個挑戰。 由於鏈上國債的特殊性,傳統監管機構難以監控鏈上資產流動和合規性。 為此,可以考慮利用區塊鏈技術和智慧合約來跟蹤和驗證標的物的擁有權和流動性。 此外,建立與監管機構之間的信任和合作關係,促進資訊共用和溝通,將有助於提高標的物監控的有效性。

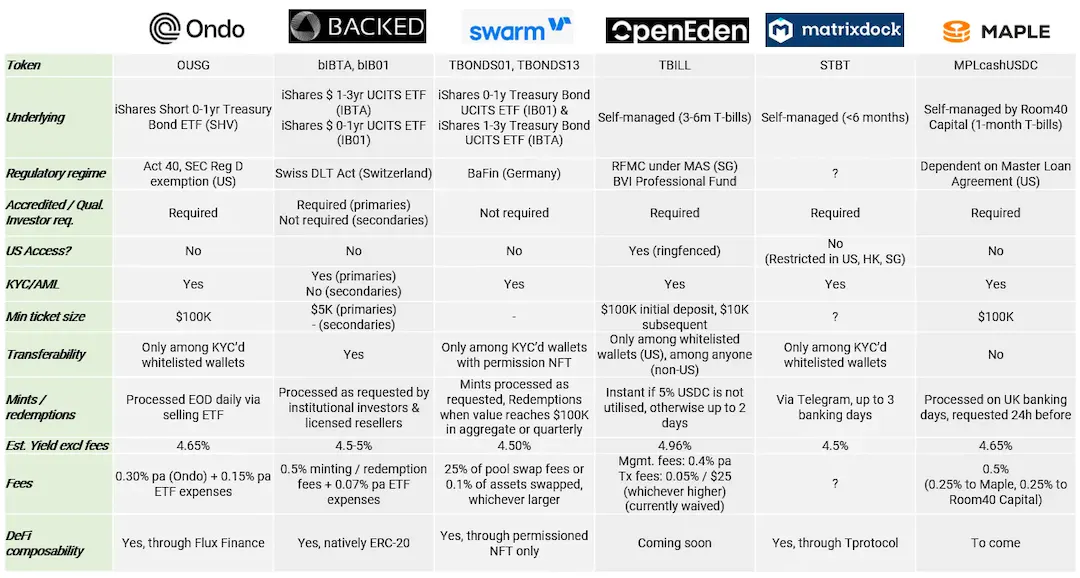

底層資產以及獲利率

在鏈上國債的設計中,選擇合適的底層資產至關重要。 底層資產的選擇需要考慮其流動性、風險和回報率等因素。 專案方必須仔細評估不同資產的特點,並選擇那些能夠提供穩定回報和較低風險的資產作為底層。 此外,提高鏈上國債的獲利率也是一個關鍵問題。 通過合理的資金運作和風險管理,可以降低鏈上國債的風險,並提高其獲利率。 專案方可以考慮與機構合作、利用衍生品工具進行套利等方式,以提高鏈上國債的回報率:

- 底層資產選擇:

- 穩定性和流動性:選擇具有較低波動性和高流動性的資產,以確保專案的穩定性和可用性。 傳統金融市場中的國債和具備高信譽評級的債券可能是穩定資產的理想選擇。

- 多樣化的資產組合:考慮將不同國家的債券或其他穩定資產組合在一起,以降低特定國家或地區風險對項目的影響。 通過多樣化資產組合可以減少單一資產的影響,提高專案的韌性。

- 抵押物的選擇:選擇具備流動性、易於估值和高抵押價值的資產作為專案的抵押物。 這樣可以確保專案在市場波動時能夠穩定運行,並提供足夠的抵押價值。

2. 提高獲利率的策略:

- 降低運營成本:通過採用高效的技術架構和運營模式,以及自動化流程,降低項目的運營成本。 這可以提高獲利率併為投資者提供更好的回報。

- 利用流動性挖礦和其他協定:將專案與具有高流動性和穩定收益的協定進行整合,例如流動性挖礦、借貸協定或收益聚合協定。 這可以為專案帶來額外的利潤來源,並吸引更多用戶參與。

- 提供創新的金融產品:開發和推出與鏈上國債相關的創新金融產品,例如衍生品、利率互換或保險產品。 這些產品可以提供額外的利潤機會,並吸引更多資金流入專案。

潛在的系統風險

無可否認的是,鏈上國債作為實現鏈上實際資產的嘗試具有巨大的潛力。 通過將真實世界的資產引入區塊鏈網路,鏈上國債專案可以為投資者提供更多的選擇,同時實現資金的高效流動。 然而,要實現鏈上國債專案的成功,必須解決一系列的挑戰和問題。 風險管理、市場流動性、合規性和資產多樣性是需要重點關注的領域。

為了吸引更多的投資者,專案方可以通過提高收益率來增加專案的吸引力。 通過優化投資策略、增加風險管理措施以及與其他 DeFi 專案合作,可以提供更具競爭力的收益率,從而吸引更多資金流入。 此外,降低投資門檻和提高流動性也是至關重要的。 通過降低門檻,專案可以吸引更廣泛的投資者參與,並通過與去中心化交易所等合作夥伴提供更好的流動性解決方案,提高資金的靈活性。

在確保合規性方面,專案方需要與監管機構合作,制定合適的合規框架,並執行有效的 KYC 和 AML 程式。 這將提高投資者的信任,並減少監管風險。 多樣化底層資產也是實現成功的關鍵因素之一。 除了傳統的國債,專案可以考慮引入地方政府債券、公司債券、抵押債券等多樣化資產類別,以提供更廣泛的投資機會。

最後,跨鏈互通可以進一步推動鏈上國債項目的發展。 通過與其他區塊鏈網路的互通,專案可以提高資金的流動性和靈活性,打破區塊鏈之間的壁壘,進一步擴大專案的市場影響力。 雖然鏈上國債專案利用了區塊鏈技術的優勢,但區塊鏈目前仍然面臨著可擴展性和性能方面的挑戰。 高交易量和複雜的智慧合約會導致鏈上國債專案的性能下降和交易延遲。 專案方需要持續關注區塊鏈技術的發展,並積極尋求解決方案。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。