代幣化美債突破 6 億美元,對 DeFi 有哪些值得關注的影響?

作者:flowie,ChainCatcher

一直熱度不減的 RWA 覆蓋範圍十分寬泛,它囊括了穩定幣、債券、股票、房地產等不同方向資產如何與鏈上結合的問題。 此前我們通過 RWA 系列文章《RWA 圖譜:一覽 10 大頭部專案進展和 20 個早期專案概要》,簡要概括了整個 RWA 賽道七大細分領域和代表垂直玩家。

但縱觀今年整個 RWA 賽道的升溫,背後主要還是由美債推動。 RWA 領域 TVL 靠前的專案基本為美債類的專案,大漲的 COMP 、 MKR 等 DeFi 協定的 RWA 佈局也主要是圍繞美債做文章。 有關美債如何引入鏈上,是目前 RWA 最典型的案例。

而美債為什麼成為這一輪 RWA 敘事的中流砥柱,我們在往期文章中反覆提到過,一個最直接的邏輯是,美聯儲持續加息下,美債利率的上漲,讓很多 DeFi 協定或者加密投資者開始轉向獲取美債無風險高利率收益

但除了非常明確的收益需求外,我們很少提到的一個現實痛點是,美債投資的門檻一直很高。 即使是美國公民,繁瑣的 KYC 和開戶流程就將大部分人拒之門外,更何況非美國公民。 此時,如何在合規的情況下,將鏈下的美債和鏈上結合,降低投資美債門檻,將美債的收益帶到鏈上使用者,是一個擺在很多專案方面前有切實價值但又充滿阻力的現實問題。

將美債帶入鏈上並非易事。 如 Multicoin Capital 聯創 Kyle Samani 所言,“這是一個標準問題,你需要讓所有相關方,比發行人、承銷商、基金管理人、審計師、買家、賣家、經紀人、銀行等,都同意新標準。 ”

不僅是美債代幣化,其它債券市場、股票、房地產等資產的代幣化,要實現將傳統真實世界的鏈下資產引入鏈上,也同樣都繞不開很多政府監管、管理機構等仲介方的參與。 其中涉及的合規問題以及法律風險問題都較為複雜。

我們或許可以先從目前最有代表性、相對最容易標準化的美債引入上鏈這個切面,了解實現 RWA 的流程和現實阻力,以及梳理這一賽道的玩家們如何在降低使用者使用門檻、增加流動性方面的創新。

不同基因玩家,如何將美債收益引入鏈上?

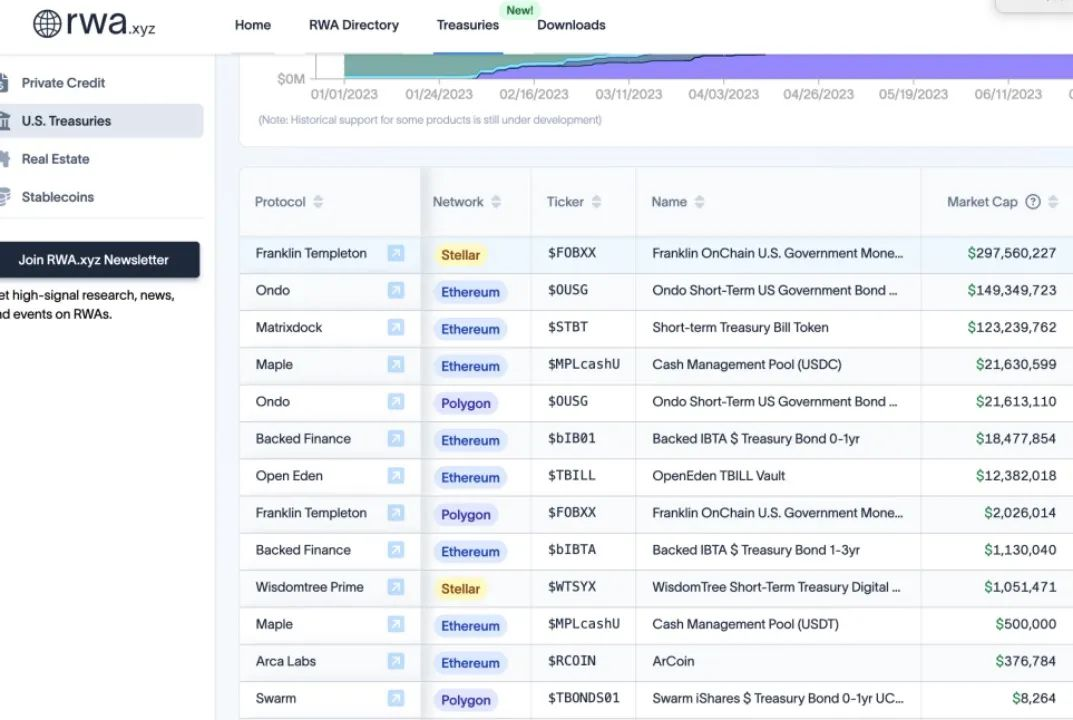

看似橫空出世的美債引入上鏈,其實早已暗流湧動。 除了資管公司的代幣化美債基金、鏈上美債協定新貴們則致力於將美債收益代幣化上鏈,還有穩定幣協定們通過資產儲備等方式間接將美債收益帶給加密使用者。 根據 RWA 資料研究平臺 rwa . xyz 的統計來看,目前僅代幣化美債市場已突破了 6.8 億美元(不包括間接引入方式),鏈上美債平均到期收益率超 4%。

1、早早佈局的資管公司:Arca、Franklin Templeton、WisdomTree

偏向傳統金融的資管公司可能是最早一批瞄準美債代幣化的玩家。 2020 年,數字資產管理公司 Arca 旗下創新部門 Arca Labs 經過兩年多的九次提交后,終於向美 SEC 註冊了一家投資美國國債的基金,該基金也稱作為是一種 BTF(區塊鏈轉移基金),受到美國《1940 年投資公司法》的監管。

Arca Labs 可以將該美國國債基金份額轉化為代幣 ArCoin 的形式,在乙太坊上保管記錄。 用戶購買 ArCoin ,相當於認購了 Arca Labs 的美國國債基金。 而 ArCoin 的定價根據基金資產凈值發行來定。

其中, ArCoin 的最終記錄擁有權由轉讓代理維護,該代理受 SEC 監管並由專注現實世界資產代幣化的區塊鏈公司 Securitize 運營。 目前已加入 Securitize 的 KYC / AML 流程或已擁有 Securitize ID 的投資者(美國和非美國)可以購買 ArCoin ,而 Arca 僅接受美元法定資金的認購。

管理資產過萬億美元、最大的上市基金管理公司 FranklinTempleton ,也早在 2021 年 4 月份就在 Stellar 區塊鏈上推出了政府貨幣市場基金 FOBXX 。 FOBXX 是首個使用公共區塊鏈進行交易處理和記錄股份擁有權的美國註冊共同基金,受到美國《19 4 0 年投資公司法》的監管,從其註冊和、管理和披露等多方面考察, Franklin Templeton 提供了監管最嚴格的產品之一。 FOBXX 也是目前代幣化美債規模最大的玩家。

FOBXX 的轉帳代理會以簿記形式保管官方記錄,區塊鏈僅作為二次記錄。 今年 4 月份, FOBXX 還拓展到了 Polygon 。

根據 FOBXX 官網,其將總資產的至少 99.5% 投資於由美國政府全額抵押的證券、現金和回購協定有價證券或現金。 而 FOBXX 基金每股由一個 “ BENJI 代幣代表, BENJI 代幣價格穩定在 1 美元。 FOBXX 通過其開發的應用程式 Benji Investments app ,將美國國債的收益分配給 BENJI 持有者,即 FOBXX 基金的股東。

BENJI 的目標市場是美國投資者,散戶和機構投資者都可以參與。 投資 FOBXX 必需擁有一個專屬的鏈上錢包以進行交易(在開戶時由基金的過戶代理人幫其創建),並通過 Benji Investments App 完成購買等交易,而與投資者錢包相關的私鑰由基金的過戶代理人(transfer agent)持有。 目前投資者同樣無法使用穩定幣購買 BENJI ,使用者購買的 BENJI 代幣只是用於接收美債收益的憑證,沒有太多槓桿效用。

目前 FOBXX 的總資產規模已接近 3 億美元資產,其中 Stellar 基金會為其注入了 2000 萬美元, FOBXX 近一年的年化利率為 3.75%。

美國主要的 ETF 提供者之一 Wisdom Tree 在代幣化美債上的佈局也頗深。 Wisdom Tree 於 2022 年 1 月宣佈推出一項新的直接面向消費者的金融科技產品。 該產品名為 “ Wisdom Tree Prime ”,目標是為美國投資者提供從政府債務到跨資產類別的精選投資機會,其產品基金份額將在區塊鏈上以代幣形式表示。

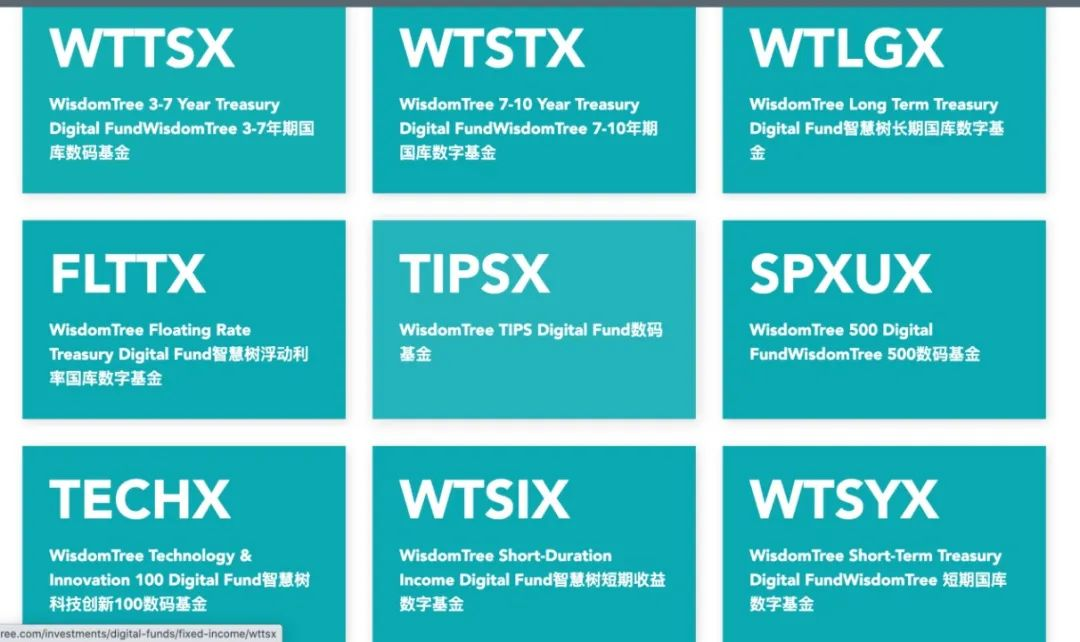

12 月, SEC 批准了 WisdomTree 的 10 支數位基金組合。 與和 Arca 的產品一樣,這些基金都是《1940 年投資公司法》產品,發行在 Stellar 鏈和乙太坊鏈上,轉帳代理會以簿記形式保管官方記錄,區塊鏈僅作為二次記錄。 投資者同樣需要通過其推出的 WisdomTree Prime 手機程式進行購買等交易。

從 WisdomTree 官網上來看, WisdomTree Prime 的相關美國國債產品有短期國債數位基金(WTSY X)、浮動利率國債數位基金(FLTT X)、3-7 年國債數位基金(WTTS X)、7-10 年國債數位基金(WTST X)、長期國債數位基金(WTLG X)、 TIPS 數位基金(TIPS X)。 其中,短期國債數位基金(WTSY X)管理著約 100 萬美元的資產。 但該產品仍在測試尚未向更廣泛的受眾開放。

根據 WisdomTree 的說法, WisdomTree Prime 的目標使用者並不是機構加密投資者,而是美國散戶投資者。 目前 Stride 和 Galileo 是他們的支付合作夥伴,用戶可以通過 ACH 轉帳為其 Prime 帳戶預存資金,然後將收益存放在道富銀行。 此外, WisdomTree Prime Visa 轉帳卡最初將作為虛擬卡提供,可與 Apple Pay 、 Google Pay 和 Samsung 一起使用付款後,將使用不久後發佈的實體轉帳卡。

總體來看,這類偏傳統金融的資管公司在代幣化美債上的做法幾乎一致,以基金份額代幣化的方式運作。 持有基金代幣份額和投資基金的要求相同,基金份額代幣的持有者需要將位址註冊為基金的白名單,不在白名單上的位址不會被執行交易,投資者基本都需要是美國居民,也只支援法幣交易而不支援穩定幣等加密貨幣的交易。 其中,區塊鏈主要是發揮二次記帳的作用,基金轉帳代理的官方記錄仍通過簿記形式管理。

也就是說,這類資管公司在美債代幣化上的探索,雖然在遵守合規上較為嚴苛,但只是簡單應用了區塊鏈的技術的記帳方式, 和加密世界的 DeFi 並沒有太多聯繫和流動。

值得一提的是, Compound 創始人 Robert Leshner 在 6 月 29 日宣佈成立的新公司 Superstate ,按照其提交的申請,幾乎也是計劃按照上述傳統金融機構的基金份額代幣化的形式運作。 但 Robert Leshner 擁有美政府財政部相關背景,是否會給這種運作方式帶來新的玩法,也值得期待。

2、“順勢而為” 的穩定幣玩家:MakerDAO 、 Frax Finance

相比於以上資管公司, Maker 等穩定幣協定們則通過利用國庫資產配置美債的方式,間接獲得美債的收益。

近期因在 RWA 上的佈局被討論很多的 MakerDAO ,今年持續在加大對於美債資產的投資。 作為幾乎最早一批佈局 RWA 的 DeFi 協定, MakerDAO 並不是一開始就直接投資美債,它最早還探索過投資太陽能、房地產等 RWA 資產配置,但最終因為這類資產存在很多違約風險,都沒有太多下文。

對於 MakerDAO 而言,多元化的資產配置不僅是考慮收益上的可觀增長,另一方面,這減少了對於單一資產的依賴,降低了很多單點風險。 此前 MakerDao 近一半的資產儲備都來自 PSM(Primary Stablecoin Module)穩定幣模組中的穩定幣,而其中近 70% 都是 USDC 。 也就是說, MakerDao 在還沒有收益的情況下,還要承擔 USDC 脫錨的風險。

而對比之下,美債幾乎是無風險利率產品,又因加息下美債利率的持續上升, MakerDAO 佈局美債幾乎是順勢而為。 據官方數據,截至 5 月, MakerDAO 在 RWA 投資組合總額達到 23.4 億 DAI ,主要用於購買美國國債。 據 dune 面板, MakerDAO 超一半的收益都是 RWA 資產生息資產帶來的。

在收入的可觀增長下, MakerDAO 也今年也多次上調 DAI 存款利率,先從 1% 上調至 3.49%,而近日直接提升至 8%,高過了其底層資產美元的 5% 無風險利率,目的則是擴大 DAI 和 DSR 的使用規模。

推薦閱讀:《DAI 的 8% 超額「無風險利率」怎麼來的?》

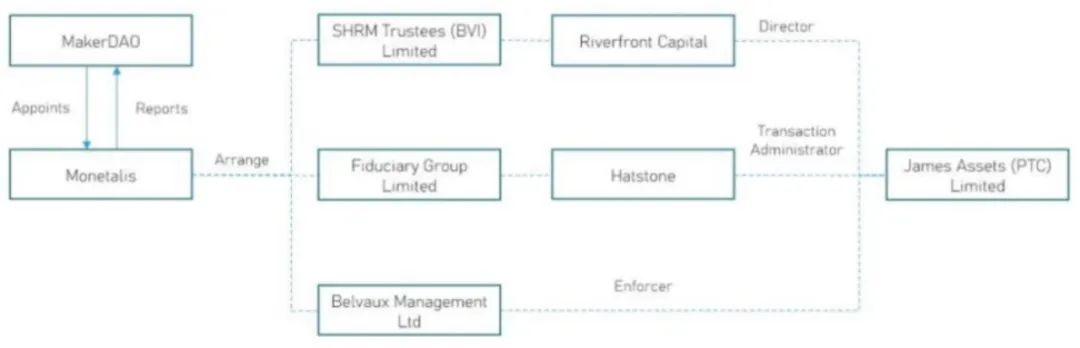

值得一提的是, MakerDAO 配置美債資產的方式,並沒有採用資產發行平臺,而是通過信託法律結構去持有美債資產。 根據 MIP65 提案, MakerDAO 委託 Monetalis 負責設計整體法律架構,而 Monetalis 是基於英屬維京群島(BVI)的信託法律架構來實現鏈上鏈下的打通。

通過這樣的信託結構, MakerDAO 得以將儲備資產先兌換成法幣,再由託管銀行購買美債 ETF ,獲得對應收益,然後通過提升 DAI 的存款利率,將協定收入分給 DAI 的持有者。

目前除了 MakerDAO 外,演算法穩定幣協定 Frax Finance 也一直探索採用美債等 RWA 資產。 Frax Finance 和 MakerDAO 此前有種類似的困境,即對於 USDC 作為抵押品的過度依賴,今年初, USDC 脫錨導致 DAI 、 Frax 都跌破 0.9 美元,進一步倒逼 Frax Finance 強化儲備,減少對 USDC 的依賴。

今年年初, Frax Finance 在媒採訪中透露,2023 年的規劃中就包括開設美聯儲主帳戶(FMA)直接持有美國短期債券,但該計劃被很多加密 KOL 看作幾乎是 “天方夜譚”,而 Frax Finance 對此的後續進展也沒有披露。

而即將上線的 Frax V3 版本中則透露了一些關於美債等 RWA 資產儲備的進展。 7 月份, Frax Finance 創始人 Sam Kazemian 在與社群互動的過程中提及本次升級背後的想法:FRAX 自成立以來是在 USDC 不脫鉤的假設下運作。 但當 USDC 脫鉤時,0.95 USDC + 0.05 美元 FXS 的贖回價值不足 1.00 美元。 因此 FRAX v3 將通過許多新的 AMO 和具有「主權美元」挂鉤的功能來改變這一現狀。

8 月 7 日, Frax Finance 創始人發佈 “將 FinresPBC 作為 FRAX v3 的鏈下 RWA 合作夥伴” 的提案。 FinresPBC 是一個穩定幣技術服務商,該提案中提到, FinresPBC 將為 Frax 協定提供的服務,包括持有美元存款、發行和贖回 Paxos USDP 和 Circle USDC 穩定幣以及持有、購買和出售美國國債。 每月, FinresPBC 將公開發佈其為 Frax 協定持有的所有儲備的完整資產細目和報告。

但對於 Maker DAO 這類利用信託法律引入美債收益的方式,專注 RWA 研究加密 KOL @ kenjisrealm 認為,其中依然存在資產方違約、代理人風險、法規風險等風險。 尤其是,2024 年美國的企業透明法(Corporate Transparency Act)將上路,即使是 DAO 也必須披露實際控制人與有影響力的利益相關者,而這些都與 Maker DAO 現有的 RWA 框架衝突。

但在《RWA 漫談:合規、細分賽道和前景展望》中, dForce 創始人民道表示,如果 MakerDao 自己設立一個信託來持有美債資產,至少比通過 Circle 這種間接方式要少一層運營風險。 更重要的是這種模式將影響整個穩定幣市場的格局,去中心化穩定幣可能有彎道超車的機會。 因為去中心化穩定幣引入美債的利息后比中心化穩定幣有更大的吸引力。 無論是在收益性還是在可程式設計性,它能夠更靈活地調整底層資產的風險構成。

3、尋求降低投資門檻的加密新貴:Ondo Finance / Flux Finance 、 Matrixdock / T Protocol

無論是傳統金融的資管公司將美債代幣化,還是穩定幣協議通過信託方式將收益間接帶給其穩定幣使用者,其美債的代幣化都沒有市場流通,基本上是純粹的鏈下模式。 這種模式的局限性也很明顯,傳統資管和加密資管公司的美債代幣化,主要面向美國的非加密投資者,需要嚴格的 KYC ,且認購一般需要在專用的 App 裡使用,也不支援加密貨幣認購,投資門檻依然比較高。 而穩定幣協定只是將收益局限在其持有穩定幣的使用者。

對加密用戶來說,依然面臨如何將更多閑置加密資產通過低門檻投入美債上的痛點,於 DeFi 專案方而言,需要思考如何以合規和低門檻的方式,將美債收益以代幣化分配給加密使用者。

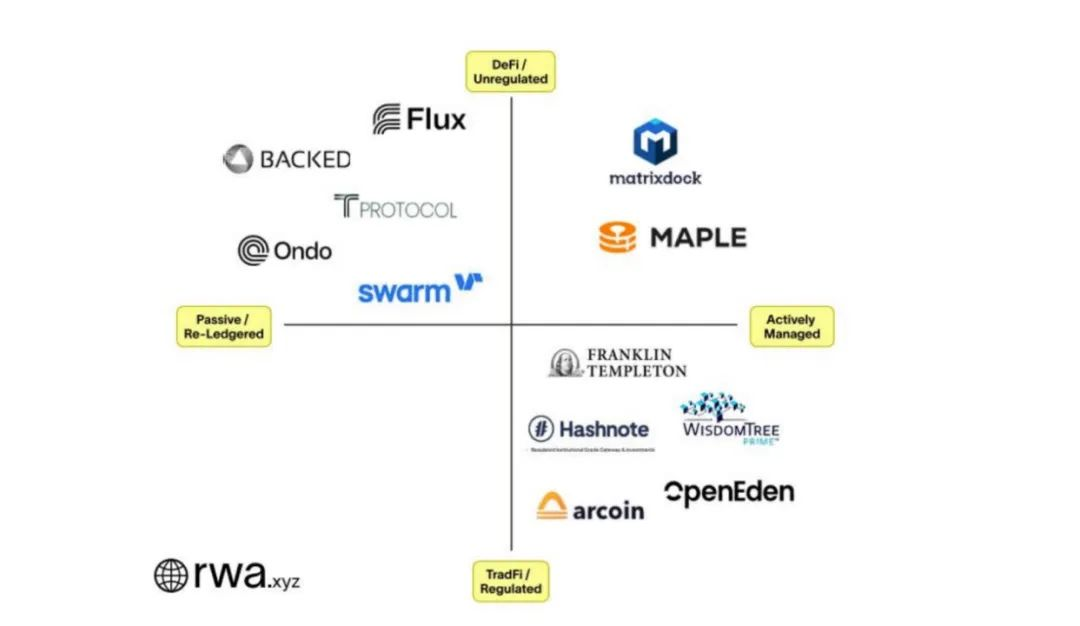

目前 RWA 研究平台 rwa . xyz 在最新的代幣化美債研究報告中,列舉了 Ondo Finance / Flux Finance 、 Matrixdock / T Protocol 、 Maple 、 Backed 、 Swarm 等 DeFi 協定在美債代幣化的探索。 但因為合規需求,大部分美債代幣化協定都需要 KYC ,對於地區的限制也很明顯,這也意味著其面臨著發行規模受限的問題。

但相比傳統資管公司的美債代幣化,其將美債引入鏈上的合規化方式有所不同,此外它支援使用穩定幣,操作上也相對更為便捷。 下文則選了 TVL 相對更高且在繞開 KYC 上有所探索的美債代幣化協定做一些簡要分析。

創辦於 2021 年創立的 Ondo Finance ,團隊成員有高盛、 Fortress 、 Bridgewater 和 MakerDAO 等機構和 DeFi 協定的豐富背景。 今年初, Ondo Finance 宣佈推出代幣化基金,為機構投資者提供投資美國國債和機構級債券的機會。

相比於共同基金較為繁瑣的註冊方式, Ondo Finance 則選擇採用基金豁免發行的方式,但這意味著對於投資者要求更高,需要滿足 SEC 所定義的合格投資者和合格買家的要求,即投資至少 500 萬美元的個人或實體。 合格投資者可以使用 USDC 或美元投資,其中 USDC 通過 Coinbase 被兌換為美元後,通過為機構投資者提供大宗經紀平臺的經紀商 Clear Street 購買美國國債 ETF 。 所得收益則以代幣化的方式分配給機構投資者。

這樣的投資門檻依然很高,但 Ondo Finance 啟動的借貸協定 Flux Finance 讓普通投資者可以間接獲得美債的收入。 Flux Finance 允許 OUSG 的持有者質押 OUSG 借出穩定幣。 而作為 Flux Finance 借貸池中的穩定幣提供方,無需 KYC 即可以間接的方式獲得投資美債的收入。 目前 Flux Finance 總供應近 4000 萬美元。

而相比於基金豁免發行的方式, Matrixport 推出的鏈上債券平臺 Matricdock 則選擇了成立特殊目的公司(Special Purpose Vehicle , SPV)的途徑,作為購買和持有美國國債的發行商。 Matricdock 推出了以美國國債為基礎的產品 Short – term Treasury Bill Token(STBT),按照合規規定,其依然需要客戶進行 KYC 並將地址註冊為白名單清單,有最低投資 10USD 的要求,且不對中國大陸、新加坡、美國、加拿大等地區的客戶提供服務。

和 OUSG 類似, STBT 允許使用者使用穩定幣投資, STBT 通過其發行商將穩定幣轉入法幣,供 “第三方託管人” 購買基礎國債,但目前它並沒有像 Ondo Finance 一樣披露 “第三方託管人”。

值得一提的是,在降低投資門檻探索上, Matrixport 推出了無許可的美債投資協定 T protocol 。 相比於 Ondo Finance 通過借貸協定 Flux Finance 間接為加密使用者引入無需可的美債收益外, T Protocol 則通過將 MatrixDock 發行的 S T B T 封裝的方式,實現無需許可的美債投資。

根據 HashKey 的《HashKey:以美國國債為例討論 RWA 的代幣化》報告中分析:T Protocol 推出的 T B T 代幣是 S T B T 的包裝版本,投資者將穩定幣存入 T Protocol 後, T Protocol 鑄造 T B T ,當積累到 10 萬 U S DC 後委託合作夥伴購買 S T B T 。 T B T 錨定 1 美元,可以通過協定贖回,以 rebase 的方式發放美債收益。 還有一種 w T B T 是 T B T 包裝的非 rebase 方式。 HashKey 認為, T B T 背後是協議購買 S T B T 以及還未來得及購買 S T B T 的 U S DC 儲備, T Protocol 相當於非 Matrixdock 使用者與 Matrixdock 之間的仲介。 而 T B T 也是是穩定幣的潛在競爭者。

小結:美債 RWA 對 DeFi 有哪些值得關注的影響?

結合上述美債收益引入鏈上的相關協定,以及 Mint Ventures 的播客回顧文章《RWA 漫談:合規、細分賽道和前景展望》中的一些分析,美債的 RWA 對於加密市場值得關注的影響主要有兩點:

一是留住鏈上加密資金,減緩資金出逃。 在經歷了長時間的熊市下,很多閑置的穩定幣等加密資產,很難找到風險低且收益可觀的途徑,而美債 RWA 無風險收益一定程度上填補了這種需求,減緩鏈上資金出逃。 從更長遠的角度來看, dForce 創始人民道提出了一個思考:穩定幣已經將美元代幣化了,而美元的原生利息此前一直沒有被代幣化,一個貨幣如果沒有本身的利息,就無法成為真正的貨幣。 當將這兩者結合在一起,意味著我們真正將美元的貨幣完整地代幣化到鏈上,這意義重大。

二是對於穩定幣格局的影響。 一方面, MakerDao 等穩定幣協議通過對美債的資產配置,減少了對於 USDC 等中心化穩定幣的依賴,降低了運營風險,同時利用其收益率吸引了大量使用者持有其穩定幣。 另一方面,不少像 T protocol 、 OpenEden 等美債投資平臺都通過發行穩定幣方式來説明用戶獲得具有收益型的美債敞口,一定程度上也為穩定幣市場的競爭注入了新的勢力。

此外,隨著美債 RWA 在合規上以及橋接加密金融和傳統金融上的一些技術探索,或許能為其它 RWA 資產進入加密市場提供借鑒意義。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 本文內容僅用於資訊分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。