由以太坊質押引起的新格局與思考

作者: Jiawei, IOSG Ventures

封面: Photo by Shubham Dhage on Unsplash

原用標題: IOSG Weekly Brief |Post-Shapella —— 以太坊質押市場將呈現動態競爭格局 #175

本文為 IOSG 原創內容,僅做行業學習交流之用,不構成任何投資參考。如需引用,請註明來源,轉載請聯繫 IOSG 團隊獲取授權及轉載須知。特別感謝 IOSG Ventures 投研和投後團隊的辛苦協作!

TL;DR

- Shapella 釋放流動性,提款壓力近期內已經緩解,長期看好質押率;

- 事件驅動、價格戰導向和目標客戶差異化,以太坊質押市場將呈現動態競爭格局;

- DVT 將提升以太坊驗證集的健壯性與穩定性;

- 機構投資者的湧入有助於使以太坊驗證者集實現多樣化;

- 質押賽道儘管由來已久,但隨著一些重要事件所帶來的變化,仍然可能對現有的格局進行沖擊,並因此帶來隱含的投資機會。

引言:

在去年 9 月以太坊過渡到 PoS 之後,今年緊接著有兩項重要的協議升級:Shapella 和 Cancun。前者主要是支持驗證者提款,使以太坊質押實現閉環;後者將引入 Data Blob,作為數據分片的早期鋪墊。如今距離 Shapella 成功實施一月有餘。由於提款的激活,市場上有一些變化轉折之處出現。筆者撰寫本文主要是結合近期一級市場觀察,提出幾點對以太坊質押賽道的想法,並探討該賽道的投資機會。

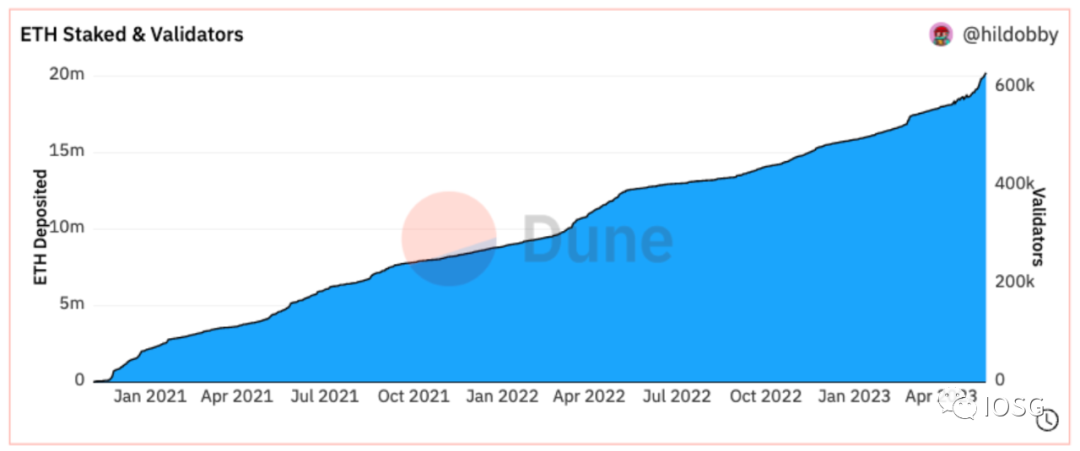

我們快速對市場情況進行瀏覽。自 2020 年 12 月 Beacon Chain 的質押激活以來, 以太坊質押發展良好,截至撰寫本文已累積超過 60 萬的驗證者和約 2,000 萬枚質押的以太坊 (現價折算超 360 億美元),網絡質押率接近 17%。

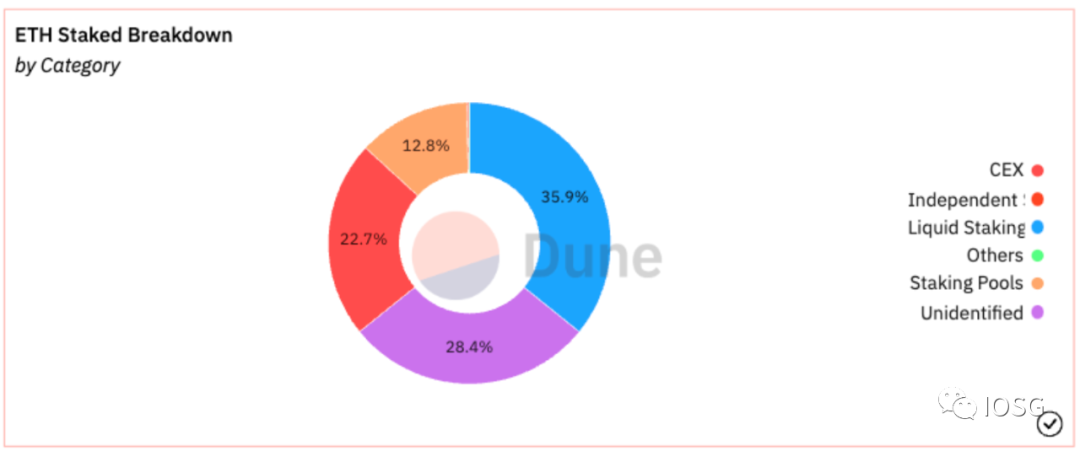

當前,流動性質押佔所有質押類別的 35.9%,其中僅 Lido 就拿走整個質押市場 31% 的市場份額。在 Kraken、Coinbase 等 CEX 進行大額提款後,CEX 仍佔據市場份額的 22.7%。

由於 Shapella 激活了質押的退出通道,不可避免地產生了市場拋壓。從上圖我們看到 Shapella 之後 ETH 流出明顯多於流入。提款壓力很快得到緩解,迄今 ETH 的淨流入超過 100 萬枚。這點與 Shapella 之前的市場預判基本一致。由於流動性的釋放,筆者認為中長期下以太坊質押仍然是較具吸引力的資產管理標的,因此對質押率的上漲持續看好。

Post-Shapella —— 以太坊質押市場將呈現動態競爭格局

Lido 目前在整個質押市場中一家獨大,主要由於其先發優勢和圍繞頭部效應建立的護城河。但筆者不認為 Lido 會是流動性質押賽道、或是整個質押賽道的終局。Shapella 是轉折點,也是其他質押協議與 Lido 進行競爭的基本前提。本章節主要從事件驅動、價格戰和目標客戶差異化幾點討論。

事件驅動

一些直接或間接的外部事件可能會導致質押市場格局變化。

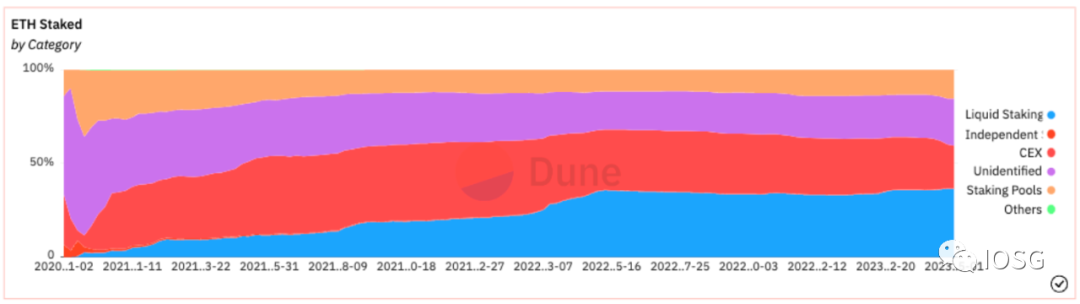

舉例而言,中心化交易所提供的託管質押服務在 2021 年曾經佔據超過 40% 的市場份額,但隨著流動性質押的發展,其市場份額受到擠壓,並於近期呈現加速趨勢。

我們猜測可能由於以下兩點:

1. 去年十一月 FTX 倒台之後,用戶對中心化、託管方案的信任程度下降。

2. 今年二月,迫於 SEC 的監管壓力,Kraken 宣布終止向美國客戶提供質押服務,導致其提款操作,並將進一步使用戶對特定司法管轄區域內的質押服務提供商產生擔憂。

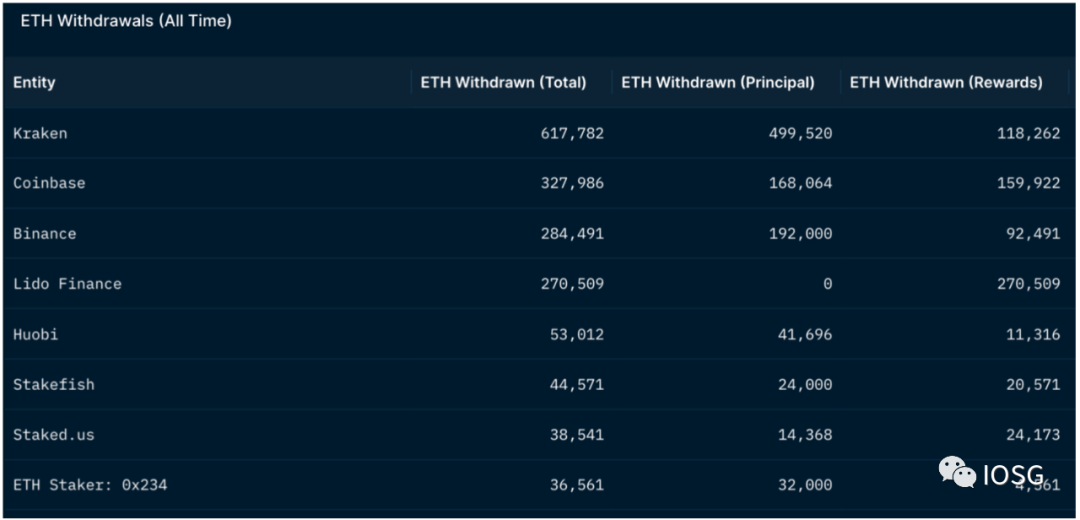

在 Shapella 後,早期質押用戶能夠提款並轉向其他質押服務——提款隊列中前三的實體均為中心化交易所反映了這一點。

Price War

在流動性充足的自由市場下,傳統商業模式下的經營邏輯得到體現。由於質押市場的同質化程度較高,競爭優勢自然而然地體現在價格差異等因素上。用戶現在可以從原來的質押服務提款,並自由選擇其他平台,質押服務商之間的競爭將變得更加激烈。

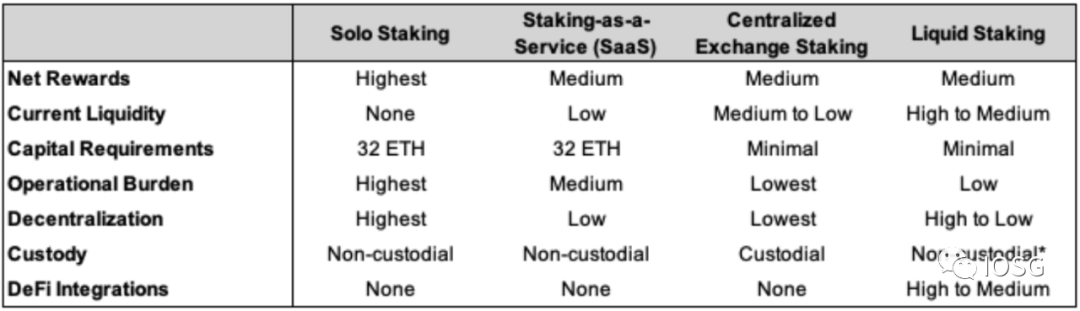

例如,由於 SaaS 平台專注於機構用戶,而 Solo Staking 對普通用戶的門檻較高,基本上表格中的後兩者是主要的選擇。而中心化交易所的質押收取較高的服務費,同時存在不透明性。而流動性質押的優勢在於良好的流動性。如上所述,stETH 幾乎可以作為硬通貨在大多數的主流 DeFi 應用上進行交互,甚至可以直接兌換為 ETH 而無需等待提款隊列。用戶會靈活考慮不同質押方案的選擇。

更進一步到流動性質押領域,相較競爭對手 Lido 和 Rocketpool 而言,Puffer 提供了更低的節點運營商的准入門檻和質押者費用。其中,Puffer 僅對質押者收取 2.5% 的費用,是 Lido 和 Rocket Pool 的 1/4 和 1/6。假設獎勵近似的情況下(目前各協議的獎勵大約在 5% 上下,相差無幾),手續費收取的多少或是決定用戶選擇的因素之一。

與此同時,LST 在各個 DeFi 協議中的整合程度同樣是一個考慮因素。這代表了隱含的樂高收益率。

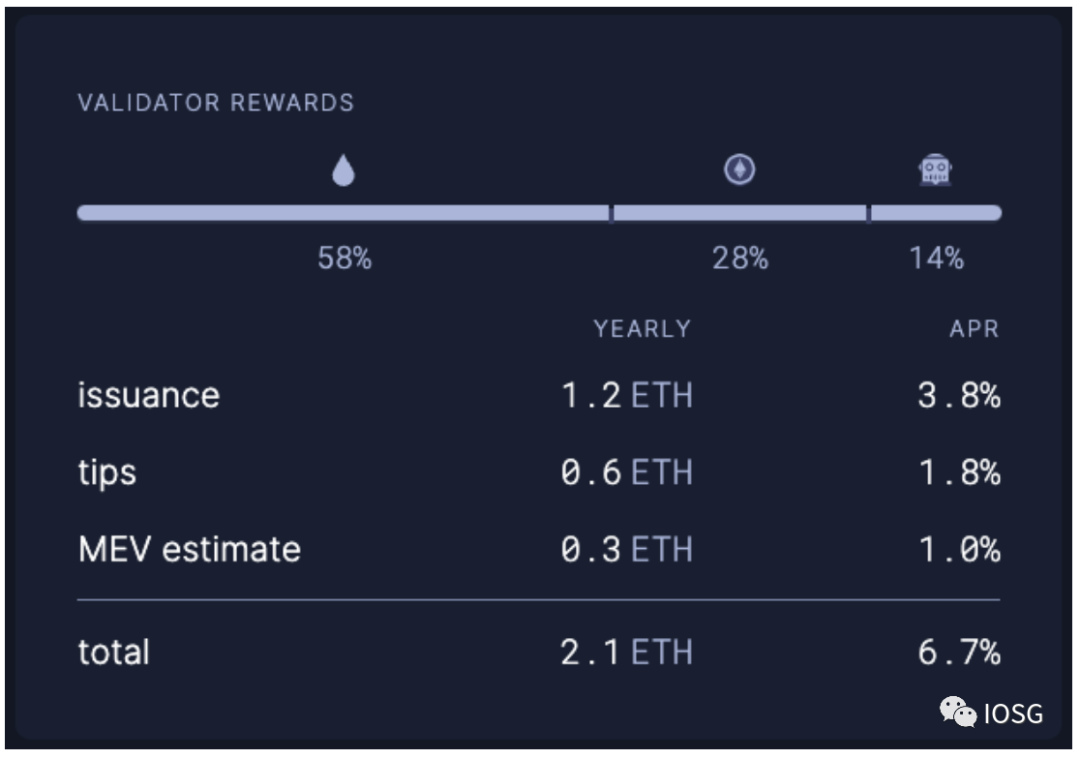

在質押收益層面,以太坊質押收益率由共識層獎勵和執行層獎勵構成,前者隨著更多驗證者的加入而減少。後者是動態收益,由 Tips 和 MEV 構成,與以太坊網絡的活動直接相關。採用質押服務的總收益取決於服務商與用戶分享這些獎勵的比例,例如 stakefish 與用戶分享執行層獎勵的 80%。

為了滿足競爭需要,節點運營商可以分享盡可能多的執行層收益,提高協議的 APR,以此吸引用戶。下文將提到的 Restaking 也是提高 APR 的方法之一。

i 在節點運營供給一側,Rocketpool 在 Shapella 升級之際順勢推出了 Atlas 升級—— 相較於之前的 16 ETH,當前節點運營商僅需投入 8 ETH 就可以運行驗證服務,進一步降低節點運營商的准入門檻 (運行兩個 8 ETH 的 Minipool 比運行一個 16ETH 的 Minipool 提供超過 18% 的獎勵)。上圖顯示 Atlas 激活為 Rocketpool 帶來了一定幅度的協議增長。

目標客戶差異化

在流動性質押領域,與 Lido、Rocketpool 等協議瞄準加密原生用戶 (To C) 不同,Alluvial 聯合 Coinbase、Figment 等質押服務商推出了企業級的流動性質押解決方案 (To B)。

Shapella 之後,質押以太坊的退出通道逐漸明晰,或將引起傳統金融機構對流動性質押的興趣。以太坊流動性質押作為資產配置策略,意味著擁有代表行業 Beta 的 ETH 敞口,年化約 5% 的質押收益率,以及 LST 在 DeFi 中的額外收益。如果我們考慮 Restaking 的收益,可能使以太坊質押的累計收益超過 15%。

然而,傳統機構需要對交易對手風險做盡調,以及完成一系列的 KYC/AML 等合規流程,現階段 Lido 等加密原生流動性質押協議暫無法滿足這類需求。因為 Lido 等流動性質押協議在用戶端是無需許可的,並不對進入 Lido 的資產進行審核或檢查,並且資產混合在一起;傳統機構對這點高度敏感。

一種辦法是採用 Alluvial 這樣的企業級流動性質押解決方案,另一種是由外部合作方提供非 LST 的流動性解決方案。

跳出質押本身來看,以太坊驗證者集提供了支撐其生態系統的底層信任,而機構投資者的湧入有助於使以太坊驗證者集實現多樣化、增加博弈並提升穩定性。

DVT 將提升以太坊驗證集的健壯性與穩定性

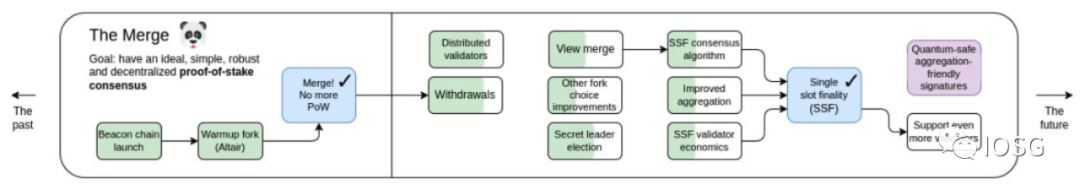

在路線圖上,以太坊完成 The Merge 之後仍有兩點主要改動:一是在 Shapella 中激活已質押以太坊的提款,二是在 Cancun 中納入 EIP-4844,為 Rollup 提供更多數據空間。相較於上述兩點,DVT(Distributed Validator Technology) 在用戶感知層面的影響相對較小,但對底層基礎設施的健壯性與穩定性至關重要。

在實行 DVT 之前,一般由單一節點對應單一驗證器。在運行驗證者時,由於客觀環境的網絡故障或者配置錯誤可能導致 Inactivity 或 Slashing 的發生,從而錯失獎勵。DVT 引入了節點集群來維護單一驗證器 (多對一),例如只要滿足 5/7 的活躍節點閾值,則執行驗證,消除了單點故障的可能性。

從數據角度看,Rated 根據 Proposal Effectiveness、Attestation Effectiveness 和 Slashing Record 等維度提供了各質押服務商的評級。以太坊驗證者的整體 Effectiveness 水平約為 96.9%,尚未達到理想水平。

由於成為 Lido 的 Node Operator 需要 DAO 治理批准,而成為 Rocketpool 的 Node Operator 則無需許可,因此猜測兩者評級相差近 2% 可能是 Node Operator 參差不齊的能力所致。

日前,Lido 已經與 Obol Network 和 SSV Network 等 DVT 服務提供商進行集成測試。Lido 還在 V2 的 Staking Router 中引入了 DVT 模塊,其中包含 Obol 的分佈式驗證者集群和 SSV 節點。

可以預見,DVT 作為底層基礎設施,未來將成為質押賽道的行業標準,但在普通用戶的視角下幾乎沒有感知。

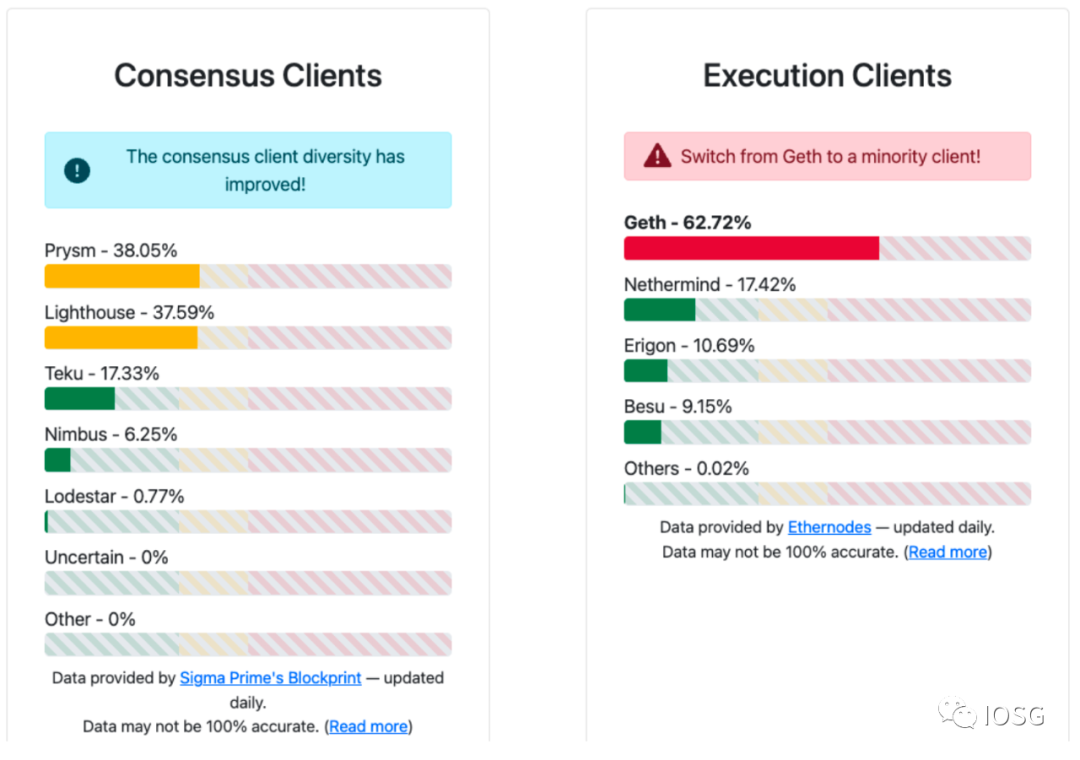

除 DVT 之外,共識層和執行層客戶端的多樣性同樣重要。

結語

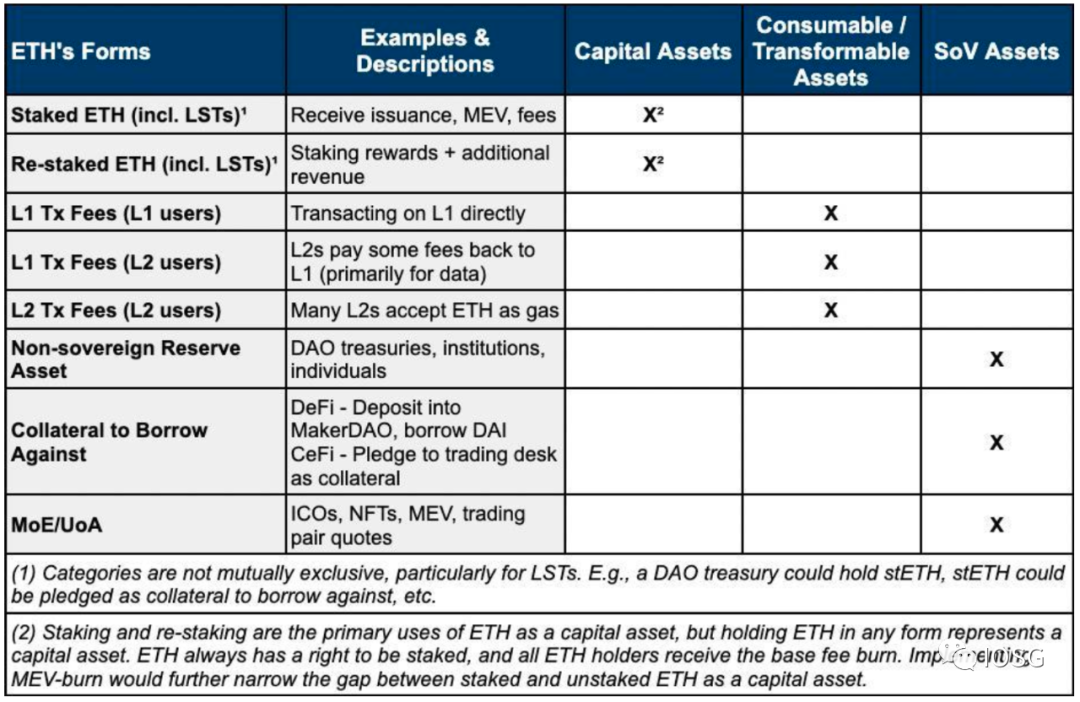

1997 年 Robert Greer 提出了三種資產類別:

1. 資本資產:能夠產生價值/現金流的資產,例如股票、債券等;

2. 可轉換/消耗性資產:能夠被一次性消費、燃燒或轉換,例如石油、咖啡;

3. 價值存儲資產:價值在時/空間上持續存在,具有稀缺性,例如黃金、比特幣。David Hoffman 在 2019 年指出,以太坊能夠同時作為上述三種資產:質押的 ETH 作為資本資產,Gas 作為消耗性資產,鎖定在 DeFi 中的 ETH 作為價值存儲資產。

今年 2 月,Jon 在上表中給出了更詳細的劃分:

1. 質押或再質押的 ETH,包括 stETH 等流動性質押代幣,代表能夠產生價值/現金流的資產,作為資本資產;

2. Layer1 和 Layer2 的 Gas 開銷,以及 Layer2 在 Layer1 的 DA 花費,能夠被一次性消費、燃燒,作為消耗性資產;

3. DAO 金庫等儲備資產,Ce/DeFi 的抵押品,以及 NFT 交易、MEV 計價、代幣交易對等分別作為記賬單位和交換媒介,價值在時/空間上持續存在,作為價值存儲資產。

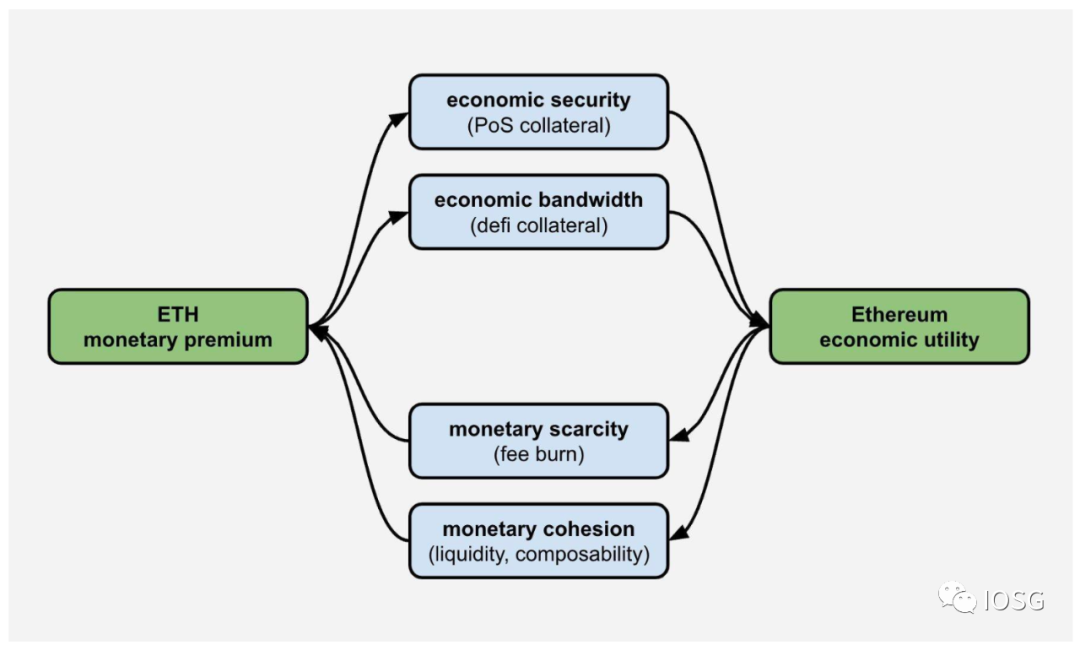

從 19 年到 23 年,隨著以太坊生態的蓬勃發展,ETH 的效用在不斷外延——直觀的體現在於作為 NFT 的計價單位、作為 Layer2 的 Gas Token、MEV、以及 LST 和基於 LST 構建的衍生品,甚至通過 Restaking 將經濟安全擴展到中間件,將價值回流到質押者。Shapella 之後以太坊質押協議級別的改動暫告一段落,之後更多的可能是應用級別的故事。筆者認為質押賽道儘管由來已久,但隨著一些重要事件所帶來的變化,仍然可能對現有的格局進行沖擊,並因此帶來隱含的投資機會。

Reference

https://www.gsr.io/reports/a-guide-to-ethereum-staking/

https://blog.stake.fish/ethereum-consensus-and-execution-layer-rewards/

https://blog.obol.tech/what-is-dvt-and-how-does-it-improve-staking-on-eth ereum/

https://consensys.net/blog/ethereum-2-0/what-is-staking/

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。