由鑑叔團隊精心打磨的《2022 年度 GameFi 賽道總結報告》將分為數據篇與項目篇兩部分 ,結合市場數據 、鏈上數據與具體的項目分析 ,盡力為讀者描述 2022 年 GameFi 賽道的發展情況 、與 2021 年的對比及未來可能的發展趨勢。

作者:鑑叔

封面: Photo by Skiking Photos on Unsplash

前言

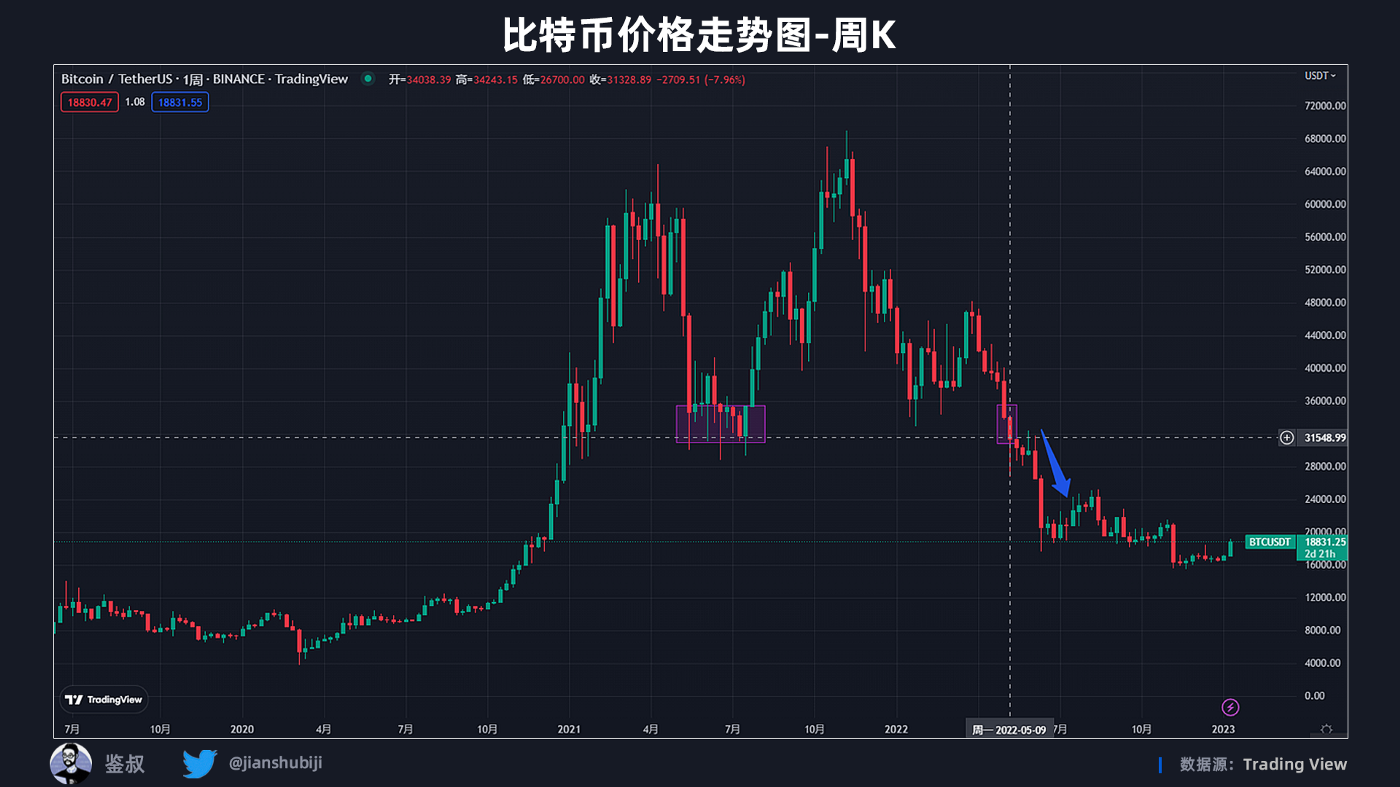

GameFi 在 2021 年獲得極大發展,代表性事件為 Axie Infinity 在全世界尤其是東南亞掀起的打金浪潮、Facebook 改名為 Meta 宣布進軍元宇宙領域等。進入 2022 年後,GameFi 雖然受到以比特幣為代表的加密貨幣市值整體下跌的負面影響,但仍在 2022 年上半年迸發出巨大的潛力,湧現出了以 StepN 為代表的 Move to Earn 項目,引起廣泛關注。當然,年輕的 GameFi 賽道還沒有足夠的力量逆勢而動,隨著曾經最大的算法穩定幣協議 Terra 開啟死亡螺旋,比特幣在 2022 年 5 月份跌破了 2021 年 5 月-7 月形成的強支撐,徹底覆滅了牛市回歸的希望,包括 GameFi 在內的 Web3 行業也迎來了自己的灰暗時刻。

深入探究 GameFi 這一新興賽道,由鑑叔團隊精心打磨的《2022 年度 GameFi 賽道總結報告》將分為數據篇與項目篇兩部分,結合市場數據、鏈上數據與具體的項目分析,盡力為讀者描述 2022 年 GameFi 賽道的發展情況、與 2021 年的對比及未來可能的發展趨勢。此外,本報告所使用的大部分圖表數據已在 Footprint 上建立數據看板。

在數據篇中,從 GameFi 的市場表現、融資分析、基本面表現、以及不同公鏈的發展情況,在宏觀層面分析 GameFi 市場 2022 年的整體動向與趨勢。

在項目篇中,我們將按照遊戲類型分類,系統性梳理 2022 年推特粉絲數在 50k 以上的熱門 GameFi 項目。從 Axie Infinity 的橫空出世,到 StepN 的幾近出圈,GameFi 賽道作為與 Web2 最為貼近的參與模式,一方面擁有解決傳統遊戲普遍痛點的潛力,另一方面也有吸引 Web2 用戶演化的可能,也讓人們看到 Web3 領域未來蓬勃的生機。

預告:項目篇報告將在 2023 年春節後重磅推出,敬請關注鑑叔推特動態。

數據篇基礎結論

- 2022 全年,GameFi 賽道雖有高光時刻但大部分時間跑輸大盤與比特幣。

- 2022 年 GameFi 賽道融資額同比 2021 年大幅增長,但下半年部分投資機構的市場態度由積極轉為觀望。

- 遊戲數量、鏈上交易數、活躍用戶數或持續下跌或不溫不火,GameFi 熊市何時結束仍沒有明顯徵兆。

- GameFi 項目活躍數與活躍用戶數在進入 9 月之後日漸平穩,市場或許已進入底部區間。

- 公鏈部分,BNB Chain、Polygon 領跑傳統公鏈,而專注遊戲領域的 WAX、Hive“悶聲發財”。

整體市場表現

GameFi 市值表現

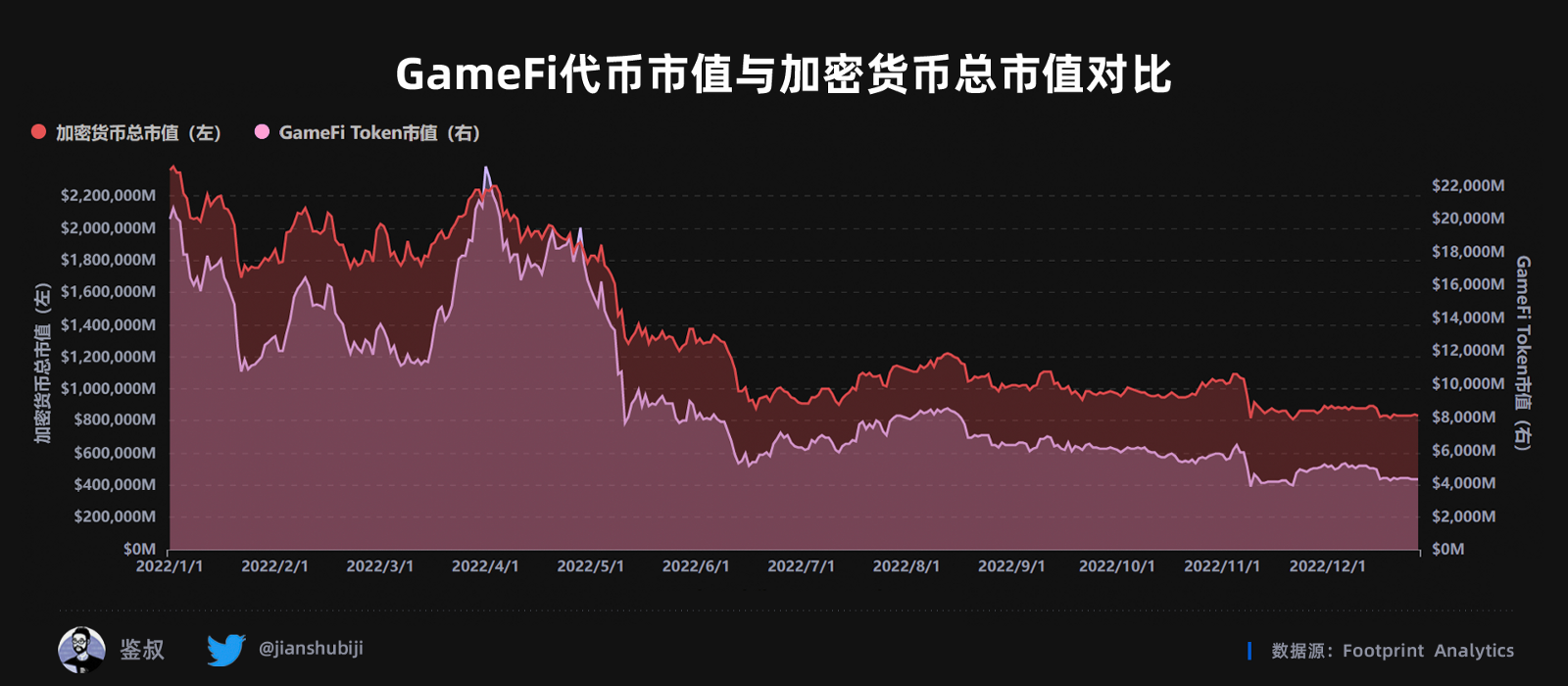

GameFi 市值與加密貨幣總市值對比

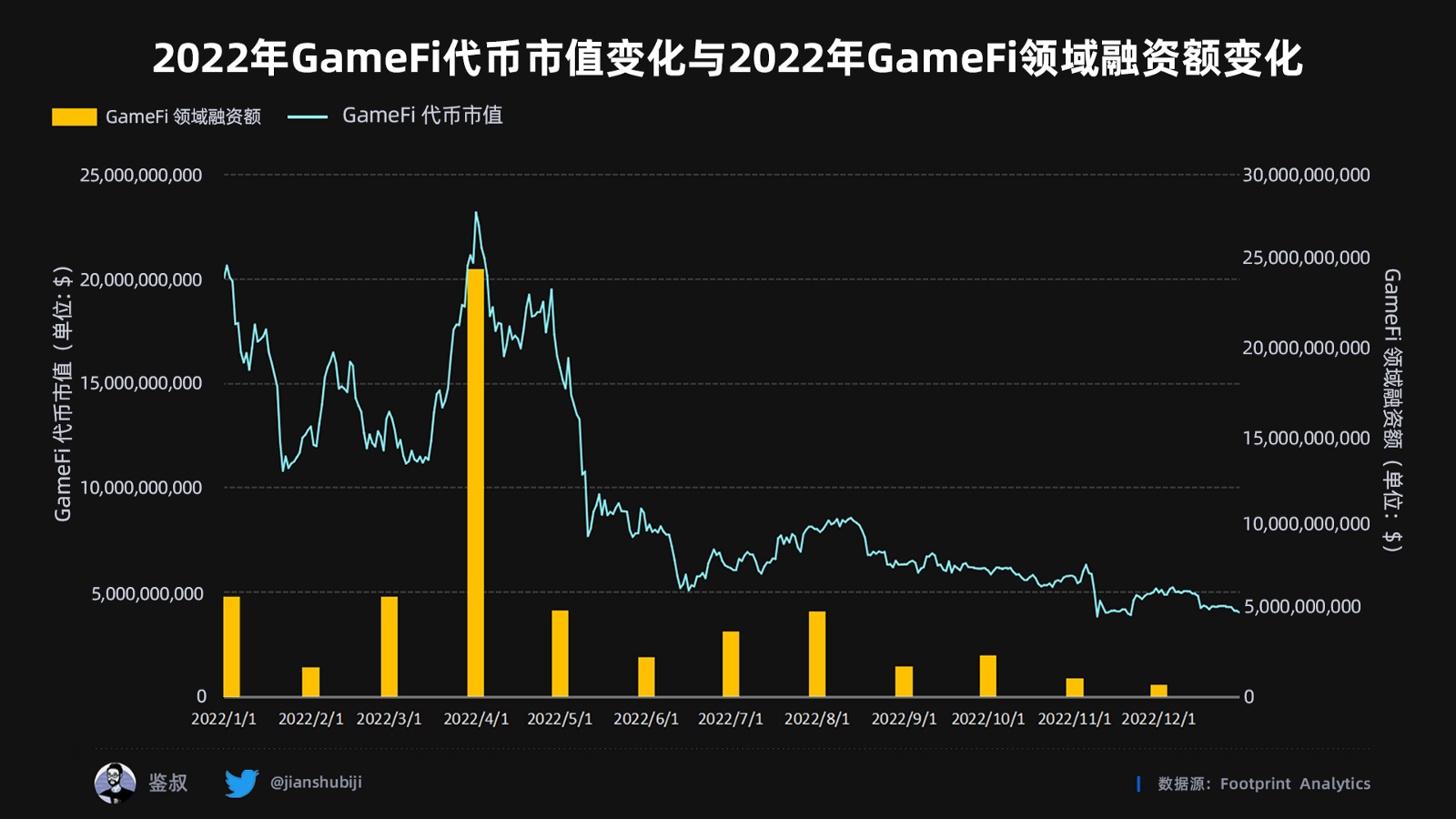

縱觀 2022 全年,GameFi 代幣市值保持與加密貨幣總市值同進同退的趨勢。其中,除 3–4 月份由 StepN 引發了 “Play to Earn” 浪潮使 GameFi 跑贏大盤外,大多數時間該賽道的跌幅都大於加密貨幣平均值而漲幅卻小於平均值。參照加密貨幣市值/GameFi 代幣市值比值變化,1 月 1 日,加密貨幣總市值是 GameFi 代幣的 117 倍,而截止 12 月 31 日,該數字已變為 195 倍,GameFi 賽道代幣跑輸大盤約 66.6 個百分點。

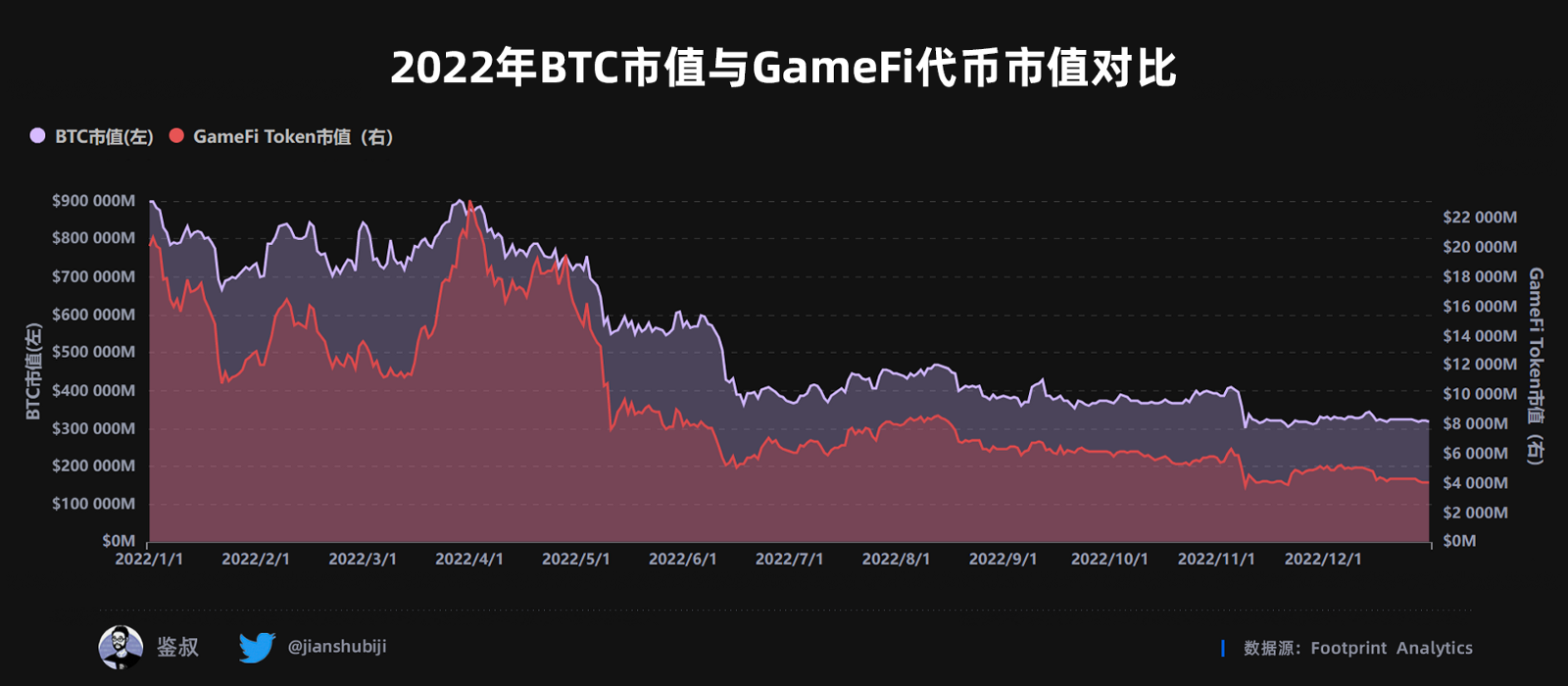

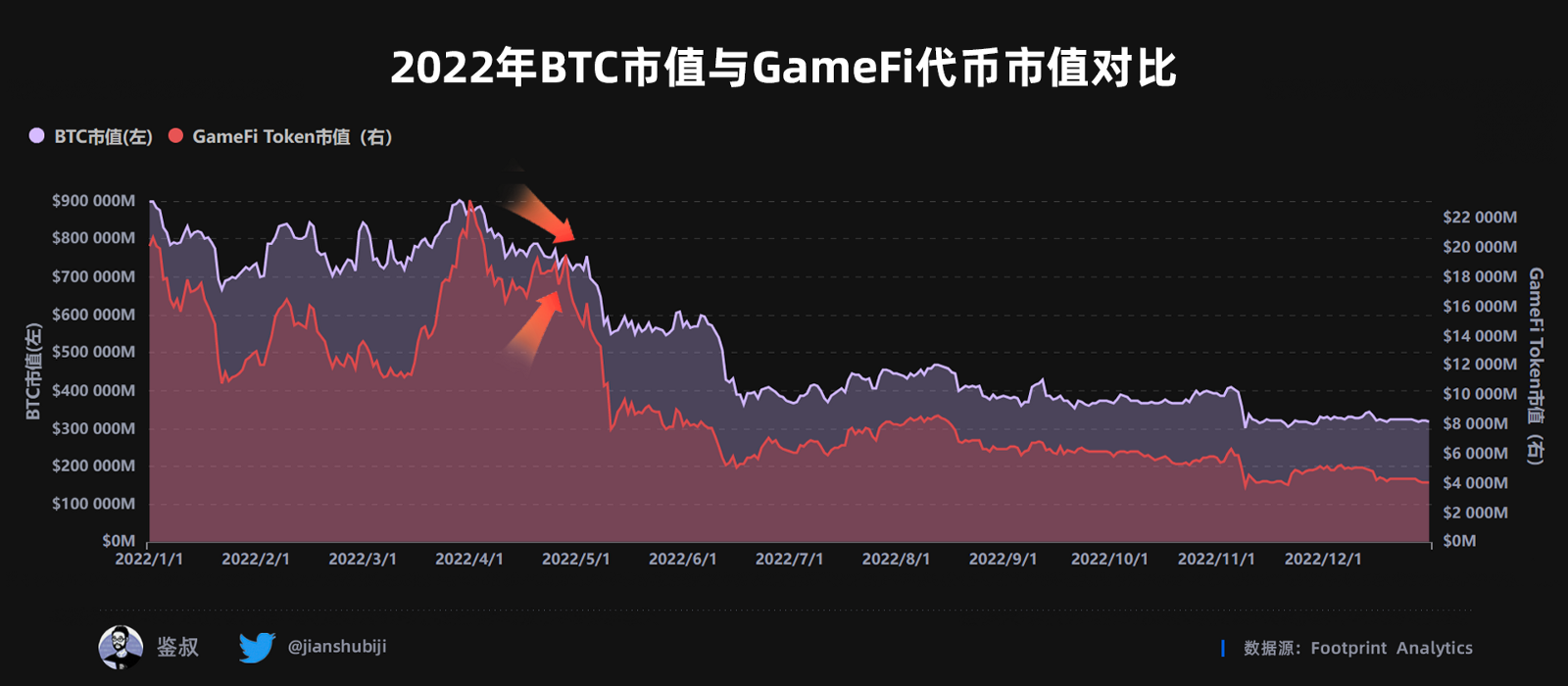

GameFi 市值與 BTC 市值對比

由於加密貨幣領域存在市值泡沫、暴漲暴跌等特點,相比整個市場的市值波動,或許 BTC 的市值與價格指數更能充任大盤的角色。對比 2022 年 GameFi 與 BTC 的市值比值變化(數據源:Footprint),以 1 月 1 日為基準,比特幣當天的市值約為 GameFi 代幣市值的 43 倍,而直到 12 月 31 日差距已變為 75 倍,GameFi 跑輸比特幣 74.4 個百分點。

綜上所述,從代幣市值的角度看,GameFi 賽道除在今年 3 月下旬至 5 月中旬的少數時間跑贏大盤及比特幣外,其餘大部分時間都缺少亮眼的表現。

GameFi 市值年內變化

詳細拆解數據,GameFi 市值高開低走的特徵十分明顯,尤其是在 5 月份迎來一次斷崖式下跌,之後一蹶不振。值得一提的是,GameFi 在 3–4 月份迎來一次較大幅度的上漲且在 4 月份的市場行情中尤為亮眼,如 GameFi、BTC 市值圖與 BTC 走勢圖所示,整個 4 月比特幣都維持下跌走勢,而 GameFi 的市值卻不降反升。推測該現象與 StepN 的價格沖頂有關,如 GMT 價格圖所示,4 月份 StepN 的治理代幣 GMT 在 2.5U 的基礎上高歌猛進,最高達到 4.17U 的價格,與同時期孱弱的大盤走勢形成鮮明對比。當然,GameFi 依托 StepN 短暫跑贏了大盤,同樣也會受到 StepN 暴跌的影響;4 月 29 日,在以一根長上影線收盤後,GMT 開啟了一路下跌模式,連帶著 GameFi 賽道在 2022 年 5–12 月中再也沒能跑贏大盤。

GameFi 市值同比變化

對比 2021 年與 2022 年 GameFi 的市值變化,其呈現明顯的”M“頂走勢— — 憑藉 Axie 的打金熱潮在 2021 年底達到歷史最佳水平後跟隨大盤下跌,隨後由 StepN 帶領賽道發起衝刺,但新高點仍不破前高,隨後再沒有走出獨立行情。截止 12 月 31 日,GameFi 當前市值已低於 2021 年 8 月的水平。

GameFi 融資

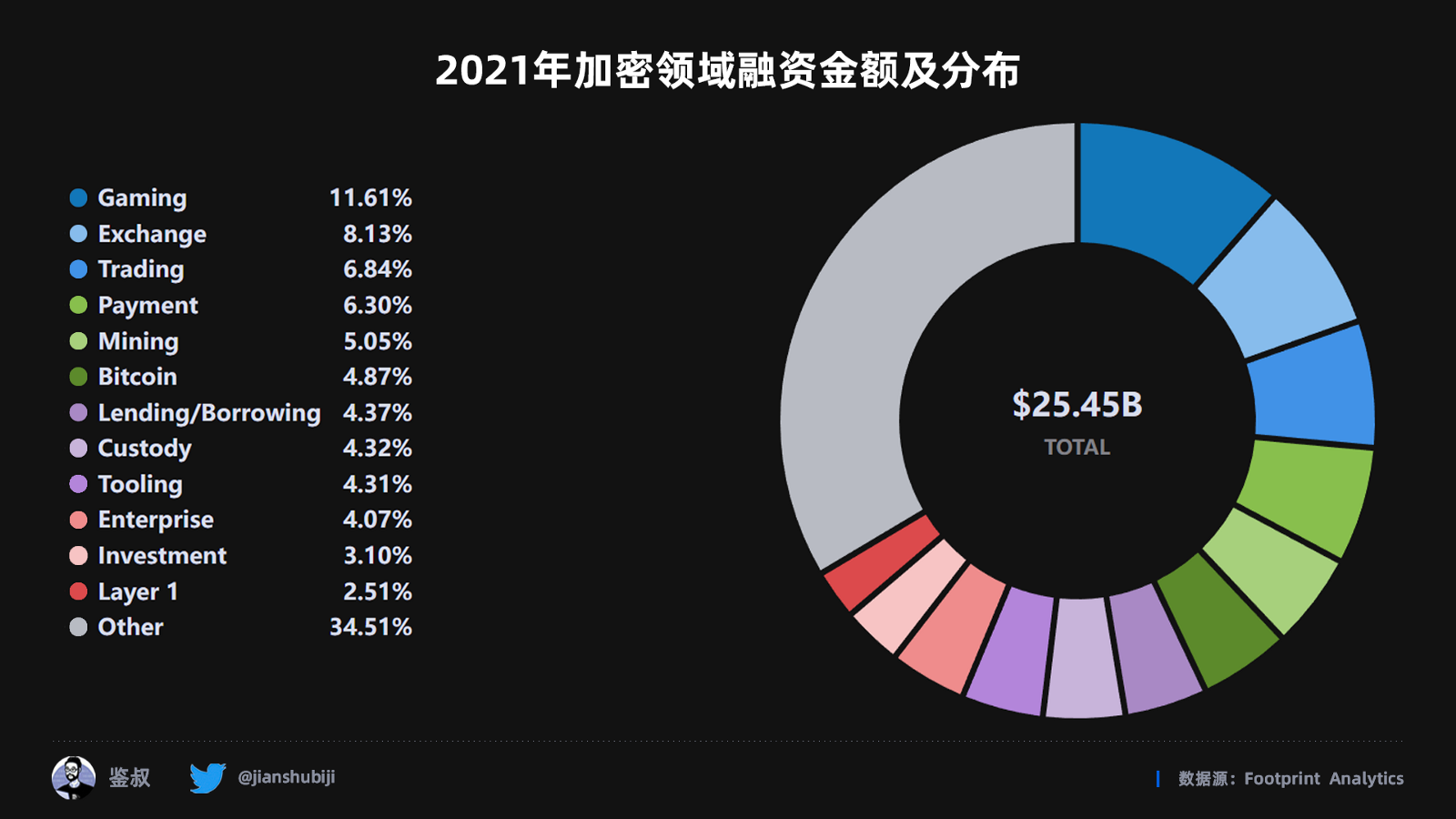

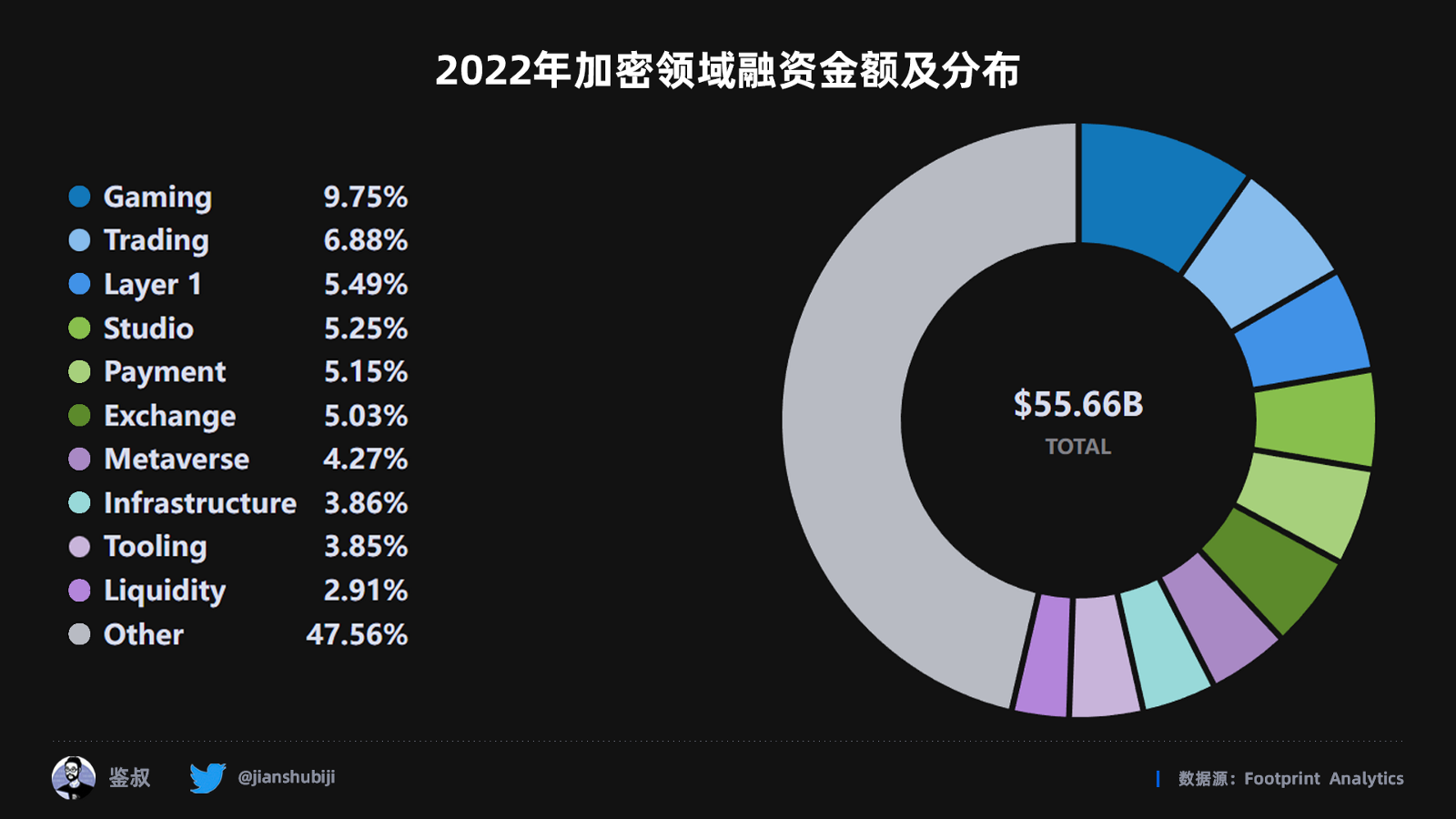

加密領域 2021 年/2022 年融資類別

與二級市場的慘淡相比,一級市場的數據明顯更為亮眼。2022 年,加密行業全年融資額約為 556.6 億美元,同比漲幅達到 118% 以上,其中鏈遊的融資佔比雖較 2021 年小幅下滑,但仍是加密行業吸納融資最多的領域。而與 GameFi 賽道佔加密市場 9.5% 左右的融資額相比(不含 Metaverse),其現有代幣市值則僅佔市場總額的 0.5% 左右,可謂極不匹配,這也從一定程度上說明投資方對於 GameFi 賽道前景的認可,未來還存在較大的發展空間。

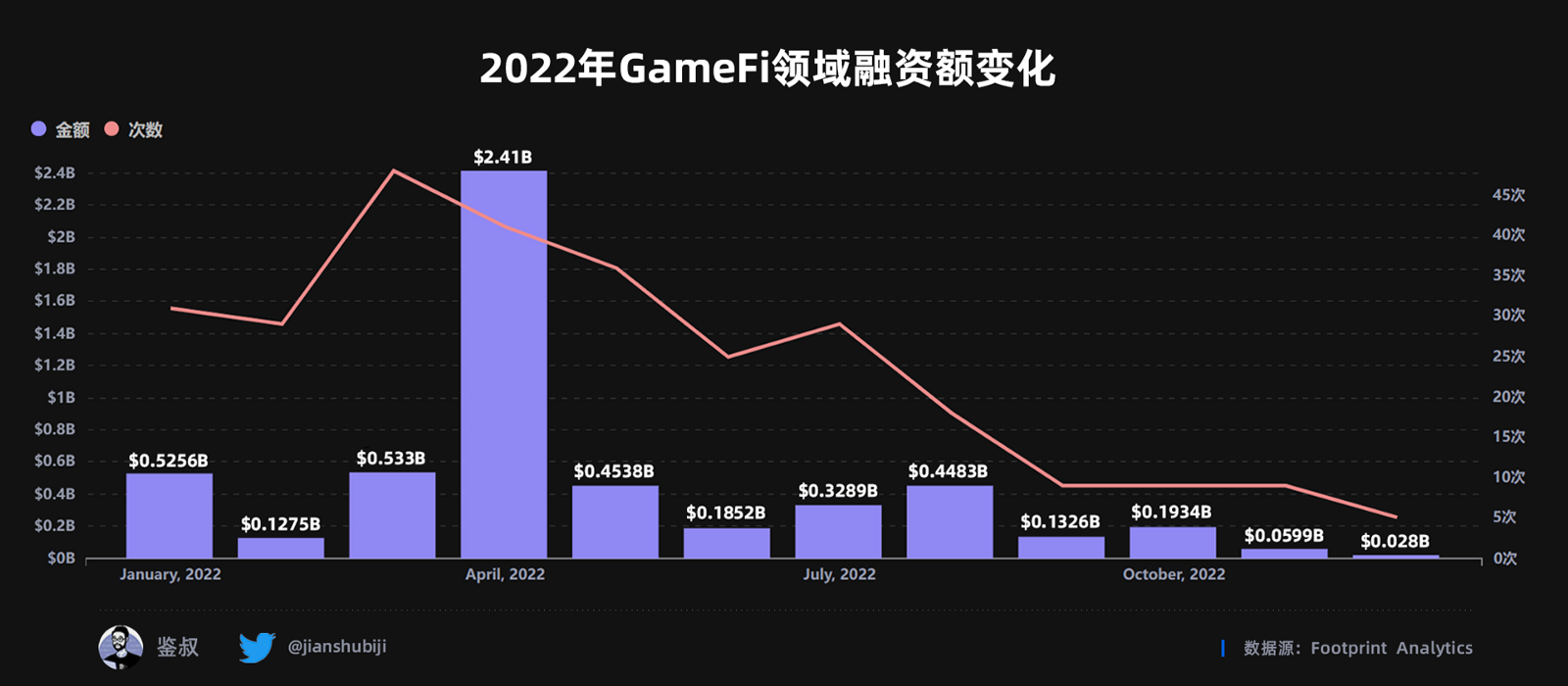

GameFi2022 年全年融資情況

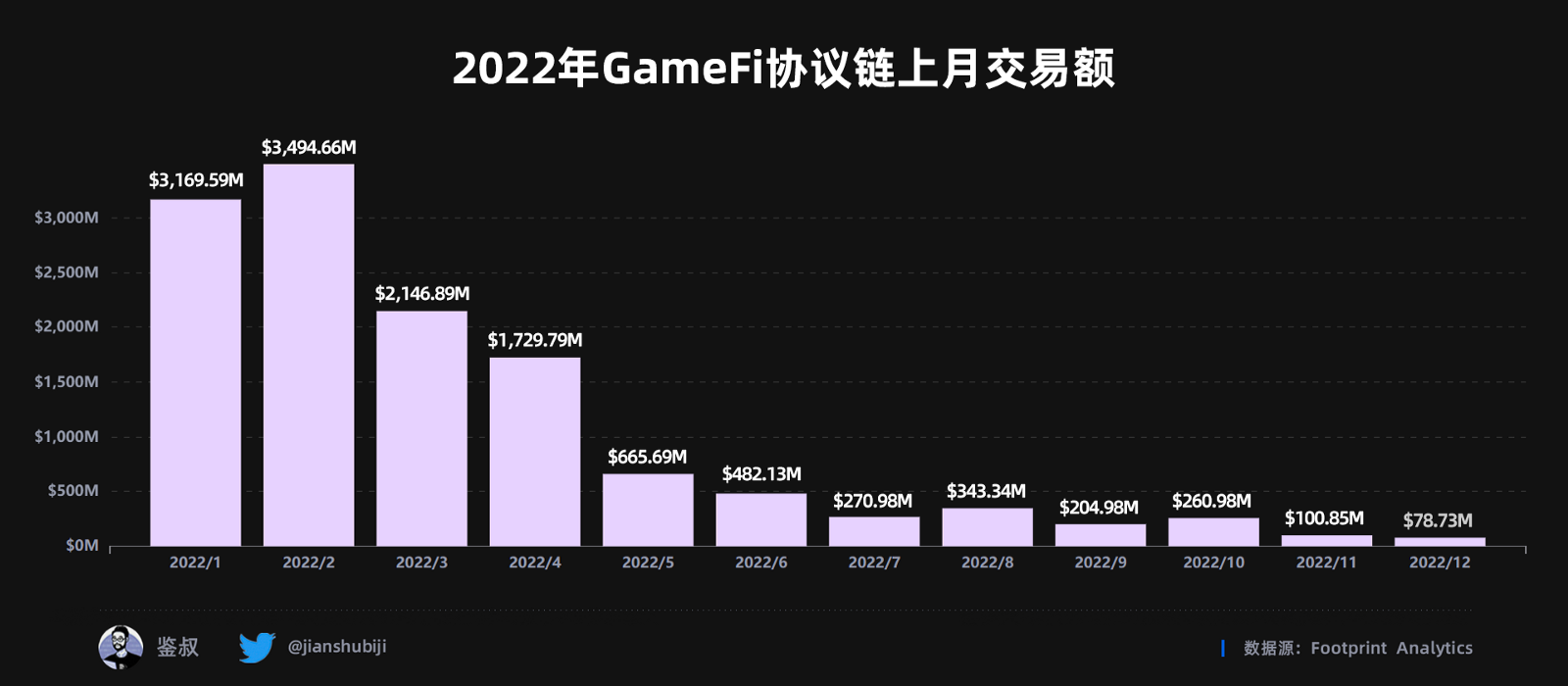

拆解融資數據,2022 年全年 GameFi 領域融資超過 54 億美元,但其中接近一半是在 4 月份完成的,這可能與 StepN 引發的鏈遊熱有關。隨著 GMT 市值的下跌,GameFi 領域的融資也在 4 月份達到巔峰後迅速下降,雖在 7 月與 8 月迎來小幅反彈,但又開始逐步下跌模式。尤其在步入 11 月後,11 月與 12 月的融資額分別只有 5900 萬美元與 2330 萬美元,融資總額不到 10 月份的一半。但這段時間內並非沒有利好,全球最大的加密貨幣交易所幣安於 11 月 24 日開啟了新的 IEO 項目— — Hooked Protocol,這是一個 Web3 遊戲化社交學習平台,屬於 “X to Earn” 賽道,本次 IEO 的時間持續至 12 月 1 日。這也是幣安時隔 9 個月再次開啟 IEO,而上個 IEO 的項目則是著名的百倍項目 StepN。幣安親自下場的利好不可謂不大,但 11 月與 12 月的融資額仍沒有起色,可見過去數月糟糕的市場極大地影響了投資機構的信心。

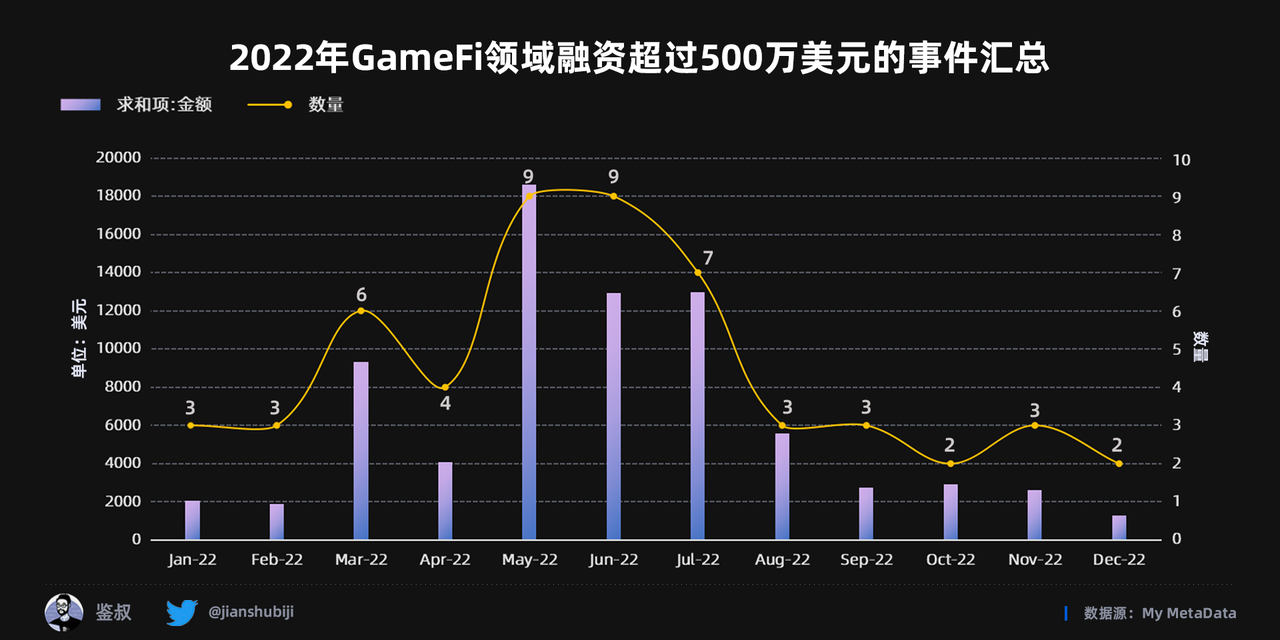

大額投資或許更能反映大型投資機構對市場的信心。不完全統計,2022 年全年 GameFi 領域融資超過 500 萬美元的事件一共 51 起,其中一半以上(33/51)發生在上半年。雖然 GameFi 的市值與每月融資額在 4 月份沖頂之後迅速下降,但大型投資機構的投資信心似乎並未受到影響,5、6、7 月的大型融資事件仍層出不窮。大型融資事件與融資額的大幅減少是在進入 8 月之後,側面反映了大型投資機構態度的轉變— — 由積極投資逐漸轉為觀望。

GameFi 基本面表現

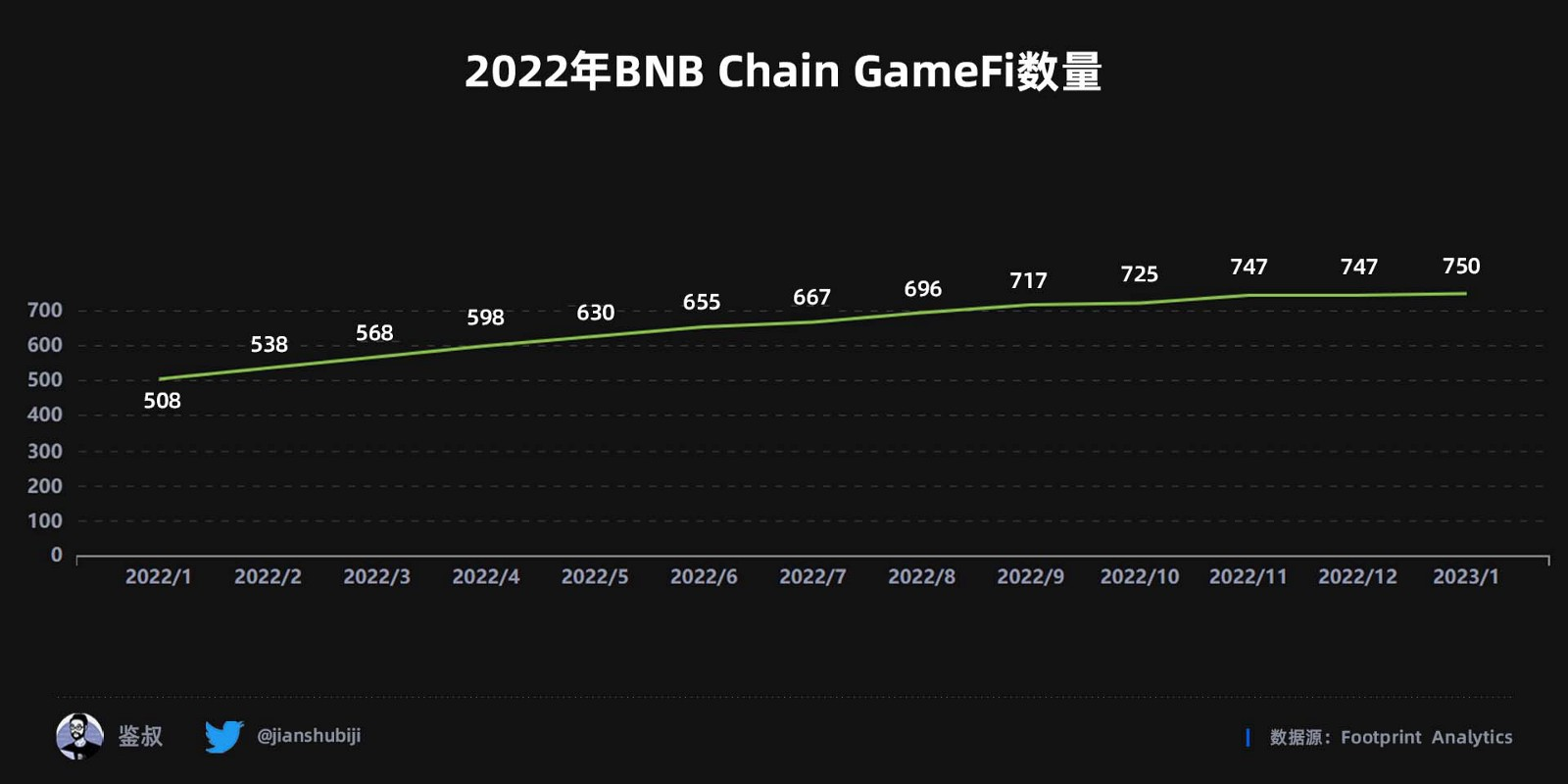

GameFi 遊戲數量變化

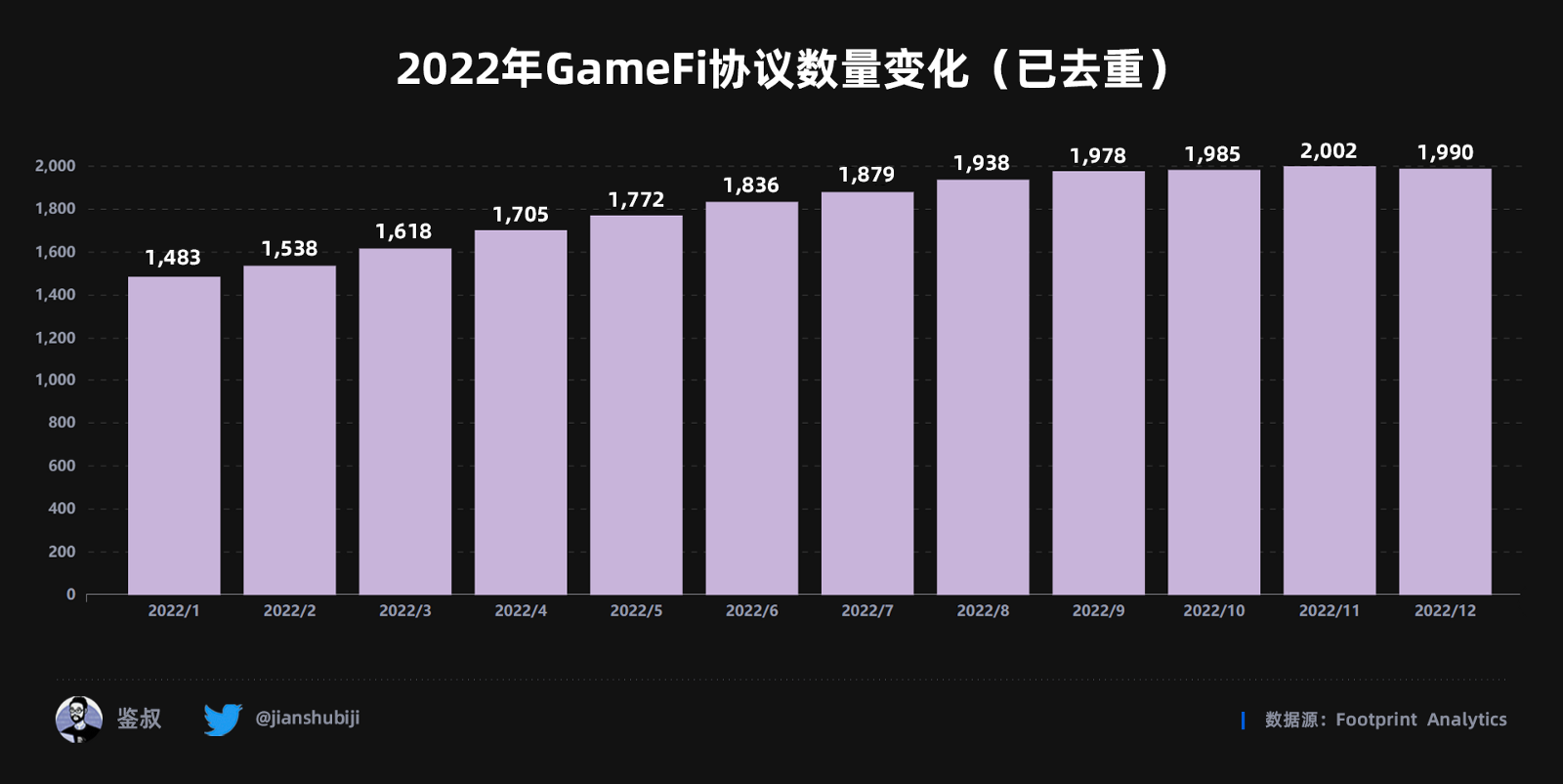

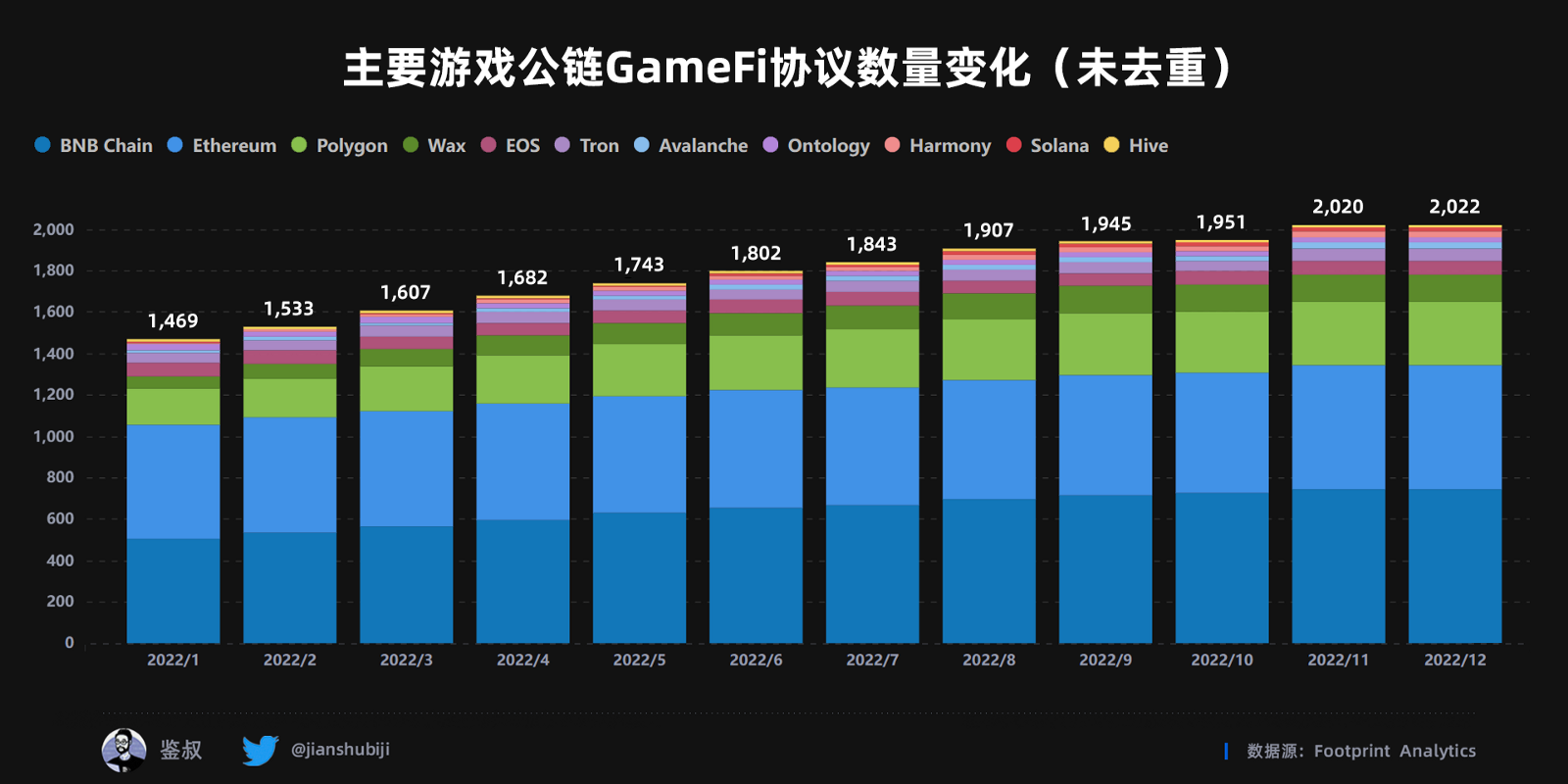

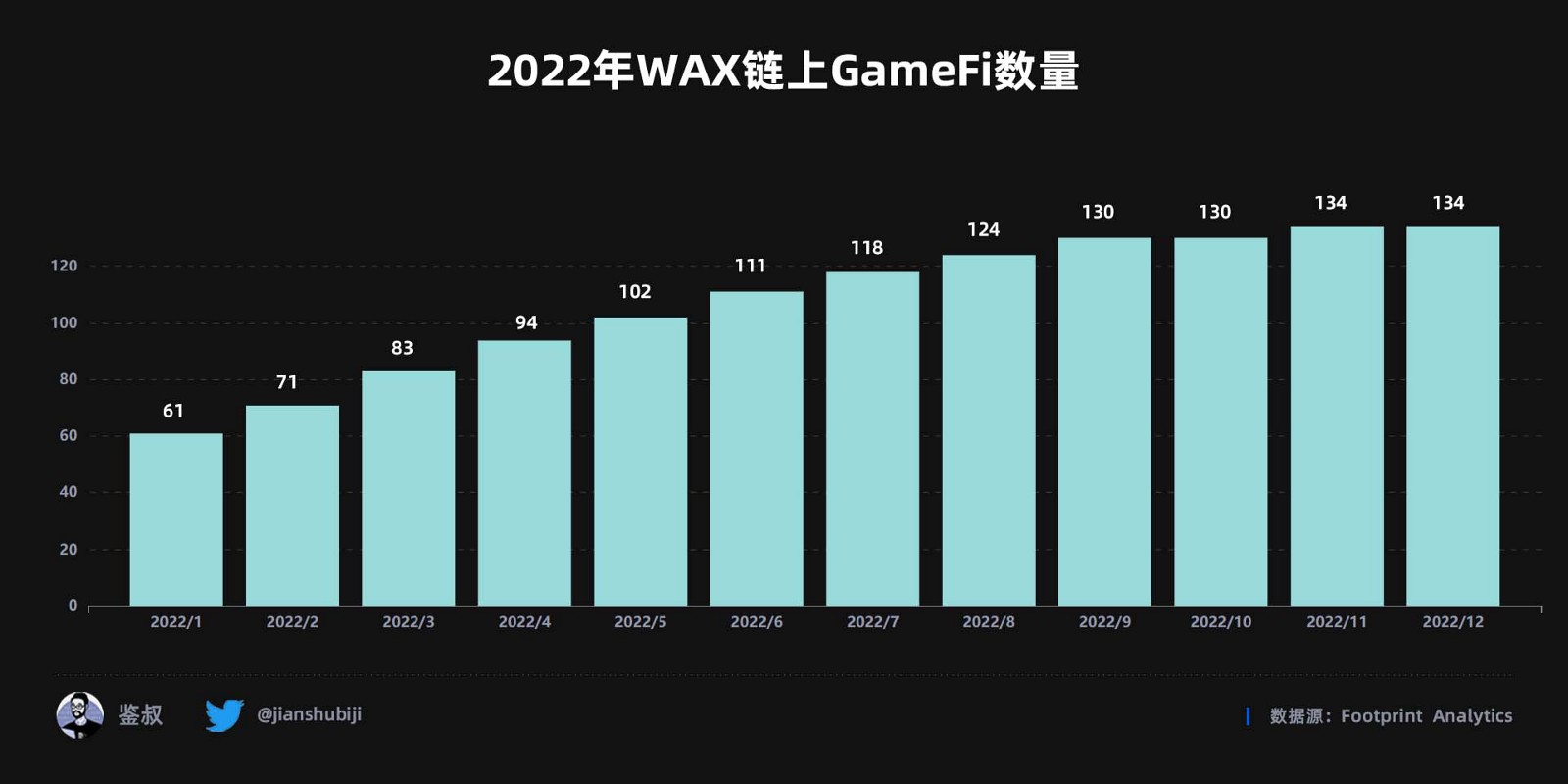

2022 年 1–9 月,GameFi 遊戲的數量保持持續穩定的增長,自 9 月份之後,數量趨於平穩,增長近乎停滯。該現象可能與 GameFi 領域的融資在 8 月份之後銳減有關,新資金的流入速度變慢導致新遊戲增長減緩,同時不斷有 GameFi 遊戲停止運營,此消彼長之下造成了遊戲數量增長的停滯。

特殊說明: Q1、Q2、Q3、Q4 遊戲數量數據未進行去重處理,所以 Q3、Q4 數據會比 2022 年 GameFi 遊戲數量變化(去重)高。原因是部分遊戲在多鏈部署,比如 The Sandbox 在 Ethereum 與 Polygon 上均存在,如果去重會導致以鍊為維度的數據失真,因此未去重。

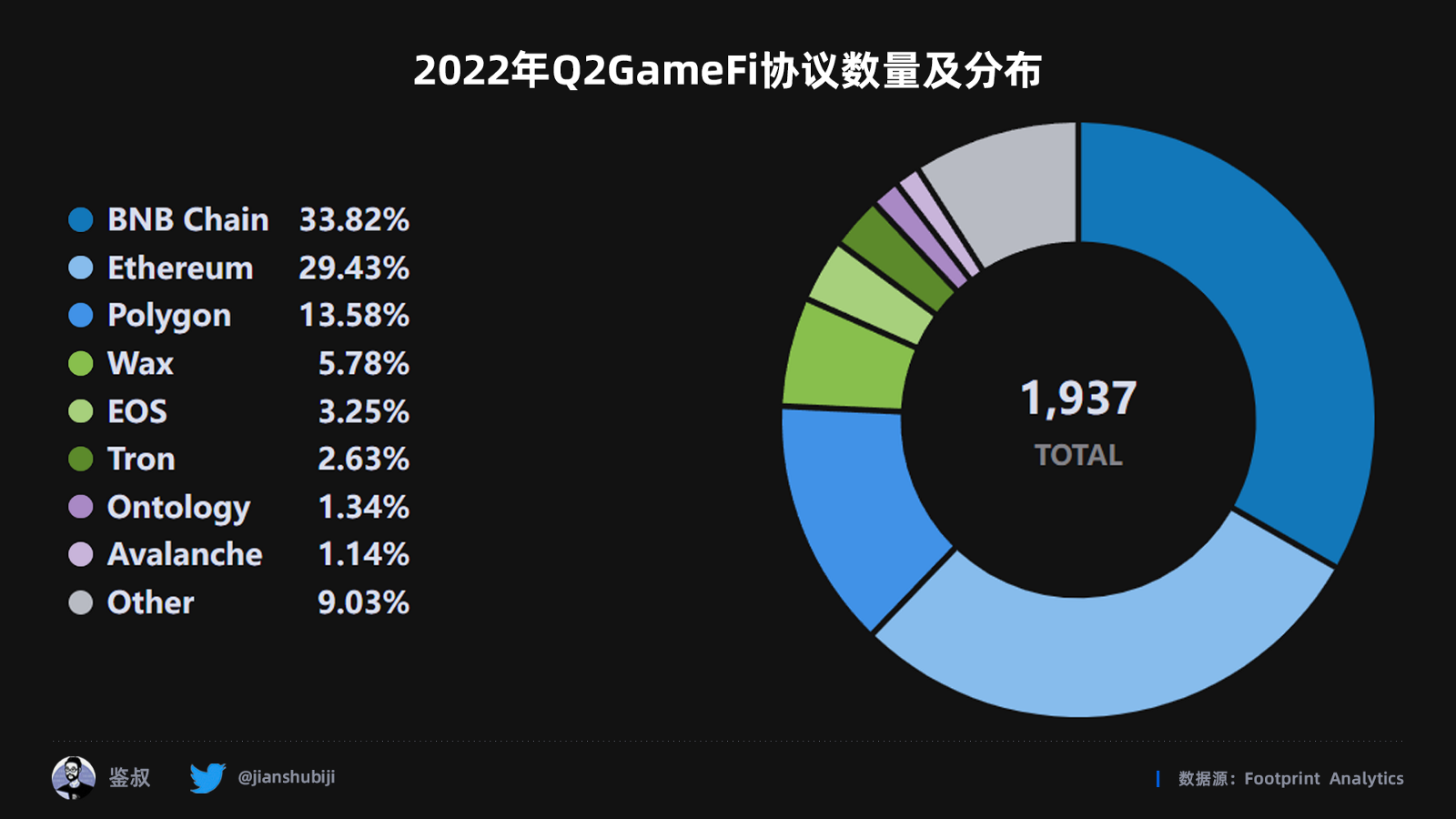

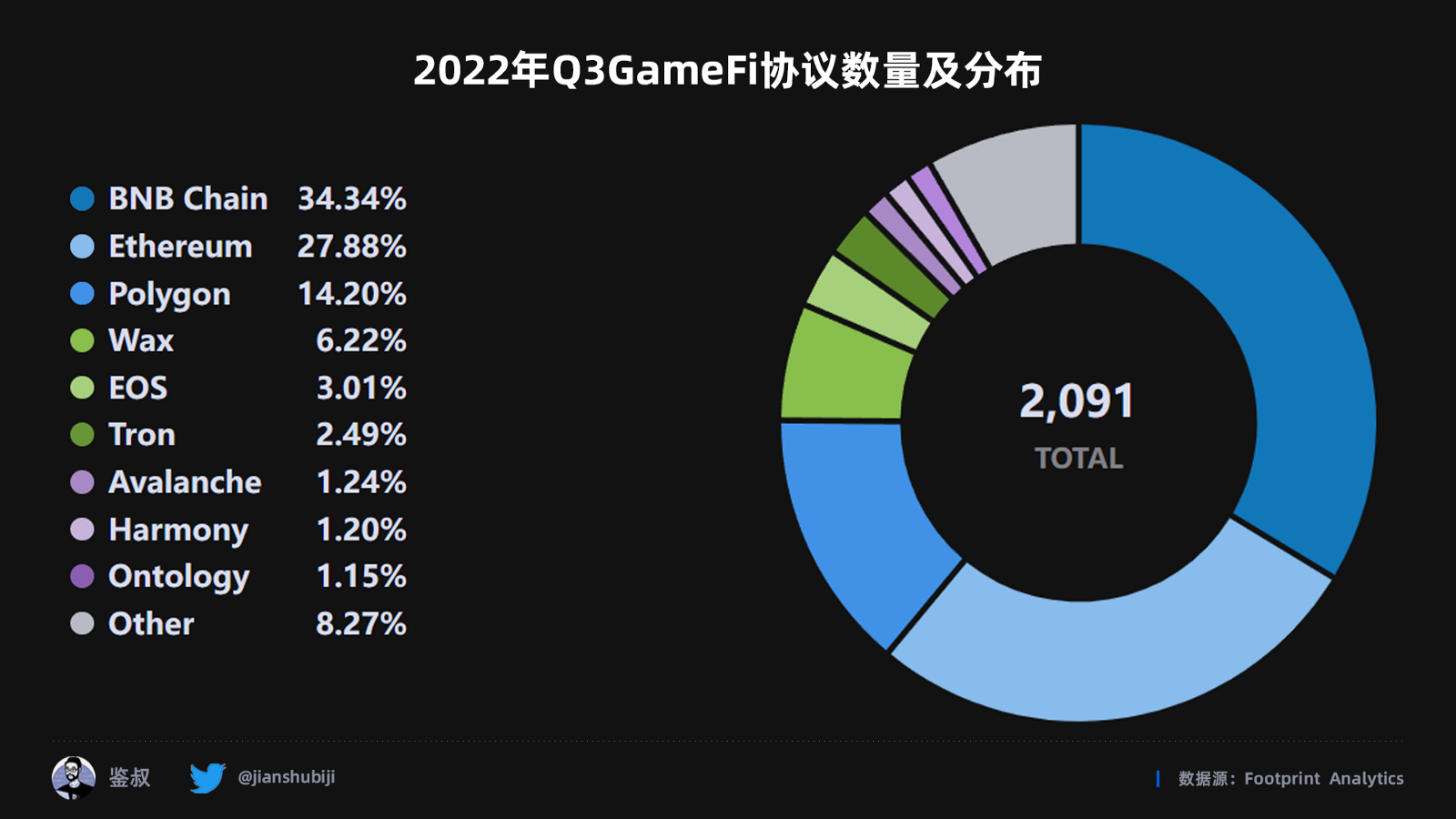

拆分 GameFi 遊戲數量數據,GameFi 遊戲的格局逐漸發生變化。在第一季度起始,BNB Chain 和 Ethereum 不分伯仲;不過在此之後 BNB Chain 後來者居上,並逐漸與其他公鏈拉開差距,但現在斷言 BNB Chain 將成為首選遊戲公鍊或許還為時尚早。

此外,2022 年 Q1 至 Q2 迎來了一波遊戲增長的井噴期,或許是因為 Q2 以 “Move to Earn” 為主要模式的 StepN 將 GameFi 推至本輪牛市的最高峰,刺激了大批為趕東風而著急釋出遊戲的項目方。直接的後果是,由於充斥著單一遊戲模式和毫無新意的規劃,GameFi 賽道在加密市場迅速走熊後受到的影響更甚,跌幅更大。在大批無法滿足獲利預期的玩家退場後,很多遊戲被迫停止運營,整個新興賽道開始趨於冷靜。因此在 Q4 階段,鏈上的總體增幅並不樂觀。

市場低迷無疑會給遊戲團隊帶來壓力,畢竟做出在熊市發布遊戲的決策需要更為謹慎。需要重申的是,遊戲開發通常需要多年時間,而上游融資前景的減弱可能會使未能在牛市中籌集到足夠資金的項目面臨風險。但對於高質量的 3A 遊戲,等待它的開發和打磨是必經之路。

鏈上交易量變化

特殊說明:由於鏈上數據錯綜複雜,存在部分協議的智能合約未被數據源完全收錄、部分協議的 NFT 在第三方二級平台交易因而未被統計在內等情況,因此本文所使用的有關鏈上交易額/量的數據均是不完全統計,僅用於分析大致趨勢。

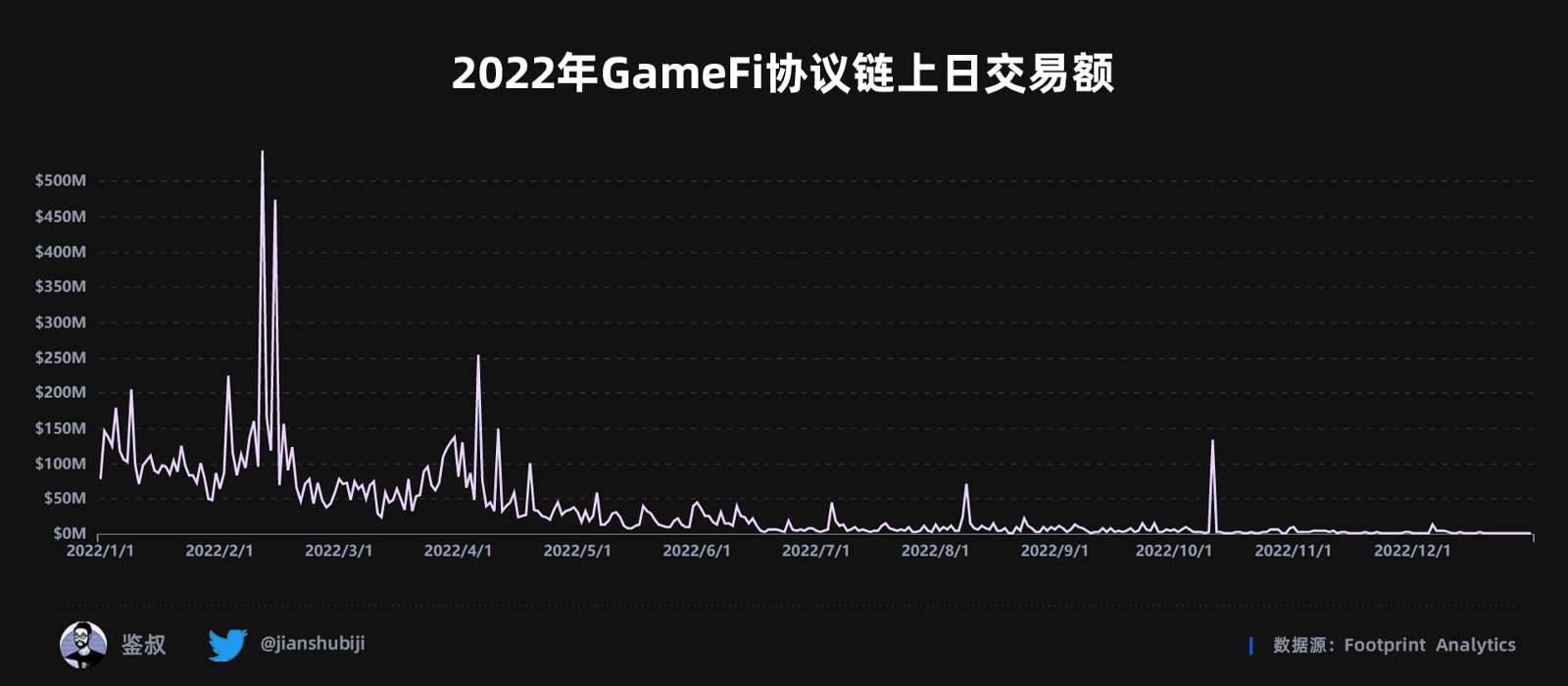

觀察 2022 年 GameFi 協議的每日鏈上交易量,其與 GameFi 代幣的市值、GameFi 領域的融資額具有相關性。在鏈上交易活躍時,GameFi 的市值與融資額往往也處於高位。可以看到,在 2022 年的 4 月、8 月與 10 月,GameFi 協議的鏈上日交易額均有突然放量的情況,與此對應的是 GameFi 代幣的市值在這三個月也有過小幅反彈;融資額在 6 月份觸底後開始上升,在 8 月份達到下半年的最高水平。

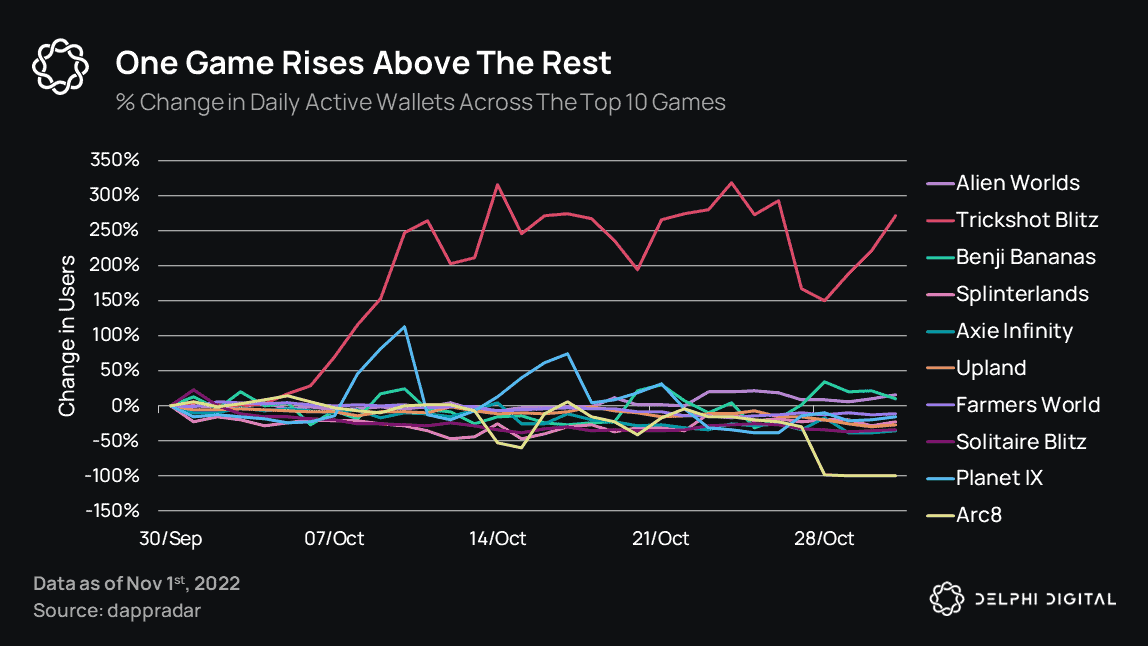

在 GameFi 協議 2022 年每日鏈上交易量中,10 月份的一次高點頗為引人注目,其巨大的交易量與先後數月形成鮮明對比。細究原因,可能與 Planet IX 和 Trickshot Blitz(TB)有關。

Planet IX 是一個遊戲化的 DeFi 協議,主要機制是讓玩家收集名為 PIX 的土地,這些土地可以組合和質押以獲得 IXT 代幣獎勵,質押功能於今年 10 月上線。

TB 是一個可免費玩的手游,玩家之間彼此進行台球對戰。它的特點是玩家可以獲得 RLY 代幣的獎勵,且這些代幣可以立即兌換成法定貨幣。TB 在 10 月份更新了獎勵機制,10 月 6 日至 15 日其給與老用戶的拉新代幣獎勵翻了一番,同時降低了用戶的提款費用,增加了單次最大提款數量。

事實上,這兩款遊戲仍不能在 GameFi 領域佔據前沿位置,但這也恰恰反映了 GameFi 的方興未艾,僅僅改進了經濟模型或上線了新功能的小遊戲就可以引發整個賽道的數據增長,該賽道的項目排名遠遠沒有固化,新遊戲仍然擁有機會。

鏈上用戶數變化

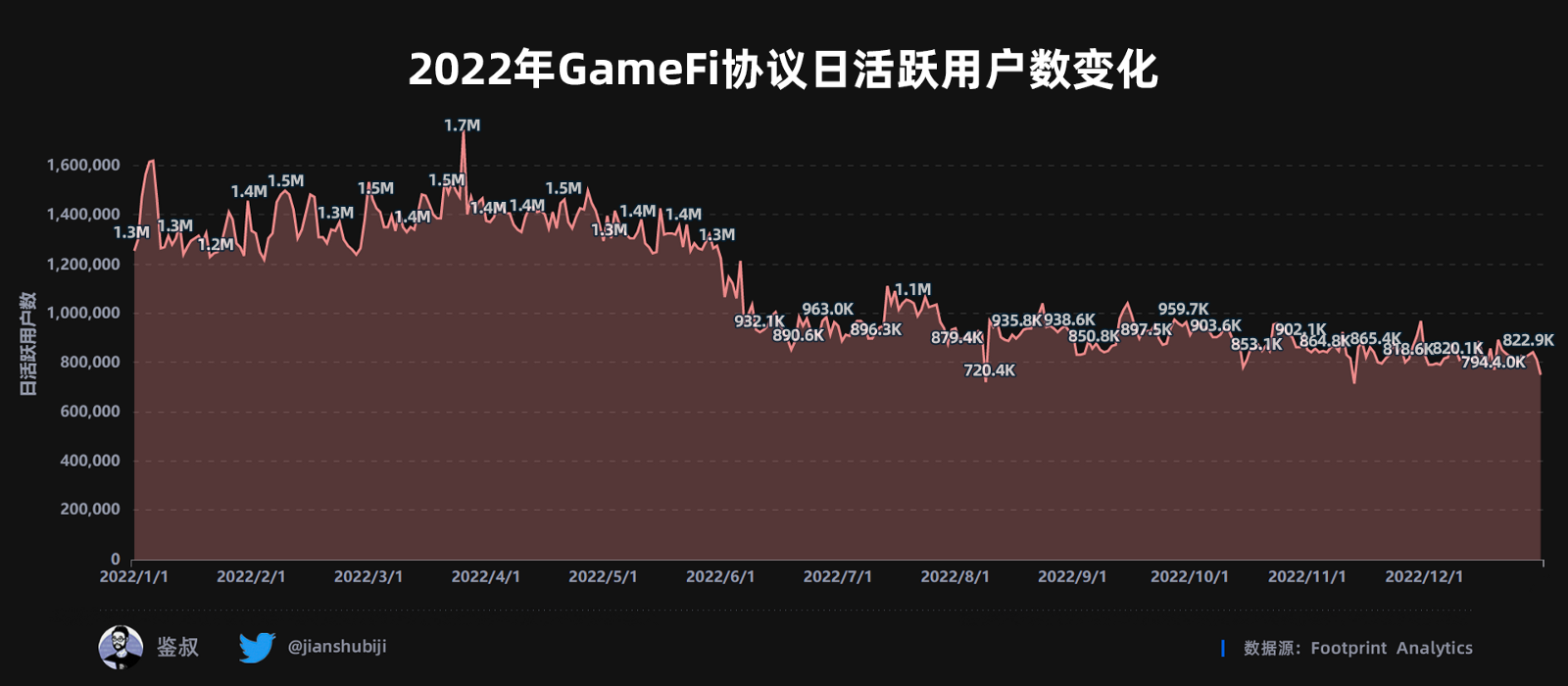

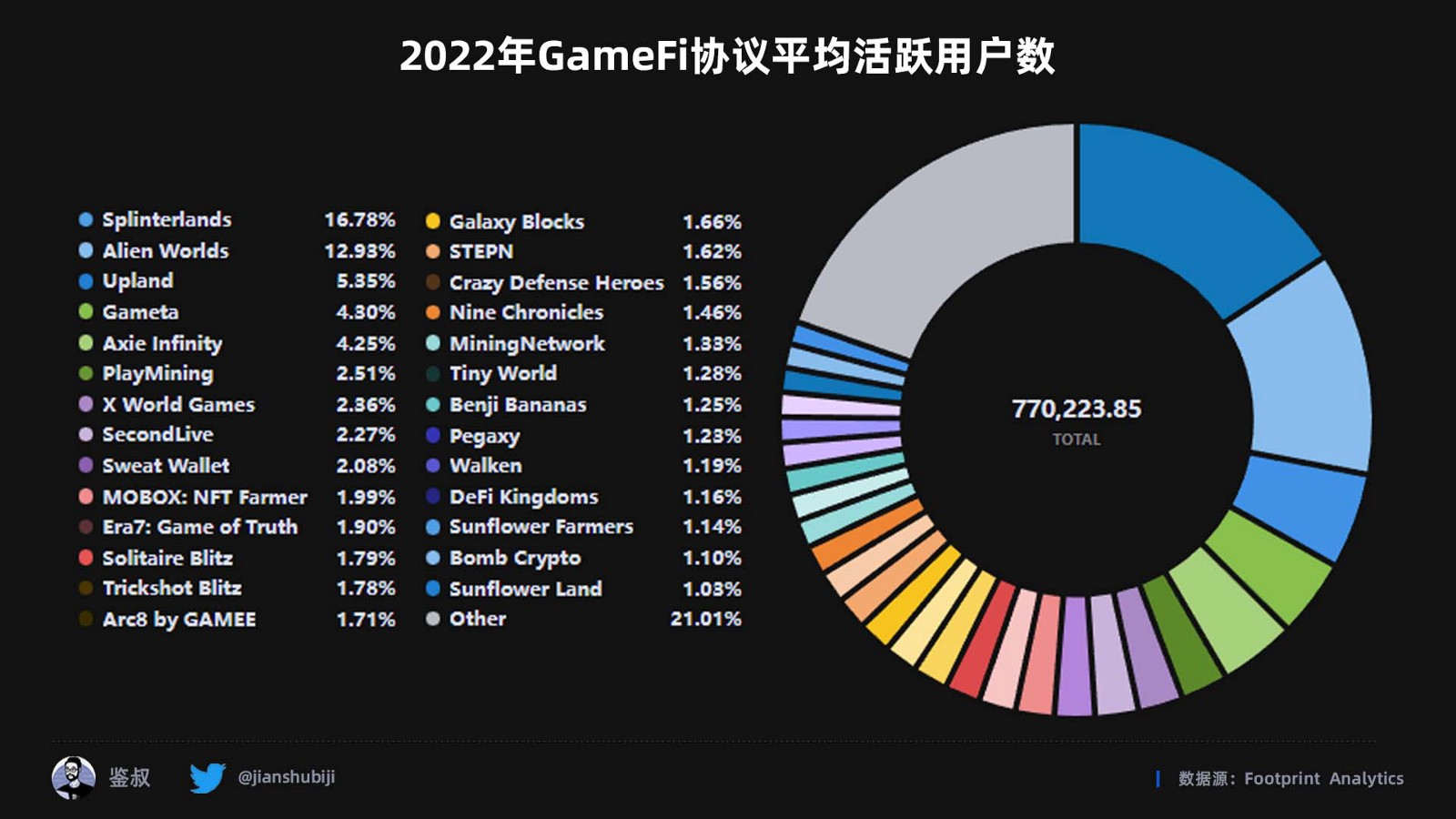

鏈上 GameFi 活躍用戶數變化

2022 年 1 月至 5 月中下旬的 GameFi 協議鏈上活躍用戶數穩定在 120–140 萬左右,該數據並沒有跟隨 5 月份加密貨幣與 GameFi 代幣的市值下跌而下跌,而是滯後到了 5 月底與 6 月份才開始大幅下降。此現像或許與 StepN 官方在 5 月 27 日宣布清退中國大陸賬戶有關,隨後坊間傳言 StepN 部分團隊已被逮捕,負面消息疊加之下 StepN 代幣與 NFT 價格再度暴跌,打金用戶撤出。

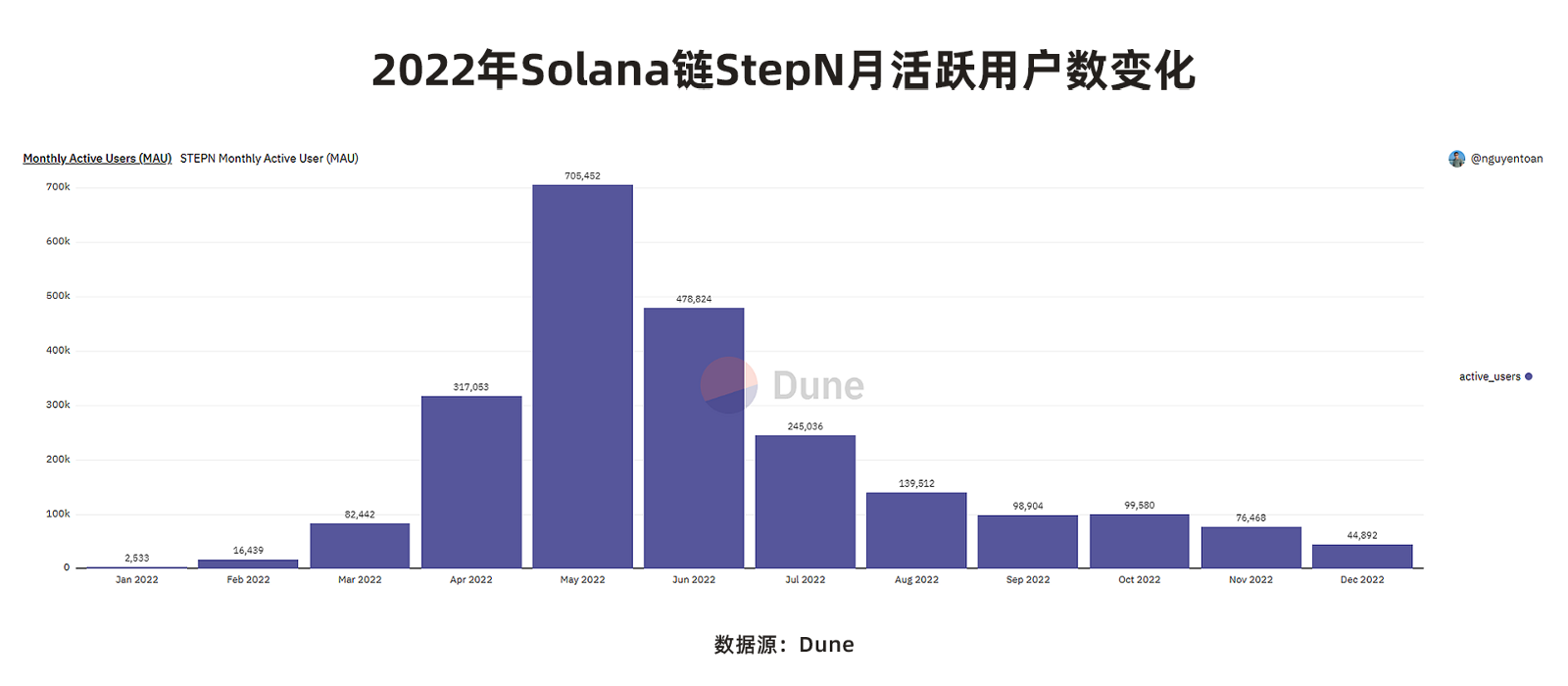

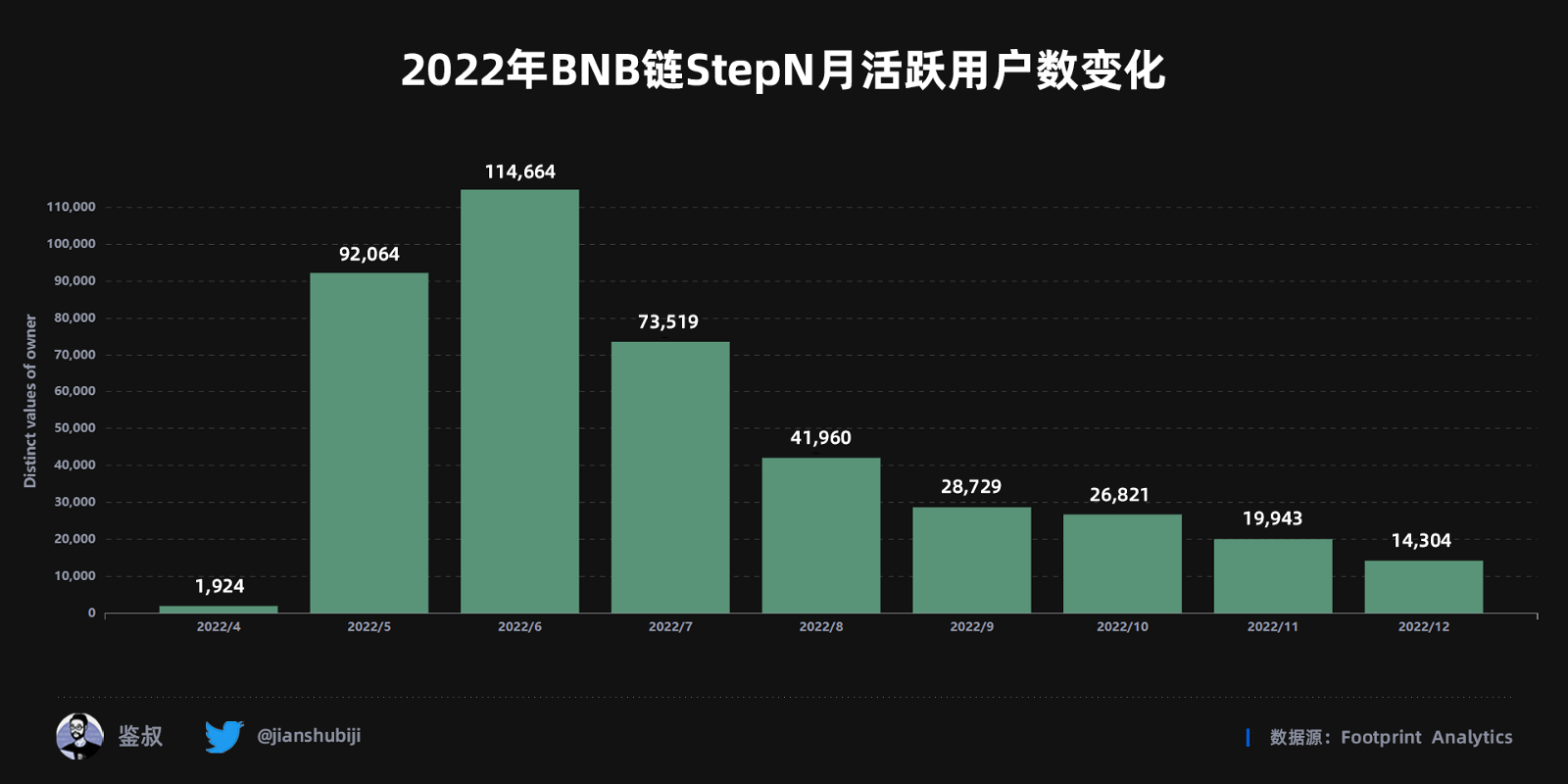

曾經盛極一時的 StepN 的 Solona 鏈上月活用戶從巔峰時的 70 多萬逐步降到現在的 4 萬左右,BNB Chain 月活則降至 1.4 萬左右,一眾蓄勢待發的 “Play to Earn” 項目紛紛喪失熱度。值得關注的是,自 8 月份之後,雖然 GameFi 代幣市值不斷走低,但日活躍用戶始終維持在 80 萬-100 萬之間,某種程度上講,該數字可能是當前階段 GameFi 刨除了打金屬性之外的 “真實用戶數” 最大值。

鏈上新增用戶數變化

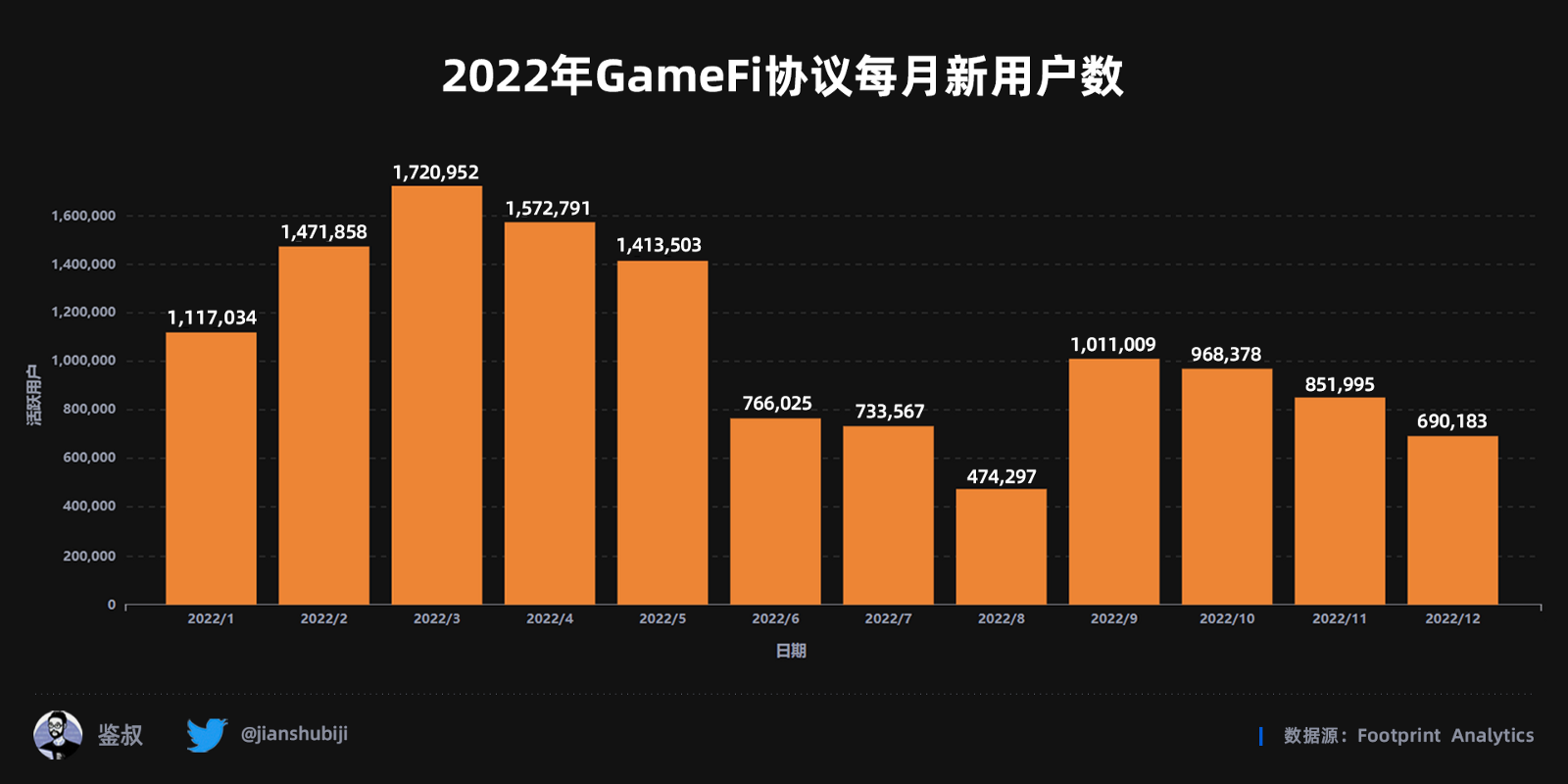

相比其它維度指標的低迷,2022 年 GameFi 協議的每月新用戶增長量表現良好,沒有出現年初數據量很大而年底很少的情況。雖然 6、7、8 三個月的數據較為慘淡,但 9 月份的數據出現積極增長,新增用戶數達到 99.5 萬,一掃之前數月的陰霾。在這段時間內,多個遊戲項目有了較大的動作,例如,基於 Solana 開發的 3D 女性向裝扮類 NFT 遊戲 Power of Women 登頂 Google Play 美國地區遊戲總榜首;The Sandbox 推出僅對 Polygon 網絡上土地所有者開放的專屬 SAND 質押計劃等。

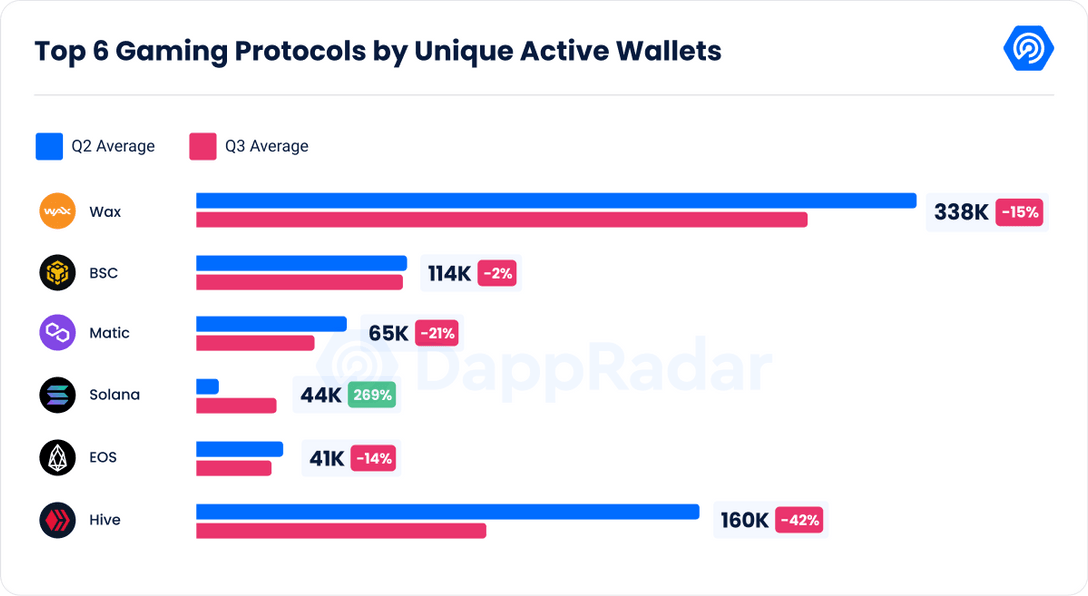

此外,從基於 UAW(獨立活躍錢包數,可代表非重複的活躍用戶數量)數量的前六大遊戲協議來看,Solana 是該組中唯一一個使用量比上一季度有所增加的區塊鏈,從第二季度到第三季度的峰值達到了 269%(44K dUAW)

不同公鏈 GameFi 的發展

主要遊戲公鏈 GameFi 項目數據

註釋說明:主要遊戲公鏈 GameFi 協議數量數據未進行去重處理,所以數據會比 2022 年 GameFi 遊戲數量變化(去重)高。原因是部分遊戲在多鏈部署,比如 The Sandbox 在 Ethereum 與 Polygon 上均存在,如果去重會導致以鍊為維度的數據失真,因此未去重。

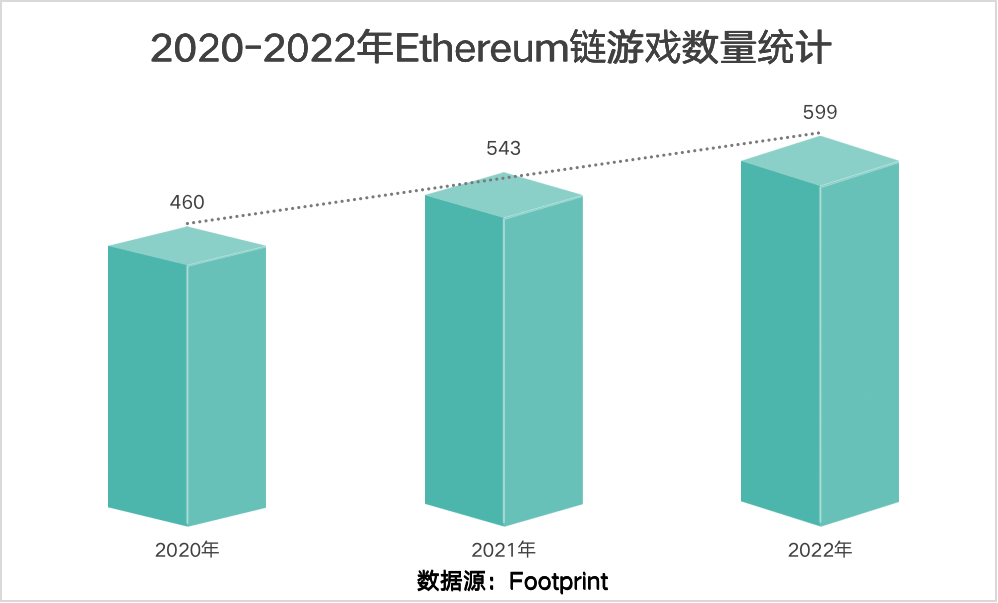

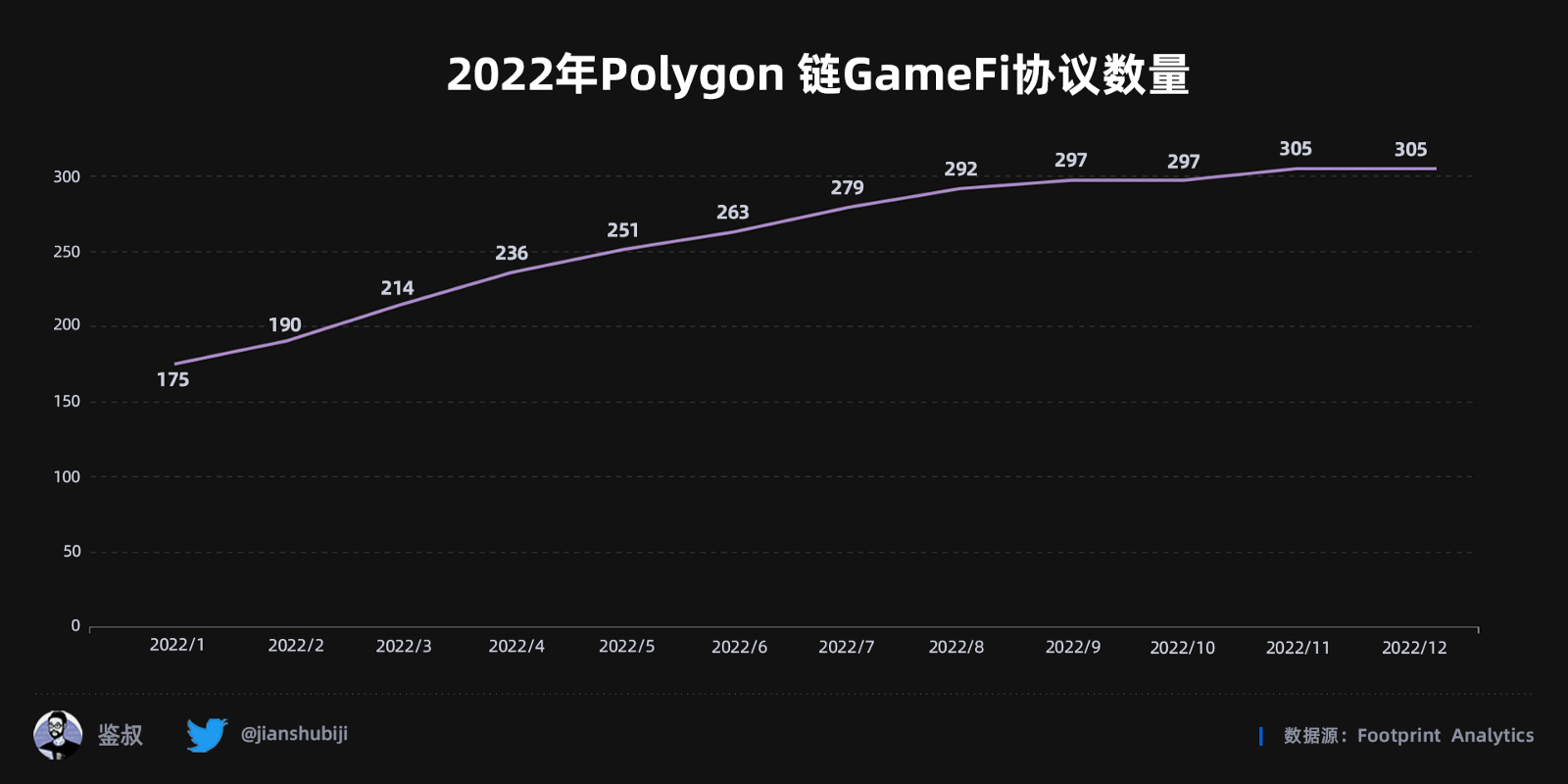

關注 TOP 遊戲公鍊鍊上協議情況,鏈上交易量大、強大的生態支持、長期生態繁榮度,讓 Ethereum、Polygon 和 BNB Chain 穩居遊戲生態領導地位。BNB Chain 擁有 747 款區塊鏈遊戲,較年初增長約 47.04%。Polygon 擁有 305 款區塊鏈遊戲,較年初增長約 74.28%。目前 Ethereum 上有 599 款遊戲,較年初增長約 10.3%。值得一提的是,Ethereum 鏈上近 77% 的遊戲是在 2021 年之前推出的,顯然,Ethereum 在 Gamefi 賽道起步早,但眼下已然不是遊戲方部署的首選公鏈了。

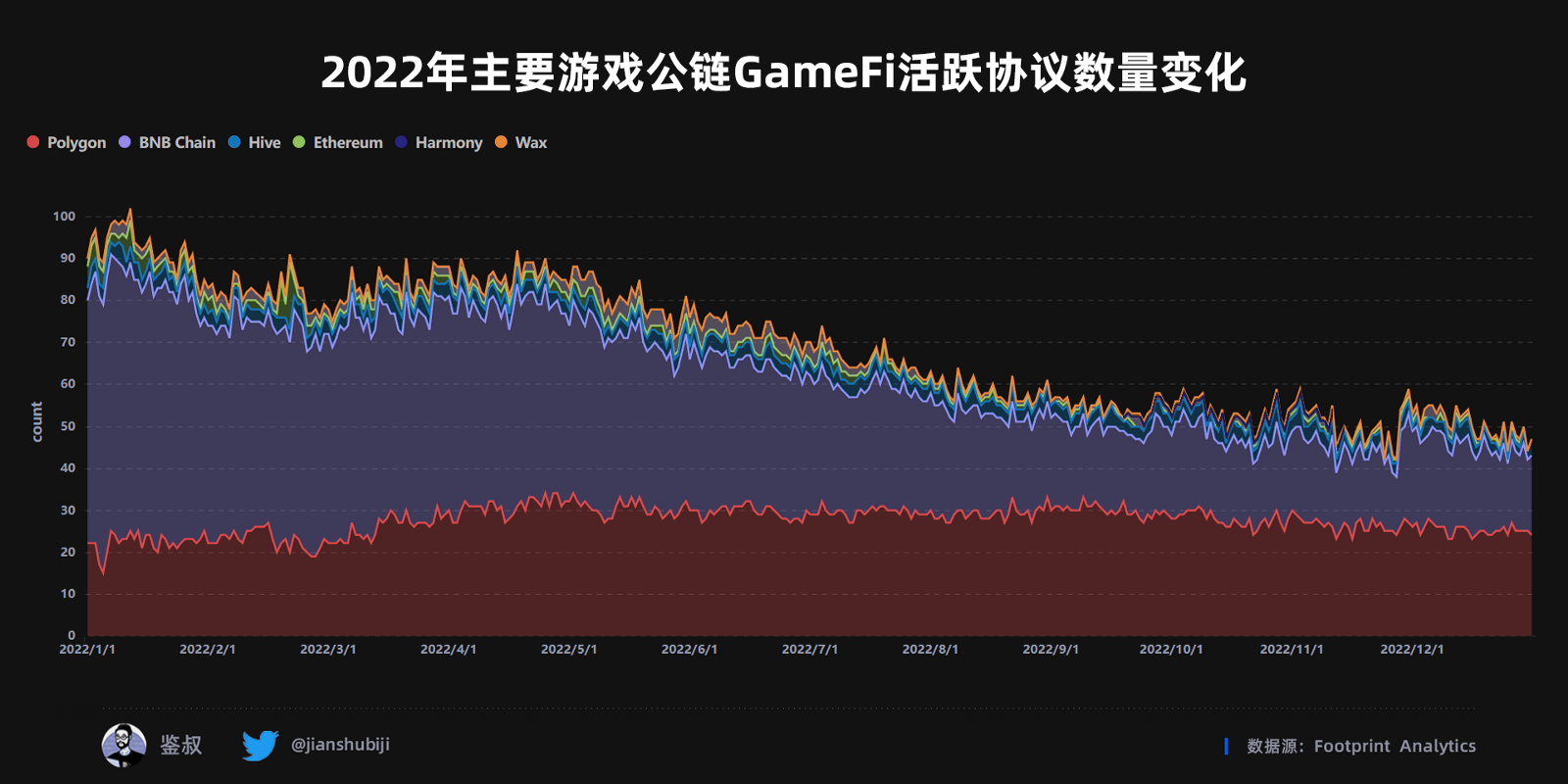

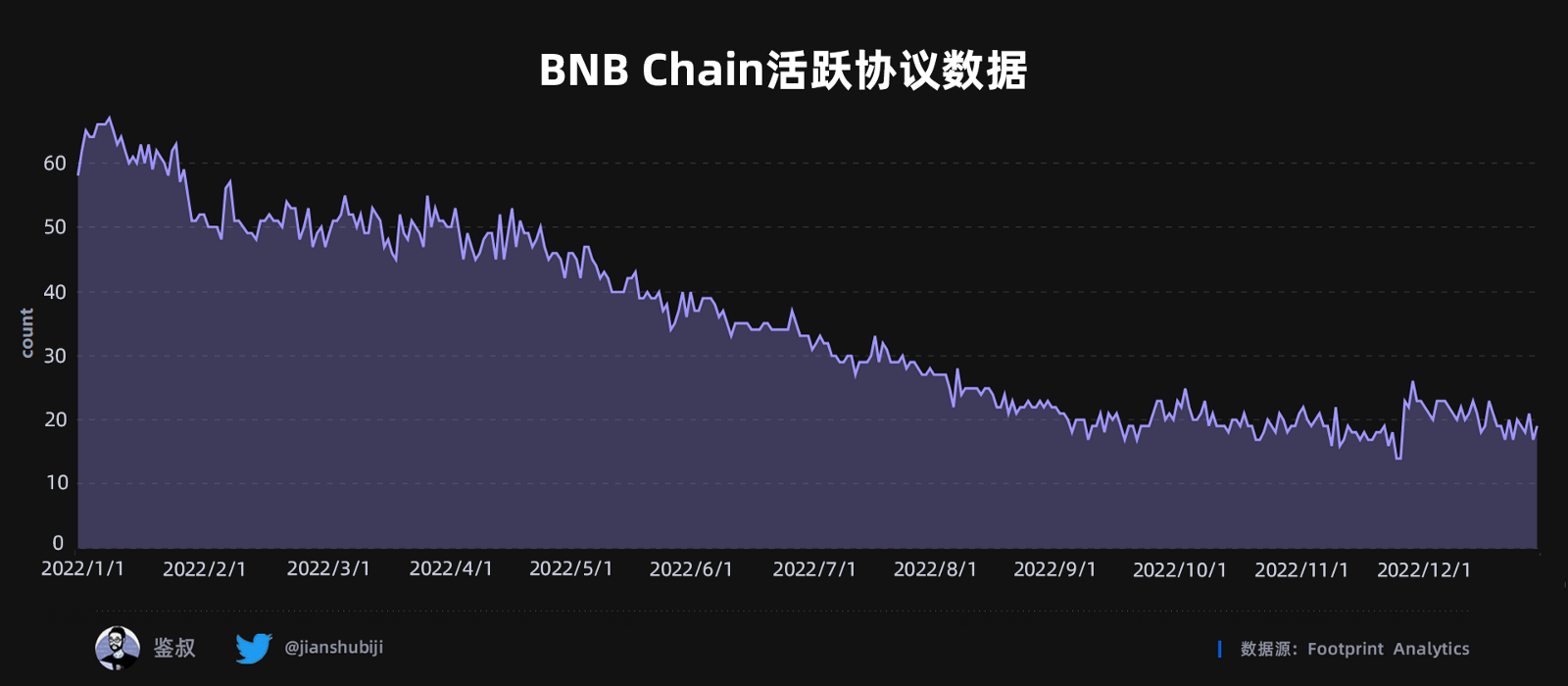

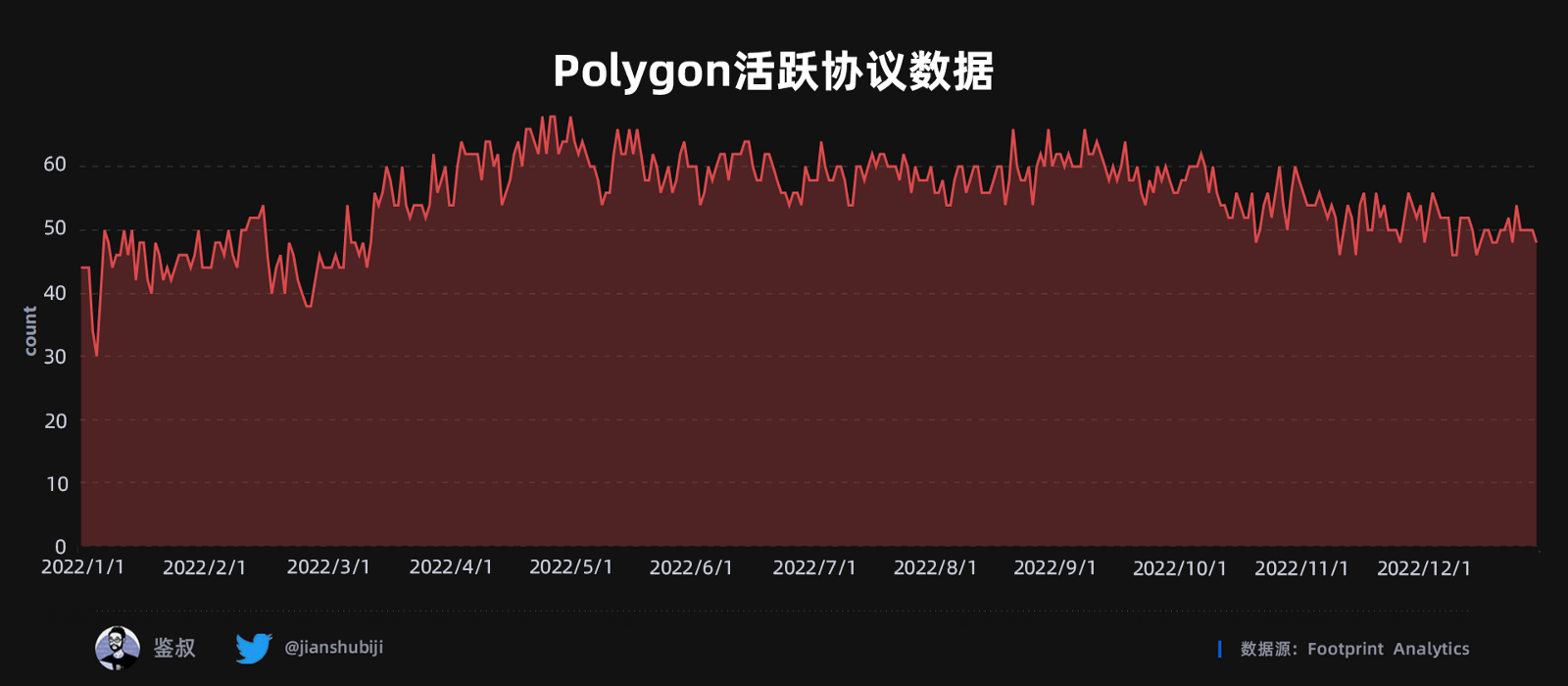

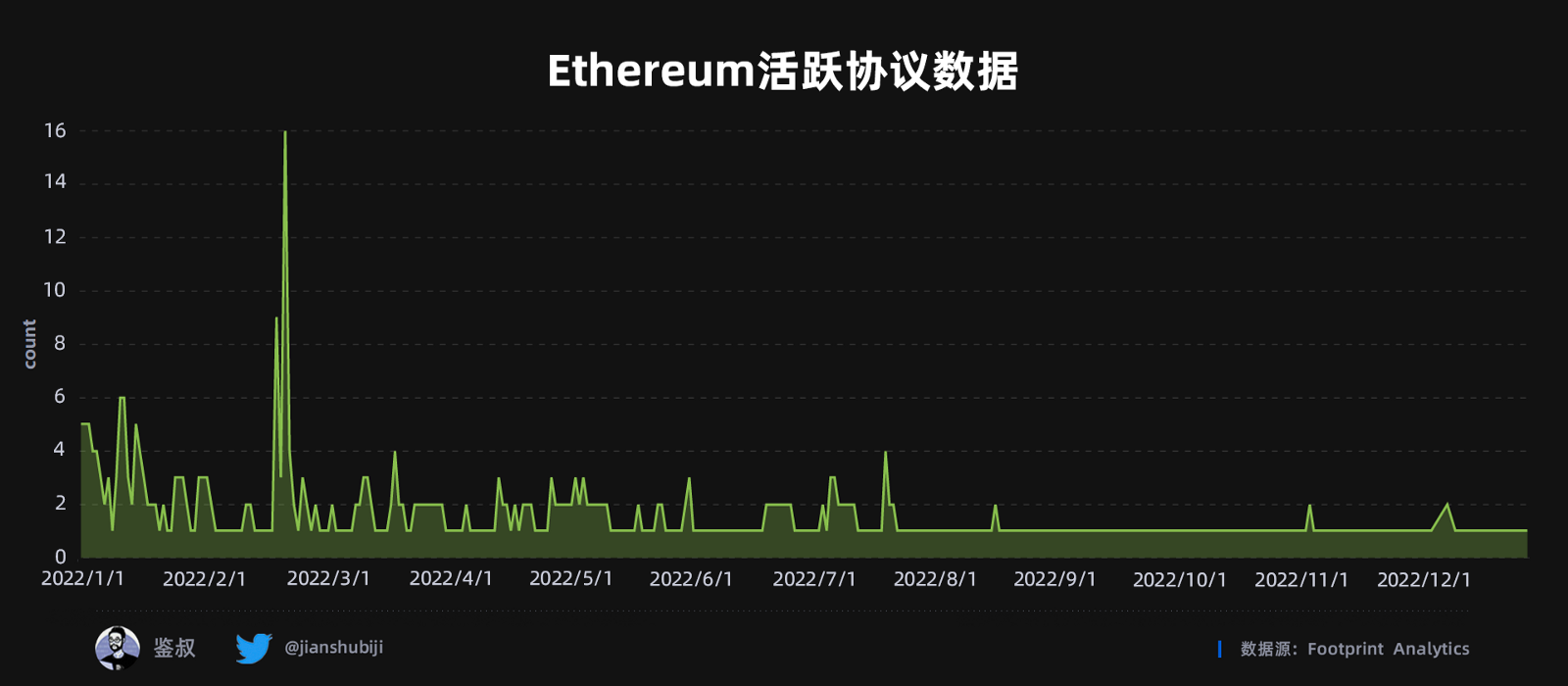

主要遊戲公鏈 GameFi 項目活躍數

以日活躍用戶數大於 100 作為標準區分活躍協議,得到主要遊戲公鏈 GameFi 活躍協議數量變化,與前文 GameFi 項目數據圖表對比來看,遊戲總量雖然一直在增長,但是活躍協議數量一直在下降,明顯受到市場低迷的影響。

BNB Chain 在上半年度長期佔據 “最多活躍協議” 的寶座,但進入下半年後滑坡明顯,進入 9 月後,活躍協議一度降低到 14 個,最低迷時期同比高峰期降幅達到 79.10%。1–2 月的巔峰期可見 BNB Chain 抓住行業風口的能力,但遇熊後項目扛風險能力有待提升。

與之相對,Polygon 的活躍協議數量波動相對而言更為平穩,低迷時期反而出現在年初 1–2 月這一時間段。4–5 月活躍項目穩步上升,總體來看 Polygon 在遊戲佈局上更為穩紮穩打。

而 Ethereum 作為老遊戲公鏈,進入 2022 年後表現相對暗淡。遊戲項目方出逃 Ethereum 加之遊戲還未走出運營死亡週期,一逃一亡,讓 Ethereum8 月以後的活躍協議長期定格在 1(Gala Games) 上。除了 3 月有較多協議活躍,但遊戲基數和 BNB Chain、Polygon 相比已經相去甚遠。

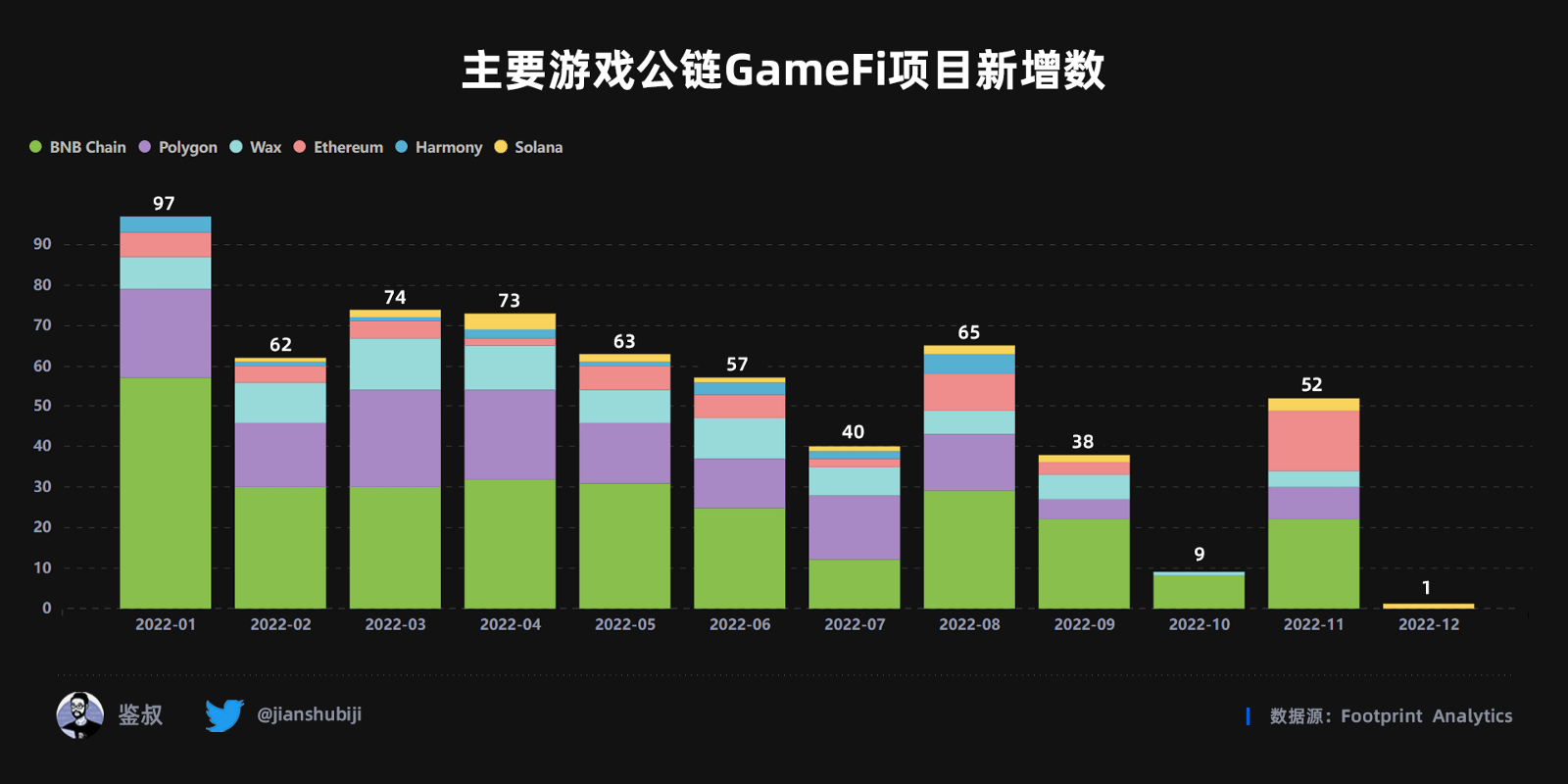

主要遊戲公鏈 GameFi 項目新增數

具體到各個公鏈,2022 年 BNB Chain 以及 Polygon 在遊戲賽道佈局的強度來看呈現分庭抗禮的態勢,但 9 月以後 Polygon 的腳步就極大放緩,相反 BNB Chain 則在 Polygon 蟄伏的 10 月推出了 8 款新遊戲。背靠 Binance 的支持,BNB Chain 上的遊戲仍會有長足的發展勢頭。而 2022 年前期,作為遊戲公鏈領頭羊的 WAX 也有相當亮眼的表現,1–8 月新增遊戲數量排至公鏈 Top3,9 月則來到第二。雖然到了 2022 年 Q4,月均新增遊戲數量低於 2 個。概言之,遊戲開發者還是更喜歡 Polygon、BNB Chain 以及 WAX。

特殊的一個月可能來自 11 月,Ethereum 鏈上新增項目突出,Ethereum 畢竟是生態最為全面的公鏈,這或許仍是獲遊戲項目方青睞的主要原因。

主要遊戲公鏈 GameFi 用戶數據

注:主要遊戲公鏈中 GameFi 用戶數排名前五的公鏈

用戶數是整個 GameFi 生態健康運行的基石。和大眾觀感相悖,GameFi 用戶數並不集中在傳統強勢公鏈之上。

WAX 在 6 月迎來了用戶數的巔峰 59.8 萬,卻在 8 月和 11 月迎來了兩個谷底,最低谷時擁有 20.4 萬用戶,較之 6 月最高下降約 65.8%。Hive 鏈上的龍頭遊戲 Splinterlands 的活躍用戶急劇下降,因此該鏈用戶數量在 6 月初經歷了從 34 萬到 14 萬的大幅下降。

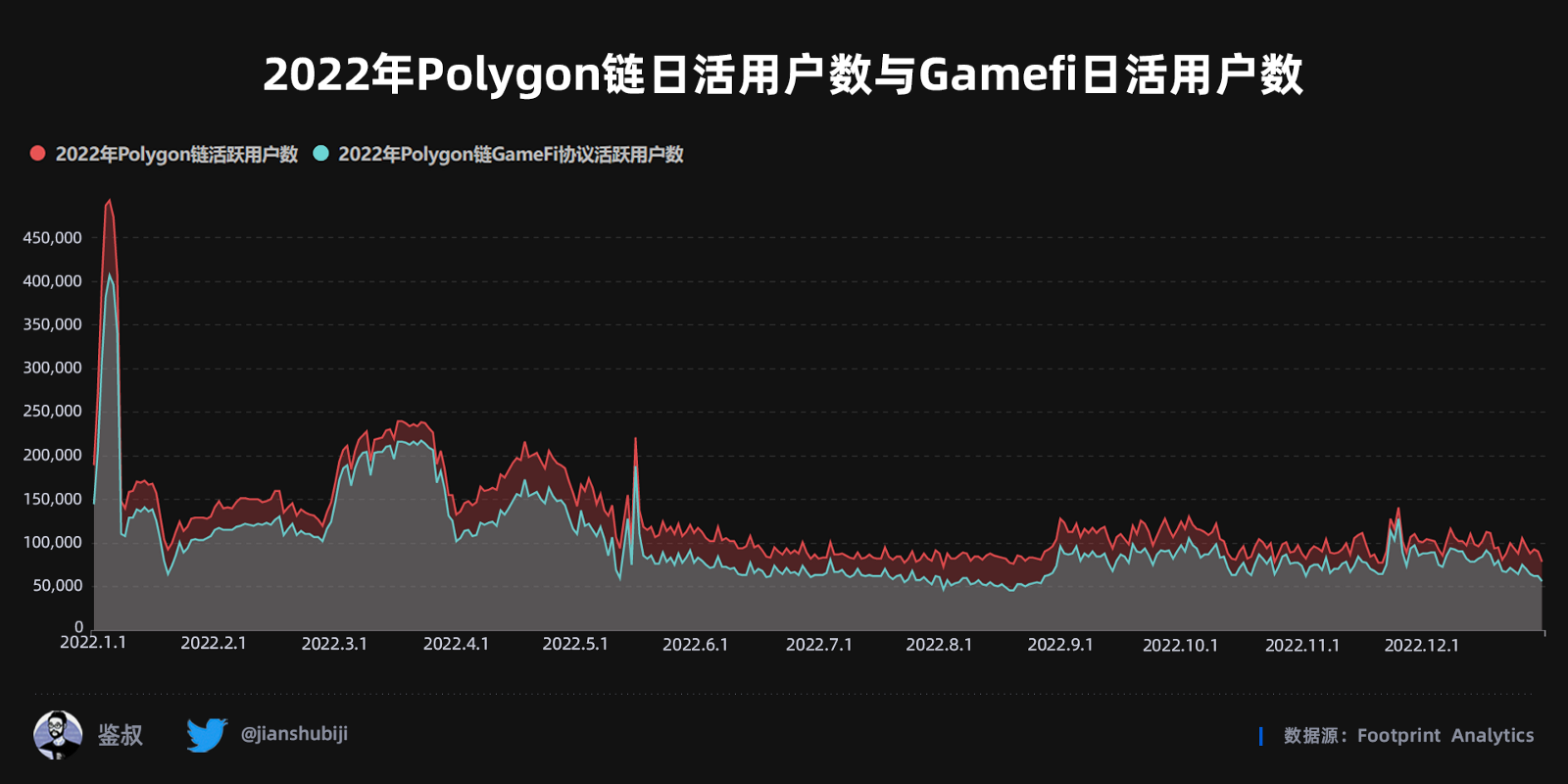

Polygon 和 BNB Chain 也在 3–4 月迎來過一波用戶量巔峰,可惜持續時間不長,不過強勢的公鏈生態也能夠讓用戶數穩定在 10–20 萬的區間中。

接下來關注具體公鏈上的遊戲生態表現:

重點遊戲公鏈

傳統公鏈部分

注:本報告所稱呼的傳統公鍊是指 BNB Chain、Solana、Polygon 等知名度相對較高、鏈上生態多方位(DeFi、GameFi、NFT、跨鍊等)發展的公鏈。

Polygon

截止 2022 年 12 月,Polygon 擁有 305 款區塊鏈遊戲,較年初增長約 74.28%。此外,近三個月,Polygon 遊戲相關月活躍用戶數佔鏈上用戶數均超過 65%,在 Polygon 上已經能看到較為成熟的生態繁榮度。

Polygon 上優異的 GameFi 表現得益於:

- 先發優勢,能夠快速且穩定地承接以太坊生態外溢的項目。

- 使用高吞吐量區塊鏈,根據其開發文檔描述,Polygon 可實現大約 2 秒的快速區塊確認率,同時保持高度的去中心化,穩定的生態更利於項目在此部署和升級。

- 團隊生態探索:Polygon 開發團隊去年成立了 Polygon Studios 孵化 GameFi 協議,合作夥伴包括 Animoca Brands、The Sandbox、Decentraland 等。

- Web2 頂級項目依托:承接傳統遊戲向區塊鏈遊戲轉型,決策的選擇或許會給 Polygon 帶來更加龐大的用戶群體。

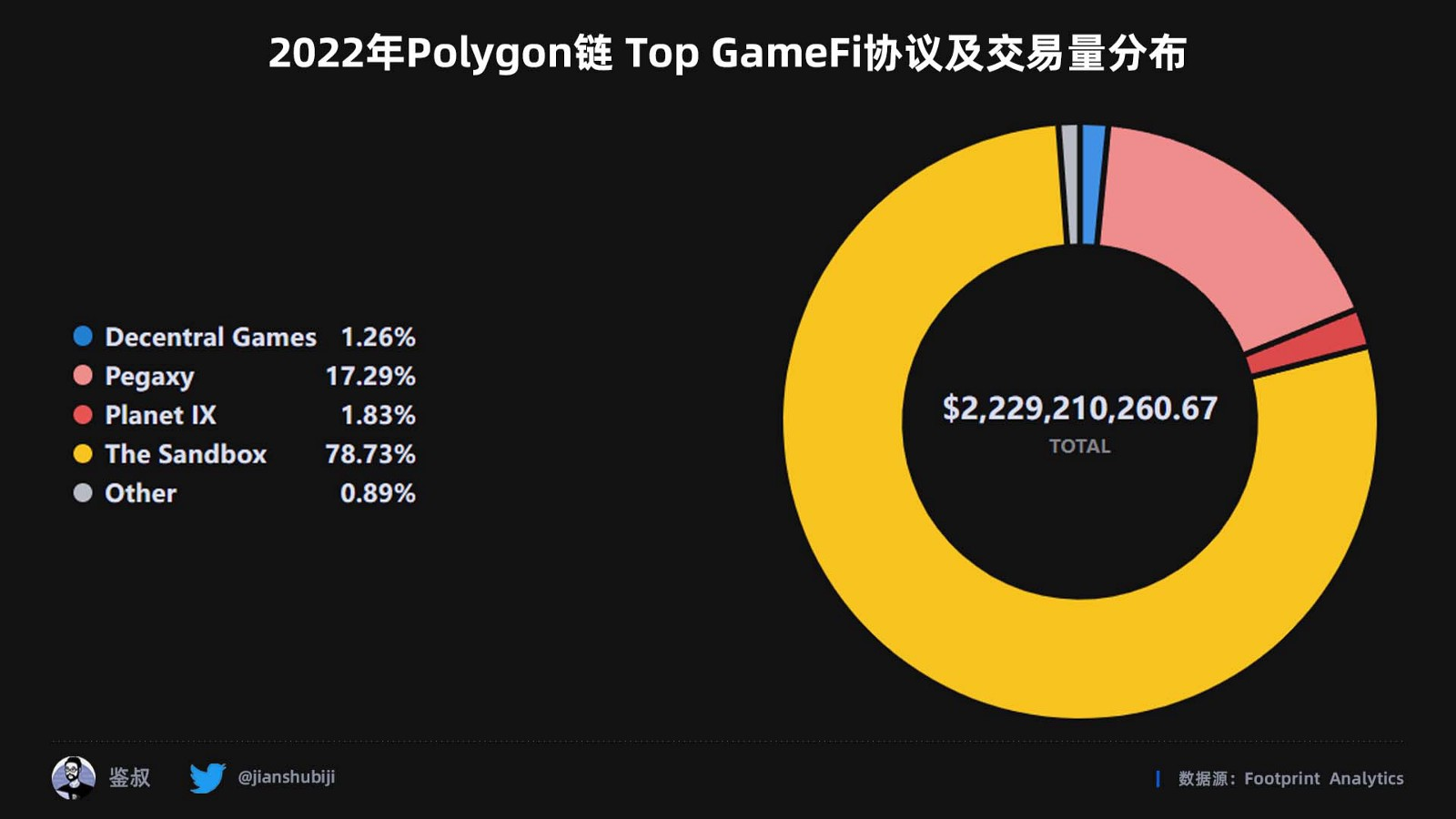

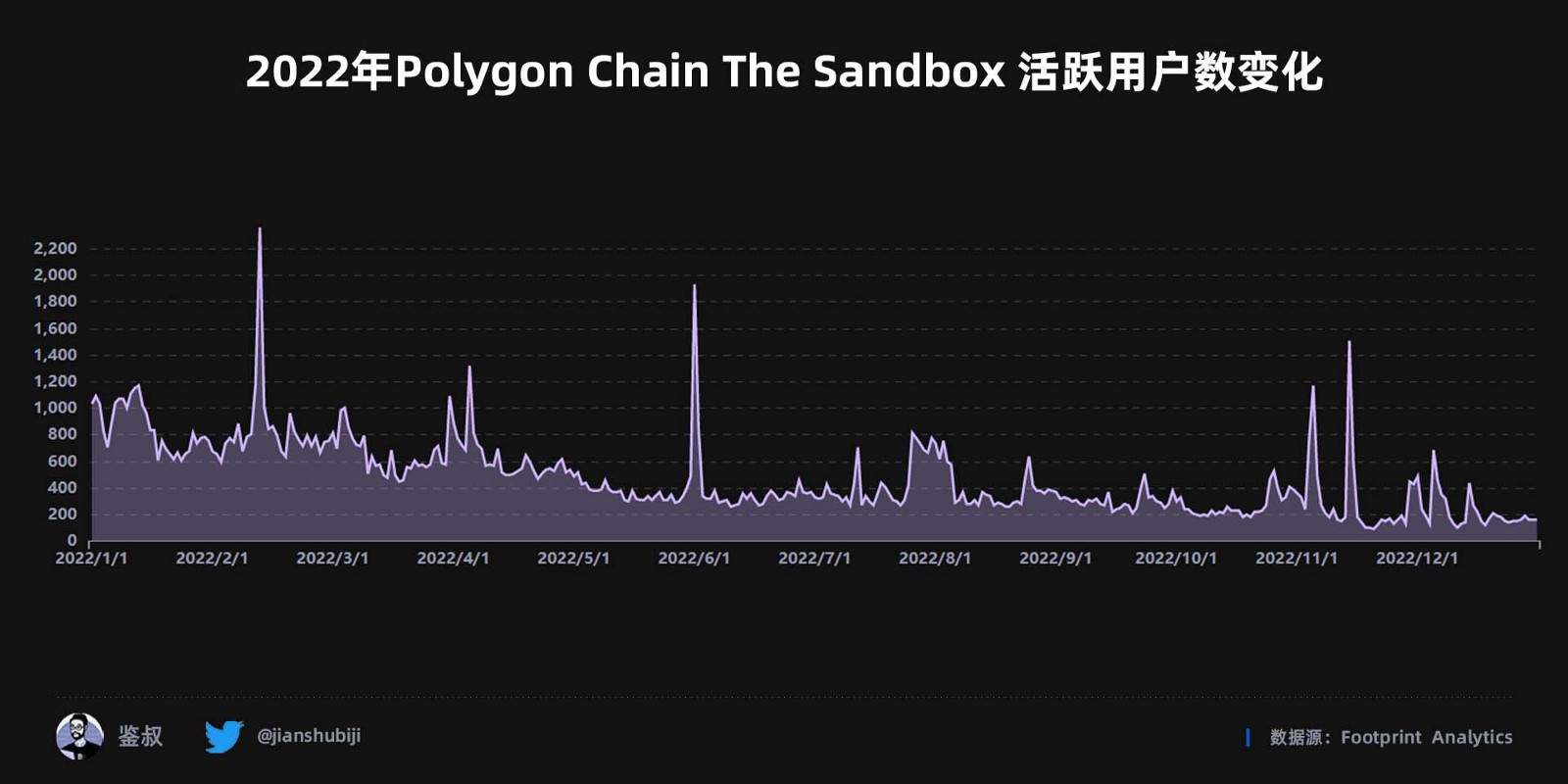

Polygon 鏈上的 GameFi 遊戲交易占比分佈,2022 年度 The SandBox 穩居榜首,圖表清晰顯示 The Sandbox 出現三個用戶峰值波動,分別在 2 月、6 月以及 11 月:

2 月 12 日的高點受到 The Sandbox 在 Polygon 上引入 SAND 質押的消息刺激,其宣布前四周起向質押參與者發放每週 500,000 mSAND 獎勵。

6 月 1 日則可能是由於 500 萬個 mSAND 將分發給 Polygon 的 LAND 所有者的消息影響。到了年末 The Sandbox 開啟了新一期土地銷售,11 月 24 日和 12 月 1 日的兩波售賣均吸引用戶的湧入。

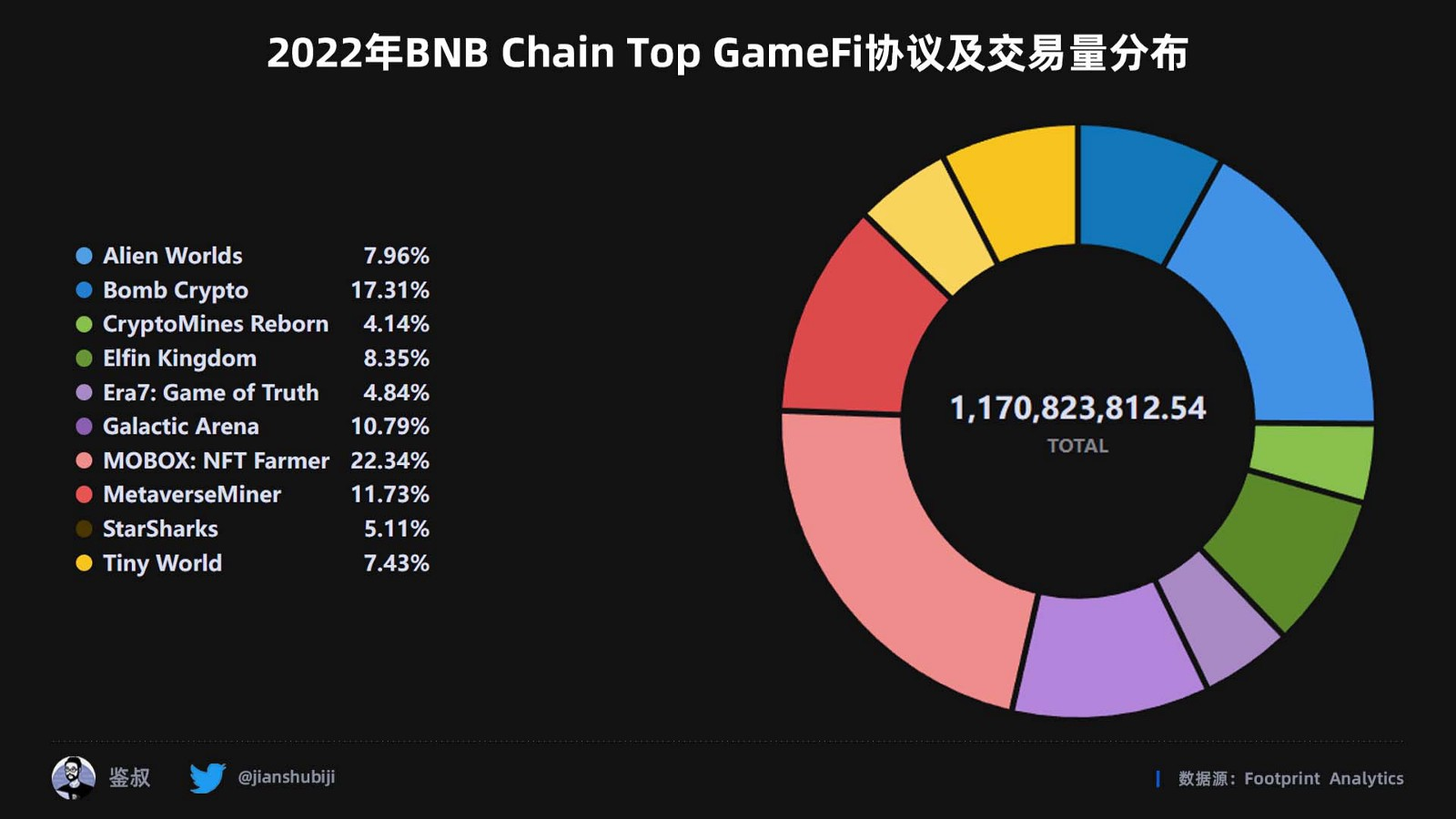

BNB Chain

BNB Chain 截止 2022 年 12 月擁有 747 款區塊鏈遊戲,較年初增長約 47.04%。6–7 月,遊戲相關的日活躍用戶佔 BNB Chain 總活躍用戶的比例下降至 25% 以下,而該比例在年初為 33.21%。但 BNB Chain 在 GameFi 的佈局上擁有三大優勢,未來趨勢仍然樂觀:

- 根據白皮書的設計初衷,貫徹執行 “低 gas 費和高交易速度”。

- BNB Chain 生態雄厚的資金資源。2022 年 10 月 Binance Labs 推出的 MVB 加速器計劃幫助創新項目在 BNB Chain 上擴展,12 月宣布與一站式 Web3 遊戲平台 GameFi.org 建立合作夥伴關係。

- Binance 強大的流動性和自帶的 Web3.0 龐大用戶群,適配年初爆火的 Move to Earn 遊戲。因此 BNB Chain 成功讓 StepN 團隊將這個當時最火熱的協議部署到其鏈上。

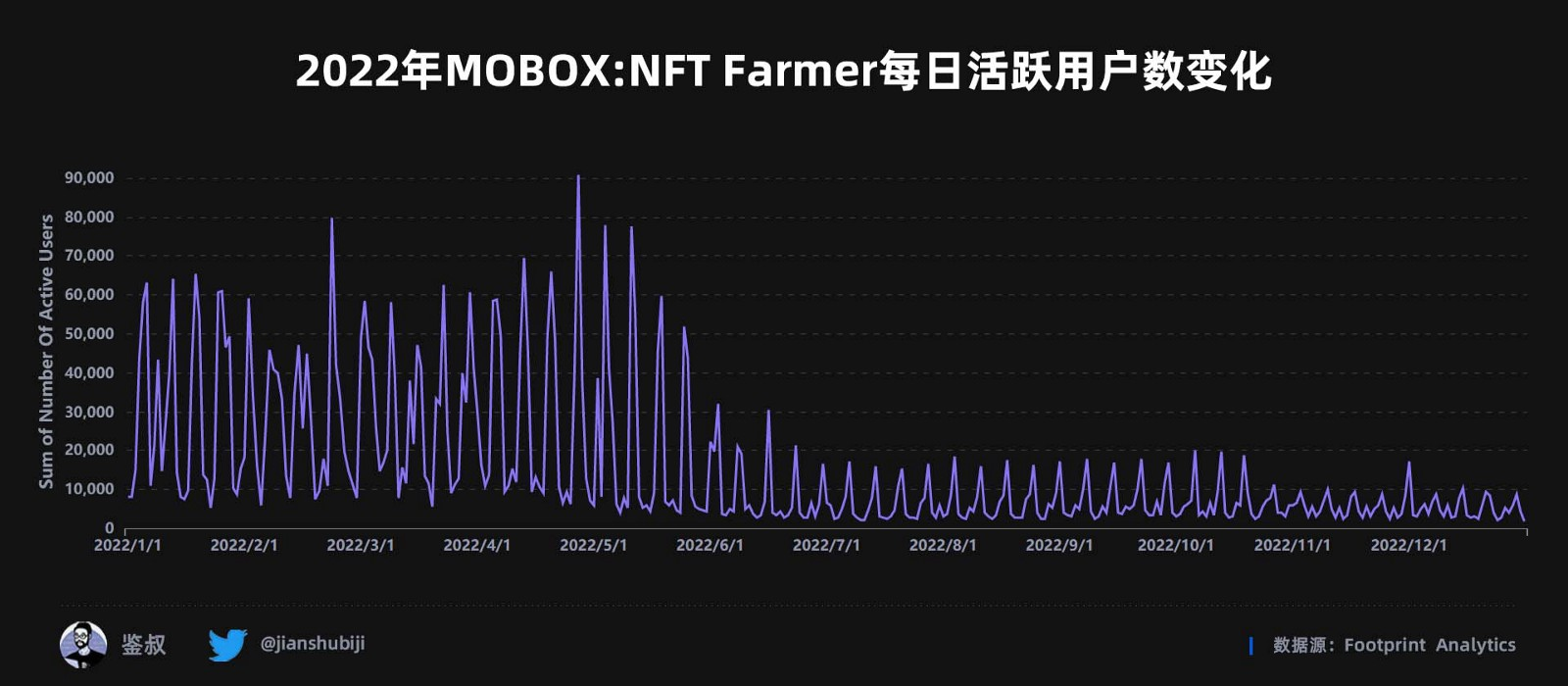

BNB Chain 遊戲生態呈現多元的發展格局,各個 Top 項目之間競爭激烈,未來 BNB Chain 龍頭遊戲的歸屬未定。佔據一定優勢的項目 MOBOX:NFT Farmer 從 2021 年 9 月份開始發力,22 年 5 年時 UAW 仍然能觸及 90k。與此同時,Bomb Crypto、MetaverseMiner 緊隨其後,分列二三位。

遊戲公鏈部分

注:本報告所稱呼的遊戲公鍊是指 Hive、WAX 等鏈上生態以 GameFi 為主的公鏈。

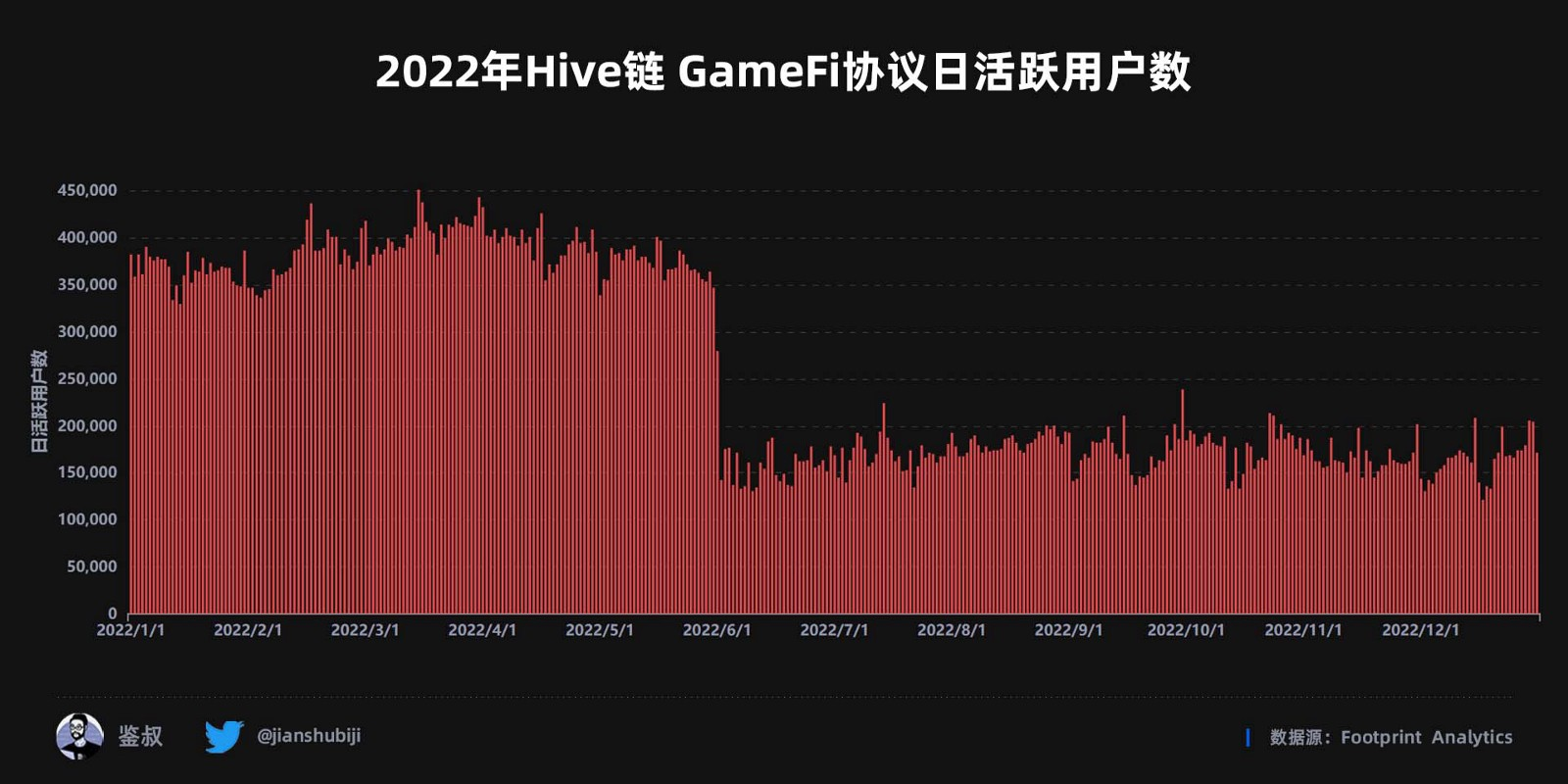

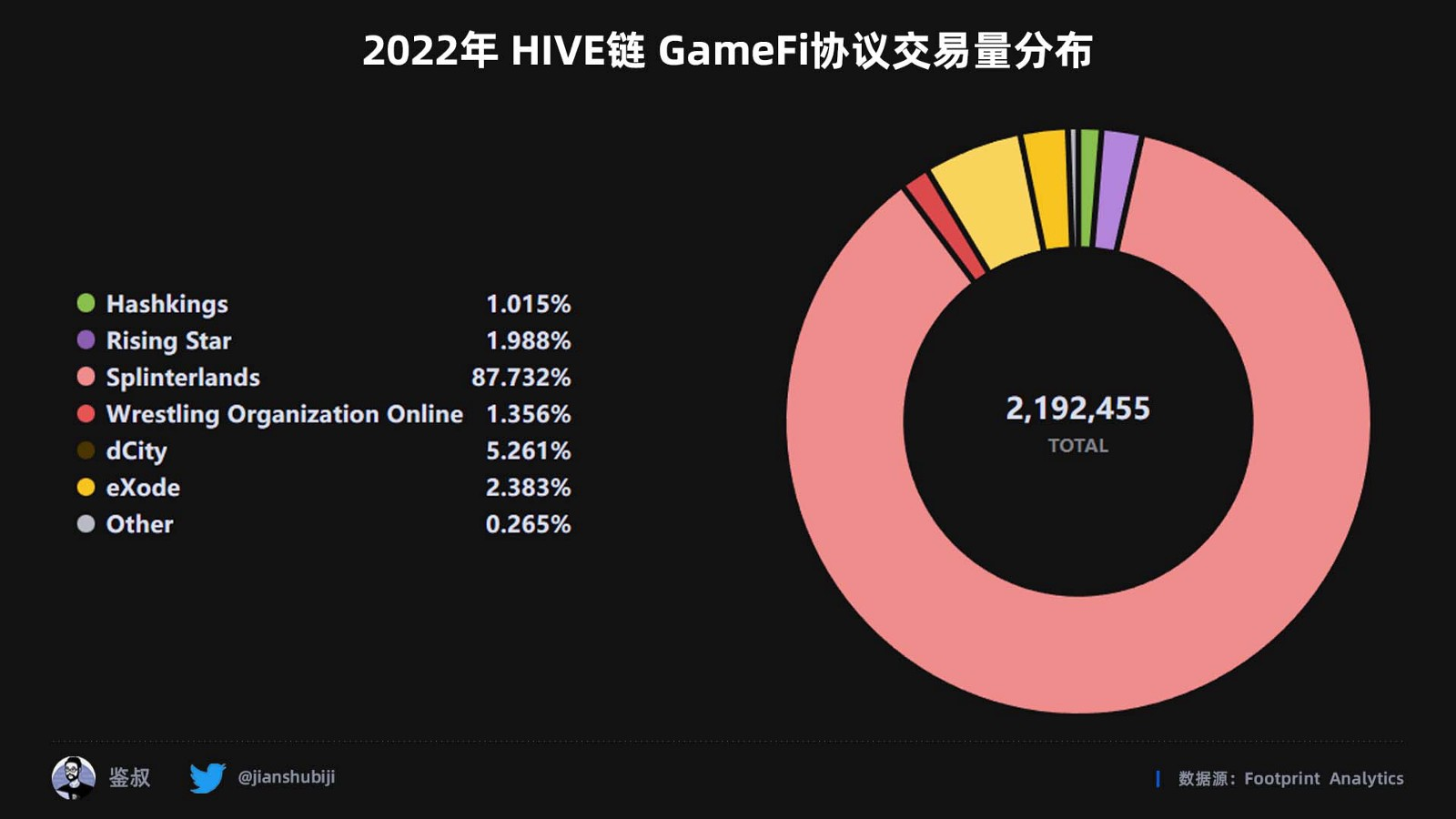

Hive

Hive 鏈截止 2022 年 12 月擁有 12 款區塊鏈遊戲,數量無增長。從日活躍用戶來看,在 2022 年上半年前 Hive 鏈日均都能保持在 35 萬以上,而在 6 月 2 日以後出現了大幅縮水,日均跌破 15 萬,單日跌幅達到 49.10%。不過,此後日活用戶保持穩定的態勢。據其白皮書描述,Hive 鏈特點也是顯而易見的 “快、穩、省”:

- 高效性:該鏈旨在提供一個強大的企業級區塊鏈解決方案,並選擇了基於 GSC 公鏈,開發完備的 Hive Protocol 和 Hive APP。

- 高度擴展性:側鏈擴展方案和多重簽名等機制,在進一步提升公鏈安全性的同時,滿足生態內 Dapp 產品的網絡需求,降低生態門檻,提升用戶體驗。

- 零 gas 費用:每天為每個用戶提供 20 筆免費轉賬的權益,若用戶有更頻繁的轉賬需求,也可通過凍結 GSC 來獲得更多的免費轉賬次數,即便是通過燃燒 GSC 來完成轉賬,每筆僅需燃燒 0.002 GSC,相對於 BTC 和以太坊,轉賬成本幾乎為 0。

Hive 很長時間是僅靠 Splinterlands 這一個遊戲撐起來整個公鏈的 UAW,穩坐 Hive 鏈的頭把交椅。

注:此圖的數據與 2022 年 GameFi 協議日活躍用戶數變化數據不匹配,差值在於去掉了 Neopets Meta、Farmers World 兩個協議,這兩個協議因種種問題被 Dappradar 下架,故在此不計算。

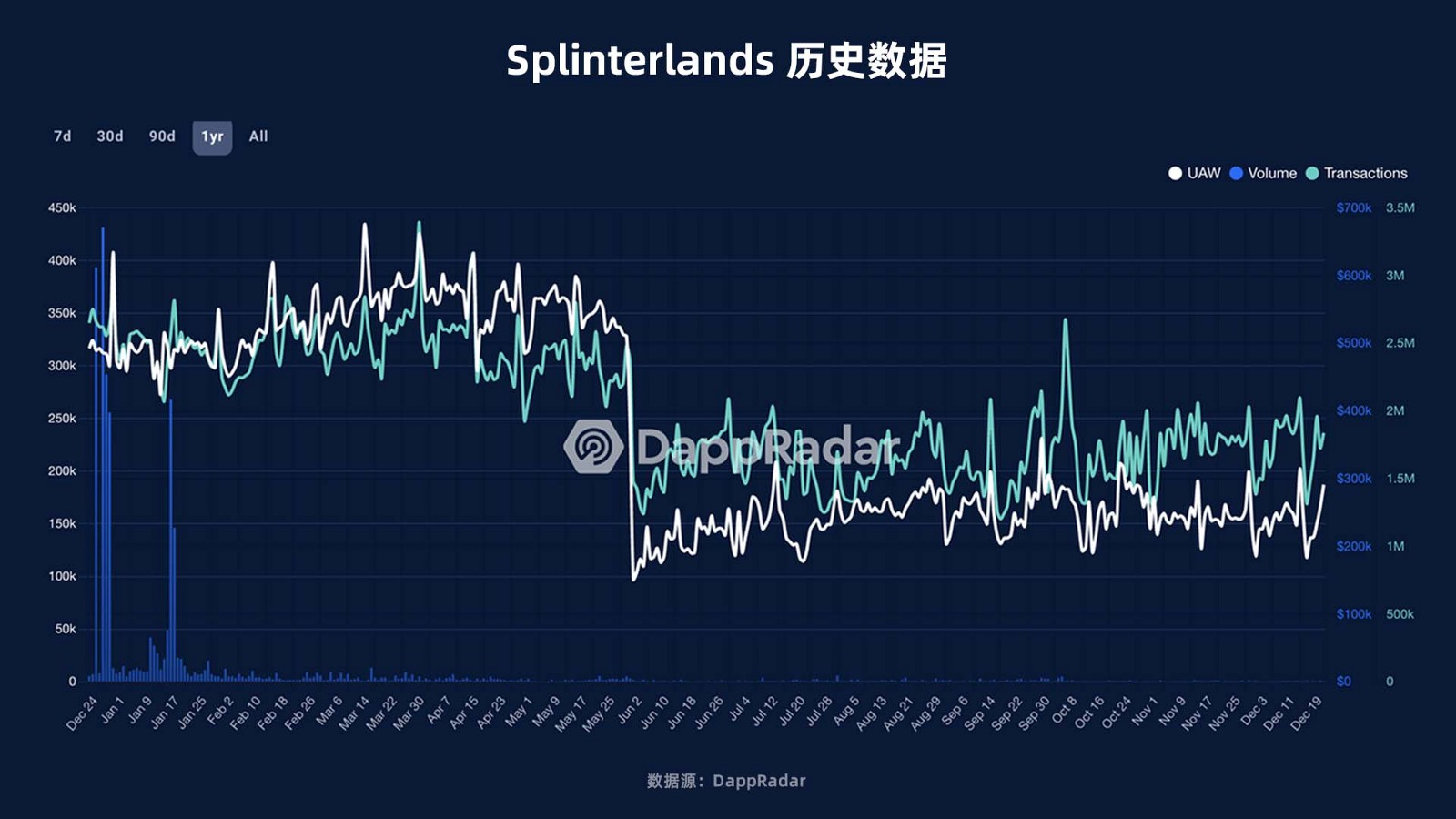

Splinterlands 也被認為是被 “低估” 的項目,作為一款多人數字收集交易卡牌遊戲,自 2018 年上市以來已經完整熬過一輪牛熊,即便在熊市,清洗掉旁氏用戶,其日均活躍用戶數依舊可以排在 Top1。1 月 17 日,遊戲的交易量一度高達 41.7 萬,到達全年日交易量最高峰,而日活躍用戶數的高峰則滯後地出現在了 3 月,其 UAW 達到 43.4 萬。

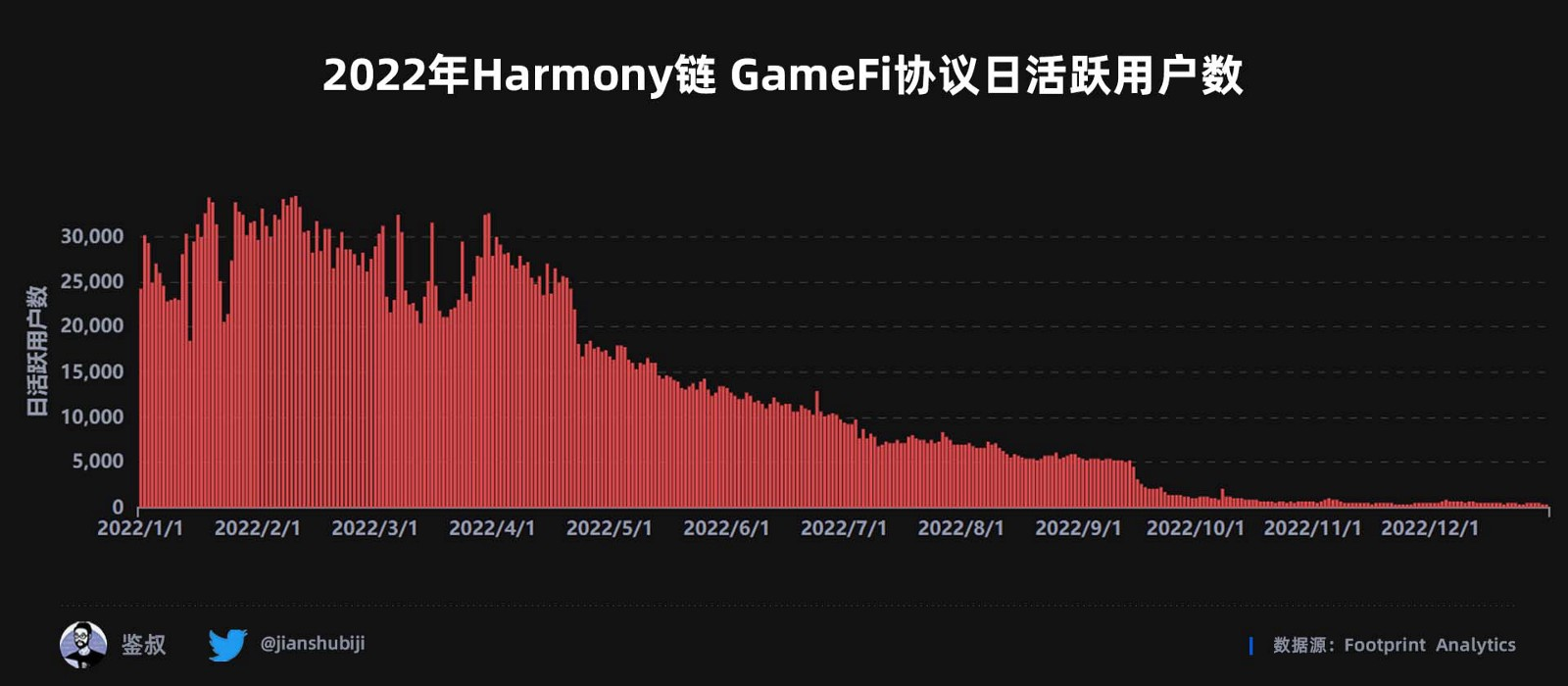

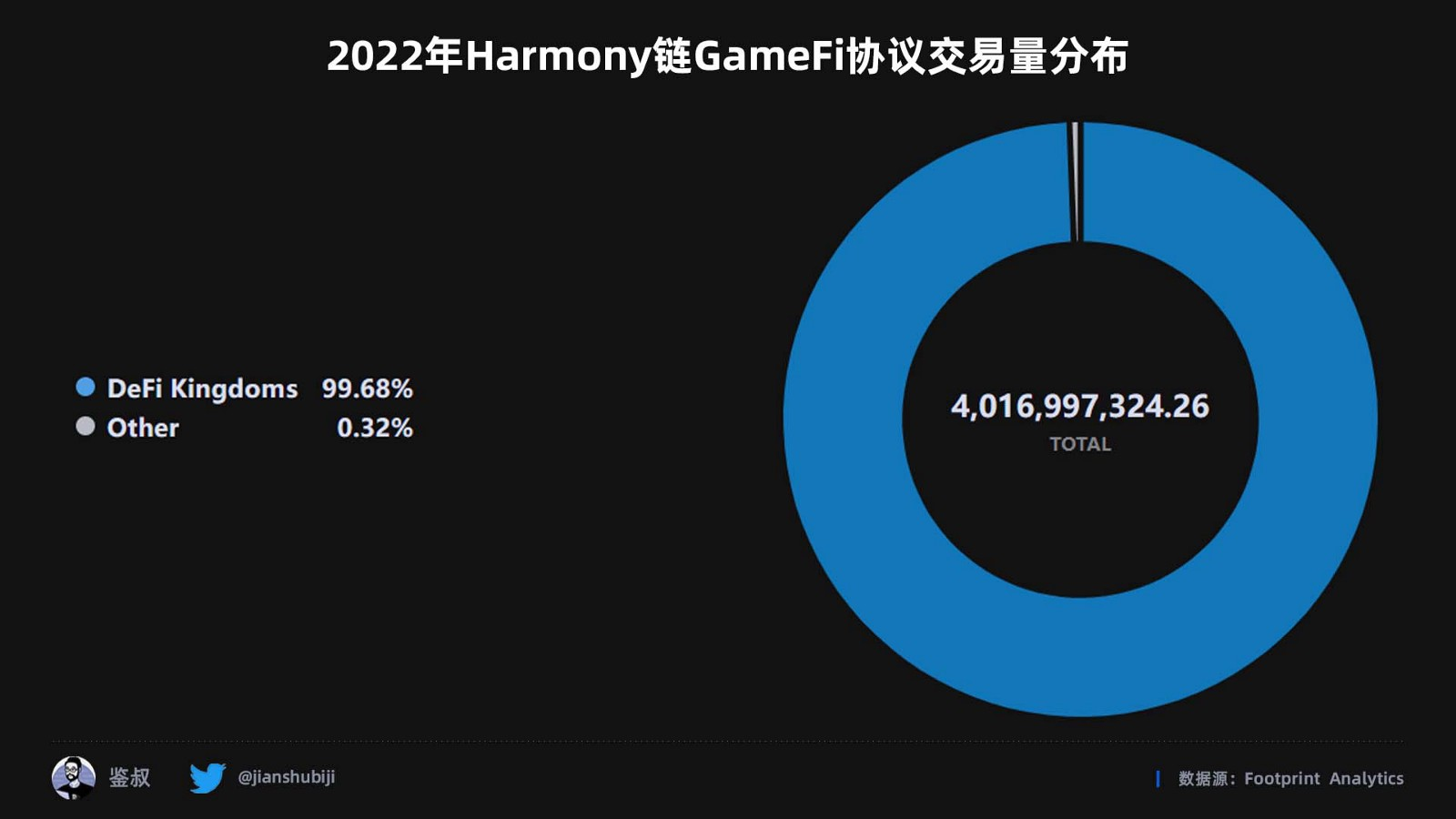

Harmony

Harmony 鏈截止 2022 年 12 月擁有 26 款區塊鏈遊戲,較年初增長約 160%。從 GameFi 協議日活躍用戶來看,1–4 月 Harmony 的日活穩定性波動極大,單日跌幅已有近 43.75%,但仍然處於較高體量。

根據官方白皮書,Harmony 的技術支撐:

- 狀態分片技術。實現每個分片的獨立性,提高交易處理速度以及整個網絡的可擴展性。

- 互操作性。借助 RaptorQ fountain code,Harmony 可以使用自適應信息分散算法在分片內或跨網絡快速傳播塊。Harmony 還採用 Kademlia 路由來實現跨分片交易,該交易隨分片數量呈對數增長。

- 對外合作。通過 Gitcoin 黑客松和以太坊活動研討擴大影響力。

目前 Harmony 生態以 DeFi 應用為主,GameFi 佈局中以 DeFi 挖礦類游戲 DeFi Kingdoms 最出圈。其 UAW 的高峰值出現在 3 月底,達到 5.1w。12 月 8 日,該遊戲官宣上線韓國互聯網巨頭 Kakao 旗下公鏈 Klaytn 主網,並將通過 Klaytn 原生 DEX 鑄造新的實用代幣 JADE,用於遊戲內相關功能,因此鏈上交易筆數又迎來一波高峰,達到 45.71 萬。

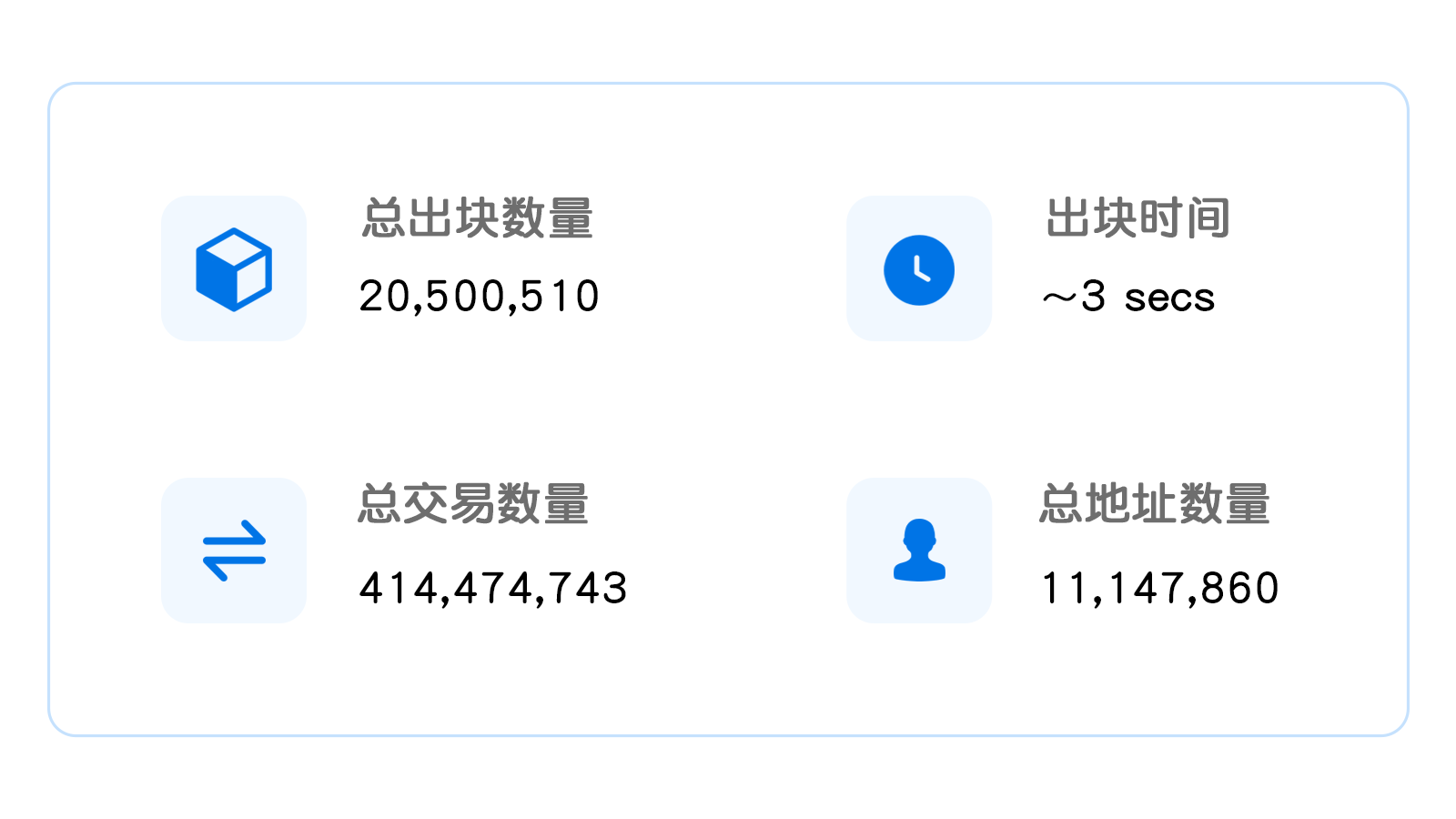

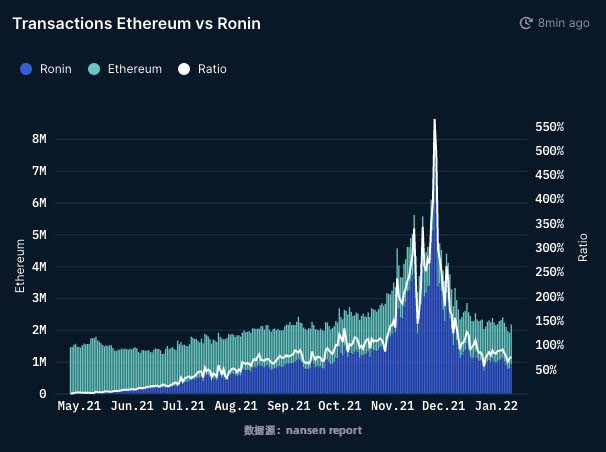

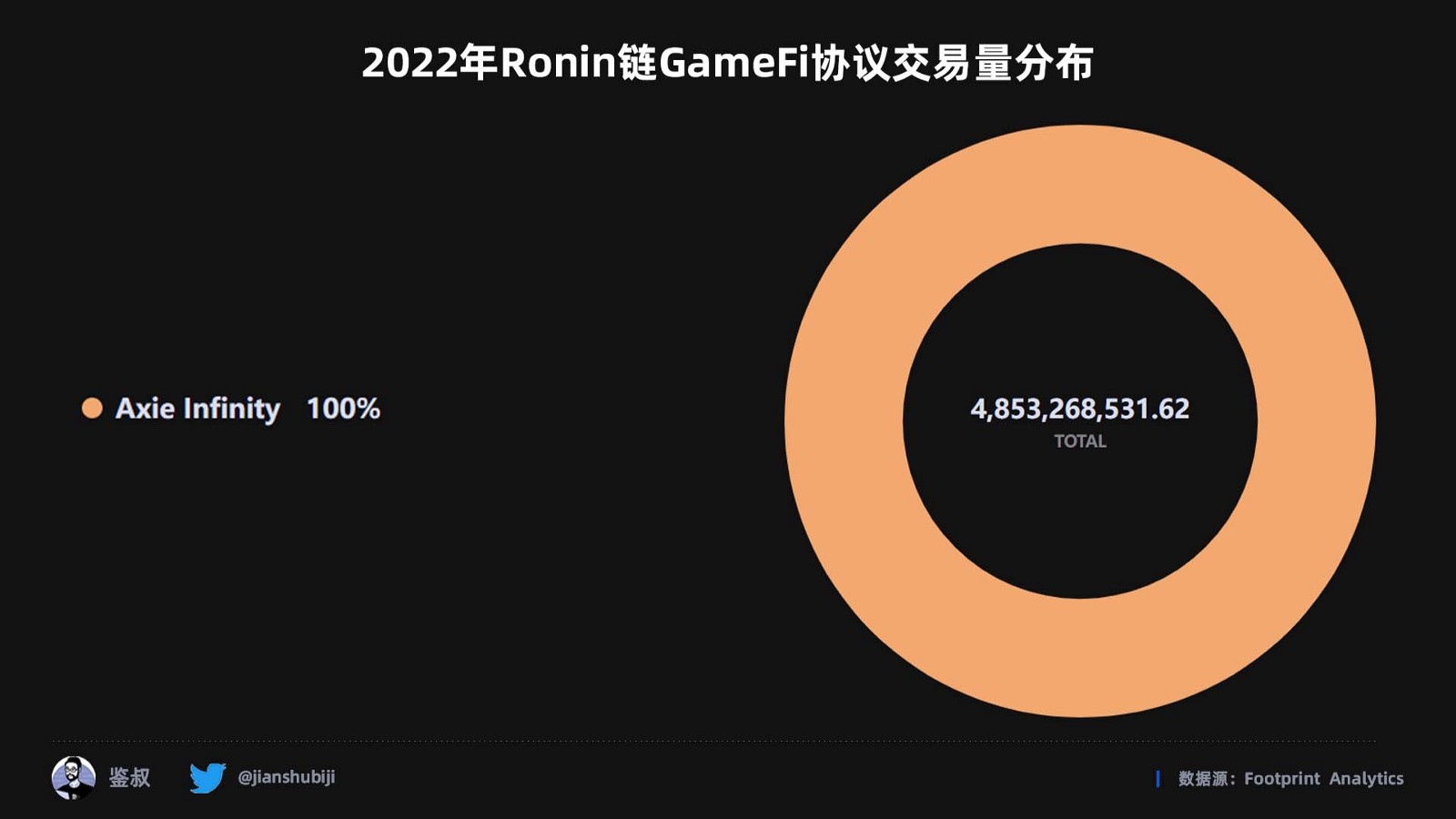

Ronin

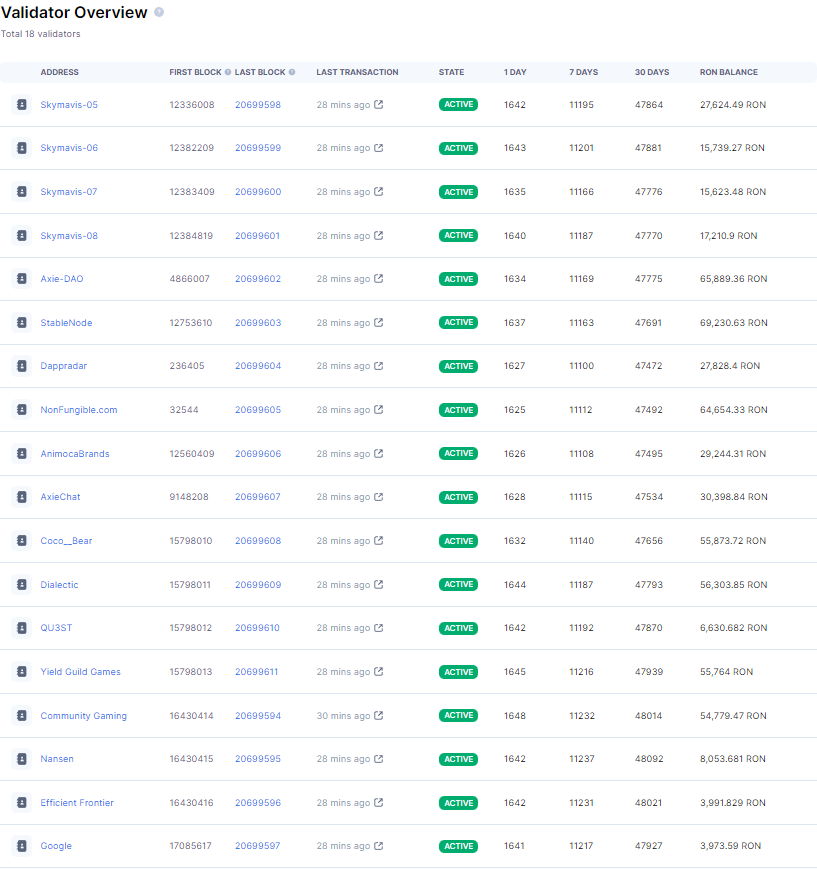

Ronin 是 Sky Mavis 團隊為 Axie 開發的以太坊專屬側鏈,於 2021 年 5 月正式上線。在 2021 年 11 月的高峰期,Ronin 處理的交易量比以太坊處理的交易量高出 560%,出塊時間約為 3 秒。

- gas 費用低廉。根據最新 gas 調整,為打擊垃圾郵件並增強安全性,每筆交易最低 gas 費將提高到 20 Gwei,但 gas 費依舊不會造成用戶負擔。

- 在快捷方面,Ronin 選擇使用 PoSA 共識模型,網絡相對中心化,但少量的驗證節點能夠推動交易快速推進。根據 Ronin 區塊鏈瀏覽器顯示,現在 Ronin 節點的驗證數為 18 個。

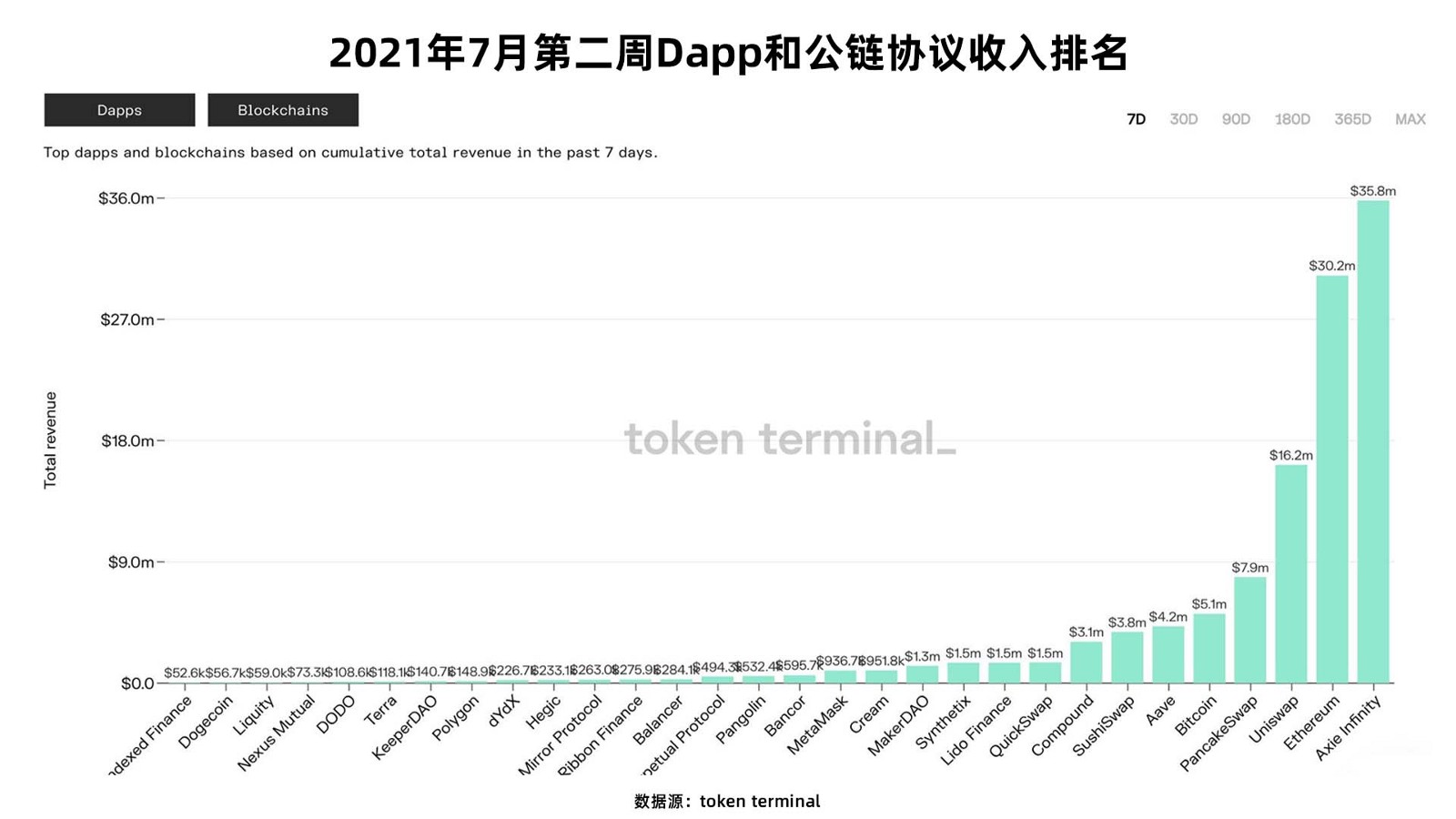

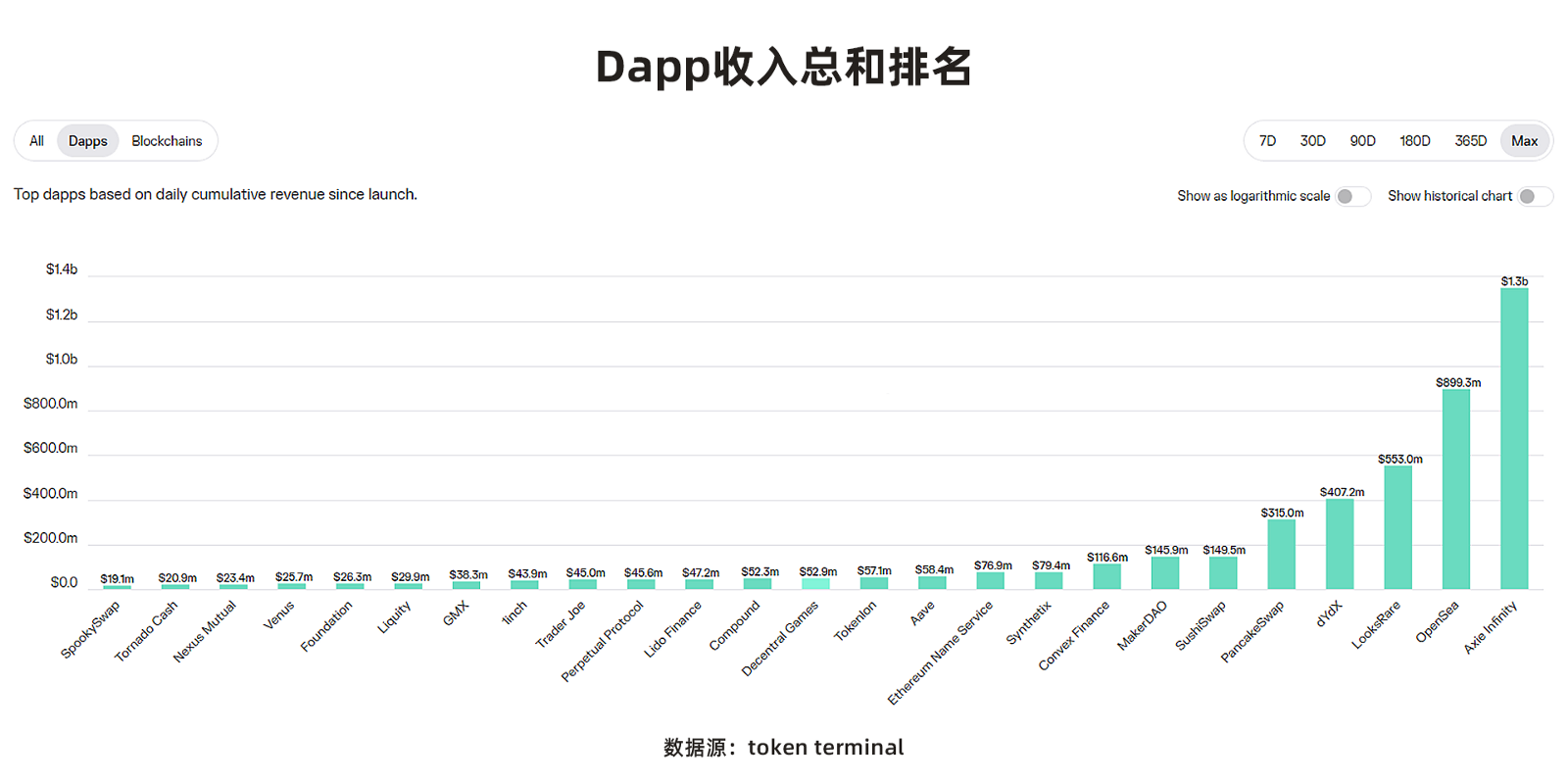

從 100% 的市場佔比來看,Ronin 鏈的存在可謂是 “為 Axie 而生”。而 Axie 的歷史數據也證明,為了一款遊戲而單獨搭建一條鏈的行為是值得的— — 在 2021 年 7 月第二週,該 Dapp 所產生的收入一度超過比特幣和以太坊的協議收入總和。而截止 2022 年 12 月 31 日,Axie Infinity 的收入總和位列所有 Dapp 的協議收入第一。

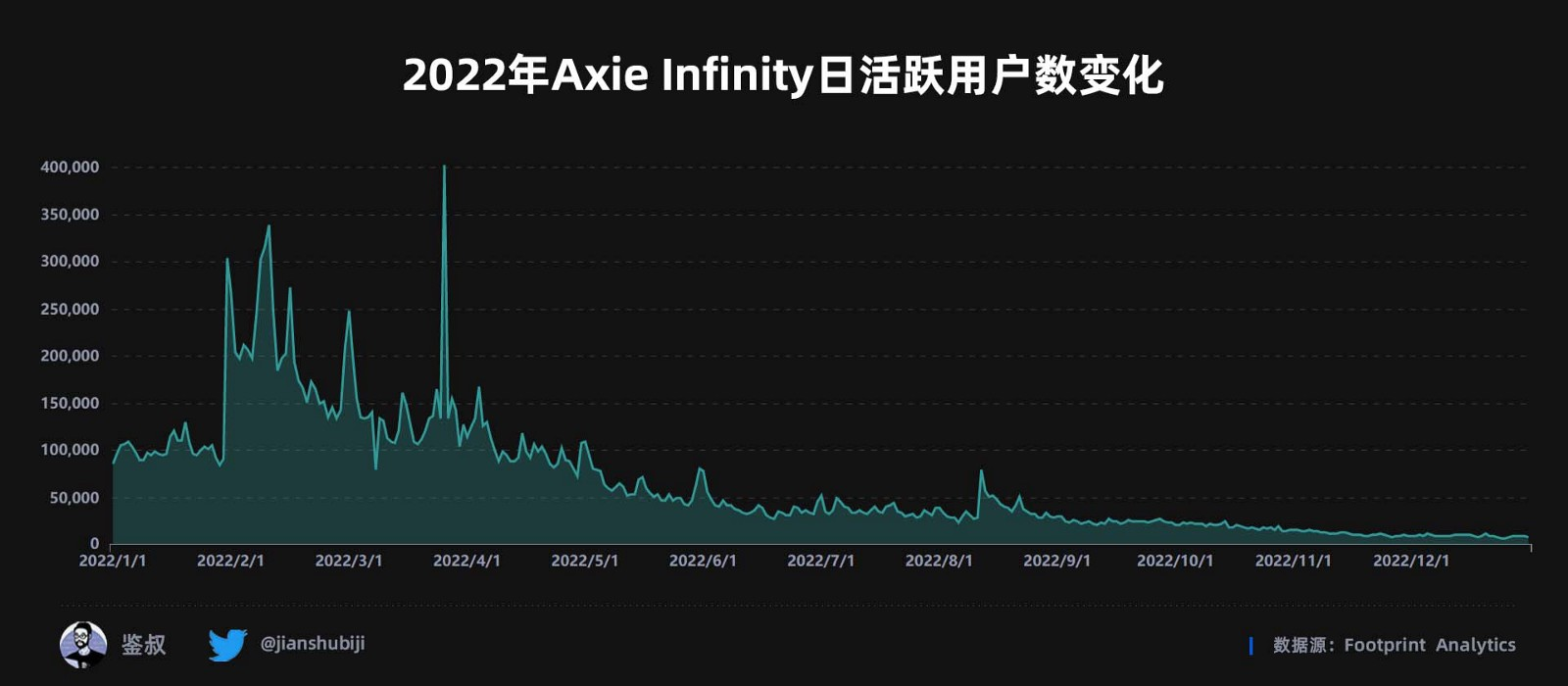

Axie Infinity 日活躍用戶數最高峰 40.3w,出現在 3 月 26 日,當日 Ronin 宣布一系列更新以增加 RON 的實用性,並確保 Ronin 能夠持續擴展交易,提振用戶信心。不過到 2022 年 12 月,日活躍人數最低降至 6504 人,較最高點下降 98.38%。

可以說,開發側鏈服務於單一遊戲,顯然會提升該遊戲體驗以及未來游戲發展可能性。但由於該側鍊是為特定遊戲設計的,部署其他遊戲可能會打破原有鏈的生態平衡。換句話說,一榮俱榮,一損俱損。原遊戲高度決定側鏈未來發展的高度,倘若一個遊戲未來的遊戲影響力大幅下滑,則很難支撐一條側鏈的穩定性和持續性。

WAX

截止 2022 年 12 月,WAX 擁有 134 款區塊鏈遊戲,較年初增長約 152%。WAX 上的活躍用戶和交易數量巨大,日活用戶僅次於 BNB Chain,高於 Polygon。作為今年表現優異的老牌公鏈,WAX 自稱是遊戲和 NFT 的第一元宇宙區塊鏈,為品牌提供 NFT 所需的一切。據白皮書描述,其優勢在於:

- 在網絡性能上,WAX 的最高吞吐量可達 2788 TPS 以上,超過 Visa 處理的平均每秒交易近 2 倍,優異的性能足夠支持遊戲所需的高吞吐量。WAX 需要用戶質押代幣才可以獲得足夠的 CPU 或 RAM,理論上參與質押的用戶不支付任何 gas 費用。

- 在基礎資源上,WAX 脫胎於全球最大的數字市場運營商以及全球最大的 Steam 虛擬物品交易市場 OPSkins。對 NFT 和道具的一貫投入,既保證遊戲體驗和獲利性,也達到最終完善遊戲生態環境的目的。

- 在經濟模型上,其核心要素是同以太坊的區塊鏈跨鏈交互設計,豐富鏈上生態的同時,促進與以太坊的價值循環。

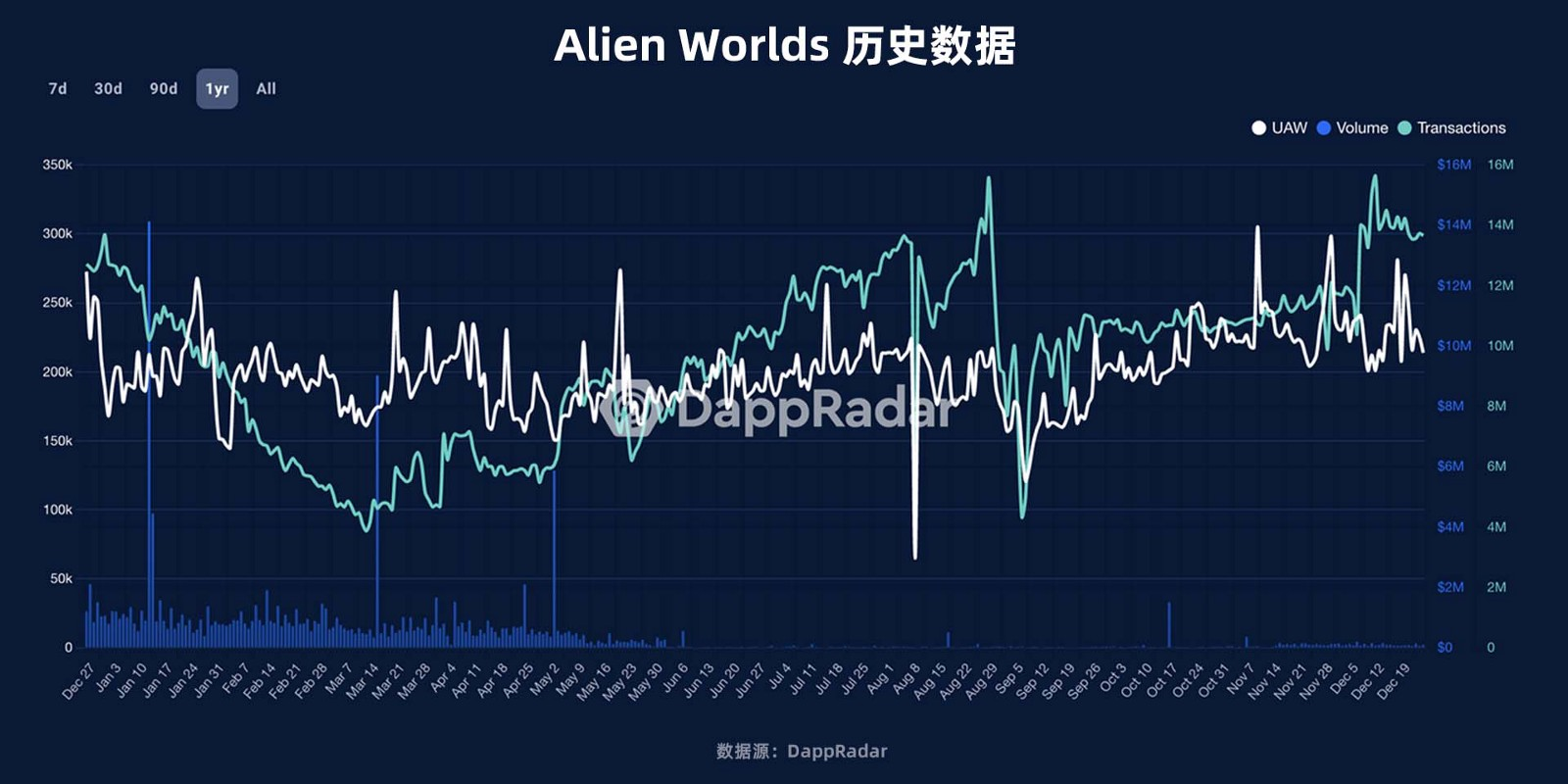

從市場份額來看,作為當之無愧的 WAX 領頭羊,Alien Worlds 佔比 80.78%,Dawn of Victory 排名第二,佔據 6.605%。

主要關注 Alien Worlds,作為一個融合了 DeFi + NFT + DAO + 元宇宙概念的太空探索遊戲,雖然在八月中旬以及九月中旬出現了明顯的谷底,但是總體都在較高的體量。尤其是 UAW,除 8 月 10 日出現用戶量暴跌至 6 萬,最高用戶量在 11 月 10 日達到 30.4 萬,在熊市中依然亮眼,此後的 UAW 也依然維持在 20 萬以上。

复盤不同公鏈 GameFi 的發展。2021 年前,Ethereum 仍在 GameFi 賽道佔據核心地位,其 GameFi 協議數量在 2020 年末與 2021 年末分別占到總量的 67.55%(460/681)與 37.45%(543/1450)。或許由於 Ethereum 的 TPS 過低、Gas 費過高等問題不符合遊戲這一賽道對低費用、高速率的要求,因此眾多 GameFi 協議紛紛選擇在 BNB Chain、Polygon、Solana、Avalanche 等新公鏈運行。在數據層面,Ethereum 可被視為已退出遊戲公鏈第一梯隊的競爭。而在傳統公鏈的維度,BNB Chain 與 Polygon 競爭激烈,BNB Chain 的 GameFi 協議數量最多而 Polygon 在本輪熊市中的 GameFi 活躍協議數量一直穩定在較高水平,二者還未能決出勝負。

在遊戲公鏈的維度,Hive、Harmony、Ronin、WAX 優勢明顯,其中 WAX 與 Hive 在用戶量層面遙遙領先,而 Harmony 與 Ronin 在交易額層面佔據優勢,哪怕是與傳統公鏈對比,這四條鏈的數據表現也不落下風,這或許揭示了 GameFi 乃至 Web3 領域的未來發展方向— — 不同細分賽道會依據不同特點在合適的鏈發展壯大,單鏈試圖在全方位獲得領先地位的日子一去不復返。當然,這並不意味著目前鏈與鏈之間相對隔絕的狀態是值得宣揚的,我們也注意到越來越多的 GameFi 協議選擇部署在多條鏈上。據 Coinmarketcap 與 Footprint 的統計,截止 2022 年 7 月,部署在 2 條鏈與 3 條鏈的 GameFi 協議數量相較 2021 全年增長 62.5% 與 40%,增長速度非常可觀。此外,跨鏈需求的增長也帶來了 Web3 行業新的問題— — 跨鏈橋的安全,該問題將在項目篇中闡述。

TOP 5 GameFi Token

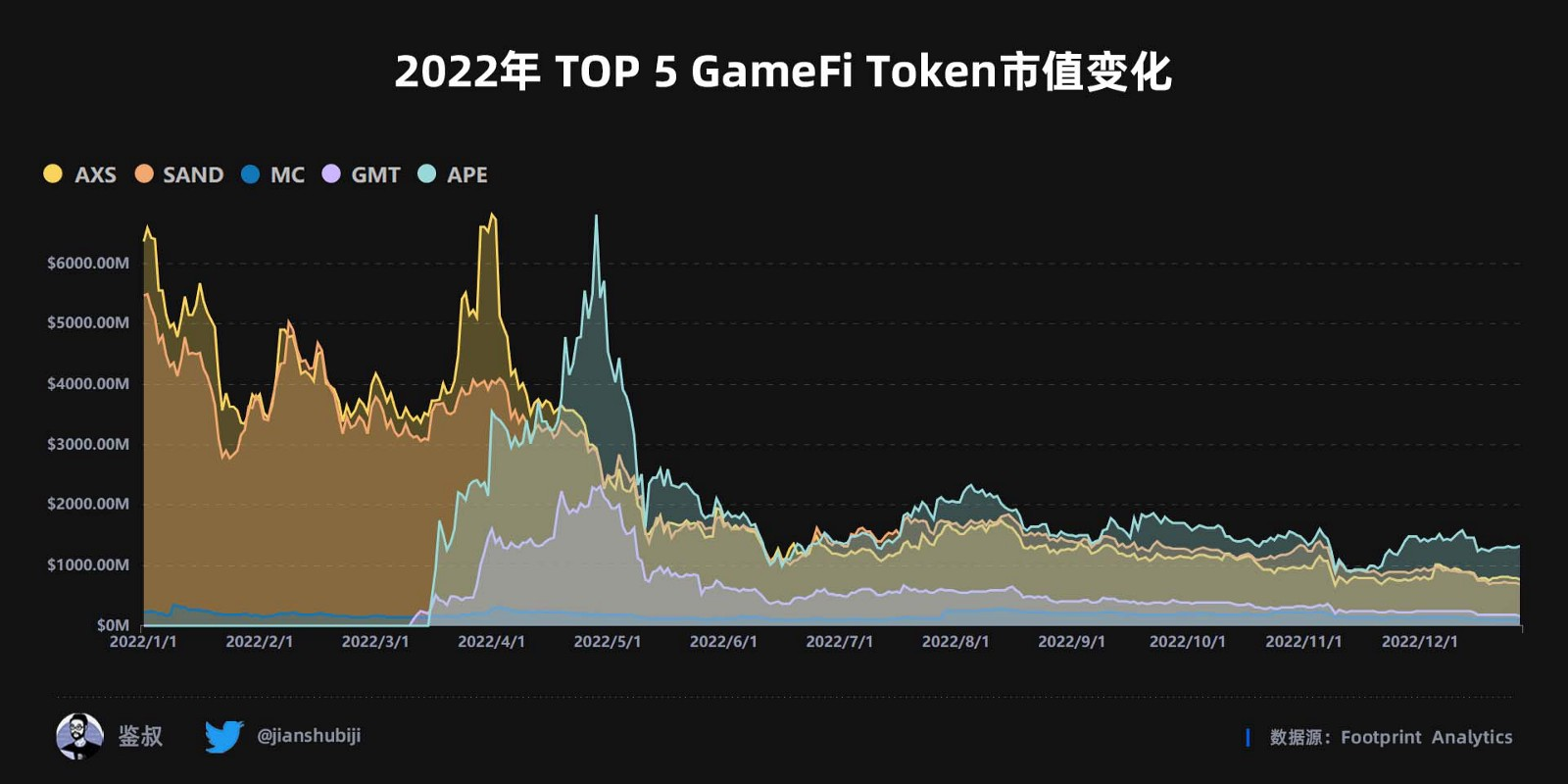

按照市值排列,2022 年 GameFi 代幣 TOP5 在 Axie($AXS)、Sandbox($SAND)、遊戲公會 Merit Circle($MC)、StepN($GMT) 以及 ApeCoin($APE) 中產生。

- 第一季度,Axie Infinity 以及 Sandbox 仍以業內霸主之姿雄踞前二,即便略有波動:

在一月時 Sandbox 的 Token 市值同比縮水 49.5%,Axie Infinity 則出現 44.06% 的跳水;在小幅上漲後,兩者又同步迎來斷崖式下跌,其中 Sandbox2–3 月的降幅再次到達了 39.04%。Sandbox 在 2 月完成首輪 LAND 發售,達到巔峰的 50.2 億美元後再無突破。而 Axie 的市值輝煌時刻出現在 4 月 1 日的 68.07 億美元,但由於 Ronin 被盜高達 6 億美元的黑客事件,Axie 隨後迎來了自己的至暗時刻。

- 第二季度,3 月亮相的 ApeCoin 與 $GMT 開啟了一鳴驚人的征程:

ApeCoin 市值峰值 68.13 億,且無出其右,同比首日市值高 6.2 倍。$GMT 市值峰值 23 億美元同樣一時風頭無量,與最低市值相比漲至 22.8 倍。進入 5 月,除 $MC 外的其它 Token 都迎來了低谷,足見 GameFi Token 受市場風向影響之大。ApeCoin 的良好局勢戛然而止,市值跌破 17 億美元,縮水約 76.1%。

- 第三~四季度,ApeCoin 長期佔據第一,$GMT 優勢微乎其微:

第三、第四季度,大部分 GameFi Token 均進入沉寂期,但 $APE 的市值卻有了相對明顯的提高。原因可能是其在 12 月 5 日上線的質押系統,帶來了新的市場熱點。與之相比,$GMT 的市值在 12 月末跌破 1.5 億美元,和 $MC 間的差距愈發減小。

- 小結:

從市值總體趨勢來看,除了 $AXS、$APE 體量有觸及 60 億美元,其他的 Token 發展週期雖有不同,但巔峰值遠遠落後於前兩者,可見頂級遊戲的產生也需要佔盡時機。同時,深究 Token 週期,$GMT、$APE 這些在 2022 年發布的 token 也能夠在較短的時間躋身前五,說明 GameFi 梯隊並未固化,留給新遊戲的空間還很大。

最後,探究 Token 的類別歸屬。在 TOP 5 GameFi 代幣中,Sandbox、ApeCoin 更偏向元宇宙的概念;Merit Circle 是遊戲公會;$GMT 更偏向為 “Move to Earn” 的概念,與 “Play to Earn” 還有些區別;只有 $AXS 屬於狹義上的 GameFi。可以說,GameFi 格局呈現出多樣化的發展態勢。

總結與展望

“在黑暗中尋找出口” 既是對 2022 年 GameFi 賽道的總結,也將成為 2023 年 GameFi 的主旋律。

2022 年的 GameFi 賽道,總體表現可以概括為高開低走。除在今年 4 月份跑贏大盤外,GameFi 市值基本保持與加密貨幣市場同進同退的趨勢,且下跌幅度更大,當前 GameFi 市值已低於 21 年 8 月的水平;自 4 月份後,GameFi 領域融資額急劇下降,且在 9 月份與 11 月份經歷了兩次腰斬,2023 年的市場恐怕還將經歷一段陣痛期。

但殘酷的現實背後,也蘊藏轉機。

GameFi 賽道仍是 2022 年加密行業吸納融資最多的領域,融資額同比增長近一倍。下半年融資額的腰斬只表示資金流入市場的速度變慢,並不代表市場流動性的枯竭。此外,主要遊戲公鏈 GameFi 項目活躍數與 GameFi 活躍用戶數在進入 9 月之後日漸平穩,並沒有因市值下跌而產生大的波動,或許也揭示了泡沫破裂之後的 GameFi 真實項目數與真實用戶數,市場可能已經來到底部。

與 DeFi、NFT 等傳統公鏈佔據絕大多數市場份額的賽道不同,部分專門的遊戲公鏈在 GameFi 領域大放異彩,且在與傳統公鏈的競爭中不落下風。目前,鏈上協議的多鏈部署已成為潮流,或將有更多優秀的協議遷移至遊戲公鏈。而公鏈作為區塊鏈領域的聖杯與牛熊轉換的發動機,部分專門的遊戲公鏈歷經多年沈淀後或將在下一輪牛市中成為 GameFi 賽道爆發的動力。

總之,告別野蠻發展的 GameFi 上半場,誰能為低迷的市場開闢新一輪創新和增長?許多擁有豐富的項目經驗和強大 IP 的項目方正在蟄伏。後續,我們將在項目篇中為大家詳細盤點分析過去一年具有行業影響力的項目,以求窺得一絲先機。

參考資料

數據圖表類

- 鑑叔的 Footprint GameFi 面板 https://www.footprint.network/@jianshu/11

- Tokenterminal https://tokenterminal.com/terminal?panel=revenue

- Wax bloks https://wax.bloks.io/live

- The Ronin Block Explorer https://explorer.roninchain.com/validators

- Dappradar https://dappradar.com/

- MyMetaData https://mymetadata.io/rank/investors

- Trading Veiw https://cn.tradingview.com/

- Footprint X Coinmarketcap https://www.footprint.network/@DamonSalvatore/GameFi-in-Bull-Bear-Market?date=2022-01-01~2022-07-31

文章報告類

- 透過 15 條元宇宙公鏈,詳解元宇宙公鏈的價值、現狀和趨勢 https://mp.weixin.qq.com/s/yft1ZiEQWf_1_72iJyGQyg

- DappRadar x BGA Games Report — Q3 2022 https://dappradar.com/blog/dappradar-x-bga-games-report-q3-2022

- The Blockchain Gaming Ecosystem on Various Public Chains https://medium.com/@ABGAasia/the-blockchain-gaming-ecosystem-on-various-public-chains-a7028b723df

- Dlephi digital: October Gaming Insights https://members.delphidigital.io/reports/october-gaming-insights#state-of-the-market

- GameFi 已死?— — 細數鏈遊七宗罪 https://mirror.xyz/wheart.eth/66GkoR9fbbq6DzGgtxSIBK6qgCCpnW0QCmUGZmb5fnc

- 遊戲的未來一年 https://members.delphidigital.io/reports/the-year-ahead-for-gaming

- CoinMarketCap and Footprint Analytics: 2022 GameFi Industry Report https://www.footprint.network/article/2022-gamefi-industry-report-fp-Zf2pa3La

- HashKey Capital:GameFi 進入冷靜期,下一個主旋律是什麼?https://www.chaincatcher.com/article/2069805

- YGG 和它的對手們:對比研究八個打金公會及其投資理論 https://www.chaincatcher.com/article/2071628

- GameFi 2.0 最有可能在哪條公鏈上發生?https://www.chaincatcher.com/article/2081181

- 梳理 Web3 Games 背後的資本和人才流向 https://mp.weixin.qq.com/s?__biz=MzUzNjk5MzI5Nw==&mid=2247491755&idx=1&sn=ce107b8145b4e10d7987a575246584a6&chksm=faef6bd5cd98e2c3e26f41710a8a213e8fe4676895ef4f14a8c30584fee41c1ef439296eae7d#rd

- 戳破原罪泡沫,GameFi 的未來有哪些可能? https://foresightnews.pro/article/detail/13567

- GameFi 賽道五大熱門鏈遊分析:誰會是下一個 Axie?https://foresightnews.pro/article/detail/1759

- 從 2017 到 2022 — — 分叉公鏈 WAX 的成長之路 https://mp.weixin.qq.com/s/iBV-ph2h51UEXtPnPF62Tg

- Vader Reasearch:Web3 遊戲發展趨勢的 5 個預測 https://defivader.medium.com/5-theses-on-web3-gaming-b0ea86b8f613

- Ronin: The engine powering Axie Infinity's growth https://www.nansen.ai/research/ronin-the-engine-powering-axie-infinitys-growth

官方文件類

- Introduction to Polygon PoS https://wiki.polygon.technology/docs/develop/getting-started/

- BNB Chain White Paper https://github.com/bnb-chain/whitepaper/blob/master/WHITEPAPER.md

- Whitepaper for HIVE protocol https://github.com/gscsocial/hive-whitepaper/blob/master/hive-whitepaper-zh.md

- Harmony Official Website https://www.harmony.one/

- Technical Whitepaper — Harmony One https://harmony.one/whitepaper.

- Wax Official Website https://www.wax.io/

- WAX Protocol White Paper https://github.com/worldwide-asset-exchange/whitepaper#wax-core-performance-metrics

新聞資訊類

- BNB Chain 與 Web3 遊戲平台 GameFi.org 達成合作,將支持 GameFi 應用上鍊 https://www.binance.com/zh-CN/news/top/7340333

- Introducing SAND staking on Polygon https://medium.com/sandbox-game/introducing-sand-staking-on-polygon-462a671e8a9d

- LAND Owners, Claim your mSAND https://medium.com/sandbox-game/land-owners-claim-your-msand-e1e7f1418fe7

- The Sandbox opens new virtual neighborhoods with three LAND sales https://medium.com/sandbox-game/the-sandbox-opens-new-virtual-neighborhoods-themed-around-14-major-brand-partners-with-two-land-4174ef86cff0

- Web3 遊戲 Power of Women 登頂 Google Play 美國地區免費遊戲總榜首 https://m.techflowpost.com/express/4455

- DeFi Kingdoms' Serendale realm goes live on Klaytn https://www.theblock.co/post/193571/defi-kingdoms-serendale-realm-goes-live-on-klaytn

- The Sandbox 為土地所有者推出專屬 SAND 質押計劃 https://www.panewslab.com/zh/sqarticledetails/7wfo66sz.html

- Axie Infinity 側鏈 Ronin 於 3 月 26 日宣布將發布多項更新 https://mobile.twitter.com/Ronin_Network/status/1507422485544808448

投資風險及免責聲明

1、本報告所有內容及資料僅供參考,不做為投資決策依據,若投資者據此投資,風險自擔。

2、報告自所示日期起進行數據統計,由於隨後的市場或經濟狀況可能發生變化,報告內容不一定能反映這些變化。提供的數據、圖表和其他視覺輔助工具僅供參考。

3、報告所載數據、意見、對於未來預期的假設以及其他的前瞻性觀點,立論基礎均來源於已公開資料。研究報告反映研究人員的不同觀點、見解及分析方法,僅反映研究人員於發出本報告當日的判斷。由於不確定或其他變動因素、事件以及風險影響,或將導致預測性結論以及前瞻性判斷與實際情況出現差異。

版權聲明

本報告版權歸鑑叔 J Club 團隊所有,未經鑑叔 J Club 團隊書面授權,任何人不得對研究報告及數據進行任何形式的發布、複製、轉載,鑑叔 J Club 團隊保留追究上述行為法律責任的權利。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。