GBTC 負溢價已近 2 年,其他 ETF 競爭力增強,DCG 舉步維艱。

原文:How the GBTC premium trade ruined Barry Silbert, his DCG empire and took crypto lending platforms with them(Cryptoslate)

編譯: Moni,Odaily 星球日報

封面: Photo by Kit Suman on Unsplash

2023 新年伊始,加密貨幣交易所 Gemini 聯合創始人 Cameron Winklevoss 就代表其平台用戶向數字貨幣集團 Digital Currency Group(DCG)創始人 Barry Silbert 發送一封公開信,信中措辭嚴厲並要求其在 1 月 8 日前償還所欠的 9 億多美元。Cameron Winklevoss 在公開信中還透露 DCG 欠 Genesis 約 16.8 億美元,DCG 不斷加劇的危機引發了加密社區高度關注。

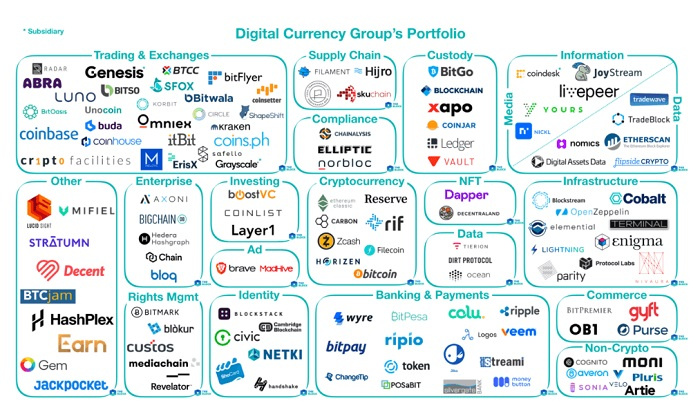

DCG 簡介

Barry Silbert 於 2015 年創立 DCG,隨後通過投資數百個項目和公司創建了 “DCG 帝國。

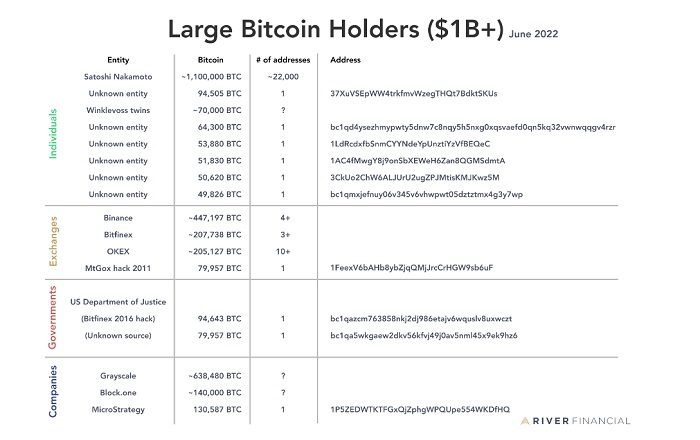

而 DCG 投資組合中最重要的公司就是灰度 Grayscale Investments,該公司是除中本聰之外全球最大的比特幣持有者(如下圖所示)。GBTC 目前持有大約 633, 000 枚比特幣,略高於比特幣流通供應量的 3% 。本文撰寫時時,該信託基金的資產淨值 (NAV) 約為 105 億美元。

灰度聲稱其持有的比特幣由 Coinbase Custody 負責託管。Coinbase 作為一家美國上市公司,可信度較高且需要接受審計,所以灰度的 BTC 很可能是按照標準合規做法存儲的。

DCG 是怎麼賺錢的?

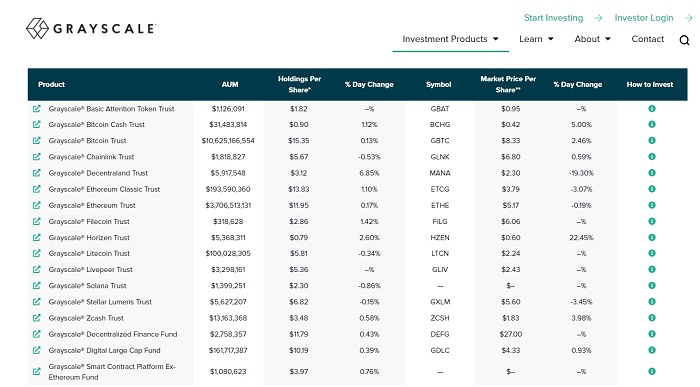

DCG 對比特幣信託基金 GBTC 中持有的標的比特幣收取 2% 的管理費,根據 DCG 在 2022 年第三季度向美國證券交易委員會提交的文件顯示,該公司從這筆費用中每年可以獲得約 2.3 億美元的收入並從中賺取 6800 萬美元利潤。這筆收入占到 DCG 每年約 8 億美元總收入的很大一部分,而且 Barry Silbert 在 11 月 22 日致股東的信中也證實了這些數字。

在過去相當長的一段時間以來,GBTC 是美國投資者通過 IRA 或 401k 賬戶接觸比特幣的唯一途徑,這也是該信託近多年來都維持溢價交易的原因之一(溢價率一度高達 40%)。

儘管 GBTC 被視為一種證券,但卻沒有因持有比特幣密鑰而導致的自我保管風險,隨著市場需求的增長,旗下管理的資產規模也在不斷攀升, 2021 年牛市期間甚至達到 400 億美元以上。

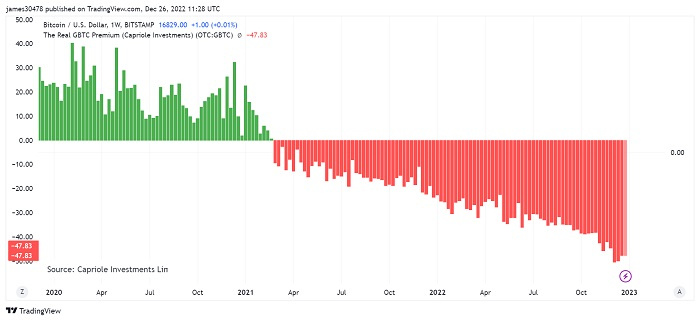

GBTC 的溢價和折價問題

當灰度比特幣信託基金的股票以高於基礎比特幣價格易手時,GBTC 就以溢價交易。相反,如果 GBTC 股票的交易價格低於資產淨值,則被視為折價(負溢價)交易。

2021 年 2 月 24 日,GBTC 的資產淨值(NAV)從溢價轉為折價。不幸的是,從那時開始就再也沒有回到溢價水平,而且折價幅度不斷加劇。

之所以出現這種情況,很大程度上是因為比特幣期貨 ETF 的推出,導致市場競爭加劇, 2021 年 11 月牛市期間推出的 Valkyrie 比特幣戰略期貨 ETF(BTF)和在加拿大持有的 Purpose 比特幣交易所交易基金是灰度比特幣信託基金的兩個最主要競爭對手,這些比特幣基金和往往提供比灰度更低的管理費,導致客戶紛紛轉投比特幣交易所交易基金,GBTC 的市場需求也應聲下降。

當前 GBTC 的折價率在 48% 區間,而此前跌幅曾一度低至 50% ,創下有記錄以來的最大折價率。此前,持有 GBTC 還有另一個問題:GBTC 股票會被強制鎖定 6 個月,導致其流動性極差,這意味著當折價率上升時,投資者根本無法贖回自己持有的 GBTC 股票。此外,GBTC 股票持有者並不擁有實際的比特幣,因為 GBTC 本質上是一種比特幣的紙質衍生品。

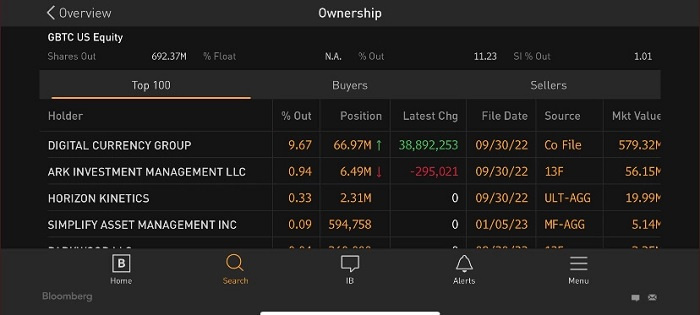

從 2021 年 3 月到 2022 年 6 月,Digital Currency Group 開始以低於資產淨值的價格回購了價值近 8 億美元的 GBTC 股票並試圖以這種手段來捍衛 GBTC 價格。因此,該公司當前擁有該信託約 10% 的已發行股份,坦率地說,回購 GBTC 在一定程度上的確緩解了機構的拋售壓力,但人們發現 GBTC 的基金資產淨值其實是被人為撐起的。

有人可能會問,這與 FTX 發行 FTT 代幣並試圖使用槓桿來保護代幣是否不同?事實上,FTT 和 GBTC 分別佔 FTX 和 DCG 資產負債表的很大一部分。灰度為替代加密資產提供其他類似的信託,例如以太坊信託基金 Grayscale Ethereum Trust(ETHE)目前也正在以巨大的折價率在交易,就在 1 月 3 日,灰度以太坊信託基金的資產淨值折價率跌至創紀錄的 60% 。

Genesis 和借貸平台產生漣漪效應

更可怕的是,包括三箭資本(3AC)和 BlockFi 等幾家已宣告失敗的加密公司對 GBTC 股票也有大量敞口。

2021 年期間,三箭資本持有了大量 GBTC 股份,接近 4000 萬股,價值約合 13 億美元。此外,“木頭姐” Cathie Wood 旗下 Ark Invest 現在擁有約 1% 的供應量,相當於 650 萬股,也是 DCG 之外的最大股東(如下圖所示)。

由於此前 GBTC 溢價漲幅高達 40% ,三箭資本、BlockFi 等公司開始利用槓桿進行市場炒作, BlockFi 開始為客戶提供高收益加密借貸產品。由於灰度的禁售期每六個月到期一次,也讓這些公司得以繼續盈利,而 Genesis 則樂於繼續向三箭資本等公司提供貸款。

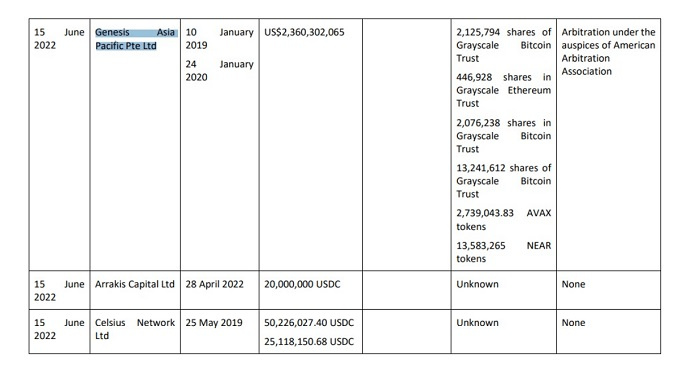

三箭資本從 DCG 管理公司 Genesis 獲得了 23.6 億美元的貸款,幾乎占到整個 Genesis 總貸款的 50% ,這筆貸款由一些流動性不佳的加密貨幣以及比特幣和以太坊 “紙質衍生品” 組成。

數據顯示,Genesis 向三箭資本提供的貸款總共獲得了灰度比特幣信託幾年約 1700 萬股股票的支持,而灰度是 DCG 的子公司,擁有 446, 000 股 Grayscale Ethereum Trust、 200 萬枚 AVAX 和 1300 萬枚 NEAR。

ETF 救不了 DCG

在過去一段時間裡,Barry Silbert 和 DCG 一直請求美國證券交易委員會將 GBTC 轉換為交易所交易基金(ETF),因為 ETF 可以直接追踪標的產品,並且不會有溢價或折價。同時,如果 GBTC 能夠轉換為 ETF,他們就可以贖回資產,而且管理費也將大大減少。不僅如此,GBTC 轉換為現貨 ETF 後,任何以折扣價買入的投資者都會獲利,因為它會根據資產淨值進行交易。

基於比特幣現貨的 ETF 已在歐洲、加拿大和非洲獲得批准,然而,儘管已經批准了基於比特幣期貨的交易所交易基金,同時 ETF 比封閉式基金更安全、更透明且沒有溢價或折價、費用也更低,但出於投資者保護理由,美國證券交易委員會仍拒絕批准基於現貨比特幣的 ETF 上市,截至目前該監管機構已經拒絕了 Grayscale、NYDIG、Wisdom Tree 等機構的申請。

灰度現在正在起訴美國證券交易委員會, 相關訴訟的最後期限為 2022 年 2 月 3 日,之後才會作出裁決。

簡單來說,由於 GBTC 面臨大幅折價以及來自其他 ETF 的競爭越來越大,DCG 舉步維艱。

美 SEC 未能有效幫助投資者

我們已經看到,GBTC 失去了溢價優勢,加密貨幣生態系統在加密貨幣借貸平台崩潰後出現爆炸,這些基金和貸方不得不進一步擴大風險曲線以獲利。

美國證券交易委員會如果批准了 GBTC 的現貨 ETF 申請,那麼現在的一系列市場風險就能被阻止,槓桿作用也可能被消,GBTC 溢價將不復存在,這些公司的規模也不會擴大,危機也不會爆發。

為了使基於比特幣現貨的 ETF 獲得批准,灰度一直在竭盡所能,但美國證券交易委員會卻以現貨比特幣容易被市場操縱為理由拒絕了灰度的申請。問題是,不追踪標的現貨價格的芝商所比特幣期貨 ETF 同樣容易受到操縱和欺詐,卻獲得了監管批准。

如上所述,歐洲和非洲有多個允許全球範圍投資的比特幣現貨 ETF,這無疑導致資本從美國流出並流入到其他司法管轄區。

2023 年,加密行業路在何方?

如果 DCG 進入破產程序,該公司可能被迫清算其資產並在 GBTC 和 ETHE 中看到可觀的銷售,這會給現貨比特幣和以太坊帶來相當大的拋售壓力。

然而,根據區塊鏈研究公司 Messari 的首席執行官 Ryan Selkis 的說法,灰度比特幣信託基金的控股股東 Genesis Global 和 Digital Currency Group 不能簡單地 “拋售” 其持股以籌集更多資金,因為根據 1933 年美國證券法第 144A 條規定,強制要求場外交易或場外交易實體的發行方提前通知擬議的銷售,已發行股票銷售上限或每週交易量只能占到股票總量的 1% 。”

2022 年 12 月 28 日,投資顧問 Valkyrie 提出了成為 GBTC 新基金發起方和管理者的建議,同時還推出了一隻基金以購買折價的 GBTC。

2023 年 1 月 2 日,Cameron Winklevoss 發表了一封致 DCG 首席執行官 Barry Silbert 的公開信,質疑 Barry 的拖延策略,因為 Genesis 欠 Gemini Earn 用戶 9 億美元。此外,Cameron Winklevoss 還指責 Barry Silbert 使用資產淨值交易策略使其個人從中受益。但是,信中沒有透露 DCG 和 Barry Silbert 是否做出了回應;一種可能普遍存在的情況是 DCG 已經提交了破產申請。隨著謠言不斷流傳,DCG/Genesis 正在接受美國證券交易委員會的積極調查。消息人士證實,已有多名舉報人挺身而出。

Barry Silbert 承諾會在 1 月 8 日給出解決方案,但現在時間已過。

目前 DCG 的情況是:

- Genesis 目前正在考慮破產;

- DCG 關閉財富管理子公司;

- DCG 有 20.25 億美元欠款;

- Genesis 可以調用他們的 16.75 億美元貸款;

- Genesis 欠 Gemini 9 億美元……

從這一切中,我們可以學到什麼?

比特幣是一種無交易對手風險的數字資產,如果進行正確、合規的自我託管,則不會產生槓桿作用或收益。但是,投資者有管理其財務的個人責任。

但人類的頭號問題往往是貪婪,正如歷史告訴我們的那樣,貪婪通常會導致欺詐、操縱和中心化。通過託管自己的比特幣,您持有的是比特幣,而不是藉條或紙質衍生品。

正如我們在 2022 年所看到的那樣,隨著資金追逐高收益並使用比特幣追逐收益而產生了可怕的交易對手風險。加密行業應該從中吸取教訓,盡職調查始終至關重要。

最後,加密生態中每個人都要牢記一句話:“ Not your keys, not your coins ”。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。