當談論跨鏈橋接時,想要量化每種協議的風險程度是很困難的,但這卻也是非常重要的。

原文:Cross-Chain Bridging – Current Risks & Future Development(The Tie)

編譯: DeFi 之道

封面: Photo by Shubham Dhage on Unsplash

現在,全世界上大約有 180 種國家主權貨幣,每個國家都擁有著自己的法定貨幣,並以本國貨幣進行經濟活動。比如:美國的大多數經濟活動都是以美元 (USD) 結算,如果要在越南 (越南盾) 進行結算,你需要將美元兌換越南盾,然後使用越南盾在越南經濟內進行交易。

其實,每種貨幣我們都可以看做一個數據庫,這個數據庫包含了不同人的貨幣餘額和經濟交易歷史。對於美元持有者來說,如果他在其他國家地方進行交易,那這個國家的數據庫必須計算出 1 美元等值的貨幣,這也就為經紀人、對沖基金和個人交易者提供了介入的地方,通過他們的交易活動創造了我們所熟知的外匯市場,當然,這一過程還會因各國貨幣的不同數據存儲系統以及活動的多少變得更加負責。

互操作性

從本質上來說,區塊鏈也是另一種類型的數據庫——每個區塊鏈都是一個獨立的數據庫,並具有不同的相對優勢。這些相對優勢往往都會基於一套核心理念和願景來構建,並形成了用於解決核心問題的不同技術方法。隨著 Layer1、Layer2 以及側鏈的快速發展,為區塊鏈的大規模場景應用和各種新式的實用程序的支持提供了可能,這種新的變化為跨鏈提供了土壤,但就像傳統貨幣的外匯市場一樣,跨鏈也需要一個高效可靠的系統。

然而,不同的鏈上生態系統在默認情況下是不能互操作的,這些區塊鍊和生態系統都有著自己的語言,存儲著不同的數據集,這恰恰是跨鏈橋接技術可以介入的地方,這與傳統貨幣下的外匯市場一樣。

舉個例子:假設你在基於以太坊的 DeFi 上投資了數百萬美元,但你在 Avalanche 上發現了一款想要嘗試的新遊戲,如果要玩遊戲,你必須在 Avalanche 生態系統中創建一個賬戶,並為你的賬戶提供資金,如何直接將資產轉移 Avalanche,這就是跨鏈的需求。

目前,市場上有幾十款不同的跨鏈協議,有的就是一個中心化的交易所,其角色和傳統外匯市場上的經紀商角色類似;有的是一個去中心化的交易所或路由器,他們作為一種場外交易市場(OTC),其數據也在區塊鏈公開。不同的跨鏈協議會採取不同的跨鏈方式。我們可以將跨鏈的方式分為兩種:包裹式資產跨鍊和流動性資產跨鏈互換。

方式一:包裹式資產跨鏈橋

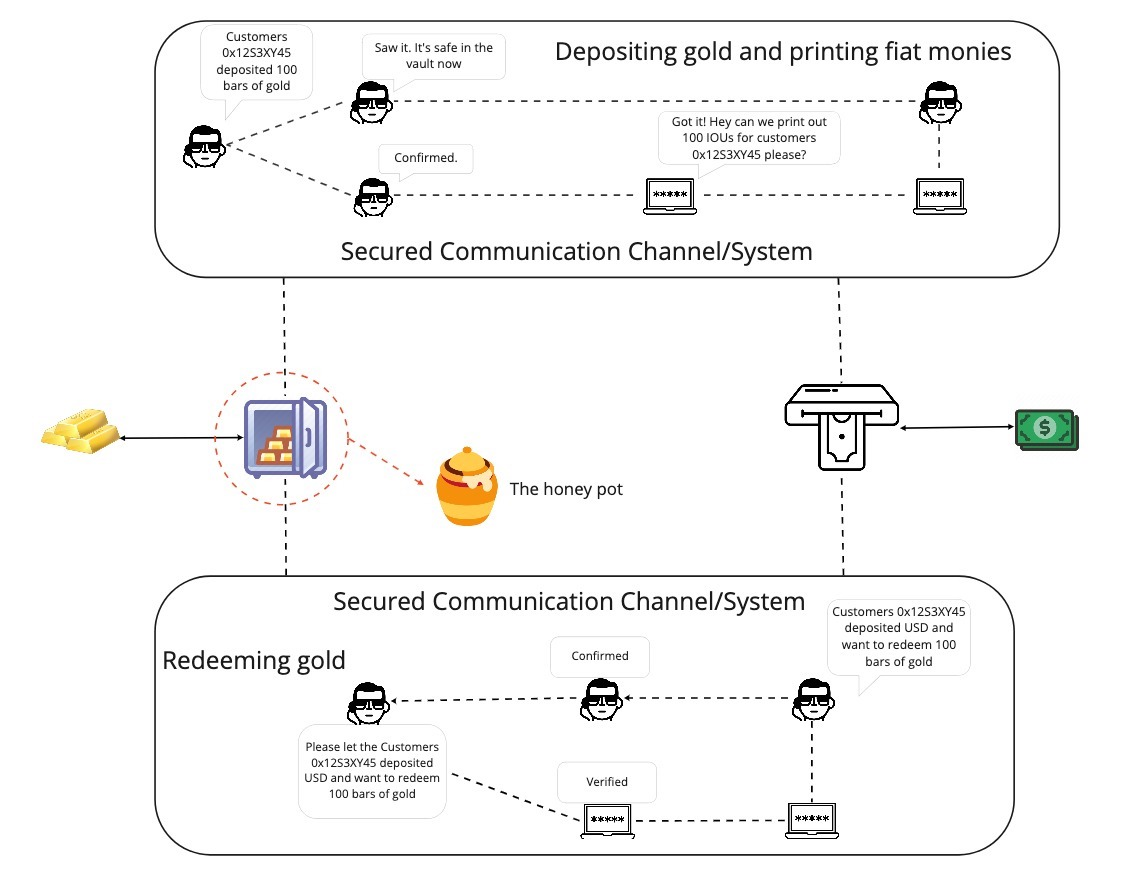

包裹式資產跨鏈機制與金本位下的貨幣機制非常相似。在金本位貨幣機制中,客戶首先將黃金帶到銀行兌換 IOU 票據 (類似於借條,現實中這個借條就是金本位下法定貨幣),銀行執行借條的承諾,確保客戶隨時可以贖回他們的黃金,這確保了借條的價值。

另一方面,銀行負責保管黃金,他們需要投入大量資源來保護黃金,包括使用安全通信系統等,如果通信通道被破壞,黃金被偷,銀行發行的所有借據(金本位下法定貨幣)就都變成廢紙。

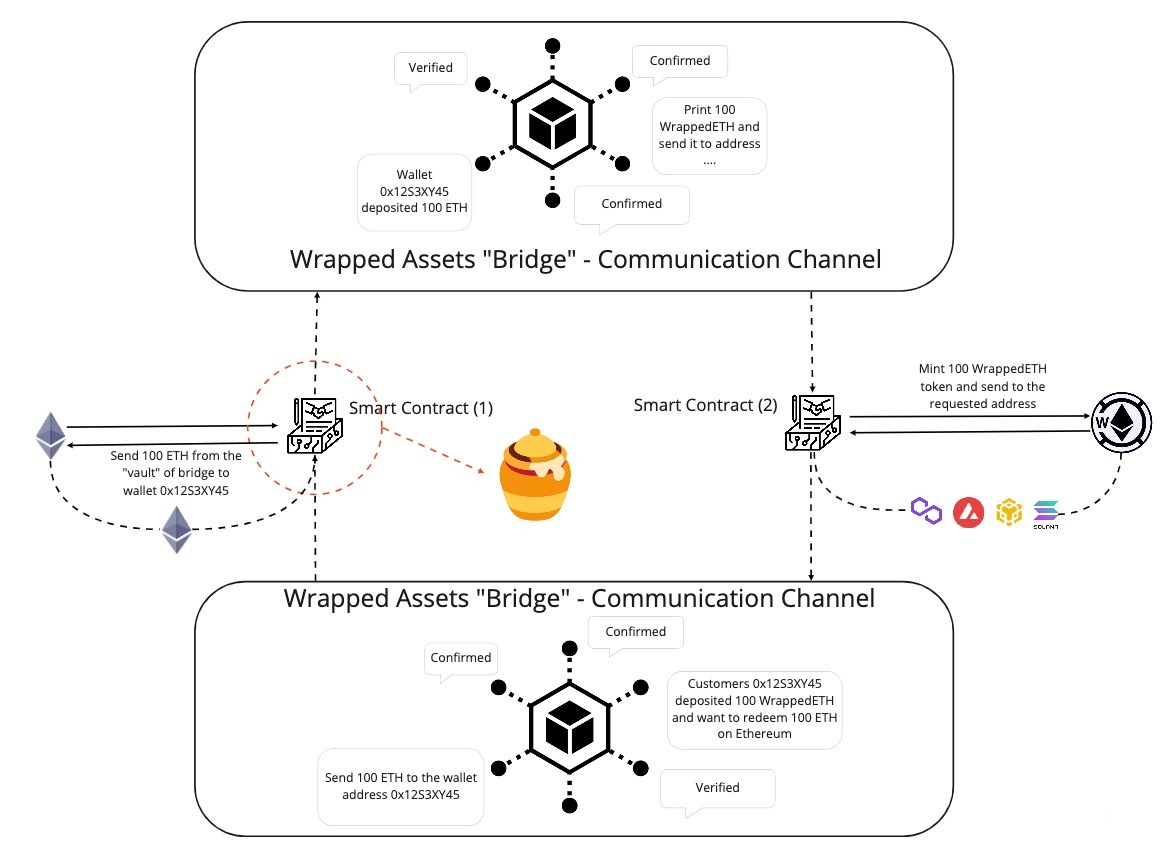

包裹式資產跨鏈機制的流程與上述金本位下的貨幣機制相同,假設你需要將 100 個原生 ETH 傳輸到其他網絡,那麼包裝資產的項目團隊不僅需要在以太坊上創建智能合約 (1),在其目標鏈 (如 Polygon、Solana 或 Avalanche) 上也要創建一個智能合約 (2)。

這種模式的複雜性在於智能合約(1)如何與智能合約(2)進行通信。由於每個區塊鏈都有不同的語言、存儲不同的數據集,所以它們需要一個系統來保證兩個跨鏈橋智能合約之間的通信。

這種跨鏈通信的障礙也催生了許多探索性的技術,如 Cosmos IBC、Polkadot XCM 和 LayerZero,他們都試圖解決同一個問題——如何實現高效且安全的跨鏈通信。

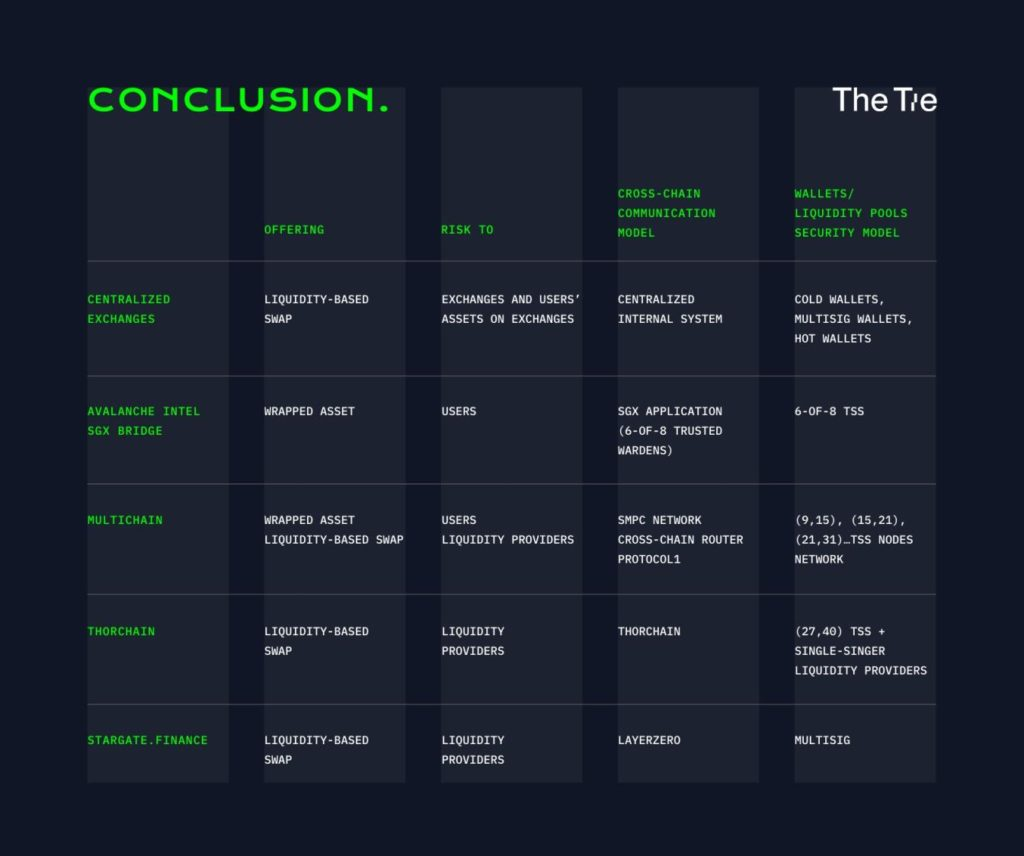

Avalanche 橋利用英特爾軟件防護擴展(SGX-Software Guard Extension),依靠第三方驗證來維持跨鏈通信,並分散了跨鏈錢包的控制權,該應用要求相關交易的批准需要 8 個的驗證者中至少有 6 個同意,之後才能在在目的鏈上鑄幣和發送包裝好的資產。

另一個例子是 Multichain 協議,在撰寫本文時,Multichain 協議上的 TVL 價值超過 20 億美元。Multichain 通過 SMPC (Secure Multi-Party computing) 網絡實現門限簽名 (Threshold Signature Scheme, TSS) 分佈式密鑰生成算法,方便了跨鏈通信,也就是說協議的通信通道和流動性池處於大多數節點的控制下,其中,每個部署的橋節點門限簽名數量是不同的 (如 9/15,15/21,21/31)。

如果攻擊者能想辦法佔領 SMPC 網絡的大多數節點和多個 SGX 應用的可信驗證器,他們就能把所有的真實資產(金本位貨幣機制下的黃金)從橋(金本位貨幣機制下的銀行)中抽走,並把所有的包裝資產變成毫無價值的代幣。

蜜罐陷阱

從資金的角度來看,一個跨鏈橋金庫中儲存的資產越多,被惡意攻擊可能性就越大。

有幸的是目前很多人都在尋找提高跨鏈橋資產安全性的解決方案,但這是一場硬仗。風險往往是無所不在的,很多跨鏈橋團隊往往都無法預見或者識別的其協議的安全漏洞,特別是考慮到最近加密黑客案件的頻發,這一點尤其如此。一般來說,黑客攻擊的最終結果往往是鑄造或者包裝資產全部/部分貶值,除非有外部力量的緊急援助。

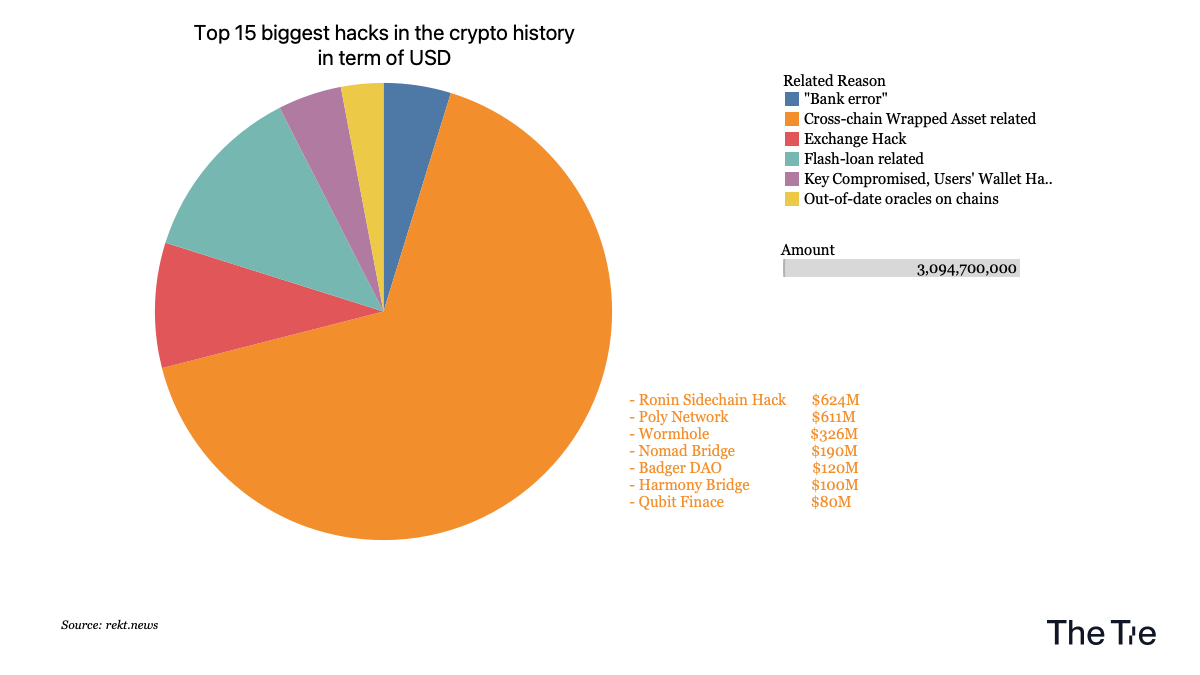

這些風險並非假設,在過去的兩年裡,僅前 15 大加密貨幣黑客攻擊所產生的損失中,“包裝資產” 就占到了 66%,總損失超過 20 億美元。

某些天才工程師或許可能創建一個不被黑客破解的協議,但在實現這個目標的過程中,每個協議看起來都是安全且經過精心設計的,直到危險發生。協議構建者往往都是在殘酷的零和遊戲中運作,失敗意味著 100% 的資金損失,但成功並不能保證 100% 的穩定,伴隨協議內資金的進一步增長,反而可能會面臨更複雜的潛在攻擊。

方式二:流動性跨鏈互換

國家間的經濟通過外匯市場與貨幣兌換聯結為一體,在代幣經濟體中,則通過公開市場上的流動性 (匯率) 進行互換。

在外匯交易中,比如:歐元兌換成美元的過程是,首先你將歐元賣給中間人,並從中間人那裡購買美元,這個中間人包括了經紀人、交易商和運行 “跨經濟橋” 的大型金融機構,這些中間商會收取買賣差價 (相當於過橋費)。這種商業模式往往需要大量的資金才能來完成大訂單和處理大批量的交易。

儘管目前加密市場上有一些協議支持這種交換模型,但最具流動性和效率的方式仍然是中心化的交易所,在 CEX 上,在單方的權限的環境中,交換過程發生在鏈下,這與支持去中心化的加密精神背道而馳。因此,越來越多的資本和技術投入,以期望實現一個更加去中心化的流動性跨鏈互換。

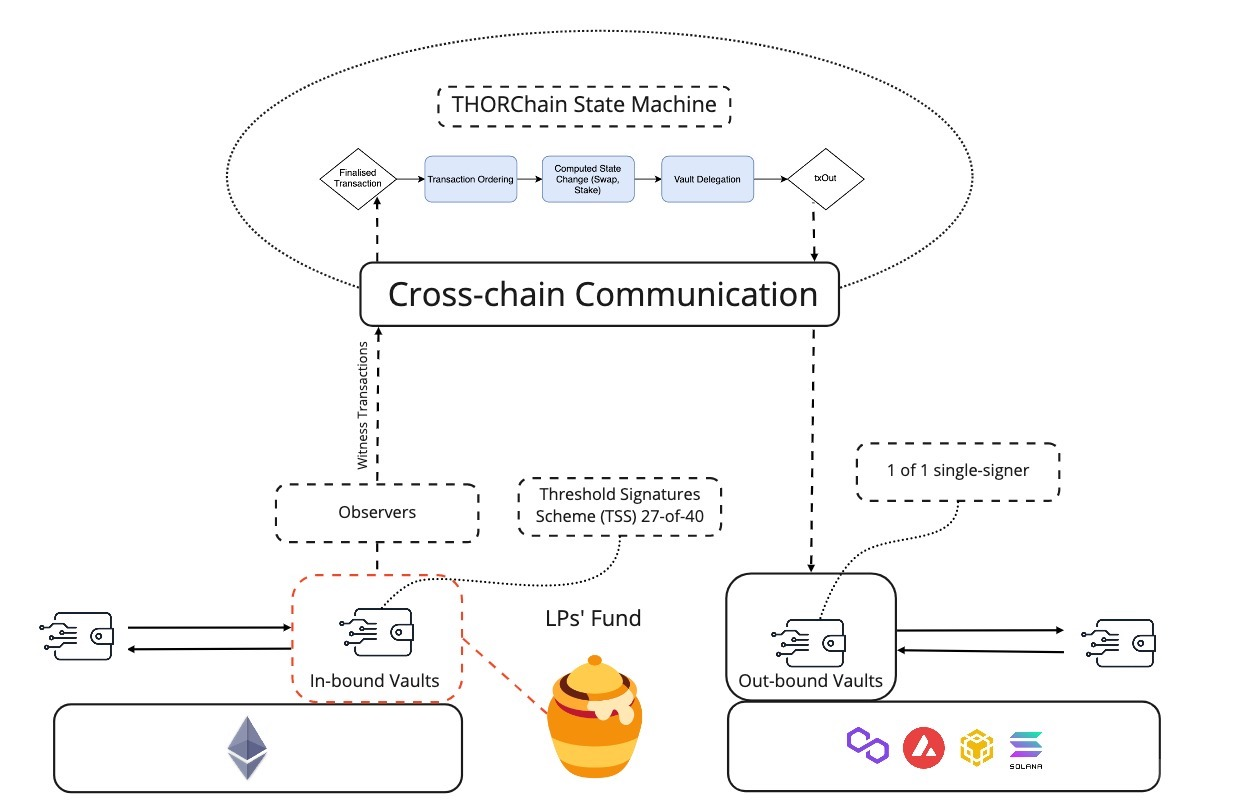

比如:公鏈 THORchain 使用 RUNE 配對流動性互換 Token 方式,但它仍然依賴於 27/40 門限簽名方案 (TSS) 用於金庫資金的入站,1/1 單簽名方案用於金庫資金的出站。任何成功攻擊 THORChain 的狀態機或 MPC 節點的 27/40TSS 都會給 THORChain 的流動性提供者帶來嚴重的風險。在攻擊期間,不主動交換的用戶不會遭受任何損失,但流動性提供者會承受大部分的損失。

Layer0——更安全的通信

Layer0 指的是促進區塊鏈之間去信任和去中心化通信的概念。假設 Layer1 和 Layer2 在去中心化的特性下確保網絡永遠不會出現雙花,並且每個人的餘額都是正確的,在這種情況下,0 層網絡的去中心化將確保跨鏈數據和價值轉移的合法性。

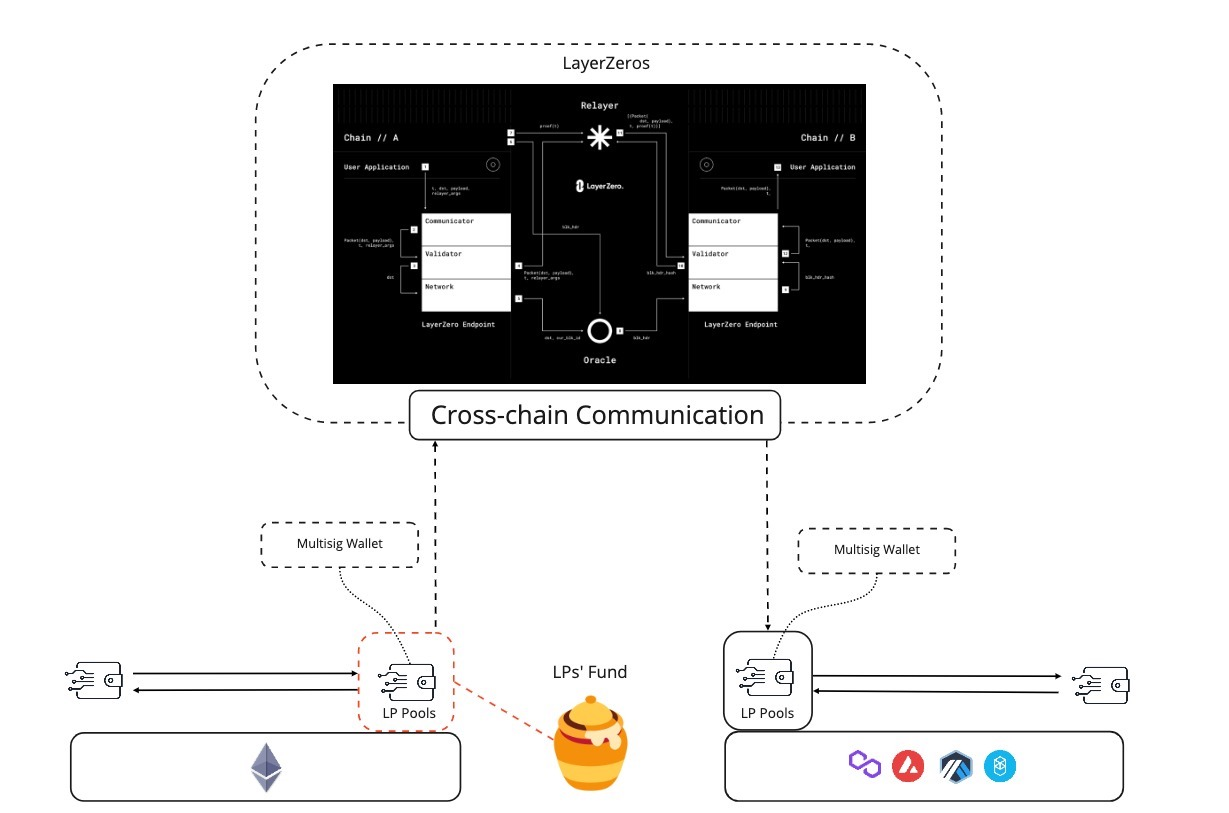

LayerZero 是一個全鏈互操作性協議,它通過底層通信原語實現跨鏈應用。第一個利用 LayerZero 技術的應用是 Stargate.finance——一個可組合的流動性傳輸協議,允許用戶在不同鏈上的統一流動性池之間安全轉移原生代幣。

即使跨鏈通信可以從技術角度變得完全安全,但跨鏈橋接的最終挑戰仍然在於多簽(Multi-sig)錢包的限制。用於分散錢包控制權的最流行的技術是多簽(鏈上)和 TSS(鏈下),它們只能有效地將資產池的控制權分配到兩位數的參與方,而不會對橋接的安全性能產生實質上躍遷。

總結:

當談論跨鏈橋接時,想要量化每種協議的風險程度是很困難的,但這卻也是非常重要的。作為一名 web3 用戶,有必要花時間了解包裝式跨鏈橋的風險,因為一旦發生危機,向這類平台提供流動性的投資者會遭受比較大損失。

而像 Cosmos IBC、Polkadot XCM、LayerZeros 和 Avalanche 跨子網等跨鏈解決方案也還需要時間來證明它們各自的模型,此外,錢包安全仍然是這個行業發展的瓶頸,需要進一步的改進這個問題後才能使可擴展且安全的跨鏈應用成為可能。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。