此提案不僅具有常規超額抵押穩定幣的特點,還提出促進者概念,打破原先抵押品僅為現有資產的束縛

作者:十四君

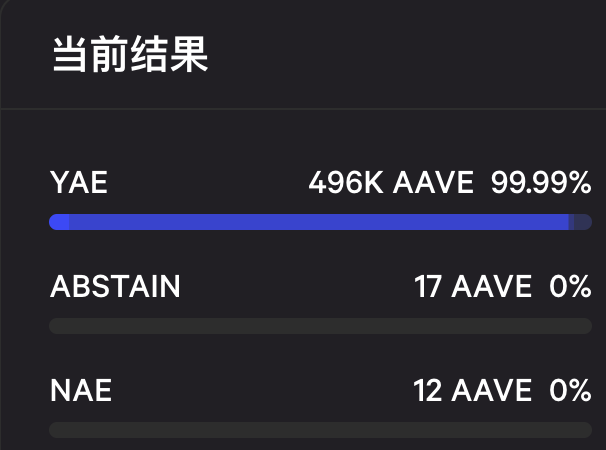

近期 Aave 社群發布徵求意見提案,向其 DAO 組織提議” 引入與美元掛鉤的原生去中心化、超額抵押的穩定幣 GHO“,此提案已經在 7.31 以 99% 的支持率通過。

而此提案不僅具有常規超額抵押穩定幣的特點,還額外提出促進者概念,打破原先超額抵押均為現有資產(ETH 等),而嚴格篩選的 “促進者” 將會打破 “現有資產才能質押的束縛”,可將未來收益作為穩定幣抵押品!

本文將從穩定幣本身賽道知識展開,梳理 GHO 提案的目標與創新點,並詳細講述模範競品穩定幣 DAI 的整個生命週期(生成,銷毀,清算等出發)

如果你有以下好奇,請細細看來~~

- 什麼是穩定幣?價值、收入從何而來?

- GHO 將會如何實現?又有怎樣的創新點?

- 同類穩定幣 DAI 有怎樣的機制讓他穩定?

- 總結 GHO 與 DAI 的差異與優勢

本文 5500 字,閱讀需 10 分鐘

什麼是穩定幣?

代幣有此起彼伏暴漲暴跌,都是每日的精彩故事,但偏偏有一種很無聊的代幣追求的是不漲跌(0,0 雖然穩定幣不穩定也是行內趣事),當然,世界唯一的不變就是變化本身,因此穩定幣也並非一開始指向絕對的穩定,其目標而是以相對穩定的錨定物為比較。

對於大多數穩定幣來說,這就是美元。

幣價穩定的隱形優勢

一個能被信任的穩定幣,是用戶可在任何合理的情況下,都可以將其兌換成真正的美元。穩定兌現是必要的因素,而一旦代幣能實現長期穩定,他就並不僅僅是一種幣更是一個平台,圍繞幣價穩定這特性雖然無聊但是確實特別有用,其收益是

for 上層應用:

- 實現無摩擦無滑點的金融價值交互平台,供上層應用穩定運作

for 發幣方:

- 成為機構投資者投資鏈上產品的首選貨幣將會聚攏巨量資金

- 儲存發幣可收取無風險利息,轉移出金賺取額外穩定使用費

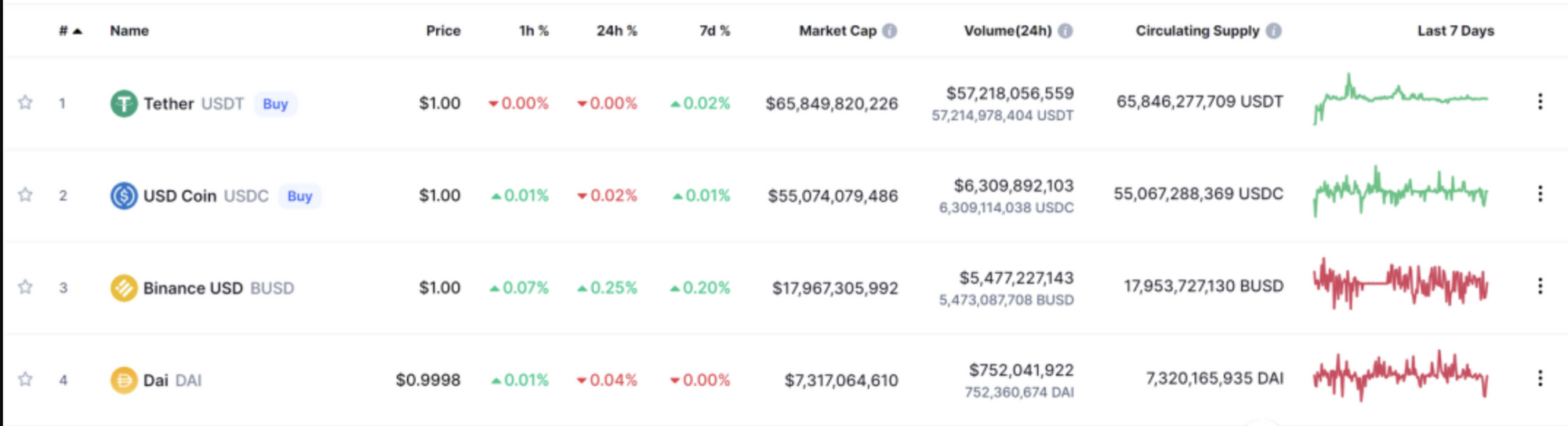

目前僅 USDT,USDC 這兩以法幣質押的穩定幣就合計發行超千億美元!

穩定幣的分類

區塊鍊是一種全球性市場,穩定幣總市值約 1500 億美元,基於中心化程度、抵押物、錨定物就產生了若干分類

- 無抵押物擔保,基於算法調配供給的:Basis Cash ,Amplforth

- 鏈上資產做抵押擔保,基於清算機制控制風險的:DAI,GHO

- 鏈下資產做抵押擔保,基於銀行存款擔保的:USDT,USDC

穩定幣的收入來自哪裡?

穩定幣這門宏大的生意,目前 USDC 就有 550 億美元,而 DAI 在以太坊上累計發行 70 億美元。要理解各類產品的價值就需要抓住他的賺錢模式,領會發幣動機。

因為幣價穩定所以相對不大可能靠漲跌獲取收益,且代幣的使用是在區塊鏈上運作的智能合約,轉移 1W 個 USDC 也會到賬 1WUSDC,並不會從中扣去以 ERC20 協議為核心的穩定幣。因此用戶進行轉賬消耗的只有以 ETH 結算 gas 費,沒有在交易過程折損來收取手續費的穩定幣形式

第一種:鏈下法幣擔保型

針對鏈下資產(美元)在銀行存款做擔保的類型

銀行利息收入就是一大頭,例如 USDC 有 548 億的發行量,這意味著它通過其銀行和託管夥伴持有價值相同的現金或國債,這部分稱為儲備金,其收益類比短期美國國債大約 2% 左右。

其次在提幣環節可以收取手續費,例如 USDT:查閱 Tether 官網,走官方兌換美元的門檻為至少 10 萬美金,手續費則為 1000 美金或是兌換金額*0.001 之間的更高者。

這裡就存在信任問題,如果過多的儲備金轉為持有國債或者更長期限的國債,雖然能提高收益率,但是對提現的信任度就會降低。

對此類而言博弈就是:是保持更多儲備金少賺取利息收益,還是選擇更高收益但會犧牲信任度

目前看多數選擇是先提高發行量,成為更多用戶的共識,增加更多儲備金。

第二種:鏈上資產擔保型

針對鏈上資產(各類主流 token)在區塊鏈的智能合約內做抵押擔保的類型

以目前世界第四大加密穩定幣 DAI 為例子,用戶獲取流程是在質押資產並換出 DAI,而要取回原始資產則是歸還 DAI+0.5% 的穩定費,後面第三章咱們會詳細展開

小結

每一種盈利模式都有對應的用戶群體,甚至哪怕虧損也要優先搶占市場,而各類項目方也不止於賺取當前。正如 USDC 的發行公司 Circle 計劃在鏈上建立大量新的基礎設施,目的是為了讓 USDC 成為數百萬開發者的實際平台。

而現在鏈上資產擔保的模式還遠遠不如法幣質押類型,雖然 DAI 排名第四,但是發行量實實在在的差了一個數量級(65B VS 7B)

這也說明鏈上資產抵押換取穩定幣的生意還是一片藍海,並且現在的 MakerDao 的 DAI 也存在一定的局限性。

這不,同樣是備受考驗的 DeFI 借貸協議的王者 AAVE 也將邁入穩定幣市場。

AAVE 的 GHO 穩定幣提案

AAVE 是做什麼的?

為何稱之為 DeFI 中藉貸協議的王者?

在 2020 年 Aave 協議橫空出世,前端開源並託管在 IPFS 上,現在已經成為了最大的 DeFi 協議之一,巔峰流動性達到 300 億美金。Aave 的很多關鍵 feature(比如 aToken,可選穩定利率與可變利率,信貸授權等等) 都成為了行業標準,成為了 DeFi 協議的基礎設施。

截止 7.31 號,此提案已經在 DAO 組織內部獲得 99% 認可率通過。

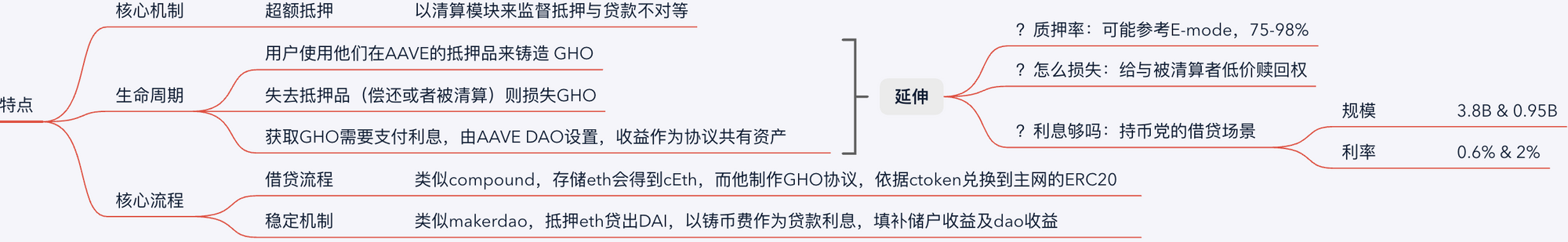

GHO 的重要特徵及解讀

提案明確了核心機制:是與美元掛鉤的原生去中心化、由質押物支持的穩定幣

因此將會與 MakerDao 下的 DAI 高度相似。同樣基於超額抵押,也同樣會有清算模塊來監督抵押與貸款不對等風險。

咱們來對比下特徵並逐個展開解釋,確實專業名詞有點多啊。

常規的特徵是:

- 去中心化—> 核心機製完全運作於區塊鏈上

- 超額抵押—> 需要鏈上資產用作擔保,1K 美金的 ETH,只能貸出質押率以下的 GHO

- 多種質押品支持—> 支持多種鏈上多種代幣資產用作抵押擔保

- 社群治理—> 核心參數利率、手續費等由 DAO 投票設置,並通過治理代幣共擔風險。

獨特的特徵是以及筆者的解讀如下:

- 引入「促進者」(facilitator) 概念:-> 破局

- 解讀:能夠無抵押可生成銷毀 GHO,嚴格篩選的 “促進者” 將會打破 “現有資產才能質押的束縛”,可將未來收益作為穩定幣抵押品!不僅能夠大幅提高發行規模,更能讓眾多 web3 產品簇擁以達成篩選標準,促進長期可靠服務的應用

- 將結合 Aave V3 的 E-mode 模式:-> 穩定

- 解讀:常規質押貸出的 LTV 一般 75%,即 100 抵押品只有可貸出 75,而在 E-mode 下,以穩定幣質押貸出穩定幣則可以使用 98% 的 LTV,是高效的穩定幣資產互換的穩定機制。

- 案例:當 DAI 可低滑點損耗兌換 GHO,則能鼓勵套利者幫助價格穩定來賺錢。套利者收穫槓桿加持下的利差,而 GHO 收穫穩定性。

- 在多鍊網絡中天然跨鏈分配的門戶概念:-> 待評估

- 解讀:最近橋炸的有點多,解讀需看後續實現方式,期待筆者續作吧

GHO 的運作流程

如果從整個代幣的生命週期來看,用戶會接觸到的 GHO 的使用方式

- 獲取:用戶使用他們在 AAVE 的抵押品來鑄造 GHO

- 銷毀:失去抵押品(償還或者被清算)則損失 GHO

- 成本:獲取需支付利息,由 AAVE DAO 設置,收益作為協議共有資產

參照 compound 當前存儲 ETH 的 0.07% 生息利率和 DAI 的生息利率 0.6% 估算,這個穩幣費大概率會設置在 0.5%→1% 之間。

小結

GHO 還是提案階段,雖然可能近期已經在開展合約安全審計等工作,但是要正式主網上線應用還有一段時間。

其中核心問題還處於社區火熱討論階段,他們特別關注以下問題

1:借貸流程中的質押率與利息機制,如何結合 Emode 和動態利率帶來更高的資金利用率

2:清算者的獎勵與被清算者的止損,既要防止 DAI 的 0 元購黑天鵝也要保護用戶

3:如何成為促進者,哪些項目方能參與用未來收益來擔保鑄幣

4:Defi 動輒聚集百億資產,需要安全的進入及退出機制

擴展閱讀-深入理解 DAI 是如何穩定住的

此部分為附錄,為更好輔助看官理解 GHO 的諸多機制與特性。

讓咱們來通過解讀同款產品,去中心化穩定幣的詳細實現標杆 MakerDao 的 DAI。

超額抵押的意義

借貸解決的痛點非常好理解,誰都有缺錢的時候嘛

- 對儲戶方而言,持幣黨可以發揮時間的價值,即保持持有 Eth 的權益又能夠換取現金以使用

- 對貸款方而言,雖然我必須超額抵押,且還受制於質押率(如 75%),我得先存款 1000 刀的 ETH 才能貸出 750 刀,看似越貸款越少,但是只要循環操作,其實我始終保持著按原價取回質押物的權利。

- 對平台方而言,當債務足夠大的時候,如國債等就形成以最低風險的最穩定利息收益,成為動態調節市場資金量的很好管控金融工具,類比 web3 項目方則是鎖定大量流動中的代幣,促進經濟系統相對穩定。

所以,是非常有意義的做空做多槓桿工具。

舉個例子

做多就是看好其上漲而買入,槓桿做多則是藉錢加倍買入。

做空就是認為其下跌而賣出,同樣也可以藉別人的賣出。

如果我們預期以太幣會上漲,我們可以把前面 1000 刀的 ETH,抵押生成 750 刀 DAI,再用 DAI 購買 ETH 進行抵押,再購買 DAI,多次操作之後,可能獲得數倍的增值。

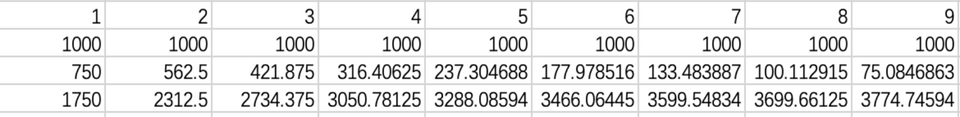

下圖採用 cETH 作為存款權益證明,即始終都可以保持 1 個 cETH 兌換 1 個 ETH。

其槓桿的效率如下雖然不高,但是可以輕鬆達到 2-3 倍.

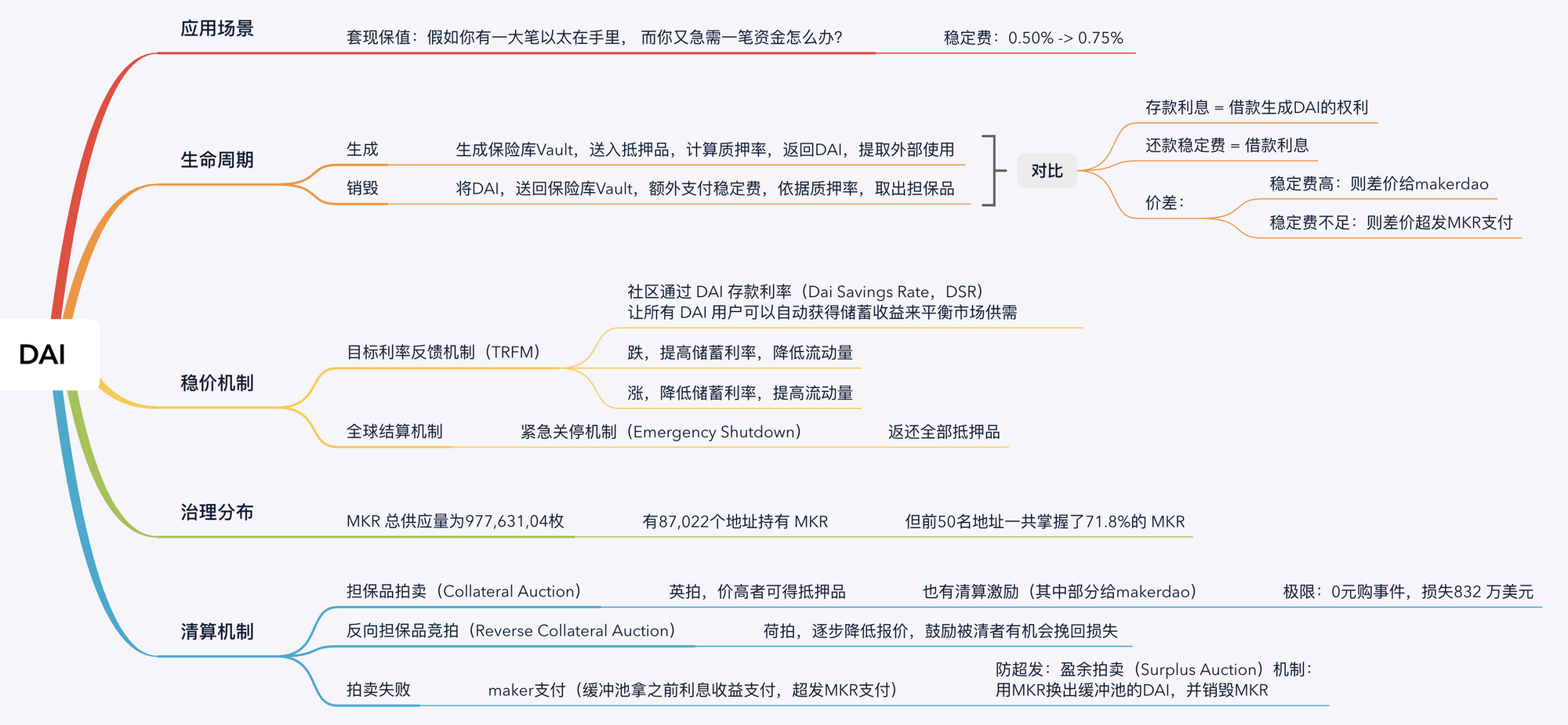

DAI 的生命週期

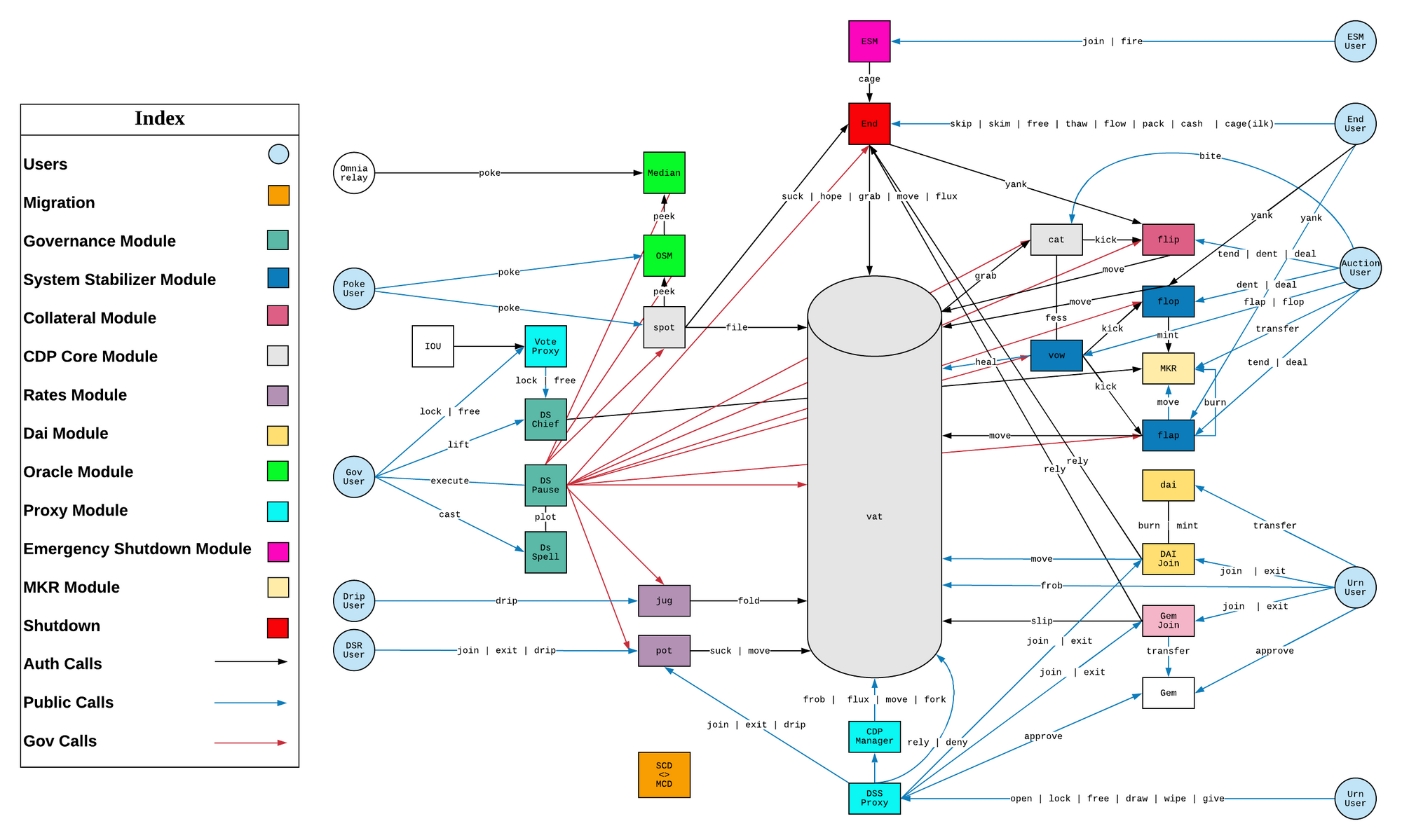

其實整個圍繞 DAI 的穩定係統非常複雜,下圖是官方系統架構圖,簡直堪稱是 web3 產品中的藝術品。

所以咱們避開復雜的代碼,只圍繞用戶會感知到的幾個環節來講述,其實都在圖中黃色的部分

整個 DAI 的生命週期,分獲取和銷毀兩個大環節。

- 獲取:生成保險庫 Vault,送入抵押品,計算質押率,返回 DAI,提取外部使用

- 銷毀:將 DAI,送回保險庫 Vault,額外支付穩定費,依據質押率,取出擔保品

類比一下:

- 假設我去銀行做房屋貸款(低流動性資產換高流動性穩定幣)

- 我把我的房子作為抵押品(抵押 ETH)

- 銀行把現金給我作為貸款(獲取 DAI)

- 如果房子的價值下降了(資不抵債)

- 銀行會要求我償還貸款(補充抵押品)

- 如果我不能償還貸款(觸發清算)

- 他們要把房子收走(觸發擔保品拍賣)

- 拍剩下沒人來買(觸發反向擔保品競拍)

- 銀行出問題倒閉了(觸發全球結算系統)

黑暗森林,風險先行

都知道即使是 ETH 也是高度風險的波動資產,在 MakerDao 的鑄 DAI 幣入口,我們可以顯著看到

他有幾個核心參數

- 穩定費:歸還 DAI,贖回抵押物時需要額外支付的成本(成為 MakerDao 的收益)

- 清算費:一旦資不抵債,將會有 13% 的罰金納入我的未償還債務中。

- 抵押率:要貸出 100 美金的 DAI 就需要 170 美金的資產質押。

且右下角會告知,如果我以 50 個 ETH 生成保險庫,且取出 49000 個 DAI 之後,一旦當前 ETH 價格達到 1666 刀則會觸發清算(簡單機器翻譯了下,方便直觀的理解)

資不抵債,四道拍賣

而風險一旦越過紅線,就會發生清算,意味著用戶不再需要歸還 DAI,而用戶生成的保險箱(Vault)將會被進行抵押品拍賣把虧欠系統的 DAI 補回來,同時被清算的用戶還需要繳納一筆清算罰款,

Maker 協議的拍賣流程有 4 道,

首先會觸發擔保品拍賣(Collateral Auction)機制

採用英拍模式即價高者可得抵押品,付出的 DAI 則去補償本次債務和罰金。

如果擔保品拍賣環節就已經可以順利解除債務危機,且如果還有部分未被賣掉的抵押品

則觸發反向擔保品競拍(Reverse Collateral Auction)機制

被清算者可以以荷拍模式,在逐步降價的過程中的可接受價位自己消耗 DAI 來換會部分擔保品,協議如此設計則是激勵被清算者的的償還意願。

這裡細心的觀眾可以發現,其實資金總是不可能完美匹配消除債務的。

如果完全無人接盤,就會動用緩衝池(Maker Buffer)的資金來承擔壞賬的風險。而他的資金是來自於上面描述的穩定費和罰金等。

當然,如果風險大到連緩衝池都救不了這次死亡螺旋了,

則觸發債務拍賣(Debt Auction)機制,

Maker 協議將會超發 MKR(治理代幣)來啟動拍賣程序,拍賣者可以使用 DAI 拍賣獲取 MKR,拍賣獲取的 DAI 將進入緩衝池去償還債務。

長期如果都通過超發 MKR 的來救急則必然這個治理代幣本身將變得毫無價值,因此控制通膨率也是保護整個系統運作安全,

會通過一道盈餘拍賣(Surplus Auction)機制

來通過賣出緩衝池裡的 DAI 換取並自動銷毀市面上的 MKR,從而減少 MKR 的總供應量。

小結

看吶,多麼優美的系統啊!

有各種清算流程保障整個資金運作的流程,風險已經降低很多了,但是穩定幣的作用就得讓波動的降到最低,因此還有一套目標利率反饋機制(TRFM),如果資金多數在外流動那項目方通過修改穩定費清算罰款等方法來調節,整體鏈路會很長,從而難以即時調整代幣價位。

因此他建立一個圍繞 DAI 的存款平台,一方面減少 DAI 的流動,另一方面通過利率調節來動態影響套利者來存款或者取款。

最後還有一道最終防護,就是停電關機(誤)其實是全球結算機制,一旦啟動就將退還全部抵押品。

這裡就不贅述了,建議大家能閱讀下文末的相關文章(尤其是 MakerDao 的白皮書)

總結-GHO 與 DAI 的區別

我們從穩定幣是什麼開始,探討他的價值,分類,收入來源。可以理解 Aave 想涉足穩定幣領域的根本動機,

為了便於理解穩定幣的為何能穩定,這一宏大的問題,咱們通過對整個 MakerDao 抵押生成 DAI 的生命週期,清算策略,安保措施等等逐個理解。

雖然無法斷言未來是否會脫鉤(可別烏鴉嘴),但如此優美的系統機制著實讓人著迷。

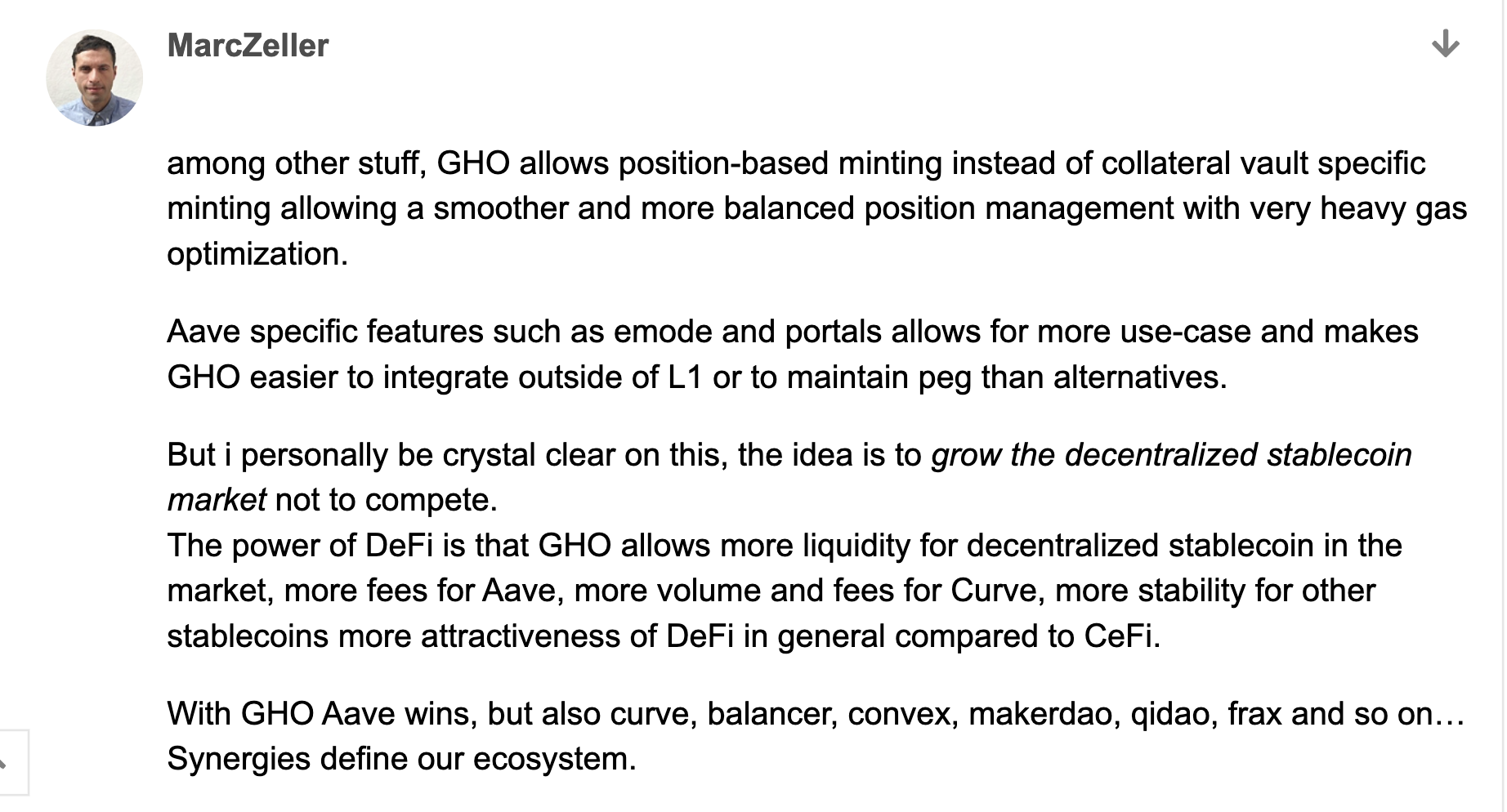

而提案發起者自己也講述 GHO 與 DAI 的區別

在筆者看來,其中最為不同的特性是 “促進者 “概念,打破了 DAI 只能用” 已有 “資產抵押獲取穩定幣的模式,限定規則和可靠平台之下依據某些 web3 應用其” 未來 “的收益也能夠發行 GHO,是鏈上信任的開始,也難怪其提案之下隨意翻翻都是各種 web3 應用負責人在毛遂自薦了。

在筆者看來,其中最為不同的特性是 “促進者 “概念,打破了 DAI 只能用” 已有 “資產抵押獲取穩定幣的模式,限定規則和可靠平台之下依據某些 web3 應用其” 未來 “的收益也能夠發行 GHO,是鏈上信任的開始,也難怪其提案之下隨意翻翻都是各種 web3 應用負責人在毛遂自薦了。

引用

Aave 的穩定幣 GHO 提案原文

https://governance.aave.com/t/introducing-gho/8730

https://makerdao.com/zh-CN/whitepaper/

MakerDAO:以太坊 “最瘋狂” 的 DAPP

https://mp.weixin.qq.com/s/tjy2AWzRFGE6OLDrj9Y6kA

USDC 的野心:重構金融系統!

https://mp.weixin.qq.com/s/-7KggzOFXzDPF9T2YcGyww

理解去中心化穩定幣 DAI

https://learnblockchain.cn/2019/03/19/understand_dai

深入淺出理解 MakerDAO: 不止於穩定幣

https://learnblockchain.cn/article/1956

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。