NFT 定價彷若圍棋棋局,是看上去簡單的複雜遊戲。

作者: Sally,IOSG Ventures

編輯: Olivia,IOSG Ventures

原用標題: NFT 煉金術:定價 Pricing

封面: Photo by Jeswin Thomas on Unsplash

本文為 IOSG 原創內容,僅做行業學習交流之用,不構成任何投資參考。如需引用,請註明來源,轉載請聯繫 IOSG 團隊獲取授權及轉載須知

tl;dr:

NFT 如何定價一直是一個有趣的話題。因為定價是一個不可避免的中間操作,包含著可計算和不可計算的兩部分問題,在任何 NFT Fi 的應用場景下都需要解決。想要將 NFT 普遍應用到 DeFi 中,徹底激活 NFT 的流動性,首先我們需要對 NFT 這一資產價值做出盡可能真實且能被廣泛接受的估值判斷。

然而 NFT 由於以下三個方面,難以像傳統金融資產一樣被簡單進行評估計算:

- NFT 非同質化屬性所導致其內生的主觀性和非流動性

- NFT 的稀有度相對模煳,並且稀有度和價格水平不完全正相關

- NFT 價格波動劇烈(受團隊和政策問題影響經常發生暴拉和暴跌)

而如果定價機制無法得到很好的解決,那麼 NFT 貸款交易等行為往往會因高風險而難以贏得市場信任,進而導致兩個問題:

- 缺乏支撐交易池深度的充足流動性

- 難以構建 NFT 形式的多樣化金融衍生品

為了解決這一問題,市場上越來越多 NFT 定價平台和新興方法正在湧現。在這裡我們可以簡單將這些定價解決方案分為兩類:

- 同行定價類: 又可細分為 (a) 主體評估定價和 (b) 流動池博弈定價

- 預言機定價類:又可細分為 (a)TWAP 定價和 (b) 鏈下計算定價

Peer 同行定價

a.Crowds 主體評估定價

主體評估定價是目前主觀性較強的一種定價形式。以 Taker V1 為代表的流動性借貸協議,可以通過將 DAO 的利益與貸款人的利益相結合,以主體評估和投票決策的形式對 NFT 進行白名單劃分和定價,從而在一定程度上對貸款人所面臨的風險敞口進行縮減。同時,這種方式對 NFT 資產的質量要求沒有限制,可以被廣泛應用於長尾和新興 NFT 藏品的價格發現。然而這種方式對 curator 的判斷能力依賴嚴重,並且其無法提供實時更新的 NFT 價格,整體效率較低。

Taker V1

Taker 是一個 NFT 資產的流動性協議,主要通過 DAO 的形式來為 NFT 借貸提供流動性,支持包括 NFT,證券,合成資產等在內的多種形式的資產。持有 TKR 代幣後可獲得 DAO 成員資格,參與決策借貸利率和公平定價等設計。同時,持有 TKR 也能通過質押獲得額外收益。

Taker DAO 內部設有多個 curator DAO(sub-DAO), 每個 sub-DAO 可以自行管控自己的白名單及白名單上任何 NFT 的地板價以防借款人違約。此外,sub-DAO 的成員通過集體投票,決定將自有國庫的資金投入特定類型的 NFT 資產上。比如有些 sub-DAO 可以只關注 Metaverse 土地類資產,有些 sub-DAO 可以只關注 pfp 藝術類資產。

在 Taker 群體定價的模式下,完整的借貸流程如下:

- Taker 社區成員(貸款人)向 DAO 存入資金。

- DAO 鑄造 DAO 代幣(TKR)以代表成員的股份

- Curator(發起人)對所發起的 DAO 中 NFT 藏品進行主觀定價

- 借款人以 NFT 為抵押,根據 Curator 的評估價格進行貸款

- 借款人用利息償還貸款

- DAO 成員獲取獎勵(根據利息收益率)

- 隨著 DAO 的發展壯大,DAO 成員獲 chi 得的收益累增

b. Spot 流動池博弈

流動池博弈定價機制和 defi 類似,主要是通過樂觀的質押憑證機制,即由流動性提供者根據自己對價格的預期進行質押,從而將 NFT 的估值和流動池內的資產價格進行綁定。這也是一種很大程度上依賴於 LP 主觀決策的定價方式,優勢是其可以實現 NFT 的實時估值,將交易價值與真實價值掛鉤,釋放出更大的流動性。但其也存在定價機制複雜,不適用於對低價值的長尾 NFT 進行大量快速定價等問題。

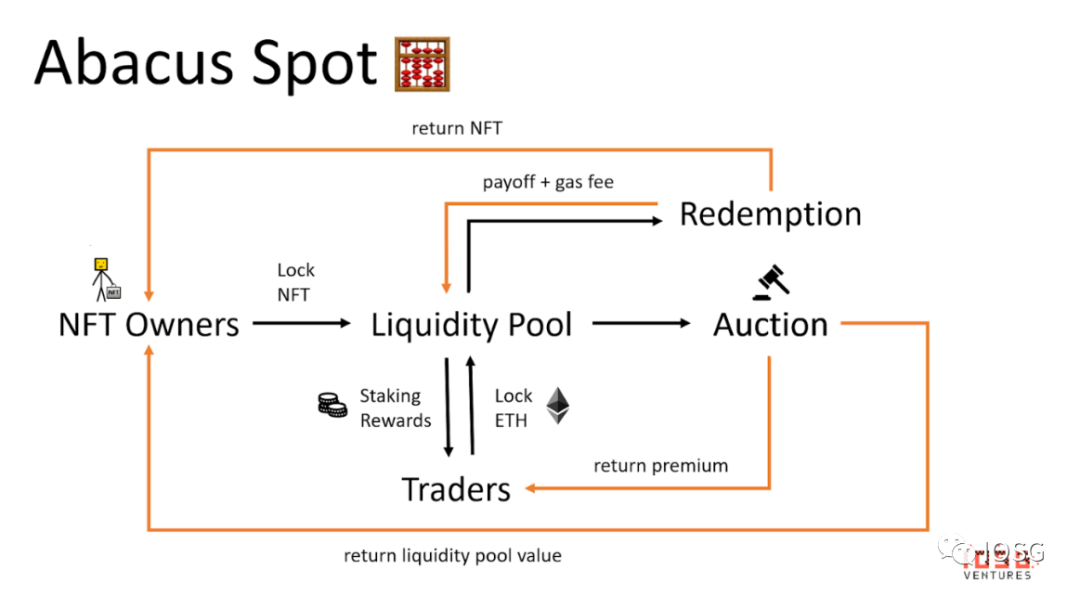

Abacus

Abacus 是一個簡單清晰的 NFT 估值系統,主要利用樂觀 PoS 來創建一個以流動池為基礎的 NFT 估值方法。Abacus 的估值方法分為兩種,一種是我們上述提到的群體定價,另一種就是我們這裡所討論的流動性定價。其流動池內的價值折算成 ETH 就相當於是開池 NFT 的價值。在這種機制下,相當於製定了一套 ETH/NFT 的交易對,可以像 Opensea 一樣對 NFT 價格進行實時反映。

基於其流動池定價方法,完整的借貸流程如下所示:

1. 開啟池子:

NFT 非託管,所有者需要在池子上簽名作為憑證 (proof of life)

所有者將收到一個 NFT(ERC721) 代幣來代表他們的財產並賺取交易費

2. 交易者將 ETH 鎖在池中

決定鎖定的 ETH 的數量:如果資金池是 2eth,但交易者認為 NFT 價值 2.5eth,交易者可以把 0.5eth 放入資金池,現在資金池價值 2.5eth。

決定鎖定時間:如果交易者認為價格只會在當前價進行短暫停留,可以只鎖定 2 週。相反,如果交易者對底價有信心,可以鎖定更長的時間,從而獲得更多的獎勵。

NFT 所有者開啟釋放

NFT 所有者發送貸款請求

所有權被轉讓給借貸平台

借貸平台檢查現貨規模和鎖定時間

借貸平台發放貸款

一旦借款人未執行還款,NFT 將被立即拍賣

Oracle 預言機定價

a.TWAP

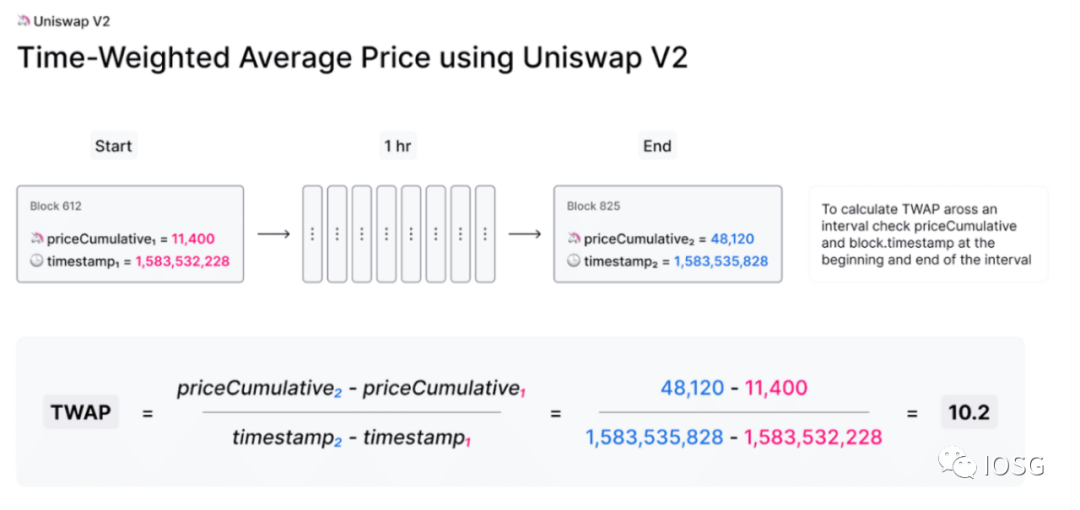

預言機對 NFT 進行定價評估的典型方式就是基於簡單的傳統算法交易策略,在對 NFT 銷售價格和底價進行加權平均計算,從而綜合得到一個 TWAP(Time Weighted Average Price)。舉一個簡單的例子,如果我們想計算時間間隔為 1 個小時的 TWAP 價格,就可以取開始和結束的累計價格 P1 和 P2 的差值,以及開始時間 T1 和結束時間 T2 的差值,將兩者相除,從而算出這 1 小時內的 TWAP。最為人所熟知的 TWAP 預言機包括 Chainlink 和 Uniswap 的 V2。

實際上 TWAP 定價是最容易實現和最高效的一種方式,只要通過集成、爬取和清洗 NFT 交易平台的價格數據,在設定的時間序列內選取多個價格取均值就可以降低惡意操縱的可能,提供一個能被接受的、相對準確的 NFT 價格。

然而 TWAP 並不是一個完美的解決方案,因為在極端市場環境下,當價格出現劇烈波動時,TWAP 預言機就很容易受到影響而變得不准確。因此 TWAP 被認為只適用於對市場活躍度較高,流動性較好,價格相對穩定的藍籌 NFT 進行定價。

BendDAO

BendDAO 是解決 NFT 流動性問題的借貸協議,借款人可以通過抵押 NFT 借出 ETH 套現。目前 BendDAO 可以支持包括 BAYC、Cryptopunks、Azuki、MAYC、CloneX、World Of Women、Coolcats、CyberKongz 和 Doodles 在內的 9 種藍籌 NFT 的借貸。

BendDAO 採取的 NFT 定價方式就是典型的 TWAP 定價。其通過和 chainlink 合作,調用多節點採集所抵押的 NFT 在 Opensea 和 LooksRare 兩個交易平台的地板價,調用合約接口將地板價餵到鏈上後計算出對應的 TWAP,從而過濾掉交易平台價格波動的影響。由下圖可見對 cryptopunk 這一藏品,預言機提供的地板價和成交均價、TWAP 是保持一致的。

與 BendDAO 類似,運用 TWAP 預言機進行定價的協議還包括 JPEG'd, DeFrag, DropsDAO,Pine 等。

b. Off-chain computation 鏈下計算

基於 AI 和機器學習的鏈下計算也逐漸成為一種新興的 NFT 預言機定價方式。由於 NFT 的非同質性,其主要的屬性分類、稀有特徵、歷史銷售數據等價值信息可以通過元數據分解用作模型指標。協議進而可以基於這一系列指標和數據集進行建模處理,從而給出一個相對可靠和準確的定價或定價區間。

這類估值方式具備極高的技術壁壘,對於長尾 NFT 資產相對友好,可以被認為是最具備大規模應用可能性的解決方案。但問題在於這種方法對算力和元數據要求較高,由於算法未公開我們也無法確定訓練和擬合結果是否有效。並且 NFT 一旦屬性特徵發生變化,模型很可能就會失效,因此需要不斷迭代。

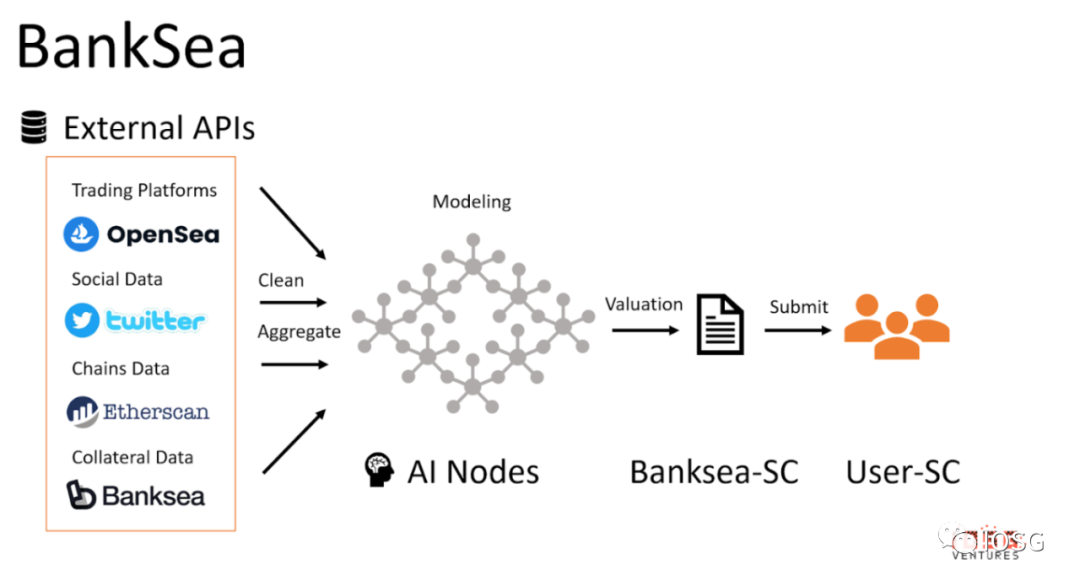

Banksea

以 Banksea 為代表的預言機協議主要採用 AI 模型來訓練 NFT 的數據集,從而針對不同 NFT 資產生成準確、高效的預測價格。其整體主要由採 b 層和 NFT 層的兩個模組構成。

在採集層上,Banksea 會收集鏈上的 NFT 交易和上架記錄實時計算出三類價格:市場地板價、AI 地板價和 24 小時均價。AI 地板價代表的是所有 AI 估值中的最低價,在市場出現劇烈波動或遭遇預言機攻擊時起到一個風控和維穩的作用。

在 NFT 層上,Banksea 會通過提取 NFT 的多維度特徵,基於時間序列進行 AI 模型訓練,定期生成標準估值和估值範圍兩個結果。此外,其會將 AI 模型計算得出的估值,與實時交易價格進行擬合和回歸驗證,從而優化最終結果並縮小誤差區間。

Banksea 基於 AI 模型的鏈下定價流程可見如下:

- 外部 API 查詢:監控和抓取綜合 NFT 數據,來源包括交易平台、社交平台、公鍊和抵押平台等

- 數據聚合:將收集得到的 NFT 數據進行清洗,提取特徵屬性,輸入到 AI 節點

- AI 建模:AI 節點集群根據輸入的數據集進行模型訓練和部署,計算出預測價格和風險分數,並將結果返回 Banksea 智能合約

- 數據提交:鏈上智能合約去除異常值後,提取出在合理區間內的數據提交給第三方程序

除了 Banksea 以外,Upshot 和 NFTBank 等也提供基於 AI 中更細分的機器學習 (ML) 方法對 NFT 進行精准定價的預言機解決方案。此外如 Defi Kingdom、Axie Infinity 等都集成 AI 鏈下算法進行定價的社區工具。

總結 One More Thing

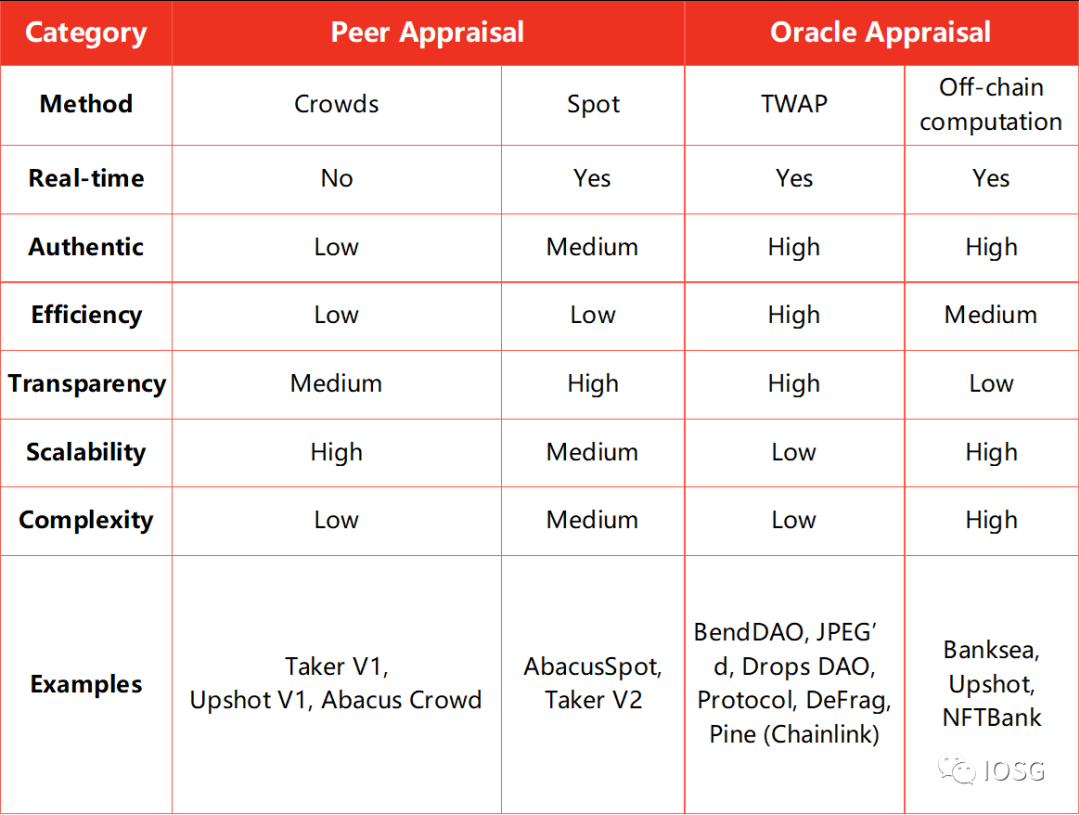

最後,我們可以將目前市面上 NFT 定價兩大範式中的四種具體解決策略通過下述幾個維度進行概括梳理:

可以看到,目前不管是哪種估值方式,都存在一定的優缺點。我們期待著在不遠的將來更多新興的 NFT 定價方式被挖掘和完善。尤其是對於鏈下計算的預言機定價方式,我們相信隨著技術進步和更多優質項目方的參與,更多的 AI 算法技術如深度神經網絡(DNN)等可以被投入到擬合評估函數中,使定價決策樹得到更準確和快速的修剪。

NFT 定價彷若圍棋棋局,是看上去簡單的複雜遊戲,是一個由一連串決策構成的問題。我們可以用同行直覺判斷範圍,也可以用預言機算法預測未來。

而如果一定要追問什麼才是好的定價範式?我認為問題的關鍵也許就像吳清源說的,不在於目算幾遍、目算多遠,而在於目算多廣、多快和多準。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規