兩年前的 DeFi 弄潮兒,龍頭、藍籌們怎麼樣了?

— 導讀/ 原用標題

作者:五火球教主

出品:白話區塊鏈(ID:hellobtc)

封面: Photo by Shubham Dhage on Unsplash

距離 DeFi Summer 轉眼已經過去 2 個年頭了~

DeFi 經歷了 2 年多的發展,誕生了無數創新性項目,去年的牛市更是掀起了以 OHM 為代表的 DeFi2.0 盛宴,便眼見他起高樓,眼見他宴賓客,然後眼見他樓塌了……

潮水退去時,才知道誰在裸泳,所謂的 DeFi 2.0,熊市來臨時一文不值。於是我們戲劇性的又回到了那個 DeFi1.0 時代,幾大已經成為基礎設施的 DeFi 1.0 項目再次回到了人們的視線。

他們最近,有什麼新的動向麼?一個個看!

Uniswap

Uniswap 不是最早的 DeFi 項目,然而就目前來說絕對是最成功的 DeFi 項目,沒有之一,如果要拿唯一一個項目做 DeFi 代表的話,無疑就是 Uniswap。

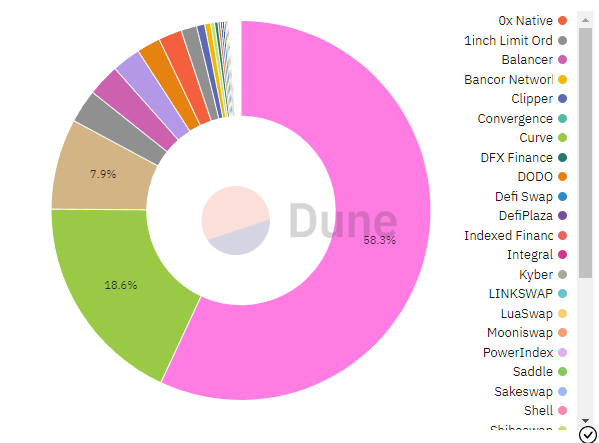

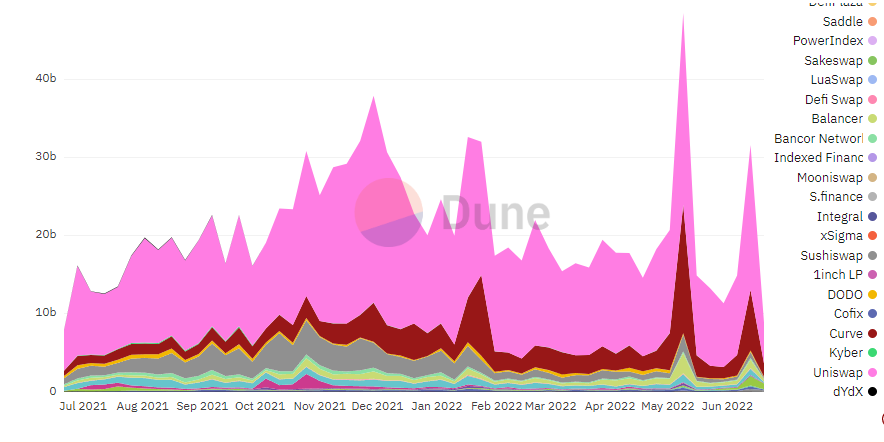

Uniswap 在去年引入了頗具創新性的 V3 之後便沒有什麼大的動作了,然而交易量上確實一直牢牢佔據著整個 Dex 市場的半壁江山,雖然熊市來臨之後幣價同樣一落千丈,然而單就數據來講其實變化不大,無論是交易額,還是佔有率。

當然,你也可以從另一個角度來說,Uniswap 的代幣毫無價值,因為它既不能分紅,也沒有銷毀,還在不斷的解鎖……因為樹大招風,一直被 Sec 盯著,Uniswap 在代幣機制上幾乎不敢有什麼大的動作,除了一個虛無縹緲的治理功能,Uni 代幣的價格可以說完全靠 Uni 的絕對統治力和未來一個沒人說得準的預期在支撐。

不過幾天前,Uniswap 收購 NFT 聚合器 Genie 的動作值得所有人注意,Uniswap 終於還是沒忍住把手伸向了 NFT 領域,從此 Erc20 和 Erc721 兩手抓,兩手都要硬。Genie 聚合其他 NFT 市場的商品,Uniswap 提供交易深度,Erc20 代幣可以直接購買任何市場上的 NFT,不需要像以前那樣還得用 ETH 倒一遍手,所以業界也是普遍看好這次的併購。

MakerDao

MakerDAO 一直就是一個不慍不火的 Defi1.0,甚至在 2 年前 DeFi Summer 那會,他的表現在龍頭里面也幾乎是最差的。

原因一是因為 DAI 在業內雖然算是名氣最大的 Crypto Native 穩定幣,但採用率遠不及 USDC,USDT 這些,二來後面抵押成分又被 USDC“污染”,市值之前被 UST 輕鬆赶超。MKR 的代幣賦能也一直是個偏向治理的 “雞肋” 風格,比 Uniswap 強點有限。

5 月 Luna 的崩盤,可能算是對於 MakerDAO 最大的利好,人們對於算法穩定幣信心喪失殆盡,再次把目光移回了超額抵押類型穩定幣。

MKR 近兩年其實有兩個大的動作值得關注:

一是去年與 Centrifuge 發行了首批真實世界 DeFi 資產,讓金融機構 New Silver 率先在其 Tinlake 合約中建立了房產修復轉手貸款池,依托 MakerDAO 作為信貸設施完成第一筆貸款融資。雖然後續再也沒有什麼大的動作,但不管怎麼說算是圈內第一次通過穩定幣和借代打通了圈外金融的嘗試,希望下一波牛市可以看到更多類似的案例

二是這幾天搞了一個提案,要通過向美國國債和債券投資 5 億 DAI 穩定幣來幫助度過熊市並利用未開發的儲備, 最終投票的結果是 80% 買國債,20% 買公司債券。怎麼說呢,在某種意義來說也算是出圈的一種形式……

AAVE + Compound

這倆放一起說,因為一是同為藉代雙龍頭,二是最近的動作說來也差不多。

AAVE 幾個月前上了 V3 版本,V3 最大的改動就是引入了 Portal,支持用戶資產通過不同網絡在 Aave V3 市場之間無縫移動——說白了就是跨鏈。用戶可以在 eth 抵押,Polygon 上借代,最後在 Arbitrum 上還款……

另一個功能則是藉代隔離池,針對非主流抵押資產的風險隔離,基本算是 2021-2022 年的借代項目標配了。

加上前幾天 Aave 向社區發布引入穩定幣 GHO 的徵求意見(ARC)提案,提案通過後,第一個促進者為 Aave 協議。與 Aave 上其他資產一樣,Aave 與 GHO 集成後也將部署 GHO aToken 和 GHO 債務代幣。這意味著他們將為藉入 GHO 支付較低的利率,也因此會激勵更多的 Aave 去質押從而保護 Aave 協議。

Compound 則是前幾天發布 Compound III 的多鏈借代協議代碼, 有會看代碼的大神表示目前只看到與 V2 版本的一個明顯不同,即 V3 只允許借用一種基本資產(盲猜可能是 USDC),通過簡化可藉資產,在不同的鏈上匯總 USDC 的供應來提高上限效率(有點像基於 LayerZero 的 Stargate 技術實現),但這麼做也無疑會在抵押品效率上做出很大的犧牲。

具體肯定還是得等過幾個月上線了再看。

Curve + SNX

Curve 在去年年末時風光無限,Curve War 成了 Defi 圈內許多人津津樂道的 “流行詞”。而隨著 Luna 的崩盤,Curve War 又幾乎成了一個 “偽名詞”。

當最大的算穩倒下時,人們對於算穩這個賽道的信心也喪失殆盡,而沒有算穩,理論上也就沒有什麼 Curve War 可以打。

難不成 Curve 以後只能靠傳統的(USDT,USDC,DAI)3 池與類似 stETH-ETH 這種同質化代幣賺點手續費?

好在 Curve 的 “好兄弟” - SNX 最近出了一個大動作:

SNX 去年聯合 Curve 搞了一個原子交換,利用其自身的合成資產在大額交易 BTC,ETH 時可以提供比 Uniswap 等其他 DEX 更小的滑點,是個非常不錯的技術實現。

然而超長的交易時間,對於資產格式的嚴格要求讓其體驗很差,也很難與其他項目形成 “積木組合”。

而最近的一次提案,在修改了預言機與資產格式的要求之後,SNX 的原子交換體驗大大提升,也被 1inch 直接集成了進去,於是乎部分大額的 BTC 與 ETH 買賣,1inch 可以直接走 SNX+Curve 這條路了,與 Uniswap V3 形成了主流資產的直接性競爭。

從消費者角度來講,有競爭當然是好事兒,尤其是這種帶技術創新型的 “良性競爭”。

從圈子角度來講,只能說 Defi 圈更捲了,對於 Uniswap 的 LP 來講更是如此。熊市本來就不好熬,都指望著收點手續費戶口,現在手續費這塊還被 Curve+SNX 挖去一大塊牆角,難啊……

小結

2020 年 “DeFi 之夏”,是 DeFi 迅猛發展的一年。如今 DeFi 潮起又潮落,讓我們對其短期的高估落空了,但這些龍頭和大藍籌們依然顯露出長期的價值所在,加密技術未來路慢慢,我們拭目以待。

你對此有什麼想法呢?歡迎評論區交流討論~

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。