上個月,Stripe 進行了一次大收購,以 11 億美元收購了穩定幣平台 Bridge,這是加密貨幣史上最大的收購案。

作者: IOSG Ventures

原文標題: IOSG Weekly Brief|Stripe 以 11 億美元收購 Bridge:加密貨幣和穩定幣採用的變革者? #252

封面: Photo by Iván Díaz on Unsplash

本文僅供學習交流使用,不構成任何投資建議。轉載請註明出處,並與 IOSG 團隊聯繫以取得授權及轉載須知。文章中提及的所有項目並非推薦或投資建議。

1. Stripe 最大的收購 Bridge 對加密產業意味著什麼?

Stripe 是世界上最大的線上支付服務提供者和處理商之一,該平台透過其開發人員友好的 API 幫助企業接受線上和實體支付。光是在 2023 年,Stripe 就處理了超過 1 兆美元的交易量,其採用排名僅次於 ApplePay。

上個月,Stripe 進行了一次大收購,以 11 億美元收購了穩定幣平台 Bridge,這是加密貨幣史上最大的收購案。

最近的加密貨幣併購活動,例如 Robinhood 以 2 億美元收購 Bitstamp,開始反映出科技/金融巨頭對接觸優先考慮合規性並擁有成熟用戶群的 2B 和 2C 加密貨幣業務的需求日益增長。 Bridge 也不例外。

您可能會注意到,穩定幣的採用在全球範圍內激增。根據 a16z 的報告,穩定幣在 2024 年第二季的交易量已達到 8.5 兆美元,是 Visa 同期 3.9 兆美元的兩倍多。

Stripe 認為穩定幣具有潛力,是實現資產轉換順暢高效過程的完美媒介。儘管 Bridge 每年僅產生 1,000 萬至 1,500 萬美元的收入,但 Stripe 支付了近 100 倍的溢價來收購該公司。這凸顯出 Stripe 的動機不僅與 Bridge 目前的收入有關,還與 Bridge 可以為 Stripe 生態系統帶來的合規性、合作夥伴關係和技術有關。

2. 什麼是 Bridge?

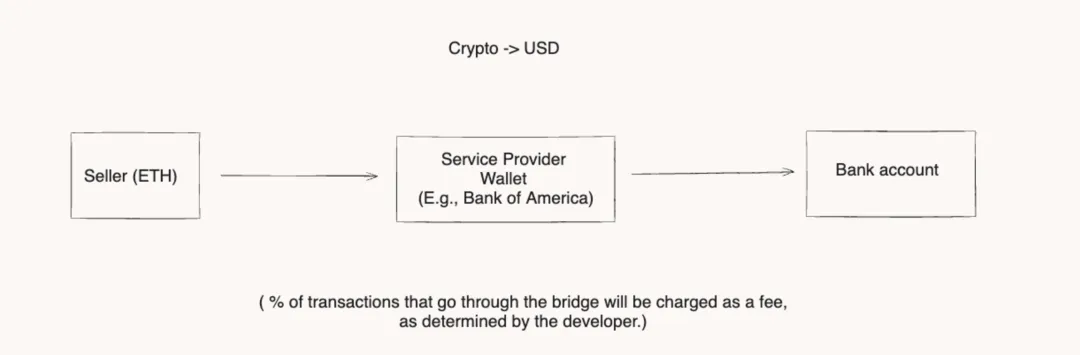

Bridge 是一個穩定幣平台,允許企業或用戶使用區塊鏈轉移代幣化美元。用戶可以透過電匯/ACH 轉帳到白名單銀行,用法定貨幣購買加密貨幣,或透過將資產發送到指定錢包,將加密貨幣出售為法定貨幣。它還提供託管錢包,幫助企業透過一組簡單的 API 接受、儲存或轉移穩定幣。

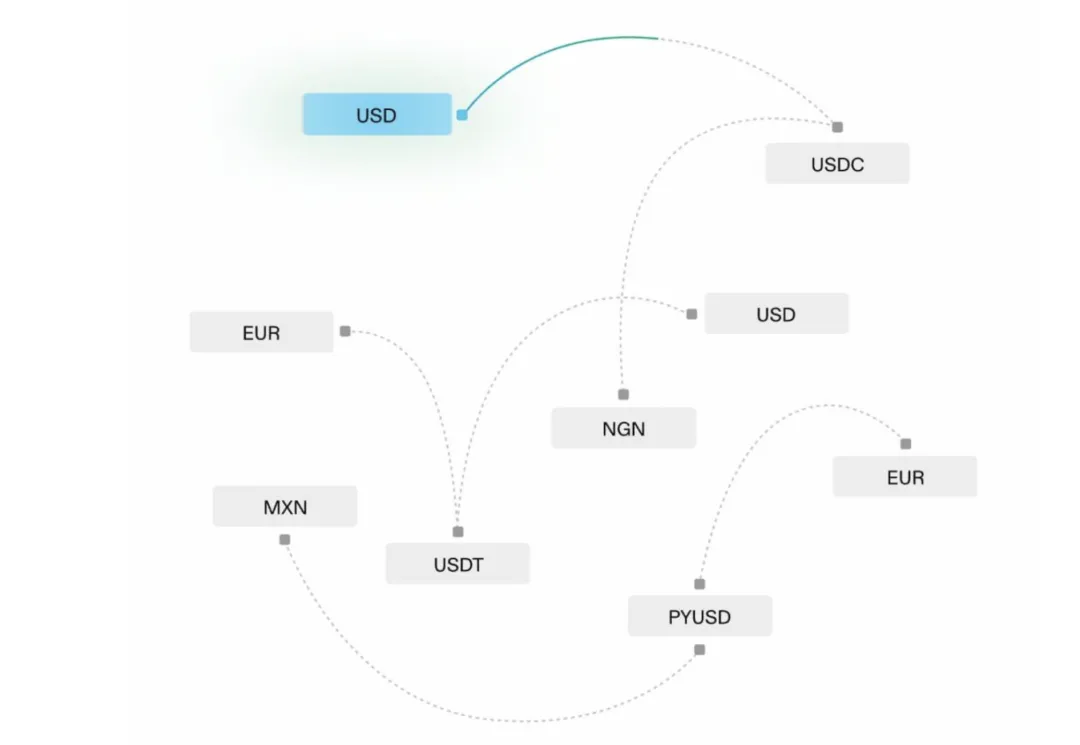

在後台,Bridge 處理 KYC、監管合規等,使企業能夠輕鬆整合並開始接受加密貨幣作為付款方式。目前,Bridge 支持美元/歐元作為法定貨幣付款,並接受 9 個不同鏈上的 5 種穩定幣。

關於團隊,Bridge 創辦人 Zach Abrams 和 Sean Yu 曾在 Coinbase 工作,分別擔任消費產品主管和高級開發人員。在被收購之前,Bridge 從各種創投公司籌集了總計 5,800 萬美元,其中約 4,000 萬美元來自紅杉資本。這已經表明投資者在收購之前就對該產品充滿信心。

2.1 Bridge 的優勢與護城河:

Bridge 並不是第一個解決跨國交易服務問題的產品。事實上,Ripple (XRP) 在過去 3 年裡一直在提供跨境轉帳和支付服務,但它依靠自己的貨幣作為媒介,用戶必須承擔貨幣的下行風險。然而,在像 USDC 這樣的受監管的穩定幣提供更大保護和彈性的時代,這樣的解決方案已經過時了。 Bridge 以更有效率、更合規的方式解決了這個問題。

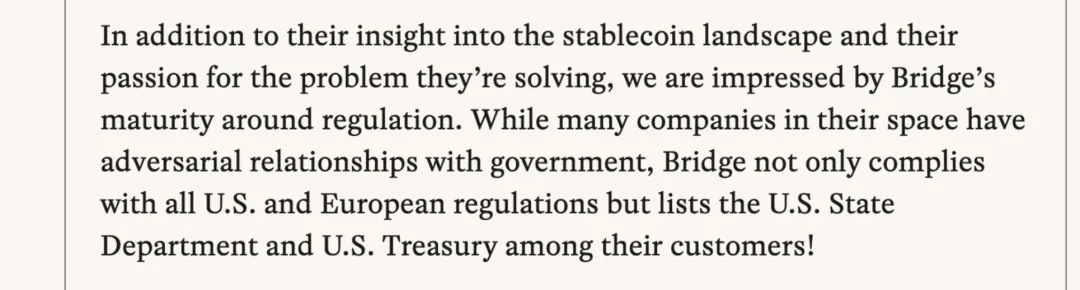

2.2 合規與合作

Bridge 的優勢在於所獲得的合規和合作。首先,根據 Sequoia 的報告,Bridge 遵守所有美國和歐洲金融法規和反洗錢法,在 22 個州持有匯款許可證,並與美國國務院和財政部合作進行資產轉移。在與 Bridge 整合之前,企業需要提供所有權和成立文件來證明其可信度。詳細資訊請參閱以下文件:Bridge 正如 Story Protocol 創始人 SY Lee 指出的那樣,內容企業通常缺乏網路效應,這迫使他們依靠大量的內容製作和行銷預算來維持生計。這種壓倒性的談判能力使得較小的 IP 難以獲利,往往導致他們在推出之前就失敗了。即使是大型 IP 工作室也對開發新 IP 猶豫不決,而是選擇專注於擴展現有 IP。

Bridge 從合規性中獲得的信譽和聲譽將顯著改善和擴展其業務管道,這從他們最近與 SpaceX 的合作中可以看出,Bridge 將用於其全球財務運營中的穩定幣管理(來源:Ledger)

除了合規性之外,Bridge 還允許企業使用 Bridge 的編排 API 客製化和發行穩定幣,基礎美元投資於美國國債以獲得 5% 的收益率或保持閒置。這為企業甚至 CBDC 提供了可能性,可以在遵守合規性的同時為各種用例創建和定制他們的代幣化美元,所有儲備都以現金和國庫券的形式持有在 Bridge 內。

2.3 Bridge 的用例:

2.4 在現今的支付解決方案中:

全球對電子支付解決方案的需求正在上升,預計電子支付產業將以每年 9.9% 的速度成長,市場規模將達到 900 億美元。

現今的數位支付解決方案,尤其是在美國,每筆交易收取高達 1.5-3.5% 的手續費(Visa 收取 1.5-3.5%,Stripe 收取 3.4%,歐洲上限為~0.3%,全球支付(如 paypal)上限為~2%)。

Bridge 手續費預計會低得多,因為它主要由區塊鏈交易費和開發人員或發行商費用組成。

10 月,Stripe 在其客戶結帳產品中推出了一項名為「使用穩定幣支付」的功能,收取 1.5% 的交易費。雖然尚未確認該功能是與 Bridge 共同創建的,或者該費用是由 Stripe 設計的,但它表明 Bridge 作為一種替代支付解決方案,有可能為數位支付提供更具成本效益的選擇。

此外,資料外洩一直是傳統電子支付產業的長期問題。智能合約的防篡改特性和安全性可以有效解決這些問題。除了節省成本之外,Bridge 還解鎖了區塊鏈生態系統中 1800 億美元穩定幣流動性的存取權限,使 Stripe 能夠將其影響力擴展到加密貨幣市場。

- 在無銀行帳戶地區:

Bridge 可以為服務不足地區的企業提供解決方案,讓他們將美元或歐元存放在託管錢包中,從而根據他們的需求,建立更好的轉帳、支付或投資代幣化美元的系統。

此外,金融機構可以開始提供更複雜的結構化產品,接受穩定幣作為存款,為他們利用鏈上資金創造更多商業機會。

由於這些交易是在區塊鏈上進行的,因此選定的鏈也可以從相關的交易費用中受益。因此,Bridge 可以增強鏈上交易活動,並可能提高驗證者和質押者的收益。

- 在 DeFi 中:

企業還可以參與 DeFi 以獲得額外收益。例如,他們可以在 Aave 等平台上借入或借出代幣化美元以賺取利息,或利用加密貨幣投資來獲得潛在收益。

或者,用戶可以在 Uniswap V2/V3 上為穩定幣對提供流動性以賺取交易費。雖然 DeFi 投資伴隨著巨大的風險,但它們提供了最大化閒置資產資本效率的機會。

鑑於 USDC 和 USDT 在市場上的主導地位,我相信 Bridge 的整合可以進一步鞏固它們在不斷發展的加密貨幣領域中的作用。

3. 市場展望

- 直到最近,加密貨幣的使用案例在很大程度上受到其作為支付解決方案的採用的阻礙。然而,Stripe 對 Bridge 的收購有可能改變趨勢,使加密貨幣支付與傳統法定貨幣交易一樣無縫且難以區分,並可能成為未來 PayFi 的支柱。

- 加密貨幣史上最大的併購案凸顯了穩定幣和受監管支付產業已經實現了明顯的產品市場契合度和不可否認的效用。價值轉移仍然是加密貨幣最引人注目的用例,受監管的穩定幣正在成為支付的主要媒介。

4. 關鍵要點

- Bridge 是一個穩定幣平台,讓企業和用戶能夠使用區塊鏈技術轉移、儲存和支付代幣化的美元。 Bridge 在後台管理所有合規和監管問題。

- Bridge 的優勢在於其合規性和已獲得的合作夥伴關係。它遵守所有美國和歐洲金融法規和反洗錢法,並與美國國務院和財政部等信譽良好的合作夥伴合作。

- 由於美元提供的經濟安全,無法直接進入金融系統的地區可以從 Bridge 中受益匪淺。

- 企業現在可以參與 DeFi 並最大限度地提高閒置資產的資本效率。 Bridge 充當了向穩定幣注入更多資本的紐帶,預計將促進整體 DeFi 經濟。

- 與當今的電子支付解決方案相比,更低的費用、更快的結算和資料安全是區塊鏈的一些主要優勢。 Bridge 有可能取代或成為目前支付系統的更好替代方案。

免責聲明:作為區塊鏈資訊平台,本站所發布文章僅代表作者及來賓個人觀點,與 Web3Caff 立場無關。文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。