作者:@RealNatashaChe

翻譯&編者按:Mint Ventures 許瀟鵬

原文鏈接:https://twitter.com/RealNatashaChe/status/1457060324939423745

關於 #好文精讀

好文精讀是 Mint Ventures 推出的新內容板塊,我們會把加密領域優秀的海外文章進行翻譯,在這個板塊呈現給各位讀者。

同時,我們還會在文章中通過「編者按」的批註形式,對一些概念進行說明,方便不同水平的讀者理解。而我們對作者觀點的不同看法,也會以「編者按」形式附上,或許可以幫助你更多元地看待文章觀點。為了跟原文區分,編者按部分在排版上采用了斜體。

希望你喜歡我們的這個嘗試。

核心觀點速覽

編者按:公鏈如何估值一直是個難題,本文提出了以國家的視角來看待公鏈,對公鏈代幣以貨幣方程式來推定估值,核心觀點如下:

1.PE、PS 等收益倍數估值邏輯不適用於公鏈項目

2. 現金流貼現估值模型同樣不適用於公鏈代幣估值

3. 為什麽公鏈應該從「國家」角度來進行觀察和估值

4. 相比公鏈捕獲了多少 GAS,其作為一個獨立經濟體的「GDP」才是關鍵指標,我們可以通過一些關鍵數據來對它進行衡量

本文的觀點具有一定啟發性,但是作者推導過程中出現了不少錯誤。編者按自己的理解進行了修正並附在了文中。

詳見正文。

正文開始

很多人嘗試以股票的估值模式來為 L1 的公鏈進行估值,這是很荒謬的。

我們應該以「國家」的視角對以太坊、Solana 以及其他公鏈進行定價,而不是把它們當做「公司」。接下來我會說說該怎麽做。

人們常用的第一種對 L1 公鏈代幣的錯誤估值方式是:收益倍數。

編者按:收益倍數指的是某個資產(通常是一個公司)的市值相對於其凈利潤(盈利)或營業收入的倍數,體現為市值與凈利潤之比(市盈率,P/E)或是市值與銷售收入之比(市銷率,P/S)。收益倍數看似簡單,其實含義豐富,比如市值與凈利潤之比(P/E)可以理解為如果你以當前的市值買入公司,你需要多少年的利潤積累才能賺回你支付的價格,即回本速度(實際情況當然沒有這麽簡單)。P/E 和 P/S 指標還可能用於評估某個公司與同類型公司的估值高低,比如同為某製造業的公司,A 公司的 P/E 若遠高於 B 公司,可能意味著 A 公司相對於 B 公司更為高估(當然,實際情況遠比這個指標復雜)。

有些人將針對股票的估值框架應用於公鏈,由此來計算以太坊、Solana 和 Avalance 等的 P/E、P/S 指標。

通過這種方式得出的指標高得嚇人,這一點都不讓人驚訝,任何一個價值投資的愛好者看到這些高高在上的指標,都得心臟病發作。

這種估值計算的問題在於,公司的價值來源於其盈利能力,但這並非一個公鏈的價值來源。

如果從明天開始,以太坊將它的平均 gas 消耗減半,這將會導致其 P/E 翻倍。這是否意味著以太坊被翻倍高估了呢?不,正相反,這將會為這個平臺帶來爆炸式的增長。

因為代幣的持有者,同時也是這條公鏈的用戶。這條公鏈的價值來自於它生態內的經濟活動水平,而非這個平臺從這些經濟活動中捕獲了多少百分比的「利潤」。

如果我們把公鏈看成是一個主權經濟生態系統,類似於一個國家,那麽倍率估值法的荒謬性就顯而易見了。如果美國將所有稅率提高一倍,美國政府的 "P/E "將下降一半。

但這對美國經濟有好處嗎?恐怕並非如此。

從經濟結構的角度來觀察,某些國家的政府活動在經濟總量中所占的份額比其他國家要高。在其他條件相同的情況下,中國(典型的大政府)的 P/E 會比美國(相對的小政府)低,這能說明這兩個經濟體的「估值」孰高孰低嗎?並不能。

第二種常見的對公鏈代幣的錯誤估值方式:現金流貼現(discounted cash flow)。

現金流貼現(DCF)是另一個用於股票估值的常見框架,將其用於公鏈的估值則更加荒謬。

使用現金流貼現來評估 L1 代幣的價值是在浪費時間,該模型試圖用以太坊的未來收入來計算當前 ETH 相對於美元的價格。但以太坊未來的收入需要通過未來的以太坊價格來轉換,而這又取決於當時以太坊的美元價格,這完全是一個死循環。

L1 代幣如 ETH、SOL 都是貨幣和收益型資產。如果將它們視作股票,那麽就忽略了它們作為各自經濟生態中的記賬單位和交易媒介的功能。後者(交易媒介)的估值,即所謂的匯率,更是要復雜得多。

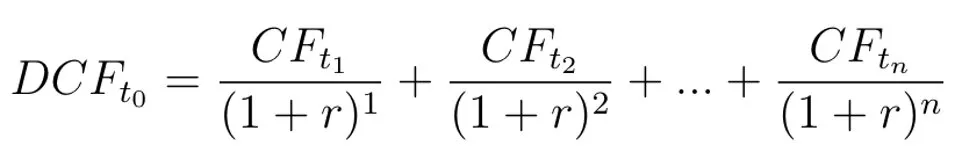

股票的 DCF 模型如下:

一家公司未來的現金流與其股價是以相同的貨幣(例如美元)計價的,這就比較合理和好計算。

編者按:現金流貼現估值的邏輯是「任何一個資產的當前價值,應該是其現在到未來所能創造的總現金流貼現之和」。比如一個公司當前的正確估值,應該是這家公司從現在到倒閉清算那一刻,所能創造的總現金之和。需要註意的是未來所產生的現金流在加總之前,需要根據一定比率折算為今天的現金,這個過程稱之為「貼現」。貼現率取多少是一個見仁見智的問題,這取決於當時的利率情況、資產的風險大小等。這導致即使是對債券這類收益率相對確定的資產進行 DCF 估值,同樣「千人千估值」。

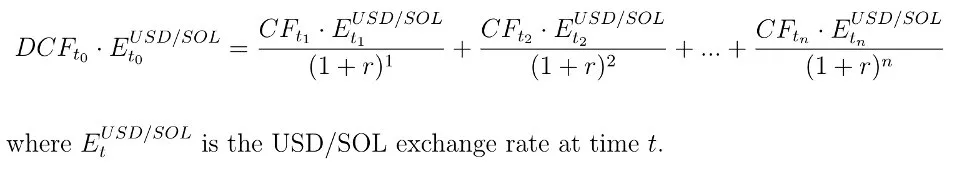

但 Solana 和 ETH 的未來現金流是以 SOL 和 ETH 為單位,而不是以美元。因此,你需要對未來每個時期的代幣價格做出假設,來得出以美元計價的 DCF 估值。

Solana 的 DCF 估值模型如下:

這個模型完全沒有用,因為 SOL 在不同時間的價格,是你需要首先計算的。

L1 代幣應該采用國家貨幣的估值方式,而不是公司的估值模型。

因此,在評估 L1 代幣時,貨幣的匯率模型比股票股息模型更有用。不幸的是,當你嘗試評估匯率時,就像打開了一整罐的蟲子,有一百萬個影響不同貨幣相對價格的因素,還有數百個框架和假設,對此你可以寫出塞滿一個圖書館的書。

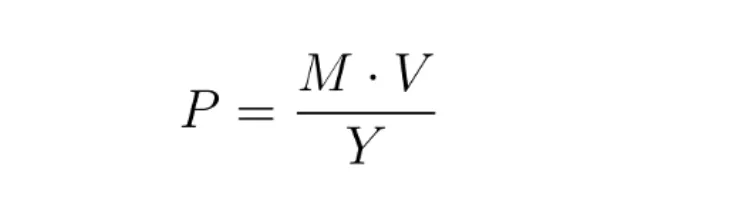

但是有一個簡單而優雅的分析框架,可以說是最接近「基本面分析」的框架,那就是貨幣的量化方程式。

公式為:

貨幣供應量 (M) × 貨幣流通速度 (V) = 價格 (P) × 實際 GDP (Y)

重新排列等式後,我們得出價格=貨幣供應量×貨幣流通速度/實際 GDP

編者按:該公式來自於耶魯大學教授歐文 ·費雪的「交易方程式」,也被稱為費雪方程,是貨幣需求理論的重要階梯之一。歐文·費雪的原公式為 MV = PT 或 P = MV / T,其中 T 為各類商品的交易數量,不包含金融交易。

這與貨幣匯率有什麽關系呢?

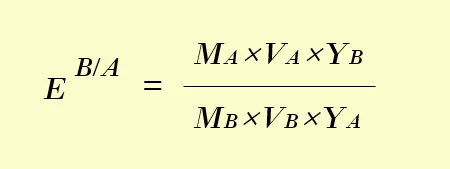

假設任何兩個經濟體的商品產出都是可替代的,因此商品的價格差異可以被套利到一致(這在很多情況下顯然不是真實情況,但只要大方向正確,就不會影響我們的推演目的),A 國和 B 國的價格水平之間的關系是:

舉個簡單的例子:一個漢堡在德國賣 1 歐元,在美國賣 1.5 美元,所以美元/歐元的匯率 = 1.5。將該等式重新代入前面提到的的國內價格水平等式中,你將得出:

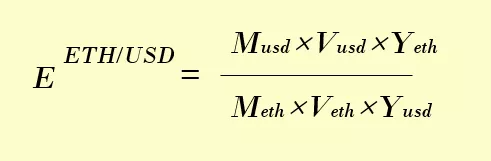

編者按:作者這裏寫錯了,假設美國和德國的漢堡是沒有差別的同一種產品,那麽 1.5 美元=一個漢堡=1 歐元,那麽美元/歐元的匯率應該是 1/1.5=0.667,而非 1.5。同樣,作者把匯率公式也寫反了,正確的公式是:

如果這不夠好理解,你可以把國家 A 設定為美國,把國家 B 設定為以太坊,可以得出:

編者按:同樣,以上公式也錯了,這導致下面作者的結論與其公式的結論正好相反。正確的公式應該如下:

以上公式的含義是,ETH 兌換美元的價格=(美元的供應量×美元的貨幣流速×以太坊生態的 GDP)/(以太坊的供應量×以太坊貨幣流速×美國的 GDP)。根據編者修改後的公式,才能得出作者以下的結論。

這意味著 ETH 兌美元的價格將在以下情況下升值:

1. 以太坊 GDP (Y_ETH) 增長快於美國 GDP (Y_US)

- 美國貨幣供應量 (M_US) 增長快於以太坊貨幣供應量 (M_ETH)

3. 美元貨幣流通速度 (V_US) 增長速度快於 ETH 貨幣流通速度 (V_ETH)

如果按面值計算這個等式,以美元計算的 ETH 價格增速與美國貨幣供應量的增速之間應該存在 1:1 的關系。自去年美聯儲的資產負債表大規模擴張以來, ETH 價格發生的變化就是證據。

但這還不是最有趣的部分,有趣的是,以太坊價格增速與以太坊 GDP 增速(即以太坊的經濟總產出)之間也應該存在 1:1 的關系。

當然,沒有統計局為以太坊這個國家編製「GDP」。但是可以從交易、錢包、TVL 等的增長率間接推斷出 GDP 增長。幾乎每筆交易都涉及一些額外的經濟產出,錢包的增長可以被認為是該國「工作人口」的增加。

TVL 的增長反映了整個國家中金融業務體量的增長。誠然,這些都不是完美的衡量指標,但關鍵是它們與公鏈平臺上的增量產出是正相關的。實際數據證實了這些變量與代幣價格和美元匯率之間的關系。

數據顯示,交易量的增長與 ETH 的價格增長呈近乎線性的相關性,從歷史數據來看:交易量增長 10%,價格平均增長 13%。

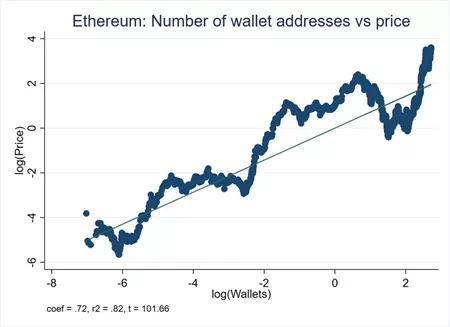

同樣,錢包總數增加 10%,價格平均上漲 7%。

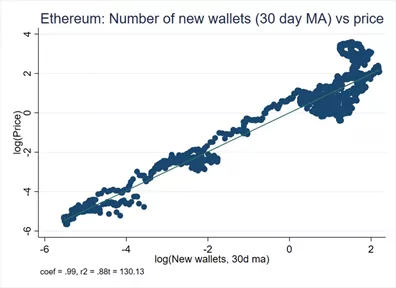

下面這張圖就更引人註目了。錢包地址增長的加速(即新地址的增長率)與 ETH 價格增長幾乎是 1:1 的關系。

編者按:需要說明的是,究竟是價格的增長推動了以上指標的增長,還是以上指標的增長推動了價格的回歸?這仍然有待討論和驗證。

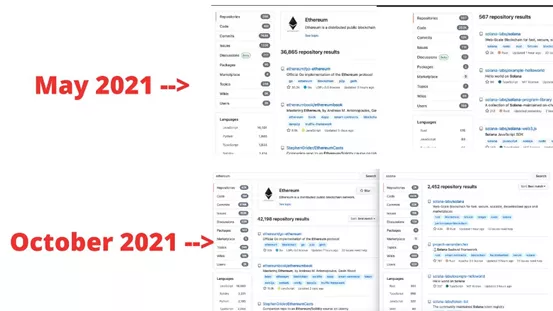

這並不是全部,虛擬世界中的應用開發就像實體經濟中的建築業,是 GDP 增長的領先指標。可以說,在 L1 上的開發人員活動比交易或錢包地址更能說明即將到來的經濟擴張。回到今年 5 月,如果你在 Github 上搜索「ethereum」和「solana」,前者返回的 repo 結果是後者的 65 倍。到 10 月,倍數已縮水至 17 倍,緊跟 Solana 價格的快速增長。

所有這些並不是說公鏈平臺的現金流無關緊要。對於 L1 代幣的穩定性和網絡的安全性來說,這很重要。

政府成為壟斷的貨幣發行者並非偶然。歷史上有許多私人貨幣,但它們從來沒有存續過很長時間,而且總是被政府貨幣所淘汰。在私人貨幣的諸多問題中,缺乏"價值錨定 "是最嚴重的問題。政府可以通過稅收來保護他們的貨幣價值,這是最穩定、幾乎最有保障的收入。即使法幣是 "無擔保 "的,政府也可以通過稅收來籌集資源,並利用這些資源來購買/出售他們的貨幣以維護其價值。這非常重要,能夠給貨幣持有者以信心。

此前,非政府背書的貨幣做不到這一點,直到今天。

由於交易費被嵌入公鏈平臺上的每一項經濟活動,並用於代幣燃燒或 Staking 獎勵,區塊鏈主權經濟體的貨幣正在獲得類似於政府貨幣的財政支持。正如我們已經討論過的,雖然這些現金流並不能用來直接計算代幣價格,但從長遠來看,它們有助於保持匯率穩定。但對代幣價格而言,最重要的仍然是其所在「加密貨幣國家」的 GDP 增長。

由於元宇宙僅處於原始階段,我們現在所看到的這種增長,甚至都沒有來到真正的第一階段。

編者按:為什麽元宇宙是區塊鏈商業最大的故事?為什麽區塊鏈是真正的元宇宙平臺必須的底層設施?所謂元宇宙,最簡單的定義是一個「人以數字身份參與和生活的數字世界」。而編者理解中純種的元宇宙與《頭號玩家》、《失控玩家》電影裏那種中心化的沈浸式遊戲不同,它應該是去中心化的,擁有去中心化的身份系統和價值系統,而這兩點必須由一套性能良好的區塊鏈公鏈平臺來實現。正如當下的頭部社交網絡平臺、操作系統不止一家一樣,未來的元宇宙也不會只有一個,一個真實世界的人,很可能會在多個元宇宙中擁有不同的身份,這也意味著元宇宙的底層系統不會是贏者通吃的格局。對公鏈而言,無論是市場向上發展的空間還是行業排名的空位,都仍舊有很大的機會等待探索。而對於公鏈的投資者來說,從「鏈上國家」乃至「元宇宙底層設施」的長遠視角來重審當下公鏈的競爭態勢,或許會得出更接近事實的結論,也更能理解某些公鏈最近的舉措(比如 Solana 成立 4000 萬美金的社交產業基金)。

封面来自:Photo by Behnam Norouzi on Unsplash

免責聲明:作為區塊鏈信息平臺,本站所發布文章僅代表作者個人觀點,與 Web3Caff 立場無關。文章內的信息均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。