无论是 ARB 还是 WLD,它们本质上都是附加到协议上的模因币。

原文:Governance Tokens are Memecoins w/ extra steps.(X)

作者:Yash Agarwal

编译:1912212.eth,Foresight News

VC 讨厌模因币,但我会解释为什么模因币和治理代币之间没有区别。治理代币只是披着西装的模因币而已。

治理代币是带有额外步骤的模因币。

所有治理代币本质上都是模因币,协议模因来源估值。为什么?

- 没有收入分享(证券法);

- 治理代币在面向社区的决策框架中效果不佳;

治理代币的分布趋于中心化,持币者参与治理也并不积极,或者 DAO 通常功能失调——使它们与模因币一样。无论是 ARB 还是 WLD,它们本质上都是附加到这些协议的模因币。

很多时候,治理代币会造成与模因币一样多的伤害:

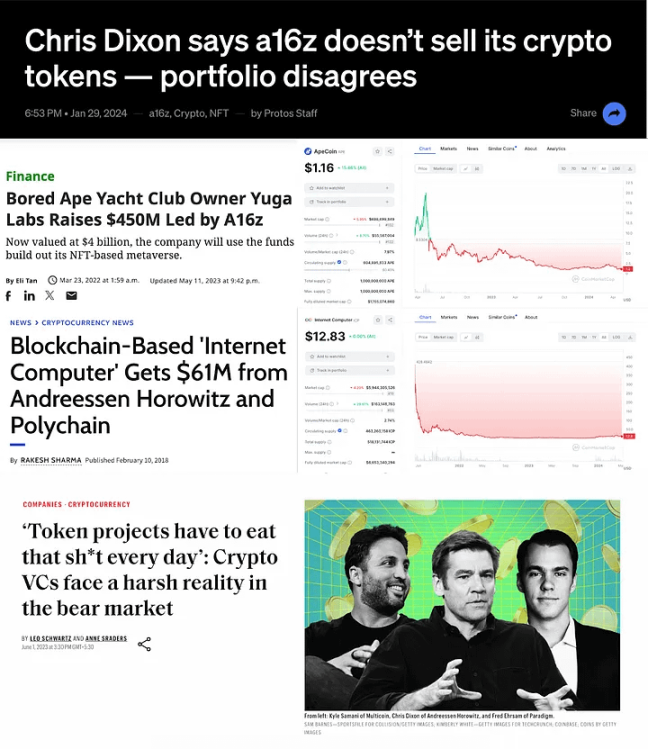

- 社区:大多数治理代币都是 VC 支持的代币,以高估值推出,并逐渐出售给散户。

- 建设者:许多知名 VC 支持的治理代币推出(例如 Zeus 以 10 亿美元的 FDV 推出)。并不是说 Zeus 不会成功,而只是指出代币在产品之前推出是普遍做法。

即使是 2017 年的 ICO 也比当前 VC 支持的低流通量代币更可取,因为它们更公平,大部分供应在启动时解锁。

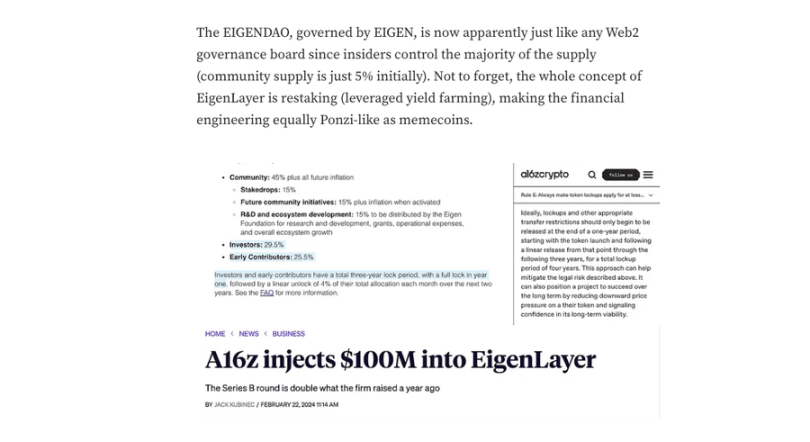

以 EigenLayer 为例——典型的低流动、高 FDV 游戏,由拥有 29.5% 股权的 VC 支持。内部人士(VC 和团队)持有份额相当大,达到 55%。上一个周期,我们责怪 FTX/Alameda,但这个周期我们并没有好到哪里去。

如果一群内部人士拿走了大于 50% 份额 ,就会严重阻碍加密货币的再分配效应,并通过高 FDV 发布使内部人士疯狂致富。如果内部人士真的考虑到 FDV 代币的高发行量,他们最好分配少一些代币。

真正的阴谋集团会站起来吗?鉴于资本形成过程的荒谬性,我们最终得到:

- VC 指责模因币

- 模因者指责 VC

在严肃的 builder 中,通过监管混乱和声誉风险的泥潭来领导这个领域。

但为什么 VC 对代币有害?VC 夸大 FDV 是有结构性原因的。假设一家大型风险投资基金投资 400 万美元,占 2000 万美元的 20%。从逻辑上讲,他们必须将 TGE 的 FDV 至少提高到 4 亿美元,才能使其对 LP 有利可图。

基金越大,他们就越有可能提供项目:荒谬的高私募估值→建立强有力的叙事→以更高的估值进行融资(标记 pre-seed/ 种子轮投资者的包)→以更高的公开估值启动→向散户抛售。

以高 FDV 启动只会导致螺旋式下降和 0 心智份额,研究 Starkware。以较低的 FDV 推出可以让散户从重新定价中获利,并有助于形成社区和心智份额,研究 Celestic。

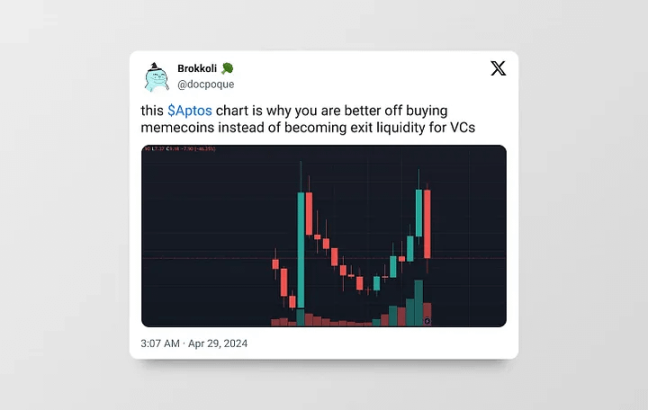

散户对解锁比以往任何时候都更加敏感。仅在 5 月份,就有 12.5 亿美元的 Pyth 与来自 Avalanche、Aptos、Arbitrum 等数亿美元一起被解锁。

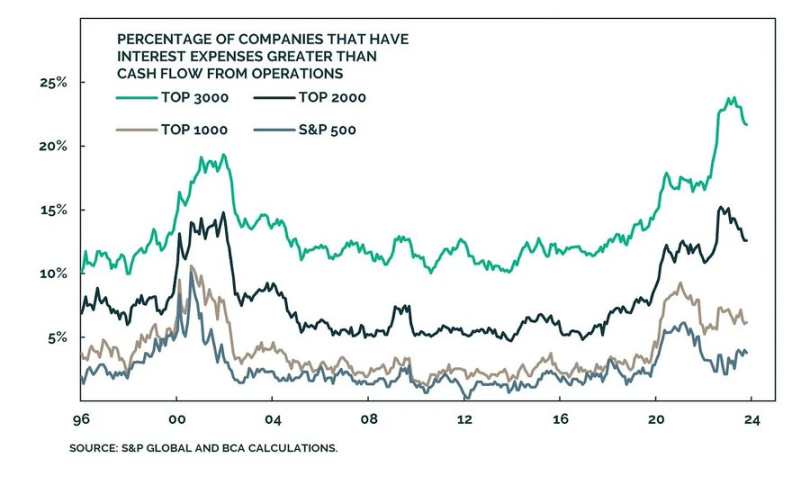

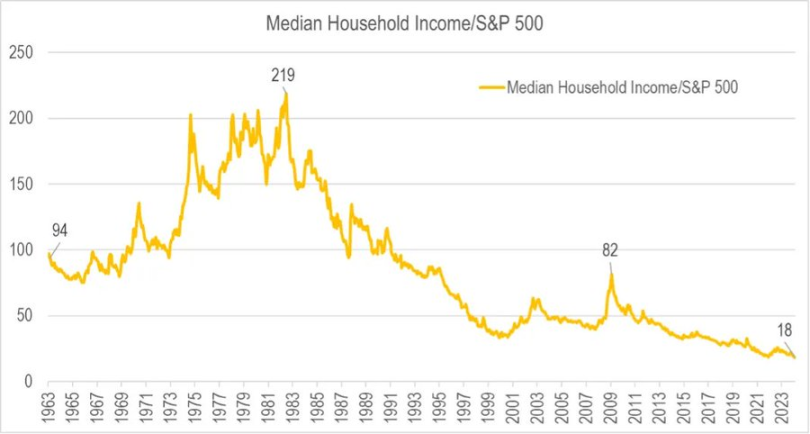

模因币是金融体系崩溃的结果(例如金融危机后的比特币)。负 / 零实际利率迫使每个储户都投机新的闪亮资产类别(例如,模因币)。零利率环境创造了充斥着僵尸企业的市场。

即使是像标准普尔 500 指数这样的顶级指数也有大约 5% 的僵尸公司,而且随着现在利率的上升,它们即将变得更糟,使它们不比模因币好。

更糟糕的是?它们已经由基金经理推销,散户每个月都在购买它们。

学习 GME。

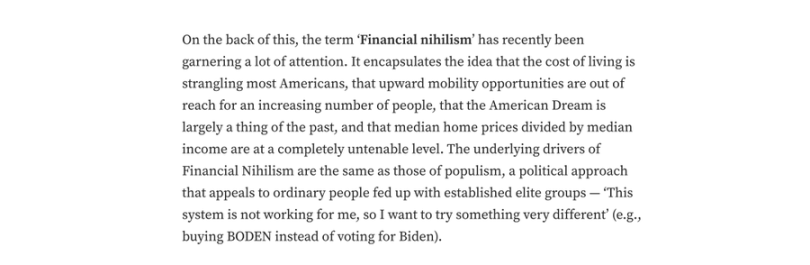

投机永不消亡是有原因的。在这个周期中,它们是模因币。研究金融虚无主义。

我不同意 @eddylazzarin 的立场。模因币对网络有净积极影响。如果没有模因币,像 Solana 这样的链就不会面临网络拥堵,所有的网络 / 经济漏洞也不会浮出水面。

Solana 上的模因币是有好处的:

- 所有 DEX 不仅处理了历史最高量,而且还超过了以太坊同行。

- 借贷市场整合了模因币以增加 TVL。

- 由于优先打包费和 MEV,验证者赚取巨额费用。

- 消费者应用程序集成了模因币以获得关注或用于营销目的。

- 由于流动性和活动的增加,DeFi 中更广泛的网络效应

对于在链上进行交易的 RWA,我们需要经过压力测试的基础设施(DEX/ 更广泛的 DeFi)和流动性(看看顶级模因币,它们拥有除了 L1 代币 / 稳定币之外最深的流动性)。

模因币不会让人分心,它们只是共享账本上的另一种资产类别。

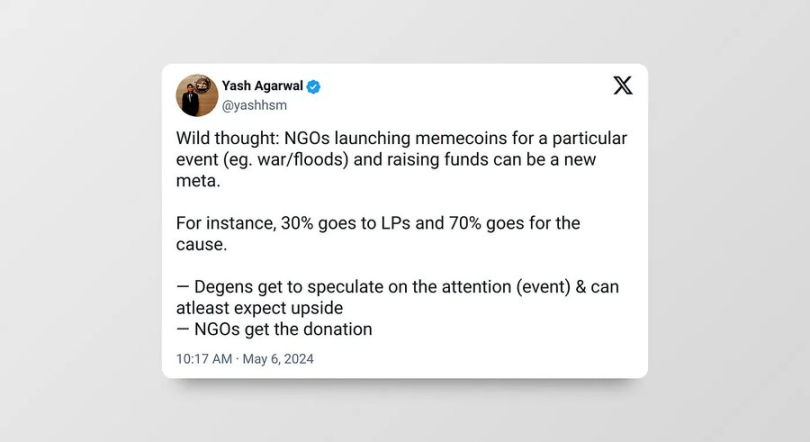

作为筹款机制的模因币, @pumpdotfun 研究 Solana。每天推出 1000 个模因币,并产生数百万的费用。

在人类历史上,任何人都可以在 2 分钟内创建和参与金融资产,且成本低于 2 美元。

Mememcoins 可以作为一种出色的筹款和 GTM 策略。传统上:项目通过将 15-20% 分配给风险投资公司来筹集资金→开发产品→推出代币→通过模因 / 营销建立社区。然而,社区最终被风险投资公司抛弃了。

在模因币时代:Lanch 模因币(没有路线图,只是为了好玩)→筹集资金→ 尽早形成部落社区→构建应用程序 / 基础设施,→不断为模因币增加效用,而不会做出虚假承诺或提供路线图。

这种方法利用了模因币社区的部落主义(代币持有人偏见),确保成为您的 BD/ 营销人员的社区成员的高度参与。确保更公平的代币分配,对抗风险投资公司采用的低流动高 FDV 拉高出货策略。

这种趋势最终将导致模因币和治理代币的融合:

- @bonkbot_io ,一个从 BONK 模因币生成的 Telegram 机器人(峰值日交易量为 25000 万美元),烧毁了 10% 的交易费用。

- @degentokenbase ,Farcaster 模因币(现创建 L3)

最终:未来是什么?每个人都想早点入场。与缓慢的机构相比,模因币为散户提供了这种杠杆作用,因为获得风险投资私募交易的机会受到限制。虽然 Memecoins 赋予了社区权力,但它确实让加密货币看起来像一个赌场。

那么,解决方案是什么?对 VC 来说——把你的交易放在平台上 @echodotxyz ,比如,让社区参与到 syndicate 交易中来,并见证社区从早期就开始为项目集结的模因币般的魔力。

澄清一下,我不反对风险投资 / 私募融资,VC 应该因其早期的冒险行为而获得奖励。我只是在倡导更公平的分配,创造一个公平的竞争环境,让每个人都有机会获得金融主权。

加密货币不仅仅是开放和无需许可的技术,也是为了让早期融资更开放,目前这与传统创业公司一样不透明。

总结:一切都是模因币。研究模因币作为筹款和社区建设机制。项目应该倾向于更公平的发布。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。