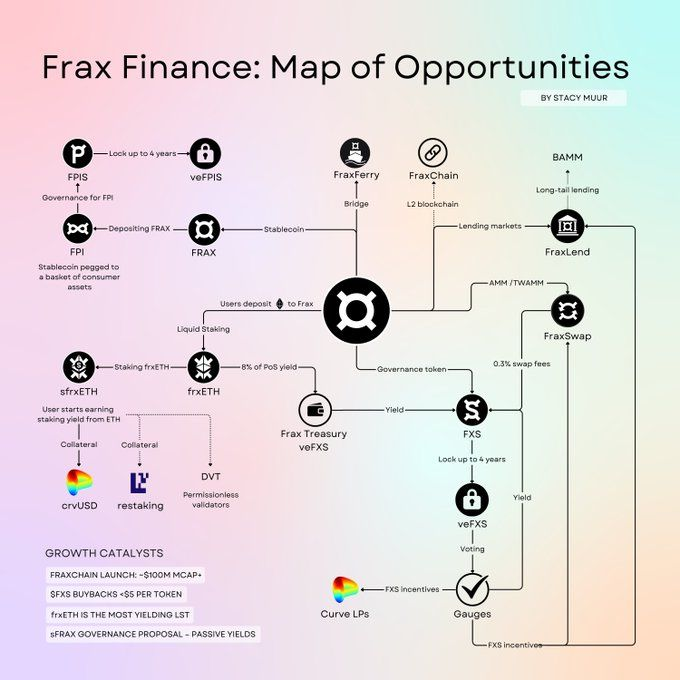

FXS 目标是成为市值排名前五的代币。目前,Frax 已集成了稳定币、DeFi 三件套(借贷、DEX、跨链桥)、LSD 模块 frxETH、RWA 功能 sFRAX 和 FXB、未来的 FraxChain 等多条产品线。

作者:西柚,ChainCatcher

封面:Frax Finance

距离 Frax Finance 创始人 Sam Kazemian 的 “FXS 将晋升为排名前五或前十的加密资产行列” 直播发言的 2 个月的时间内,Frax 已经发布了 V3 版本、并推出 sFRAX 产品进军 RWA 赛道。

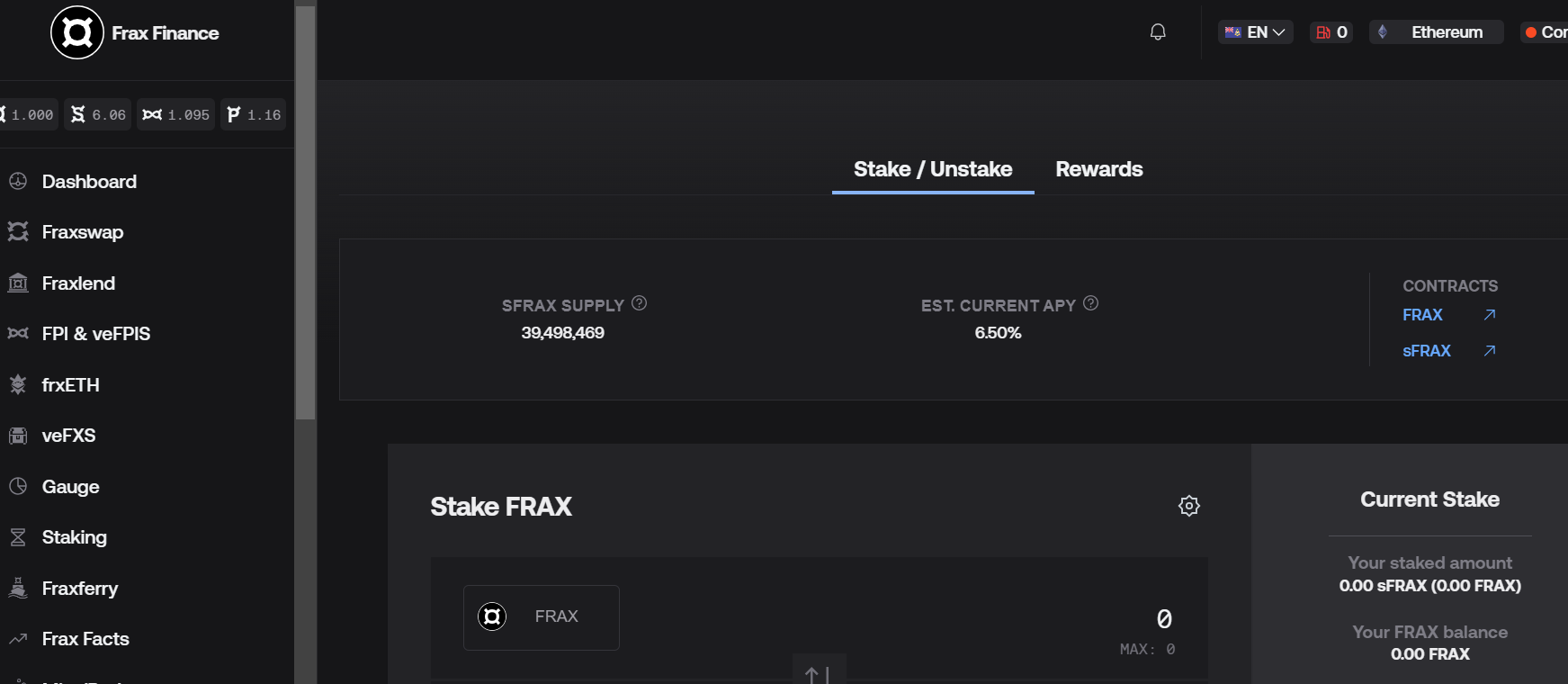

sFRAX 是一个可用来捕获美国国债收益的质押金库,该金库的资金可以购买美国国债等现实世界的短期无风险资产产品,捕获及跟踪美联储利率。截至 10 月 26 日,sFRAX 质押金库的资产数量约为 3950 万个,收益率为 6.5%。

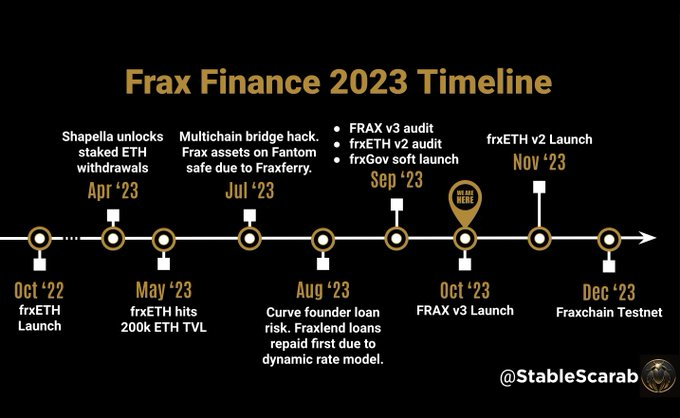

但 Frax V3 部署 RWA 只是 Q3 季度的第一个动作,在接下来不到两个月时间内会陆续释放新动作,这也被社区用户视为是值得期待的利好消息。其中,Frax 将在 11 月份发布 LSD 升级版 frxETH V2 版本,并在 12 月份发布 Fraxchain 测试网。

届时,Frax 将成为集成了 “稳定币、DeFi 三件套、LSD、RWA、FraxChain” 等多个产品线于一身的应用。有不少观点认为,从当前的产品布局来看,“FXS 晋升为市值前五的加密资产” 或许还有希望。

推出 sFRAX 进军 RWA,Frax V3 并未带来 TVL 数据增长

Frax V3 版本的核心是引入了 RWA 业务,并将利用原有的 AMO 自动化市场操作策略机制将算法稳定币 FRAX 转变为由多种资产抵押的去中心化稳定币。

在 RWA 布局上,Frax 推出了两个产品质押金库 sFRAX 和债券产品 FXB。

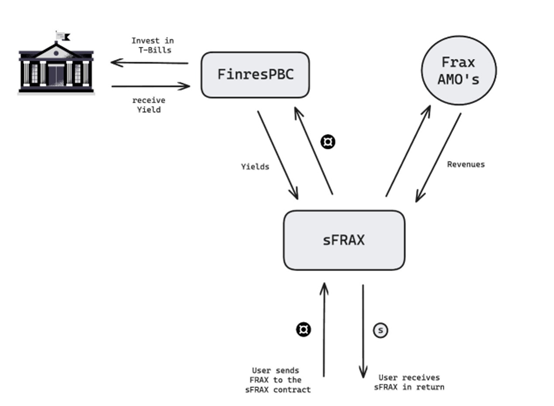

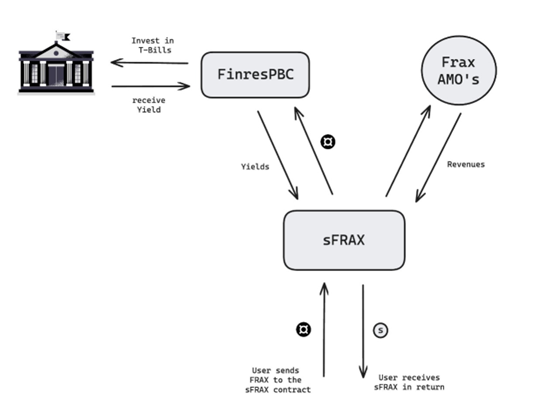

前者 sFRAX 是一个质押金库或称资金池,旨在追踪美联储的 IORB 利率,这是一种公认的无风险利率,使链上用户通过 FRAX 稳定币也能享受到美国国债收益率。

具体运作机制为,用户可将稳定币 FRAX 质押在该资金池获得 sFRAX 质押凭证,这个金库中的资金将通过 Frax 合作的托管机构 FinresPBC 进行美国国债等 RWA 策略操作。

目前主要的 RWA 投资资产策略包括:短期美国国债、美联储隔夜逆回购协议、存放在美联邦储备银行的美元、货币基金等四种产品。

后者 FXB(FraxBonds)是一个债券化代币产品,该债券持有者到期后会自动转化成 FRAX 代币,机制类似金融市场常见的折价债券。简单来说,Frax 会发行一些不同期限的债券类产品 FXB,用户可以以折扣价买入,到期会将 FXB 自动转化为 FRAX 代币。

举个例子,Frax 可支持发行了 1 年、2 年、或 3 年期的国债债券 FXB,假设发行了面值 100FRAX 的 FXB 债券,一般年限越长,折扣越多,这时 1 年期的国债购买只需 88FRAX(折价 12%)、2 年期的大约 70FRAX(折价 20%),3 年期的或仅需 60FRAX(折价 40%)。这时用户可以根据自己的风险承受能力及对收益率的追求配置 FXB 债券,等 FXB 到期时无论最初支付了多少 FRAX,最终都将获得 100FRAX。

无论 sFRAX 还是 FXB 其实都是一种生息 Token,持有者们不但可获得 RWA 相关的收益,同时还可参与链上 DeFi 产品的交互捕获链上收益或者在二级市场进行交易,如在 Curve 平台上为 FXB 或者 sFRAX 提供流动性,或支持兑换为其它 Token 等。

不过,目前 FXB 相关产品还未正式上线。sFRAX 质押资金池已于 10 月 10 日上线,初始收益率为 10%,用户可将 FRAX 质押为 sFRAX 就可获得相关收益。需要注意的是,sFRAX 资金池的收益率会随着存入的 FRAX 数量而下降,最终会与美联储的 IORB 利率(5.4% 左右)相持平,大多数是高于 IORB。目前,该质押金库中的 sFRAX 总量为 3950 个,年华收益率为 6.5%。

Frax V3除部署 RWA业务外,对算法稳定币 FRAX的铸造抵押品方面也进行了升级调整,将新增支持 frxETH、sFRAX和 FXB等资产作为抵押品,使其成为更加多元化的稳定币。

众所周知,FRAX 最初以 FXS 和 USDC 作为抵押品的混合稳定币而出名,到如今为何要调整策略呢?这可以从 FRAX 稳定币的升级迭代版本中得出结论。

其实在 V1 版本中,FRAX 就逐渐降低了 FXS 抵押品的抵押率;在 V2 版本中,开始采用完全有 USDC 作为抵押品的稳定币,并上线了 AMO 自动执行策略,可以根据金库中的 USDC 抵押品的资金情况自动发行 FRAX 然后用来链上借贷或提供流动性获取利润,所获得的利润将放在 FRAX 金库中,依次循环,不断提升资金使用率,增加 FRAX 规模。

但在今年 3 月份,受美国硅谷银行破产影响 USDC 脱锚严重,而 FRAX 作为完全由 USDC 抵押物铸造的去中心化稳定币,即使采用的是 100% 抵押率也难逃被牵连的脱锚影响。随后 FRAX 铸造抵押品开始了 “去 USDC 化”,希望即使面对极端行情 FRAX 也能保持锚定 1 美元。那时创始人 Sam 就表示,FRAX 应该只有 1 个 RWA:将美元存入美联储主账户 (FMA),即 Frax 解决抵押品困境的终极之策就是开设 FMA,在美联储主账户上存放美元。随后,他在社群发言表示,FRAX 将很快支持购买美国国债。

Frax V3版本试图将稳定币 FRAX逐渐成为一个完全外源资产抵押的、同时能捕捉链上链下资产的多元去中心化稳定币。简单来说,FRAX稳定币抵押资产将更加多元化,sFRAX、FXB、frxETH等将作为抵押品,其中,sFRAX和 FXB背后的资产代表是现实世界的国债等 RWA产品,更加安全和可靠。通过 AMO自动执行策略,Frax也可通过 sFRAX或 FXB捕获更多利润提高 FRAX铸造资金库的资产抵押率(CR)。

比如 AMO 策略可以追踪联邦储备金的存款利率 (IORB) 数据等,当 IORB 利率增加,Frax 中的 AMO 策略将用国库券、逆回购合同、存放在支付 IORB 利率率的联邦储备银行的美元等资产作为抵押品铸造更多的 FRAX,用于购买 RWA 资产。当 IORB 利率下降,AMO 策略可使用去中心化资产来作为抵押品,平衡 FRAX 抵押品的抵押率等。

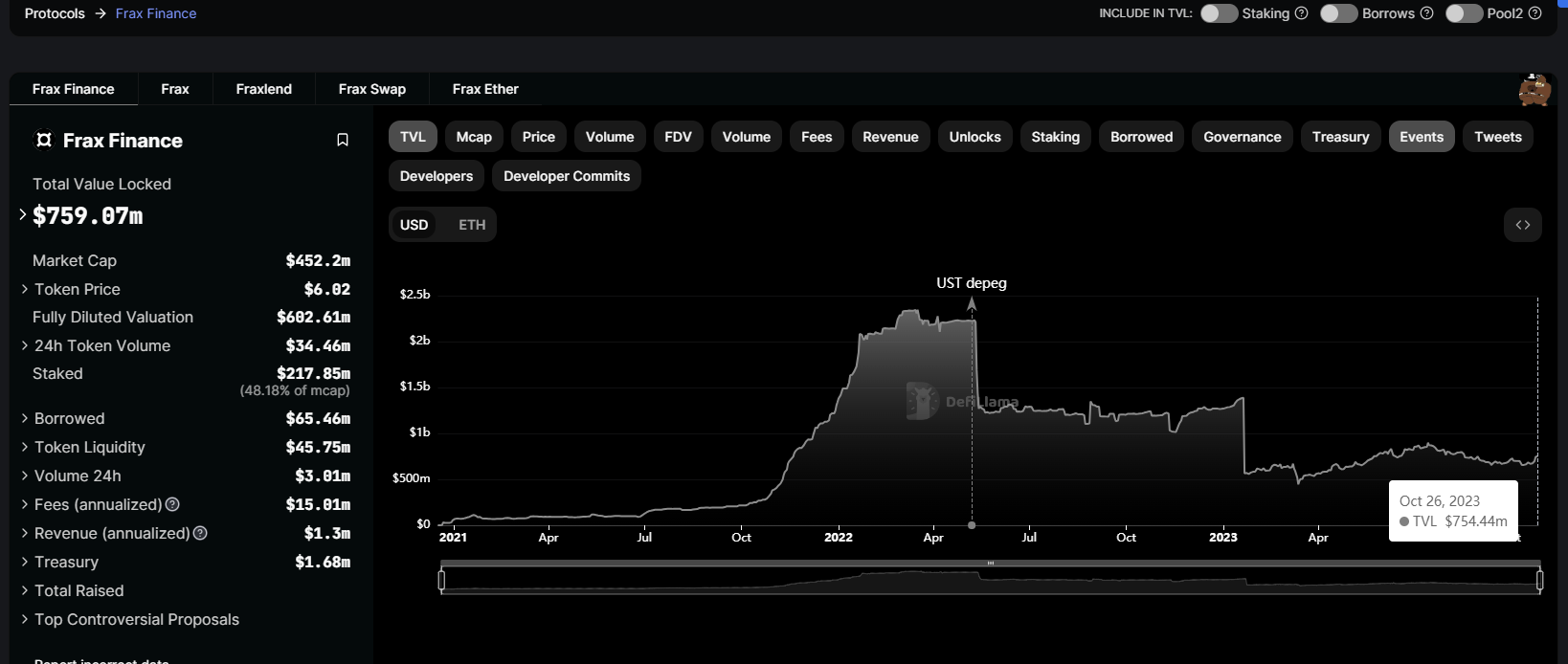

不过,Frax v3 推出 RWA 已过半月的时间,并未给稳定币 FRAX 规模带来大幅度增长,其稳定币模块锁仓的 TVL 一直稳定在一个数字区间。根据 DeFiLlama 显示,稳定币 FRAX 协议内锁仓的资产价值一直稳定在 7 亿美元上下,Frax 的原生治理代币 FXS 近 14 天涨幅也仅为 8.6% 左右。

从协议数据和资产价格变化上来看,用户对 Frax 发布 V3、推出 sFRAX 布局 RWA 的举动反响平平,并没有用真实的资金去支持,表现并不如预期。

对此有用户表示,不用着急,sFRAX 还属于早期的产品,但在 RWA 的布局从长期来看对 Frax 来说是利好。

升级 frxETH V2,即将上线 FraxChain,Frax 能否弯道超车?

除了部署 RWA 业务外,Frax 本年度还有两大动作值得期待,一是 LSD 产品 frxETH 的升级,二是应用链 Fraxchain 的上线。根据创始人 Sam 在直播中的发言,前者 frxETH 将于 11 月份发布 V2 版本,应用链 Fraxchain 预计将于今年年底之前上线测试网,2024 年 1 月将会全面推出主网。

其中,frxETH 的 V2 版本旨在解决中心化问题,过去 frxETH V1 版本中最畅被用户吐槽的就是以太坊节点全部由其团队运营,中心化程度过高。

在 frxETH V2 版本中,任何人都可以以无需许可的方式来运行节点验证器,对节点运营商没有白名单、KYC 以及声誉要求,确保了 frxETH 节点以去中心化的方式成为性能最高的运营商。

具体如何实现呢?Frax 创始人认为,所有的 LSD 平台本质上是一个点对池(Peer to Pool)的借贷市场,即用户将 ETH 存入资金池相当于出借资金给 LSD 平台,然后,LSD 平台会给用户一个借款收据(流动质押凭证 LST 如 Lido 的 stETH),然后借款人租用这些存入的 ETH 并向借款人支付利息。

比如,Lido 的 Stake Ether 相当于借出 ETH 来获得 stETH,类似于在借贷平台 Aave 上借出 ETH 并获得 aETH,只不过在 Lido 上运行以太坊验证节点的借款方需要获得许可;而在 Rocket Pool 的 LSD 品允许用户质押 ETH 来获得 rETH,即借出 ETH 获取收据代币 rETH;而运行节点时需要自备 8ETH 然后向质押池借用 24ETH 组成 32ETH,需要向借款人支付利息。

与其他 LSD 协议不同的是,frxETH 的产品逻辑是以稳定币的思路来设计的,因此采用的是 frxETH 和 sfrxETH 双代币模型,frxETH 是与 ETH 挂钩的稳定币,只有将 frxETH 再质押才能获得生息代币 sfrxETH,即出借 frxETH 获得借款凭据 sfrxETH。

既然 LSD 协议可以看为是一个点对池的借贷协议,那么节点运营商想要借用验证器就需要遵循借款条款中的贷款价值比 LTV((loan to value),是指贷款金额和抵押品价值的比例,即一个验证器里面的 ETH 有多少比例是借来的,比如 Lido 的节点运营商 32 个 ETH 都是借的,那么 LTV 就是 100%;Rocket Pool 只借了 24ETH 就是 75%。借款利率即用户的质押收益取决于资金使用率,即 LTV 的多少,这也是为什么 Lido 的收益率高于 Rocket Pool 的原因。

在 frxETH V2中,用户提供一些小额 ETH可以视为是抵押品(或者 veFXS持有者将来批准的其他抵押品)就可借用验证器,类似Rocket Pool,创始人 Sam 在直播中表示,计划采用 4ETH,那么想成为节点运营商将借用 28ETH,将其 PoS 收益支付利息即可,节点运营商具体最终获得收益的多少,将取决于节点运营商的实力及策略。

总结来说,frxETH V2通过降低了节点运营商参与的门槛实现了去中心化,使普通人也能成为节点运营商。

此外,在 sfrxETH 收益方面,Frax 设计了各种提高资金利用率的策略,比如可以将不在验证器中的闲置 ETH 被发送到 Curve AMO(自动化市场操作)以获得流动性和收益等。

由此来看,frxETH V2版本主要的目标是降低节点运营商的参与门槛,使其更加多样化,同时通过各种策略提高 LSD的收益率,使其高于正常的 PoS质押收益。

另外,今年年底推出的 Fraxchain 也将采用 frxETH 作为链上 GAS 费的支付手段,这样以来 frxETH 的供应将减少,从而可提高 sfrxETH 的收益,进一步扩大其 LSD 市场份额。

Fraxchain 采用 hybrid rollup(Optimistic 和 zk 混合 Rollup)方案推出的 Layer2,创始人曾表示该网络所产生的费用收入将流向 FXS 代币,用于销毁或者分配给持有用户等。

截至目前,Frax 协议已经集成了 FRAX 和 FPI 两个稳定币,借贷 Fraxlend、交易 Fraxswap 和跨链敲 Fraxferry“DeFi 三件套”,LSD 产品 frxETH,RWA 产品 sFRAX 和 FXB,应用链 Fraxchain 等产品系列。

从产品布局来看,Frax 以稳定币为起点逐渐发展成为了集众多应用于一身的平台。根据产品供给形式的不同,其实可将 Frax 平台整体视为一个资产发行方和管理资产的平台,发行了稳定币 FRAX、frxETH,sFRAX 等资产,并为这些资产搭建了借贷、DEX、跨链桥、链等真实应用场景,供以协同发展。

从稳定币到 “DeFi三件套 “再到 LSD、RWA和未来的应用链,Frax现在的产品线其实已经提前实现了 MakerDAO所提议的终局路线计划 “Endgame Plan”。与 MakerDAO 不同的是,Frax 的这些组件类产品都是由其官方发行的,由官方统一管理和扶持。而 MakerDAO 最终的产品组件是通过外包 SubDAO 来实现的,如 Phoenix Labs 推出的借贷协议 Spark Protocol。

因此,Frax 在产品与产品之间的互通及交互上将会更加丝滑,构建类似 DeFi 类乐高产品也会更加容易操作,基于这些组件可以涌现出更多迭代新产品,这也是为什么 Frax 一直被用户视为最有创新潜力的产品之一。不过,也存在潜在的问题,一个涵盖了稳定币、交易系统、借贷系统、跨链系统、LSD、未来还可能上线的 Fraxchain,这样一个巨大的系统对治理要求非常高,需要一个非常高效且健全的治理模块,且不同模块之间如何风险隔离,避免系统性风险导致整体系统瘫痪等问题也尤其重要。

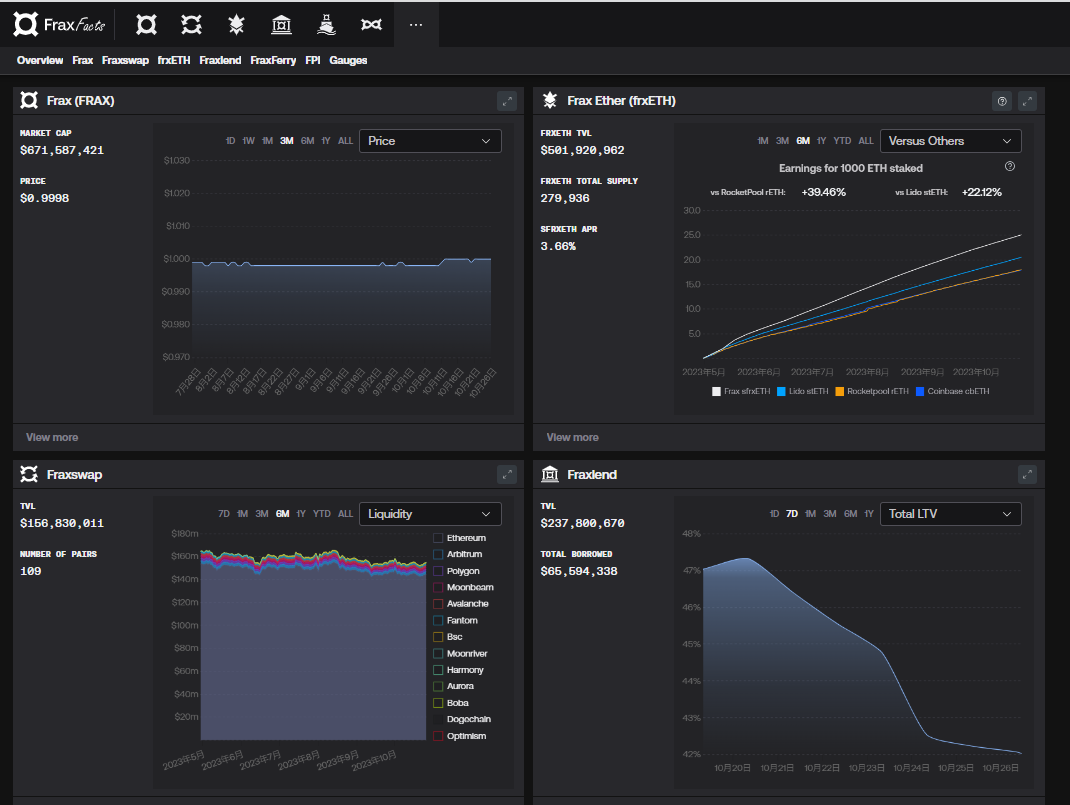

目前,FRAX 发行量为 6.75 亿美元,在稳定币市场排名第七,在去中心化稳定币赛道排名第二,仅次于 DAI(37.7 亿美元)。

FXS 距离晋升为市值前五还有多远?

从 Frax 创始人 Sam 的公开发言来看,FXS 目标是成为市值前五的加密资产,这个距离究竟还有多远?我们或许可以从 Frax 的代表产品的市场规模及数据中得出一二结论。

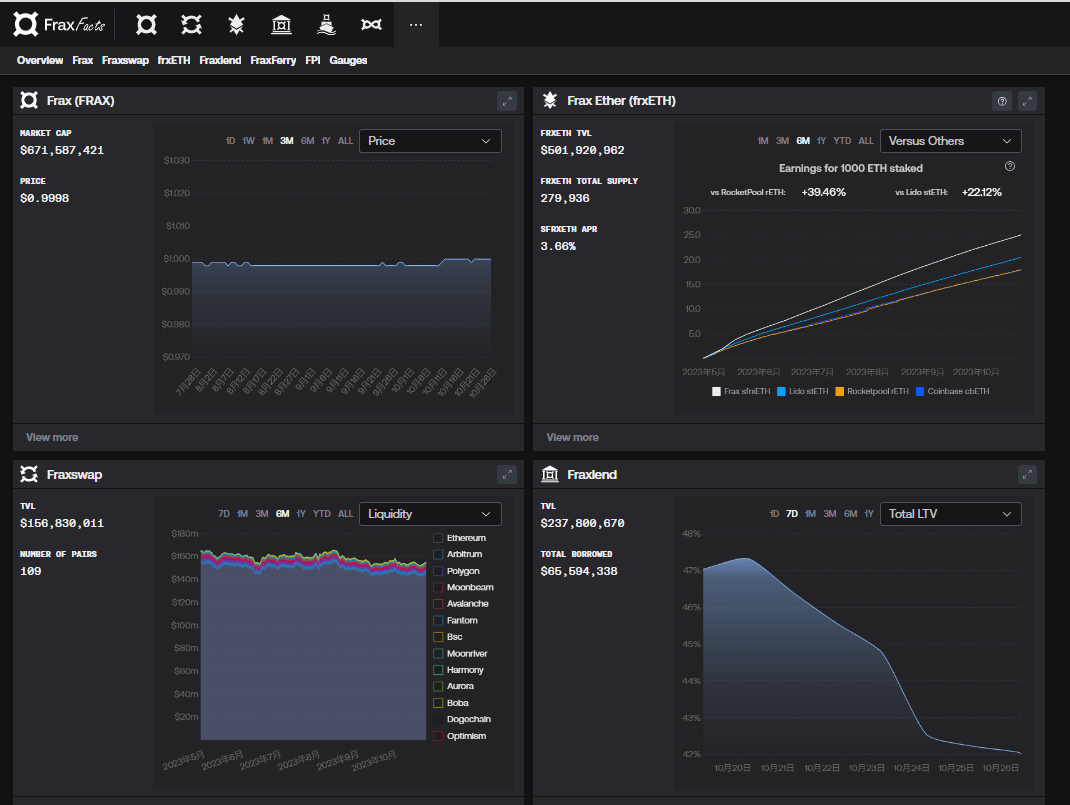

目前,在 Frax 产品组件中,稳定币 FRAX 协议 TVL 为 6.7 亿美元、LSD 产品 frxETH 锁仓的资产价值 5.1 亿美元、Fraxswap 锁仓的资产价值 1.5 亿美元、借贷 FraxLend 应用中 TVL 约为为 2.4 亿美元、抗通证稳定币 FPI 中的资产价值 9300 万美元。

从而得之,Frax 整个产品体系中锁仓的资产规模接近 17 亿美元,约 16.6 美元。

如果仅从 TVL 一个指标单方面衡量计算的话,Frax 与 Curve(TVL 为 18 亿美元)平台管理的资产规模接近,但当前 CRV 代币流通市值为 4.2 亿美元排名 93 位,完全稀释市值为 15.8 亿,而 FXS 代币流通市值为 4.4 亿美元,排名 91 位,完全稀释市值为 5.9 亿。

假设按照二者稀释市值相同,FXS 还有约 3 倍上涨空间,但是二者在捕获费用方面的能力并不相同,根据 DeFiLlama 平台显示,近 30 天,Curve 平台捕获的费用为 378 万美元,而稳定币 Frax 捕获的费用仅为 123 万美元。

除此之外,Frax还有两个关键绩效指标是稳定币市场份额和 LSD市场份额。尽管 FRAX是第二大去中心化稳定币,但在稳定币市场份额只有 0.56%,而 DAI占比约为 3.1%,相差 6倍。

另外,在稳定币规模上,前段时间 FRAX 受到 MakerDAO 大力推行 RWA 业务一直被吸血,尤其是今年 8 月份 MakerDAO 中 DAI 的存款利率(DSR)一度增至 8%,部分市场参与者纷纷转向持 DAI 稳定币生息,目前 DAI 的 DSR 已降至 5%。不过创始人 Sam 曾说,Frax 的 RWA 合作公司 FinresPBC 的运营成本远低于竞品 MakerDAO,那么从长期来看,则 Frax RWA 业务或将具备长期竞争力,有助于扩大 FRAX 稳定币的市场规模。

在 LSD赛道,目前 frxETH锁仓的 ETH总量约为 28万,价值 5亿美元,在 LSD市场份额占比为 2.47%。

从产品市场规模占比上来看,Frax 想要晋升为市值前五的加密项目,仍任重道远,在短期内实现的可能性比较渺茫。但 Frax 一直坚持推陈出新的态度,已经为其构建了产品护城河,其成为 DeFi 应用未来发展的标杆模范。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。