GHO、crvUSD 或动摇 DEX 上的稳定币格局。

原文:On-chain Insights: Stablecoin Trading Volume Dominance in DeFi(21shares)

作者:21shares

封面:Photo by Maxim Berg on Unsplash

编译:Katie 辜,Odaily 星球日报译者

数据结论前置

- 稳定币对在去中心化交易所(DEX)的交易量中占比 79% 。

- USDC 是 DEX 上交易量最大的稳定币,占 60% 的主导地位。

- 稳定币 MIM 和 UST 曾经在 Curve 上的交易量合计为 63% ,但自从 Terra 崩溃以来,曾经的辉煌战绩已经一去不复返了。

- Uniswap 在稳定币对 1 的交易量上赶上了 Curve。前者占主导地位的 41% ,后者占 46% 。

- 以太坊是最主要的网络,处理了 79% 的稳定币交易量。第二大网络是 BNB Chain,处理 8% 的稳定币交易量。以太坊的扩展解决方案,如 Optimism 和 Arbitrum,分别占 3% 和 5% 。

背景

美元稳定币是推动主流采用的数字资产杀手级用例。2022 年,Tether 处理了 18.2 万亿美元的结算额。这比 Mastercard 的业务量(7.7 万亿美元)高 136% ,占 Visa 业务量(14.1 万亿美元)的 30% 以上。美元稳定币作为 DEX 和几个智能合约平台(如以太坊和 Solana)的主要交易手段,在 DeFi 中(对于投资者)也发挥了重要作用。去年, 70% 至 80% 的交易量来自稳定币对。

分析每个稳定币的交易量对投资者是至关重要的:

- 每个稳定币的特征。

- 每个稳定币在 DEX 和智能合约平台(链)中的主导地位。

- 按交易对类型划分的每个 DEX 的交易量来源。

分析涵盖范围:

- 稳定币:USDT、USDC、BUSD、GUSD、USDP、TUSD、DAI、sUSD、MIM、LUSD、USDD、UST、FRAX。

- 链:以太坊,BNB Chain、 Avalanche、 Polygon、 Optimism、 Arbitrum。

- DEX:Uniswap、 Curve、 Sushiswap、 GMX、 Trader Joe、 Pancakeswap、 Apeswap、 DODO、 Biswap、 Velodrome、 Shibaswap、 Hashflow、 Platypus Finance。

五大关键点

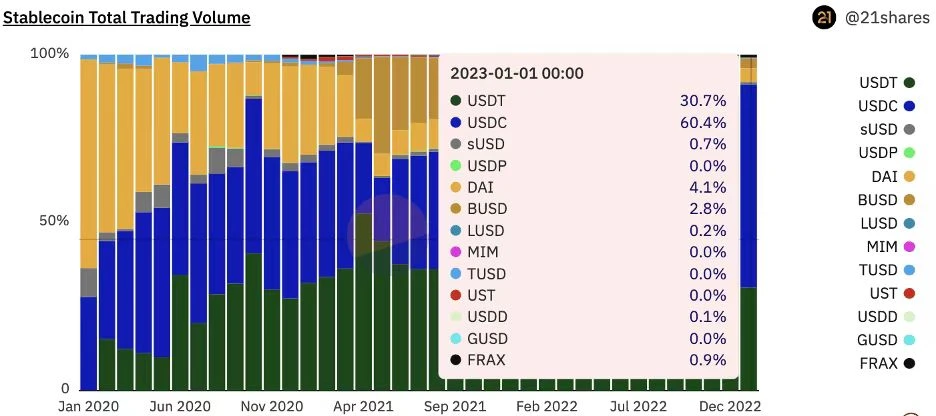

1. USDC 是在 DEX 上交易的首选稳定币

图 1 :稳定币总交易量优势。

在 CEX 上,USDT 和 BUSD 是交易量中领先的稳定币,占 64% 和 36% 的主导地位,而截至 2023 年 1 月,USDC 仅占约 0.3% 。然而,USDC 是稳定币的首选,在 DEX 上拥有 60% 的稳定币交易量主导地位,而不是 USDT 和 BUSD。此外,USDC 是以太坊、Avalanche、Polygon、Arbitrum 和 Optimism 上领先的稳定币。

尽管 USDC、BUSD 和 USDT 存在中心化问题,但这三种稳定币在 DEX 上拥有最大的份额。对于 DAI、MIM 和 FRAX 等去中心化稳定币来说,它们在交易量上的市场份额在 2022 年逐渐萎缩。2023 年,AAVE 和 Curve 可能会推出自己的去中心化稳定币 GHO 和 crvUSD,这些稳定币都是加密资产的超额抵押。这些具有不同机制的新型稳定币也可能成为 USDC、BUSD 和 USDT 的潜在挑战者。

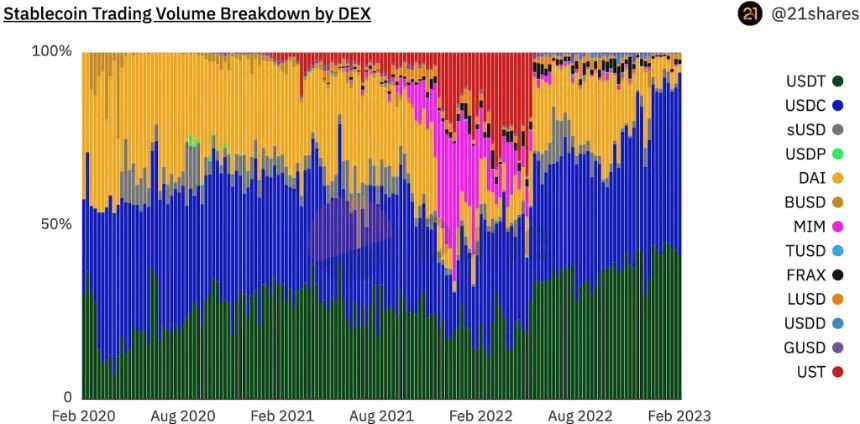

2. 自 Terra 崩溃以来,UST 和 MIM 在 Curve 上的交易量已经全军覆没

图 2 :在 Curve 上的稳定币交易量明细。

Curve 一直是稳定币交易的主要战场。它的大部分交易量来自最大的稳定币流动性池 3 Pool 的组成部分,该池由 USDT、USDC 和 DAI 组成。然而,从 2021 年开始,算法稳定币 UST 已经成为人们关注的焦点。它最出名的是它的收益率机会,用户可以将 UST 以 19% 的 APY 存入 Anchor 协议。稳定币 MIM 背后的协议 Abracadabra 看到了这一机会,并围绕 UST 推出了 “degenbox” 战略。该策略允许用户通过利用 MIM 和循环策略获得额外的 UST 收益。凭借这两种稳定币所能提供的高收益率,UST 和 MIM 在 2022 年 1 月以 150 亿美元的总市值成功跻身稳定币前 8 名。同月,他们还在 Curve 上的总交易量上增加(flip)了 USDT 和 USDC 的交易量,占 46% 的主导地位。

然而,Terra 建立的算法模型被证明是不可持续的。结果,UST 大幅跌破 1 美元挂钩汇率,从此一蹶不振。与 UST 密切相关的 MIM 市值也大幅下降,表明持有人正在退出其持有的 MIM 份额。UST 崩盘一个月后,UST 和 MIM 在 Curve 上的交易量下降到仅 2.2% 。

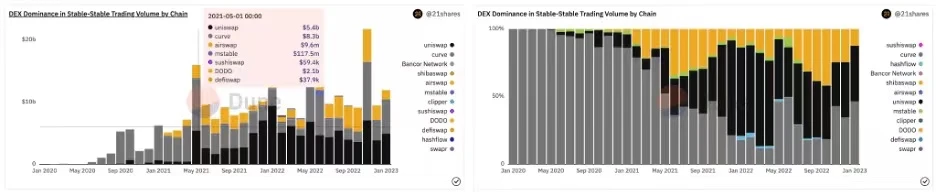

3. Uniswap 正在稳定币对交易量上追赶 Curve

图 3 :DEX 在稳定币对交易量中的主导地位。

从 2020 年到 2021 年初,Curve V1 以 70% -90% 的 “稳定币对交易量” 占据主导地位,这要归功于它们的低费用和稳定币对交易(Stableswap)机制提供的低波动。与 Uniswap V2 的恒定公式(其中流动性在价格曲线上均匀分布)相比,Curve 的稳定币对交易可以更好地利用流动性。因此,交易者倾向于使用 Curve 来进行稳定币交易。

2021 年 5 月推出的 Uniswap V3,通过引入集中流动性解决了流动性提供效率低下的问题。流动性提供者(LP)现在可以在特定价格区间内配置资本。就稳定币而言,其价格通常保持在 0.99 美元至 1.01 美元之间,集中流动性可以帮助交易者获得更高的流动性,并以更低的利差进行交易。由于 Uniswap V3 的改进,他们在 “稳定币对” 交易量中的主导地位在一个月内从 6.2% 上升到 34% 。

Uniswap 目前在 “稳定币对” 交易量中市场份额的另一个关键催化剂是 2021 年 11 月为稳定币池引入了 1 个基点的收费层。最初,Uniswap V3 中最便宜的收费标准为 5 个基点,而其他竞争对手如 Curve 仅对 3 Pool(USDT-USDC-DAI)收取 3 个基点,DODO 对 USDT-USDC 池收取 1 个基点。在稳定币池的新收费层推出后,Uniswap V3 稳定币对的交易量增长了 88% ,其交易量主导地位也从 32.7% 增加到 52.4% 。另一方面,Curve 和 DODO 的主导地位在 2021 年 11 月分别下降了 11% 和 10% 。

为了应对 Uniswap V3 的激进定价,Curve 还在 2022 年 5 月将 3 Pool 的费用从 3 个基点降至 1 个基点。结果,他们在 “稳定对” 交易量中的主导地位从 11.8% 反弹至 46.5% 。

4. 稳定币在 DEX 交易上的效用比

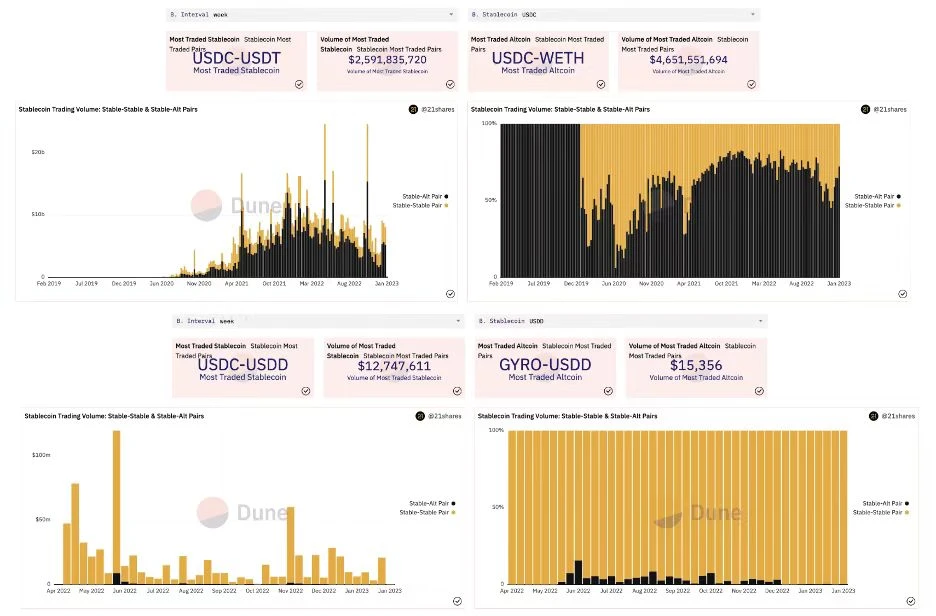

图 4 :按交易对类型划分的 USDC 和 USDD 交易量。

该指标比较了稳定币对之间以及 “稳定币-竞争币” 之间的交易量。稳定币在 “稳定币-竞争币”(Stable-Alt)交易量中所占比例较高,这意味着它在 DEX 交易中更具实际效用,因为它为 DEX 上的交易者提供了一种交易媒介。另一方面,“稳定币对” 的交易量主要来自交易员进入或退出稳定币头寸。因此,拥有高 “稳定币对” 的交易量并不能展示出在 DEX 上交易的实际效用。

稳定币还有其他效用,如全球汇款、衍生品交易、CEX 交易、支付手段等。然而,我们应该意识到,提供高利率等 “人为效用” 并不是实际效用。因此,在分析稳定币是否在 DEX 交易中具有实际效用时,这一指标可以作为风险评估的一部分。

总结

稳定币将继续成为 DeFi 不可分割的一部分。虽然大部分交易量由 USDC 主导,但最终赢家尚未确定。即将推出的 GHO 和 crvUSD 等去中心化稳定币可能会动摇 DEX 上的稳定币格局。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。