本文通过时间线梳理了 3AC 事件的来龙去脉,包括 Terra 崩溃、stETH 脱锚等大事件。并且详细的分析了更多潜在的风险点。

作者:柳叶惊鸿,维斯曼笔记主笔

感谢:好友 @Lukennnnnn 提供诸多 3AC 事件素材

声明:文内信息绝大部分由公开渠道收集而来,未经严格审计且不具备法律效应,本文仅做信息汇总与二次编辑

原用标题:3AC(三箭资本)清算时,或将成为加密经济危机中的加密雷曼,一文梳理事件来龙去脉

封面:Photo by Gabriel Tovar on Unsplash

正文

前情提要

2008 年,美国雷曼兄弟因次级贷款业务崩盘而倒闭,在这里简单形容一下什么是次级贷款。次级贷款是指那些贷款人的偿还能力不稳定的,没有稳定收入的穷人所贷的房款。

而雷曼兄弟将这些高风险的次级贷款包装成 3A 级别的优质理财,从而导致更多的金融机构投资机构购买了这些 3A 级理财产品。最后 2007 年下半年,美国房地产市场降温,房价开始大幅度下跌。越来越多的贷款人违约,从而切断了一些 3A 级理财产品的现金流。优质资产瞬间变成有毒资产,进而引发了席卷全球的次贷危机。

而 3AC(三箭资本 Three Arrows Capital,下文简称 3AC),是加密领域的顶级加密风投,由 朱苏(Zhu Su,译音)和凯尔·戴维斯(Kyle Davies)于 2012 年创建,管理资产在 100 至 180 亿美元之间。

3AC 的主营业务是对冲基金,但是在加密领域的风险投资也非常多,虽然 3AC 的资金仓位无法精准得知,但在官方网站公开的信息中可以看到详细的投资/参与/合作项目。

3AC 发生了什么?

简而言之,3AC 因为长期进行抵押借贷/无抵押信用借贷在加密领域建立了高额杠杆。为了方便理解,我在这里加入时间线的概念,但是时间线并不是完全准确的,希望大家理解。

时间回到 2022 年 5 月。

在 Terra 崩溃之前,3AC 曾花了约 5.6 亿美元购买 1090 万个 LUNA 并且质押在链上,这笔投资目前仅价值 670 美元,等于归零。

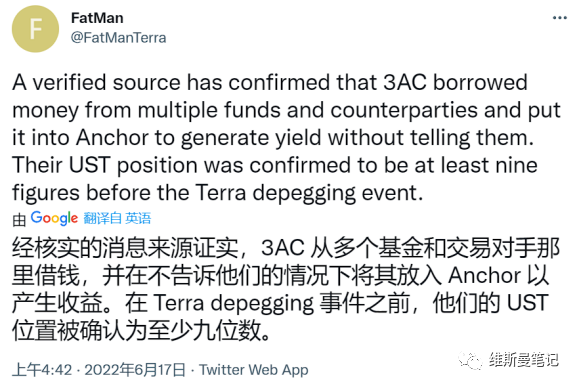

其次,根据知名爆料人 FatMan 提供的消息,除了 LUNA 外,3AC 通过借贷的方式获取场外资金并且存入 Anchor,UST 头寸仓位高达九位数也就是过亿美元,这部分也等于归零。

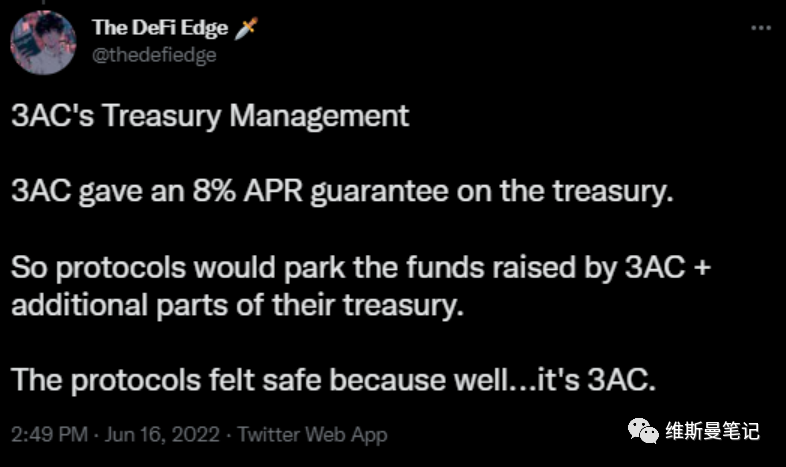

除此之外,3AC 还曾利用自身在加密领域的名气地位,给加密领域诸多项目、公司、理财平台提供 APR 高达 8% 的理财产品,此先是 10%。

由于此理财报价众所周知,所以基本是板上钉钉。结合之前 3AC 通过借贷获取资金存在 Anchor 上,那么这个 “3A 级理财产品” 的收益来源极大概率也是来自于 Anchor。

在这一点,3AC 与雷曼兄弟高度一致,都将高风险理财产品利用自身行业地位将其包装成优质理财产品,给加密领域内的诸多公司提供服务。那么这些加密理财公司/托管公司,在 3AC 正在历经如此危机的情况之下,极大概率也会出现对应的流动性危机/兑付危机。覆巢之下, 焉有完卵。

时间回到 2022 年 6 月。

万众瞩目的 stETH-ETH 流动性危机开始了。关于 stETH-ETH 的细节在这里不过多赘述,想了解的朋友们可以参考我之前的文章。

《37.stETH 脱锚进行时,Aave 让数十亿美金随时可能灰飞烟灭,但也带来了机遇。》

在之前,我一度认为 stETH-ETH 流动性枯竭的原因是 CelsiusNetwork,虽然 CelsiusNetwork 的暴雷也有很大程度。但是让 stETH 流动性枯竭起到决定性因素的却是 3AC。

stETH 最近的问题主要来源于循环借贷,循环借贷本身没有任何问题。问题出在 Curve 上的 stETH 流动性枯竭,虽然 CelsiusNetwork 也曾抛售不少 stETH,但是根据链上数据来看,3AC 才是 stETH 最大的抛压来源。

根据一些小道消息,3AC 抛售 stETH 的根本目的是弥补在 Terra 上带来的债务。但恰不逢时,又或是被其他机构盯上(阴谋论),3AC 抛售 stETH 引发的恐慌直接带崩整体行情,使得债务距离清算线更近了,逼迫卖出更大仓位来防止清算爆仓。

时间回到现在。

让这一切更加不可控的因素出现了,来自知名做市商 8 blocks capital 的 Danny 在推特进行曝光,3AC 公然挪走用户资金用作其他用途。

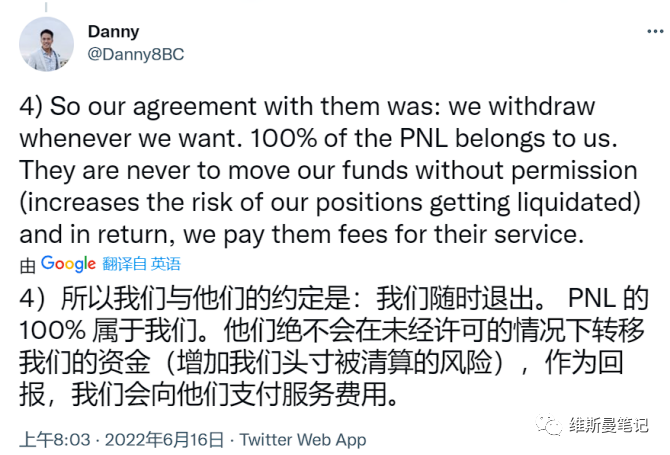

因为加密做市商对于手续费率非常敏感,因此很多量化机构、做市商会通过选择挂在 3AC 的交易账户下享受折扣费率。这也是 3AC 的业务之一,下图是双方合作的内容。

但在 6 月 12 日,因为行情下挫,8 blocks capital 需要提取资金用于其他交易的操作,没有得到 3AC 方面的回应。6 月 13 日,要求提取更多的资金,3AC 依然沉默。此时 8 blocks capital 通过监控监本发现对应资金账户中少了 100 万美元,但 3AC 没有做任何答复,直至目前 3AC 也没有给到 8 blocks capital 任何答复。

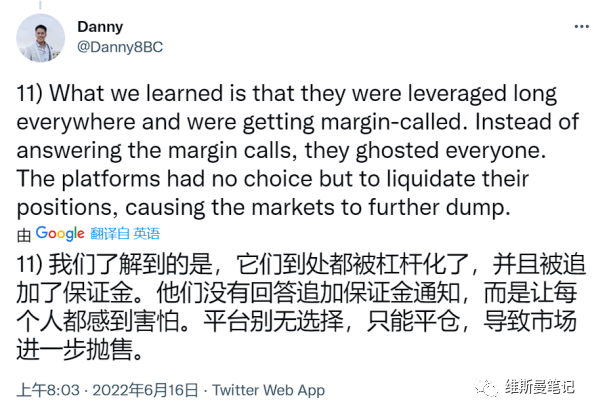

非常值得注意的是,这些做市商、量化机构的资金也都是杠杆资金,并且由于行情下行已经通知需要追加保证金。但因为 3AC 的不回应,导致已经有资金被平仓,从而促使市场进一步抛售。

以上只是 8 blocks capital 曝光出来的一个案例,在 3AC 如此庞大的体量之下,必然还有更多类似的案例未曾曝光。他们的资金来源或许是加密领域的散户,因此选择沉默来避免大范围的挤兑危机。

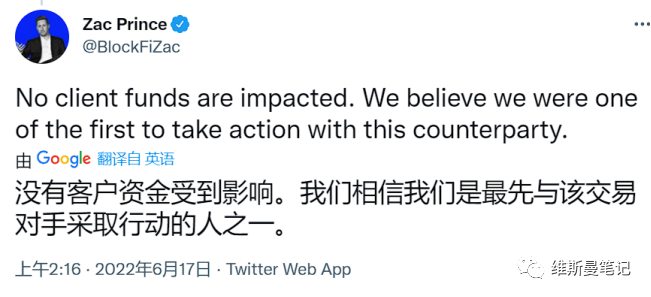

在今早凌晨,BlockFi 的 CEO 在推特宣布,他们已经清算了一个大客户。虽然没有点名是 3AC,但 3AC 确实跟 BlockFi 存在业务往来,并且是一个大客户。

该 CEO 措辞非常微妙,“We believe we were one of the first to take action with this counterparty.”。

这是否意味着 BlockFi 只是第一个清算的,后续还有更多公司会跟其清算呢?

3AC 的主要亏损来源

GBTC

根据公开资料,截至 2020 年年底,3AC 是灰度 GBTC 的最大持仓者,持有 5.6168% 的 GBTC 份额,当时市值约为 12.4 亿美元。众所周知,GBTC 不能赎回,只能二级市场卖,如果三箭要补 Margin call 只能在二级抛售 GBTC。

值得注意的是,3AC 能撬动诸多机构杠杆的核心资本,则是他持有的 GBTC。根据 @hodlKRYPTONITE 的推特消息来源,3AC 持有的 GBTC 很可能已经作为抵押品抵押给某个机构,从而获得大量资金在加密领域大肆投资。但是面对 BTC 价格已经触及 20000 美元,这部分 GBTC 很可能因为迫于清算压力不得不在二级抛售 GBTC。

虽然 3AC 的管理资产一度被吹到 180 亿美元,但是其中有很多是非流动性资产(被人预估为 90 亿美元的非流动性资产)。那么 3AC 作为顶级对冲机构自然不会放过这个机会,会尽可能的将这些非流动性资产作为抵押品进行借贷。

BlockFi 或许只是众多贷方之一,可能还有许多金融机构没有爆出而已。当下这些非流动性抵押物出现了清算危机,那么 3AC 势必会将流动性资产进行售卖换取资金来填补杠杆窟窿。

stETH

又回到了 stETH,stETH 真的是冤大头了。需要非常严肃的声明,Lido 的流动性解决方案目前是没有问题的,stETH 本身也是没有问题的(非技术上)。

可惜的是,3AC 作为 Lido 的投资机构,同时也持有很大份额的 stETH。但 3AC 在遭遇 Terra 崩溃,借贷清算危机时,相对于其他非流动性资产,stETH 可以通过 Curve 上的 stETH-ETH 来流通,已然成为 3AC 抛售的首要目标。

这里有一个比较讽刺但又充分体现了 DeFi 超前功能的微妙案例。

GBTC 在开放 ETF 之前是不能赎回的,stETH 在开放提款之前也是不能赎回的。但是二者都可以通过打折在二级市场进行流通。

GBTC 的二级市场流通相对复杂,通常 GBTC 的二级销售需要通过第三方代理人进行,并不能直接交易。因此在报价上的体现,就是无法市价交易,其中就存在较大价差。如果一时半会找不到买家,那么你可能要折价到 50% 才能较快的出售。

但是 stETH 虽然也不能赎回,但是通过在 Curve 上的 stETH-ETH 的交易对,同样可以实现市价出售。一般情况下价差大概 2-3%,但由于 3AC 抛售压力过大,目前价差已经偏移到 7% 了。

由此可见,DeFi 市场比传统金融市场更具灵活性,非流动性资产可以用更低的滑点在公开市场以市价进行销售。无需像 GBTC 那样寻找第三方代理人然后去寻找买家撮合报价最后才交易,这套流程实在过于繁琐了。

那么 GBTC 如果被 3AC 抛售完成,是否会导致 BTC 价格下跌呢?我的看法是,直接因素完全不会。因为 GBTC 无法与 BTC 进行流动,3AC 即使抛售完成那也是 GBTC 出现更大幅度折价。

但在加密领域,间接的消息面可能会导致市场价格波动。如果真有这样的新闻出来,那么在情绪上很可能被消息面诱导,但我仍然不认为这是 GBTC 抛售直接导致的,这仅仅是间接的情绪恐慌。

说回 stETH,3AC 持有的 stETH 也是长期在 Aave 上玩循环贷。之前流传的 22 亿美金的池子,里面资金很多都是 3AC 循环贷出来的。但因为行情持续下行,循环贷的杠杆早已降低不少。

Terra

到了 Terra 这儿,其实已经没有太多描述了。关于 LFG 相关的阴谋论这里不谈, 或许以后会开一篇文章,按下不表。

Terra 这部分亏损主要分为两部分,一是直接投资购买 Luna 导致的亏损。3AC 曾花了约 5.6 亿美元购买 1090 万个 LUNA 并且质押在链上,这笔投资目前仅价值 670 美元,等于归零。

二是存放于 Anchor 的 UST。这部分数额目前暂无准确数量,但是也达到了九位数,也就是过亿美元。

如果说投资 Luna 的资金大概率是 3AC 自有资金的话,那么 UST 部分才是真正意义上的暴雷。UST 资金来源是 3AC 的与加密金融机构的借贷,以及将高风险理财项目(Anchor 上的 UST 长期保持 20% APY)包装成加密 “3A 理财产品”,并且以最高 10% 的 APR 为广大的加密公司提供金融服务。

这一部分或许是更大崩溃的导火索。

3AC 可能引发的加密金融海啸

这个话题是我个人主观看法,没有足够的依据支撑,烦请大家图一乐。

- 更大规模的加密崩溃

- 加密公司的挤兑浪潮

- 头部贷方公司关联性暴雷

更大规模的加密崩溃

在文章一开始可以看到,我罗列了一些 3AC 投资过的项目、公司。3AC 必然会获得其中的加密代币或者股权。

虽然大概率有锁仓的可能性,但是对于机构来说锁仓并没有束缚力。他们可以以折扣价将这部分锁仓代币以场外形式进行出让。

这样的转让抛售行为即使发生了,公众也很难第一时间察觉。因此这具有非常大的滞后性,非内幕交易知情者都不可获知的事情。

那么通过观察 3AC,其实也有频繁的二级市场购买代币的投资行为。那么对于这些公开持仓的加密货币头寸也需要非常小心,这些代币具备非常充分的流动性。如果 3AC 有抛售动作,那么可能会引发一个小崩溃。

与此同时,3AC 还有未公开的钱包,也就意味着有诸多未公开的头寸。请各位慎之又慎。

加密公司的挤兑浪潮

这个非常容易理解,加密金融的组成都是一环套一环,无论是 DeFi 还是 CeFi。这种类似金融供应链的架构,一旦位于最上方的金融机构倒塌,那么下面依靠着的加密公司也存在较大的危机。

文章中提到的做市商 8 blocks capital 就是一个很好的案例。做市商、量化机构会因为 3AC 提供优惠的交易费率从而达成业务关联,致使资金被 3AC 挪用。

而加密理财平台(包括交易所、钱包、信托/资管机构)也容易受到 3AC 提供的 10% APR 的 “3A 加密理财产品” 诱导,从而对用户进行大额募资。现在 3AC 出现了严重挤兑危机,那么这些将 “3A 加密理财产品” 三次包装卖给散户的加密理财平台们,也非常容易发生挤兑。

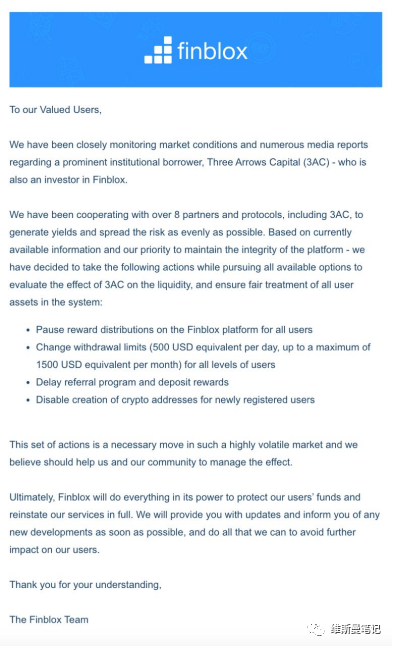

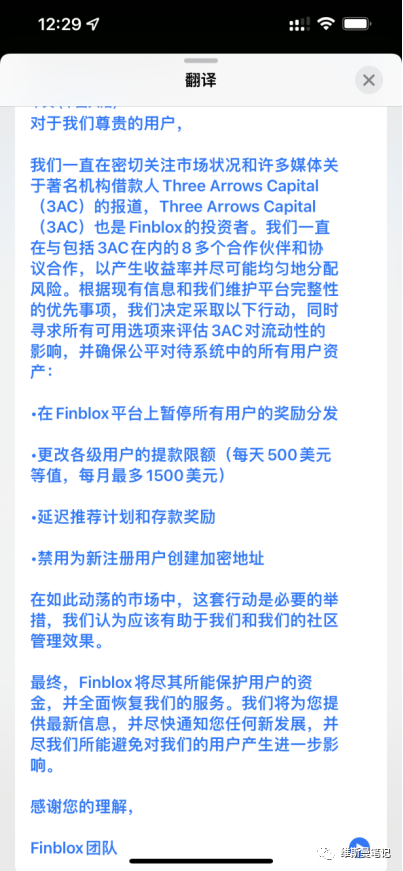

比如昨天就发布公告限制提币的 finblox。在公告中就明确说明因为与 3AC 业务出现问题,导致限制提币。

头部贷方公司关联性暴雷

此处其实我没有想到太多案例,也没有充足的信息。但我捕捉到一则新闻中的细节。

3AC 早在两年前就在圈内寻求 “无抵押信用贷”,与抵押贷不同,抵押贷的贷方如 BlockFi 可以通过清算抵押物来弥补损失,甚至盈利。

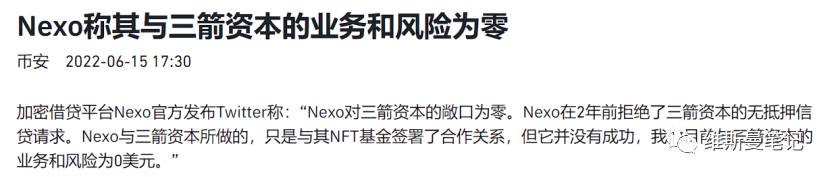

但无抵押信用贷则是没有抵押物,亏光了就是血本无归。在推特小道消息说,虽然 Nexo 拒绝了 3AC 的无抵押信用贷,但是同期 3AC 找到了别的贷方完成了无抵押信用贷。

这可能不是一家,无抵押信用贷也应该不止一次。那么这些给 3AC 做了无抵押信用贷的公司具体什么情况,目前尚不得知。但需要时刻保持警惕。

引用一个段子作为结尾:

很多人问现在和 18 年相比处于什么阶段了?我想说,18 年真没见过这个场面。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。