stETH 脱锚进行时,Aave 让数十亿美金随时可能灰飞烟灭,但也带来了机遇。

— 导读 / 原用标题

作者:柳叶惊鸿(维斯曼笔记主笔)

封面:Photo by Shubham Dhage on Unsplash

作者的话

最近不少人已经观察到,Curve 的 stETH/ETH 池子已经开始脱锚,最高时已经达到脱锚 5%。因此专门写了这篇文章,给大家稍微分析下 stETH 脱锚事件,并且给一些我个人的结论。

1.stETH/ETH 肯定会脱锚,但脱锚程度受到以太坊合并进度影响;

2.stETH/ETH 即使脱锚,也无需过度担心,因为 Lido 的 stToken 是 1:1 承兑;

3.stETH/ETH 存在较大的套利机会,但获利落袋时间可能较长。

针对以上结论,我会在正文结束后进行详细解读,正文更多是按照时间顺序给大家梳理 stETH/ETH 流动性危机的来龙去脉。很耗费精力,希望大家多多点赞转发支持一下。

正文

首先,需要给大家补充一些前置知识,lido.fi 是一个 PoS 资产的流动性解决方案。众所周知,在一些 PoS 公链中,是可以通过质押代币来获取收益的,但是参与 PoS 质押最大的一个问题是对应代币会失去流动性,即使退出质押也需要时间来解锁。

常见的 PoS 公链退出一般需要 14 天,或者 21 天时间来解锁代币。这样长的解锁周期,非常容易让投资者错失交易机会。正因存在这样的巨大痛点,流动性解决方案就应运而生了。而 Lido 则是其中较为出名的一个项目。

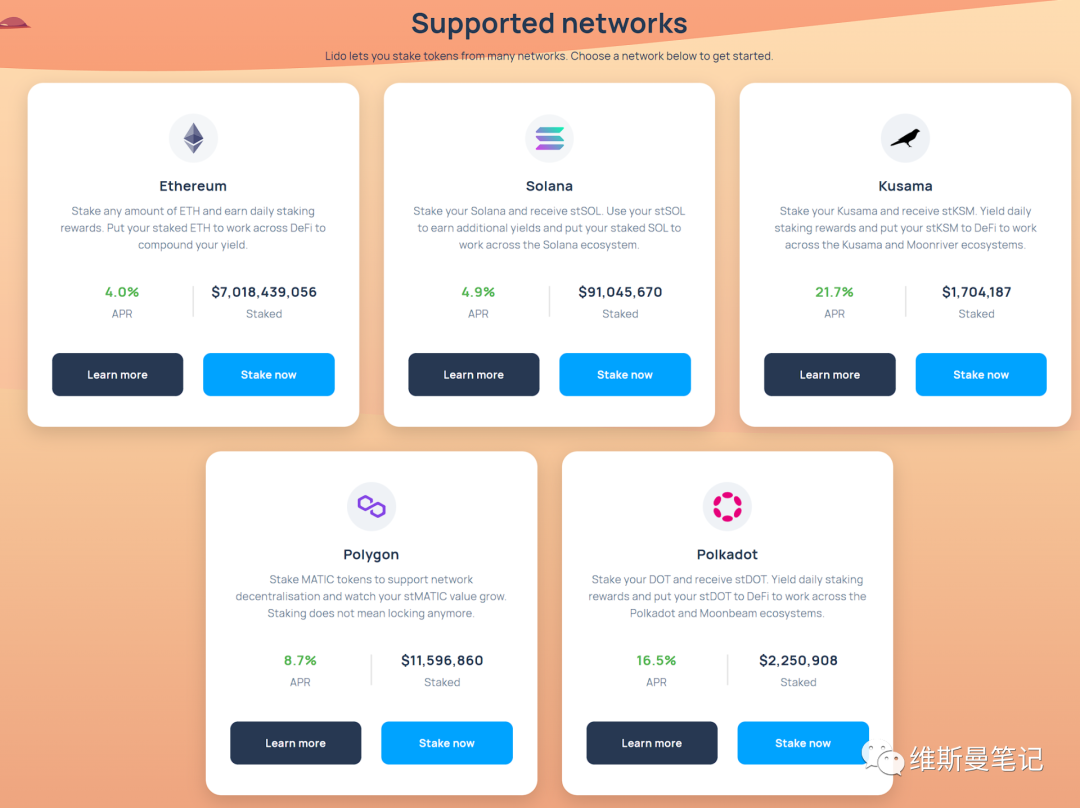

当前 Lido 支持五个网络的质押,分别是以太坊,solana,kusama,polygon,波卡。质押的收益从 4% 到 16.5%。其运行逻辑也非常简单,通过智能合约控制 staking 流程,当用户质押一个代币,同时会增发一个 stToken 给到用户作为凭证。

而 stToken 没有质押锁仓的限制,可以在公开市场自由交易。那么用户既可以享受到节点质押的收益,也同时拥有没有限制的流动性。当出现价格暴跌的情况时,用户可以选择抛售 stToken 即使止损,避免因为锁仓错过交易机会。

当 stToken 抛售过大,产生脱锚时,那么会有套利者购入 stToken 并在 Lido 官网进行赎回。那么可以盈利不少的币本位,比如 1 个 stSOL= 0.9 SOL。那么用户此时购入 10 个 stSOL,成本是 SOL 市场价的九折,然后在 Lido 官网进行赎回,等待解锁之后可以获得 10 个 SOL,那么这就获利 10% 完成套利。正因这样的逻辑,所以 stToken 在绝大部分时候都是在 1:1 左右徘徊,一有脱锚情况马上会被套利者搬平。

那么为什么当前 stETH 出现大额脱锚,并且持续了较长时间也没有回去呢?原因出在以太坊合并上。目前质押 ETH 在 Lido 后,是无法赎回的,需要等待以太坊合并完成之后,stETH 才能自由赎回 ETH。因此 stETH 就无法进行上述的套利搬砖回到锚定价格,这也意味着 stETH/ETH 天然存在流动性危机。

stETH/ETH 流动性危机缘起:CelsiusNetwork

其实在 stETH 上线很长的一段时间来看,并没有发生太大的脱锚事件。但这次因为另一个项目 CelsiusNetwork 发生巨额亏空,以至于抽走在 Curve 的 stETH/ETH 的流动性来给客户进行兑付,从而让 stETH/ETH 开始脱锚。

CelsiusNetwork 是个较大的 CeFi 理财平台,在美国还是比较出名的。然而在 6 月 6 日 Dirty Bubble 爆出,在一年前托管平台 stakehound 的被盗事件中 Celsius 损失了超 7000 万美元的资金,而有意思的是,在这一年时间内,Celsius 一直 “秘不发丧”,直到爆出后用户才知道 Celsius 有如此大的资金漏洞,一时间 Celsius 成为了众矢之的。

Celsius 在 Stakehound 的关键失误中损失了至少 35,000 个 ETH,这样的资金漏洞爆出之后,Celsius 的用户开始挤兑赎回,但 Celsius 无法满足赎回需求,因为 Celsius 有 73% 的 ETH 锁定在 stETH 或 ETH2 中,这将使其在 ETH 合并之前无法进行提取。这导致 Celsius 被迫在二级市场 Curve 出售自己的 stETH 来满足用户赎回的需求。

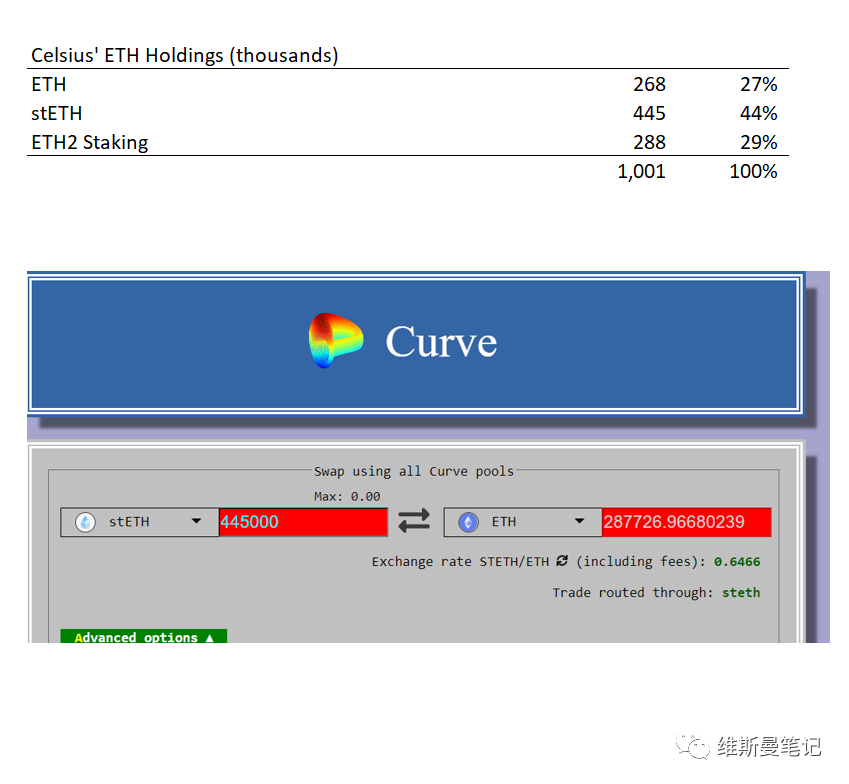

这是 6 月 6 日 Celsius 的仓位,其中 stETH 与 ETH2 staking 仓位都是非流动性资产,其流动性资产 ETH 只有 27%,完全无法兑付用户的赎回。

根据 6 月 6 日 Curve 的 stETH/ETH 的流动性来看,一次性将 stETH 全部兑换回 ETH,会使得 stETH 脱锚到 0.64。值得注意的是,在 6 月 6 日曝光时,Celsius 钱包中的 stETH 数量是 445,000,但截止撰文时,其钱包中的 stETH 数量已经减少到 409,080,即减少了 35,920 个 stETH。这些 stETH 被转出钱包,我并没有去追踪,但结合 Curve 的 stETH/ETH 价格下跌,我大胆猜测是拿去在二级市场抛售了。

对追踪钱包和交互感兴趣的朋友,可以通过这个链接进行追踪。

https://zapper.fi/account/0x8aceab8167c80cb8b3de7fa6228b889bb1130ee8?tab=dashboard

stETH/ETH 流动性危机加剧:AlamedaResearch

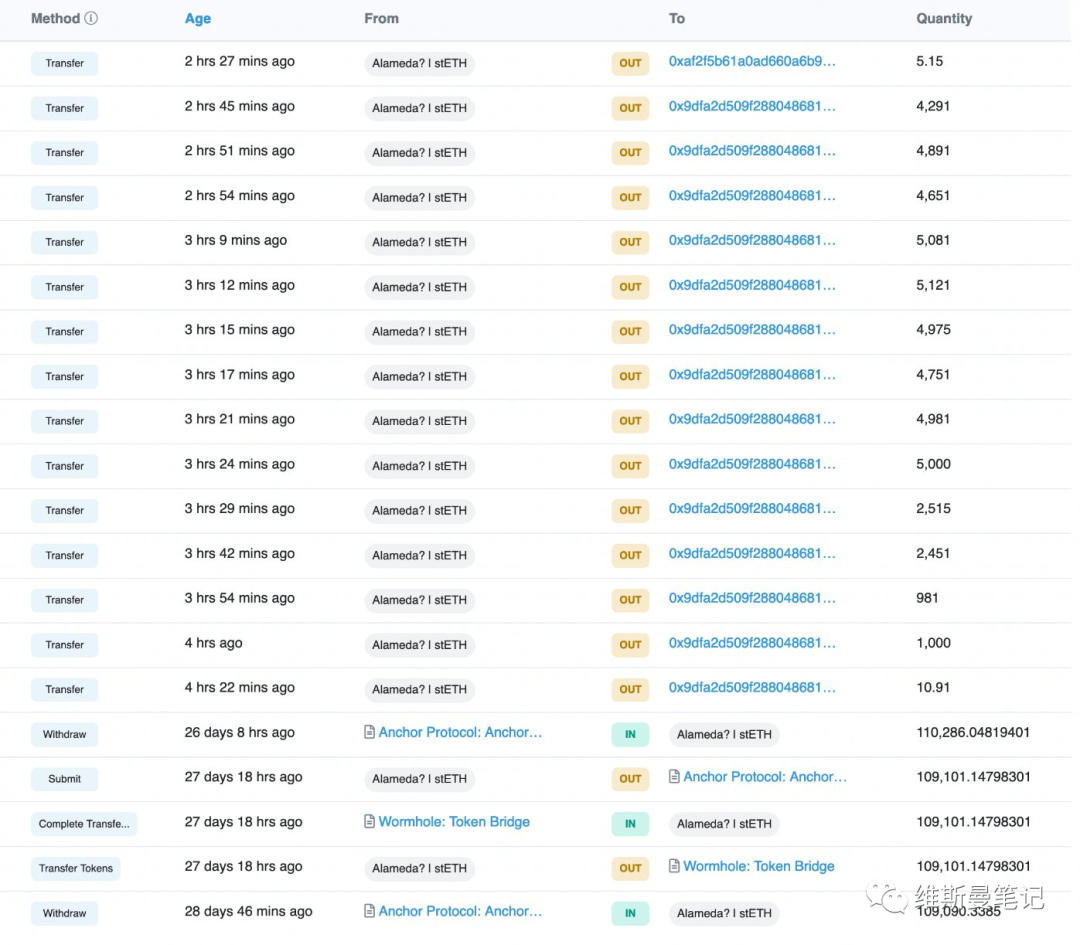

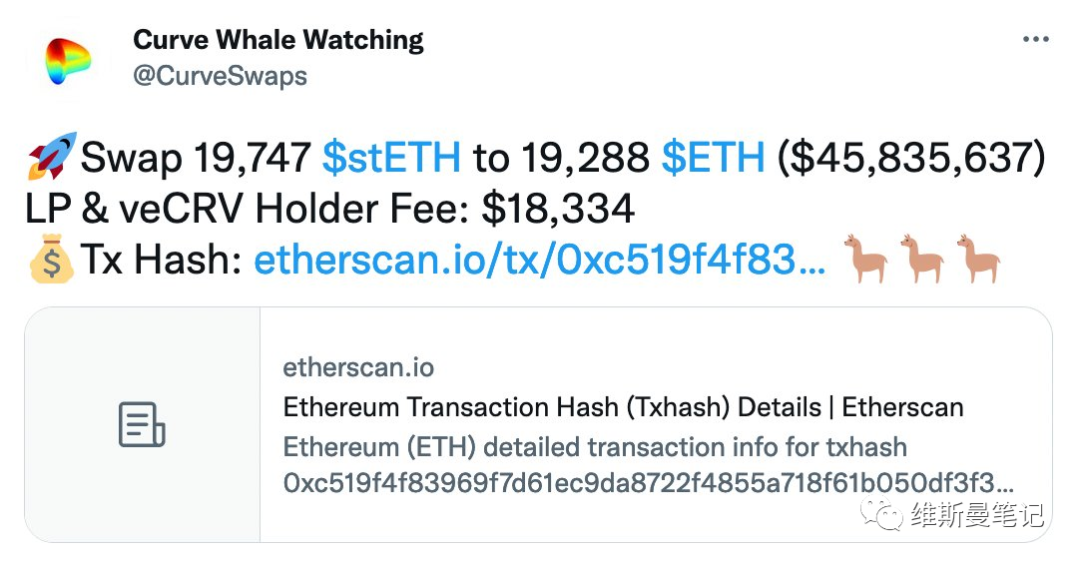

6 月 8 日,AlamedaResearch 在短短几个小时内撤出了将近五万个 stETH,即抛售。

众所周知,AlamedaResearch 的嗅觉异常灵敏,带头抛售 stETH 的操作,直接引发了小范围恐慌,更多人持有的 stETH 被抛售。当然,我这里精力有限,没有去收集更小机构或者散户的操作记录。

众所周知,AlamedaResearch 的嗅觉异常灵敏,带头抛售 stETH 的操作,直接引发了小范围恐慌,更多人持有的 stETH 被抛售。当然,我这里精力有限,没有去收集更小机构或者散户的操作记录。

你以为事情到这里就结束了吗?不,真正的问题还在后面,请读者继续看下去。

stETH/ETH 流动性危机定时炸弹:Aave

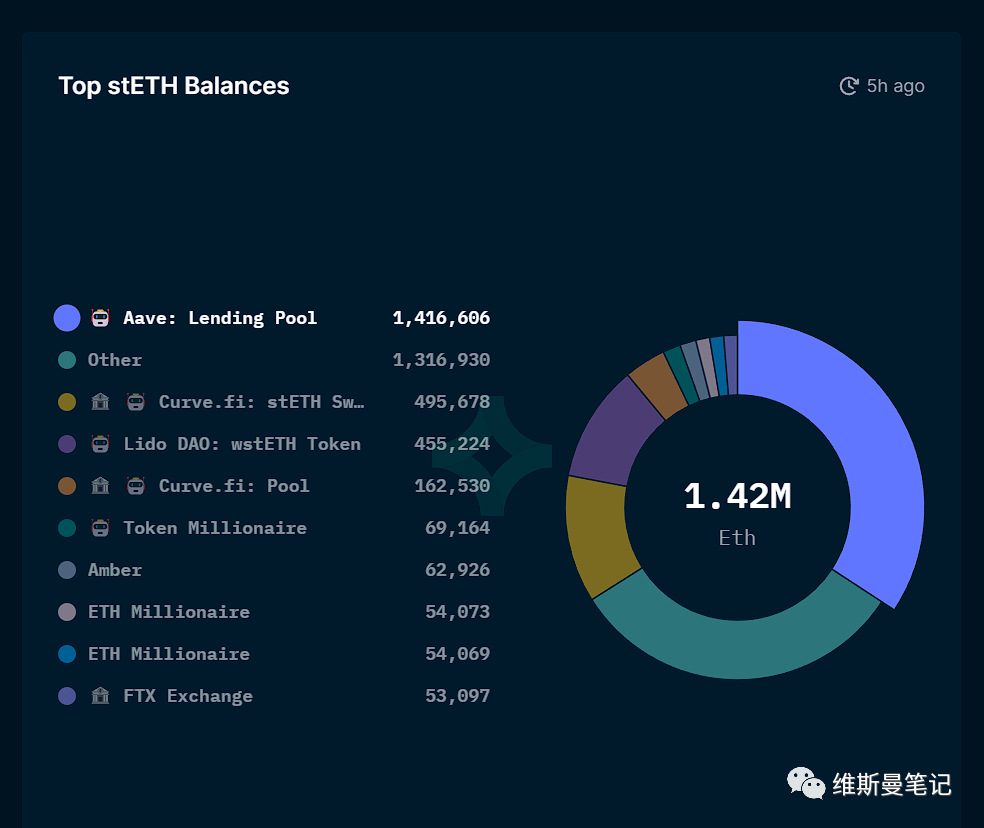

首先,我贴上一张来自 nansen 的数据图。

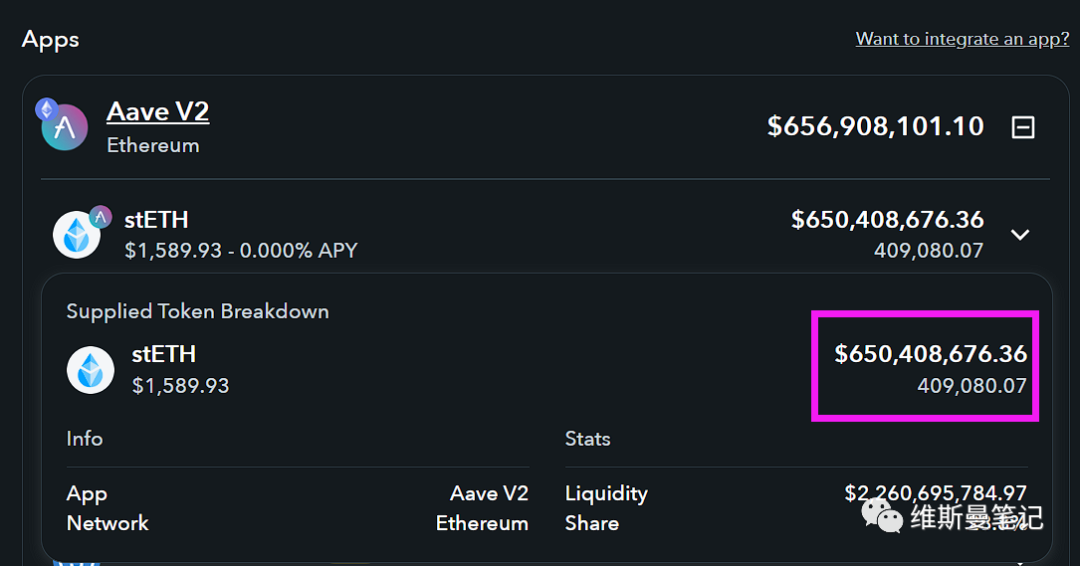

从图上可知,stETH 最大的去处,是在 Aave 借贷池里质押。这个借贷池目前有 140 万个 stETH,市值约 22.6 亿美元。

从图上可知,stETH 最大的去处,是在 Aave 借贷池里质押。这个借贷池目前有 140 万个 stETH,市值约 22.6 亿美元。

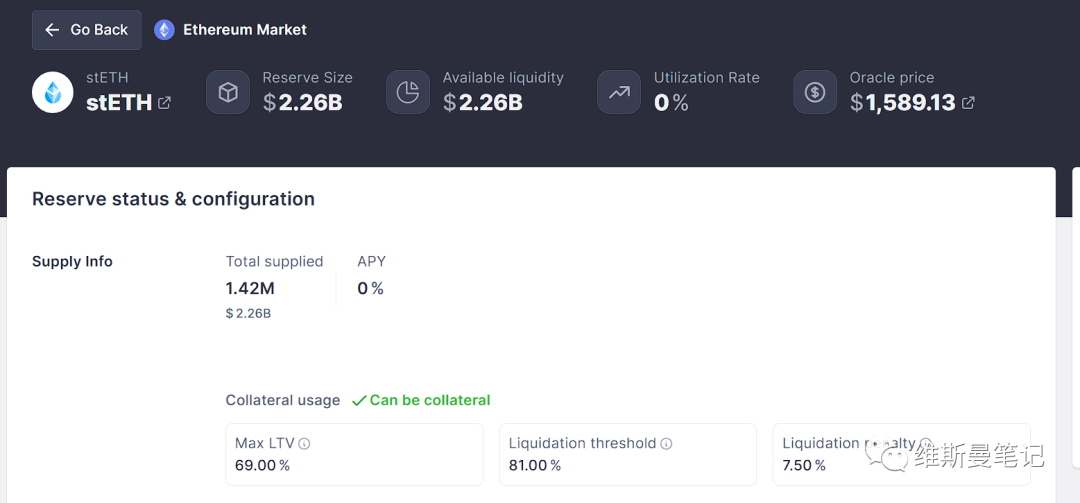

经常玩 DeFi 的朋友一眼就发现了问题所在,二十多亿美元的池子,APY 收益是 0,借贷利用率也是 0,说明这个借贷池本身完全不产生任何收益,那么为什么会有几十亿的资金进去呢?

没错,循环借贷。

是不是很熟悉,他又来了。搞崩 Terra UST 的 DeFi 操作,循环借贷他又来了。通过 AAVE 和 Lido 的 stETH 对以太坊合并后的主网激活进行了数十亿的杠杆对赌。

1) 在 Lido 质押 ETH 换取 stETH

2) 将 stETH 存入 AAVE 并借入 ETH

3) 循环上述操作

但这存在一个问题:你不能解除这笔交易。这跟其他的 stToken 不一样,其他的 stToken 可以通过在 Lido 官网进行 Unstake 来退出,但是 stETH 受制于主网合并,因此你无法对 stETH 进行解除质押。

如果 stETH/ETH 挂钩失败,许多 ETH 多头将被彻底清算。

整个 stETH/ETH 已经不是单纯的流动性解决质押代币丧失流动性从而脱锚的问题,这实质上是数十亿美金杠杆多头的清算问题。

我已经无法计算 stETH/ETH 被循环借贷了多少次,套上了多少倍的杠杆。但整个 stETH/ETH 已经成为一个随时引爆的定时炸弹。

一旦 stETH/ETH 持续脱锚,那么势必引发恐慌,而对 stETH 的恐慌抛售如果触达 Aave 的清算线,那么这价值 22 亿美金的定时炸弹将会引爆,横扫整个市场。

而且这颗定时炸弹最可怕的是,他拆不掉。受制于 stETH 的不可逆,那么像从 stETH/ETH 的杠杆上下车,那就需要抛售 stETH,但抛售 stETH 又势必影响 stETH/ETH 的锚定价格。但如果不下车,只是清掉 Aave 的杠杆,那么就要承担后续潜在的 stETH 更大的脱锚损失。stETH 持有者陷入两难。

此时,一个完美的加密囚徒困境诞生了。

现在抛售 stETH,stETH 价格会下挫,加快整个 stETH 的暴雷;

现在清掉 stETH 杠杆,继续持有,别人抛售 stETH,承担 stETH 更大的脱锚风险。

几乎没有第三个选择,因为 Lido 和以太坊 PoS 主网把退路完全堵死了。

现在唯一的选择,就是抱着侥幸心理,希望这颗定时炸弹在以太坊完成合并之前不要引爆。一旦以太坊合并顺利完成,stETH 可以进行 1:1 兑付,那么这个定时炸弹才是真正的被拆除。

stETH/ETH 流动性危机带来的机遇

回到本文最开始我给出的三个观点,这也是我所认为此次流动性危机伴随而来的机遇,我将会逐一分析。

stETH/ETH 肯定会脱锚,但脱锚程度受到以太坊合并进度影响

我会这样来形容 stETH/ETH,目前他已经是装着定时炸弹、焊死车门并且高速行驶的汽车。车上的人已经无法下来,车下的人也不可能舍生取义去救这些人。

随着时间推移,脱锚程度也会越来越快。但是,离终点越近(以太坊顺利合并),那么位于终点的 V 神会亲自给你拆下炸弹,大家顺利逃生。以太坊合并越快,那么拆炸弹的时间越快,脱锚时间和脱锚程度也不会持续太久。

但是,如果以太坊合并不顺利,比如说再次跳票延期,那么满载炸弹的汽车还需要继续开下去,脱锚将会越来越严重。

stETH/ETH 即使脱锚,也无需过度担心,因为 Lido 的 stToken 是 1:1 承兑;

对于没有在车山更多人,stETH/ETH 即使脱锚,甚至暴雷,都无需担心。stToken 与 UST 完全不一样,UST 是纯算法稳定币,虽然有 LFG 的储备金,但仍然不是 100% 准备金的刚性兑付资产。

而 Lido 的流动性方案,则是 100% 准备金的刚性兑付资产。换言之,此时流动性危机即使爆发,也是因为以太坊网络无法退出质押的 ETH 所带来的流动性危机,而非资金亏空无法兑付的金融危机。

一旦以太坊主网合并,不管 stETH 什么价格,都可以通过协议进行 1:1 的兑付。当然,此时的 stETH 已经是带血的筹码了。

stETH/ETH 存在较大的套利机会,但获利落袋时间可能较长;

stETH/ETH 一旦脱锚,带来的就是以太坊疯狂星期四,V 我五十可能就能买到带血的 stETH。

举个例子,假设现在 stETH/ETH 已经跌至 0.5,那么我现在等于用市价的一半可以购买到 ETH,等到以太坊主网合并完成,币本位血赚 100%。

当然,以太坊主网合并并不是一个确定性的事情,可能顺利完成,也可能有问题导致推迟到明年再合并,这一切都是未知数。因此,抄底购买 stETH 更类似购买了 ETH 期货债券,等到主网合并成功了才能兑付的债券,所以这样的套利机会,落袋时间可能要等很久。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。