管理比特幣基金會帶來了傳統基金不必面對的挑戰和複雜性。

原文:NAVIGATING THE UNCHARTED WATERS: CHALLENGES OF MANAGING A BITCOIN FUND(Bitcoin Magazine)

編譯:Luffy,Foresight News

FTX 崩盤后,輕蔑的批評者嘲笑 Caroline Ellison 的止損方法。「我只是認為它們不是有效的風險管理工具,」她在 FTX 的鼎盛時期對公眾如是說。 但她說得有道理嗎?

加密資產管理領域帶來了一系列與傳統基金領域截然不同的挑戰。 在這篇入門文章中,我們將深入探討有抱負的基金經理在推出比特幣行業基金時面臨的問題,並研究當你走出傳統資產管理世界時存在的主要差異。

波動性和風險管理

比特幣行業基金面臨的最重大挑戰之一是加密貨幣市場中存在的極端波動。 比特幣的價格出現了強勁的看漲勢頭,引起了投資者的興奮。 然而,它也經歷了崩盤式下跌,導致那些對這種價格波動毫無準備的人遭受重大損失。 在如此動蕩的環境中管理風險需要複雜的策略、嚴格的風險框架以及對市場趨勢的深刻理解。

與大多數傳統和主流藍籌資產通常經歷相對穩定的價格變動不同,比特幣的價格可以在幾個小時內發生大幅的變動。 因此,比特幣行業的基金經理必須做好充分準備來應對突然的價格波動,以保護投資者的利益。 傳統的止損結構可能無法達到預期的效果,因為訂單簿滑點和價格快速變動導致收盤市價訂單可能會以遠低於預設觸發價的價格執行,即所謂的「接落刀」。 使用嚴格的止損作為基本的風險管理機制也可能會讓你血本無歸。 例如,在閃電崩盤的情況下,即使市場在幾分鐘(或幾秒鐘)后恢復,頭寸也可能會自動虧本出售。

雖然止損是一種替代方案,更好的選擇是期權。 期權是你可以購買的合約,它賦予你在給定時間(即到期日)以預定價格(即執行價格)買賣給定資產的權利。 購買資產的期權是看漲期權,出售資產的期權是看跌期權。 購買看跌期權(即遠低於當前價格)可以在價格暴跌時作為挽回損失的保障。 期權費將其視為為確保你的倉位而支付的溢價。

有時,為了抵禦二元結果事件或特別高波動性的時間框架,你只需平倉並且不承擔任何風險,等待比特幣市場的下一次機會。 例如,關鍵協定更新日期、監管決策或下一次比特幣減半,但請注意市場在這些事件之前發生變化,因此你可能必須提前採取行動。

為比特幣行業基金制定有效的風險管理計劃可能涉及使用各種對沖技術、產品和工具(可能跨資產類別)、交易場所風險評分和風險調整分配、動態交易規模、動態槓桿設置以及採用穩健的工具監測市場情緒、潛在市場和運營風險。

保管和安全

比特幣和其他加密貨幣的託管是比特幣行業基金與傳統同行區別的一個關鍵方面。 與傳統交易所僅撮合訂單不同,比特幣交易所負責訂單撮合、保證金、結算和資產託管。 交易所本身成為清算所,集中而不是減輕交易對手風險。 去中心化交易所也帶來了一系列獨特的的風險,從抵禦礦工提取的價值到防止駭客攻擊。

出於這些原因,保護數字資產免遭盜竊或駭客攻擊需要強大的安全措施,包括但不限於多重簽名協定、冷存儲解決方案和風險監控工具。 安全管理私鑰以及選擇和監控可靠交易所的責任完全由基金經理承擔。 監控市場基礎設施本身的負擔帶來了傳統基金管理中所沒有的技術複雜性,在傳統基金管理中,託管和結算是標準化和商品化的獨立系統。

必須仔細選擇比特幣行業基金的託管解決方案,確保資產免受網路攻擊和內部威脅。 由於加密貨幣交易所遭受駭客攻擊的事件備受矚目,投資者尤其擔心其資產的安全,任何安全漏洞都可能導致重大財務損失並損害基金的聲譽。

結論

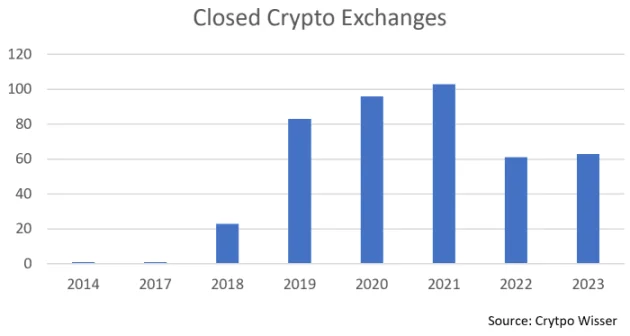

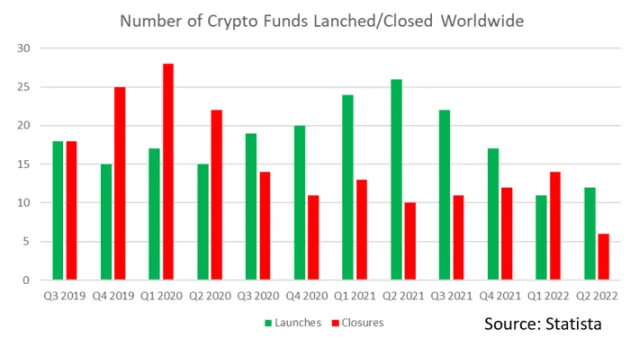

推出比特幣行業基金是一項令人興奮的努力,為尋求進入快速增長的加密貨幣市場的投資者提供了前所未有的機會。 然而,重要的是要明白,推出基金並不是一件容易的事,除了交易策略的成功之外,還存在一些陷阱。 每個季度關閉的基金都可能與發行的基金數量相同,這一點並不讓人驚訝。

那些進入比特幣行業基金領域的人應該以開拓精神接觸它,保持資訊靈通,並擁抱這個令人興奮的新興市場的波動性本質。 儘管道路可能充滿挑戰,但成功的比特幣行業基金經理的潛在回報可能是天文數位。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。