自 FTX 事件以來,市場對衍生品交易市場的資產託管去中心化尤為關注,CEX 和 DEX 都在探索各種可能的資產去中心化解決方案。

作者:Loki,ABCDE 研究員

封面:Surf Protocol

概述

本文介紹了 Surf Protocol,旨在提供無限數量的可交易資產、較低的費用和透明的結算,可以實現幾乎任意資產的無許可衍生品交易。

2. 去中心化衍生品什麼時候會迎來「Uniswap 時刻」?

2.1 問題

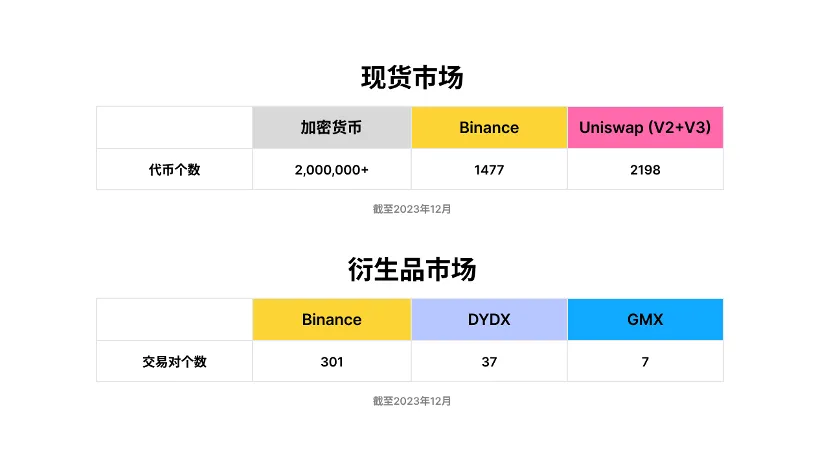

去中心化衍生品的潛力仍沒有被徹底開發。 據 Coinmarketcap 數據,截至 2023 年 12 月,已發行的加密貨幣已經超過 200 萬種,其中最大的 Binance 共開通了 394 種代幣的 1477 個交易對,而最大的去中心化交易所 Uniswap 提供了至少 2198 個活躍的交易對(v2+v3)。

但在衍生品領域,去中心化市場的標的豐富度與中心化市場仍然存在巨大鴻溝,當前 Binance 提供了 301 個衍生品交易對,而 dYdX 和 GMX 僅分別提供 37 個和 7 個交易對。

自 FTX 事件以來,市場對衍生品交易市場的資產託管去中心化尤為關注,CEX 和 DEX 都在探索各種可能的資產去中心化解決方案。 但就像人們談到 Uniswap 時,很容易想到【Decentralization】而忽略了【Permissionless】一樣,【Permissionless】在衍生品領域同樣被低估,去中心化衍生品的 “Uniswap 時刻” 一定是無需許可的。

2.2 解決方案

衍生品市場,尤其是一些長尾資產、NFT、新興資產發展不充分的問題並不在於市場沒有足夠的買/賣需求,而是缺乏足夠的流動性提供者和有效的供需匹配機制。

Surf Protocol 通過自願提供流動性和依據風險調節的費率結構實現無許可的衍生品交易。 簡單來說流動性提供者(LP)自願提供流動性並承擔交易者另一方針對任何特定資產倉位的盈利或者損失。 合約的價格通過 Oracle 和 TWAP 價格綜合決定。 不同流動性、市值、波動率幣種的風險結構也不一樣,因此 LP 可以自行選擇手續費結構。 在有足夠多 LP 提供者的情況下,市場競爭最終會導致最優的配置。

3.Surf Protocol 設計方案

3.1 交易結構

我們首先回顧一下 Spot DEX 的設計,無論是 Uni V2、V3 還是 Curve,都是通過 LP 實現。【提供流動性】的本質是在不同區間分別進行了一定數量的掛單,這些掛單的集合形成了【流動性】,以供交易者使用。 LP 是被動成交的,LP 提供了【無條件成為交易者交易對手方】的服務,並收取一定的費用作為對價。 從風險結構角度看,提供流動性等同於做空了波動率,無常損失就是波動率損益的兌現。 在合約交易中,LP 並不一定等同於做空波動率; 由於有槓桿的存在,波動率很大時候使用者更容易止損及爆倉,所以 LP 可能會獲得額外的收益; 用另一種方式描述,LP 不僅不會有無常損失,甚至會獲得 “無常盈利”,也即是大家俗稱的 “價格沒變,倉位沒了” 的反面。 也就是基於這點,LP 的「加槓桿」行為其實對於 LP 是有利的,就好似賭場的莊家不會 1:1 拿本金出來對賭而是經營這一種無本萬利的生意。

可以看出,如果我們希望實現一個交易市場,最重要的是「支付一個合理對價以獲得無條件的交易對手方」。。 Surf Protocol 的設計基於此構建。 在 Surf 上,流動性提供者(LP)提供流動性並承擔任何特定交易對的交易者頭寸的相反方。 該模型基於這樣的假設:

(1)不考慮交易磨擦的情況下,當交易行為足夠多的時候,交易者總體的盈利數學期望趨近於 0。 本身就趨近於負數,當然這是基於股票市場以及外匯市場的一種共識

(2)考慮交易磨損(手續費、磨損、滑點、清算)的情況下,當交易行為足夠多的時候,交易者總體的盈利數學期望的極限 < 0。

(3)交易者總體的盈利數學期望的極限 < 0 意味著其對手方的盈利數學期望極限的極限 > 0。

從長遠來看,這使其具有正的預期價值。 每個資產的資金池都是分開的,因為我們認為每種資產都具有特殊的風險,這種風險不應傳染給其他交易對。 這種結構不僅隔離了不同資產之間的風險,確保了資產的獨立性,而且還為新發行資產擴大了流動性引導的機會。

3.2 經濟激勵的有效性

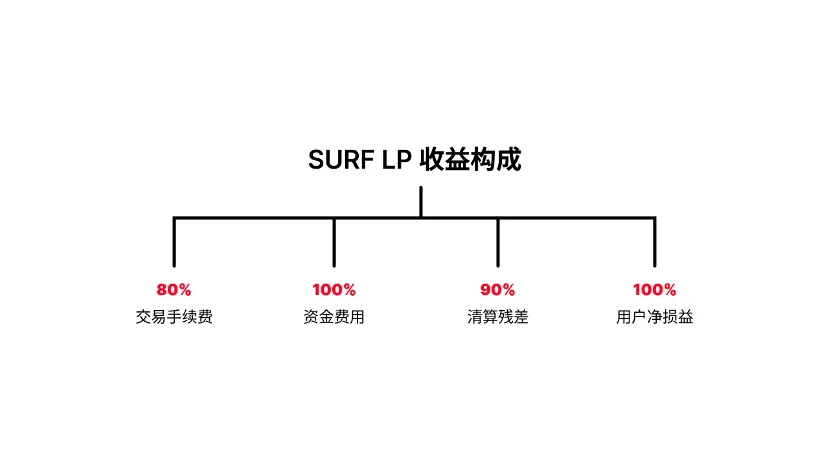

提供流動性的本質是成為交易者的對手方,因此關鍵問題在於如何確保經濟激勵的有效性。 在 Surf 上,LP 可以獲得至少 80% 的交易手續費、100% 的資金費率、90% 的清算殘差和 100% 的用戶凈損益,這些收益確保了長期情況下 LP 具有正的數學期望,以補償自己所承擔的風險。 同時,由於經營 LP 有著巨大的利益,每一個新資產的 LP 有動力去吸引更多的使用者加入自己創建的池子的交易對來完成利益最大化。

除此以外,Surf 提供了兩個額外設計:

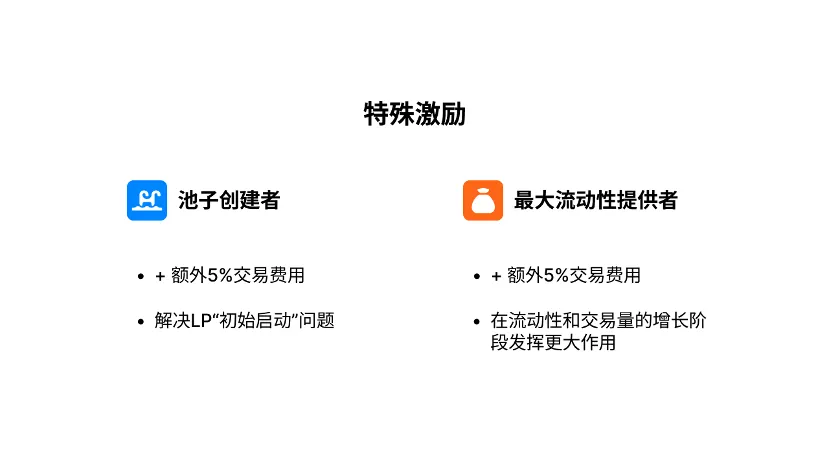

(1)特殊激勵。 Surf 上每個池子的建立者能夠獲得額外 5% 的交易費用,每個池子最大的 LP 也可以獲得 5% 的交易費用。 DeFi 領域種常見的問題是先有交易需求還是先有流動性的問題,5% 的初創獎勵能很好地解決「初始啟動」的問題,而針對最大 LP 的 5% 獎勵則會在流動性和交易量的增長階段發揮更大作用。

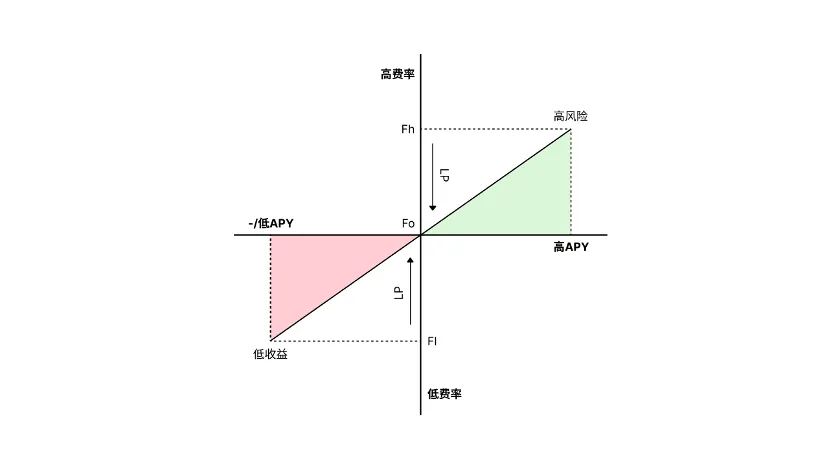

(2)梯度手續費。 Surf 目前設置了五種費用選項:0.05%、0.1%、0.3%、1% 和 3%。 流動性池被用來作為所有交易者頭寸的對應方,按照從最低到最高費用等級的順序執行訂單。 這種設計的目的是相容盡可能多的資產品類和促進市場形成有效的資源配置。 如果當前 LP 提供的費用過高,其它 LP 在有利可圖的情況下會有動機提供更低的費率,不斷內卷直至達到市場平衡。 同一個 LP 也可以在不同費率水準中分配自己的資金。

3.3 預言機與清算

任何衍生品解決方案都無法繞靠預言機與清算問題,在 Sur Protocl 當中同樣存在。 在主流資產方面,Surf 採用了常見的加權平均方式計算,確保價格相對公平和安全; 針對 Uniswap 的資產,Surf 創新的提出了 30 區塊 TWMP 平均價格+現貨價格的比價方案,確保預言機面向閃電貸、跨區塊攻擊等常見的語言及攻擊時的穩定性,也防止了由於引入均價而造成價格延遲給 LP 帶來的被套利風險。

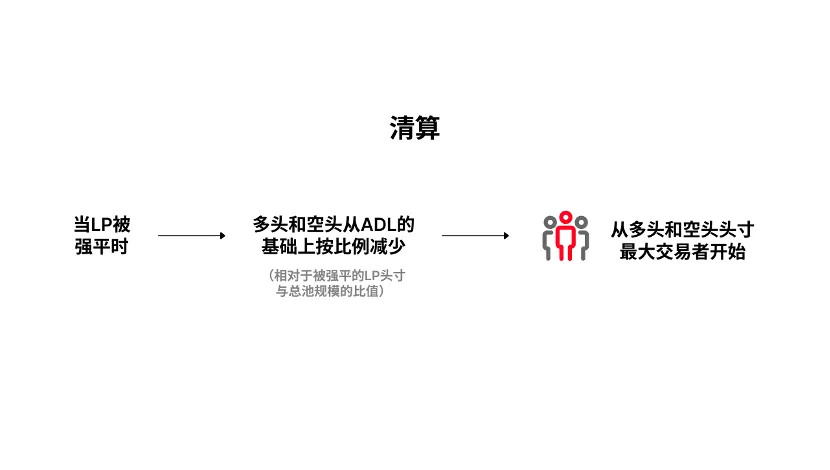

此外,Surf Protocol 引入了【Leveraged LPs】的概念,這意味著 LP 可以實現數倍的資金效率,但也帶來了相對應的風險放大。 把 LP 和交易者看作交易的兩側,任何一側的盈利接近對方的本金都意味著潛在的穿倉。 這種情況下多頭和空頭頭寸將從 ADL 的基礎上按比例減少(相對於被強平的 LP 頭寸與總池規模的比值),從多頭和空頭頭寸最大的交易者開始。

4. 邁向去中心化衍生品的未來

除了協定本身,我們也看到了一些有趣的方向:

4.1 非託管與無許可

回顧歷史,在頭部中心化交易所競爭格局基本確立以後,我們仍然可以看到許多中等規模的交易所在 2018–2020 年期間蓬勃發展,並且在這之後出現了 Uniswap、Curve 等無許可的去中心化交易所,這一規律很可能在衍生品賽道複現。 2023 年以來,NFT、Brc-20、Socialfi 為我們帶來了海量的新資產,這些新資產、長尾資產的需求亟待滿足。

4.2 交易/交易對手方凈值化

Surf 中每個特定池的 LP 代幣的起始值為 1。 所有後續活動和應計價值都歸回池中,並將反映在代幣的價格中。 這包括交易費用、針對交易者的盈虧、借款費用和清算費用。 這個特點為我們提供了一種思路 — — 是否可以將交易對手的兩側都進行凈值化/代幣發行,一種最簡單的實例就是「帶單代幣化」,買入「帶單代幣」等同於買入由交易員操作的基金。 另一種實例是 LP ETF,通過將資金分佈在不同的 LP 池中以降低單點風險,並且為更專業的流動性管理提供可能性。

4.3 競爭性市場帶來最優配置

市場也許不需要再造一個 Binance 或者 GMX,但一個相容盡可能多新資產的 “Perp 版 Uniswap” 是必要的。 為不同資產提供衍生品流動性具備不同程度的風險,因此也需要收取不同的費率以滿足風險補償的需要,相同的案例還有 NFT 曾收取高交易手續費+高版稅,部分 MEME 代幣收取 5%-10% 的交易稅。 儘管我們無法確定最有效率的機制安排,但市場有可能通過不斷地試錯與選擇逐步逼近最高效率。

在新資產和新範式的加持之下,衍生品無許可交易的 “Uniswap 時刻” 即將到來。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。