Pendle 逆境翻身,v2 引領 DeFi 創新,以創業者視角一起探究 Pendle 成功之道!

作者:Luke,Jane

編排:Lexi,createpjf

文章:BuidlerDAO

封面:Photo by ilgmyzin on Unsplash

注:文章僅代表個人觀點,不構成任何投資意見

作者說

Pendle 是最近 DeFi 市場里的一顆新星 —— 有足夠的創新,在 DeFi 領域開闢了新賽道; 在熊市中 TVL 保持增長; 代幣登陸 Binance Launchpad。 而在進一步瞭解時,我們發現 Pendle 的歷程並非一帆風順,2 年前 Pendle v1 上線,經歷了代幣價格與 TVL 的過山車,團隊的推特也沉寂了幾個月。 最終在 22 年 11 月 Pendle v2 上線,經過一年的高速增長,成為了現在的新星。

我們看到 Pendle 從 v1 到 v2 經歷的嘗試、失敗、幣價大跌再到現在成為新星,這引發了我們的好奇心,在 Pendle 的整個歷程中,v1 做錯了什麼,v2 做對了什麼,如何在激烈競爭中脫穎而出。

我們希望從創業而非投資的視角,把 Pendle 作為 DeFi 創業專案以及創業團隊的範例,去解釋 Crypto Native 產品的創新之道,解釋如何構建協定、如何運營商業、如何保持正確的企業家精神,給希望在行業作出貢獻的 Builder 一些參考。 —— Luke & Jane

文章早知道

- Pendle 是什麼 1.1 產品簡介 1.2 團隊簡介 1.3 融資情況 1.4 使用者 &場景

- 集百家之長 —— Pendle 的產品設計 2.1 PT/YT 的資產特點 2.2 協定的關鍵要素 2.2.1 PT 和 YT 的 Token 設計 2.2.2 交易 YT/PT 的方式 2.2.3 AMM 曲線設計 2.3 總結

- 務實的浪漫主義 —— Pendle 的運營策略 3.1 探索敘事 &構建合作 3.2 擴展資產類別 &公鏈 3.3 用戶增長 &教育

- 以數觀相 —— Pendle 現狀 4.1 最新數據表現 4.2 Pendle vs Curve

- Make something people want —— Pendle 的未來規劃

- Conclusion

- 附錄

全文 13300 字,預計閱讀時間 35 分鐘

Pendle 是什麼?

產品簡介

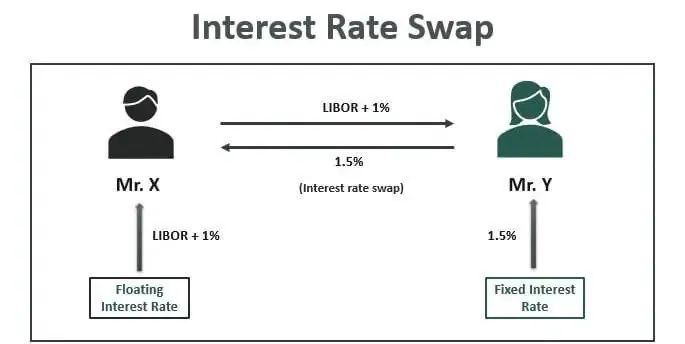

Pendle 是一款針對固定收益/利率互換市場而設計的 DeFi 協定,利率互換在傳統金融中是非常大的賽道,指的是對相同本金的固定收益與浮動收益進行互換:例如同樣美元本位的收益,小 Y 出讓固定收益以換取活期收益,小 X 出讓活期收益以換取固定收益。

Pendle 在鏈上實現了類似的事情,首先拆分出兩類收益:

- 將生息資產(也就是提供了收益率的底層資產)分解為 YT 與 PT,對於同一個生息資產,Pendle 會根據不同的到期日(maturity),分解為彼此獨立的 YT 與 PT。

- YT 代表著生息資產的收益權,持有 YT 會持續獲得生息資產的浮動收益,直至 maturity,所以持有 YT 代表獲得浮動收益; PT 代表著生息資產剝離了收益權后的剩餘價值,持有期間無任何收益,但是 maturity 后可以 1:1 換回對應的底層資產,持有 PT 代表獲得固定收益固定收益。

其次設計 AMM 使這兩類收益(PT 和 YT)可以被 Swap:

- Pendle 將生息資產包裝為 SY,將常見三類生息資產(Rebase、Accumulate、Distribute)標準化為一類 Token。 然後設計了專供 SY 與 PT 之間交易的 AMM。 通過一種叫 FlashSwap 的機制,YT 的交易也可以通過這個 AMM 進行,而無需額外的二級市場。

- 不同 Maturity 的 PT,會有獨立的 PT-SY 流動性池,因為 PT 面臨的久期風險不同,所以會有不同的價格,也就代表著不同 Maturity 下的不同隱含收益率。

在代幣價值捕獲方面,Pendle 仿照 Curve,使用了 veToken 設計,Pendle 代幣持有者,可以質押代幣獲得 vePendle,質押越久 vePendle 數額越多。 持有 vePendle 可以獲得協定的收入分潤、投票決定每周流動性激勵的分配、增強自己做 LP 的收益。

名詞解釋

- 基礎資產:Base Asset,生息資產的本金,沒有收益率,例如 ETH 或者 DAI

- 生息資產:Interest-Bearing Assets,也叫底層資產,Underlying Asset,將基礎資產資產投資於其他 DeFi 協定后,獲得的存在收益率的資產,例如 stETH 之於 ETH、 sDAI 之於 DAI。 a. Rebase 類:持有 Rebase 類 Token,Token 數量會自動發生變化,收益通過 Token 數量變化體現,生息資產 Token 和基礎資產 Token 的兌換率永遠為 1:1,例如 stETH、aToken。 b. Accumulate 類:持有 accumulate 類 Token,Token 數量不會變化,收益通過 Token 的內在價值提高體現,生息資產 Token 和基礎資產 Token 的兌換率會隨著收益積累而提高,例如 wstETH、cToken。 c. Distribute 類:持有 Distribute 類 Token,Token 數量不會變化,收益通過額外派發體現、需要使用者手動 Claim,例如 GLP、LP Token 的流動性激勵部分。

團隊簡介

Pendle 團隊的 Co-Founder TN,在 14 年還是學生時接觸了 Crypto,畢業後作為 Funding Team 的一員加入 Kyber Network,擔任 BD 負責人。 離開 Kyber 後先進行了一些其他並不成功的創業,然後才開始構建 Pendle 。 另一位 Co-Founder 也是白皮書作者 Vu Gaba Vineb,之前在 Digix 擔任 Tech lead。

在 5 月的一次訪談中,TN 曾透露其團隊規模在 20 人左右,團隊是 8+8+4 結構,8 人屬於增長、8 人屬於研發、4 人屬於產品設計。

Pendle 團隊也有很高的透明度,很多 Pendle 的核心人員也在推特 doxx,在匿名構建為主的 DeFi 行業里,這種行為提高了使用者的信心。 推特實名的團隊成員包括機構負責人 Ken Chia,之前是 Abra 亞太負責人,再之前就職於 J.P. Morgan; 增長負責人 Dan ; 生態負責人 Anton Buenavista(三, 三),之前在 Kyber 擔任資深工程師; Engineering Lead Long Vuong Hoang,也是 Paradigm Fellow。

融資情況

Pendle 在 2021 年 4 月進行種子輪融資與 IDO,種子出讓大概 10%,融資了 3.7M USD,代幣在 IDO 後 3 個月開始解鎖,一年後完成全部解鎖,現在 Pendle 的早期投資人已經獲得了 大約 10 倍的回報

今年 Pendle 大火後,Binxin Venture 宣佈用 OTC 的形式投資 Pendle,在代幣上線 Binance 後,Binance labs 也宣布投資了 Pendle。 最近(11.9),Pendle 的早期支援者 Spartan Group 通過 OTC 形式進行了追加投資,表明瞭他們對 Pendle 的信心和認可。

Pendle 初期的融資背景相比競品比如 Element Finance(種子輪獲得了 a16z 投資,總融資金額 36.4m)暗淡一些,但是依然融到了足夠多的錢,可以幫助團隊度過牛熊。

使用者&場景

Pendle 這個產品,有以下幾類使用者:

- PT 購買者:

- PT 的邏輯類似於零息債券,希望獲得固定收益的使用者,可以直接購買 PT,等待 Maturity 后獲得等額底層資產,而在購買 PT 時,PT 相對於底層資產的折價,就代表這個期限下的固定收益率。 適合需要簡單、穩定理財產品的普通使用者,以及希望降低風險或構建更穩定 Market Neutral 策略的機構使用者。

- PT/YT 交易者:

- PT 與 YT 的價格代表著不同久期風險下的隱含利率。 但市場總是有分歧的,對利率有不同看法的交易員可以通過交易 PT/YT 來表達自己的觀點,同時從交易中獲利。 比起持有 PT 直至 Maturity,交易 PT/YT 或持有 YT 存在本金損失的風險。 其中交易 PT 與交易 YT 的本質是一回事,但是交易 YT 會有更大的槓桿,用較小的資金便撬動數十倍底層資產隱含的收益,將其收益敞口擴大數倍。

- 流動性提供者:

- 因 PT 的特點 —— 價格與底層資產之間有相關性,在底層資產價格一定的負溢價區間內波動。 PT 在 Maturity 後價格與底層資產相等,所以為 PT-SY 提供流動性的無常損失較小。 Pendle 團隊在推特發佈過一些流動池的 IL 回測:在最差的情況下,IL 是 0.85%,依然非常低。 這類無常損失較低的流動性池一直是 DeFi 世界里流動性提供者最熱愛的標的,他們用幣本位衡量損益,願意接受浮動的收益率,以及願意相對深入地使用協定。

- 流動性採購者:

- 流動性採購者指的是各類需要吸引資金的 DeFi 協定,例如 LSD 協定、RWA 協定等。 因為 Pendle 建立在其他協定的生息資產的基礎上,且有類似於 Curve 的代幣設計。 所以對於這些 DeFi 協議,激勵 Pendle 上的流動性是一種更高效的吸引資金的方式,也為自己的生息資產增加了固定收益的效用。

- 其他 DeFi 協定「套娃」:

- 因為 Pendle 的代幣設計,以及 PT、YT 這兩種資產的獨有特點,市場上已經出現一批建立在 Pendle 的基礎上,或者引入了 Pendle 資產來擴張自身場景的 DeFi 協定。 例如 StakeDAO、Penpie、Dolomite、Stella、Teller、Archi 等。

集百家之長 —— Pendle 的產品設計

把某個場景抽象成數學問題,挑選合適的曲線(公式)解決問題,是協定設計的關鍵。 大部分利率互換類協定都是在 Yield Protocol、Balancer、Notional 的曲線基礎上進一步創新,並且都有類似 Pendle 將生息資產拆解為零息債券(PT)與浮動收益權(YT)的設定。

不過當然,在不同協議里他們的命名與設計會稍有差別。 為了便於閱讀,下文中會統一用 PT 與 YT 來指代兩類 Token,我們將對比 Pendle 與其他競品在協議設計方面的區別,分析如何做出好的 DeFi 產品設計。

注:下文中涉及的其他 DeFi 產品包括:Element、Tempus、AP Wine、Sense、Swivel

PT/YT 的資產特點(對於各類協定)

對於固定收益/利率互換類的資產,有以下 4 個特點:

- PT 的價格與底層資產之間有相關性,在底層資產價格一定的負溢價區間內波動

- 永遠有生息資產分解為 PT + YT 的關係

- 隨著臨近 Maturity,PT 的價格會越來越接近底層資產,且波動會更小,最終 PT = 底層資產

- 隨著臨近 Maturity,YT 的價格的波動會越來越小,最終 YT 失去了繼續獲得收益的能力,而價格定格在一個固定值。 在 Pendle 的案例里,YT 的價格最終會歸 0。

協議的關鍵要素

不同協定使用了不同的設計來滿足該場景下資產交易的特點,其中有 3 個關鍵要素:

- PT 和 YT 的設計

- 交易 YT/PT 的方式

- AMM 曲線設計

PT 和 YT 的 Token 設計

不同協定對 PT 的設計基本是一致的,從生息資產中剝離出 PT,PT Maturity 后可以 1:1 贖回為底層資產(例如 1PT-stETH 可以贖回為價值 1ETH 的 stETH)。

大家主要的區別是 YT 設計,YT 代表生息資產的浮動收益獲取權,設計大體分為兩種:

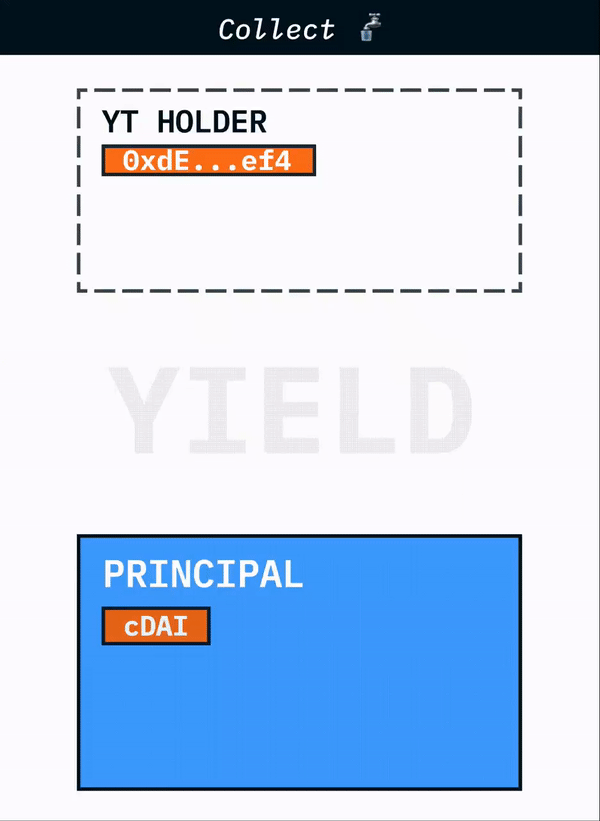

Collect YT:

- Collect YT 會將生息資產的浮動收益,持續分發到 YT 持有人手上,直至 Maturity,在 Maturity 後,收益會停止分發,而持有 YT 也會變的毫無價值。

- YT 在交易時的價格,只代表著對該生息資產未來收益的定價,而 Maturity 後,因為 YT 在未來無法獲得收益,其合理價格應該為 0。

- Pendle v1/v2、Swivel、Sense 使用了這種設計。

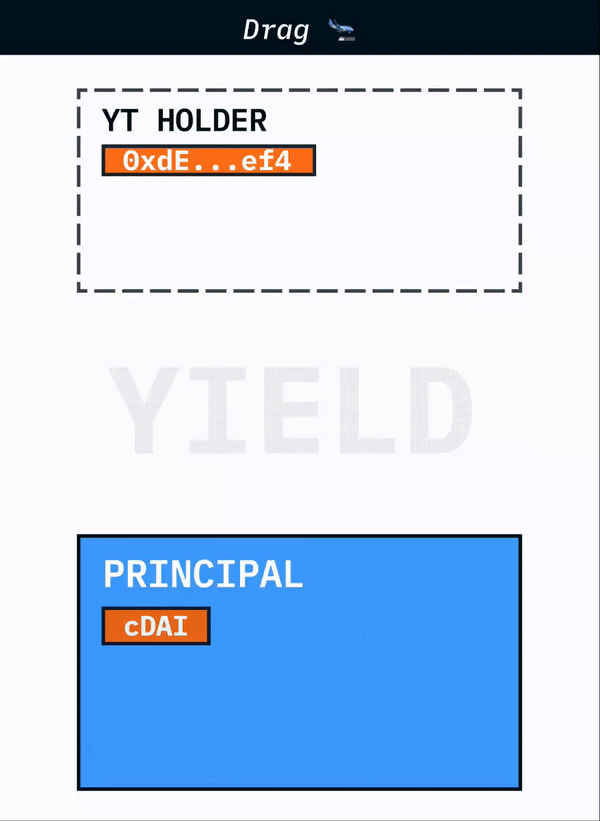

Drag YT:

- Drag YT 會將生息資產的浮動收益持續累積,直到 Maturity 後才能一次性領回,和 PT 類似。

- 所以 YT 的價值 = 過去累積收益的價值 + 未來收益的價值,在 Maturity 前因為未來收益的價值無法確定,所以 YT 價格波動。 而在 Maturity 後,YT 的價值會為定值。

- Element、AP Wine、Tempus 使用了這種設計。

两种设计对比,Drag YT 的设计更常规,更容易被其他协议接入,也可以使用普通 AMM 进行交易。

而 Collect YT 的设计则更具巧思:

- 从用户角度,已实现的收益留在 YT 中不能取出另作投资自然是一种浪费,而从交易的角度,如果 YT 定价混合了过去的收益与未来的预期,计算合理价格时也复杂一些。

- 从协议设计角度,YT 最终价格会等于一个定值,是 YT 的特性,而 YT 价格最终等于 0,更容易设计对应的 AMM,Pendle v1 AMM 设计思路就是如此。

而使用了 Drag YT 设计的协议,与 YT 相关的 AMM 设计就有些丑陋了。YT 最终等于一个定值,这个定值是过去的收益累积,但是过去收益累积的数额是多少呢,不同资产不同池子是不一样的,并没有某个通用的数值。于是就需要引入记录收益积累的合约,再根据这个动态的值去设计 AMM。

交易 YT/PT 的方式

交易有两种设计方式:

- 双池:

- 需要为 PT 和 YT 分别建立流动性池,一般协议都会为其中一种 Token 设计特殊 AMM,而另一种 Token 则使用通用 AMM 进行交易。

- 这种设计比较常规一些,容易想到,但缺点是很明显的。一种生息资产,需要分别建立两个流动性池,整个系统有更大的交易摩擦、LP 持续被套利、双倍的流动性激励成本…

- Pendle v1、Element、AP Wine 都使用了这样的设计,Tempus 虽然将 PT/YT 用同一个池子交易,但是如果两种资产只能互相交易、没有与外部资产组 LP,则还是无法被真正的定价和交易,所以本质上也是双池设计。

- 单池

- 使用同一个流动性池,同时满足 PT 和 YT 的交易需求。这种设计叫 FlashSwap,是利用生息资产 = PT + YT 的关系,Swap 过程中虚拟出 Token,使得双币池可以交易三种 Token。

- 以向 SY-PT 的 LP 池卖出 10 YT 的过程为例:先虚拟出 10 PT,与 10 YT 合成为 10 SY,再将 9 SY Swap 为 10 PT 销毁(假设此时 PT=0.9 SY),剩余的 1 SY 即为 10 YT 卖出的结果。

- 相比双池设计,单池的设计会更有巧思一些,而好处是显而易见的,解决了双池带来的交易摩擦等问题。Pendle v2、Swivel、Sense 均采用了这种设计。

AMM 曲线设计

AMM 的设计则是协议设计的重中之重,AMM 设计需要符合资产的交易特点,PT 和 YT 类资产有 3 个特点:

- 利率总是在一定的区间内波动:例如 wstETH 的活期利率可能在 3% 到 5% 波动,GLP 的收益率可能在 5% 到 20% 之间波动。所以 AMM 需要集中流动性到这个区间。

- 随着临近 Maturity,波动会越来越小:因为距离到期日越来越近,所以久期风险是越来越低的。所以 AMM 也需要体现这种波动渐小的特点,也就是流动性随着时间变集中。

- 临近 Maturity 且 PT 或者 YT 的价格会归于一个定值:PT = 底层资产、YT = 0 或者这段时期的收益积累,AMM 也需要体现这种随着时间的价格变化。

大部分利率互换的 AMM,都是在 Balancer、Yield、Notional 三个曲线的基础上做创新:

Balancer v2:

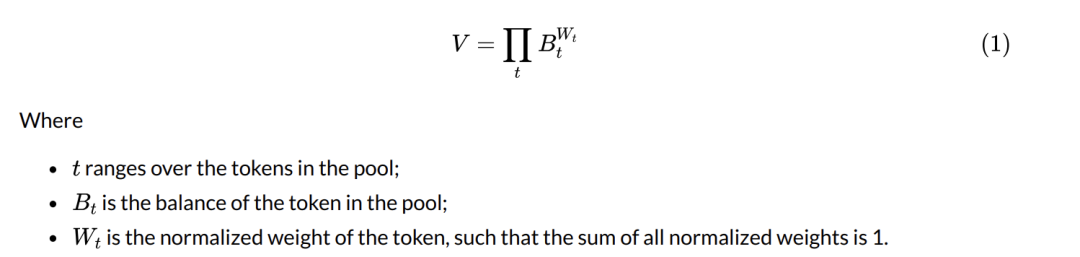

- Balancer v2 的曲线和 Uniswap 的恒定乘积曲线基本一致,区别在于 Uniswap v2 的恒定乘积曲线只能支持两种资产,且两种资产的价值为 50/50 ,而 Balancer v2 可以用参数 w 控制每种资产价值的权重,例如经典的 80/20 池,且支持大于等于两种的资产。

- Pendle v1、AP Wine 在 Balancer v2 曲线基础上做了创新。以 Pendle v1 为例,Pendle 为 YT 与 SY 设计了独特的 AMM,Pendle v1 的 YT 属于 Collect YT,在 Maturity 后价值会归 0,所以 Pendle v1 用时间参数 t 来影响权重参数 w。流动性池初始化时,YT 与 SY 的价值比为 50/50,随着临近 Maturity,YT 的 w 变小、价值占比也变小:40/60、30/70…直至 Maturity :0/100。符合了 Collect YT Maturity 后价值归 0 的特点。

- AP Wine 也用了类似的逻辑去改造 Balancer v2 曲线,不过 AP Wine 是针对 PT 与 SY 设计 AMM,所以在实现细节上与 Pendle v1 会略有不同,本文则不赘述了。

Yield Protocol:

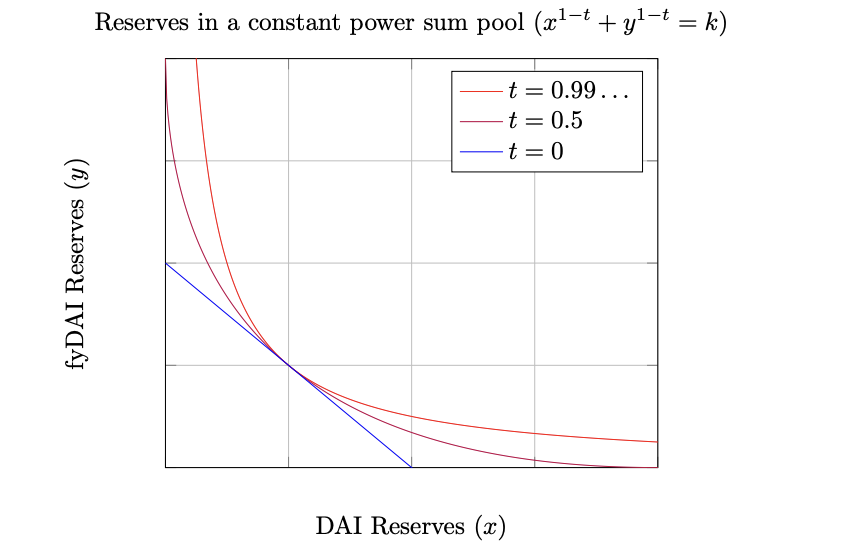

- Yield Protocol 是一个固定利率协议,他们使用 AMM 的方式,通过折价卖出零息债券类 Token 实现固定利率,与 PT 类 Token 的交易场景是一致的。所以有些利率互换类项目会直接把 Yield Protocol 原模原样的搬到自己的项目中,用于 PT 的交易。

- Element、Sense 都是如此,以 Element 為例,為底層資產與 PT 建立流動性池,在流動性池建立之初,曲線是 x*y 的恆定乘積曲線,而隨著臨近 Maturity,曲線變化為 x+y 的曲線,也就意味著 PT 與底層資產匯率為 1:1, Yield Protocol 的曲線滿足了「PT Maturity 後會價值與底層資產 1:1」和「臨近 Maturity 波動會越來越小」的特點。

- Sense 和 Element 基本一致,沒有對 Yield Protocol 曲線有太多改變,Tempus 則是針對 PT 與 YT 設計 AMM 曲線,Tempus 代碼是基於 Curve 實現的,但是其實具體思路也類似 Yield Protocol。

Notional v2:

- Notional v2 是與 Yield Protocol 同一賽道、同一思路的固定利率借貸協定 —— 用零息債券的原理實現固定利率。 不過 Notional v2 的區別在於,他們使用了一個比較扁平的 Logic Curve,在池子初建立時就有較低的波動,也就是較高的資本效率,所以 Notional v2 的曲線是 Yield Protocol 的改進版,我們在附錄詳細介紹了相關公式。

- Pendle v2 就借鑒了 Notion v2 的曲線,用於為 PT 與 SY 建立流動性池,同時滿足了「PT maturity 後會價值與底層資產 1:1」、「臨近 maturity 波動會越來越小」與「利率總是在一定的區間內波動,AMM 需要集中流動性」的三個特點。 在我們看來,這三個曲線中,Notional v2 確實是更佳的選擇。

此外,Swivel 另闢蹊徑,沒有使用 AMM,而是設計有 FlashSwap 功能的訂單簿。 這一選擇自然是非常艱難,目前 DeFi 世界尚無成功的鏈上訂單簿協定。

我們在附錄中列出了 Balancer、Yield、Notional 3 種曲線的原理與白皮書鏈接,我們強烈建議感興趣的讀者閱讀白皮書原文進一步理解協議設計,有很多實踐中 Technical 的細節受限於篇幅未能介紹。

總結

DeFi 的高樓大廈並非一日建成,也非來自某次的靈感乍現,而是無數真金白銀嘗試下,行業摸索出最終的道路。 下表按協議上線時間的順序,列舉每個協議的設計與優劣。 我們能看到 Pendle 有自己原創的創新,但也在 v2 中吸納了前人的創新,最終打造出了目前最契合場景特點的產品。

除以上協定外,利率互換市場的有趣參與者還有 Flashstake、IPOR、Voltz、Revest,這些協定與 Pendle 瞄準相似的市場,但是設計思路與 Pendle 大相徑庭。 本文的出發點是通過對比同一思路下的不同協定、總結出協議設計方法論,故不介紹這些協定,建議有興趣的讀者自行瞭解,也會啟發新的協定設計靈感。

務實的浪漫主義—— Pendle 的運營策略

Pendle V2 產品相比 V1 的反覆運算改進雖然是協議獲得增長的根基,DeFi 領域生息資產的持續增長則是宏觀層面的東風助力,當然 Pendle 在運營上也做得非常紮實和漂亮,天時地利人和兼備。

探索敘事 &構建合作

• Trial and Error 的心態,找到合適的敘事

作為借力者,找到合適的、體量足夠的生息資產至關重要。 Pendle 被大眾認知到是因其在 LSD 賽道的聲量。 回過頭看,Pendle 抓住 LSD 敘事似乎是非常自然的。 不過看 Pendle 的歷史發展過程,其曾經嘗試過多種資產類別,比如和 ApeCoin, Looksrare 的合作,但這些都沒有取得長期的正向效果。 進入 LSD 則是團隊主動嘗試和社區正向反饋共同的結果。

TN 曾在採訪中提到:「我們嘗試很多事情,但我們也接受它們不一定會有效果。 “ 尤其在熊市中,這種心態非常關鍵。 這種穩健的心態恐怕離不開一些大前提,一個是利率市場在傳統金融里是萬億級市場,而在 DeFi 當中,利率交易還是一個非常小眾的領域,如果相信這裡的巨大鴻溝是會彌補的,那麼無非就是怎麼找到一條合適的路徑的問題。 另一點是 TN 作為 2016 年入圈,經歷過週期的 “老人”,見識過 AAVE,Compound 如何從無名小卒變身 TVL 數十億美金的頭部協定,他也相信固定利率市場在數年後同樣會成為領域裡重要的一塊。 有如此信念和心力,那麼精力自然可放到如何去尋找更好的 PMF,以及合理規劃預算,安全度過熊市等更為落地和務實的層面。

Pendle 也在重現其抓住重要敘事的能力,比如最近其重點在推的 RWA 相關的池子。 Synthetix 的 Founder 也說過:“You have to play the short-term narrative game.” DeFi 領域敘事日新月異,如何能識別出其中值得抓住並長期投入的敘事需要團隊不小的功底。 但成功經驗疊加良好心態,Pendle 成功捕獲敘事的概率還是值得期待的。

• 弱小的時候學會借勢,在已有利益鏈條提供差異化價值點

Pendle 在 LSD 領域第一次獲得大的曝光是 23 年 1 月推出 Aura rETH-WETH 池子。 通過與 Aura Finance, Rocket Pool, Balancer 聯合宣發,Pendle 成功吸引了超出自身勢能的關注。 同時,這也是一種難得的口碑背書。

那麼為什麼這些已成名的協議願意支援 Pendle? 除了互相理念上的認可之外,更底層的原因是 Pendle 對其他協定也有極大的助力。 Pendle 在生息資產的基礎上,再堆疊額外的 APY,用戶參與這個新協定幾無機會成本。 對於其他協議來說,Pendle 提供的額外的 Pendle 獎勵也可以説明其有效地吸引流動性。 目前 Pendle 上也初步建立起了 Pendle War 生態(Equilibria, Penpie, StakeDAO)。 鑒於單位賄賂金額往往可以換來更高的 Pendle 獎勵,協定將增長預算投入在 Pendle 賄選中,是帶有槓桿效果的。

Pendle 很好地展示了在 DeFi 生態中,如何促進利益協同。

• 成功經驗複刻放大,“ 平平無奇 ” 的持續增長之路

Aura rETH-WETH 池子取得成功之後,後續圍繞 LSD 生態,Pendle 又陸續推出了 ankrETH,Stafi-rETH 等池子,基本是照著 Aura 的成功案例打了更多的樣。 鑒於 LSD 還在持續發展過程中,那麼依附於這個生態,Pendle 需要做的就是跟上 LSD 的發展,及時推出新的潛力資產的池子。 當其在一個生態領域領域已經探索出路徑,其要做的更多的是紮實的執行,將已有優勢放大。 而理想態是,當主觀推動力積累到一定程度的時候,這個生態可以自發轉起來。

值得一提的是,增長在 Pendle 團隊中佔據非常重要的位置。 在 20 人左右的團隊中 8 人是增長。 雖然這裡的增長可能是廣義的(含 BD,生態建設等),但也足以看出團隊對增長的重視。

擴展資產類別 &公鏈

• 理想吸納物件 GLP:資產特性合適 &體量大

對於 Pendle 來說,如果要獲得持續增長,一方面是如同在 LSD 生態中一樣,將這個生態不斷吃透,另一方面則是尋找更多有價值的生態。

23 年 3 月,Pendle 正式引入了 GLP(GMX v1 的 LP Token),進入了 Arbitrum 生態。 GLP 在 Arbitrum 生態是非常受歡迎的資產,主要由一攬子藍籌加密貨幣組成,同時提供 5% 到 20% 的 ETH 本位收益率。 上半年 GLP 體量在高位仍保持了一定的增長,巔峰時期其供應量超過 550 M,其生息資產的特性非常適合 Pendle。

對 Pendle 來說,這類特性適合、正在風口又體量足夠的資產無疑是非常理想的吸納物件。 體量大同時也意味著池子深度可能足夠,能夠提供比較好的交易體驗。 除此之外,GLP 周收益的波動性對於波段交易者很有吸引力,從而促使了更多的投機和交易活動。

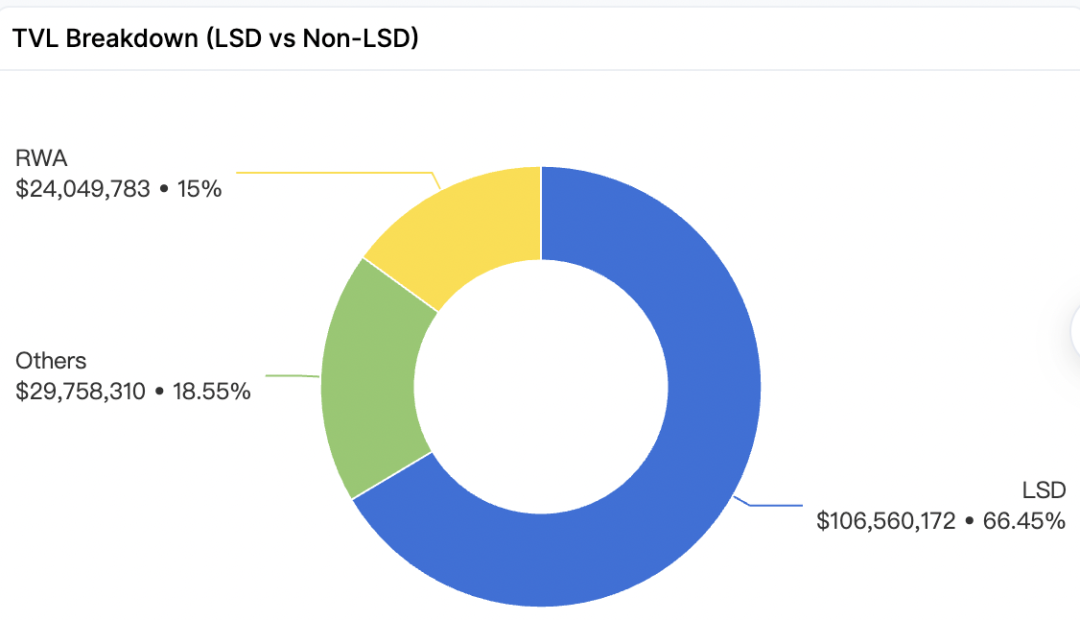

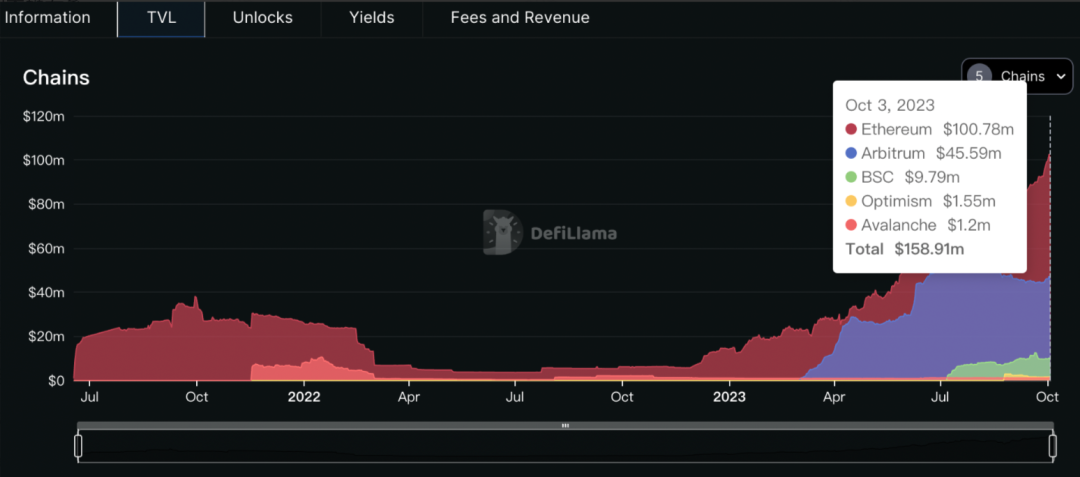

目前 Arbitrum 已经是 Pendle 上的第二大链,贡献了近 30% TVL

• 优先扎根水草丰美的领域(公链)

链的拓展是 Pendle TVL 的一个重要来源。除了 Ethereum, Arbitrum 外,Pendle 最近入驻了 BSC 和 Optimism。在选链的逻辑上,对 Pendle 来说,需要链本身有相对成熟的生息资产生态且体量足够(数亿美金+)。因为原始生息资产到 Pendle 存在一个转化率,只有链的体量足够大,Pendle 的投入有意义。以这个标准的话,Pendle 能选的链并不多。

TN 曾在一次采访中提到后续可能会入驻 Polygon,只是目前优先级不高。为何会有优先级一说?猜测来看,一方面是运营和宣发精力有限,另一方面,Pendle 目前还没有做到完全无需许可地上架资产。团队需要自己下场研究上架协议,编写合约,这个时间至少为期一周,因而团队的精力就成了拓展的瓶颈之一。BSC 和 OP 上的 Pendle 其实运营状况并不好。所以需要去审慎评估优先级,把团队精力引导向最能产出的地方,先去摘低垂的果实。

• 恰当地使用代币激励手段

代币激励是 DeFi 生态中被普遍使用的手段,但是在什么阶段进行代币激励,不同项目方则有不同看法。比如原理上和 Pendle 非常类似的 Sense Protocol 的 founder Kenton 就认为 DeFi 协议在到达 PMF 之前应该避免代币激励,代币激励会让 DeFi 产品难以获得真实的反馈。

但从 Pendle 的例子看,代币激励可能导致一定的 “虚假繁荣”,但是也帮助 Pendle 在产品易用性和 PMF 都不是很好的情况下吸引到了一批用户,更早地获得了产品反馈,比如什么样的资产适合 Pendle 的交易形式。同时代币激励推高的 TVL 并非毫无意义,高 TVL 会带来低滑点,更容易吸引巨鲸与机构用户,也用大金额验证了自己的安全。这些对于一个 DeFi 协议来说是具有网络效应的,而这些尝试的费用由代币来承担,不过度消耗当下的现金储备,对于早期资金并不充裕的团队来说,仍然是一个不错的选择。

用戶增長&教育

目前 Pendle 的核心目標是提升協定的交易量和 TVL。 圍繞這個目的來說,推廣 PT 是效益最高的手段。 一來 PT 場景簡單清晰易推廣,其次,PT 交易體驗確實更佳。 考慮到 PT 和 YT 的關聯關係,當 PT 交易體量提升後,YT 的交易體量也會提升,一舉兩得。 另一個層面則是拓展受眾,鑒於目前利率交易還相對是個小眾市場,如何降低理解門檻,實現更大範圍的接受度也是下一步的重中之重。 用戶群體又可簡單分為零售用戶和機構客戶。 不同群體的擊穿策略不同。

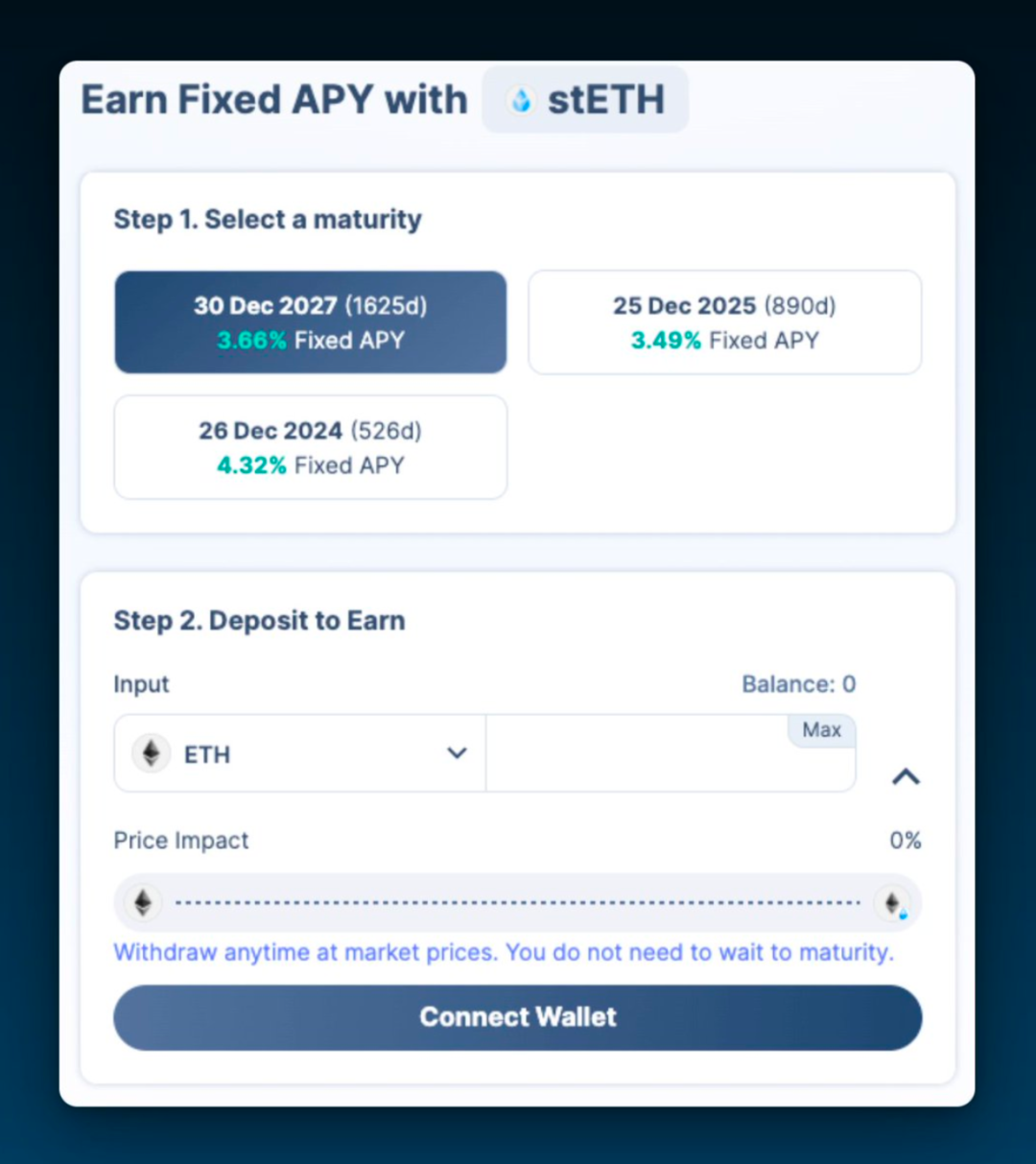

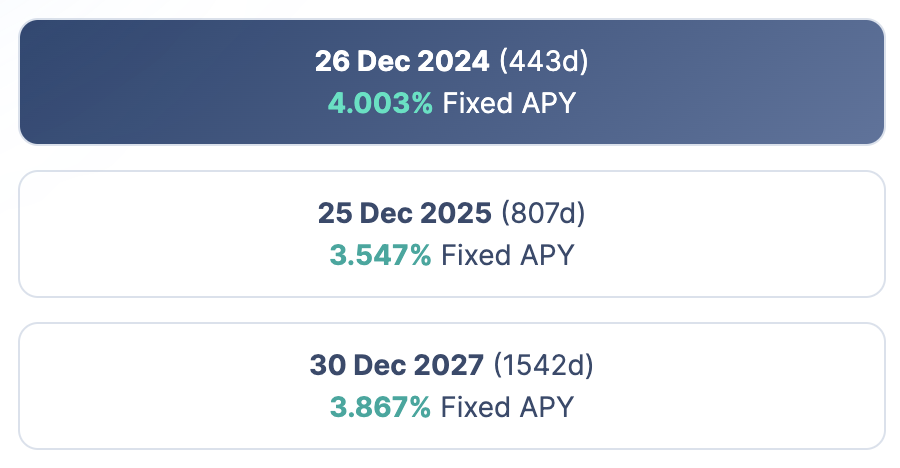

• Pendle Earn:通過集成第三方佈局到盡可能多的管道

23 年 7 月,Pendle 推出了 Pendle Earn,用 APY 替代了之前折扣資產的敘事。 它的前端看起來如同中心化交易所的理財產品,不同之處在於它是在鏈上構建,其提供的固定收益產品的利率和期限都由智慧合約約定,相對透明,是一個差異化的補充。 使用者無需理解利率交易相關的複雜概念,只需選擇符合自己預期收益的產品。

Pendle 需要做的是以隱形或顯性的形式把這個產品分發到盡可能多的管道,比如集成到 CEX 或各類錢包供應商。 由此,它可能得以觸達更廣的人群,吸引新的流動性。

• 提供機構級的利率產品

機構是 Pendle 的又一拓展重心。 要實現機構端的大規模採納,除了有效的 BD 策略,產品端也有許多要完善的地方來適配大資金體量,比如足夠深的池子深度來實現較小的無常損失,資金效率高,可實現多元化的策略等。 值得一提的是,Pendle 上不同 stETH 池子之間已經形成了利率結構。 如果這類池子的深度繼續加深,則機構可以利用 PT 構建自己的跨期「無風險」投資策略。

機構使用者是傳統金融中利率市場的主要玩家,Pendle 對此也十分重視,並有專門的機構負責人(@imkenchia)。 在 Pendle 早期時,TN 會聯繫機構、預定 1 對 1 的會議為他們介紹 Pendle 的收益機會。 這也是 TN 頗具企業家精神的一面:願意 Get Hands Dirty,創始人就是最大的銷售。 TN 積極地參與各類訪談,目的也在於此。

8 月底的一次社區會議上,Pendle 曾披露目前機構的 TVL 佔比已經達到 20%。

20231009 數據

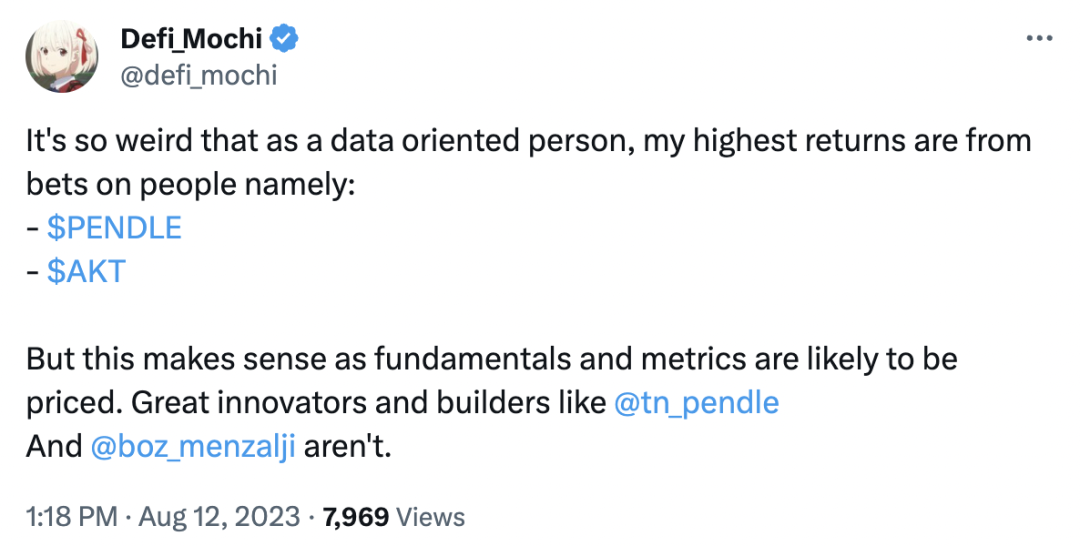

• 與 Influencer 非常緊密地合作,去構建信任與教育使用者

Twitter 作為觸達 Web3 深度使用者的主陣地,Pendle 自然沒有錯過。 不過,雖然內容策略是每個 DeFi 協定的標配,Pendle 仍然在這塊做出了自己的特色。 Pendle 目前官宣的大使包括 @crypto_linn,@ViNc2453(中文區),@Neoo_Nav(越南)。 難能可貴的是每位大使都對 Pendle 有深度認同,而不僅僅是簡單恰飯  以 crypto linn 為例,她曾多次在文中毫不掩飾表達其對 Pendle 及其團隊的欣賞:

以 crypto linn 為例,她曾多次在文中毫不掩飾表達其對 Pendle 及其團隊的欣賞:

这种欣赏一方面来自 Pendle 团队扎实的业务能力,另一方面也来自其与 Influencer 用心深入的沟通方式。@2lambro 曾提到,Pendle 是为数不多会去真正阅读不同 Influencer 所写的内容,了解他们的受众,以朋友的身份建联,同时以专业身份助力推广的团队。他们会与 Influencer 预约一对一会议单独交流,寻求反馈,并分享 Pendle 的未来计划。尊重与真诚会换来发自内心的认可,True~

TN 作为 Founder 本身也被深度认可。在面向 C 端构建品牌时,创始人的正面形象与口碑也是其中的关键一环,甚至可能带动产品出圈。DeFi 新协议构建用户信任是持久工程,除了审计等标准化策略,对创始人/团队的信任迁移也是一条路。

以数观相 —— Pendle 现状解读

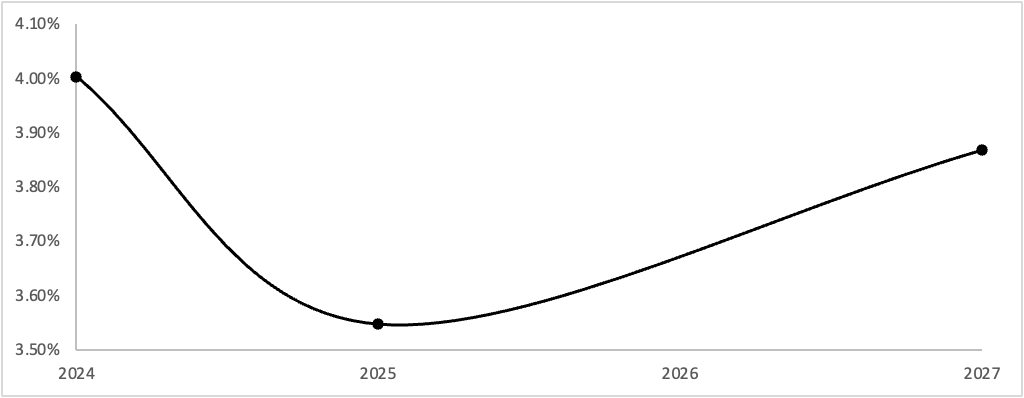

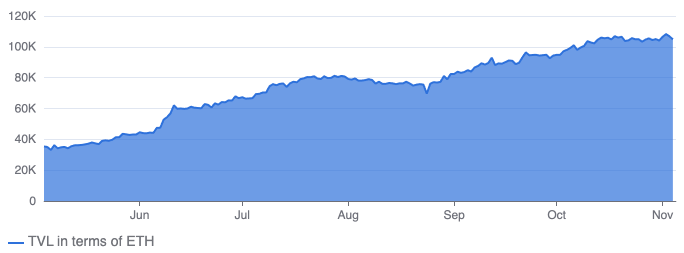

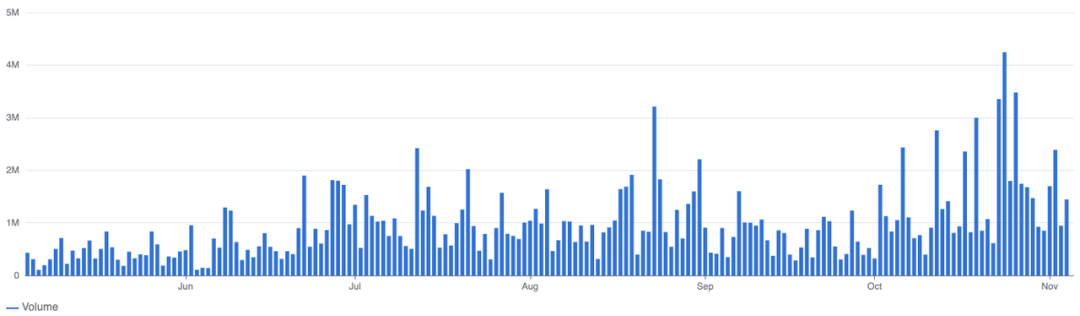

选择有潜力赛道、设计合适的曲线、探索出处于风口的资产,Pendle 的 TVL 与 Volume 一直在增长,尤其今年我们处于加密熊市,这点就更难得:

从定性上,Pendle 是非常优秀的协议,但是 Pendle 也并非毫无风险,只有从定量的角度观察,才能判断 Pendle 的产品发展到了哪个阶段、是否找到了 PMF、下一步发展的方向是什么。

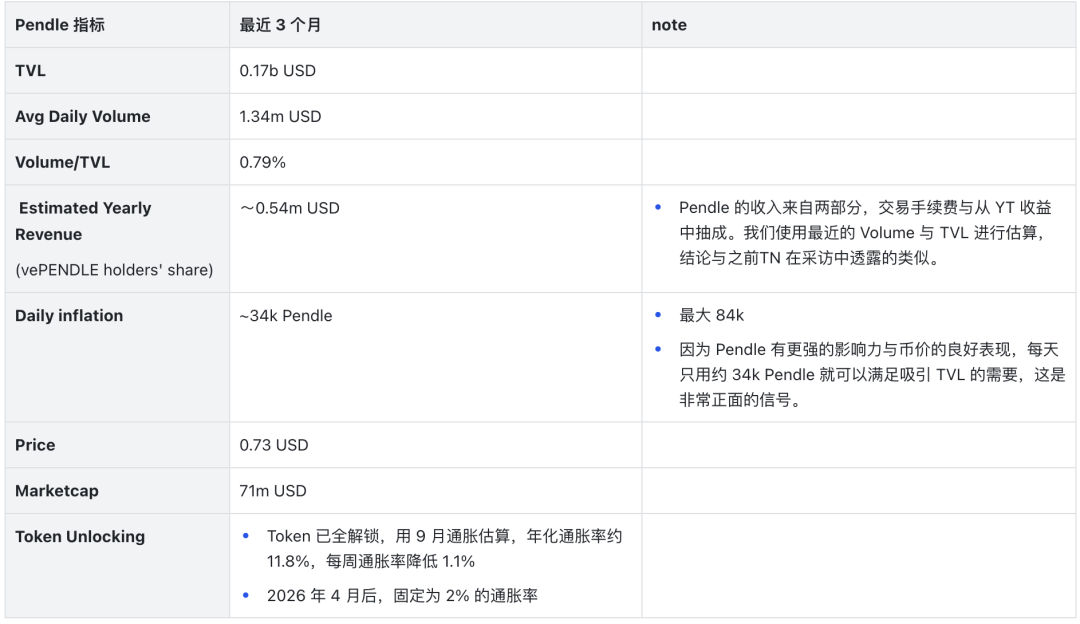

最新数据表现

- Pendle 用于流动性激励的代币通胀可以看做协议的支出。目前 Pendle 每日支出约 34k Pendle,而日收入约 $1.5k,从这个角度来看 Pendle 并未 PMF、远不能盈利,但是 Pendle 的费用结构当前并未最终确定,当协议发展进入成熟期后,可能会设定新的、更合理费用结构。

- Volume 代表交易功能的使用量,用 Volume/TVL 也可以代表,协议是有真实需求,还是只是 TVL 堆叠起的空中楼阁。Pendle 这个数字为 0.79%,一定程度表明目前 Pendle 的用户还以流动性提供者为主,而 “真实需求”——PT/YT 的购买者占比还比较低。

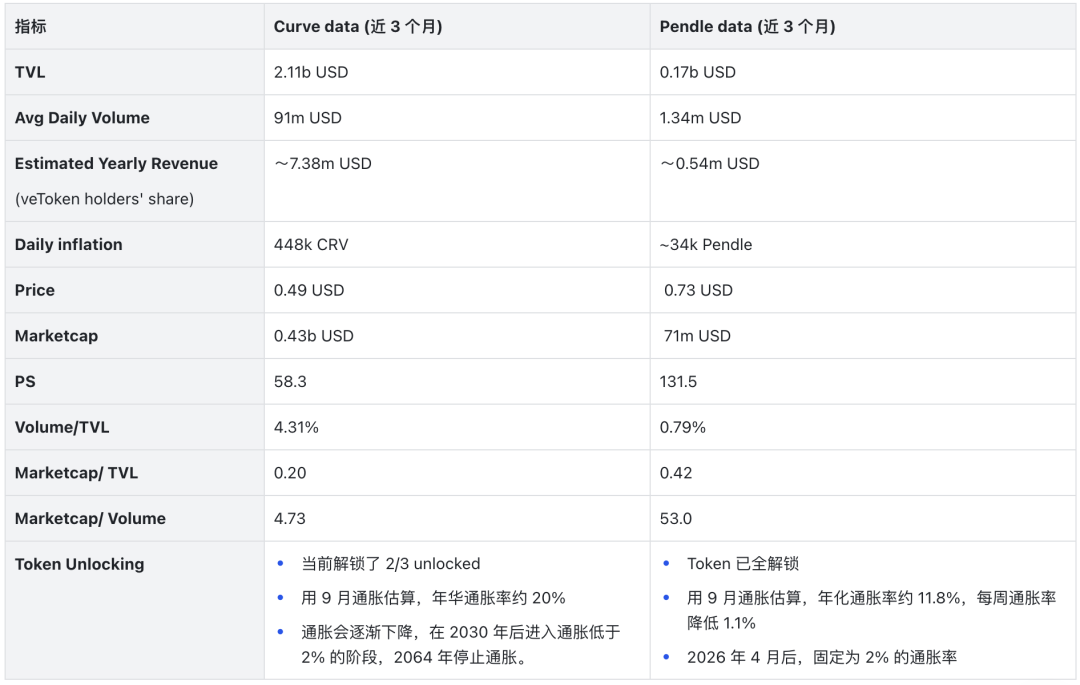

- 除了 Pendle 外,另一知名 DeFi 项目 Curve 也常因 Volume/TVL 太低的问题而被吐槽(通常来自 Uni 支持者 lol),而 Curve 其实和 Pendle 很像:针对特定交易场景优化的 AMM,除了交易、还有流动性引导的作用 —— 而这个作用既创造了繁荣的 Curve 生态,同时也会加重 Volume/TVL 低的表现 ,所以我们接下来将 Pendle 与 Curve 的数据进行对比,来对业务当前状态作出评估。

Pendle VS Curve

Curve 的 Volume/TVL 是 4.31% ,比 Pendle 的情况好很多;每日支出 448K CRV,日收入约为 $20k,显然 Curve 也没能做到收支平衡。不过对比两者 PS,当前 Pendle 131.5,Curve 为 58.3,除了 PS 外,更适合 DeFi 项目的指标有 Marketcap/TVL 与 Marketcap/Volume,Pendle 分别是 0.42 与 53.0,Curve 分别是 0.20 与 4.73,高倍率一定程度代表市场对 Pendle 未来高增速的预期。这也很符合 Crypto 市场的特点,我们鼓励创造 Pattern 的人,创新项目值得更高的估值

客观来讲,当前 Pendle 在 DEX 收入上不及 Curve,更没有 Curve 强大的基于 veCRV 的生态。Pendle 目前肉眼可见的问题是 YT 交易的高滑点、较高的用户学习成本,Pendle 需要同时提高 Volume 与提高 TVL 来更好地创造收入,尤其需要提高 Volume,而 Pendle 的贿赂市场也处于起步的阶段,获得的贿赂额与活跃的项目数暂且无法与 Curve 与 Balancer 相比。

但是从积极的一面去看待问题:

- Pendle 正在积极地推广 PT Token 的用例 —— 与借贷协议、杠杆协议合作,并且有一定的成效,可组合性的飞轮效应已经被勾勒出了形状。

- 熊市中 TVL(无论是美元本位还是 ETH 本位)和 Volume 都在上升,在近期达到了新的里程碑(让我们恭喜 Pendle )。这两者都会给 Pendle 带来更多的收入,美中不足的是 Volume/TVL 并没有明显改善。Pendle 团队即将发行一些新功能来改善这个问题。

- 与 Curve 相比,沉淀在 Pendle 的 TVL 哪怕没有交易,也会给协议产生收益,这是 Pendle 独特定位带来的有趣特点。

- Pendle 的贿赂市场有一些积极的信号:

- Penpie、Equilibria 在非常积极的进行竞争,尚没有 Convex 之于 Curve、Aura 之于 Balancer 的一家独大的现象。这种健康的竞争状况避免 Pendle Token 的价值被衍生协议吸血。

- 贿赂市场已经吸引了一些专注于 Pendle 的玩家:

- swETH 已经把贿赂的战场从 Balancer 移到 Pendle,而且 ROI 非常高 —— 使用每周 $2000 的贿赂,在 Pendle 池中沉淀了 20m 的 TVL,而且这 20m 将会全部流向底层资产,而 Frax 使用了 10 倍于 swETH 的贿赂,在 Curve 上只能积累 40m TVL,同时只有 66% 的流向底层协议。

- 我们认为上海升级后,LSD 可以在几天到几周内换回 ETH,已无脱钩之忧,生息资产的属性更纯粹。LSD 的贿赂战场也极有可能从 Curve 切换到 Pendle。LSD 协议的目标会从追求价格挂钩稳定切换成为增加固定收益与利率互换场景。

而 Curve 的 PS 低也有其缘由,Curve 创始人有争议的行为、高通胀率与极高的 FDV 等,都应该被计价到 Curve Token 当前价格上,相较而言 Pendle 的通胀率很克制,并且 Token 已经全解锁。

Make Something People Want —— Pendle 的未来规划

客观上评价 Pendle,Pendle 吸纳了众多失败前辈的经验,成功开辟了一条 DeFi 的新赛道,同时乘着生息资产爆发的东风,在协议运营上的表现可圈可点。但是另一方面,Pendle 又像是初生的婴儿,还没有健壮的收入,Volume/TVL 低迷。

团队也清楚的知道当前的问题,为了激励更多人交易 PT/YT Token:

- 针对 YT:目前 YT 的交易体验不够好,大金额交易有较大滑点。原因是 YT 自带杠杆效果,单位金额 YT 资产通常对应数十倍的底层资产,对流动性深度的要求更高,同等交易量的价格波动也会更大。对此,Pendle 曾披露过他们有计划后续推出 RFQ 限价单。不过另一层面,随着 TVL 提高带来的整体体量的扩大,YT 的交易体验也有提升的空间。

- 针对 PT:助力 PT/YT 交易的另一点是,Token 是否有更多的用途。PT 作为抵押物借贷是一个比较明确的方向。以 PT-GLP 为例,投资者可以在 Dolomite 上进行循环借贷,实现 40-50% 的年化 APY,因为 PT 的 APY 固定,所以管理仓位也会简单一些。如果与更多协议有类似这样的合作,则 PT 的效用增强,也会激励更多人购买与使用 PT。这也需要团队有较强的 BD 能力。从过往来看,Pendle 团队的 BD 能力一直较强,在这条 Twitter 中,@DeFi_Made_Here 总结了目前建立在 Pendle 上的 12 个项目。

- 产品简化与用户教育:Pendle 产品的理解门槛相对较高是不争的事实,为此,Pendle 官方一直有做不遗余力的努力。产品层面,其推出了 Pendle Earn,重点推广 PT,方便用户上手。用户教育层面,10 月其新近推出了 Pendle Academy(https://pendle.gitbook.io/pendle-academy/),提供详细的、一站式的交易指南。Pendle 最近获得了 Arb 的 Grant,也会分配一定的 Arb 去激励交易。TN 曾提到,热点和叙事易逝,然而通过教育领会到利率交易市场益处的用户却会保有高粘性。

我們對 Pendle 也有一些建議:

- 針對 PT😛 endle 也可以在目前的基礎上,擴展到固定利率借貸的市場。 Pendle 的曲線來自於 Notional,現在的流動池也完全相容 Notional 場景的需求。 所以只需要在協定中增加超額抵押 mint PT 與清算的功能,就可以用已有的流動性池,同時為固定利率借貸市場提供流動性。 這樣可以繼續擴大 PT 的案例,提高現有流動性池的活躍。

- 針對賄賂市場:目前 Pendle 的賄賂市場還不夠活躍,但是其實參與 Pendle 賄賂的 ROI 遠大於 Curve 與 Balancer,Pendle 可以考慮把 swETH 等新興資產作為面向專案方的標杆安利,更積極地推動新專案方轉移賄賂預算到 Pendle,以及説明 Penpie/Equilibria 的發展、創立自己的賄賂市場, 提高賄賂市場的競爭。

Conclusion

當前 Pendle 的數據比較孱弱,產品上還有很多問題需要解決,但是 Pendle 依然是在 DeFi 領域中做創新的典範:在一個矚目的賽道做創新、起步時融資金額低於其他競對、失敗后二次嘗試、吸納過往競品的經驗,團隊既是 Crypto Nerd、但是也長於 BD 與抓住敘事、也願意踏實地 Do Things That Don't Scale。 而現在 Pendle 已經積攢了相當高的 TVL,遠高於之前的同類協定,可以講已經脫離了生死線,希望 Pendle 最終可以驗證 PMF,Make something people want

也希望通過這篇文章,對大家做 DeFi 創新的協議構建與運營有所啟發。

附錄

Balancer v2 曲線

Balancer 是以高度靈活與定製著稱的現貨交易 AMM。

可以通過調節 W 來改變不同幣種的權重,算是 Uniswap v2 公式的通用版本

Whitepaper: https://balancer.fi/whitepaper.pdf

Yield Protocol 曲線

Yield Protocol 是使用 AMM 實現固定利率借貸的協定,其 AMM 經過特殊設計以滿足零息債券類 Token 交易的需要。

隨著 t 接近 0,曲線接近 x+y=k 的曲線,符合了零息債券 maturity 後與底層資產匯率 1:1 的特點

Whitepaper: https://yield.is/YieldSpace.pdf

Yield Protocol 關於 AMM 的白皮書絕對值得一讀,很好講述了:描繪現象→轉化為公式→推導出最終公式的過程,雖然 Yield Protocol 已經停止運營,但是為行業貢獻了非常值得學習的曲線推導思路。

普通的 AMM 是針對 Price,而 Yield AMM 是針對 yield,所以 AMM 公式是以 yield 的特點為中心去推導的:

Fee 的收取也是以 yield 為中心推導的:

Yield Protocol 曲線最終的效果為:隨著臨近 maturity, t 參數變化導致曲線形狀改變,PT 價格變化,但是隱含利率依然是連續的,不會產生套利空間:

收益率不可能為負數,所以曲線中實際上有一半的流動性是被浪費掉的,交易不會真正在這一半曲線上發生。 所以 Yield Protocol 會虛擬出這段曲線所需 Token,而不需要 LP 提供。 虛擬的 Token 仍參與每次交易的運算,使得在使用原始公式的基礎上,LP 的資金不被無謂佔用。

Notional 曲線

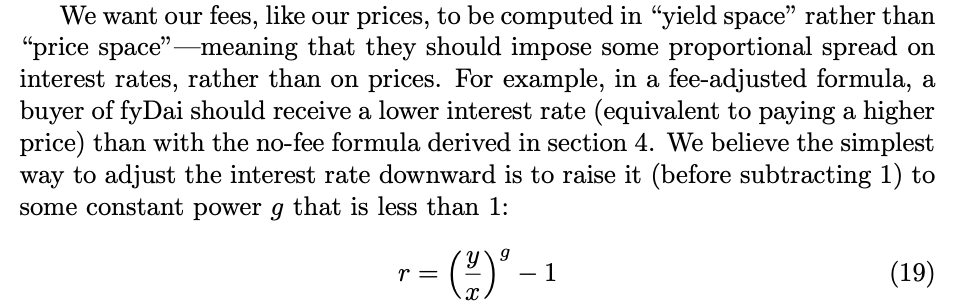

Notion 也是使用特殊設計的 AMM 實現固定利率借貸的協定,與 Yield Protocol 類似。 不過 AMM 的設計思路完全不同, Notional 的 AMM 會有更高的資金效率。

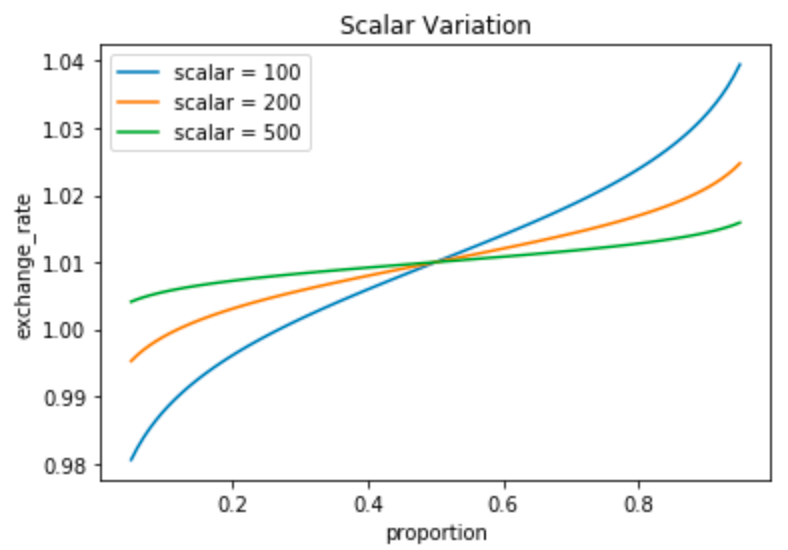

Notional 選擇了 logit curve,通過控制 scaler 參數使曲線相對平坦,使得 Token 可以用集中流動性的方式進行交易,並且使 scaler 參數與 t 相關,隨著臨近 maturity,使得曲線更平坦、Token 交換匯率接近 1:1。

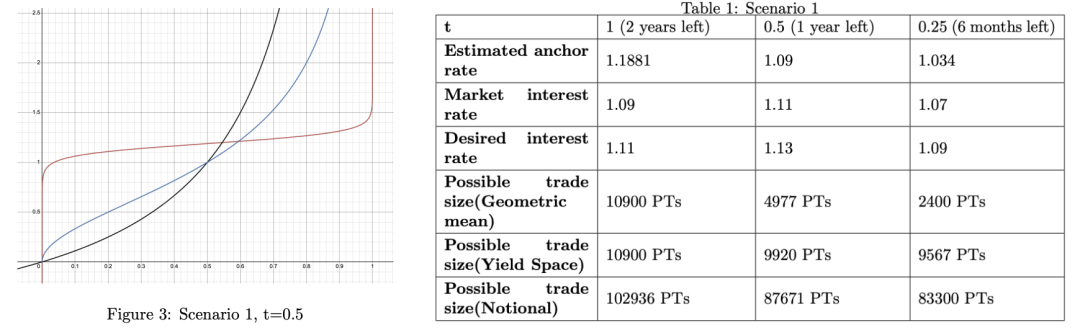

至於如何保證利率連續,Notional 選擇每次交易前更新 logit curve 的 anchor 參數,使利率錨定在合理值,避免產生套利空間。 重錨后,再根據當時的 scaler 進行交易。

Whitepaper:https://docs.notional.finance/traders/technical-topics/notional-amm

Notional 設計思路很新奇,Yield/Curve 都是在 Uniswap 曲線基礎上,融合新的公式、增加新的參數,讓 Uniswap 曲線形變、有新特性而適應相應的場景。 而 Notional 是直接找到了一個新曲線,再做調整,另起爐灶的感覺,非常有趣。

但是 Notional 和 Yield 最終效果是一致的,都是一個針對 “Yield” 而設計的 AMM,通過 t 參數體現時間對曲線的影響,並且保證了雖然曲線在變形,但利率是連續。

但是 Notional 的 logit curve 在價格波動處於一定區間範圍內的情況下,有更高的資金效率,Pendle v2 的白皮書對此做了對比:

Whitepaper:https://github.com/pendle-finance/pendle-v2-resources/blob/main/whitepapers/V2_AMM.pdf

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。