PoS 網路的長期質押者應該獲得比短期質押者更豐厚的獎勵。

原文:Exploring Long-Term Staking in PoS Networks(Multicoin Capital)

作者: Vishal KanKani,TUSHAR JAIN

編譯:Luffy,Foresight News

當前,幾乎所有的權益證明(PoS)網路都通過協定質押和通貨膨脹來提供激勵; 然而,還沒有一個 PoS 網路能夠提供殺手級功能:長期質押。

期限結構(Term structures)允許投資者在不同的時間段內戰略性地鎖定資本,以換取普遍更高的投資回報。 在傳統金融領域,期限利率構成了收益率曲線,它是運作良好的金融市場的重要組成部分。 但是在加密貨幣領域,這些原語在協議級別上根本不存在。

注:必須注意的是,雖然我們使用「期限結構」或「收益率曲線」一詞,但它與傳統固定收益市場的運作方式不同。 例如,在美國,美聯儲負責管理貨幣政策並控制貨幣進入流通。 另一方面,美國財政部發行固定收益產品來籌集已經流通的貨幣。 在此提案中,我們建議在 PoS 區塊鏈中重新分配以程式設計方式實現的加密貨幣通貨膨脹。

在這篇文章中,我們將探討 PoS 網路如何更好地使利益相關者與其網路的長期成功保持一致,我們還提出具體的金融結構以優雅地實現這一目標。

質押的作用

質押不僅僅是賺取獎勵的一種方式。 它在 PoS 網路的安全中發揮著至關重要的作用,這就是為什麼代幣持有者能夠通過參與來質押來獲得代幣獎勵。

然而,在當前的質押模式中,無論意圖如何,獎勵都會平等地分配給所有生態系統內的參與者,卻忽視了他們對網路的具體貢獻。 無論是短期、長期還是永遠不會賣出的鑽石手,他們得到獎勵都是一樣的。 結果就是,那些為了改善網路而承受風險和波動的利益相關者沒有得到充分的補償。

此外,在相對較短的等待期內取消質押可能會對網路的穩定性構成了潛在風險。 特別是在短時間內提取大量質押的極端情況下,很可能會導致網路不穩定,破壞整個系統,甚至更糟糕的是,引發全面的經濟攻擊。

乙太坊使用排隊系統來緩解這種風險,在本文中,我們探討了潛在的更好的替代方案。

質押確實有效,但還可以更好。

長期質押

長期質押將會獎勵長期質押者更高比例的代幣,以換取更長時間的質押鎖定,從而促進網路穩定性和持久性。

長期質押在質押過程中引入了時間鎖定變數(例如,質押者可以選擇將其質押代幣鎖定 1 年、2 年等)。 協定可以將其視為時間加權的權益,其中權益獎勵的分配偏向於承擔更多時間所帶來的風險的質押者。

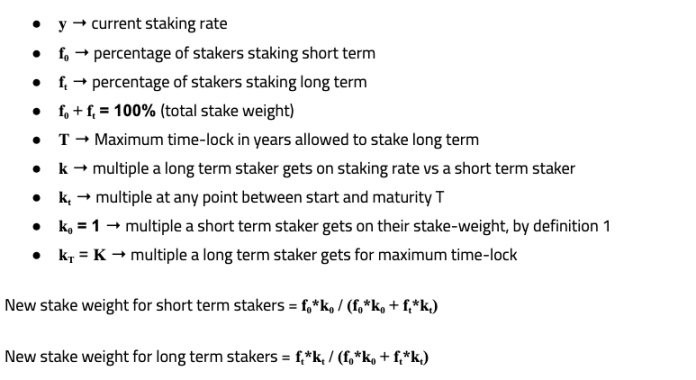

讓我們定義幾個變數:

我們有意將 k 定義為一個單獨的乘數,而不是純粹對質押進行時間加權,這樣可以保持靈活性。 通過避免嚴格的時間乘法,特別是在長期鎖定的情況下,這種設計可以防止對短期質押率產生過度不利的影響。 這反過來又消除了那些可能沒有長期興趣的質押者的任何潛在障礙,最終防止質押參與率下降(對短期內的共識安全很重要)。 此外,如果需要的話,還可以通過增加 k 來提高長期質押率。

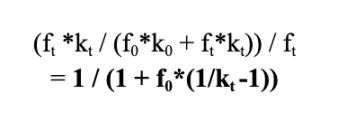

假設驗證者的表現一致,長期利益相關者可以通過以下方式提高他們的獎勵:

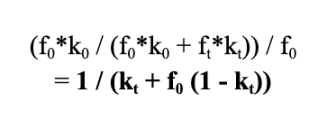

但是,短期利益相關者的獎勵會減少。

探索金融架構,促進風險轉移

PoS 網路可以通過兩種直接方式實施長期質押:永久時間鎖定合約和固定期限合約。

永久時間鎖定合約

首先,網路可以為對長期質押感興趣的質押者提供一份為期一年的永久質押合約。 你可以把它理解為可贖回債券。

每個 epoch/ 區塊,質押者都可以提交贖回請求。 提交贖回(即解除質押)請求后,他們必需等待 1 年時間鎖定到期后才能提取標的資產。

如果質押者想要繼續質押,時間鎖定將在每個 epoch/ 區塊自動重置為 1 年(即自動回滾)。 從質押者的角度來看,他們避免了在一年的時間鎖定之外承擔任何本金償還的不確定性風險。

如果一年期限的永久質押合約無法滿足質押者的需求,網路還可以推出其他期限的合約:3 個月、6 個月、2 年、3 年、5 年、10 年等。

固定期限鎖定合約

固定期限合約是實施期限質押的另一種方式。 這看起來更類似於傳統債券,本金將在未來的固定日期返還,並且到期時間隨著時間的推移而不斷縮短。

一般來說,我們認為永久時間鎖定合約是比固定期限合約更好的金融結構,因為:

永久時間鎖定合約的 1 年時間鎖定結構允許網路在每個 epoch/ 區塊的最大可能時間鎖定下運行,這能有效激勵長期質押;

由於每個 epoch/ 區塊都有 1 年的時間鎖定,多個 k 可以在質押的整個生命週期中保持不變 。 這一點尤其重要,因為固定期限合約隨著到期日期的臨近,對長期質押感興趣的參與者的質押乘數減小,從而縮小了長期和短期質押者之間的利差,降低了對長期質押者的吸引力。

DeFi:促進風險轉移

即使是最基本的實施方案也應該能夠滿足長期質押者的偏好,他們需要能夠在質押期結束之前通過流動性質押退出原生資產。 我們期望看到基於期限的、流動性質押的代幣池出現,以促進這種風險轉移。

此外,由於收益率的均值回歸性質,再利用可組合性的力量,自動化做市商可以通過流動質押池促進市場參與者之間跨期限的無縫風險轉移。 事實上,收益率曲線交易在傳統金融中已經是一個重要的市場。 例如,我們預計 stToken-12month 交易將獨立於 stToken-6month 進行,這些代幣將推動鏈上交易和流動性的發展。

思想實驗:在假設的 PoS 網路中進行長期質押

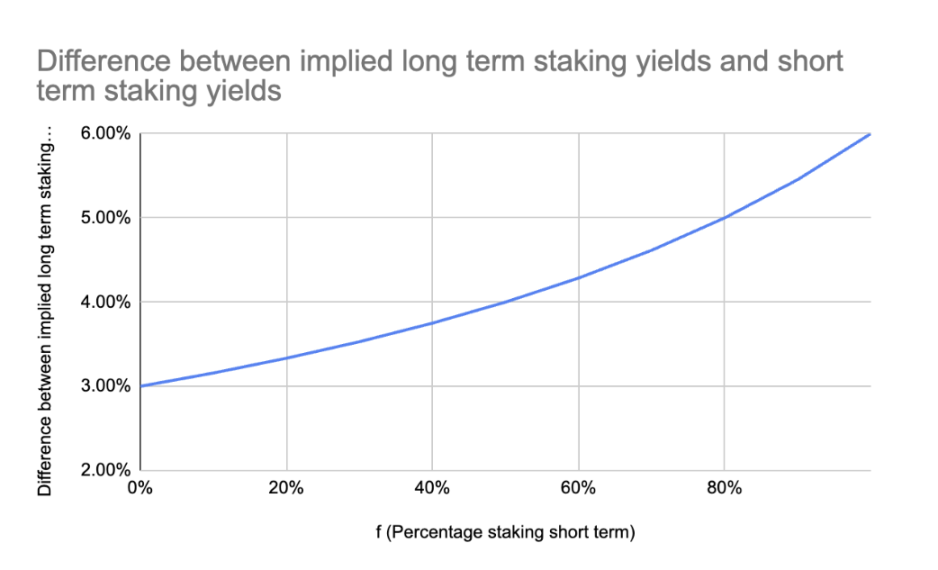

讓我們考慮一個假設的 PoS 網路,質押回報率為 y =6%。 讓我們使用 K = 2 來平衡短期和長期質押率。 在此計算中,我們假設 T = 1 年。

我們發現,在一個極端情況下,當每個人都進行短期質押時,每個人都會獲得相同的質押回報率 y = 6%。 然而,第一個進行長期質押的人可以獲得兩倍的利率,即 K * y = 12%。 另一個極端,當每個人都進行長期質押時,質押回報率保持在 y = 6%,但任何選擇短期質押的人只會獲得 y / K = 3%。 事實上,最終的平衡狀態可能介於這兩個極端之間。 因此,在相同的通貨膨脹率下,網路有可能在更長的時間內實現更高的安全性。

注意:上圖表明,隨著越來越多的人進行短期質押,質押率曲線會變得更加陡峭,並激勵更多的人進行長期質押。

必須承認,這裡的思想實驗集中在一個時間長度上:一年。 這樣可以簡化實施,同時保持靈活性,以便將來輕鬆擴展到其他的鎖定時間。 擴展到多個時間鎖的過程應該是一個協作的過程,社區可以深入研究每個後續時間鎖和各自 PoS 網路的具體特性。

這種設計具有 1)簡單直觀的特點,2)易於根據市場反饋重新配置,3)融入自由市場需求,4)確保長期質押率大於短期質押率。

管理設計風險

長期質押並不是包治百病的良藥,它還有一些需要考慮的限制。

這種設計中最重要的風險之一是掌握大量代幣的鯨魚可以鎖定最長期限並達到以下目的:

- 控制 K(長期質押率的倍數)這可能對短期質押者實施懲罰,從而增加短期質押者離開網路的風險,導致網路的中心化。

- 可能會對短期利益相關者的驗證者產生不利影響。 它可能會降低這些驗證者的競爭力,從而增加這些驗證者離開網路的可能性。

解決方案是設計一種社區驅動的方法來決定 K 的值。 這個倍數應該足夠大,足夠重要,但又足夠小,不會損害短期利益相關者。 最終 K 值的決定需要諮詢多個利益相關者——短期利益相關者、長期利益相關者、具有不同利益相關者組合的驗證者等。

更強大的區塊鏈

我們認為,為了確保網路的彈性並發展成為支持數十億使用者和數萬億美元的金融基礎設施,PoS 網路需要開始認真思考如何激勵長期、價值觀一致的利益相關者。 收益率曲線是金融市場運作良好的支柱。 長期質押是一種將這一願景變為現實的加密原生方式,我們還可以利用可組合性的力量在不同市場參與者之間創建無縫的風險轉移機制。

通過實施長期質押,PoS 網路可以創建一個強大的生態系統,獎勵那些長期參與並與網路價值觀保持一致的人。 此外,通過自願長期鎖定其代幣,長期質押者可以顯著增強隱含的網路安全性。 他們作為長期「利益相關者」灌輸了對區塊鏈安全性的信心,吸引了更多的利益相關者並促進了網路的良性增長迴圈。 通過實施這些措施,我們可以顯著改善 PoS 區塊鏈的狀態,增強其穩定性、安全性和長期生存能力。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 本文內容僅用於資訊分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。