對於 DeFi 未來發展的思考

作者: Momir,IOSG Ventures

原用標題: IOSG Weekly Brief |New DeFi:釋放數據的潛力 #183

封面: Photo by Steve Johnson on Unsplash

本文為 IOSG 原創內容,僅做行業學習交流之用,不構成任何投資參考。如需引用,請註明來源,轉載請聯繫 IOSG 團隊獲取授權及轉載須知。特別感謝 Scott,Ron 對本文寫作修改的幫助。

智能合約具有局限性,因為它們缺乏與環境交互的能力,這限制了去中心化應用 (dApps) 的發展潛力。為了實現更多更複雜的功能,DeFi 協議有兩個選擇: 它們可以採用靈活的設計,比如玩家可以個性化處理各種場景;或者它們可以引入 external dependencies ——依賴於鏈下基礎設施,如 oracle、keepers 或鏈下計算——以維持簡單的用戶體驗。

在最近一篇發人深思的題為 “為什麼 DeFi 被破壞以及如何修復—第 1 部分: 無 oracle 協議” 的文章中,Dan Elitzer 主張使用零外部依賴的 DeFi 原語(primitives)來最小化攻擊向量。這個想法是為了消除對第三方機構的信任需求。然而,一個零依賴的 DeFi 生態系統必將對專業化的要求更高。大多數用戶缺乏時間、專業知識或資源,無法成為 Uniswap v3 上的做市商,也無法在沒有 external dependencies 的情況下評估協議中的抵押品質量,他們不得不依賴於可信的中介機構參與。

因此,對零依賴的追求可能會讓我們回到起點,或者更糟的是,迫使非專業用戶信任複雜的實體或將資金存入過渡型智能合約,這會增加不安全因素。與其為完全消除外部依賴關係而奮鬥,不如考慮更實用的方法,比如對 external dependencies 進行更嚴格的審查,並限制潛在的黑天鵝場景。我們必須認識到,某種程度的依賴是不可避免的,甚至對行業的發展至關重要。

在知名的 DeFi 項目中,Uniswap 的早期版本最接近於實現零依賴。然而,最近引入的 Uniswap v4 表明了一種轉變趨勢,通過高度模塊化的方法 (“Hooks”)以推動此領域向前發展。

數據原語

關於外部依賴的討論主要圍繞智能合約與外部數據交互的能力展開。如今,數據交互通常依賴於預言機來訪問鏈下信息,儘管範圍有限 (主要包括主要加密貨幣的價格)。

隨著越來越多的活動遷移到區塊鏈,大量有價值的鏈上數據可以用來以算法和透明的方式增強機制設計。然而,儘管鏈上數據具有透明度,但將其與智能合約集成並非易事。讀取、處理和交付有意義的數據需要建立一個複雜且可信的基礎設施。因此,開發人員通常依賴於現有的工具來滿足他們的數據需求。然而,大多數現有的數據解決方案都植根於 Web 2.0 框架,甚至更多的 Web 3.0 本地協議也不能保證它們提供的數據的準確性。

Sushiswap 關於 Polygon Sushi-Matic 子圖發送不准確數據的討論

考慮到智能合約甚至可以管理數十億美元的存款,它們直接連接到一個受信任的 API 源既不可取也不實際,因為這種依賴會破壞區塊鏈生態系統的去中心化性質。

構建防篡改數據解決方案

我們的投資理念圍繞著一個基本信念,即防篡改數據將成為下一代 DeFi 協議的基石。然而,實現數據的防篡改不是一項簡單的任務,它需要復雜的基礎設施和大量的優化,以使其在經濟設計上可行。

在這種背景下,Space and Time 已經成為建立防篡改的數據基礎設施的先鋒。一個關鍵部分是它的 SQL 證明,這是對 SNARK 證明的改進,專門用於從關係數據庫查詢數據。該方式提供了保證,確保查詢及其底層數據不被篡改。此外,在通過 RPC 調用從存檔節點檢索數據時,它提供了數據有效性的保證。

其他一些有名的無信任數據原語項目包括但不限於 Nil Foundation、Axiom、Brevis、Herodotus 等。

防篡改數據為 DeFi 協議開闢了新的視野,使它們能夠突破功能的界限,推動行業進一步增長和創新。

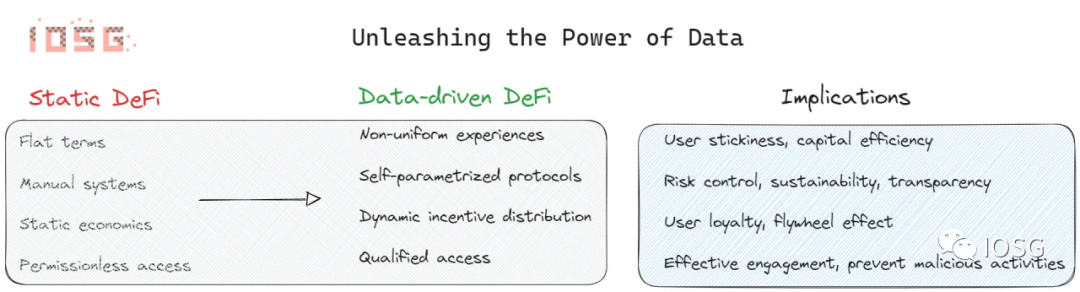

下面我們將在以下情況下討論數據驅動協議設計優化:

1. 個性化的用戶體驗

2. 自參數化協議

3. 協議經濟

4. 合格訪問

1. 個性化用戶體驗

在技術業務領域,為用戶提供量身定制的服務是司空見慣的。然而,智能合約 (本質上是代表某些業務邏輯的代碼串) 通常會統一用戶體驗,這通常等同於糟糕的用戶體驗。比如說某些借貸平台,用戶 A 是一個新手,用戶 B 是一個長期協議用戶,用戶 C 是一個交易老手。這種缺乏差異化的做法無法解釋用戶行為,錯失了增強用戶粘性、激勵積極行為和優化資本利用的機會。

協議在識別用戶行為並進行相應調整方面具有既得利益。例如,通過利用信用評級,向表現良好的客戶提供更便宜的信貸或更低的抵押率。如此一個項目自然會從具有統一條款的平台吸引用戶。此外,這種方法為用戶提供了隱性激勵,促使他們表現出好的行為,以獲得更優惠的條件。

从金融科技领域思考,像 SoFi 这样的公司通过拒绝统一化来获得市场份额,DeFi dApps 也可以学习。例如,SoFi 发现了学生贷款市场的市场效率低下,斯坦福大学的毕业生被收取与其他借款人相同的贷款利率,尽管他们毕业后获得高薪工作的可能性更高。通过调整利率以更好地反映用户的风险状况,SoFi 取得了显著的成功。

同樣,在 DeFi 領域,我們設想了一個創新協議的機會,將用戶風險納入利率和抵押因素。然而,必須小心,不要僅僅根據現有歷史數據來進行抵押不足的借貸,因為當博弈論改變時,歷史數據變得無關緊要。

值得一提的是,Spectral 和 Cred Protocol 等項目正試圖從鏈上數據中建立信用評分模型。然而,這些項目都是在中心化數據庫上運行的,因此,只要它們所服務的數據和模型來自中心化數據,並且很容易被篡改,那麼主要的 DeFi 協議就不太可能連接到它們的 api。相反,如果這些項目採用防篡改的解決方案,它們就有可能成為無處不在的 DeFi 信用預言機,為一系列創新應用提供動力。

2. 自參數化協議 (最小化治理干預)

許多 DeFi 協議仍然依賴於人工治理流程,通常由鏈下諮詢公司指導,以調整其參數。比如 AAVE,它向外部諮詢公司支付重金以監測和指導協議風險參數。

但是,這種做法產生了幾個問題:

1. 缺乏實時支持:系統缺乏對不斷變化的市場條件或新出現的風險的響應能力。

2. 手動系統:對人工干預的依賴在調整協議參數時引入了延遲問題和潛在的低效率。

3. 對鏈下實體的信任:依賴外部諮詢公司引起了對透明度和提出建議時使用的方法的擔憂。

這種靜態方法在對 AAVE 的一次攻擊中暴露出來,導致壞賬的產生,而這些壞賬本可以通過合適的借貸參數來避免,這些參數可以更好地反映借來的代幣流動性。此外,在藉貸協議中使用流通中代幣作為抵押品的風險尚未得到充分解決。

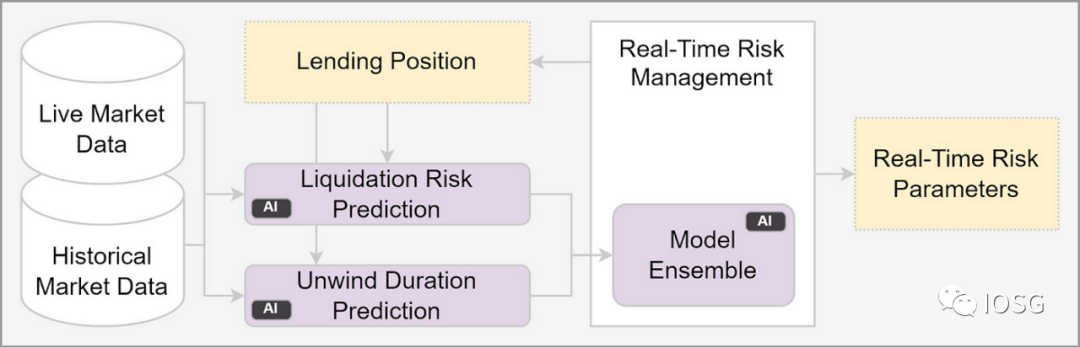

為了解決這些限制,項目應該向實時、自動、透明和無需信任的設計過渡。例如,借貸協議可以利用類似 Space and Time 的基礎設施來實時監控數據。這將使他們能夠動態地調整抵押品、借貸參數和其他關鍵參數。

同樣,交易所可以引入基於波動率或無常損失的動態收費結構。Uniswap v3 之上的許多流動性池難以實現可持續運營,主要原因是無法對 LP 動態收費。有了 Uniswap v4 的 Hook 或 Valantis 的模塊,讓動態收費成為可能。

此外,聚合器可以不受人工以及固定費用的干擾,以適應底層協議不斷變化的風險和回報。Spool 和 Solity 的合作就是朝這個方向邁出的一步,Solity 使用大數據方法來分析池子的風險回報。

3. 協議經濟

數據驅動的方法有可能增強 DeFi 中的協議經濟和代幣經濟模型,其中項目可以與滿足條件的用戶共享激勵。

比如,一個尋求用戶粘性和忠誠度的 DEX 聚合器,他們可以將滑點收益分配給滿足某些條件的用戶,例如執行指定數量的交易並達到最低交易量。

這樣的激勵大量激勵早期用戶,在用戶群中建立了忠誠度,並直接向現有用戶提供激勵,以促進協議在他們自己的群體中的使用。

4. 合格訪問

雖然區塊鏈有無需許可的性質,但它也允許選擇自由。在多個案例中,應用層的許可訪問可以確保協議不被用於做惡,或者有效地與目標用戶群進行交互。

例如,像 Tornado Cash 這樣的隱私協議正受到監管機構的審查,因為它們可能被用於洗錢或其他非法行為。為了防止洗錢,協議開發人員可以採取措施,防止不良行為者與他們的平台進行交互。

另外,對於做市商來說,了解交易對手是非常有價值的,但 dex 通常無法獲取此類信息。假設有可能利用數據來構建真人證明,DEXs 可以只允許非 bot 地址交互,那麼這類問題也可以得到解決。

可驗證計算的需求

通過與無信任數據原語的集成,可以完全實現上述部分討論的內容。然而,其他的將需要額外的資源來執行統計計算或機器學習。例如,信用評分項目可以利用防篡改數據,但仍然需要機器學習算法來生成信用評分。

或者在 Risk Oracle 的前提下,獲取相關特定代幣的流通供應、數量、交易計數、持有者數量、自 TGE 以來的時間等的數據對於確定適當的抵押和借貸因素至關重要。但是,機器學習技術需要在這些數據的基礎上進行精確的計算。

DeFi 中需要更複雜計算的其他領域包括但不限於:

●收益聚合器:估計底層協議的收益和風險,並找到最優分配。

●投資組合優化:根據預先確定的標準計算目標投資組合的分配,根據技術指標改變定向敞口等。

●衍生品去中心化交易所:系統性風險管理,資金費用調整,衍生品定價等。

●高級交易執行算法

●流動性金庫做市邏輯

●清算庫

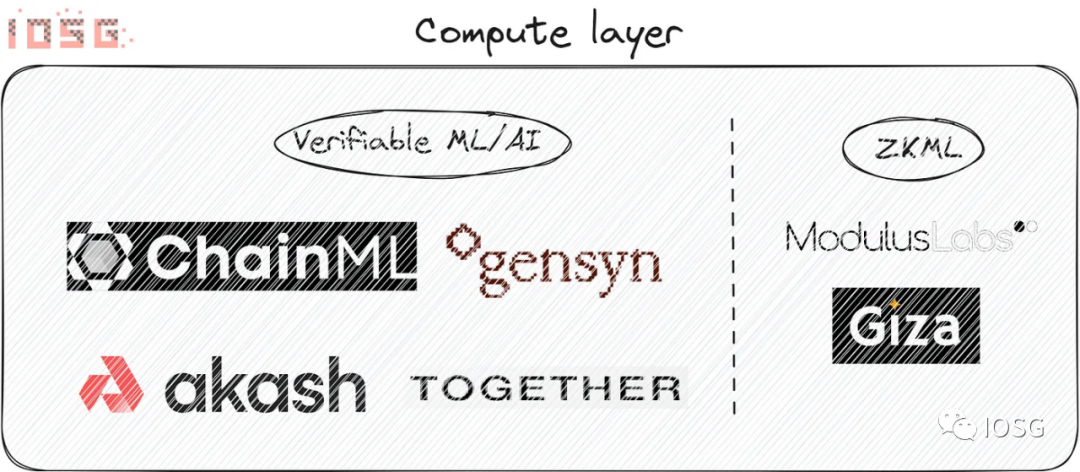

像 ChainML 這樣的項目通過提供可驗證的鏈下計算層來滿足這一需求,並由專門構建的共識機制提供支持。其他構建分佈式機器學習計算層的包括但不限於 GenSyn, Together.xyz, Akash 等。

同樣,ZKML 提供了一個有趣的機會,其中 ZK 證明可以將計算壓縮為可以在鏈上驗證的簡潔證明,或者在不透露其屬性的情況下演示特定模型的使用。如 Modulus Labs、Giza 等 ZK 項目。

然而,在 ZK 中實現機器學習目前非常貴,增大了實際實施的挑戰性。雖然硬件加速和電路優化可能會在未來提高性能,但人工智能的計算需求預計會以更快的速度增長,這使得 ZKML 僅限於利基計算方法,無法適應最先進的人工智能模型。因此,類似 ChainML 的項目提供的基於共識的 pessimistic approach 或基於欺詐證明的 optimistic approach 等方法可能是將最新的人工智能算法集成到 Web 3.0 中的最佳機會。

總結

防篡改數據、先進的計算能力和數據驅動決策的融合,有可能在 DeFi 生態系統中解鎖新的創新、提高效率和用戶滿意度。雖然本文關注的是可以在鏈上數據原語的基礎上進行的優化,但我們同樣看好對通過 zk 證明集成各種鏈下數據所帶來的機會。我們相信,數據將增強鏈上鍊下的互操作性,促進去中心化金融與傳統金融體系之間的融合。

隨著行業的不斷發展,協議必須接受新興技術,與頭部項目合作,並優先考慮透明度和去信任化,這不僅可以為 DeFi 建立一個強大和可持續的未來,而且可以為 DeFi 對全球金融格局產生深遠影響這一景願提供可能。

聲明:Space and Time、ChainML、Nil Foundation 和 Solity 是 IOSG 的 Portfolio。

參考文獻:

● 加密貨幣 x AI:https://messari.io/report/forming-synergies-in-ai-and-crypto?referrer=all-research

●ZKML: https://docs.google.com/presentation/d/1zr0yLuUT2wjFYIgyU1zt80Gq8QaUdtX1YaGHsBi4z_g/edit#slide=id.g2294a8289d3_6_99

● ZKML 生態系統:https://twitter.com/Louissongyz/status/165808735477367193

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。