RWAs :能否從外向內地推動 DeFi 進展?

作者: Cabin Crew,Cabin VC

RWA(Real World Assets,真實世界資產)概念正在受到更多的討論,在花旗最近一份給出的報告中,預計至 2030 年,高達 4 – 5 萬億美元的資金可能會流向這個市場。

RWA 主要指非區塊鏈系統的資產別類,最流行的 RWA 主 要有以下幾類:現金(美元)、金屬(金、銀等)、房地產、債券(美債居多)、保險、消費品等,也涵蓋房地產、藝術品、氣候資產以及無形資產(如碳積分)等非證券類資產。 其資產規模遠超 Crypto 原生,參考傳統市場數據,固定收益債券市場價值就達到 127 萬億美元。

然而,過去近十年的發展中,基於合規、技術、認知等方面的壁壘,RWA 進展緩慢。 以 2018 年下半年曾跑出的 STO 概念為例,其市場規模長期難有突破。

隨後的 MakerDAO、Aave 等頭部 DeFi 協議相繼於引入 RWA 市場,允許真實資產的抵押借貸,但 RWA 概念仍未激起更大的水花。

而在市場下行區間,DeFi 鏈上原生資產的收益大幅下降,無風險收益類產品在 DeFi 中的作用被重視,以鏈上國債(美債)為代表的基於固定收益的 DeFi 市場成為了 RWA 類別下的、具有更多可能性的敘事。

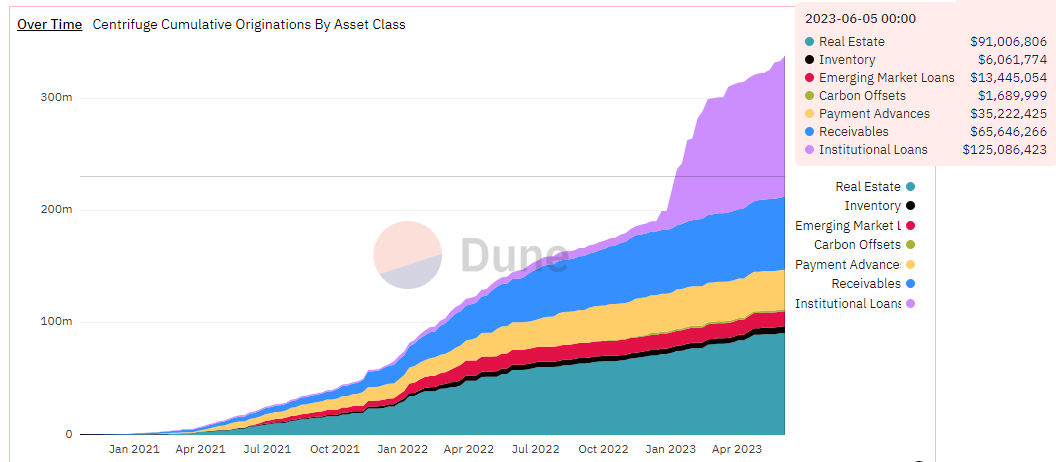

鏈上 RWA 本身就需要信譽、合規機構、市場共識等前提來承載,無論從資產流動性需求,還是從 DeFi/TradFi 的需求來看,短期國債相對更適合起步。 我們可以將視線集中於 RWA 概念中這一細分場景,從 Dune 數據也展示出這樣的趨勢:

DeFi 市場上,整體的 TVL 已從 2021 年 11 月的高點(約 178.79B)下降至目前 54.25 B, 下跌幾乎近 70%,DeFi 收益也在動蕩下跌,從高點跌至 3% 左右或更低,相對而言,加息導致的美債收益率已高於更加震蕩的 DeFi 收益。

接近 5% 的無風險年化收益,已經足以讓市場盯住 USDC / USDT 等穩定幣發行商在美債利息上的收益。 相對於地產、傳統基金等 RWA 資產類別,鏈上美債或是一個安全、合規、流動性更好的選擇。

倘若面对一个庞大的债市市场预期,链上美债不再经由稳定币,以更低的成本来增加流动性的释放,同时给 DeFi 乐高再添一层预期。从这个角度来讲,DeFi 无风险收益率将对标在 2 年期和 5 年期之间(4.5%),至少应不低于 10 年期美债 4%。

从流动性和定价权两个方面来看待 RWA 的价值,美债 RWA 将是机构与资金从传统市场自由流入加密领域的一个方式,美债本身即流动性,或能够为市场引入新的流动性。

可从以下三个方向来关注:

(1)链上美债及公共固定收益类 RWAs

OndoFinance:

通过代币化基金的方式针对美债发售,为投资者提供四种债券,美国货币市场基金(OMMF)、美国国债(OUSG)、短期债券(OSTB)、高收益债券(OHYG)。用户参与 KYC/AML 流程后可以交易基金代币,并在 DeFi 协议中使用这些基金代币。(例如,通过 KYC 的 OUSG 持有人能够存入 Ondo 开发的去中心化借贷协议 FluxFinance 借出其代币,将 USDC 杠杆化)

Ondo 需要 KYC 及一些个人信息,以及最小 USDC 规模要求。

Cytus Finance:

Cytus 旨在合规情况下,让投资人在稳定币不出金的情况下获得美国国债收益。Cytus Finance 的美国国债池子混合了一年期,半年期,三个月和一个月期不等的债券。目前提供两种有流动性的固定收益池子:5-6% 收益的房地产债权池和 2-3% 收益的美国国债池。

相较于只能针对于美国用户服务的姐妹公司 Robinland ,Cytus 旨在为美国以外的用户提供服务,但仍需用戶完成 KYC 流程,以符合 SEC 的規定。

T Protocol

T Protocol 是链上无许可美债产品,基于 Liquity fork,旨在为无需许可的美债提供完整的 DeFi 可组合性。用户可通过 USDC 铸造 TBT(底层为 Matrixdock 的 STBT)。TBT 始终可赎回 1 美元的 USDC,收益通过 rebase 方式发放。

协议中的还有其他 Token :sTBT 由已经经过 KYC 的机构发行的 rebasing 代币,作为 TBT 的抵押品;wTBT 是由 TBT 封装的一种生息资产,用户在获得债券收益的情况下,可参与其他 DeFi 活动。在 velodrome、veSync 等 DEX 有流动性。

其官网表明美国或其它被制裁地区不能使用,但实际使用中不需 KYC。

IPOR

市场上还出现了利率衍生品,旨在通过利率互换烫平利率波动。IPOR 利率反映 DeFi 市场的基准利率,开源让其他人集成到智能合约中。DeFi 用户可通过交易 IPOR 达到以下目的 对冲、套利 、推测。其做法和 LIBOR(London Interbank Offered Rate,即伦敦同业拆放利率)类似。

(2)基于 RWA 资产的非足额抵押借贷协议

基于 RWA 资产的协议可提供抵押不足(Undercollateralized)的贷款,使得 DeFi 投资者将资金借给不同的金融机构(如债券、房地产)等,由于金融机构在协议借贷时无需提供链上资产抵押,其所支付的利息往往更高,让 DeFi 投资者获得更高的稳定币收益与回报。

这类协议为机构提供抵押不足的贷款方式各有不同,成熟的 Maple Finance、TrueFi、Goldfinch 等协议在 RWA 资产上的进展,可以体现出 RWA 资产与 DeFi 结合的最新趋势。

Maple Finance

Maple Finance 引入的新流动性池:现金管理池,通过独立的特殊目的公司(SPV)作为现金管理池的唯一借款人,以投资于美国短期国库券。Maple 与合作平台收取管理费用,其余收益均分配给存款人。

经过 KYC 的非美国合格投资者才能参与。

(3)合成资产

由於 RWA 的鏈下資產上鏈涉及的合規性要求是所有賽道里最高的,其發展往往受到制約(參考之前 Terra 生態中紅極一時的 Mirror,股票 RWA 資產類別極佳,但合規問題的難度最大)。

在這種情況下,DeFi 與 RWA 資產的創新可能會重新回到合成資產的方向上。

該賽道以 Synthetix 協定為代表,合成資產能夠將股票、商品等鎖定抵押品以創建合成資產,以挂鉤的衍生品的形式進行鏈上交易。

無論如何,DeFi 與鏈下資產收益需要一個合適的介面,在市場下行區間,DeFi 需要來自內部或者外部的自我造血能力,有穩定價值的、有真實需求的 RWA 資產可能會帶來更新的用例。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 本文內容僅用於資訊分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。