本文作者從第一視角講述了 MEV 的前世今生,以及 Flashbots 的形成、專業化時期和未來的發展路線。

翻譯: Renaissance

審閱: Franci, ECN

前言

五年前,我寫了一篇博客 Miners Aren't Your Friends,裡面主要針對 MEV 對以太坊的影響進行了討論。那時,還不稱為 MEV。Phil Daian 聯合和其他寫作者在一年多之後發布了一篇開創性論文 Flash Boys 2.0,在裡面他們提出了 MEV (礦工可提取價值,Miner Extractable Value) 這個概念。當時我們計劃了一篇後續文章,其中包含 python 代碼片段,用於在 EtherDelta 和其他主網去中心化交易所上生成搶跑交易。我參與了 HTLCs 和其他跨鏈工具的構建,後續帖子一拖再拖,然後永久擱置。

五年後的今天坐下來寫 MEV 有點夢幻。感覺和上次還是一樣。在另一場投機狂潮的廢墟中,又一次處於漫長熊市的開端。熟悉的感覺又回來了。就像上次一樣,我堅信下一次會有所不同。下次可能會從錯誤中吸取教訓,下次可能會做出更好的東西。

作者備註

這不是一篇 MEV 入門指南。關於 MEV 的指南很多人已經寫了,而且大多數都比我寫的要好。我假設您熟悉 MEV。如果您不熟悉,現在是閱讀幾篇博文然後再回來讀本文的好時機。

這是一部關於 MEV 歷史的講述。也並非完全客觀。漫談且有點隨意。我是這個故事的配角(充其量),但這是我的博客,所以我可以從我的角度講述它。

MEV: 第一個五年

MEV 是協議設計的基礎。每個認真的從業者都了解 MEV,規劃 MEV ,並對 MEV 有強烈的看法。從我們現在的所處的位置來看,很容易忘記我們對 MEV 的理解是全新的。其根源與加密領域一樣古老,但術語、框架和工具仍在發明之中。過去兩年徹底改變了我們對 MEV 的理解。人們很容易忘記 MEV 是從零開始的。

MEV 之前的情況

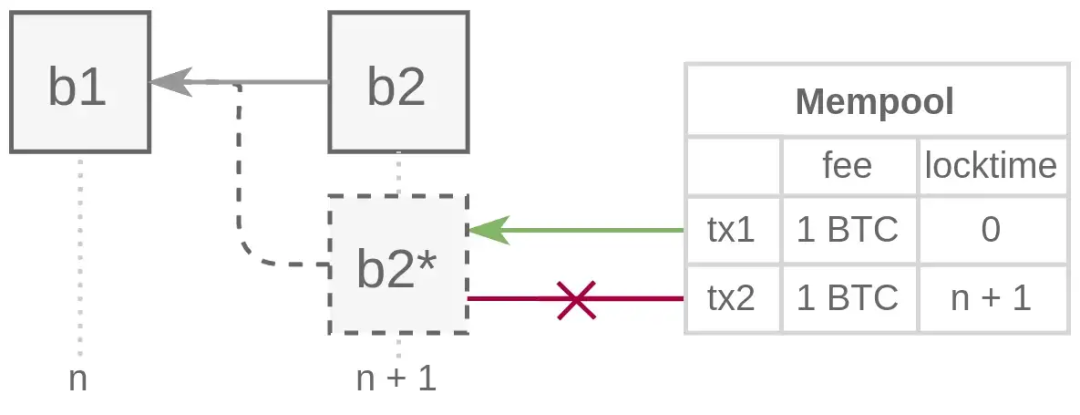

MEV 一詞最初出現可以追溯到 2010 年代早期比特幣關於 “fee sniping” 的研究中。Fee sniping 後來被廣泛地用於 EVM 狀態模型,並形式化為 Flash Boys 2.0 論文中描述的 “時間盜賊,time bandits” 攻擊。比特幣在發佈時(意外地)實現了第一個共識層 MEV 緩解機制(100 個區塊 coinbase 成熟度規則),並在 2014 年 12 月通過向節點錢包進行的交易添加 1 個區塊的時間鎖,(有意地) 實現了第一個客戶端層面的 MEV 防禦。

對狀態的爭奪和已提交但未指定的狀態轉換會產生 MEV。因為比特幣基本上沒有可供爭奪的共享狀態,並且比特幣狀態轉換是嚴格指定的,所以 MEV 通常僅限於費用狙擊和其他類型的雙花嘗試。換句話說,比特幣礦工在不直接攻擊共識機制的情況下,幾乎沒有什麼 MEV 可以提取。這使得比特幣成為 MEV 研究中唯一無趣的鏈,我們也不會花太多時間在比特幣或類似的鏈身上。

對狀態的爭奪和已提交但未指定的狀態轉換會產生 MEV。因為比特幣基本上沒有可供爭奪的共享狀態,並且比特幣狀態轉換是嚴格指定的,所以 MEV 通常僅限於費用狙擊和其他類型的雙花嘗試。換句話說,比特幣礦工在不直接攻擊共識機制的情況下,幾乎沒有什麼 MEV 可以提取。這使得比特幣成為 MEV 研究中唯一無趣的鏈,我們也不會花太多時間在比特幣或類似的鏈身上。

MEV 的誕生 (2018–2019)

與其他協作良好關係一樣,完成 MEV 需要兩件事:1) 競爭和 2) 提交。首先,它需要人們爭奪對某些公共狀態的控制權。MEV 需要有人想要某些狀態,並且願意為之付出代價。其次,它需要提交(在執行之前)。

MEV 的產生需要一段時間,在此期間更新被爭奪的狀態的調用已提交,但尚未執行。

當用戶簽署並廣播提交的交易時開始競爭對狀態的控制。提交和執行之間的滯後間隔為 MEV 提供了潛入的間隙,並在前後觸及該狀態。它推斷用戶的意圖,將他們的提交推向最壞的可接受結果,MEV 提取者將差價收入囊中。

DEX 中充斥著 MEV。DEX 中藏著狀態爭奪的天然配方:每個人都想在市場上交易,每筆交易都與其他交易競爭。如 2016 年的 EtherDelta 這樣自動匹配的訂單簿 DEX 設計,允許礦工在交易中搶先一步,但沒有人真正利用它做任何事情。後來一些支持鏈上自動匹配 CLOBs(Central limit order book,中央限價訂單簿)的設計出現,這在當時看起來很瘋狂,現在,事後再看絕對是離奇的。雖然我們知道 gas 終究要花錢,但 2018 年年中一單位 gas 的成本約為今天的 1/400 和去年的 1/10,000。直到 2020 年,我們才對 gas 價格市場獲有了深入理解。

2017 年 DAI(現為 SAI)的推出為 DeFi 引入了清算機制。清算引入大量但不頻繁的 MEV(“spike” MEV, 峰值 MEV)。因為在未償債務中,提取器的優點是離群的 CDPs 佔清算相關 MEV 的很大一部分。

在過去的幾年裡,我們觀察到預言機欺騙自己的協議以贏得清算,並通過極端的 gas 競拍來贏得 spike MEV。Spike MEV 也可能由黑客攻擊、NFT 空投和其他異常事件創建。因為它不能分成小數據包,Spike MEV 對協議操作有巨大的影響。協議設計必須考慮到不常見但可能非常大的惡意激勵。

另一方面,DEX 傾向於隨著外部市場的波動而變化,在其市場中來回波動,創造 “流量”MEV。流 MEV 的特點是更頻繁、更小的 MEV 數據包。AMM 特別有趣,因為它們的用途與 MEV 密不可分。它們的存在是為了跟踪外部市場。在 AMM 機制中,通過向提取者贈送一些價值,從而將恆定函數推向一個 “合理的” 價格,最終能夠追踪外部市場價格。實際上,這種 AMM 機制通過提取 MEV 的 “套利者” 保持高效。2018 年中後期的第一波 AMM(首先是 Bancor,然後是 Uniswap)開始在他們的訂單簿中建立流量。MEV 相應增加,並引起了對該領域的極大關注。當然,早在 2018 年,Uniswap 流動性池的規模就只有幾百萬(如果是的話!),而且資產要少得多。

當時的 MEV 研究幾乎不存在,當然,甚至沒有被稱為 MEV。大多稱其為搶跑交易 (frontrunning),從傳統金融交易借來的名字,“DEX 搶跑” 或者 “清算搶跑”。我們知道它不僅僅適用於訂單插入。我們從理論上理解了尾追交易和三明治攻擊,並且我們知道如果對提取器有利可圖,交易可能會延遲或導致回滾。但我們並沒有對其形式化下來,也沒有可供實踐的環境。

老牌的 DeFi 可能已經悄悄地構建了創建 MEV 所需的環境。然而,沒有人真正在意。然而對狀態的爭奪還不夠激烈,因此 MEV 回報還沒有出現。因為沒有人有這方面的實踐經驗,所以我們甚至不知道提取出現時會是什麼樣子。

Flashbots 形成時期 (2019–2020)

隨著 2019 年 4 月 Flash Boys 2.0 的發布,MEV 研究開始流行。這篇論文非常好。有空的時候,再去讀一遍。然後谷歌每個作者。它是協議和機制設計者的基礎論文。它將永遠成為標準課程的一部分。但如果沒有 Tina,我想它可能也就到此為止了。

Tina 和我於 2018 年初在某家 VC 的辦公室相遇。我們是通過一個共同的朋友聯繫起來的,我們的演講稿完全不相干。我當時正在推廣 Summa 的 HTLC 變體,當我們了解跨鏈協議的局限性在於需要兩個在線參與方(以及市場對複雜性的認可度的局限性)時,它最終會被淘汰。Tina 正在推廣一款關於在農場擠奶的社交區塊鏈遊戲(與後來推出的 CoW Swap 無關)。但我們對衍生品挖礦都很感興趣,並且對如何實現有一些想法。我們趕上了熊市中的每一次黑客馬拉松。她有一種天賦,能超前地想到一些觀點,並圍繞這些觀點組建團隊。她的黑客馬拉松項目是 CarboClan,在挖礦衍生品的想法之上構建了 honeylemon(但沒有奶牛)。

進入 2019 年下半年,Tina 開始組織活動。她在短短一周內就組織了 defi.wtf 活動,當時與大阪 DevCon 一起進行。。而下一次會議 macro.wtf ,僅在 3 週後就召開了。Pirate Ships 在那之後不久就開始了。“Pi-rate Ship” 這個名字來自我們 2019 年在 EthDenver 上開的一個關於 flashloans 和 flashmints 的笑話。Pirate Ships 是由 Tina 在舊金山、紐約和其他地方舉辦的沙龍式聚會。你可以順道拜訪這艘船,找到一群不拘一格的研究人員、工程師、運營人員、網絡攫利者和其他加密從業者。有些會有駐場研究人員,有些僅會有一個話題或主題,有些人只是在波多黎各和碰巧在那裡的人呆上一周。Ships 從 2019 年底開始運行,那時正是新冠爆發期,在那吸引了最忠實的加密遊民。

與 Flash Boys 2.0 論文相比,Flashbots 的存在要歸功於 Pirate Ships。它是作為一個永久的沙龍而誕生的。MEV Ship 成立於 2020 年年中,並自然地從線下面對面擴展到線上。其他 Flashbots 創始人和管理人員—— Stephen、Phil、Alex —— 先後被拉進了這艘船(你仍然可以在 Flashbots 文檔中找到一些相關故事)。最終,Ship 正式更名為 Flashbots,戴上可愛的機器人表情符號,並延續下來。

整整一年都是漫長的突破時間。Flashbots Research(原名 MEV Ship)首次亮相並將 MEV 推向以太坊對話的中心。DeFi Summer 已經開始,但我們還不知道 MEV 是什麼。mev-explore 和 mev-inspect 的發佈為鏈上可用的 MEV 提供了粗略的參考數據,這使得它突然間變得有形可視,而不再是抽象的理論。**隨著那年秋天 Flashbots Auction 的宣布,MEV 提取工具也指日可待。地上有錢,自然人們就會爭先恐後地撿起來。

MEV Ship 為 Flashbots 奠定了基礎,並樹立了推動組織發展的協作研究和實驗文化。多年來,源於這種文化的清晰使命定義了 MEV 的敘事。產品化的 MEV 提取是不可避免的,但 Flashbots 的文化和精神卻不是這樣。

專業化時期 (2021 — 至今)

MEV 船和 Flashbots 光環理所當然地吸引了(大部分都是日後常駐的)技術人才。Flashbots Auction(mev-geth 和 flashbots 中繼)於 2021 年 1 月啟動—— 距離宣布僅 3 個月。時機再完美不過了。Mev-geth 在以太坊歷史上最大的增長開始時推出,並且(自然地)MEV 生成量相應大幅增加。

在 Flashbots Auction 之前,一些勇敢的搜索者通過將交易以特定的 gas 價格廣播到交易池來提取 MEV。這是不可靠和低效的。它要求搜索者在單個區塊範圍內查看交易池中的交易,並進行模擬、提取和廣播。1559 之前的費用語義和交易池的普遍不可靠性使這個過程變得複雜。假設區塊是按費用排序的,搶跑交易將選擇費用以嘗試在目標之前立即執行。Spike MEV 交易只會支付驚人的 gas 價格。由於搜索者使用的是公共交易池,因此實時拍賣非常激烈。一團糟,但非常有趣。

Flashbots Auction 的相對簡單性推動了它被採用。歸根結底,它是一個允許搜索者提交交易捆的單個 RPC 端點。交易捆應該完全按照指定的方式包含在塊中,並且回滾應該導致交易捆被丟棄。這為專業化創建了一個簡潔的界面。搜索者尋找 MEV,捕獲它,並將其固定在優質的交易捆中,然後將其傳遞給礦工以打包在鏈中。Flashbots Auction 很快就定義了提取,彼時其他系統與其都不太相關。

正如我們在 mev-boost 中看到的,Flashbots Auction 的後來擴展是將 “Builder (構建者)” 與 “Proposer (提議者)”(礦工和質押者的通用術語)分開。我第一次聽說 proposer-builder 分離(“PBS”)是在 EthBerlin 2019 上。當時 Will 正在研究 eth2,他教會了我很多無狀態以太坊設計下的關於狀態見證生產和更新的設計。我不記得我們當時怎麼稱呼它,但它被概念化為一個協議授權的具有額外職責的專門節點。無狀態以太坊死於 Covid。MEV PBS —— 在 mev-boost 中實例化—— 存在於協議之外。一種基於市場的專業化,而不是協議指定的專業化。

今天,我們擁有相對成熟的 MEV 供應鏈。搜索者在交易流中挖掘 MEV,相互競爭峰值和流量。搜索需要技巧和高度專業化。他們秘密行事,因為他們需要保持對其他搜索者的優勢。構建者接受來自搜索者的交易捆並將它們構建成塊。搜索者和構建者俱有共生關係。構建者依賴於搜索者來提取 MEV,而搜索者依賴於構建者誠實地打包交易捆的內容。

構建者從提議者(礦工或質押者的通用術語)處購買將他們的區塊打包到主鏈的權利。提議者擁有協議授予的權利,可以將區塊添加到鏈中,並選擇支付最多 MEV 的構建塊。用戶創建 MEV,搜索者提取它。搜索者向構建者支付費用;構建者向提議者支付費用。潤滑齒輪、組裝區塊,然後交易進入鏈條。周而復始。

既然我們談到了這個話題,那麼就簡單說一下。交易捆有一個意想之外的副作用:會導致搜索者順便補貼提取目標的交易費用。當搜索者將用戶交易打包進交易捆中時,該用戶交易會比其他情況下更早、更可靠地確認。搜索者提取的 MEV 部分支付給供應區塊鏈上的構建者和提議者。這有效地將一些提取的 MEV 轉換為交易捆的交易費用。本質上,提取的 MEV 向提議者支付了 “影子費用”。一筆交易的優先級首先由它的 MEV 決定,其次是它的協議費用。

提取意外削弱了 EIP-1559 的作用。非捆綁交易在 basefee 之上添加 gas 小費。另一方面,交易捆實際上仍然是第一價格拍賣,是在基本費用上添加固定小費,而不是按照 gas 添加小費。也就是說,現在有兩個相互依存的費用交易:一個是用於 MEV 交易的影子市場,一個是用於其他所有交易的常規市場。MEV 購買優先權。我們(自信而正確地)在 1559(當然還有所有其他費用機制)之前就很好的預測到了影子費用交易。我們沒有預料到的是正使用 MEV 交易路徑。由於提取是在幕後進行的,因此,用戶甚至不知道它的存在,就能從側市場中獲益。

從機制設計的角度來看,MEV 驅動的 PBS 很可能不是 “ 安全的 “ 或 “ 激勵兼容的”。到目前為止,Flashbots MO 一直依靠誠實假設來填補激勵機制的空白。然後,他們將這些假設確立為規範的市場行為。為什麼構建者不拆分交易捆並直接提取 MEV?為什麼構建者不打包回滾的交易捆?因為違反這些市場規範的行為會導致搜索者停止使用中繼。我們認為,迭代遊戲和通過終止遊戲以提取 MEV 相比,前者更有利可圖。但長遠來看,我不確定它是否能夠撐得起峰值 MEV 以及垂直集成。

可以暫時忽略拍賣的激勵不兼容性。市場規範就足夠了。機制設計會屈服於市場壓力。利潤率壓縮是當今 MEV 供應鏈唯一相關的問題。由於一個提議者擁有選擇區塊的專有權利,因此構建者必須在價格上進行競爭。他們被迫放棄越來越多的 MEV 份額給提議者,並從搜索者那裡拿走更多來支付它。MEV 利潤率已經急劇下跌,而其中提議者佔據了最大份額。

從根本上說,提議者提取租金。構建者和搜索者沒有從其他任何人那裡購買的選擇權,也不能拒絕購買。提議者已被協議授予選擇下一個區塊的專有權利,並且可以在不受監督的情況下行使該權利。套用一位相當著名的政治家的話:“提議者得到了這個東西,而且這他喵的是黃金。他們不會白白放棄它的。” Rod 和提議者一樣,被神秘的協議怪授予了一些非常有價值的東西。這不是道德或自然權利。它是由協議規則授予的,可以由人類更改。無論如何,提議者因幫助擴展區塊鏈而獲得報酬,然後構建者向提議者支付費用來以特定方式擴展它。不得不說,得到兩倍回報真是太好了。

在出現 MEV 提取之前,排序是一個無足輕重的作用;區塊增發的補貼是主要的激勵因素。因此,權利被免費並隨意分配。這就是為什麼提議者不為此權利支付任何費用。它曾經幾乎一文不值。現在,排序權意味著能夠獲得大量 MEV,這種不對稱的權力關係扭曲了 MEV 供應鏈。該領域的研究正在進行中。似乎很可能會看到相關提議的協議機制來解決這個問題。

Sunny 提倡對進行中的交易進行門限加密。加密交易阻止提議者在交易被排序之前了解到交易的 MEV 值。就個人而言,我不相信 MEV 能被清除。我對在分叉選擇規則中包含 MEV 的設計感興趣,將排序權出售給最高出價者,並保留大部分提取的價值用於協議內重新分配。擁抱 MEV → 提取 MEV → 徵用 MEV。

MEV: 第一個五年

那麼,這五年給我們留下了什麼?五年前,MEV 還只是一種新奇的想法。這是在一次公事結束後,研究員在晚餐上酒差不多喝光的時候談到的。MEV 等待著 DeFi 活動和實踐經驗的結合的時機。就在我們進入 2021 年牛市時,Flashbots 抓住了 MEV 研究思維,並一路上揚。

現在,我們會舉辦 MEV 座談會。我們把搜索者和開發者聚在一起討論 MEV-aware 協議設計。市場結構已確定為三角色配置,並開始測試其極限。儘管仍然尊重 Pirate Ships 的願景,但以太坊上的提取已經專業化。展望未來,MEV 將不會由信仰或研究來定義。MEV 的敘事現在屬於利潤率。

縱觀其歷史,人們(包括我)稱 MEV 是危險的或邪惡的。“盜賊 (theft)” 這個詞被廣泛傳播了不止幾次。現在來說,我認為做出價值判斷是不合理的。MEV 是事實。再多的哲學思考、研究或魯布·戈德堡也不會改變這一點。這就是為什麼我很高興看到有競爭力的 MEV 提取供應鏈。專業化的 MEV 是可預測的 MEV;可預測的 MEV 是有用的 MEV。我們還不夠聰明,無法提前規劃市場,所以在找到實用的地方就應該充分利用它。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。