GHO、crvUSD 或動搖 DEX 上的穩定幣格局。

原文:On-chain Insights: Stablecoin Trading Volume Dominance in DeFi(21shares)

作者:21shares

封面: Photo by Maxim Berg on Unsplash

編譯: Katie 辜,Odaily 星球日報譯者

數據結論前置

- 穩定幣對在去中心化交易所(DEX)的交易量中佔比 79% 。

- USDC 是 DEX 上交易量最大的穩定幣,佔 60% 的主導地位。

- 穩定幣 MIM 和 UST 曾經在 Curve 上的交易量合計為 63% ,但自從 Terra 崩潰以來,曾經的輝煌戰績已經一去不復返了。

- Uniswap 在穩定幣對 1 的交易量上趕上了 Curve。前者占主導地位的 41% ,後者佔 46% 。

- 以太坊是最主要的網絡,處理了 79% 的穩定幣交易量。第二大網絡是 BNB Chain,處理 8% 的穩定幣交易量。以太坊的擴展解決方案,如 Optimism 和 Arbitrum,分別佔 3% 和 5% 。

背景

美元穩定幣是推動主流採用的數字資產殺手級用例。2022 年,Tether 處理了 18.2 萬億美元的結算額。這比 Mastercard 的業務量(7.7 萬億美元)高 136% ,佔 Visa 業務量(14.1 萬億美元)的 30% 以上。美元穩定幣作為 DEX 和幾個智能合約平台(如以太坊和 Solana)的主要交易手段,在 DeFi 中(對於投資者)也發揮了重要作用。去年, 70% 至 80% 的交易量來自穩定幣對。

分析每個穩定幣的交易量對投資者是至關重要的:

- 每個穩定幣的特徵。

- 每個穩定幣在 DEX 和智能合約平台(鏈)中的主導地位。

- 按交易對類型劃分的每個 DEX 的交易量來源。

分析涵蓋範圍:

- 穩定幣:USDT、USDC、BUSD、GUSD、USDP、TUSD、DAI、sUSD、MIM、LUSD、USDD、UST、FRAX。

- 鏈:以太坊,BNB Chain、 Avalanche、 Polygon、 Optimism、 Arbitrum。

- DEX:Uniswap、 Curve、 Sushiswap、 GMX、 Trader Joe、 Pancakeswap、 Apeswap、 DODO、 Biswap、 Velodrome、 Shibaswap、 Hashflow、 Platypus Finance。

五大關鍵點

1. USDC 是在 DEX 上交易的首選穩定幣

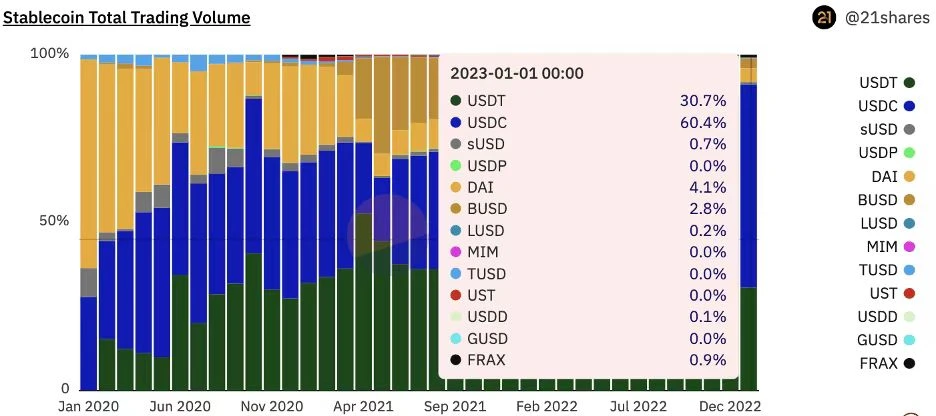

圖 1 :穩定幣總交易量優勢。

在 CEX 上,USDT 和 BUSD 是交易量中領先的穩定幣,佔 64% 和 36% 的主導地位,而截至 2023 年 1 月,USDC 僅佔約 0.3% 。然而,USDC 是穩定幣的首選,在 DEX 上擁有 60% 的穩定幣交易量主導地位,而不是 USDT 和 BUSD。此外,USDC 是以太坊、Avalanche、Polygon、Arbitrum 和 Optimism 上領先的穩定幣。

儘管 USDC、BUSD 和 USDT 存在中心化問題,但這三種穩定幣在 DEX 上擁有最大的份額。對於 DAI、MIM 和 FRAX 等去中心化穩定幣來說,它們在交易量上的市場份額在 2022 年逐漸萎縮。2023 年,AAVE 和 Curve 可能會推出自己的去中心化穩定幣 GHO 和 crvUSD,這些穩定幣都是加密資產的超額抵押。這些具有不同機制的新型穩定幣也可能成為 USDC、BUSD 和 USDT 的潛在挑戰者。

2. 自 Terra 崩潰以來,UST 和 MIM 在 Curve 上的交易量已經全軍覆沒

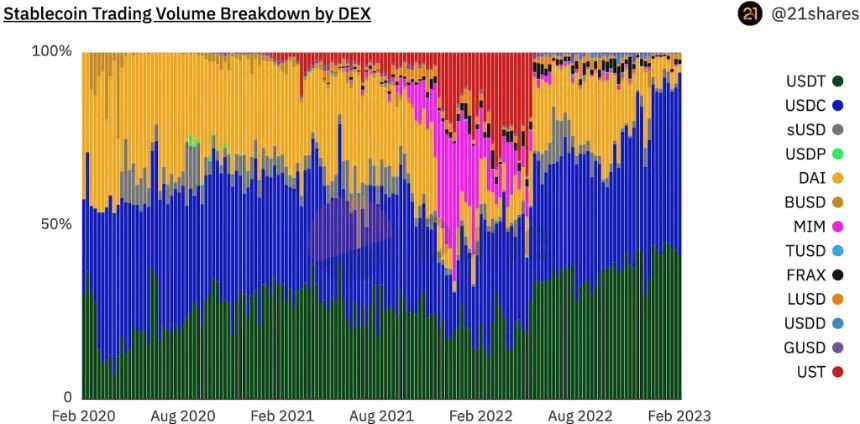

圖 2 :在 Curve 上的穩定幣交易量明細。

Curve 一直是穩定幣交易的主要戰場。它的大部分交易量來自最大的穩定幣流動性池 3 Pool 的組成部分,該池由 USDT、USDC 和 DAI 組成。然而,從 2021 年開始,算法穩定幣 UST 已經成為人們關注的焦點。它最出名的是它的收益率機會,用戶可以將 UST 以 19% 的 APY 存入 Anchor 協議。穩定幣 MIM 背後的協議 Abracadabra 看到了這一機會,並圍繞 UST 推出了 “degenbox” 戰略。該策略允許用戶通過利用 MIM 和循環策略獲得額外的 UST 收益。憑藉這兩種穩定幣所能提供的高收益率,UST 和 MIM 在 2022 年 1 月以 150 億美元的總市值成功躋身穩定幣前 8 名。同月,他們還在 Curve 上的總交易量上增加(flip)了 USDT 和 USDC 的交易量,佔 46% 的主導地位。

然而,Terra 建立的算法模型被證明是不可持續的。結果,UST 大幅跌破 1 美元掛鉤匯率,從此一蹶不振。與 UST 密切相關的 MIM 市值也大幅下降,表明持有人正在退出其持有的 MIM 份額。UST 崩盤一個月後,UST 和 MIM 在 Curve 上的交易量下降到僅 2.2% 。

3. Uniswap 正在穩定幣對交易量上追趕 Curve

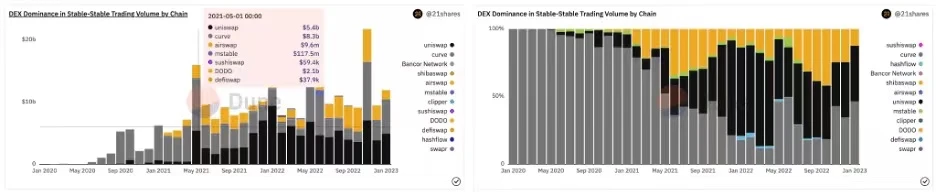

圖 3 :DEX 在穩定幣對交易量中的主導地位。

從 2020 年到 2021 年初,Curve V1 以 70% -90% 的 “穩定幣對交易量” 佔據主導地位,這要歸功於它們的低費用和穩定幣對交易(Stableswap)機制提供的低波動。與 Uniswap V2 的恆定公式(其中流動性在價格曲線上均勻分佈)相比,Curve 的穩定幣對交易可以更好地利用流動性。因此,交易者傾向於使用 Curve 來進行穩定幣交易。

2021 年 5 月推出的 Uniswap V3,通過引入集中流動性解決了流動性提供效率低下的問題。流動性提供者(LP)現在可以在特定價格區間內配置資本。就穩定幣而言,其價格通常保持在 0.99 美元至 1.01 美元之間,集中流動性可以幫助交易者獲得更高的流動性,並以更低的利差進行交易。由於 Uniswap V3 的改進,他們在 “穩定幣對” 交易量中的主導地位在一個月內從 6.2% 上升到 34% 。

Uniswap 目前在 “穩定幣對” 交易量中市場份額的另一個關鍵催化劑是 2021 年 11 月為穩定幣池引入了 1 個基點的收費層。最初,Uniswap V3 中最便宜的收費標準為 5 個基點,而其他競爭對手如 Curve 僅對 3 Pool(USDT-USDC-DAI)收取 3 個基點,DODO 對 USDT-USDC 池收取 1 個基點。在穩定幣池的新收費層推出後,Uniswap V3 穩定幣對的交易量增長了 88% ,其交易量主導地位也從 32.7% 增加到 52.4% 。另一方面,Curve 和 DODO 的主導地位在 2021 年 11 月分別下降了 11% 和 10% 。

為了應對 Uniswap V3 的激進定價,Curve 還在 2022 年 5 月將 3 Pool 的費用從 3 個基點降至 1 個基點。結果,他們在 “穩定對” 交易量中的主導地位從 11.8% 反彈至 46.5% 。

4. 穩定幣在 DEX 交易上的效用比

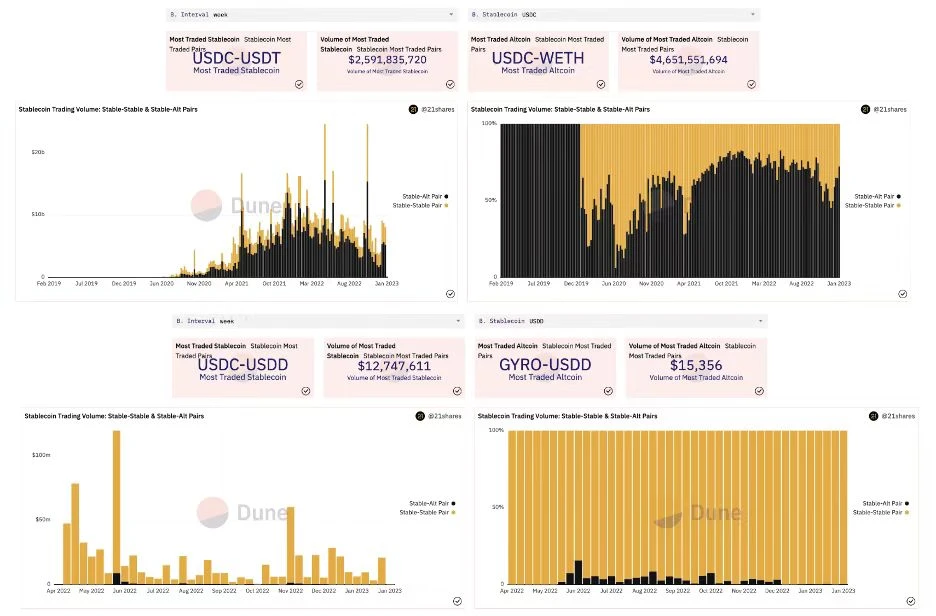

圖 4 :按交易對類型劃分的 USDC 和 USDD 交易量。

該指標比較了穩定幣對之間以及 “穩定幣-競爭幣” 之間的交易量。穩定幣在 “穩定幣-競爭幣”(Stable-Alt)交易量中所佔比例較高,這意味著它在 DEX 交易中更具實際效用,因為它為 DEX 上的交易者提供了一種交易媒介。另一方面,“穩定幣對” 的交易量主要來自交易員進入或退出穩定幣頭寸。因此,擁有高 “穩定幣對” 的交易量並不能展示出在 DEX 上交易的實際效用。

穩定幣還有其他效用,如全球匯款、衍生品交易、CEX 交易、支付手段等。然而,我們應該意識到,提供高利率等 “人為效用” 並不是實際效用。因此,在分析穩定幣是否在 DEX 交易中具有實際效用時,這一指標可以作為風險評估的一部分。

總結

穩定幣將繼續成為 DeFi 不可分割的一部分。雖然大部分交易量由 USDC 主導,但最終贏家尚未確定。即將推出的 GHO 和 crvUSD 等去中心化穩定幣可能會動搖 DEX 上的穩定幣格局。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。