DAO 是個組織框架,這個框架可以套用在任何領域的應用上

作者: veDAO

封面: Photo by Shubham Dhage on Unsplash

一. Web3 風險投資特點

Web3 風險投資, 又稱為 Web3 創業投資,主要是指向 Web3 初創項目提供資金支持並取得該項目股份(主要通過持有項目或協議的 token 的形式)的一種融資方式。Web3 風險投資一般投向被認為新興、發展迅速、具有高增長潛力或者已經表現出高增長的早期 Web3 項目或協議。新項目是否有真實需求,能否被市場所接受,也是不確定的。所以 Web3 風險投資中有很多的不確定性,給投資及其回報帶來很大的風險,但是不容否認的是 Web3 風險投資風險雖然高,但投資回報率也高,過去的數據表明,Web3 風險投資往往能夠獲得幾倍到上千倍的投資回報。

二. Web3 風險投資的作用

Web3 行業的快速崛起離不開風險投資,風險投資是造就 Web3 行業創新和技術進步的催化劑。風險投資作為一種能夠承受高風險、追求高回報的權益性投資,能夠發揮融資作用,為具有強烈資金需求、高風險和高潛在回報的 Web3 行業技術創新活動和項目或協議提供資金。Web3 創新活動是一項有成本的活動,與 Web3 技術創新相關的項目或協議需要資金投入以支持其研發和運營,加之 Web3 技術創新尚處於萌芽階段,發展軌跡和成長性尚未明確,成功與否面臨著巨大的不確定性,Web3 風險投資作為一種特殊的金融中介,可以獲得一部分 Token,除了共擔損失,還能夠共享技術創新帶來的收益。因此,在 Web3 技術創新伴有的潛在高收益驅動下,Web3 風險投資發揮融資作用,解決 Web3 技術創新的融資受限問題,能夠為其提供基本的 “資源” 保證,從而更好地支持技術創新的發展。當然對於獲得私募型風險投資的項目或協議,其還能獲得特有的非資本增值服務,這包括提供戰略規劃、開發落地、市場營銷、財務預算、人力資源管理等諮詢建議,其篩選、監督、指導和認證作用均有利於促進 Web3 技術創新成果的實現。

三. 兩種募資形態

根據當前 Web3 風險投資行業發展現狀,可以分為私募和公開拍賣兩種募資形態。

3.1、私募

私募就是通過非公開發售的方式募集資金,募集的對像是少數特定的投資者,包括機構和個人(類似傳統金融裡的天使投資人);Web3 項目或協議能夠獲得私人資本(比如 A16z、Paradigm、Coinbase Ventures、Polychain Capital、Pantera Capital、Sequoia Capital 等中心化的風險投資基金,也包括一些知名的當前處於快速發展中的去中心化的投資型 DAO)的投資,首先,項目獲得了一個長期的合作夥伴,即投資者可以為你提供人脈關係、技術方案和額外的運營治理方面的建議,同時私募投資者一般都是不會像散戶那樣迅速拋售項目代幣的大股東(通常會有兩年到四年不等的解鎖期,其中還會包含一年的鎖定期);其次,如果私募投資人比較知名,則對於項目來說,該投資人的背書也是絕佳的營銷素材,給項目帶來不錯的營銷價值。比如 a16z 的運作模式:營銷團隊(幫助引流)+人才團隊(幫助招聘)+市場開發團隊(幫助獲客)+一個研究團隊(幫助解決問題)=所投項目或協議的成功。

但是項目採用私募形式募資時,代幣以市場價格的一定折扣兌換成穩定幣時,折扣一般在 30% – 50% 的範圍浮動,折扣力度很大,雖然私募的 Token 一般都有解鎖期和鎖定期,但對社區的普通投資者來說,代幣價值被市值顯著稀釋,總有市值的價差被人提前捕獲的感覺,同時擔心 Token 會被壟斷,參與群體將變得十分有限,Token 價格容易被操縱; 知名 Web3 風險投資機構基本都是帶有不同標籤的中心化實體,很難避免他們為了自己的利益通過操縱、爆炒從中獲取高溢價收益,這與去中心化、用戶擁有、共同富裕的初衷信仰相背離。選擇私募這種募資方式有利有弊,就是選擇了讓利給資本以換取特定資本的合作關係、穩定性和營銷價值。

3.2、公開拍賣

公開拍賣募集資金則是通過公開發售的方式進行,面對的對像是廣大社會投資者,即社會不特定的投資者,Web3 公開拍賣募資形態具有公開、小額、大眾的屬性,是指 Web3 項目或協議首次以資產數字化產生出來的區塊鏈數字資產,以產品錨定、資產債券、眾籌的方式籌集通用數字資產的行為。

ICO Initial Coin Offering,首次代幣發行。在加密貨幣中籌集資金的第一種方式,項目將從社區本身籌集資金,而不是通過第三方。

IEO Initial Exchange Offering,初始交易所發行。ICO 的下一步,也是籌款項目,但開始出現第三個中介,也就是像幣安這樣的中心化交易所。

IDO 狹義:Initial DEX Offering,初始 DEX 發行。DEX,即 Decentralized Exchange,去中心化交易所。IDO 是一種通過第三方籌款平台進行籌款的形式,與 IEO 區別在於,代幣會在 Uniswap、SushiSwap、PancakeSwap 、Balancer、PolkaStarter、DuckStarter、DODO 、Bounce、Mesa、等去中心化交易所上市;廣義:Initial Digital Assets Offering,即首次區塊鏈數字資產的發行,從廣義上 IDO 定義與 IXO 重合.

ITO(Initial Twitter Offering),首次推特發行。由 Web3 隱私產品 Mask Network 發起,借用推特的包容性,直接引用了推特龐大的流量

IWO Initial Wallet Offering,首次錢包發行,允許新項目在錢包平台上以平台幣或其他形式籌集資金,用戶可通過錢包直接訪問應用。

IGO Initial Gaming Offering,初始遊戲發行。與其他項目類似,遊戲也需要管理代幣、貨幣等,因此他們也可以通過出售這些代幣來籌集資金。隨著區塊鏈遊戲的發展,IGO 被認為是加密貨幣市場的下一個趨勢。

INO Initial NFT Offering,非同質化通證首次發行平台。基於 xNFT Protocol 的全球首個非同質化通證發行平台,特點是支持三鏈發行(BSC、HECO、ETH),囊括了目前市場上比較熱門的生態。

圖表 1、Web3 行業 IXO 簡介

數據來源:veDAO 研究院

公開拍賣使得項目方可以在自由市場快速的募集到多元化資金,也可以在較低折扣的情況下就獲得了大量資金。拍賣本身還可以作為一種營銷活動來推動協議被市場認知和使用。相對私募募資,公開拍賣募資也更符合 Web3 的去中心化和用戶所有的精神,更容易獲得社區的支持。

公開拍賣的實現有賴於人群效應,需要較大的運營力量激起市場充足需求,公開拍賣的解鎖期和鎖倉期要求較弱或基本沒有,所以拍賣所帶來的拋售壓力需要考慮,公開拍賣麵對的多是散戶投資者,當前的市場環境散戶很難像機構投資者一樣成為長期、穩定的代幣持有者。以上就是項目或協議選擇公開拍賣進行募資時所面臨的問題。

目前公開平台可大致分為綜合性 CEX、DEX 平台與專門服務公開拍賣的中心化和去中心化拍賣型平台(詳細見圖表 2)。DEX 平台可以為項目方提供從通證發行到建立流動性等一系列的功能;專門的拍賣型平台可以專門為項目方提供多樣的通證發行與拍賣策略,但無法直接為 Token 創造流動性池。當前的公開拍賣平台在價格發現機制、白名單機制、准入機制等方面也都存在各自的特點,基本能滿足項目方首次公開拍賣的多元需求。

數據來源:https://cryptorank.io/fundraising-platforms/ico

拍賣型平台大多采用拍賣方式來發行通證,拍賣方式主要以固定匯率拍賣、荷蘭式拍賣、批量拍賣等為主。

四. DAO

Web3.0 的革命性在於建立一種新型社會協作模式和利益分配機制,這種社區型生態共榮模型特點有開放生態、共榮、核心環節自治,這種生態共榮模型以 DAO 為載體,是一種新的民主化公司製度。

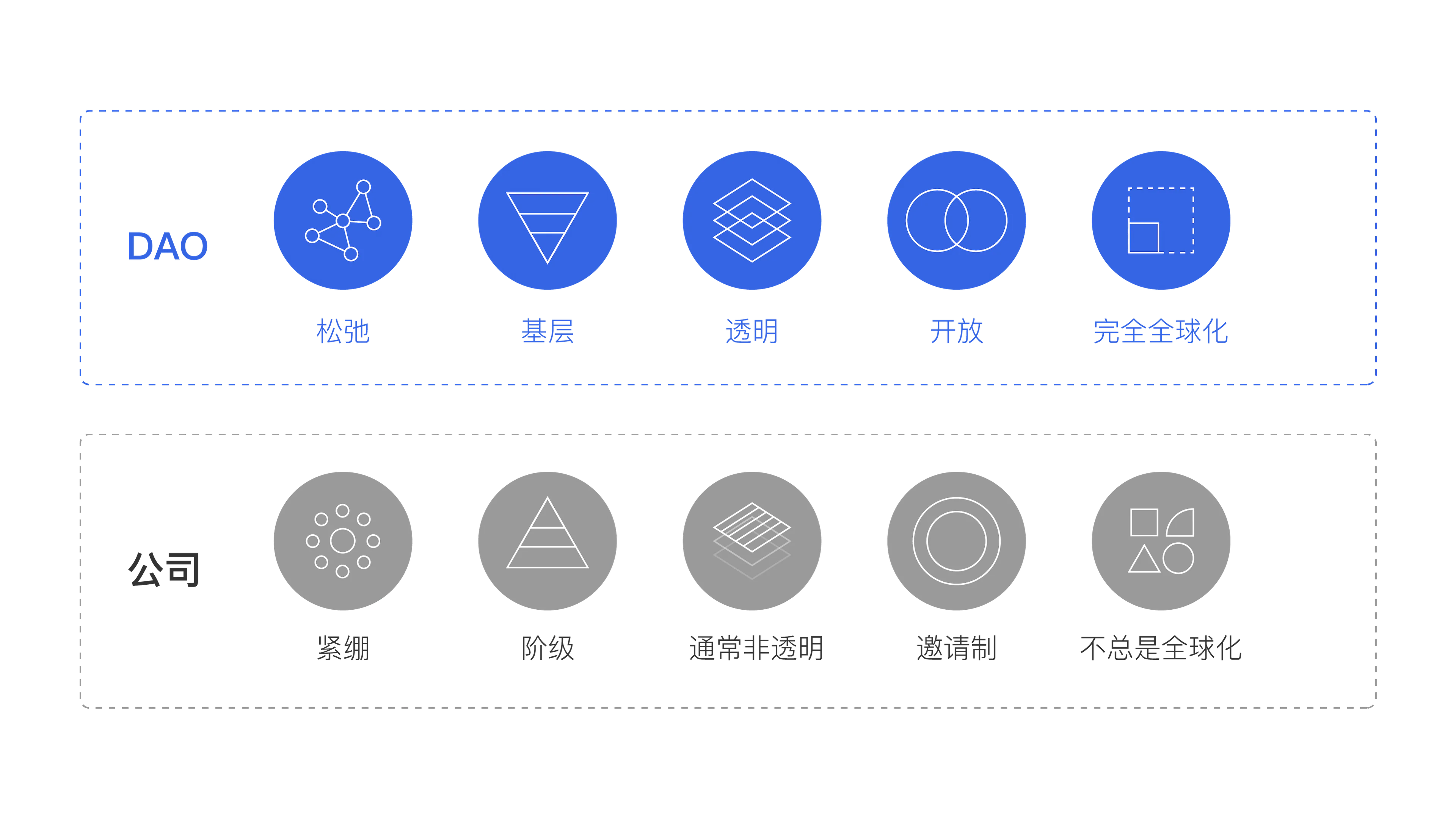

DAO,即去中心化自治組織,是一種基於區塊鏈技術的數字世界組織形態,它的組織規則由分佈式的程序執行,能使參與者的利益一致,並且共同實現組織目標。

DAO 又可以被稱作是以某種特定協作目的,基於共識機制聚合而成的社區。DAO 是一種基於區塊鏈技術的新的治理社區,是一種助力項目融資和分享利益的組織形式。相對傳統公司組織形式,DAO 有去中心化、高度自治和組織協作的特點。

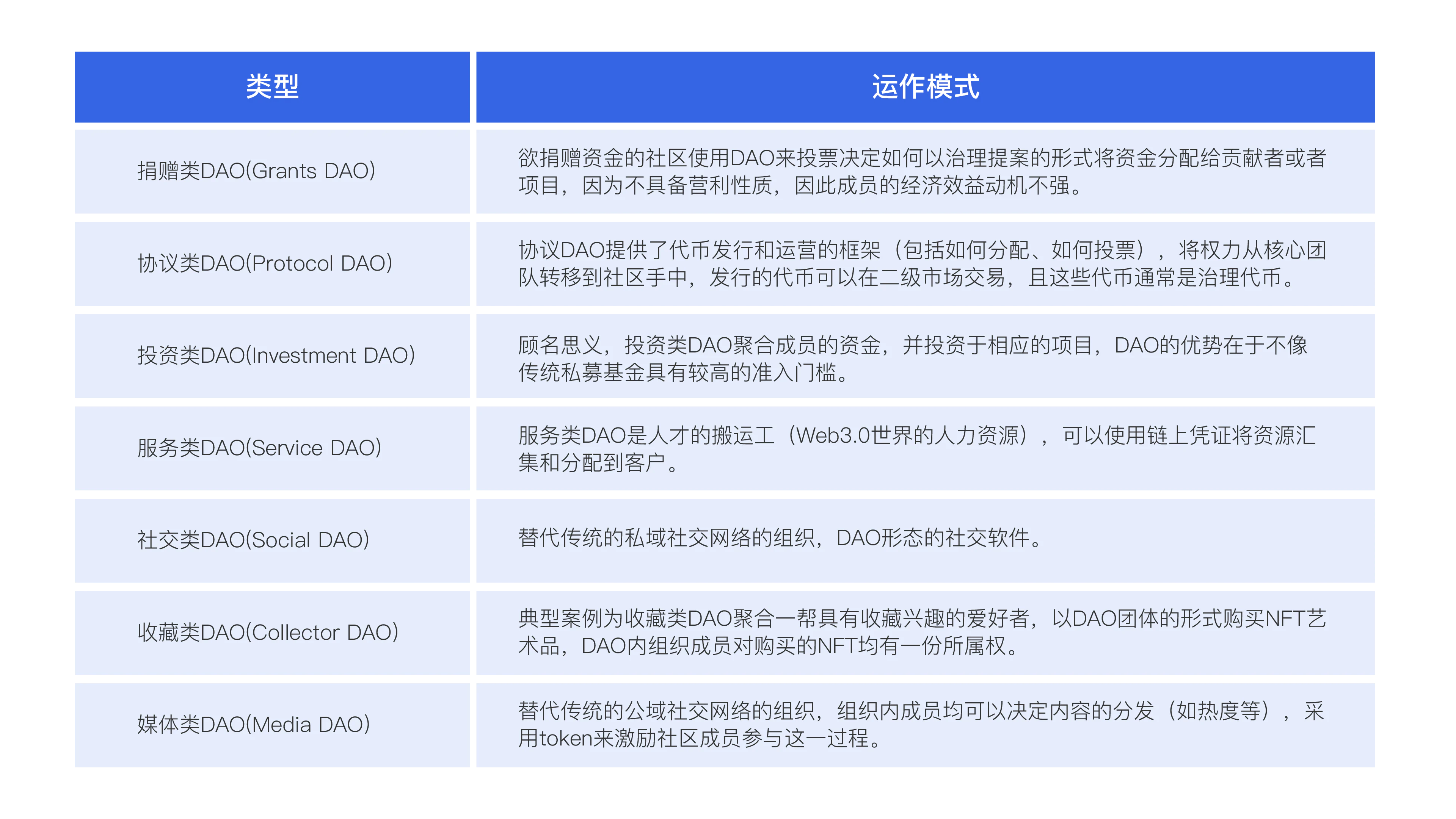

從 DAO 目前的整體生態來看,可以分為 DAO 底層基礎設施、應用類 DAO。應用類 DAO:根據 DAO 組織不同的協作目的和職能,可以分成捐贈類 DAO、投資類 DAO、協議類 DAO、服務類 DAO、社交類 DAO、收藏類 DAO、媒體類 DAO 等。

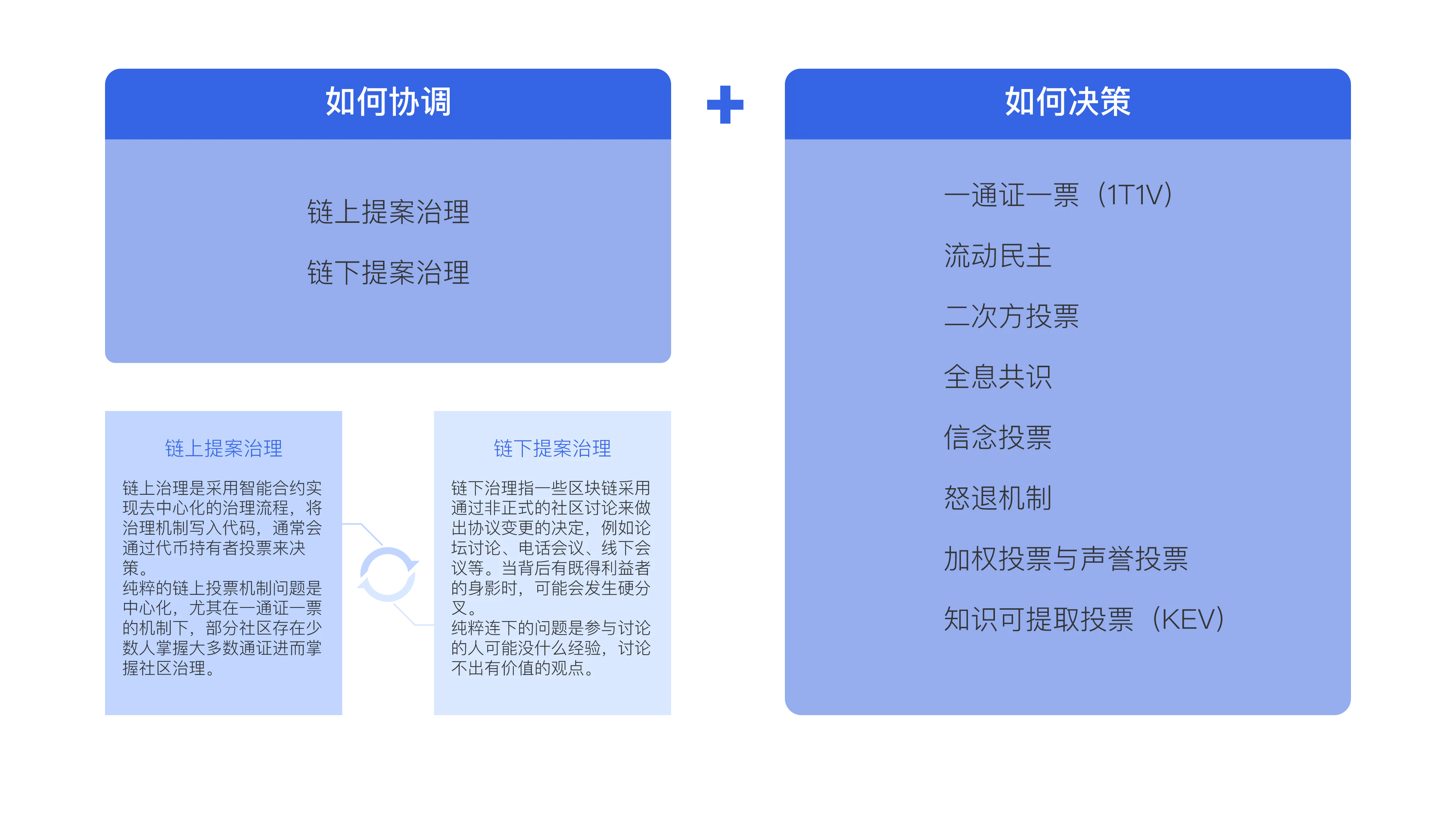

DAO 的治理框架主要集中於 “如何協調” 以及 “如何決策” 兩個核心步驟。針對 “如何協調” 的問題,可粗略地分為鏈上提案治理和鏈下提案治理,而我們知道 DAO 目前的核心決策方式是投票,那麼 “如何決策” 的問題則重點解決採用何種投票機制。鏈上提案治理是 DAO 治理中最基本的環節,採用智能合約實現去中心化的治理流程,將治理機制寫入代碼,通常會通過代幣持有者投票來決策。而鏈下提案治理則是一種輔助手段,通常採用在鏈下進行非正式的社區討論,避免過多佔用鏈上資源。

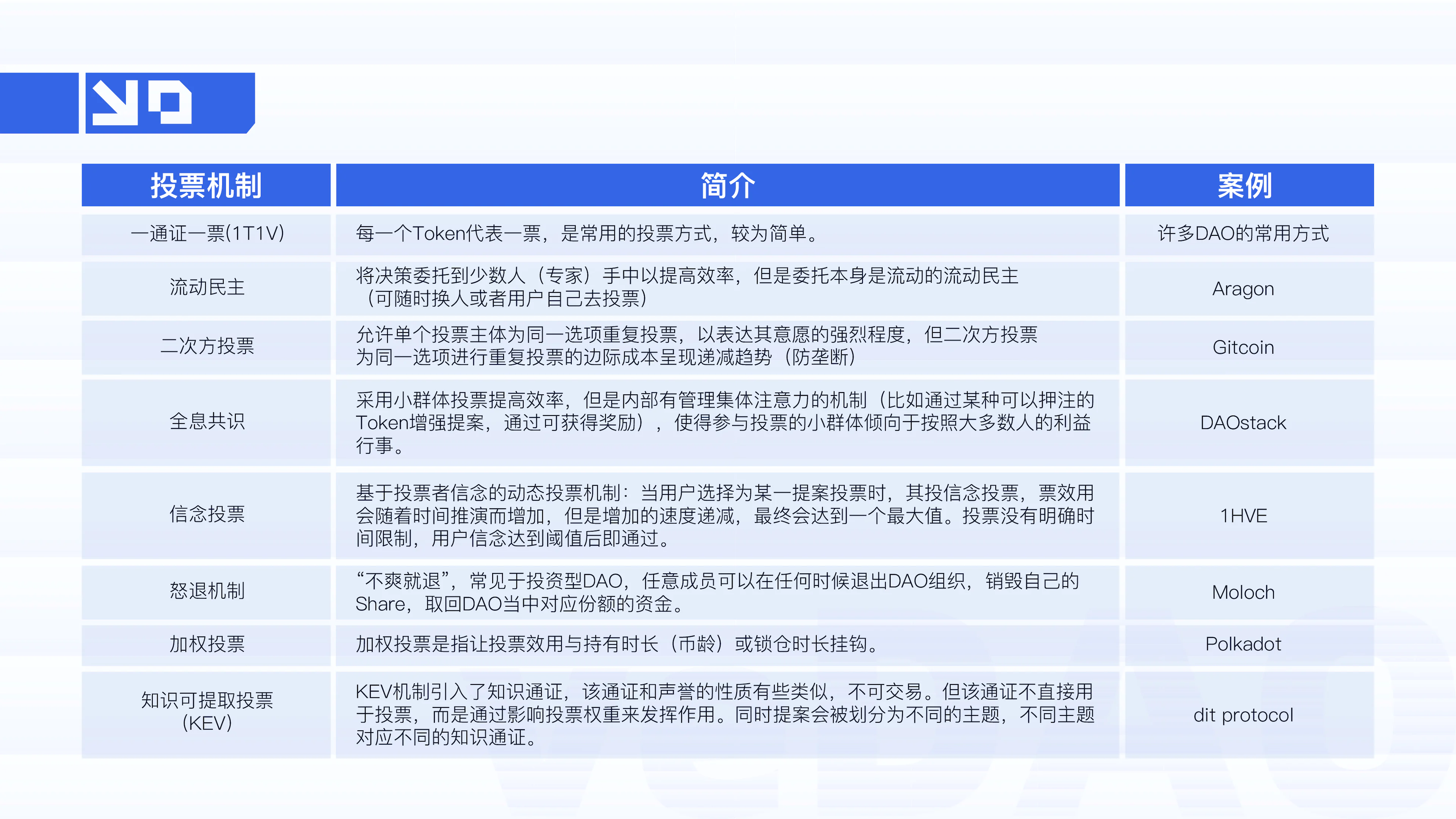

DAO 的投票機制中最為簡單的就是一通證代表一票(1T1V),但這個投票機製本身有不少缺陷,需要長期持續迭代。我們知道,追根溯源,傳統意義上一個去中心化社區要通過治理方案理論上需要>50% 的 Token 持有者通過。然而這就導致幾個問題:1、不是所有方案參與者都有興趣參加(尤其是持有份額較低的人);2、參與投票的人經驗不足(烏合之眾多而有能力者沒有發言權);3、提案在 Token 投票機制中沒有輕重緩急之分、投票效率低等。

因此針對這些問題出現了一些新的投票機制解決方案,比如能抬高專家投票決策地位的流動民主、知識可提取方案;信念投票、加權投票則對於投票者本身有重要程度的劃分。整體來看,Web3.0 並不能逃避現實民主社會決策機制中各種問題,其反而是現實社會某種映射,因此對於如何保證決策流程公平公正、效率、專業等問題將是長期討論和迭代的方向。

DAO 是個組織框架,這個框架可以套用在任何領域的應用上,核心特徵和目的就是去中心化, Web3 風險投資領域也可以很好套用 DAO 這個組織框架,下面我們就來具體分析下 Web3 風險投資領域項目 veDAO 的社區共榮模型。

五. veDAO 的社區共榮模型

veDAO:用 DAO 的方式將人類智能和決策能力作為一種新型生產力帶到鏈上世界,激勵蜂群思維的人類集體持續做出正確的決策。veDAO 是一個為價值發現而打造的社區。一組 Web3 風險投資大咖創建去中心化自治組織(DAO)來篩選管理收益耕種的機會,其願景是提供一站式 Web3 風險投資和募資服務。利用博弈論,veDAO 構建了一個包含 Web3 初創項目、DAO 社區和投資者三方共贏的市場,DAO 社區為投資者篩選最優 Web3 初創項目,解決 Web3 風險投資領域信息不對稱的問題。組織社區提出最優質的 Web3 風險投資策略,解決了投資中、DAO 生產力的核心問題。

veDAO 社區共榮模型創新:

- 具體實現上,veDAO 通過類似科舉制的機制逐步選出真正的人才, 建設成世界級專家團隊,通過恰當的懲罰激勵機制,打造一個持續迭代的信號與決策系統。使得 DAO 能夠持續提供全局最優的投資策略。

- 去中心化投融賽道中,veDAO 是唯一一個把重心放在如何選擇最好的投資項目的項目,而事實上,如何做出最優決策是 Web3 風險投資最本質的問題。

- veDAO 基於對人類社會組織形態的未來範式轉移的判斷,重新設計人、投資信息和決策機制,將人類智能和決策能力作為一種新型生產力帶到鏈上世界,能夠更好激勵個體和集體價值發現。

- 基於公開、平等、競爭、擇優的合理性和價值理念,veDAO 是目前市場上唯一一個通過類似科舉制的機制逐步選出真正的人才的項目。

- 通過能力指標評估和加層機制,使投資個體利益最大化的決策和系統長期利益最大化的決策一致:即傾向選擇高收益且高持續的優質標的。

veDAO 塑造了第三方市場

(1)Web3 初創項目:募資需求者,提交融資申請,由 DAO 進行投票決定是否上線。

(2)天使投資者:Web3 風險投資參與者。

(3)DAO:星探、投票專業人才(wizard)、投資策略開發成員。

所有生態參與者利益一致,互利共贏,貢獻越大收益越大,保持市場激勵一致性。

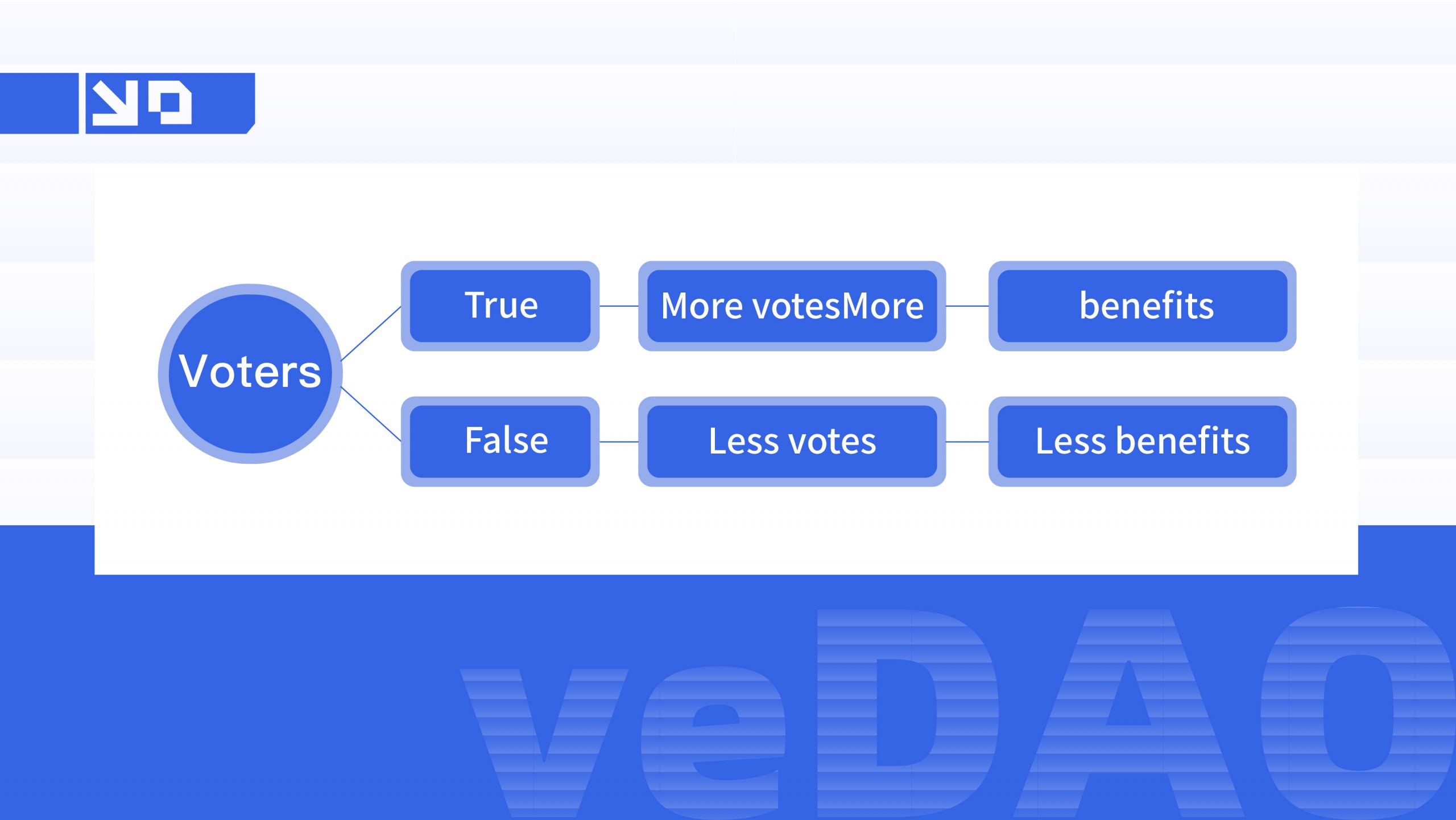

veDAO 有兩套博弈論架構,旨在確保星探和投票人才的利益與 veDAO 用戶長期保持一致。星探提交的項目獲得更多投票人才的投票(不管是投贊成票還是反對票),星探就能得到更多獎勵。其所獲的獎勵與投票人才的集體業績掛鉤。wizard member 依據遊戲化的算法展開競爭,為發現新項目、研究、決策、規劃和社區建設做出貢獻。

veDAO 的理念是獎勵業績最優異的人。wizard member 可以在兩種情況下獲得獎勵:他們支持的項目成為一個翻了 N 倍的項目;他們反對的項目變成了一個下跌很多的項目(N%)。這種設計旨在激勵 wizard member 負責任地、獨立地和具有高度信心的投票。只有擁有最佳判斷力的 wizard member 才能在 Web3 風險投資遊戲中成為贏家,從而獲得最多的獎勵。

關注我們

veDAO 是一個由 DAO 主導的去中心化投融資平台,將致力於發掘行業最有價值的信息,熱衷於挖掘數字加密領域的底層邏輯和前沿賽道,讓組織內每一個角色各盡其責並獲得回報。

Website: http://www.vedao.com/

Twitter: https://twitter.com/vedao_official

Facebook: bit.ly/3jmSJwN

Telegram:t.me/veDAO_zh

Discord:https://discord.gg/NEmEyrWfjV

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。