《福布斯》的分析顯示,幣安的現金外流情況比其首席執行官趙長鵬上個月表示的還要嚴重,而且自那以後情況變得更加嚴重。

原文:Binance Is Bleeding Assets, $12 Billion Gone In Less Than 60 Days(Forbes)

作者:Javier Paz,福布斯

編譯: angelilu,Foresight News

封面: Photo by Vadim Artyukhin on Unsplash

全球最大的加密貨幣交易所幣安正在努力保住資產。在競爭對手 FTX 崩潰之後,投資者最近幾週一直在撤走他們的加密貨幣,儘管首席執行官趙長鵬保證情況已經穩定,但資金外流仍在加速。根據加密數據公司 DefiLlama 的數據,幣安客戶週五淨提款 3.6 億美元。

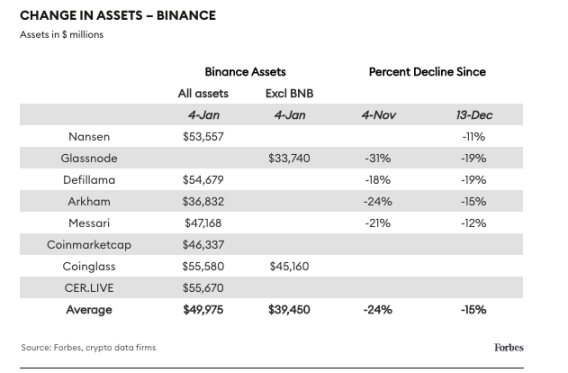

12 月 13 日,一家獨立的加密數據公司 Nansen 爆料稱,幣安在上週損失了 30 億美元的資產,佔該公司當時總資產的 4%。《福布斯》的一項調查顯示,事實上,自趙長鵬在推特上淡化 Nansen 提款報告的同一天以來,幣安損失了 15% 的資產。在不到兩個月的時間裡,仍有近四分之一的幣安資產離開了交易所。《福布斯》聯繫幣安徵求對此事的評論,但截至發稿時未收到回复。

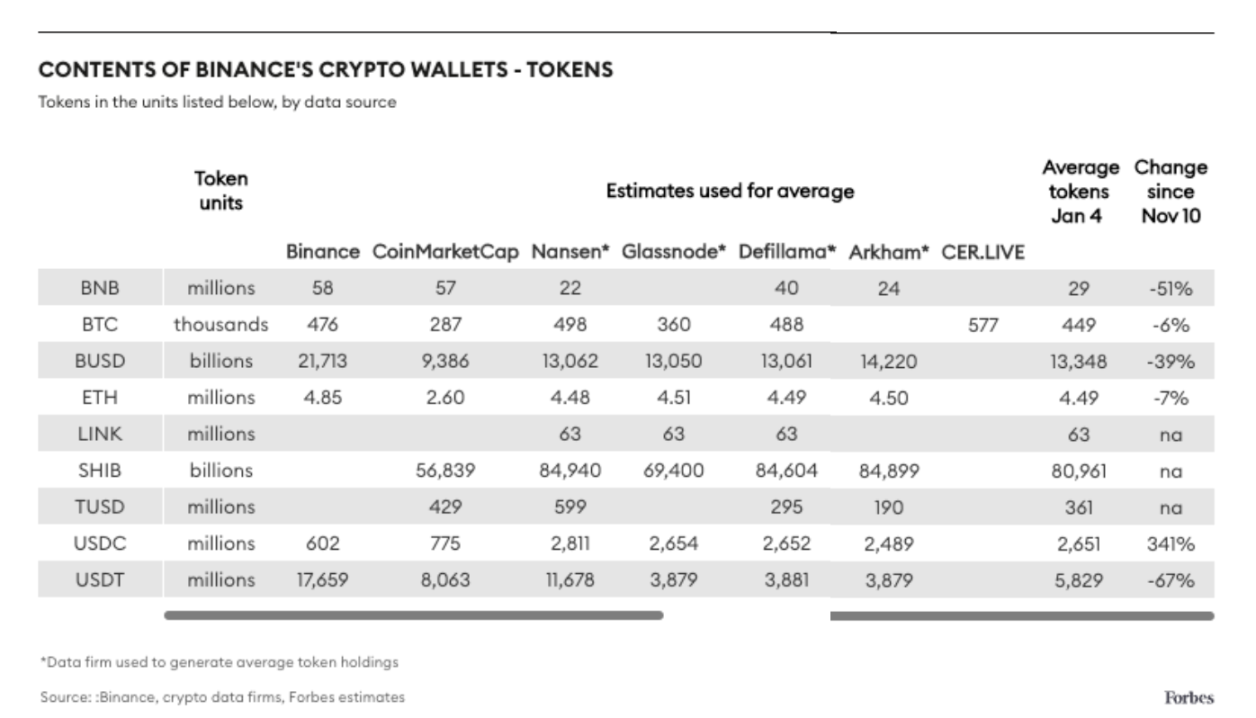

投資者對幣安缺乏信任最能從 BNB 和 BUSD 的表現中看出,這兩種代幣均帶有交易所名稱。BNB 在過去兩個月價值下跌了 29%,據福布斯估計,幣安還剩下大約 2900 萬枚 BNB,比交易所 11 月 10 日披露的數量減少了 51%。與此同時,該公司的穩定幣 BUSD 數量下降了 40%。

還有一些更微妙的地方顯示,幣安似乎正在喪失信任和影響力。雖然自 11 月以來淨資產下降了 24%,但像 MATIC、APE 和 GALA 等知名代幣的投資者將其在該交易所的資產削減了 40-50%。

儘管按交易量計算,它仍然是最大的加密貨幣交易所,但在近一年的數字資產下跌中,幣安也並非沒有受到影響。根據 Nomics 的數據,其 BNB 代幣比 12 個月前下跌了近 37%,而且根據《福布斯》估計,隨著市場動盪,該交易所決定停止對現貨比特幣交易收取費用,導致其每年損失約 30 億美元的收入。

CoinMarketCap 數據顯示,加密貨幣的總價值下降幅度更大,在過去一年中下降了 56%,至 8487 億美元。趙長鵬本人在 11 月促成了 FTX 的消亡,當時他在 Twitter 上宣布,他計劃出售他持有的競爭對手交易所的 FTX 代幣,當時價值約 5.8 億美元,理由是「最近曝光的消息」。隨後,他迅速取消了救援提議,聲稱 FTX 的「問題超出了我們的控製或幫助能力」,這意味著對公司賬目的初步審查顯示情況比之前想像的更嚴重。

如何量化幣安錢包資產

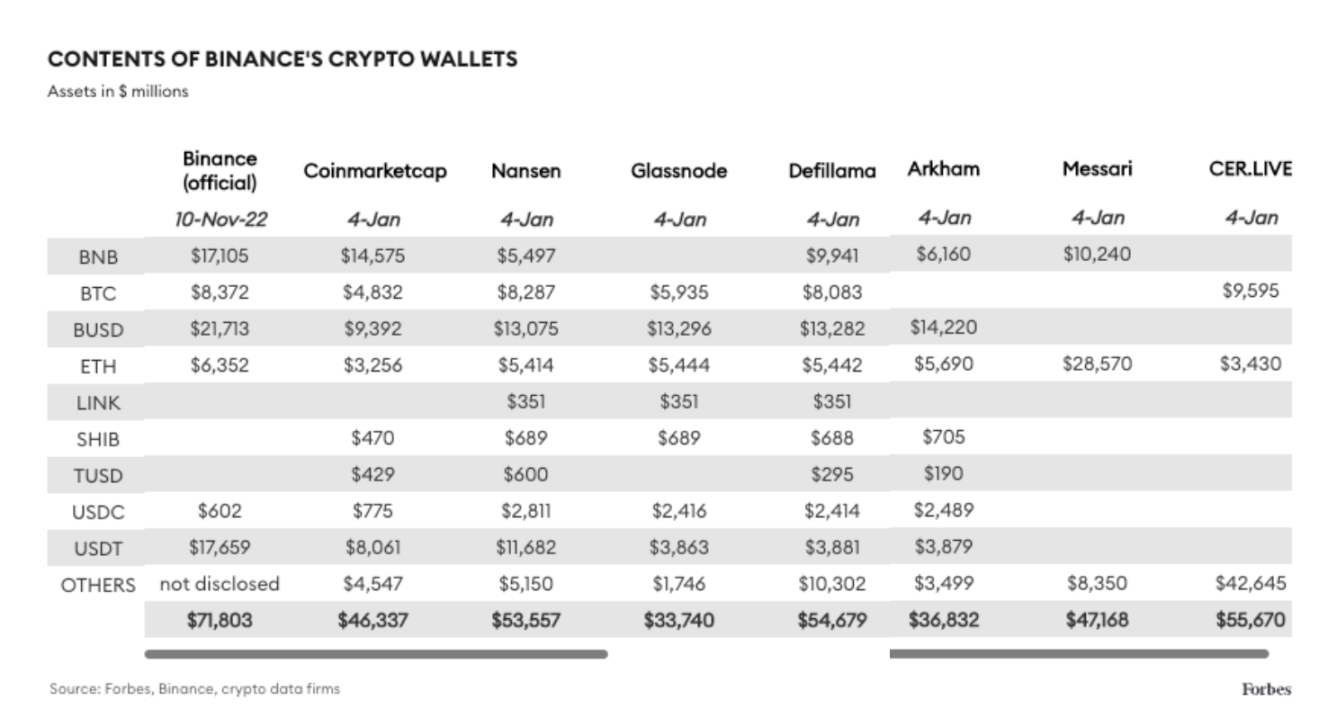

這個故事也可能是關於缺乏對加密錢包內持有的資產進行分類的慣例。加密數據公司尚未就其資產評估中包含的內容達成一致,這一點從今年年初對幣安可以索取多少資產的廣泛估計(370 億至 560 億美元)可以證明這一點。系統地對資產進行分類是一項挑戰,尤其是當沒有標準規定要包括什麼以及是否報告它扣除交易所產生的代幣或按其運作的區塊鏈捆綁資產。

以下是這些公司如何量化幣安錢包內容的細目分類。我們注意到,在幣安的資產淨減少中,還包括最近幾週發生的兩種穩定幣—— USDC 和 USDT 的一些急劇上漲。

BNB

關於幣安的 BNB —— 一種由交易所控制鑄幣和供應的代幣—— 是否代表一種真正的資產?是否可以在困境中履行外部義務?存在很大爭議。如果它可以,數據公司在賦予這些持有的資產多少價值上有分歧。

幣安打破了不披露敏感財務信息的習慣,在近兩個月前發布了一份公開透明度聲明,列出了部分加密資產持有量。當時,該公司確實擁有以 BNB 計價的 170 億美元,這佔其資產的近四分之一。

快進到今天,BNB 的價格為 262 美元,比 11 月 4 日低了三分之一。最近,CoinMarketCap(CMC)披露的幣安資產負債表上 BNB 的數據可能最接近官方數據,CoinMarketCap 是全球最大的加密貨幣網站,由幣安所有。但 CMC 表示,它用 Nansen 和 DefiLlama 的數據補充了幣安數據。

CoinMarketCap 1 月 4 日的數據顯示幣安持有 5700 萬枚 BNB 代幣,相當於交易所總資產的 31%。這個 BNB 百分比高於任何其他數據公司和幣安 11 月的聲明。但這 5700 萬枚 BNB 的可靠性值得懷疑,因為它與三家數據公司確定的 2200 至 4000 萬枚 BNB 以及福布斯使用公開可用的 Etherscan 工具確定的 1600 萬枚 BNB 形成鮮明對比。如果 CMC 的 BNB 代幣計數是準確的,這也意味著幣安的大部分財富來自其製作的欠條,並灑上了加密貨幣的精靈塵。

就美元等值而言,Glassnode 將 BNB 的價值定為零,而 Nansen 和 Arkham 認為該數額接近 60 億美元,而 DefiLlama 和 Messari 認為它接近 100 億美元。然而,Messari 將幣安持有的價值捆綁在三個鏈上——BNB、ETH 和 Tron——這表明 BNB 組中近 100 億美元包括許多其他代幣,而不僅僅是 BNB。

比特幣

福布斯還發現幣安的比特幣(BTC)持有量存在巨大差異,從 48 億美元(CoinMarkeCap)到 96 億美元(CER.LIVE)不等,持有的代幣數量從 28.7 萬枚 BTC 到 57.7 萬枚 BTC 很大的差異。這可能是由於一些數據公司的查詢有誤,沒有搜索所有幣安錢包。即便如此,精明的觀察者還是很想知道 CER.LIVE 是如何在幣安錢包中識別出價值 96 億美元的 BTC 資產的,這是 Glassnode 和 CoinMarketCap 顯示的金額的兩倍多。

BUSD

從 11 月 4 日到 1 月 4 日,BUSD 代幣的數量下降了 40%。四家數據提供商(Nansen、Glassnode、DefiLlama 和 Arkham)就幣安在其錢包中持有的 BUSD 代幣數量達成了一致意見,截至 1 月 4 日,約為 134.68 億美元,這是四家數據公司的平均值。

1 月 4 日,CoinMarketCap 顯示 BUSD 餘額為 95.8 億美元,比 Nansen 和 DefiLlama 分別公佈的 131 億美元和 132 億美元低了 35 億美元,這兩家外部公司為 CMC 的 BUSD 統計做出了貢獻。因此,這個數字是有問題的,當然,較低的 BUSD 代幣價值對幣安來說是一件壞事。

以太坊

使用前面提到的四家數據公司的以太坊(ETH)數據的平均值,福布斯估計幣安擁有 449 萬枚以太坊(ETH)代幣,相當於 54.98 億美元。CoinMarketCap 的估計值低得多,為 33 億美元,這意味著幣安只有 258 萬枚 ETH 代幣,比福布斯平均水平少 191 萬枚。Messari 數據顯示的 ETH 估值(286 億美元)獨樹一幟,不僅代表幣安持有的以太坊,還代表幣安持有的在以太坊鏈上運行的所有代幣。這種差異是顯著的。這是 CoinMarketCap 暗示幣安持有 260 萬枚以太坊,而所有其他數據源和幣安本身則為 448-485 萬枚代幣。

穩定幣

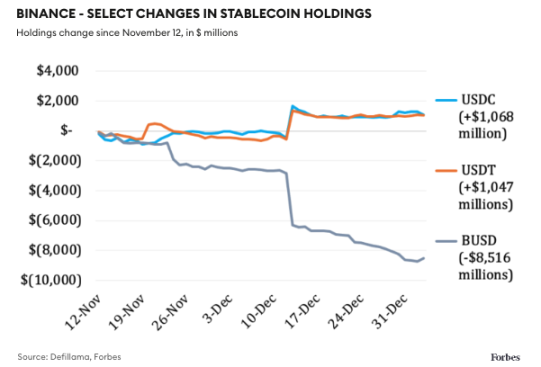

根據 DefiLlama 數據,BUSD 持有量的下降一直是穩定的,在 11 月 25 日和 12 月 14 日大幅下降(至少 10 億美元),後者是趙長鵬在 Twitter 上發表平靜聲明的第二天。在 BUSD 第二次大跌期間,僅一天的淨跌幅就高達 34.6 億美元。1 月 4 日,幣安的 USDT 和 USDC 代幣也同時翻了一番,達到 62.7 億美元。

總之,這些突然和同步的變化表明,一個或多個大型投資者將 BUSD 換成了競爭對手的穩定幣 USDT 和 USDC。

BUSD 大量拋售和 USDC 和 USDT 持有量回升的背景涉及包括 Jump Crypto 和 Wintermute 在內的一些加密貨幣做市商在 12 月 12 日之前從幣安撤出大筆資金。在那一天之後,其他巨鯨規模的參與者開始悄悄地做同樣的事情。

12 月 13 日,Tron 的創始人兼火必交易所的所有者孫宇晨通過 Twitter 廣播了他如何存入 2 億美元以向其他人表明投資幣安是安全的,但沒有透露隨後的大量提款,Arkham Research 看到了危險信號。在第二天的一條推文中,Arkham Research 得出結論:「在過去的 24 小時內,這個 Paxos 存款地址已經有超過 2 億美元的 BUSD 流入,全部來自幣安。」它補充說:「這表明該實體可能會將資金從幣安轉移,而不是轉移到幣安。」

1 月 6 日,CoinDesk 報導稱,在孫宇晨解雇了 20% 的員工並要求其餘員工接受 USDC 和 USDT 付款後,孫宇晨的火必交易所發生了「戲劇性事件」。Arkham Research 調查了孫宇晨在 Ledger 的異常交易,並得出結論認為他可能已經失去了一個重要的銀行關係,這使得轉移大筆資金甚至向外國僱員發放工資變得困難。孫宇晨的穩定幣 USDD 本週一直在下跌,但正在交易的價格為 97.6 美分,雖然低於美元掛鉤匯率,但仍處於過去一年多次出現的偏離水平之內。孫宇晨資金的湧入給趙長鵬帶來了問題,趙長鵬像往常一樣使用 Twitter 淡化這些資金,說是促進了幣安上的 Tron 活動,但後來刪除了這條推文,大概是因為它引發了更多關於幣安是否需要或是否向巨鯨要錢的問題投資者。

上週在接受南華早報採訪時,孫宇晨駁斥了他是火必所有者的說法,儘管他在 10 月份透露他是該交易所諮詢委員會的成員。另外,火必在一條中文推文中表示,只有 20% 的員工被解僱。火必和 Sun 沒有回應置評請求。

值得注意的是,自 2021 年 6 月周瑋突然離開公司以來,幣安一直在沒有首席財務官的情況下運營,這讓人擔心趙長鵬正在購買並試圖讓人無法確認是他自己的錢購買資產。審計公司 Mazars 突然決定在 12 月 19 日取消其為幣安執行的準備金證明分析,這也是由於缺乏關鍵財務人員的原因。福布斯查看的區塊鏈記錄顯示,幣安錢包在 12 月 31 日向 Binance US 錢包發送了 2.32 億美元的 BUSD 代幣,這大大增加了 Binance US 的可用資金,並且可以想像,這表明美國監管機構不相信 Binance US 有能力收購 Voyager 資產。

福布斯聯繫了擁有美國銀行業和紐約財政部執照的實體 Paxos,詢問有關 BUSD 活動的問題,但它拒絕置評。相反,它向福布斯發布了一份簡短的公開回應,表示它已在「12 月 13 日發表了關於 BUSD 的強有力聲明」,並讓我們參考它的最新報告和 Etherscan 網站上的 BUSD 信息。

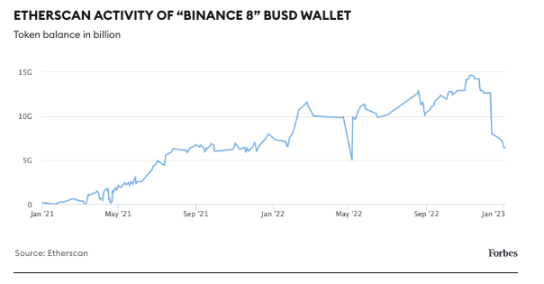

Etherscan 識別出可能由幣安擁有的錢包地址,例如「幣安 8」和「幣安:幣安 Peg-Tokens」,它們分別持有所有已發行 BUSD 的 38.1% 和 32.4%。幣安 8 錢包在 2021 年初擁有 1 億美元的資產,並在 2022 年 11 月中旬增長到高達 150 億美元,但在過去三週內已經流出了近 90 億美元的 BUSD 代幣。

其他地方的資產變動

可以說幣安正在經歷的資產下跌與大多數交易所相似,但 DefiLlama 的數據顯示,在過去 30 天內,23 個競爭對手中只有一個公開了資金證明信息—— 一個低調的名為 MaskEX 的交易所—— 損失的資產比例高於幣安的 15%。

這種情況表明存在有關幣安的信任問題,如果這些問題被證明是有根據的,那麼它作為最大的加密貨幣市場的地位就會增加蔓延的可能性。但這不一定是數字資產的末日場景,活動很容易轉移到全球其他市場。

投資者的啟示

最重要的是,越來越多的幣安投資者正在離開交易所或大幅減少對它的敞口。在沒有太多媒體關注或市場反應的情況下,這種急劇下降正在以穩定的速度發生。這個故事的意義在於,由於其自身的慣性,幣安正接近懸崖,這種對銀行的軟性擠兌可能加劇。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。