交易所 FTX 的隕落引發了本年度加密貨幣世界的第二次 “雷曼危機”。

作者: Yuqi Xie,Foresight Research

封面: Photo by Max Letek on Unsplash

Key Takeaways

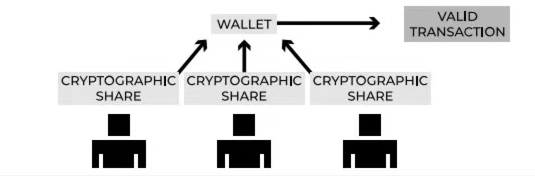

- 數字資產託管的本質是對客戶私鑰的保管,私鑰保管分為自我託管和三方託管,自我託管即用戶利用冷/熱錢包來託管自身私鑰,三方託管指利用 Multisig,HSM 以及 MPC 三種類型的安全措施對客戶的私鑰進行基本管理,以保證惡意的單個行為方無法在未經其他利益方的同意下進行資產轉移,消除單點作惡的問題。

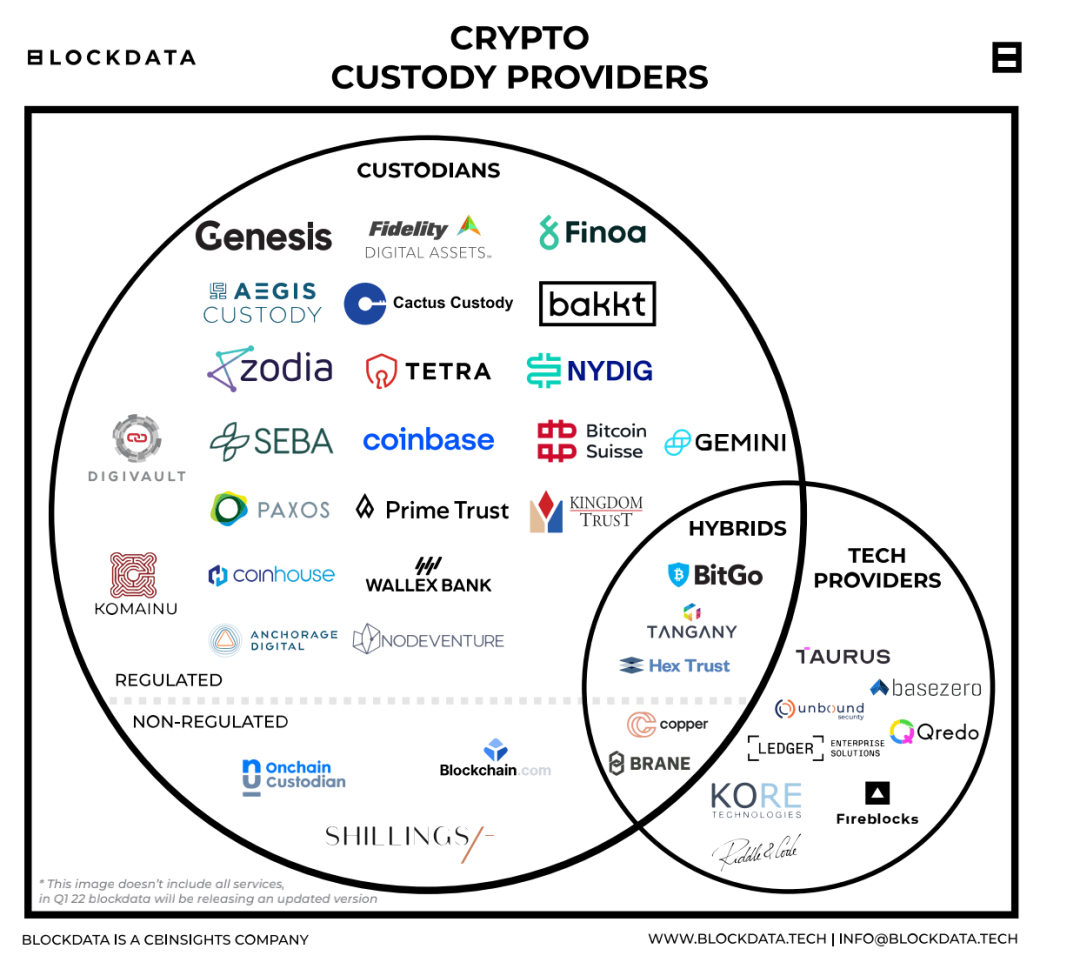

- 按照是否直接託管用戶私鑰可以將託管方分為直接託管方、託管技術提供商及混合方案提供方,直接託管商參與客戶私鑰管理,進一步分為受到政府監管的直接託管商和未受到監管的私鑰託管方,代錶廠商包括 Anchorage Digital(估值 $3B)。技術提供商服務 to B 客戶不持有被託管的資產,私鑰管理責任由客戶承擔, 代錶廠商包括 Fireblocks(估值 $8B)。混合方案提供方既直接參與託管又對外輸出託管技術,代錶廠商包括 Bitgo(估值 $1.2B,DGC 放棄收購)

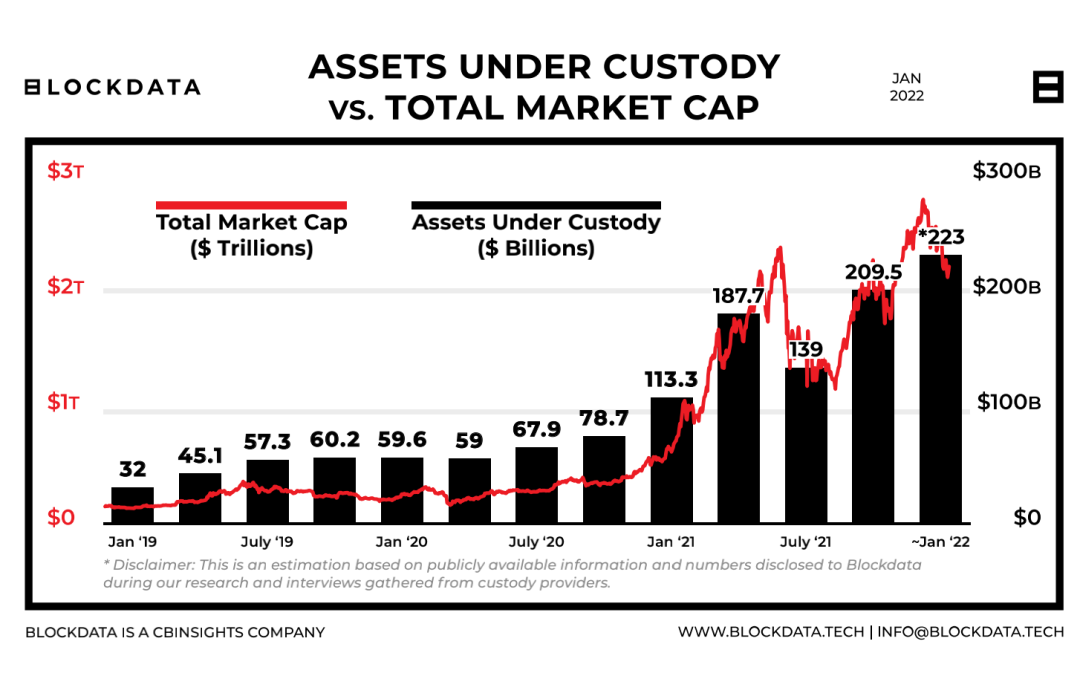

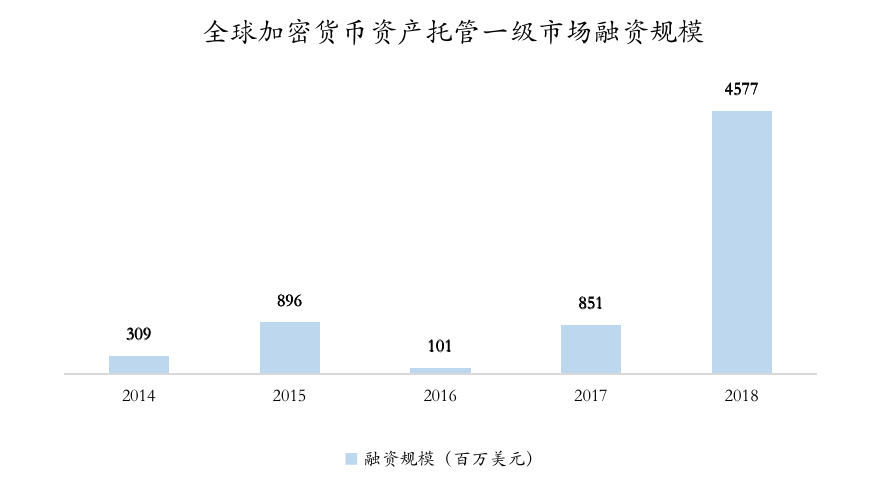

- 加密貨幣託管行業高速發展,行業 AUM 和滲透率迅速提高。自 2019 年,數字資產託管資產增長了 600%,截至 2022 年 1 月,加密貨幣資產託管規模達到 $223B。AUM 達到 20 億美元的 150 家加密貨幣對沖基金中,在 2018 年有 52% 使用託管服務,這一比例在近兩年上升到 81%。2021 年數字資產託管行業一級資本市場反應熱烈,總融資額達 $4.5B,同比增長 457%。

- 加密託管服務的門檻高,核心競爭力包括足夠的資金、技術和信任門檻,未來國家監管牌照也是贏得傳統機構客戶的重要因素。服務對像大多為企業級客戶,包括項目方、交易平台、Token Fund、家族財富基金、對沖基金、抵押借貸平台等。

- 單一資產託管商業模式並不優質,其託管手續費會隨著行業競爭進一步下降。預計未來加密資產託管將會成為供應商流量入口,加密託管供應商進一步擴展資產增值服務以擴展利潤來源、增強行業競爭力,例如 PoS 挖礦佣金、託管內交易佣金、借貸手續費、法幣資金通道佣金等資產增值服務。

一、引言:FTX 暴雷暴露 CEX 資產託管安全問題

交易所 FTX 的隕落引發了本年度加密貨幣世界的第二次 “雷曼危機”。其關聯交易、用戶欺詐等等多重罪證讓中心化交易所肆意挪用客戶資產的風險再一次暴露在公眾視野中。中心化交易所一直以交易速度快、便捷性等優勢贏得廣大客戶,但資產託管的安全性問題一直沒有得到足夠的重視,多數用戶在無意識的情況下在交易體驗和安全性的 tradeoff 下選擇了妥協,以承擔託管風險來換取交易便捷。

FTX 的交易服務條款中明確顯示 “用戶資產不屬於 FTX Trading,用戶對賬戶在任何時候享用絕對的控制權”,但其挪用用戶資產給 Alameda Research 貸款注資等種種欺詐、濫用客戶資金的行為也再次警醒業界基於交易所信用背書的 CEX 資產託管極具風險。

CEX 交易所的本質是買賣家將加密貨幣資產轉入交易所自身的賬戶,由交易所進行資產託管+訂單撮合,用戶資產一旦轉移至交易所賬戶,資產實際上脫離了用戶掌控,加上目前用戶資產不受商業保險保護(雖然 FTX 曾在 twitter 上暗示 FTX US 受 FDIC 保險),一旦遇到黑客入侵風險或交易所破產,用戶的資產將徹底無法恢復。

傳統 Web2 金融領域的資產託管機制是如何保護用戶資產安全、防止機構逆向選擇和道德風險及由此衍生的各類系統性風險?目前 Web3 資產託管有哪些具體解決方案,如何提高 Web3 領域資產託管安全,避免 FTX 和 Celsius 等 CeFi 中心化機構作惡事件再次發生?本文將從傳統資產託管領域及加密貨幣資產的行業格局出發,探索加密資產託管行業發展的現在與未來。

二、傳統資產託管行業:以託管牌照為核心門檻

1. 基本內涵

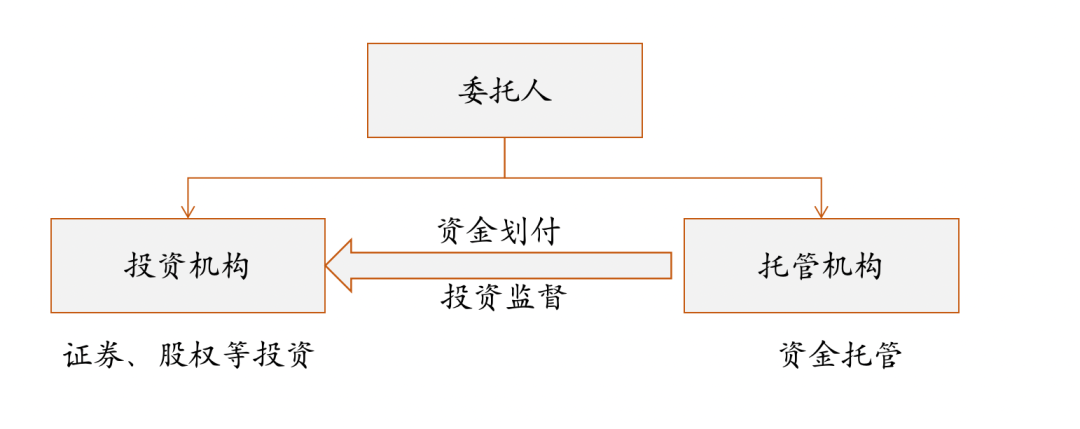

- 託管指受託保管。在投資人委託獨立三方對委託資金進行證券、股權等投資的同時,委託獨立的第三方即託管銀行等金融機構幫助投資者對其資金/證券進行保管,並起到資金劃付及投資機構監督的職責,以保證客戶資產安全。國內託管業務的主要用戶為公募基金。

2019 年 3 月,中銀協發布的《商業銀行資產託管業務指引》明確,商業銀行資產託管業務是指商業銀行作為獨立的第三方當事人,根據法律法規規定,與委託人、管理人或受託人簽訂託管合同,依約保管委託資產,履行託管合同約定的權利義務,提供託管服務,並收取託管、保管費用的商業銀行中間業務。

- 資產託管分為資金託管和證券託管兩類。

- 資金存管:不對交易的實質進行審核,其目的是為了防止客戶資金被挪用,主要包括證券客戶的交易結算資金、網絡借貸資金、支付機構客戶的備付金以及風險保障基金等等。

- 證券存管:主要指證券登記結算機構接受券商的委託,集中保管客戶與券商交付的證券。目前我國證券登記結算機構僅有中國證券登記結算 1 家。其職能包括開立和管理證券賬戶;通過簿記系統維護券商交存的客戶證券和自有證券餘額、提供查詢和代收紅利等服務以及記錄券商和客戶的託管關係的產生、變更和終止等。

- 資產託管的核心目的為防止客戶資金被挪用,主要包括證券客戶的交易結算資金、網絡借貸資金、支付機構客戶的備付金以及風險保障基金等等

2. 主要功能

傳統資產託管可以主要分為資產保管、資金劃付、會計核算、投資監督四大功能。商業銀行的資產託管業務劃為基礎服務和增值服務兩大類。

- 基礎服務:賬戶管理、清算、核算、投資監督、報表報告、信息披露等。

- 增值服務:外匯交易、現金及流動性管理、證券借貸、經紀交易、證券發行、績效評估、風險管理、基金行政管理、稅務管理、擔保品管理等,為客戶提供綜合金融解決方案。

3. 行業現狀

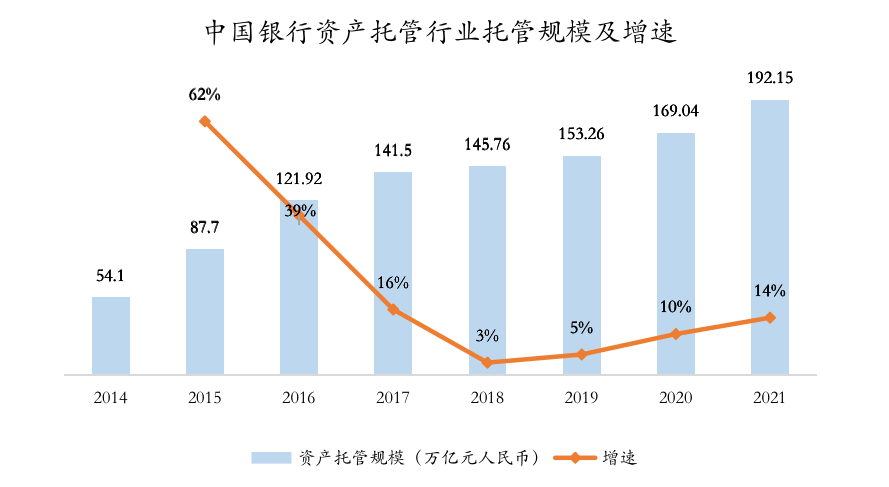

(1)傳統託管行業資產規模穩步提升,21 年託管市場規模近 200 萬億人民幣。

- 資產託管業務是商業銀行較為重要的一類表外或中間業務,根據中銀協數據,2020 年與 2021 年底的資產託管規模分別達到 169 萬億和 192 萬億,2021 年同比增幅高達 14.55%。

- 資產託管業務為銀行轉型發展的重要方向之一。一方面資產託管業務為表外業務,資本佔用非常低,綜合收益較高,有助於提升 ROE;另一方面資產託管可以成為銀行獲取客戶的入口,通過資產託管進而獲得向客戶提供其他服務。

(2)行業以託管牌照為核心壁壘,市場呈現寡頭競爭格局,市場份額高度集中。

- 傳統資產託管主要參與方以商業銀行為主,還包括券商、中債登/中信登/中證登。

- 2 013 年之前,國內從事資產託管業務的金融機構只有銀行。

- 2013 年底,證監會向證券公司頒發了首張證券投資基金託管牌照,成為託管機構類型從商業銀行擴展到券商的重要里程碑。目前國內可以從事資產託管業務的金融機構主要為銀行、證券公司以及中國理財信息登記託管中心、中信登、中證登等專業機構。

- 資產託管行業競爭格局呈寡頭壟斷格局,行業集中度極高。

- 目前已有 60 家機構獲得基金託管牌照:30 家銀行與 30 家券商。

- 有 10 家銀行託管規模超過 10 萬億(合計達到 150 萬億)、13 家銀行的託管規模超過 5 萬億(合計達到 170 萬億),且均為全國性銀行。

表 1:各類機構獲得證券投資基金託管資格的時間

(3)行業競爭逐漸激烈,託管費率逐年下降資產託管業務盈利來源主要是三塊:託管費收入、存款沉澱帶來的利息收入、支付結算收入。由於託管業務同質化,且行業玩家數量持續增加, 競爭加劇,導致平均託管費率逐年下降。據中國銀行業協會,我國平均託管費率從 2011 年的 0.119% 下降至 2020 年的 0.031%。

(4)公募基金託管仍是商業銀行資產託管業務的基礎與核心

- 商業銀行資產託管最初主要指公募基金託管,隨後以此為基礎業務範圍與作業對像不斷進行拓寬。

- 除公募基金外,對各類資管細分行業資金、保險與養老資金、三方資金監管、QFLP 與 QDLP 資金等等進行託管也屬於此列。商業銀行資產託管業務規模要遠遠超過公募基金規模的原因。

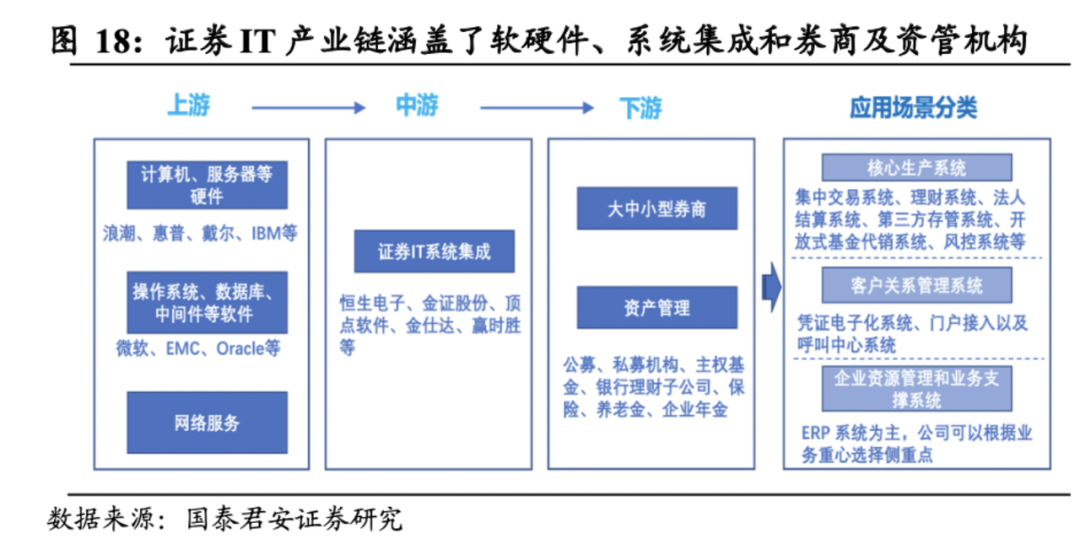

(5)商業銀行託管系統基礎設施主要由三方金融 IT 公司提供

- 上游 IT 供應商(恆生電子、贏時勝、頂點軟件等)主要提供底層的清算、交割系統以及獨立的託管業務技術系統。

- 技術系統具體包括網絡系統、應用系統、安全防護系統、數據備份系統。

三、數字資產託管行業:以品牌和技術為核心門檻

1. 基本內涵

- 加密資產託管,也被稱為數字資產託管,可以被定義為對客戶的加密資產的安全保管和保護。三方機構通過管理客戶私鑰的專業服務,或提供定制託管解決方案的技術提供商,讓客戶控制他們的私鑰,以減少潛在盜竊、黑客攻擊和其他形式的的風險。

- 託管人的核心任務仍然是保障客戶數字資產的安全。但是由於這類資產的數字原生和公私鑰加密特性,私鑰直接代表資產的所有和使用權,託管人無需也無法存儲資產本身,而是直接通過保護所有者的密鑰來確保資產安全。

2. 解決方案分類

私鑰保管分為自我託管和三方託管兩類解決方案,自我託管即用戶利用冷/熱錢包來託管自身私鑰,三方託管指利用 Multisig,HSM 以及 MPC 三種類型的安全措施對客戶的私鑰進行基本管理,以保證惡意的單個行為方無法在未經其他利益方的同意下進行資產轉移,消除單點作惡的問題。

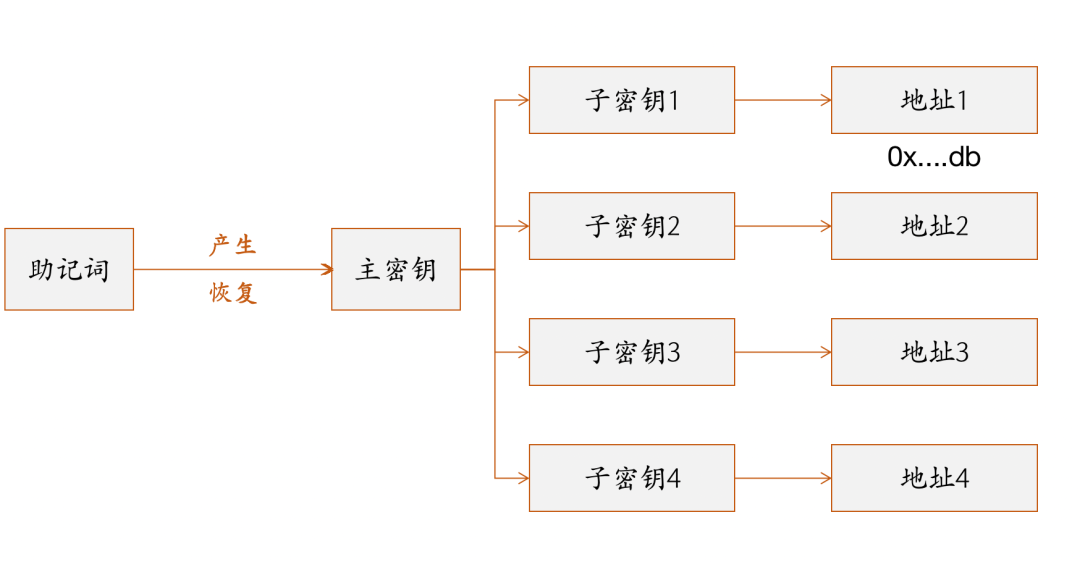

(1)自我託管:熱錢包/冷錢包自託管錢包通過助記詞和分層確定性結構 (Hierarchical Deterministic ) 來派生私鑰及其對應的公鑰和鏈上地址。自託管錢包允許用戶生成用於簽署交易的私鑰,並使用助記詞恢復所有私鑰。

自託管錢包又分為熱錢包和冷錢包,其區別在於熱錢包(Metamask)總是連接到互聯網,而冷錢包 (Ledger , Trezor 等) 則不會,可以離線保護私鑰。

- 優勢:完全消除信用風險。

- 劣勢:助記詞和密鑰直接決定資產的使用權和所有權,自託管錢包最主要會產生由於遭受外部黑客攻擊而造成單點失效問題。

(2)第三方託管

通常是為 DAO 或者對沖基金等機構提供存儲和管理私鑰的安全解決方案,通過額外安全措施解決單點失效。

- Multi-Signature:通過智能合約規定「多個私鑰簽名」確認交易。

- 多簽錢包是一種智能合約,其通過在執行前規定要求多個私鑰來簽署交易來提高安全性,是一個鏈上功能,直接集成在區塊鏈層面上。只有當多個錢包一起簽署交易時, 交易才能被發送。

- 在多簽錢包中,資產的保管在受信任的各方之間共享,簽名者相信其他簽名者不會有惡意行為。

- 優勢:

- 沒有單點故障:執行交易需要多個簽名。靈活訪問控制:用戶可以自定義不同訪問規則、設置時間鎖、支出限制等。密鑰可編程恢復:錢包可以提供多種選項來將資金收回到智能合約本身。操作透明:鏈上簽名授權策略和聚合明確使用用於簽署交易密鑰數量和對象,從而使操作更加透明和直接,以便在出現問題時審計參與交易的人員。

- 劣勢

- 更高的費用:由於需要驗證多個簽名,因此智能錢包的費用高於常規的單一地址交易。添加/刪除所有者和更改閾值等操作也需要鏈上交易。

- 可拓展性較差:需要在非 EVM 鏈上進行定制實施。

- 恢復成本更高:雖然恢復邏輯是可編程的,需要支付鏈上費用才能執行。

- MPC(Multi-Party Computation):通過「達到閾值的私鑰份額簽名」確認交易。

- 多方計算 (MPC) 是一種使用複雜的加密在多方之間分配計算協議,其中多台計算機需要達成一致才得以訪問機密數據。網絡上沒有任何一台計算機可以單獨訪問數據,為存儲私人信息提供了一個去信任的環境。

- MPC 錢包通過使用閾值簽名方案 (TSS) 消除了單點故障。TSS 方案的允許多方節點共同生成密鑰和簽名,但任何一方都不會擁有完整的密鑰,即未經其他節點聯合同意,任何節點都無法通過私自簽名來作惡。

- 優勢:

- 沒有單點故障:完整的私鑰永遠不會集中在一個設備上。

- 靈活可調整的簽名方案:組織可以動態調整簽名方案,批准法定人數可以隨著個人和組織需求的發展而修改。

- 降低交易和恢復成本。 MPC 錢包在鏈上表示為單個地址,其 gas 成本與常規私鑰地址相同。丟失的密鑰共享的恢復也可以在鏈下進行。

- 劣勢:密鑰生成透明度低。簽署授權政策和批准法定人數是在鏈下管理的,因此這些自定義規則仍然會出現集中式故障。鏈下規則和簽名阻礙了透明度,需要更嚴格的運營審計。

- HSM(Hardware Security Model):多通過「多方在各自的硬件上簽名」確認交易。

(3)其他增值服務

- 保險服務:

- 託管商對於擁有大量需要存儲的資產的機構和大型企業來提供保險服務, 比如密鑰恢復服務或隔離資產的保險。

- 大多數託管人採取定制的保險政策,託管商與保險經紀人合作, 評估他們的風險狀況, 制定保險政策, 並找到在發生索賠的情況下予以賠償的承保人。

- 審計服務:

- 根據保管法規定,傳統的受監管的保管人要接受年度審計和定期檢查,以便在註冊保管人保管客戶的資產時提供額外的客戶保障。

- 三方審計適用於受監管的加密貨幣託管人,因為加密貨幣屬於證券法的範疇。加密貨幣的服務和技術已經被第三方審計師徹底檢查,審計方驗證了一個託管人的控制系統的有效性 (安全, 隱私, 可用性等)。

3. 行業發展

(1)數字託管服務滲透率快速上升。

- Crypto 領域加快滲透:據普華永道數據,AUM 達到 20 億美元的 150 家加密貨幣對沖基金中,在 2018 年有 52% 使用託管服務,這一比例在近兩年上升到 81%。

- 傳統金融開始加碼 crypto 業務:

- 傳統金融機構:根據安永報告,有 31% 的對沖基金計劃在未來 1 到 2 年將配置加密資產。此外傳統銀行(State Street 和 BNY Mellon)也有意願開展數字資產託管服務。

- 傳統 FinTech 公司: Robinhood、Venmo、PayPal App 等擁有海量 C 端用戶 Web2 支付和交易工具為了實現差異化競爭,正持續加碼加密資產業務,為加密資產行業 To B 服務商提供巨大市場空間。

(2)加密貨幣託管市場在 2021 年迎來爆發元年。

- 行業規模:自 2019 年,數字資產託管資產增長了 600%,截至 2022 年 1 月,加密貨幣資產託管規模達到 $223B。

- 融資規模: 2021 年數字資產託管行業一級資本市場反應熱烈,總融資額達 $4.5B,同比增長 457%。

4. 競爭格局

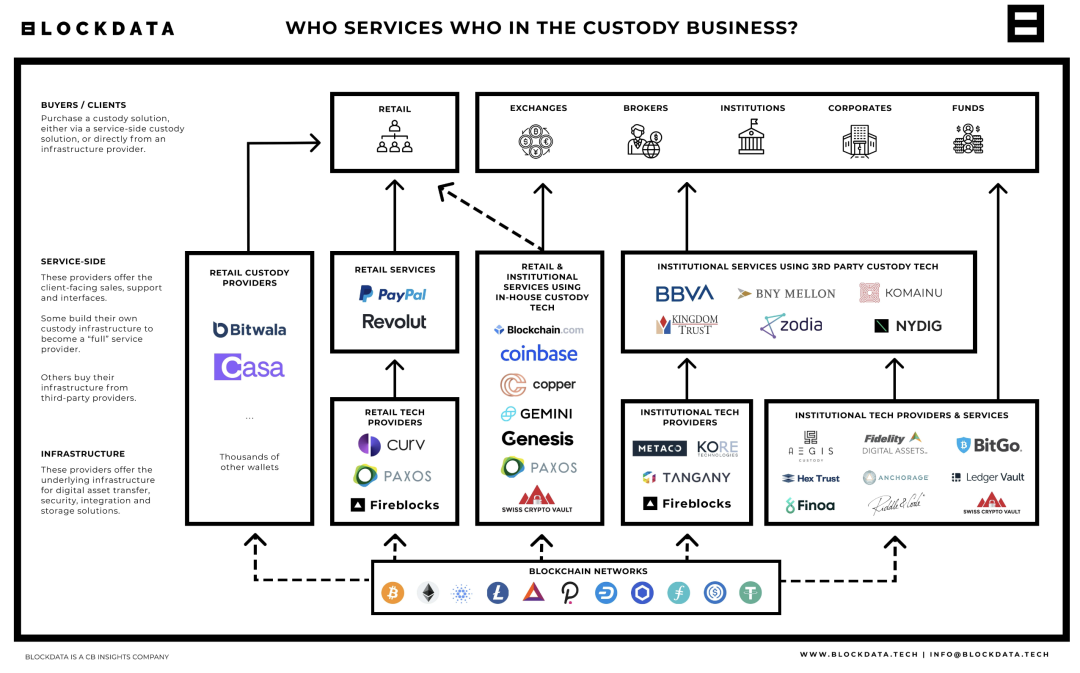

目前加密資產託管服務供應商可以按是否直接託管私鑰及服務客戶類型兩種邏輯分類。(1)按照是否直接託管用戶私鑰可以分為直接託管人、託管技術提供方以及混合方案提供方。

- 直接託管人:

- 負責客戶的私鑰的管理和安全。保管人需要保護這些私鑰,保持對客戶私鑰的控制權,防止未經授權的訪問。直接託管人分為受政府監管的託管人及未受監管的託管人。

- 代錶廠商包括 Genesis,Coinbase,Gemini,Paxos 等。

- 託管技術提供商:

- 負責為託管服務提供技術基礎設施。允許客戶使用建立自己的交易驗證管理規則,並提供存儲其資產的技術。私鑰由客戶進行管理。

- 代錶廠商包括 Fireblocks,Qredo,Ledger 等。

- 混合方案提供商:

- 既直接參與託管,又提供技術方案給 B 端客戶。

- 代錶廠商包括 Bitgo,Copper 等。

(2)按照服務客戶類型,可將託管供應商分為僅面向機構提供第三方託管服務的託管人,僅面向散戶的託管人,以及同時面向機構和散戶提供託管服務的託管人。

四、一些思考

1. 導致加密貨幣市場接連出現系統性風險的原罪是中心化參與者,並非去中心化協議。

不管是 22 年上半年月三箭資本及 Celsius 等 CeFi 機構連環暴雷,還是下半年 FTX 的嚴重潰敗。導致加密生態系統接連崩盤的從來都是中心化的參與者,而非去中心化的協議。但為何去中心化的世界裡充滿如此中心化的交易特徵?因為資本和幣圈喜歡和追逐中心化。曾經的加密貨幣的先鋒 SBF 並不使用具有嚴密技術邏輯的去中心化技術,而是利用多種虛假宣傳手段讓用戶對資產的安全度產生錯覺,踐踏客戶信任,背判行業信仰。

2. 雖然 FTX 暴雷在引爆行業信任危機,但 CEX 未來不會被 DEX 完全取代。

CEX 從來都是以 “去信任、去中心” 為原教旨的加密世界中最尷尬的存在之一。但相比 DEX,不管是由於交易速度快、操作便捷等對 C 端用戶的友好性還是能夠即時為提供增值服務等對 B 端用戶的專業性,都使得 CEX 在加密貨幣的發展未來的很長一段時間都有存在的必要,CEX 並不會因為 FTX 一家破產而退出歷史舞台。

在美聯儲 QE 政策帶來的廉價美元的背景下,使得過去多數用戶對風險性極高的加密貨幣衍生品交易需求飆升。在高漲的交易熱情和樂觀情緒下,多數用戶只追求交易體驗而往往忽視了對資產託管安全保護這項最基礎卻最核心的需求。FTX 也是在這種背景下,以衍生品交易這類差異化服務以及諸如放寬保證金種類等機制創造的極致交易體驗,迅速擴大體量,在短期贏得了客戶信任,但卻也因為挪用客戶資產等欺詐行為親手摧毀了信任。

3. 幣圈沒有大而不倒的敘事。在無監管背景下,CEX 不應該承擔信用中介的職能。CEX 需要更好地利用去中心化的機制提高透明度,最大程度去信任,否則只能靠傳統監管機構入場來為各類欺詐和風險兜底。

要尊重傳統金融市場的運行規律。傳統金融世界的重要經驗是以 “中心化機制+無監管” 模式的終局往往是欺詐、逆向選擇和各類系統性風險。

幣圈兩波雷曼危機最終邏輯都類似:流動性氾濫背景下,金融機構利用高槓桿+高風險投資的形式瘋狂擴大資產負債表,導致資產次級下沉、資產負債表期限錯配,一旦流動性開始鎖緊,機構產生大量壞賬,隨即引爆流動性危機和信任危機,最終造成大規模擠兌破產。同樣的故事在 08 年次貸危機上演過、18 年互金暴雷的時刻上演過。中心化的信任中介無法離開外部監管。

在無監管的情況下, CEX 等中心化機構不應該承擔信任中介的職能,不能按照傳統商業銀行的機制運行。目前暴雷的 CeFi 的狀況可以用瘋狂來形容,「交易所客戶的資產直接交給 FTX CEX 或者 Celsius 這類存貸款機構,客戶資產去向完全不透明,而沒有任何外部監管或保障以風險兜底,長期運轉全靠機構素質」。但只要是中心化的機構都一定有逆向選擇的風險和作惡的傾向。不管這一次是不是 SBF,最終 CEX 客戶資產仍然可能被挪用變成另一個個體在巴哈馬的個人房產。

重建市場信心的當務之急是規範 CEX 的發展,如何利用好全額準備金制度+Merkel 儲蓄證明或其他資產託管方式等去中心化機制,提高 CEX 的透明度、最大程度地去信任是當今急需解決的問題。如果無法利用好去中心化機制實現去信任,只能通過三方信任或者監管機構下場等通過增強外部信用的方式來為各類風險兜底。

4. 切忌產生資產安全幻覺,”Code is Law”& “Not your key, not your assets”

去信任仍待發展,掌握私鑰極為重要。FTX 的破產也再一次提醒所有加密貨幣世界的參與者,相比傳統金融市場,加密貨幣市場目前永遠比想像的更無序和不成熟。永遠謹記不要將 web2 世界資產安全的錯覺/幻覺帶入幣圈。傳統金融市場有成熟的風險預防機制、科學的風險管控機制、嚴格的法律監管、各類商業保險保障,以及國家信用兜底,這樣才得以讓信用中介得以正常運作,最大程度限製商業銀行作惡、盡可能地降低大規模擠兌、流動性危機等系統性風險。如此散戶才能放心地把錢放進商業銀行或進行購買公募基金等投資行為,客戶資產安全才能得到保證。即使是曾經想當 “幣圈央媽” 的 FTX,在去中心化的加密世界也絕不會存在 “大而不倒” 的敘事,用戶在 Web3 能夠信任的只有「去信任」。

最後,掌握私鑰和助記詞、保護資產安全永遠是交易的第一要義。

【參考資料】1.https://xueqiu.com/3302797049/220026666

2.https://medium.com/1kxnetwork/wallets-91c7c3457578

3.https://www.blockdata.tech/blog/general/crypto-custody-the-gateway-to-institutional-adoption

4.https://web3caff.com/zh/archives/8113

5.https://mp.weixin.qq.com/s/g21pqOl6het5dxDSDVx8vA

6. 招商證券: 詳解資產託管業務, 銀行轉型必爭之地

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。