上線即高光,鑄造完就下跌。

作者:湯圓

編輯:文刀

封面: Photo by Milad Fakurian on Unsplash

去中心化 NFT 藝術生產平台 Art Gobblers 在上線 20 天內快速走完了它的高光時刻。

11 月 1 日,Art Gobblers 上線當天,Gobblers 外星人形象的 NFT 以 1698 萬美元的交易量超越 CryptoPunk、BAYC 無聊猿等 NFT 龍頭項目,站上板塊冠軍。伴隨著生態通證 Goo 的產出,Art Gobblers 迅速在二級市場受到投資者追捧。

根據 CryptoSlam 數據平台顯示,當日,Art Gobblers NFT 地板價最高衝至 15.5ETH,約合為 2 萬美元,但開局即巔峰,到了 11 月 18 日,該 NFT 的地板價已回落至 3.75 ETH 左右,約合 4000 美元,相比頂點縮水 75.8%,24 小時交易量也下降到 7.5 萬美元,排名跌至三十名開外。

原本,Art Gobblers 計劃用動態鑄造 NFT 並綁定生態 Token 的機制,完成一場改造 NFT 發行、價格發現方式、社區運轉模式的實驗,現在看來,它暫時性地失敗了。

在 Art Gobblers 的理想世界中,Gobblers NFT 既是產出 Goo 的生產力,也是藝術創作者展示作品的畫廊,Goo 則由 Gobblers NFT 的動態產出和持有人的質押調節,並為創作者提供購買創作工具 Blank Pages 畫布的經濟資源。以綁定 NFT 與生態 Token 的方式設計經濟模型,Art Gobblers 試圖打造一個去中心化的、自驅動的 NFT 藝術生產平台。

理想很豐滿,現實有點骨感。Gobblers NFT 沒能逃離先漲後跌的市場規律,發起人「在項目啟動後不再為項目工作」的計劃反而讓社區生出先天不足的擔憂。想要自驅運轉的 Art Gobblers 為何轉不動?

綁定 NFT 與 Token 以經濟模型自驅?

Art Gobblers 的發起方是藝術家賈斯汀·羅蘭 (Justin Roiland) 和知名加密資本 Paradigm。羅蘭最為人知的身份是編劇和演員,他是知名電視動畫《Rick and Morty》(《瑞克和莫蒂》)的製作人;而 Paradigm 則是專注於加密資產領域的投資機構,由 Coinbase 的聯合創始人 Fred Ehrsam 和前紅杉合夥人 Matt Huang 共同創立,曾是 Coinbase、Maker、Uniswap、Compund、dYdX 和 Sky Mavis(鏈遊 Axie Infinity 開發者)等知名 Crypto 項目的投資人。

羅蘭有粉絲基礎,Paradigm 是知名機構,「雙名人」背書讓 Art Gobblers 自帶光環,未上線就已經被加密社區廣泛討論。Art Gobblers 也的確與眾不同,與單一的 NFT 圖片、視頻、音頻等項目不同,它自定義為實驗性的「去中心化藝術工廠」,可以視作一個自驅動的 NFT 生產平台,希望藉助 Token 經濟模型,讓 NFT 從製作、生產到二級市場流通及收藏過程自我運轉,主打「無人工干預」的 NFT 產品鏈——讓藝術家自行創作、用戶自主收藏、平台自我運轉。

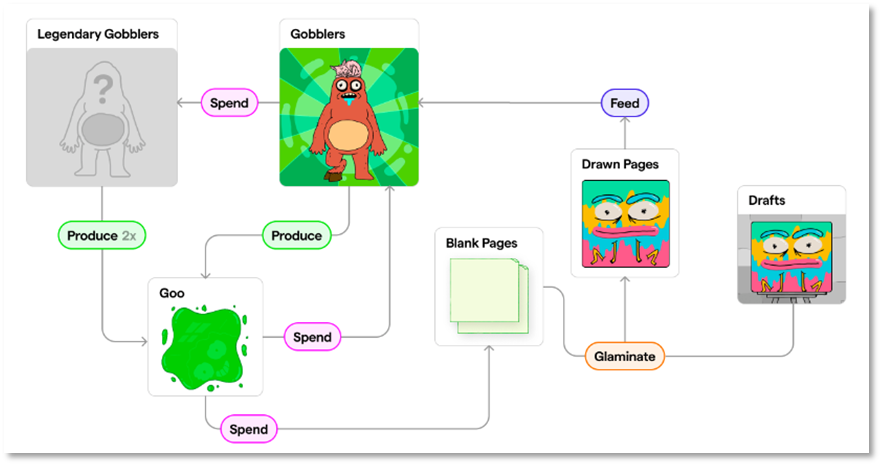

自驅型的藝術工廠 Art Gobblers 由三個核心內容組成——Gobblers NFT(生產力)、生態通證 Goo(生產關係)、Blank Pages 空白畫布(生產工具)。

- Gobblers 是以外星人形象展示的動畫 NFT 系列,發行總量為 10000 個,分為普通和傳奇兩個級別,傳奇級 NFT 佔發行總量的 10%。

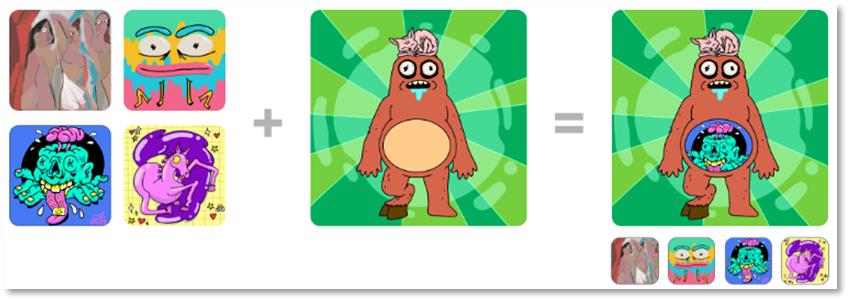

Gobblers 形象各異,表情和四肢隨場景擺動,形象的共性特點是嘴大、肚子大,這樣的設定還具有功能性,即嘴巴可以吞噬藝術家在平台上創作的 NFT 作品,肚皮是一個畫廊,被吞噬的 NFT 作品會呈現在畫廊中。因此,Gobblers 外星人也被稱為「吞噬星人」。

Gobblers NFT 也是進入 Art Gobblers 社區通行證,持有者經驗證後可加入官方的 Discard 社區。

- Goo 是 Art Gobblers 平台的 ERC-20 標準 Token,屬於生態自運轉的經濟動力資源,已經與平台同步上線。用戶抵押 Gobblers NFT 後可自動生成 Goo,生成速度與持有的 NFT 數量、級別和 Goo 的持有量有關——持有 NFT 和 Goo 數量越多,NFT 級別越高,生成 Goo 的速度越快。抵押傳奇級 Gobbler NFT 產生 Goo 的速度是抵押普通級的 2 倍。需要注意的是,Goo 發行量無限。一些玩家指出,用戶獲得 Goo 的最佳方式是持有並地抵押 Gobblers NFT,而非從二級市場購買。不持有 NFT 而囤積 Goo 的價值不大,因為 NFT 持有者會一直生成 Goo,相當於變相稀釋了二級市場的價值,僅投資 Goo 的人很可能損失慘重;而計劃多持 NFT 又少持 Goo 的玩家又很吃虧,因為生成 Goo 的速度非最優。這種 NFT 與 Token 需要平衡雙持的機制正是 Art Gobblers 試圖自驅的模型。

- Blank Pages(空白畫布)是 Art Gobblers 生態內的耗材類 NFT,是藝術家創作新 NFT 作品的工具,這個工具型 NFT 的發行量也是無限的。

藝術家創作時需要用 Goo 購買 Blank Page,被稱為 Drawn Page 的作品 NFT 可供用戶購買、收藏。

Gobbler 的級別及持有人決定了要吞噬、展示哪些新的 NFT 作品,Gobbler 的流轉也決定了這些新作品的轉移,因此,Gobbler NFT 的價值很可能最終由創作者創作的作品決定,就像畫廊收錄到名作決定了畫廊的知名度一樣。

縱觀 Art Gobblers 的系統設計,Gobbler 外星人負責「生產」Goo,Goo 供創作者拿來購買 Blank Page 創作新的 NFT 作品,然後被 Gobbler 吞噬後展示在肚皮畫廊上,如此形成生態閉環。但想要良性運轉,就需要在 Gobbler NFT、Goo Token 和 Blank Pages 的產出平衡上做出良好的設計,在生產力、生產工具充足時,還得讓 Goo 具備消耗與激勵的雙重功能從而實現良性的生產關係,哪個都不能過多或過少。

為此,Art Gobblers 在各種 NFT 的釋放和 Goo 的歸屬上做了一場機制實驗。

強化 NFT 持有者權益缺乏創作者激勵

作為見識了各種經濟模型的加密投資機構,Paradigm 為 Art Gobblers 專門設計了一套 NFT 釋放模型——VRGDA(可變利率)機制。該機制的核心原理是根據 NFT 的銷量來調控 NFT 發行速度——當銷量超出計劃時,提高鑄造價格減緩發行速度;當 NFT 銷量回落時,降低鑄造價格刺激市場流通。當 NFT 的產出速度可彈性調節時,理論上 Goo 的產出也會自動調節。

Art Gobblers 試圖以這樣的方式改變過去「一次性發行 NFT」產生的網絡問題及市場問題。

傳統方式下,一個 NFT 系列作品往往按照統一定價、同一時間開啟鑄造,這就造成 NFT 以智能合約啟動發行時會吸引大批早鳥用戶。一窩蜂的鑄造如果發生在以太坊上,網絡直接會以 Gas 費暴漲發出擁堵信號,甚至出現「鑄造 Gas 費比 NFT 定價都高」的現象,還有人出現過支付巨額 Gas 費最終沒有鑄造出 NFT 的情況。

除了網絡問題外,統一定價、同時鑄造 NFT 的方式無法充分給予市場發現價格的空間。早鳥湧入智能合約不計成本地鑄造某個 NFT,往往營造出「市場稀缺感」,使得價格在 NFT 的鑄造期暴漲。事實上,短期的大量供應本質上稀釋了 NFT 價值。於是,鑄造期一結束,拋壓直接壓垮 NFT 價格。這種短期內速漲、速跌的市場氛圍,不僅不利於 NFT 的用戶市場,還容易讓一些並不打算長效發展的項目靠營銷搞「一波流」後玩消失,造成「劣幣驅逐良幣」的市場環境,傷害整個 NFT 創業行業。

已經有 NFT 項目看到了問題並試圖改變,但收效甚微。比如日漫風格的 Azuki 早期發行時採用了荷蘭式拍賣的方式(設定一個最初拍賣價格,隨著時間流失,價格逐漸降低),8700 個 Azukis NFT 以 1 ETH 的起拍價開始鑄造,但沒想到,2 分鐘內就鑄造殆盡,「時間」在市場的瘋狂下根本不可控,依然造成了鏈上的嚴重擁堵。而像素人 Nouns 則嚴格控制了 NFT 生成的時間,以每天生成並拍賣一個新 NFT 的速度產出,無上限的發行總量能讓產出時間高達上萬年,速度是降下來了,用戶的熱情也被一併消耗著,十分考驗項目本身的運營。

基於 NFT 發行市場的痛點,Art Gobblers 讓 Gobblers NFT 和 Blank Pages NFT 的產出都採用 VRGDA(可變利率)機制,固定一個時間表,讓市場需求和市場預期來平衡 NFT 的產出。

據悉,Gobblers NFT 總量為 10000 個,11 月 1 日,Art Gobblers 對外公鑄的釋放量為 2000 個,剩餘 8000 個將按照 VRGDA 機制開放鑄造,初始速度每月為 200 個,隨著時間推移速度減慢,總發行週期預計在 8 年。Blank Pages 早期的日發行量為 69 頁,最後會穩定在每天 10 頁。

而與 Gobblers NFT 綁定產出的 Goo,本質上就不是一個供二級市場投資用的加密資產,而屬於實用型 Token,主要供 Art Gobblers 平台內的用戶使用,場景包括 NFT 持有人用於質押產出 Goo、創作者消耗 Goo 購買畫布,未來可能會增加其他消耗方式。因此,Goo 的產出除了由 Gobblers NFT 的質押數量和級別所控制外,也直接決定了該 Token 的長期權益歸屬——NFT 的持有用戶。

具體來說,Goo 生產率由用戶同時持有 Goo 和 Gobblers NFT 的數量共同來決定,用戶想要保持 Goo 的高產出,就需要將 NFT 和 Goo 的數量保持在一定的比例內,形成最優策略。大量移除 Goo 或 NFT 後,單持的產出量永遠不如雙持。

Art Gobblers 如此設計的目的值得思考,它似乎需要平台 NFT 的用戶長期保持 Goo 的持有,產生持續向心力,並以 Goo 與 NFT 的持有來形成生態內兩種資產的深度綁定。Paradigm 將此定義為漸進所有權優化(Gradual Ownership Optimization),讓 NFT 用戶與 Goo 的持有者形成同一群體,保持生態的向內驅動。

為何如此?這就要從現行 NFT 項目的社區問題出發。

很多 NFT 項目都將自發行的同質化 Token 作為治理權益憑證來使用,雖然在初始發行時也綁定了 NFT 的持有人(給持有人空投或質押 NFT 獲取),但這種綁定並不深度。不特定的市場參與者可能會為了治理代幣的財富效應而持有 NFT,一旦獲得治理代幣,便將之與 NFT 雙拋變現。此外,投資者與 NFT 用戶存在重疊,雙方持有治理代幣的目的不同,Token 的社區治理權益在市場參與者的參與下也變得極為不穩定。假如項目需要治理解決提案問題,用戶和投資者均是治理代幣的持有人,提案的投票結果有時候並不反映社區的共識,這就容易給項目的發展帶來阻滯,甚至直接讓社區潰散。

Paradigm 提出漸進所有權優化機制,讓 Goo 長期保持在 NFT 持有人手中,目的之一是消除分歧,統一社區生態的管理。但這也存在一個問題,用 Gobblers NFT 綁定 Goo,調控這個消耗資源的產出,會不會導致 Goo 的供給不足,影響創作者對 Blank Pages 的獲取。如果這個環節受到影響,可以被 Gobblers NFT 吞噬式展出的作品就會減少,那麼「畫廊」本身的價值就會大打折扣。當 Gobblers NFT 不值錢時,賣出就會成為它的命運,這也直接會影響 Goo 的產出量,從而形成惡性循環。

發起人計劃「放養」項目 社區生隱憂

Goo 顯然不是一個單純的金融向加密資產,它與 Gobblers NFT 綁定,給 Art Gobblers 平台上的藝術家們提供源源不斷的經濟資源,創作出好作品。而藝術家們的作品直接賦能的並非 Goo,而是 Gobblers NFT 和整個平台的價值。如何吸引優秀的創作者才是 Art Gobblers 做大、做強的關鍵。

儘管設計了 NFT 的「可變利率」發行機制,但 Art Gobblers 的 NFT 系列還是沒有逃離鑄造期的大漲、結束鑄造後大跌的規律。想要改造 NFT 發行市場的實驗似乎暫時性地失敗了,優化生態 Token 所有權的實驗還在繼續。

至於整個 Art Gobblers 生態能否憑藉加密經濟的設計模型而自驅,這個還需要時間檢驗,但有趣的是,社區似乎對自驅這種「放養」模式的未來有點不放心。

Art Gobblers 官方在平台介紹中表示,項目一旦啟動,賈斯汀·羅蘭和 Paradigm 都不打算再繼續為平台工作,選擇讓社區及生態自行運轉。因此,在項目啟動了 20 天后,社區也沒有看到發展路線規劃圖,官方只組建了一個以 NFT 為准入門檻的 Discard 社群,供持有者交流討論。一些人擔心,一開局就自驅的方式會不會讓 Art Gobblers 如同文本框 NFT 系統 Loot 一樣曇花一現。

對於整個 NFT 項目市場而言,Art Gobblers 的亮點就是將生態 Token 的場景從治理進一步向實用轉換,讓 NFT 的用戶(持有者、創作者、收藏者)使用 Goo,特別是讓創作者使用。但 Goo 的權益性過強、激勵性不足很可能無法調動創作者的積極性和吸引力,當創作量下降時,那麼,這個去中心化的 NFT 藝術生產系統還有多大的價值呢?

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。